投资要点

事件:公司24年营收271.6亿元,同比-3.4%,归母净利润3.5亿元,同比-8.1%,毛利率8.1%,同比-3.1pct,归母净利率1.3%,同比-0.1pct。25Q1营收77亿元,同环比 51.8%/11.3%,归母净利润3亿元,同环比-0.7%/-165.3%,毛利率13.2%,同环比-7.4/ 25.9pct,归母净利率3.9%,同环比-2.1/ 10.6pct。

24年拆分:①风机及相关配件销售收入208.3亿元,同比-12.4%,毛利率-0.5%,主要系质保金调入营业成本准则变化,同比-3.6pct,对外销售10.82GW,同比 12%,折算单价1925元/kW,同比-21%,其中上下半年分别为1976、1896元/kW;实现新增风机订单27.1GW创新高;②风电场发电收入17.3亿元,同比 15.4%,毛利率57.1%,同比-5.9pct。③电站产品销售27.9亿元,同比 34.2%,总转让1.45GW,毛利率43.2%,同比 12.2pct。

质保金变化致费用率下降:公司24年期间费用27亿元,同比-11.3%,费用率10%,同比-1pct,其中Q4期间费用-3.1亿元,主要系质保金变化,费用率-4.5%;24年经营性净现金流-24亿元,同比增加1.9亿元。公司25Q1期间费用7.4亿元,同环比-9.6%/-337.5%,费用率9.6%,同环比-6.5/ 14.1pct; 25Q1资本开支7.6亿元,同环比-70.3%/ 46.9%;25Q1末存货142.9亿元,较年初 5.6%。

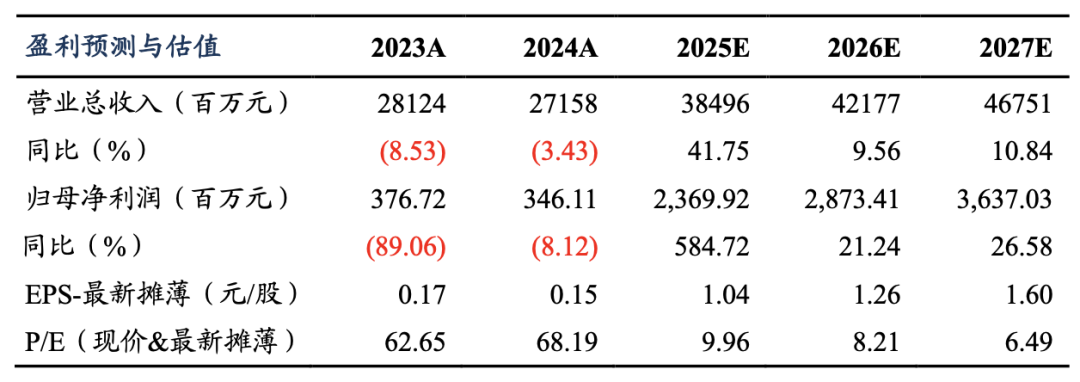

盈利预测与投资评级:考虑风机供应链成本具备不确定性,以及风电电价全面入市后风场盈利具备不确定性,我们下调25~26年盈利预测,预计25~26年归母净利润为23.7/28.7亿元(前值为28.5/34.3亿元),同比增长585%/21%;预计27年归母净利润为36.4亿元,同比增长26.6%,25-27年归母净利润对应PE为10.0/8.2/6.5x,考虑公司风机龙头地位、海风出货修复优化盈利,维持“买入”评级。

风险提示:竞争加剧、行业需求和公司出货不及预期、电站业务盈利下滑风险等。

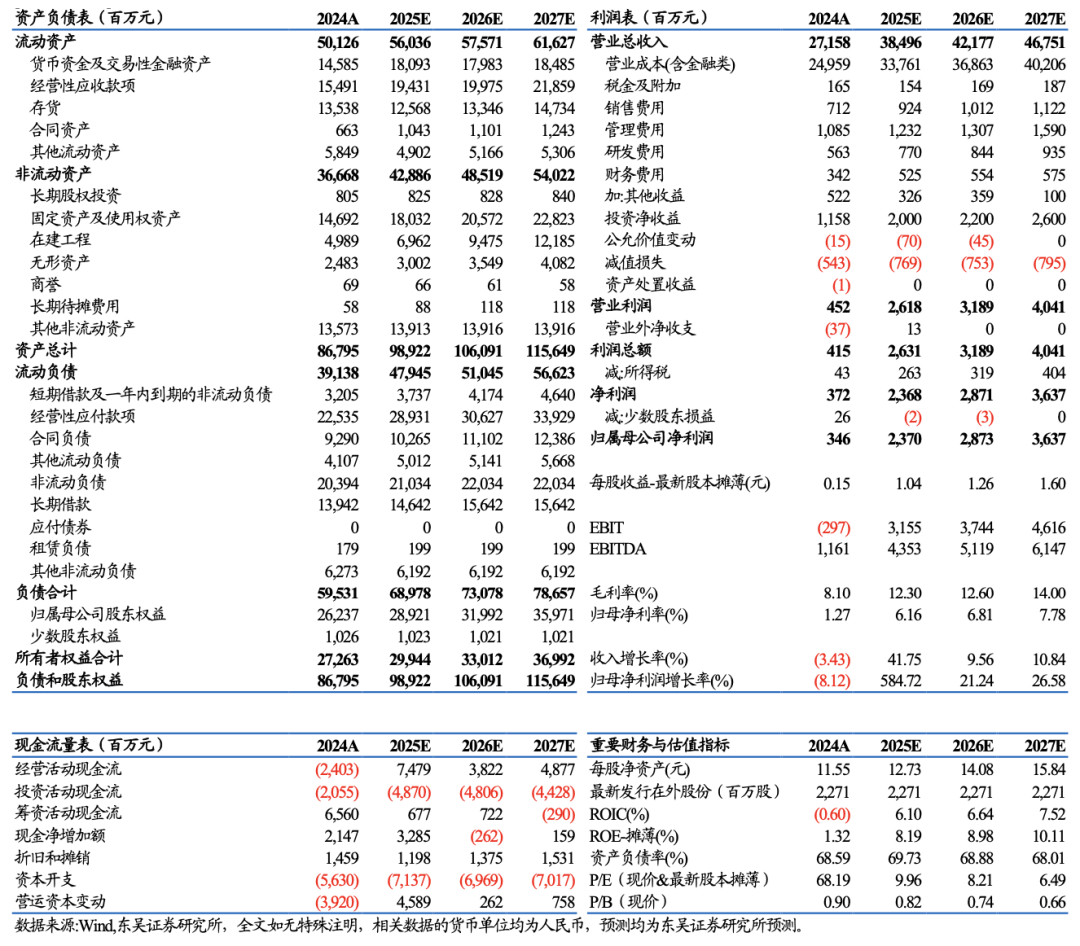

明阳智能三大财务预测表

VIP复盘网

VIP复盘网