投资要点

事件:公司2025Q1营收36.2亿元,同环比-31.9%/-8.8%,归母净利润4亿元,同环比-23.1%/ 709.8%,毛利率13.1%,同环比-2.2/ 1.5pct,归母净利率11.1%,同环比 1.3/ 9.8pct,2025Q1资产减值0.37亿,信用减值冲回1.7亿。

胶膜涨价 海外出货 高端产品占比提升、盈利修复。2025Q1胶膜出货6.3亿平,同比略降,我们测算单平净利5-6毛,环比提升1毛,主要是1)2025年3月起国内抢装拉动排产提升,多次涨价,价格累计上涨10% ;2)海外产能供不应求带来涨价,出货占比提升至15%,海外盈利更高;3)POE 类占比超50%。2025Q2排产高增,BC绝缘胶等新品已进入量产,即高端产品出货亦在提升,出货和毛利率均将继续提升。2025年海外产能进一步加码,2025年5月初泰国二期产能释放,泰 越基地产能达6亿平米,向中东印度市场供货。2025年我们预计胶膜出货31亿平 ,同增10% 。

第二曲线快速发展、感光干膜已达爆发前夕。2025Q1背板出货约1700万平,环增31%。2025Q1铝塑膜出货约300万平,2025Q1感光干膜出货约4000万平,同增30%,环比持平,产品结构持续向中高端提升,适用于高多层、HDI、类载板等产品需求,并围绕 AI 等芯片高端需求拓展至封装基板领域,2025年有望保持30% 增长。

费用率略有提升、现金流同比大幅改善。2025Q1期间费用2亿元,同环比-15.7%/ 61.8%,费用率5.4%,同环比 1/ 2.4pct;经营性现金流-4.4亿元,同环比 1199.2%/-146.4%;资本开支0.8亿元,同环比-67.2%/-62%。

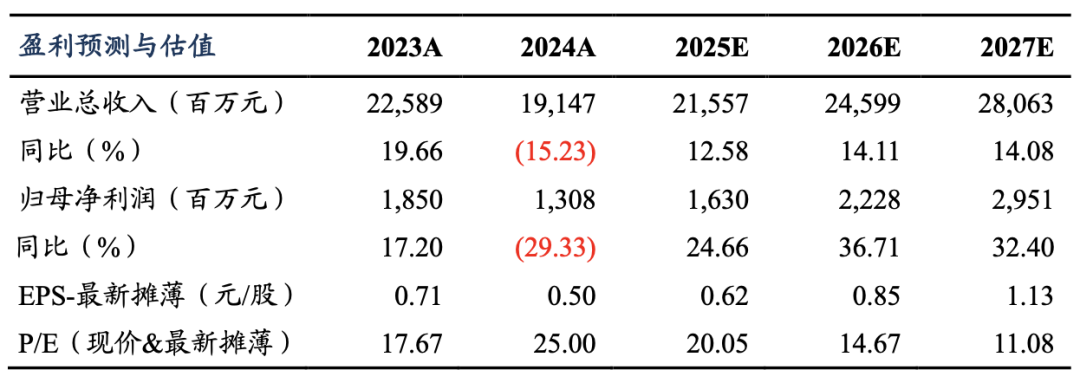

盈利预测与投资评级:我们维持此前盈利预测,我们预计公司2025-2027年归母净利润为16.3/22.3/29.5亿元,同增25%/37%/32%,维持“买入”评级。

风险提示:竞争加剧,政策不及预期。

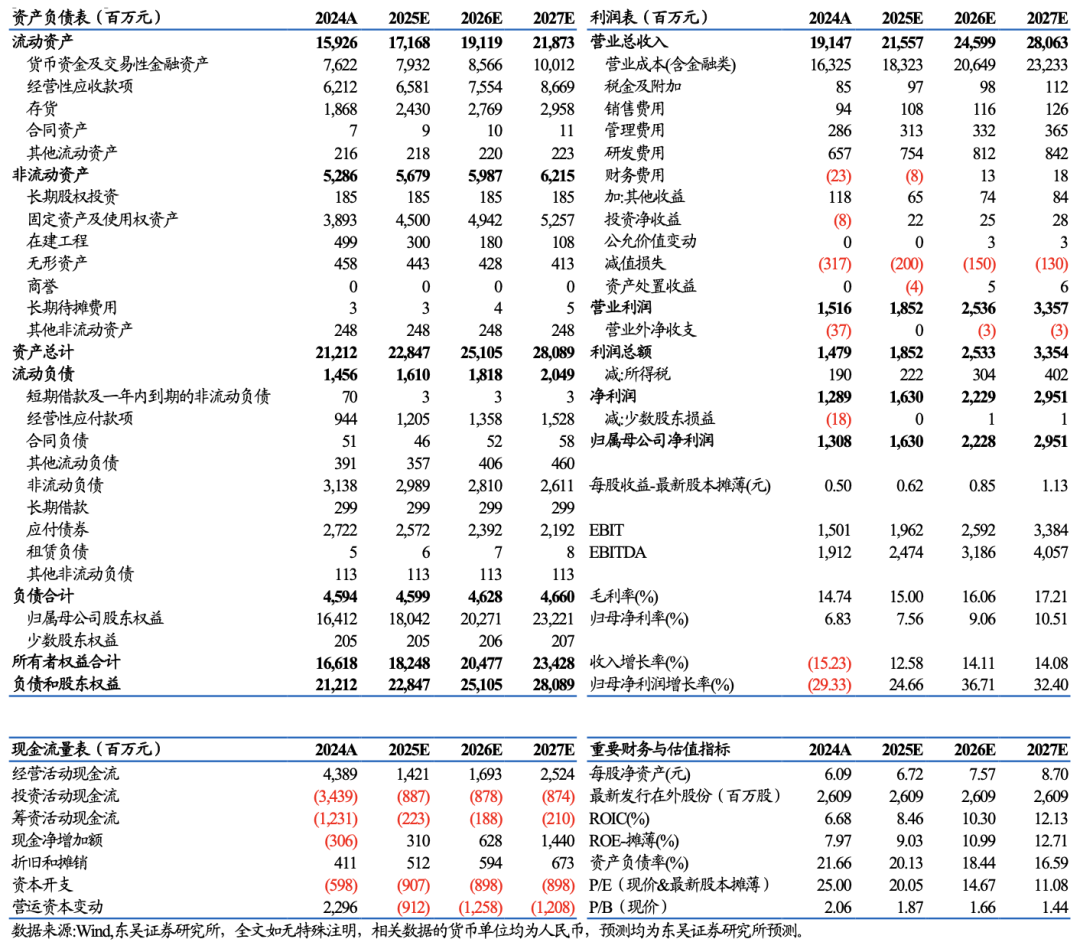

福斯特三大财务预测表

VIP复盘网

VIP复盘网