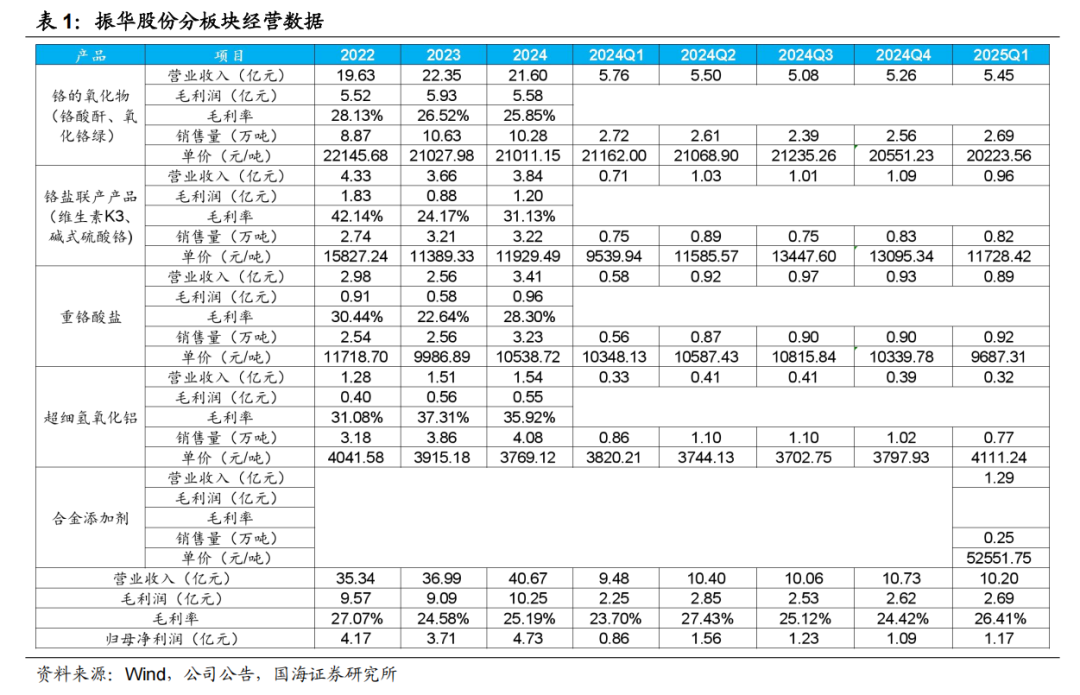

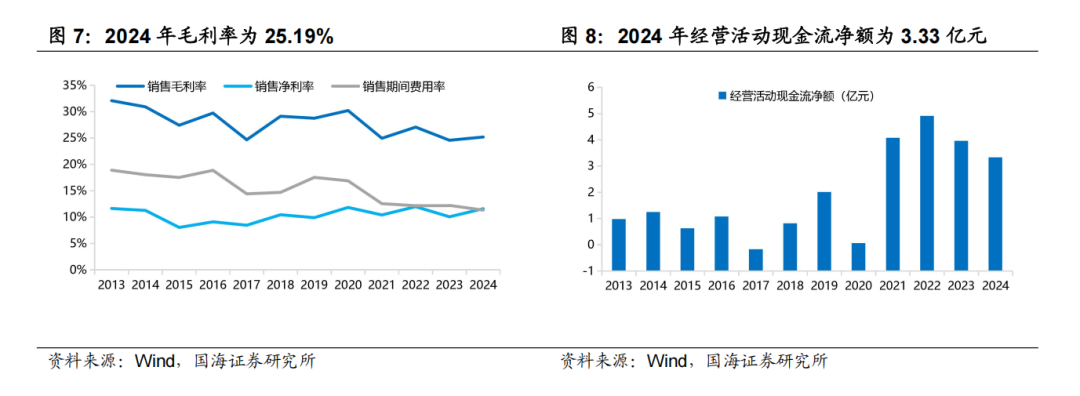

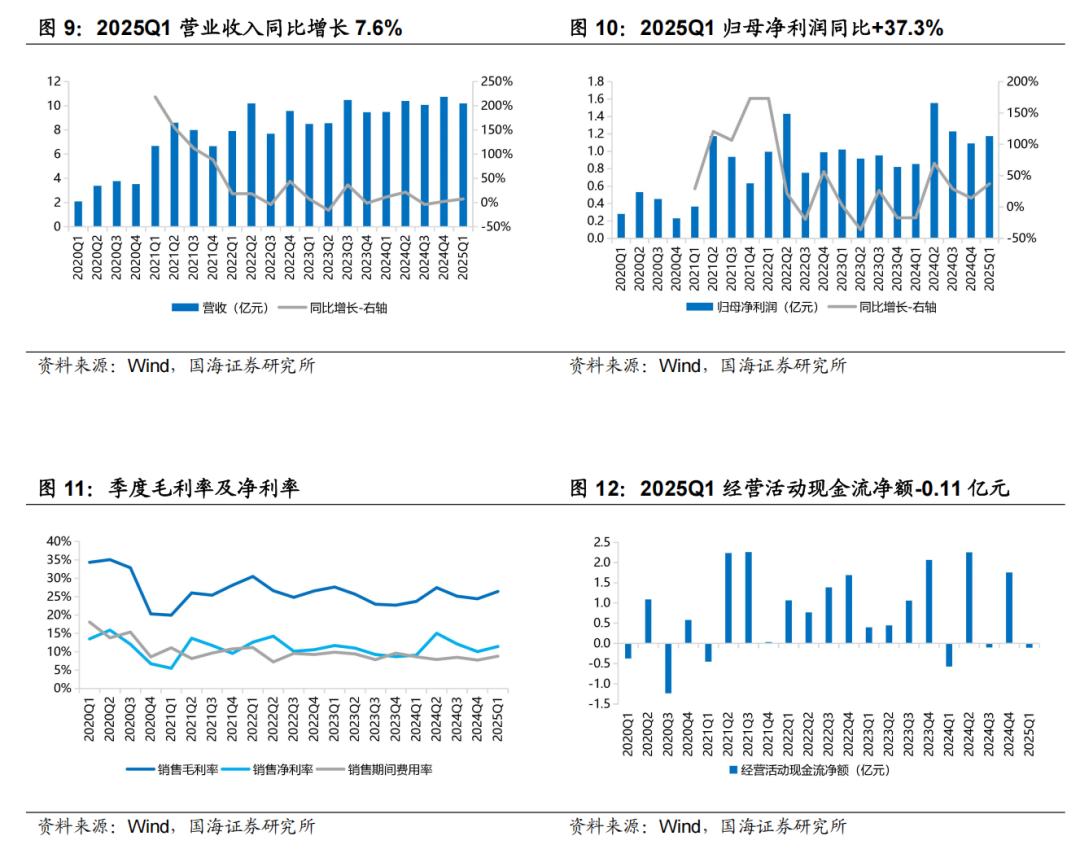

同日,公司发布2025年一季报:2025年Q1单季度,公司实现营业收入10.2亿元,同比 7.6%,环比-5.0%;实现归母净利润1.17亿元,同比 37.3%,环比 7.7%;扣非后归母净利润1.15亿元;经营活动现金流净额为-0.11亿元。销售毛利率为26.41%,同比 2.71个pct,环比 1.99个pct;销售净利率11.44%,同比 2.38个pct,环比-1.41个pct。

01 金属铬产能释放,重铬酸盐销量提升显著

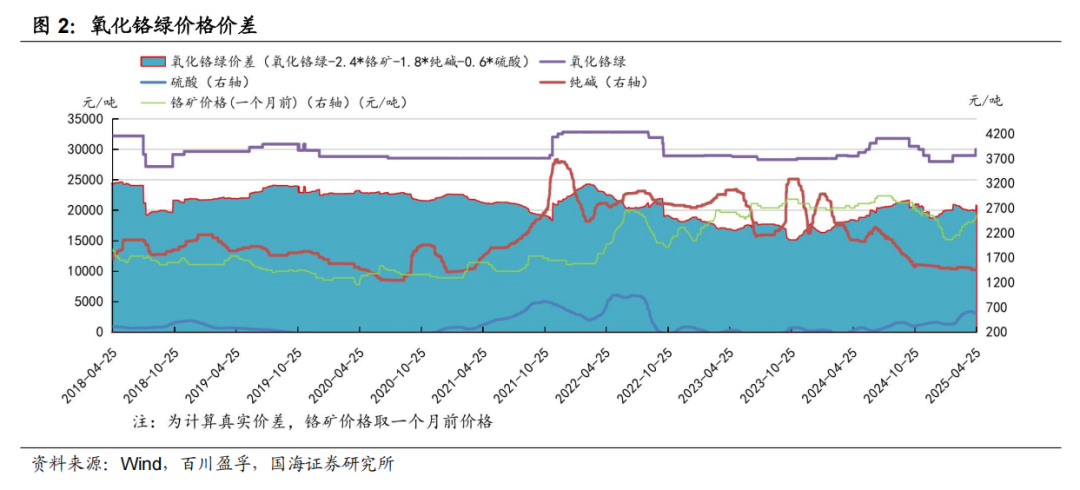

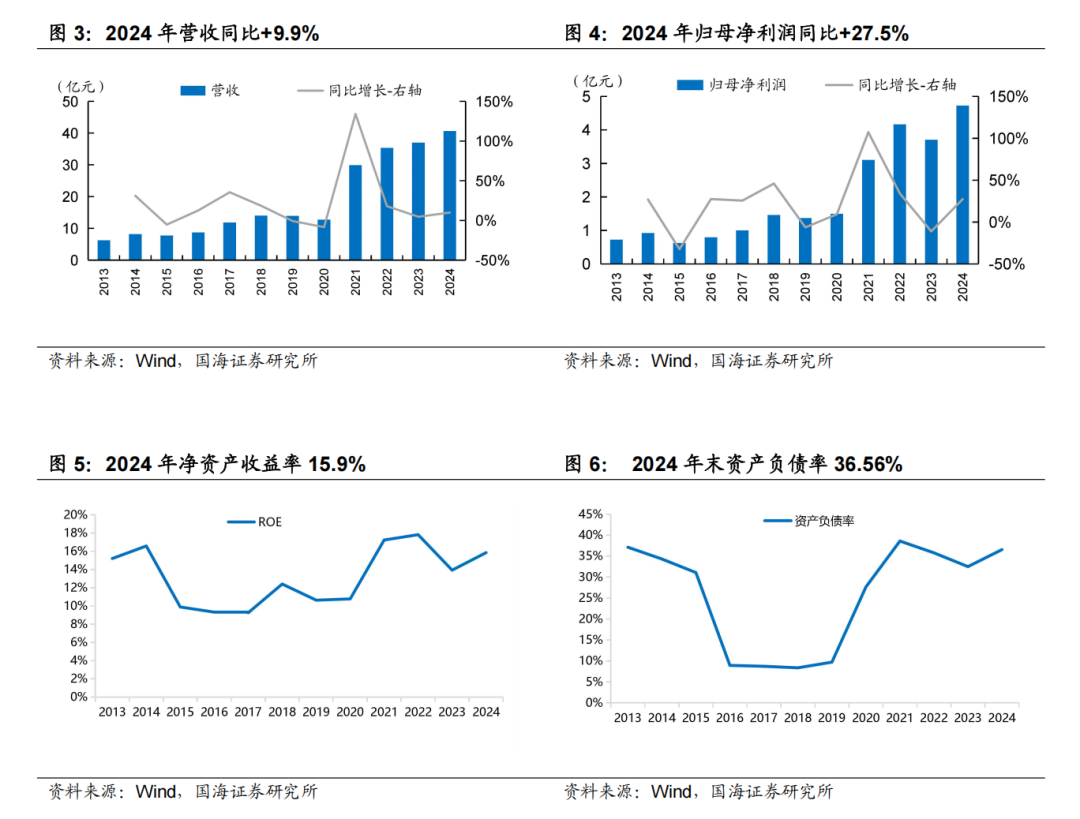

2024年度,公司实现营业收入同比 9.9%,实现归母净利润同比 27.5%,主要得益于公司2024年金属铬产品放量,产品成功匹配自建产能,全年实现产量约7650吨(不含其副产物铬刚玉),且产销基本平衡。铬盐产品方面,铬的氧化物(铬酸酐、氧化铬绿)实现营收21.60亿元,同比-3.37%,毛利率为25.85%,同比-0.67个pct;铬盐联产产品(维生素K3、碱式硫酸铬)实现营收3.84亿元,同比 4.98%,毛利率为31.13%,同比 6.96个pct;重铬酸盐实现营收3.41亿元,同比 33.04%,毛利率为28.30%,同比 5.67个pct,主要得益于销售量及单价均提升;超细氢氧化铝实现营收1.54亿元,同比 1.58%,毛利率为35.92%,同比-1.4个pct。

02 2025Q1归母净利润同比提升,金属铬产线保持满产

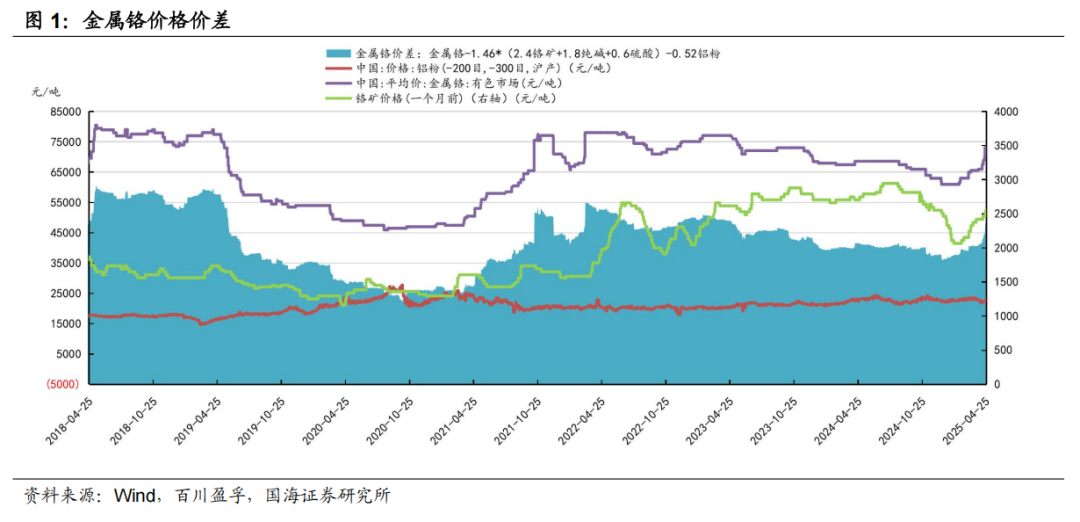

2025Q1公司实现营业收入10.2亿元,同比/环比分别 0.72/-0.53亿元;归母净利润为1.17亿元,同比/环比分别 0.32/ 0.08亿元。2025Q1公司归母净利润同比提升,主要得益于公司产品毛利率提升,叠加金属铬产品线持续处于饱和运行状态,一季度交付量超过2500吨。从费用端来看,管理费用同比/环比分别 0.07/ 0.04亿元;研发费用同比/环比分别 0.19/ 0.04亿元。原材料端来看,公司一季度主要原材料铬铁矿、纯碱、块煤、硫酸平均采购价分别同比-13%、-32.51%、-21.98%, 95.32%。公司三月以来,金属铬产线扩产顺利,预计年内带来具有一定持续性的业绩增量。

03 金属铬供需趋紧局面逐渐传导上游,公司有望充分受益

当前金属铬供需趋紧,传导至上游铬盐产业后,有望发生需求结构的重大变化。铬盐增长驱动力将从低速增长的革鞣、轻工电镀、颜料等行业逐渐转向金属铬、高端电镀添加剂等高速增长的领域,终端应用领域从皮革、房地产转向航空航天、新能源、工程机械等领域,公司有望充分受益。

2024年,公司全年实现铬盐序列产品(折重铬酸钠)产量约26万吨,产销量充分平衡且均创历史新高。公司“铬化学品全产业链一体化”战略举措获得丰硕成果。截至2024年末,公司已成为全球前五大金属铬生产商之一,品牌美誉度持续提升。金属铬在高温合金、铜基、铝基特种合金、高端焊接材料、溅射靶材等领域高值化的应用场景将持续助力铬化学品实现从“工业味精”到“金属维生素”的华丽蜕变。公司重庆基地技改搬迁完成后,公司实际铬盐(折重铬酸钠)产能有望提高至35万吨/年以上,行业领先地位得到进一步巩固加强。

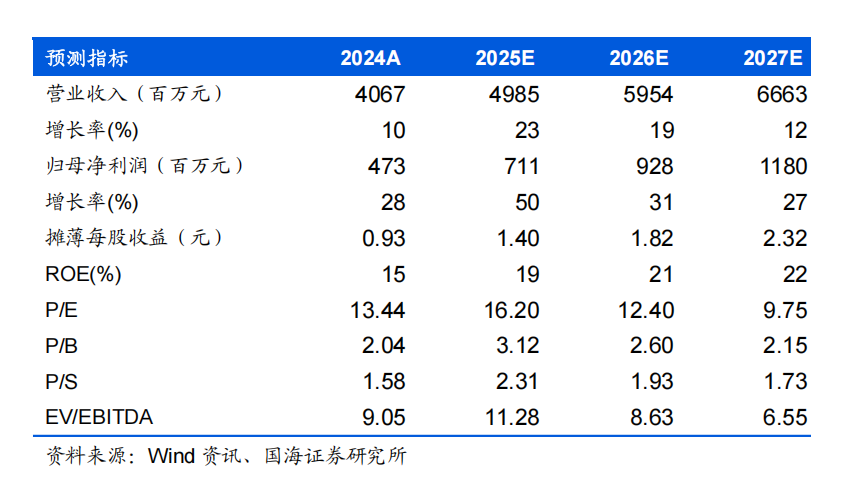

盈利预测和投资评级

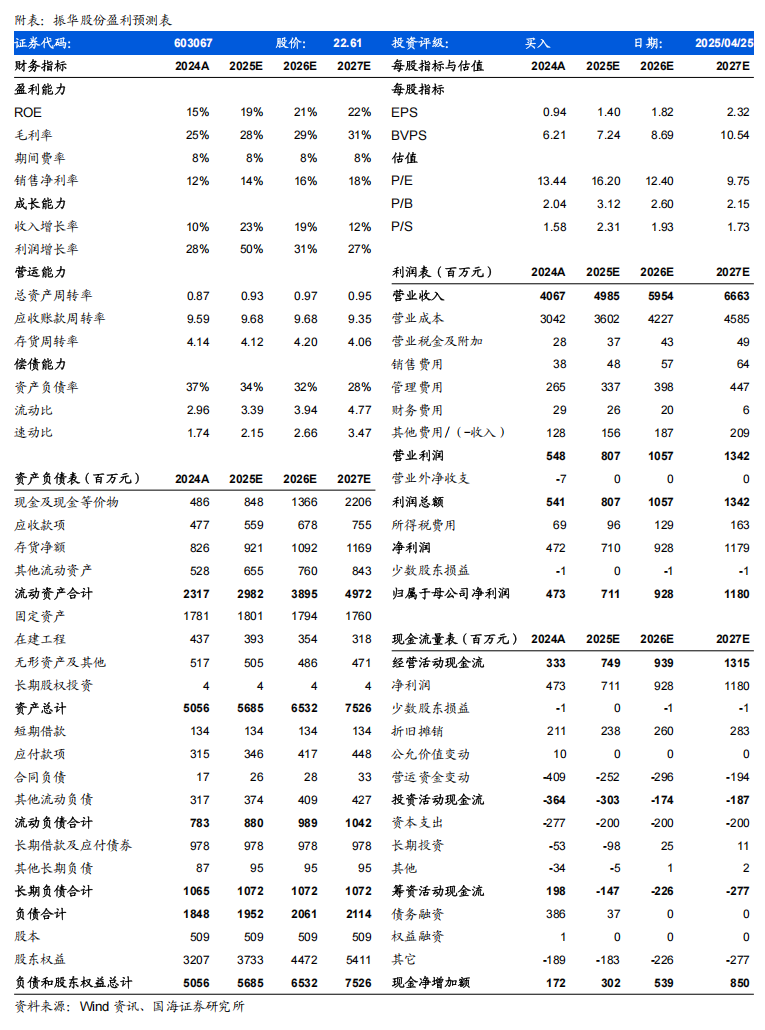

预计公司2025/2026/2027年营业收入分别为49.85、59.54、66.63亿元,归母净利润分别为7.11、9.28、11.80亿元,对应PE分别为16、12、10倍,考虑到公司有望优先受益于铬盐景气大周期,维持“买入”评级。

风险提示

铬铁矿价格波动的风险;下游行业周期性波动风险;行业竞争加剧;汇率变动风险;产品价格大幅波动风险;环保政策变化导致的风险。

VIP复盘网

VIP复盘网