核心观点

业绩情况

多方原因致业绩承压

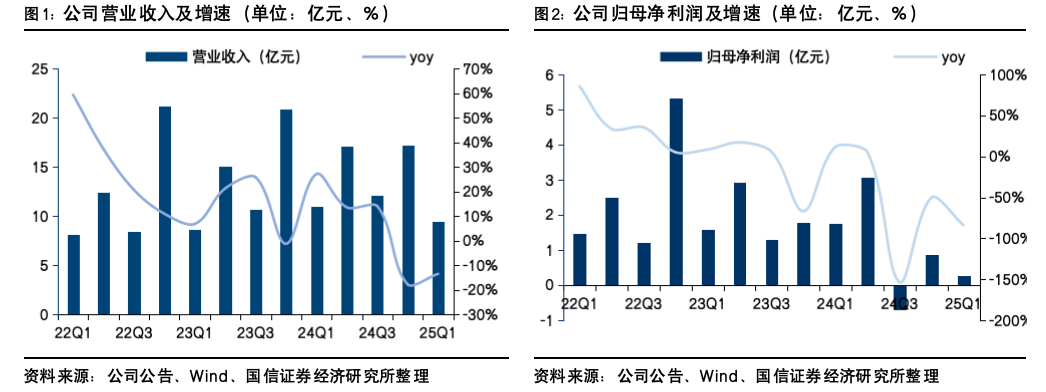

公司2024年实现营收57.36亿/yoy 3.87%;归母净利5.03亿/yoy-33.53%;扣非归母净利2.40亿/yoy-61.12%。归母净利下滑主要由于:1)双十一等大促销售不及预期;2)抖音等平台营销费用较高;非经损失影响主要是1)悦江业绩对赌未完成,计提1.15亿减值准备(其中商品9000 万,无形资产2500万),同时预计将获得1.4亿股份补偿;2)政府补贴由费用端计入非经常性损益,2024年预计8300万;3)投资理财收益减少预计近8700万。同时公司2024年现金分红每10股派6元,分红率50%。2025Q1实现营收9.49亿/yoy-13.51%;归母净利0.28亿/yoy-83.97%,整体来看,公司仍处于产品及渠道业务调整变革期,因而业绩仍有一定承压。

分品牌看,2024年薇诺娜主品牌收入49.1亿/yoy-2.8%,明星大单品特护霜完成2.0 升级,在天猫双 11大促活动期间的敏感肌面霜赛道中蝉联销售榜首,清透防晒乳系列产品在天猫防晒类目市场份额提升至6.83%;薇诺娜宝贝收入2亿/yoy 34.03%;瑷科缦销售达6000万/yoy 65.59%。分渠道看,公司2024年线上销售渠道实现收入39.12亿/yoy 10.13%,阿里/抖音/京东平台分别实现17.26亿/8.27亿/5.27亿,同比yoy-2.07%/ 30.96%/ 40.69%;线上销售毛利率提升2.23pct至73.47%。OMO渠道实现5.21亿/yoy-0.35%,线下渠道实现12.74亿/yoy-10.72%,毛利率下降7.53pct至72.70%。

盈利&营运能力

一季度毛利率提升,销售费用率持续高企

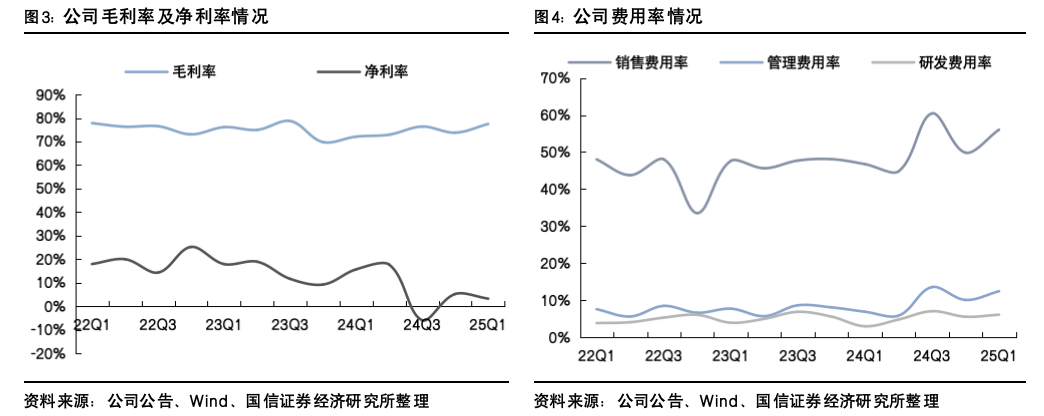

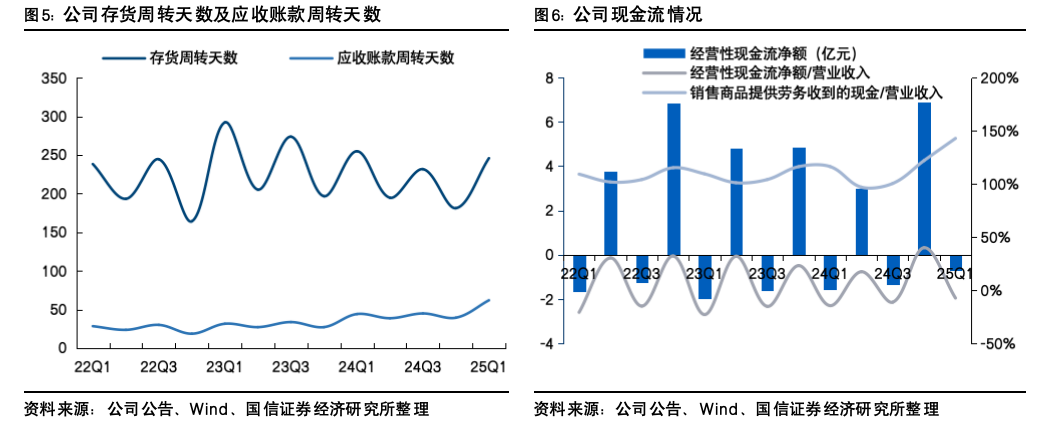

2024年公司毛利率/净利率分别同比-0.16/-5.12pct。2025Q1分别同比 5.39/-12.43pct,由于公司聚焦核心品类、打造核心大单品及全渠道严格维价,一季度毛利率提升。2024年销售/管理/研发费用率分别同比 2.71/ 1.46/-0.27pct,2025Q1分别同比 9.30pct/ 5.54pct/ 3.13pct,收入压力导致费用率持续上行。营运能力方面,公司2024年/2025Q1存货周转天数分别同比减少15天/9天;主要由于新系统完善、自产比例增加及砍掉长尾产品。

风险提示

宏观环境风险,新品销量不及预期,行业竞争加剧。

业绩情况

公司2024年实现营收57.36亿/yoy 3.87%;归母净利润5.03亿/yoy-33.53%;扣非归母净利润2.40亿/yoy-61.12%。单Q4实现营收17.18亿/yoy-17.82%;归母净利润0.88亿/yoy-50.29%;扣非归母净利润-1.01亿/yoy-191.87%。

归母净利润下滑主要由于1)双十一等大促销售不及预期;2)抖音平台营销费用较高;此外,非经损失主要是:1)悦江业绩对赌未完成,计提1.15亿减值准备(其中商誉9000 万,无形资产2500 万),同时预计将获得1.4亿股份补偿;2)政府补贴计入非经常性损益,2024年预计8300万;3)投资理财收益减少预计近8700万。从季度看,四季度占比逐年下降,2024年Q1-Q4收入占比分别为19%、30%、21%、30%。同时公司2024年现金分红每10股派6元(含税),占归母净利润50.25%。

2025Q1实现营收9.49亿/yoy-13.51%;归母净利润0.28亿/yoy-83.97%;扣非归母净利润0.21亿/yoy-86.44%,延续下滑态势,业绩持续承压。

分品牌看,2024年薇诺娜主品牌收入49.1亿元,同比下降2.8%,明星大单品特护霜完成2.0 升级,在天猫双 11大促活动期间的敏感肌面霜赛道中蝉联销售榜首,清透防晒乳系列产品在天猫防晒类目市场份额提升至6.83%;薇诺娜宝贝收入2亿元,同比增长34.03%;瑷科缦销售达6000万,同比增长65.59%。

分渠道看,公司2024年线上销售渠道实现收入39.12亿/yoy 10.13%,其中自营29.02亿/yoy 7.01%,经销、代销10.10亿/yoy 20.23%;线上阿里/抖音/京东平台分别实现17.26亿/8.27亿/5.27亿,同比yoy-2.07%/ 30.96%/ 40.69%;线上销售毛利率提升2.23pct至73.47%。OMO渠道实现5.21亿/yoy-0.35%,其中薇诺娜专柜服务平台实现收入4.12亿,客单价为1592.85元,两年复购率达到49.96%。线下渠道实现12.74亿/yoy-10.72%,收入占比22%/yoy-4pct,毛利率下降7.53pct至72.70%。

盈利能力

盈利能力方面,2024年公司毛利率/净利率分别为73.74%/8.63%,同比-0.16pct/-5.12pct。2025Q1公司毛利率/净利率分别为77.47%/3.29%,同比 5.39pct/-12.43pct,主要由于公司聚焦核心品类、打造核心大单品及全渠道严格维价。费用率方面,2024年销售费用率/管理费用率/研发费用率分别为49.97%/8.94%/5.15%,同比分别 2.71pct/ 1.46pct/-0.27pct。2025Q1公司销售费用率/管理费用率/研发费用率分别为56.04%/12.44%/6.10%,同比分别 9.30pct/ 5.54pct/ 3.13pct,毛销差21.44%/yoy-3.92pct,主要系高费率线上渠道投入增加以及加大推广营销投放等带动销售费用率上行,管理费用率主要系折旧摊销增加、股权激励上升及新的产品质量管理项目投入加大影响。

营运能力和现金流

营运能力方面,公司2024年存货周转天数为181天,同比减少15天;应收账款周转天数为39天,同比增加12天。25Q1存货周转天数为246天,同比减少9天;应收账款周转天数为62天,同比增加18天。存货周转天数减少主要由于新系统完善、自产比例增加及砍掉长尾产品。现金流方面,公司2024年经营性现金流净额为6.95亿/yoy 13.83%,2025Q1经营性现金流净额为-0.69亿/yoy 56.47%,与营收水平保持基本稳定。

VIP复盘网

VIP复盘网