投资要点

公告要点:

长城汽车公布2025Q1业绩。2025Q1公司实现营收400.19亿元,同环比-6.6%/-33.2%,实现归母净利润17.51亿元,同环比-45.7%/-22.7%,归母净利润同比下降主要系:1)产品周期波动导致季度销量下降;2)销售费用同比增长;3)俄罗斯报废税返还因新车认证后延所致。盈利能力方面,公司Q1毛利率为17.84%,同环比分别-2.2/ 1.3pct,受俄罗斯报废税后延约影响。费用率方面,Q1公司销售费用为22.96亿元,同环比分别 34.6%/ 44.6%,主要系:1)直营体系加速投入的影响;2)新车型上市和预热的影响,如高山、坦克300、二代枭龙max等。

魏品牌放量,出海持续推进:

销量结构上,长城汽车Q1批发销量25.68万辆,同环比分别-6.7%/-32.3%。分品牌来看,哈弗/魏牌/坦克/欧拉/皮卡销量分别为14.46/1.33/4.20/0.69/5.00万辆,同比-8.4%/ 38.7%/-14.6%/-54.3%/ 15.0%。公司Q1新能源销量6.26万辆,同环比分别 5.7%/-43.3%,Q1新能源渗透率24.4%,同环比 2.9/-4.7pct。出口方面,公司Q1共出口9.09万辆,同环比分别-2.0%/-29.5%,出口占比达到35.4%,同环比 1.7/ 1.4pct。

2025年公司将推出多款新车,产品矩阵进一步完善:

分品牌来看,哈弗品牌:新款哈弗猛龙、新款哈弗二代大狗Hi4版(2025Q2上市)、二代大狗PHEV版;坦克品牌:坦克500中改款(2025Q2上市),升级全新座舱和端到端辅助驾驶城市NOA;欧拉品牌:2025款欧拉好猫优化换新;长城皮卡:山海炮Hi4–T(上海车展上市)。2025H2,公司还将推出中型5座轻越野SUV哈弗猛龙PLUS、魏牌新系列智能旗舰SUV、欧拉紧凑级纯电SUV、中大型越野SUV坦克400Hi4-Z等多款新车,完善产品结构。

盈利预测与投资评级:

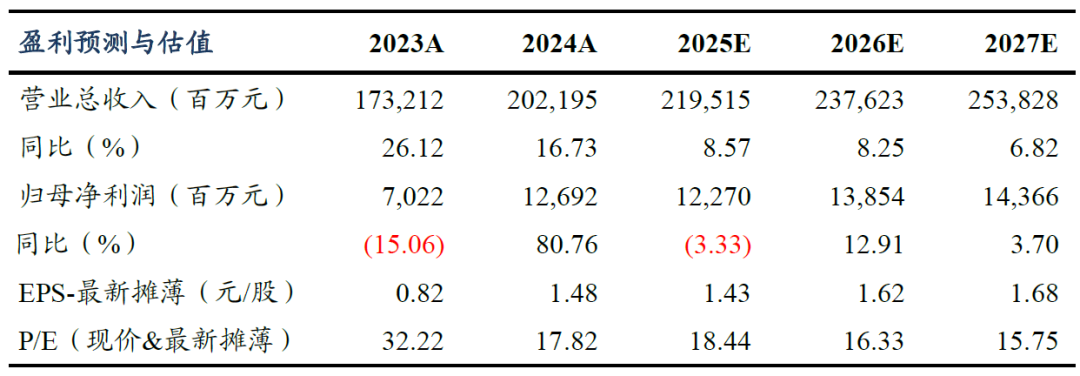

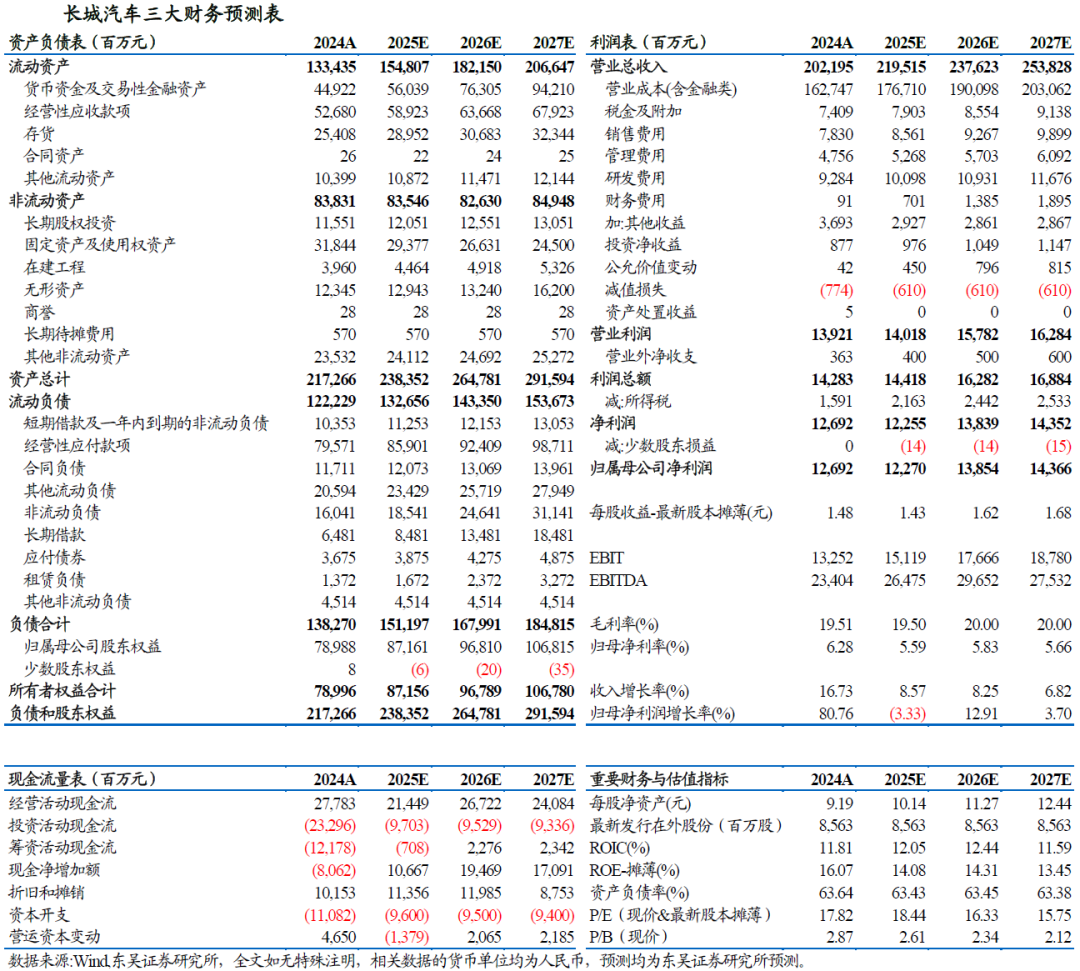

考虑到行业竞争加剧,我们下调公司2025/ 2026/ 2027年营业收入预期分别为2195/ 2376/ 2538亿元(原值为2250/ 2491/ 2656亿元),同比 8.57%/ 8.25%/ 6.82%。考虑到公司销售和研发投入增加,我们下调2025/ 2026/ 2027年归母净利润预期分别为123/ 139/ 144亿元(原值为129/ 143/ 148亿元),同比-3.33%/ 12.91%/ 3.70%。2025~2027年对应EPS分别为1.43/ 1.62/ 1.68元,对应PE估值分别为18/ 16/ 16倍。考虑公司智能化与全球化持续加速,维持“买入”评级。

风险提示:海外市场需求低于预期;国内乘用车价格战演绎超预期。

VIP复盘网

VIP复盘网