行情回顾(2025.10.24~2025.10.31):

前期价格涨幅经过一周左右消化后,随着采暖季的逐步启动,将再次开启上行。上周我们提到“短期价格涨势虽稍有趋稳,但我们对价格就此见顶的担忧大可不必,在底层逻辑未变的背景下,只需待市场稍加消化本轮涨幅后,价格将再次开启上行,且年底以最高点收官,一旦后续需求略超预期,价格高度或远超市场预期”,目前我们仍坚信上述观点。

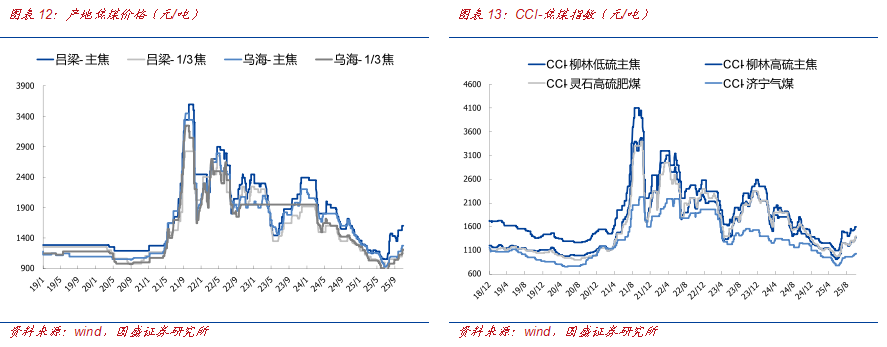

值得注意的是,本周焦煤2605合约一度冲高至1384.5元/吨,创下今年6月以来新高,后续虽有所回落,但就后市而言,仍维持上周观点“与动力煤类似,供应受限决定了价格上行趋势,需求(铁水产量)决定上行高度和斜率,因此未来若钢厂无论因何种原因主动/被动减产,均是回调后再次做多机会”。

➢国内供应受限是上行的最核心因素:一方面,自7月份能源局核查超产政策以来, 7~9月煤炭产量已经连续三月同比下降;一方面,自今年中央第二生态环保督察向内蒙古自治区反馈督察情况后,内蒙古严格按照中央生态环境保护督察要求,从严从实抓好整改落实工作,在此期间,或对露天矿生产造成一定扰动;一方面,按照2025年度中央安全生产考核巡查工作安排,11月份,22个中央安全生产考核巡查组将陆续进驻31个省、自治区、直辖市和新疆生产建设兵团开展年度考核巡查,且值得注意的是,这是今年首次以中央名义开展,推动安全生产责任措施落实,在安监高压下,煤炭生产亦面临一定扰动。重点领域分析:

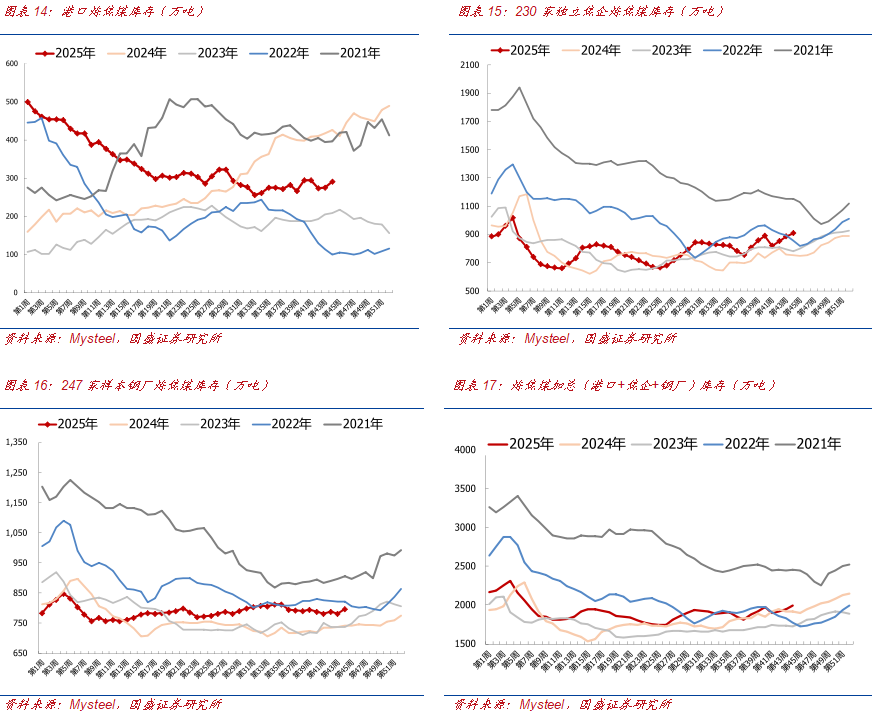

✓ 短期而言,前期价格涨幅经过一周左右消化后,将再次开启上行。(1)主产区依然受到安监影响(尤其11月份,22个中央安全生产考核巡查组将陆续进驻31个省、自治区、直辖市和新疆生产建设兵团开展年度考核巡查),产量持续受限,且有加重的趋势;(2)当前上游煤矿库存处于低位,销售无压力,然而部分铁路取消发运优惠推高了港口发运成本,或抑制部分发运积极性,港口调入或依旧受限,港口库存结构性紧缺局面难改;(3)10月至今受极端天气影响,淡季累库的效果并不理想,无论电厂还是港口库存,都已低于去年同期,在此背景下,煤价大方向依旧是易涨难跌。依据季节性规律,10月中旬以后全国电厂日耗开启季节性攀升,11月中上旬左右开启去库,待给予市场一定时间消化本轮涨幅后,届时煤价或将再开启一波上涨。

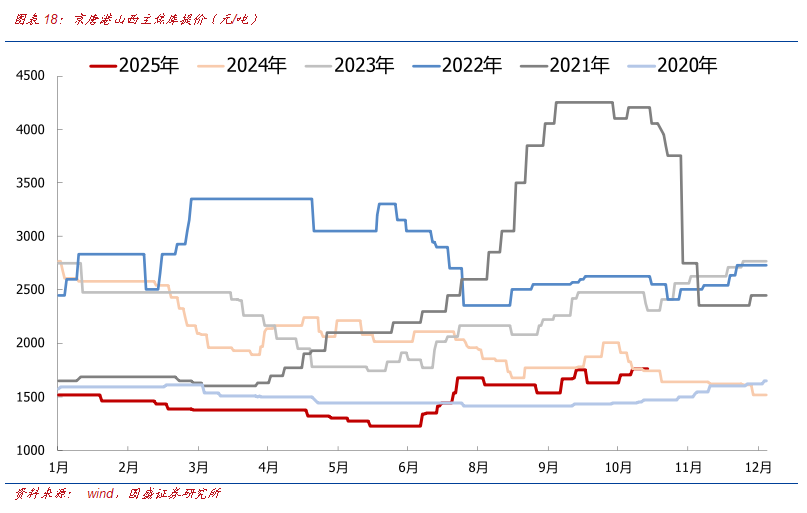

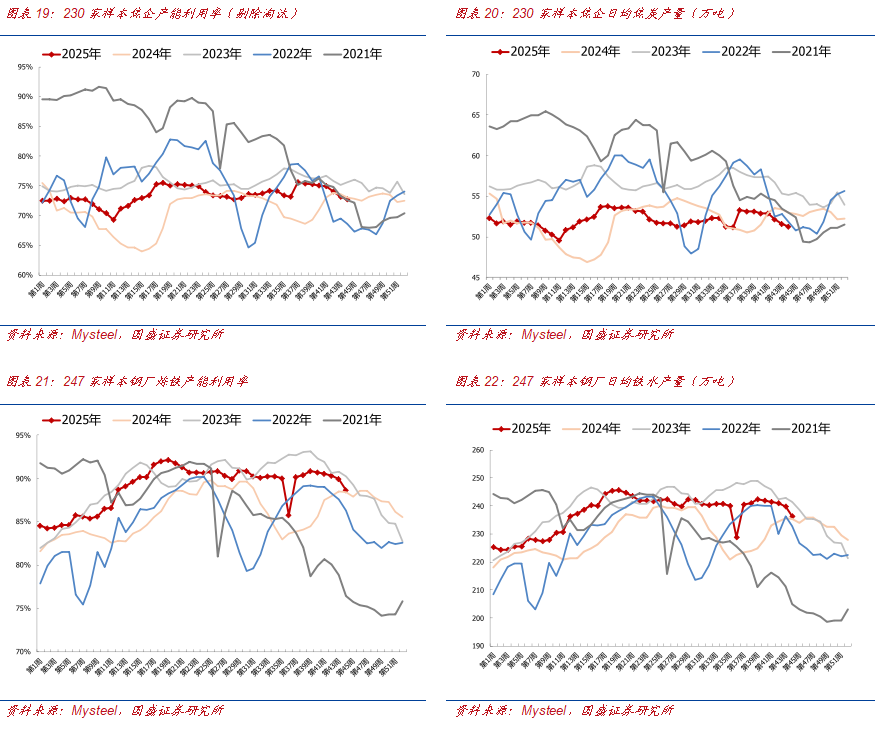

✓长期而言,我们仍坚定认为“供给隐患仍存,煤价上行想象空间打开,年底或以最高点收官”,目前来看,市场走势正如上述预期般演绎中。自7月份能源局核查超产政策以来,国内煤炭产量持续受到各方面抑制,7~9月煤炭产量已经连续三个月同比下降,且参考样本煤矿的高频数据,10月产量或依然维持同比下降状态,且目前各种压制产量的相关政策和督查行动持续加强,在此背景下,我们认为下半年国内煤炭产量同/环比下降为大概率事件,其决定了煤价整体呈现震荡上行走势。在库存已低于去年同期,对价格压制明显减轻的背景下,一旦需求略超预期(如冷冬),价格上涨的弹性将彻底打开,年底煤价或以最高点收官。➢焦煤方面,供给受限是上行的底层逻辑,铁水虽有下降预期,但幅度或有限,需求韧性仍存,价格易涨难跌。本周产地煤价延续上涨态势,多数煤价已涨至年内新高,煤价高位下部分下游采购心态趋于谨慎,近两日竞拍成交涨幅逐步收窄,部分高价成交合理回调,整体成交依旧涨多跌少。供应方面,山西地区部分前期生产受限的煤矿稍有恢复,不过山西吕梁、山东仍有部分煤矿因检查或自身井下因素产量下滑,其他多数矿点基本维持前期生产状态,产地供应延续偏紧态势。据汾渭统计,本周样本煤矿原煤产量1209.5万吨,周环比减少3.9万吨。需求方面,下游焦钢企业库存偏低,整体需求尚可,且当前铁水产量仍处相对高位,钢企减产动力不足,焦煤刚需稳定。但当前煤价涨幅较大,利润承压下,目前焦企提产空间有限,部分小幅限产,影响原料煤需求力度释放有限。

投资策略:

➢此外,重点关注力量发展、晋控煤业、潞安环能,新集能源、山煤国际、电投能源、淮北矿业、昊华能源、平煤股份,未来存在增量的华阳股份、甘肃能化。

➢此外,前期完成控股变更、资产置换的江钨装备亦值得重点关注。风险提示:国内产量释放超预期,下游需求不及预期,原煤进口超预期,政策不及预期。

1.1.动力煤:安监扰动 港口库存低位,煤价易涨难跌

1.1.1.坑口煤价回调企稳,等待冬储需求释放

本周主产区煤炭市场呈先降后稳态势。前期受铁路运费上涨影响,市场发运趋于谨慎,下游采购积极性减弱,导致煤矿库存累积,价格承压下行。随着煤价回落,发运倒挂情况有所缓解,部分高性价比煤矿拉煤车增多,叠加冶金、化工等终端用户刚需补库,带动部分区域煤价小幅上涨5–10元;不过,也有部分库存压力较大的煤矿继续降价促销。近期在安监趋严及月末部分煤矿完成生产任务停产的共同影响下,供应端有所收紧,而终端刚需采购稳定,加之部分站台及发运户适量补库,对当前煤价形成一定支撑。预计短期市场以窄幅震荡为主,后续伴随冬储需求逐步释放,价格仍有上行空间。月底陕蒙少数小矿任务陆续完成,有停产减产情况,但是上周山西基本局部地区停产煤矿本周基本恢复正常,致使坑口煤矿产能利用率小幅增加。截至2025年10月31日:

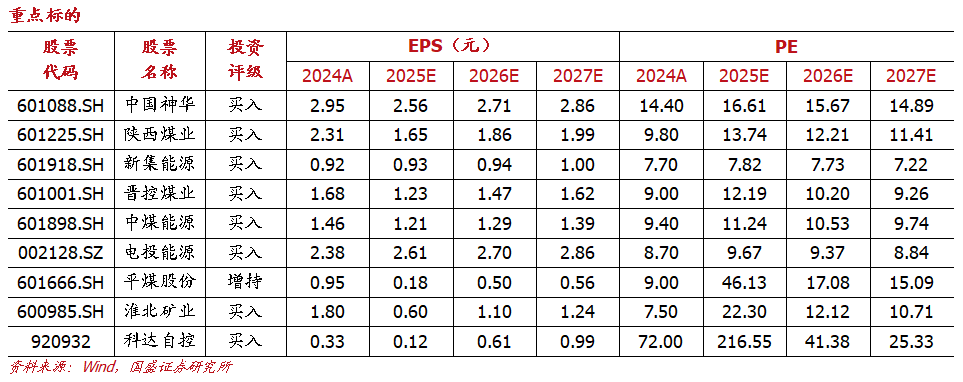

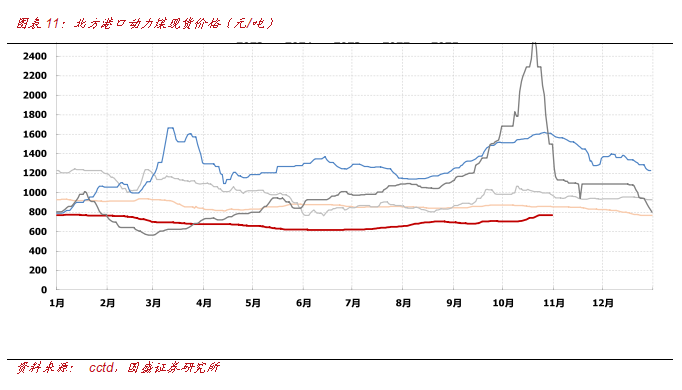

➢ 大同南郊 Q5500 报 622元/吨,周环比下降 29元/吨,同比偏低90元/吨。

➢ 陕西榆林 Q5500 报 540元/吨,周环比下降140元/吨,同比偏低210元/吨。

➢ 鄂尔多斯 Q5500 报 581元/吨,周环比下降20元/吨,同比偏低86元/吨。

本周港口煤炭市场整体呈现横盘整理态势。随着大秦铁路检修结束,运量有所回升,同时主产区煤价下调缓解了北港发运倒挂压力。然而,呼铁局批车数量仍处低位,北方港口库存不增反降,整体维持震荡格局。当前港口锚地船舶以长协煤拉运为主,市场煤需求疲弱,还盘压价现象普遍,但在港口可流通资源有限及旺季预期支撑下,上游报价保持坚挺,部分贸易商甚至持货惜售,市场整体呈现易涨难跌态势,价格横盘。

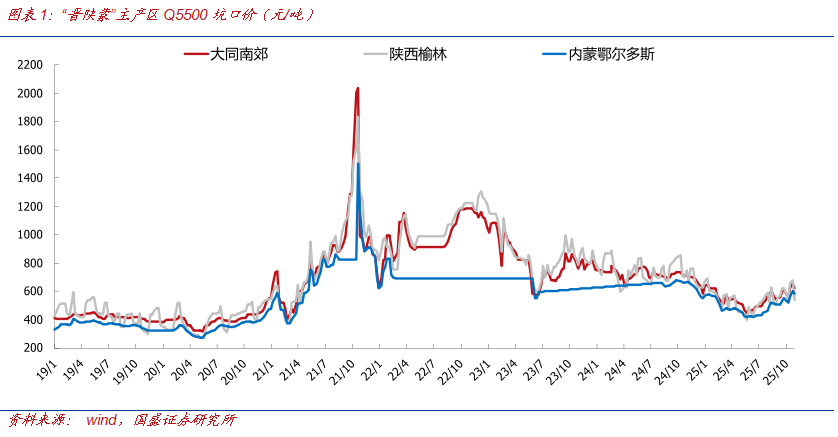

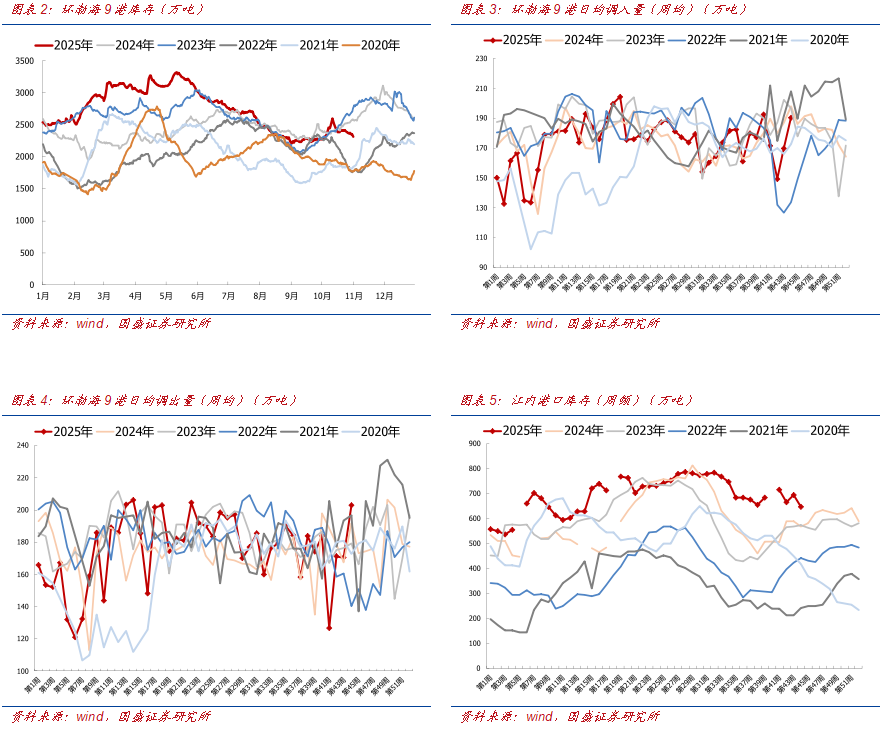

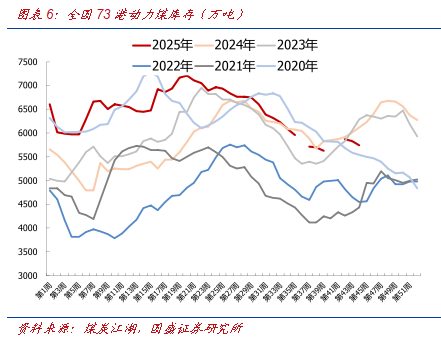

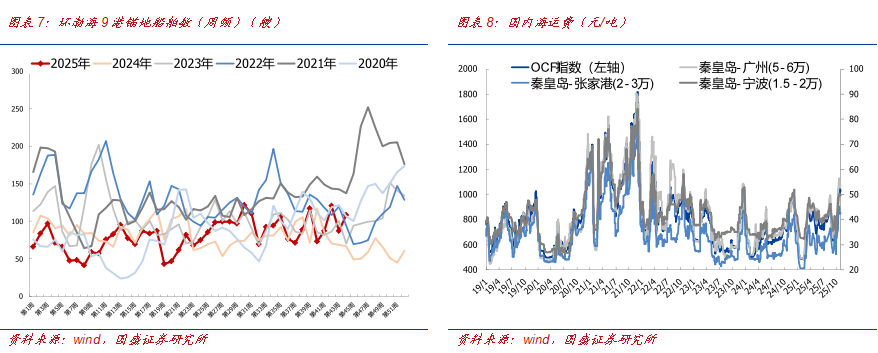

➢截至 2025 年 10 月 31日,环渤海 9 港库存为2316万吨,周环比下降83万吨,同比下降270万吨;江内库存为647万吨,周环比下降46万吨,同比上涨80万吨。全国73港库存为5752万吨,周环比下降78万吨,同比下降360万吨。

➢截至 2025 年 10 月 31日,本周(10.24~10.31)环渤海9港日均调入量(周频)为191万吨,周环比上涨21万吨;环渤海9港日均调出量(周频)为203万吨,周环比上涨33万吨。

1.1.3.海运:锚地船舶环比大幅上涨,港口市场情绪高涨

1.1.4.电厂:日耗环比基本持稳,同比增长1万吨

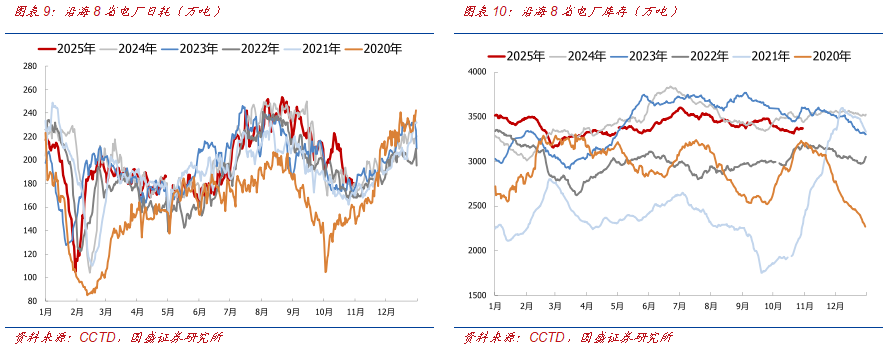

➢截至 2025 年 10 月 30 日,沿海八省日耗为181万吨,周环比下降0.2万吨,同比上升1万吨。库存为3371万吨,周环比上涨11万吨,同比下降65万吨。

1.1.5.价格:下游采购情绪高涨,煤价仍具上涨空间

1.2.焦煤:供焦钢企采购情绪高涨,港口煤价支撑显著

1.2.1.产地:坑口煤价延续涨势,下游采购情绪高涨

本周产地煤价延续上涨态势,部分煤价已涨至年内新高。煤价高位下部分下游采购心态趋于谨慎,近两日竞拍成交涨幅逐步收窄,部分高价成交合理回调,整体成交依旧涨多跌少。坑口煤矿多销售顺畅,部分预售订单仍在执行,焦煤库存持续低位,供应偏紧格局下,短期市场支撑偏强,且焦炭仍有涨价预期,煤价延续稳中偏强运行。

长期而言,国内炼焦煤供需格局持续向好,主焦煤或尤其紧缺。主因:

➢国内存量煤矿有效供应或逐步收缩:由于炼焦煤矿井资源禀赋及安全条件均逊于动力煤矿井,在环保、安监常态化的背景下,国内焦煤矿的有效供给或逐步收缩。

➢国内焦煤新建矿井数量有限,面临后备资源不足困境:焦煤属稀缺资源,且新增产能极为有限,意味着国内炼焦煤未来增产潜力较小,面临后备资源储备不足困境。

1.3.焦炭:第二轮提涨落地,第三轮提涨开启

1.3.1.供需:焦企检修增多,供应整体下移

供给方面:本周焦炭落实了第二轮提涨,不过原料端,受供应偏紧影响,原料煤价格强势运行,焦企利润恢复幅度有限,多数焦企处在盈亏边缘,部分焦企仍在亏损状态,整体生产积极性变动不大,叠加部分地区焦企受环保因素影响,以及近期焦企检修行为增多,焦企供应整体呈现下移趋势。

需求方面:

焦化受制于环保以及亏损,另外部分焦化集中检修较多,供应端偏紧,下游钢厂唐山区域受高炉检修近期到货略有改善,但整体看钢厂到货略显偏紧,库存位于中等水平。

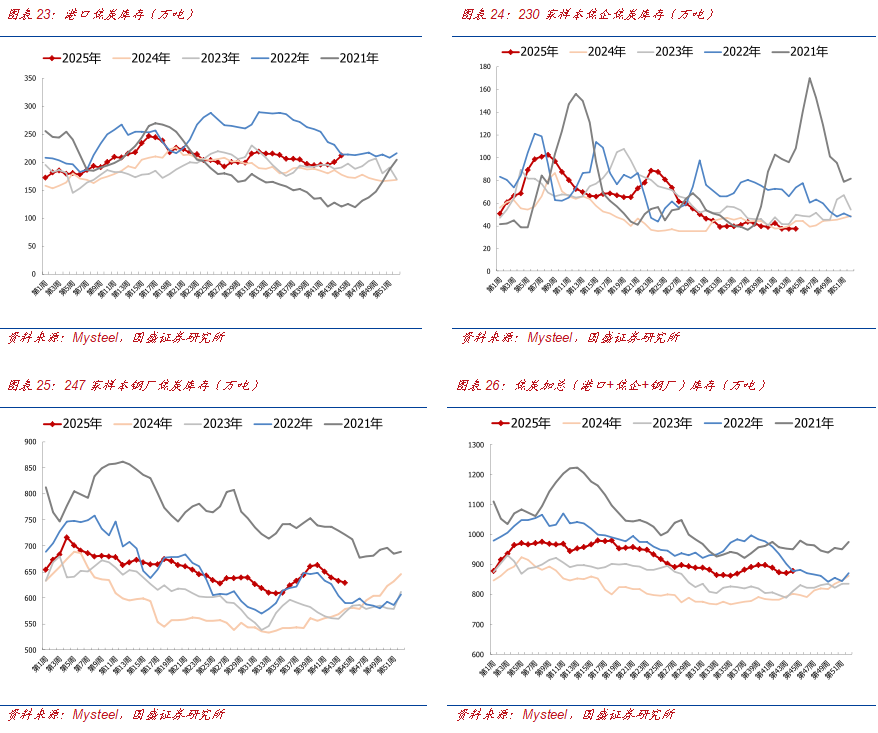

1.3.2.库存:高炉短期检修铁水下移,焦企库存已降至同期低点

库存方面,本周唐山地区钢厂高炉开始检修,铁水产量有明显下移,不过检修时间较短,多数企业对焦炭保持按需采购,少数钢厂库存仍有偏低现象,对焦炭采购较为积极,整体影响焦炭出货顺畅,场内库存继续降低,当前库存已位于年内较低水平。其中:

➢港口方面:据Mysteel统计,本周港口库存211万吨,周环比上涨11万吨,同比增加33万吨。

➢焦企方面:据Mysteel统计,本周230家样本焦企焦炭库存38万吨,周环比增加0.03万吨,同比减少6.6万吨。

综合来看,本周初焦炭落实第二轮提涨,第三轮提涨也已开启,涨幅为捣固焦50-55元/吨,顶装焦70-75元/吨,落地预期较强。在宏观利好因素影响下,本周钢材价格连续上涨,表观需求也有所好转,钢材库存继续下调,且厂库降幅较上周有明显扩大,影响市场情绪好转,唐山等地钢厂虽然有检修行为,铁水产量下移明显,但原料采购依旧保持按需节奏,部分库存偏低钢厂,采购仍较为积极;另外,原料煤市场维持强势运行,煤矿库存同样位于低位,对焦炭支撑作用较强。综合来看,焦炭市场偏强运行,第三轮提涨预计将于下周落地,后期需关注原料煤价格及铁水产量情况。

2.本周行情回顾

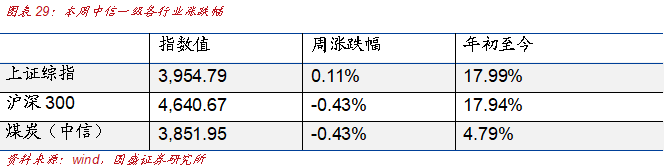

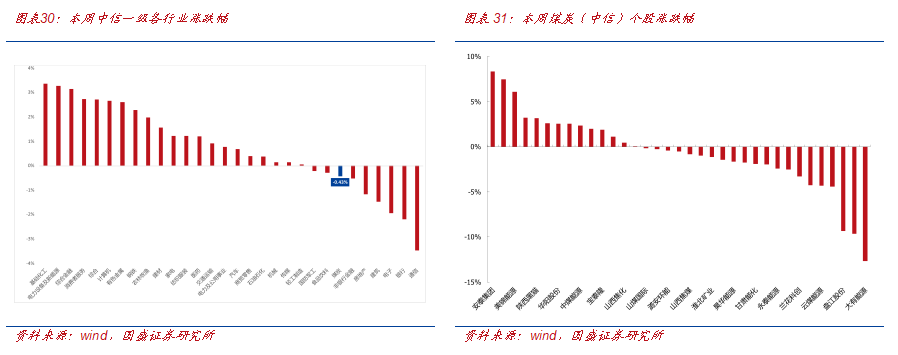

本周上证指数报收3954.79点,上涨0.11%,沪深300指数报4640.67点,下降0.43%。中信煤炭指数3851.95点,下降0.43%,位列中信板块涨跌幅榜第24位。

个股方面,本周煤炭板块上市公司中14家上涨,21家下跌。

3.1.行业要闻

▲国内首台百万褐煤发电项目两台机组全部建成实现双投

10月30日,江苏徐矿能源乌拉盖2×1000MW超超临界燃煤发电项目2号机组顺利通过168小时试运行,正式具备移交生产条件,标志着该项目两台机组全部建成实现双投,全面转入商业运营。

该项目位于内蒙古自治区锡林郭勒盟乌拉盖管理区,是国内首台百万褐煤发电项目,是苏蒙两省首个重大能源合作项目,是“锡盟-泰州±800kV”特高压输电线路重要电源支撑点,是落实“变输煤为输电”国家战略的具体实践,承担着服务国家能源战略、服务江苏能源安全、服务地方经济社会发展的重要任务。项目总投资72.6亿元,于2022年6月开工建设,2025年10月全部建成投产。

(来源:煤炭资源网,2025-10-31)

▲江苏省首座风光渔一体化半潜式海洋牧场“国能黄海1号”竣工

据射阳港经济开发区消息,10月27日上午,江苏省首座风光渔一体化半潜式海洋牧场“国能黄海1号”在射阳港经济开发区举办竣工仪式。

该项目由射阳龙源风力发电有限公司投资建设,选址射阳新洋港至斗龙港海域,离岸36公里、水深18米处,主体网箱长53米、宽24米,养殖水体达1.15万立方米,将首次开展大黄鱼工业化养殖。其核心突破在于国内首创吸力锚锚泊技术,4 套吸力锚深扎海床,与射阳H2#海上风电场共享海域资源与传输通道,实现海洋空间立体开发。

(来源:煤炭资源网,2025-10-31)

▲西藏开投集团与重庆能源集团签订战略合作协议

据西藏开发投资集团有限公司消息,10月27日,西藏开投集团与重庆能源集团在重庆签订《战略合作协议》,标志着双方在清洁能源领域的深度合作正式启动。

(来源:煤炭资源网,2025-10-30)

▲全球最大海上风电机组成功并网发电

10月29日,由东方电气集团自主研制的全球最大26兆瓦级海上风电机组在山东东营风电装备测试认证创新基地成功并网发电,刷新了全球已并网风机的单机容量与叶轮直径两项纪录,标志着我国在全球海上风电高端装备制造领域处于领先地位。机组在齿轮箱、发电机、电控系统等关键技术上的全面突破,彰显了我国在新能源领域强大的自主创新能力与抢占全球科技制高点的决心,为新质生产力注入了澎湃动能。

(来源:煤炭资源网,2025-10-30)

▲西南首个高海拔山地盐穴压缩空气储能项目开工

10月28日,西南地区首个高海拔山地盐穴压缩空气储能项目——云南能投集团350MW压缩空气储能示范项目在安宁市正式开工。

安宁350兆瓦压缩空气储能示范项目选址昆明盐矿,总投资18.72亿元,项目通过“低谷蓄能、高峰释能”原理实现灵活调节,储能时长8小时,额定功率放电时长5小时,年利用小时数不低于1500小时,年发电量可达5.25亿千瓦时。

来源:煤炭资源网,2025-10-29)

▲甘肃增量新能源项目第二批次竞价将于11月3日正式启动

甘肃增量新能源第二批次(2026年竞价周期)机制电量竞量竞价工作即将于11月3日正式启动。2025年11月3日,第二批次增量新能源项目机制电量竞量竞价正式开展,资质材料填报时间为11月3日8:30至11月4日24:00。

(来源:煤炭资源网,2025-10-29)

据能源智库Ember发布的最新分析报告,印度无需在其2032国家电力计划(NEP)既定目标之上进一步增加煤电产能。报告指出,即使从保障电力可靠性和满足峰值需求的角度来看,额外的煤电建设也非必要。

(来源:煤炭资源网,2025-10-29)

▲中煤能源:供给难大幅释放国内煤价仍有支撑

中煤能源于10月27日召开了2025年第三季度业绩说明会。会上有券商提到,近期煤价大幅上涨,是否会引发超产核查放松?对此,中煤能源表示,临近年底,安全、环保检查趋严,政策执行力度不减。并进一步指出,当前供需仍处紧平衡,冬季需求稳定,价格预计窄幅震荡,大幅增产可能性低。

(来源:煤炭资源网,2025-10-29)

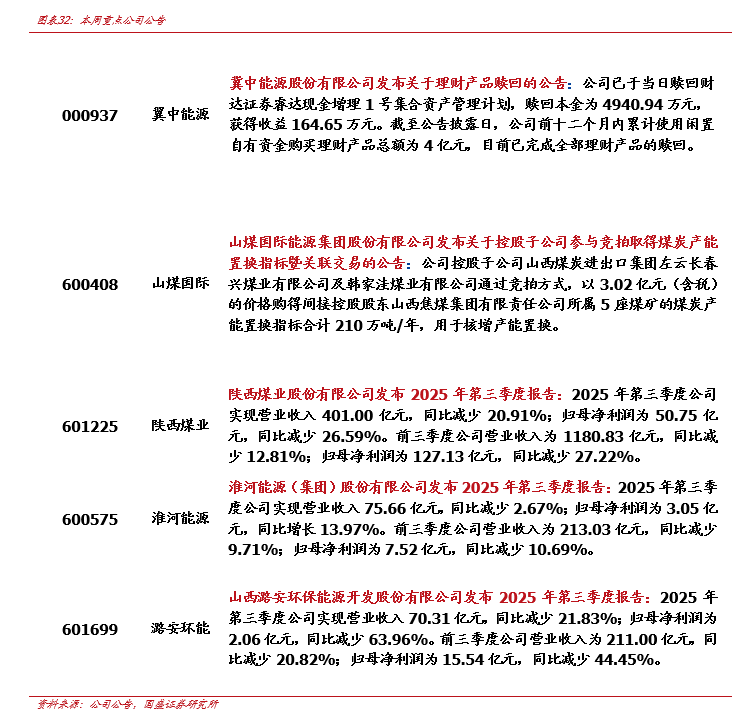

3.2.重点公司公告

国内产量释放超预期。

VIP复盘网

VIP复盘网