买入(维持)

投资要点

Q3利润同环比高增、略超预期。公司25年Q1-3营收232.3亿元,同 46.3%,归母净利润6.5亿元,同 31.5%,扣非净利润6.3亿元,同 33%,毛利率7.9%,同 0pct,归母净利率2.8%,同-0.3pct;其中25年Q3营收89亿元,同环比 74%/ 17%,归母净利润3.4亿元,同环比 235%/ 61%,扣非净利润3.2亿元,同环比 239%/ 44%,毛利率8.8%,同环比 1.5/-0.2pct,归母净利率3.8%,同环比 1.8/ 1.1pct。

Q3出货满产满销、高端产品占比持续提升、龙头地位稳固。公司25Q1-3铁锂出货78.5万吨,同增65%,我们预计Q3出货30.4万吨,同环比增 82%/18%,超行业增速,份额进一步提升,我们预计Q4出货量30万吨 ,全年出货预计近110万吨,同增50% 。我们预计公司当前月均排产10万吨,已超产,订单供不应求满产满销,预计26年出货140-150万吨,同增30% ,储能需求超预期公司充分受益。我们预计公司高端产品出货占比达50% ,YN-13产品逐步起量,26年高端产品出货占比预计提升至60%,远期有望提升至80%,龙头地位稳固。

供不应求公司涨价在即、叠加磷矿投产盈利弹性可观。我们预计公司25Q3均价3.3万/吨,单吨毛利0.26万,环比基本持平,单吨利润我们测算为0.11万元,环比持平,盈利底部企稳回升。同时下游需求超预期,铁锂供需格局大幅好转,且高端四代以上产品仅少部分公司可稳定供应,叠加铁锂盈利底部维持3年,厂商涨价诉求强烈,我们预计25Q4部分客户涨价落地,26年大客户跟进,整体盈利水平有望提升0.1万/吨。另外,公司120万吨磷矿产能年底投产,我们预计26年出货有望贡献100万吨,按照单吨盈利300元,有望贡献3亿利润,对应增厚铁锂单吨利润0.02万元。

严格计提信用减值、还原后现金流亮眼。公司25Q3期间费用2.8亿元,同环比 28%/ 4.7%,费用率3.2%,同环比-1.2/-0.4pct;信用减值损失-0.8亿,环比 89%。公司25Q1-3经营性净现金流-13.4亿元,其中Q3经营性现金流-7.3亿元,主要由于公司采用票据背书转让方式支付固定资产等购置款,剔除影响25Q1-3经营性净现金流为10亿。25年Q1-3资本开支16亿元,同 50%,其中Q3资本开支6.6亿元,同环比 35%/ 43%;25年Q3末存货37亿元,较年初 31%。

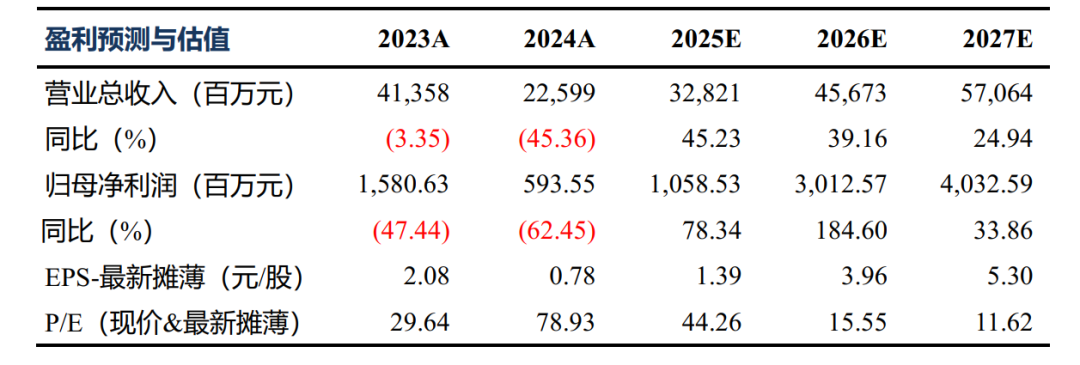

盈利预测与投资评级:由于公司出货满产满销、高端产品出货占比持续提升,我们上修公司25-27年归母净利润预期为10.6/30.1/40.3亿(此前预期为10.5/20.0/30.2),同比增长78%/185%/34%,对应PE为44x/16x/12x,给与26年25x PE,对应目标价99元,维持“买入”评级。

风险提示:电动车销量不及预期,行业竞争加剧。

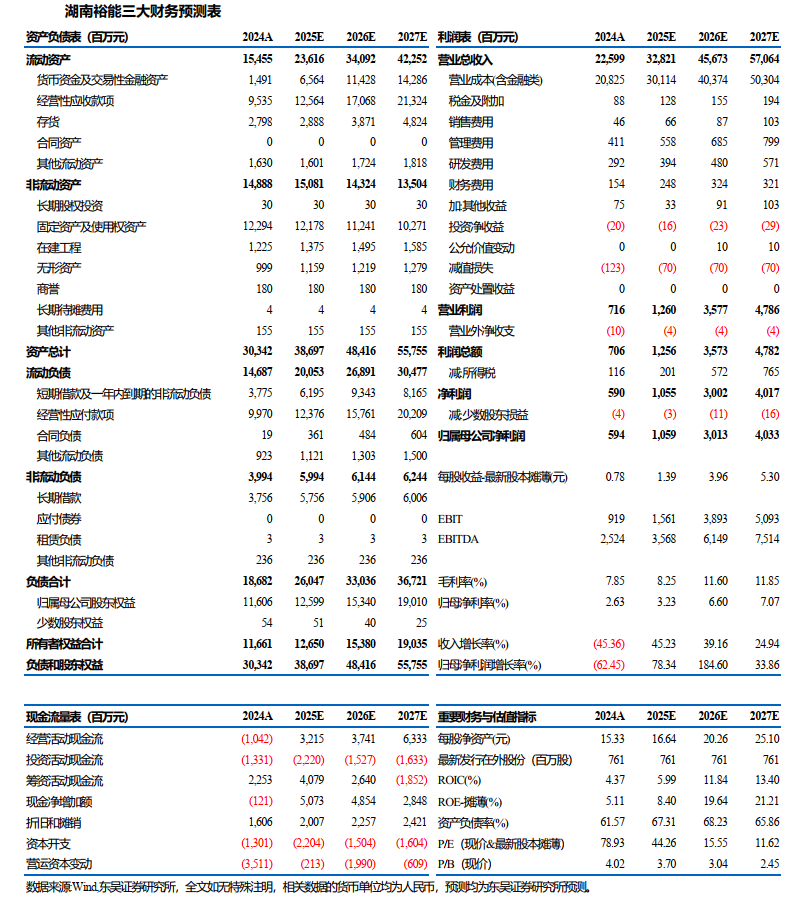

湖南裕能三大财务预测表

VIP复盘网

VIP复盘网