投资要点

公告要点:

德赛西威公布2025年三季报,25Q3公司实现营业收入76.9亿,同环比 6%/-2%,25Q3归母净利润5.7亿,同环比-0.57%/-11.74%,扣非归母净利润5.7亿元,同环比-13.25%/-12.86%,业绩低于预期。2025Q1-Q3,公司实现营收223.37亿元,同比 17.72%,归母净利润 17.88 亿元,同比 27.08%,累计增长仍较强劲。

大客户销量影响,收入环比承压:

25Q3公司大客户理想汽车产量同环比-40%/-16%,压制公司业绩释放,受益于新客户如小米、长城等客户拓展及智能驾驶渗透率提升,公司整体收入基本维持稳健,核心增量客户小米汽车由于YU7销量爆火增厚公司业绩。

Q3毛利率承压,出海或成为毛利率的关键支撑:

25Q3毛利率18.51%,同环比-1.95pct/-1.65pct,主要为下游车企竞争激烈价格传导所致。海外地区毛利率显著高于国内,2025H1境内毛利率19.7%,同比-0.3pct,境外毛利率29.0%,同比 8.2pct,有望成为后续毛利率的重要支撑。 25Q3期间费用率12.04%,同环比 0.58pct/ 0.78pct,费用率同环比均微升,主要系公司加大研发投入所致。销售费用1-9月累计2.54亿元,同比 75.89%,主要系公司业务扩张、获取客户订单支出增加,短期内费用前置拖累利润,但长期看有利于订单储备。

加码厂房产线,产能扩建持续推进:

在建工程从年初 4.45 亿元增至9月末 8.20 亿元,同比 84.08%,主因系增加对厂房、产线投入,结合汽车电子行业趋势,推测产能或用于智驾域控制器、座舱产品的扩产,为出海订单储备产能。

全球化战略稳步推进,巩固全球汽车电子核心地位:

全球化战略持续落地,2025年5月,公司于印尼地区开始贡献产能;2025年6月,公司墨西哥蒙特雷工厂首个量产项目落地,为美洲市场提供本地化产能保障;西班牙智能工厂预计2025年年底竣工,并于2026年量产,为欧洲地区供应智能座舱、智能驾驶产品。依靠公司技术能力持续提升及全球化布局的深化,海外业务未来有望成为公司业绩重要支撑。

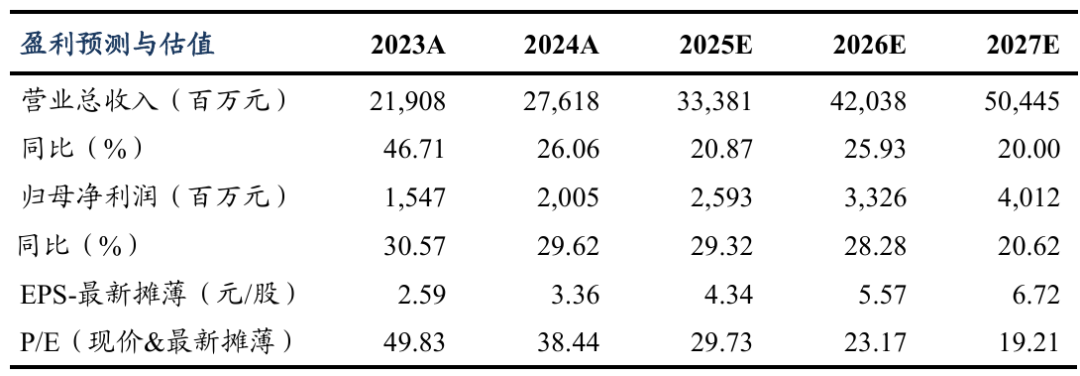

盈利预测与投资评级:

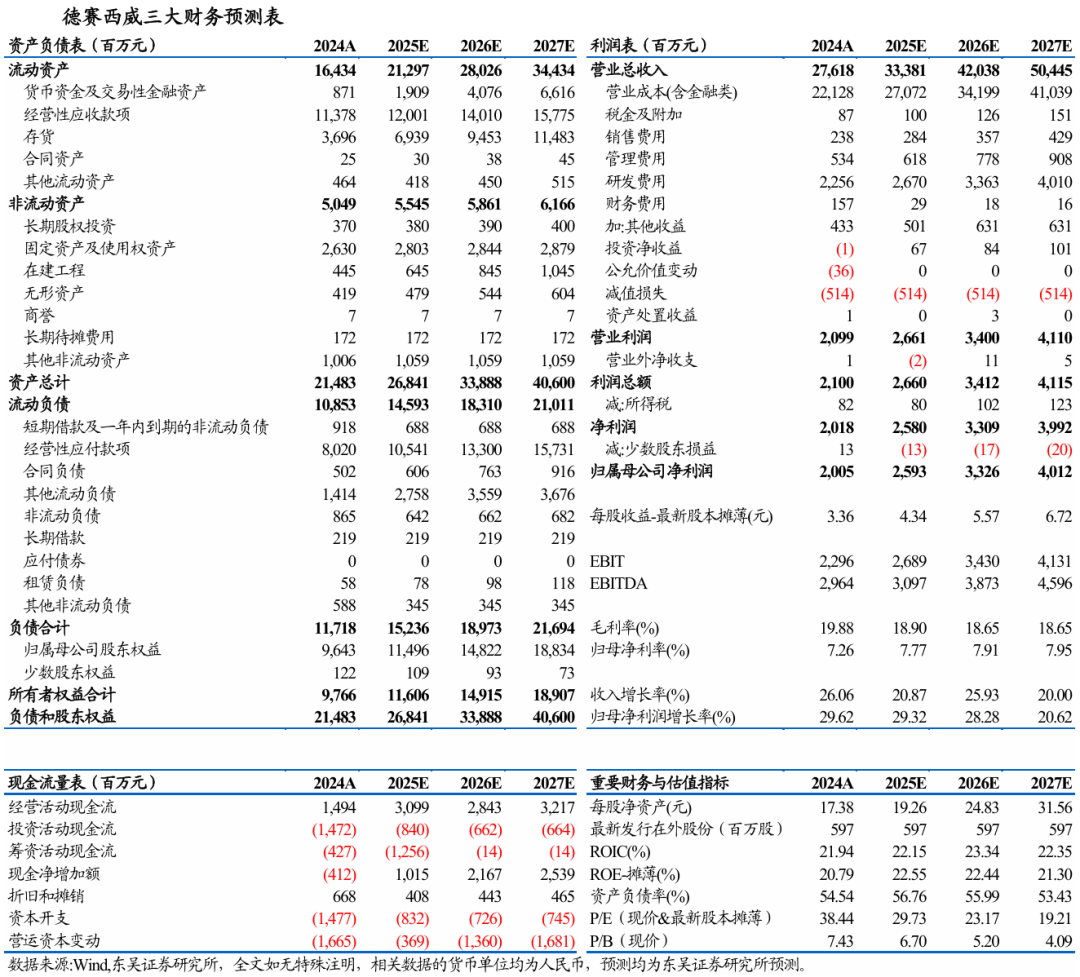

公司作为智能驾驶零部件板块龙头标的,我们看好公司长期成长能力,我们下调公司2025~2027年营收预测为334/420/504亿元(原为369/462/565亿元),同比分别 21%/ 26%/ 20%;维持2025~2027年归母净利润为25.9/33.3/40.1亿元(原为27.6/36.7/47.1亿元),同比分别 29%/ 28%/ 21%,对应PE分别为30/23/19倍,维持“买入”评级。

风险提示:

下游乘用车需求复苏不及预期,乘用车价格战超出预期。

VIP复盘网

VIP复盘网