买入(维持)

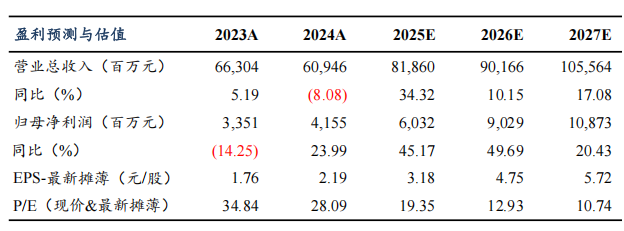

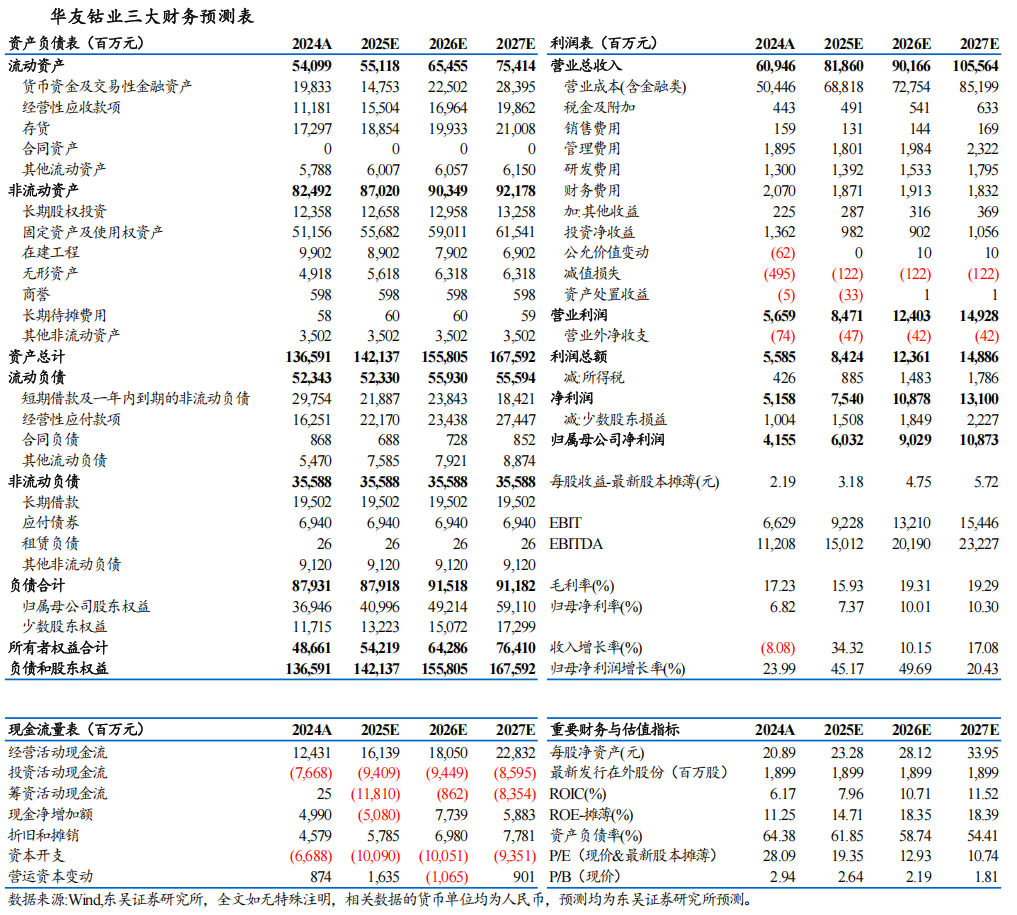

盈利预测与估值

投资要点

业绩符合预期。公司25年Q1-3营收589.4亿元,同 29.6%,归母净利42.2亿元,同 39.6%,毛利率16.2%,同-1.4pct;其中25Q3营收217.4亿元,同环比 40.9%/ 12.3%,归母净利润15.1亿元,同环比 11.5%/ 3.2%,扣非净利14.3亿,同环比 10.5%/ 5%,毛利率16.7%,同环比-2.7/-0.1pct,Q3公司受2.5亿汇兑损失影响,业绩符合预期。

镍贡献主要利润,辅材涨价影响单位盈利。湿法项目华越6万吨和华飞12万吨持续超产,我们预计25Q1-3MHP出货量约18万吨,其中Q3出货5.8万吨,环比基本持平,火法项目公司转做部分镍铁,我们预计高冰镍出货0.3万吨,镍铁出货1万吨左右;全年镍产品出货有望达24万吨(权益量近13万吨)。盈利端,公司上半年MHP镍成本1.2万美金/吨,Q3受硫磺、液碱辅料涨价影响成本上升,预计单吨利润0.3万美金左右,火法基本盈亏平衡,我们预计公司25年镍利润贡献30-35亿。

钴价上行目标40万元/吨 ,26年利润弹性明显。我们预计25Q1-3钴产品出货约3.5万吨,其中Q3出货1.4万吨,环增约40%。25年公司刚果金钴自有矿3000吨左右,25年出口配额225吨,26年1080吨,印尼湿法镍冶炼项目有2万吨钴副产品,对应权益1.2万吨 。25Q3钴均价上涨至27万元/吨,我们预计Q3贡献2亿左右利润增量。10月16日起刚果金正式解除持续8个月的钴出口禁令,转为实施配额制度,26-27年每年配额上限为9.66万吨,我们预计26年行业供给降至22万吨,需求预计27万吨,缺口明显,当前钴价已达39万元/吨,若钴价上涨至40-50万元/吨,26年刚果钴和印尼钴合计贡献30-40亿利润弹性。

铜贡献稳定利润,锂盈亏平衡。我们预计25Q3铜产品出货2万吨,环比微增,全年铜出货量预计9万吨(2万吨自有矿 7万吨加工),贡献7-8亿利润。我们预计碳酸锂Q3出货1.4万吨,公司通过套保实现盈亏平衡,25全年出货维持3万吨以上的预期;5万吨硫酸锂项目计划25年底建成,全成本将降至6万元/吨(含税)。

三元正极出货同环比高增长,前驱体出货恢复。我们预计25Q1-3三元正极出货7万吨,其中Q3三元出货3万吨,环增30% ,25全年三元出货目标10万吨 ,同比翻倍,正极材料出货目标12万吨 ,同增80% 。我们预计25Q1-3三元前驱体出货8万吨 ,其中Q3出货3万吨,环增40% ,25全年有望出货11万吨,实现同比增长。

25Q3受汇兑损益影响,经营性现金流亮眼。公司25年Q1-3期间费用率6.8%,同-2.9pct,其中Q3费用率7.5%,同环比-3.1/ 1pct;25年Q1-3经营性净现金流41.8亿元,同 8.8%,其中Q3经营性现金流25.6亿元,同环比 138%/ 326%;25年Q1-3资本开支78.8亿元,同 53.3%,其中Q3资本开支34.1亿元,同环比 161.8%/ 37%。

盈利预测与投资评级:由于钴价上行,我们上调26-27年盈利预测,预计25-27年归母净利润为60/90/109 亿元(原预期60/67.5/82.4亿元),同增45%/50%/20%,对应PE为19x/13x/11x,考虑镍仍处于底部,给予26年20x PE,目标价95元,维持“买入”评级。

风险提示:上游原材料价格大幅波动,电动车销量不及预期。

VIP复盘网

VIP复盘网