投资建议:猪价微幅调整,短期有望震荡下行,我们预计2025年猪价中长期偏弱运行。2024年5月份以来生猪产能持续增长,今年生猪供给增加确定性高。我们认为在基本面供强需弱的情况下,2025年现货价格将向成本线看齐。在供给增加的背景下,高价高利润难以维持。我们预计今年行业有望观察到产能去化时点。我们持续重点推荐温氏股份、牧原股份、巨星农牧,神农集团,建议关注德康农牧。

家禽:或受关税影响提振价格

投资建议:受到海外禽流感影响,2024年12月-2025年2月,进口品种未引种,1-2月合计祖代雏鸡更新5.43万套。优质种源缺失,后续或将迎来价格改善,我们持续重点推荐圣农发展、益生股份,建议关注禾丰股份、民和股份、仙坛股份、春雪食品、益客食品等。

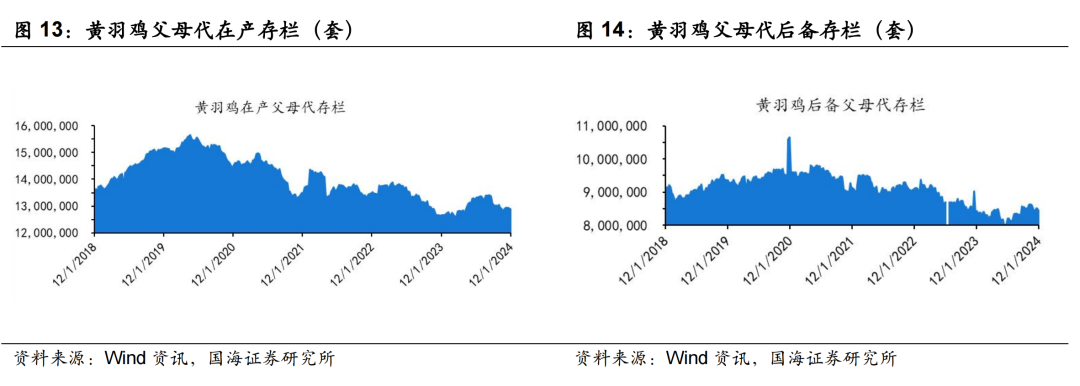

黄鸡行业景气度上行。从行业角度看,2025年产能或稳定在低位,行业稳定盈利。我们持续重点推荐立华股份、温氏股份。

动保:关注下游需求改善以及外延扩张带来的投资机会

投资建议:1)去年5月底以来生猪养殖行业持续盈利,养殖企业盈利大幅改善。由于动保行业处于养殖产业链的上游,动保企业盈利改善晚于养殖企业。受上游厂家停产、停报影响泰乐及系列品种市场货源持续趋紧,产品价格持续走高。2025年4月9日,泰乐菌素原料药价格反弹至283元/千克,4月以来上涨7.60%,今年以来上涨23.32%,或将推动相关原料药及制剂企业业绩修复。

2)龙头企业外延扩张加速,破局行业“内卷”困境。2024年11月-12月,瑞普生物先后收购中瑞华普15%的股份以及中瑞供应链56.31%的股份。公司不断整合实控人旗下宠物医疗资产至上市公司体内,加速完善宠物业务布局,打造中长期增长点。我们建议一是关注有外延扩张预期的瑞普生物;二是关注估值较低,业绩修复的企业如科前生物;三是关注产品矩阵完善的企业如生物股份、中牧股份;以及受益于泰乐菌素原料药涨价的回盛生物。

种植:粮价震荡

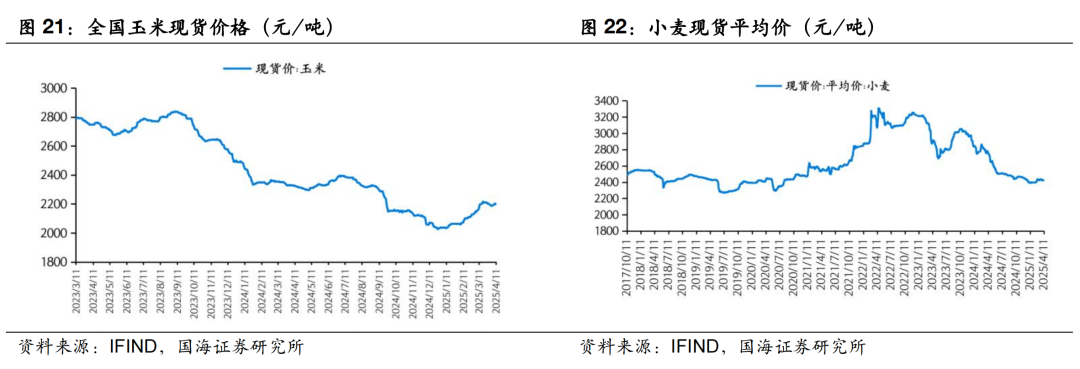

主要粮食价格持续下行。2024年10月11日全国玉米现货价为2151元/吨,周环比-0.1%,月环比-7.4%,同比-19.7%;2024年10月12日全国小麦现货均价为2450元/吨,周环比0.4%,月环比-1.1%,同比-19.7%;2024年10月11日全国猪粮比价为8.15,近期猪价震荡,猪粮比价随之波动。

投资建议:转基因种子商业化进程持续推进,利好转基因研发布局早储备多的公司。建议关注苏垦农发、隆平高科、登海种业。

饲料:饲料价格下行

投资建议:饲料行业集中度有望持续提升,推荐海大集团,关注禾丰股份。

宠物:宠物市场维持高增速,国产品牌强势崛起

投资建议:我们认为国内宠物仍处于品牌快速发展阶段,行业盈利能力持续改善,推荐宠物食品板块的乖宝宠物、中宠股份、佩蒂股份,宠物医疗板块的瑞普生物。

行业评级及投资建议 生猪板块震荡;禽板块基本面改善;动保板块有望估值修复;宠物板块仍然处于快速发展阶段,维持农林牧渔行业“推荐”评级。

风险提示 重点关注公司业绩不及预期;突发事件导致市场行情大幅波动的风险;养殖行业疫病的风险;政策不确定的风险;农产品价格波动的风险;饲料价格上涨的风险;宏观经济影响消费预期的风险等。

1 本周行业观点

1.1生猪:猪价震荡偏弱

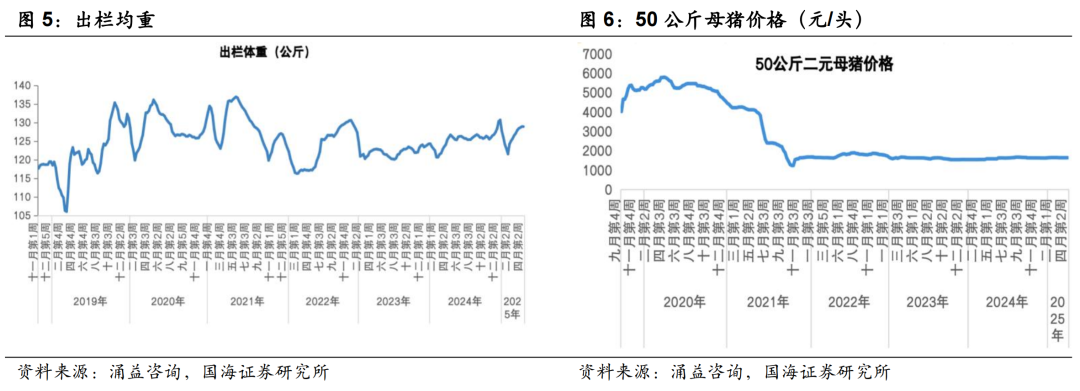

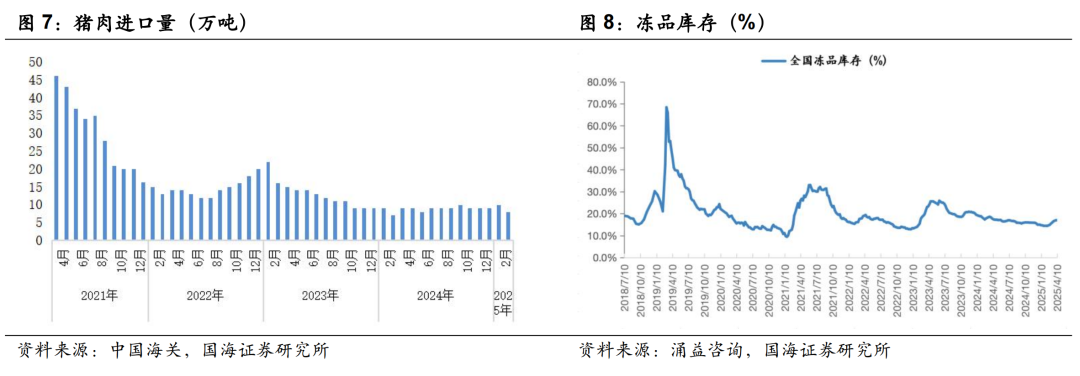

1)数据跟踪。根据涌益咨询的数据,本周(4月10日)生猪均价14.6元/公斤,周环比价格不变;15公斤仔猪价格659元/头,周环比价格不变;50公斤二元母猪价格为1634元/头,周环比价格不变;前三等级白条均价19元/公斤,周环比-0.01元/公斤;商品猪出栏体重128.81公斤,周环比-0.08公斤。

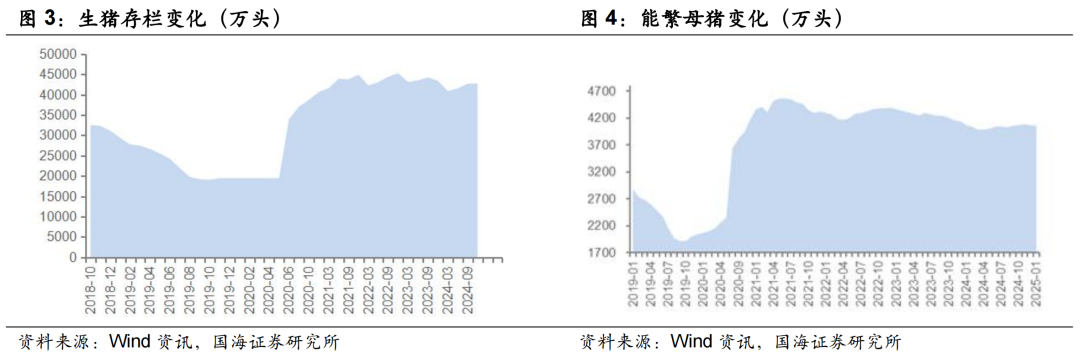

2)据农业农村部,2025年2月末能繁殖母猪存栏4066万头,环比上升0.1%,同比上升0.6%。2月规模以上生猪定点屠宰企业屠宰量为2177万头,同比增加了3.5%。

3)投资建议:猪价微幅调整,短期有望震荡下行,我们预计2025年猪价中长期偏弱运行。2024年5月份以来生猪产能持续增长,今年生猪供给增加确定性高。我们认为在基本面供强需弱的情况下,2025年现货价格将向成本线看齐。在供给增加的背景下,高价高利润难以维持。我们预计今年行业有望观察到产能去化时点。我们持续重点推荐温氏股份、牧原股份、巨星农牧,神农集团,建议关注德康农牧。

1.2家禽:或受关税影响提振价格

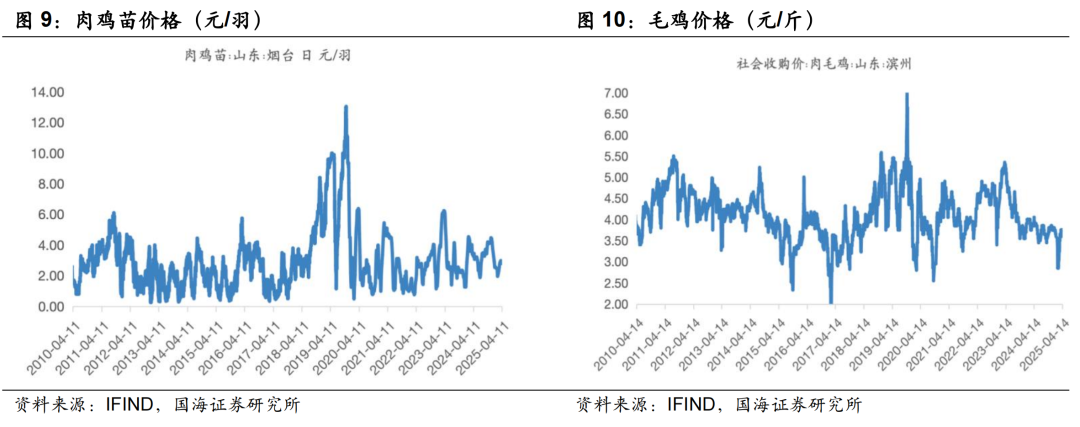

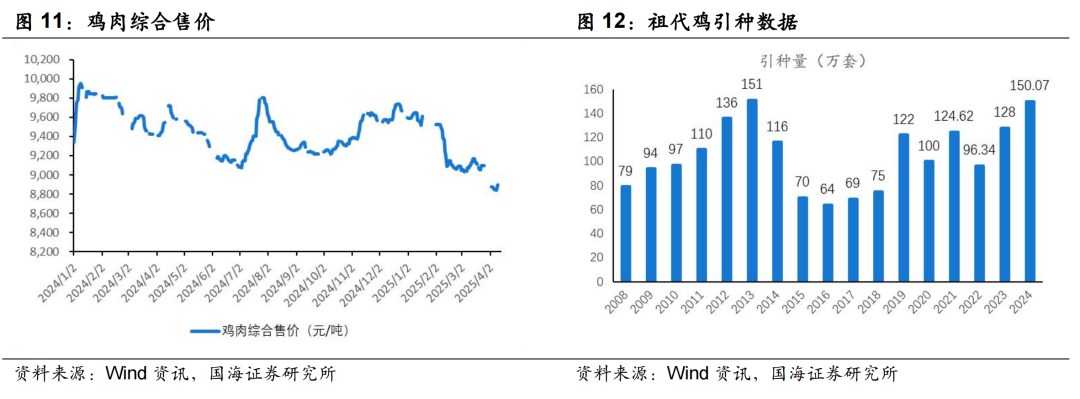

1)价格:3月22日白羽鸡父母代鸡苗,综合售价40元/套,周环比-0.1元/套;3月29日白羽鸡商品代鸡苗3.2元/只,周环比 0.2元/只;毛鸡主产区价格3.75元/斤,周环比 0.15元/斤;鸡肉综合售价9098元/吨,周环比 10元/吨。

2)产业链盈利:产业链盈利分化

3月22日祖代场:约21元/套(周环比-1元/套);

3月29日父母代场:约0.6元/羽(周环比 0.2元/羽);

3月29日养殖户:约-2.5元/只(周环比 0.9元/只);

3月29日屠宰厂:约-435元/吨(周环比-323元/吨);

(注:此为白羽鸡产业链盈利情况,养殖户类型为外购商品鸡苗养殖、屠宰厂为外购毛鸡屠宰)。

3)观点:海外祖代鸡引种受阻

①白羽鸡引种端:据中国畜牧业协会数据,2025年2月,祖代雏鸡更新4.41万套。

②价格及行业分析:受到海外禽流感影响,2024年12月-2025年2月,进口品种未引种,1-2月合计祖代雏鸡更新5.43万套。优质种源缺失,后续或将迎来价格改善,我们持续重点推荐圣农发展、益生股份,建议关注禾丰股份、民和股份、仙坛股份、春雪食品、益客食品等。

黄鸡行业景气度上行。从行业角度看,2025年产能或稳定在低位,行业稳定盈利。我们持续重点推荐立华股份、温氏股份。

1.3 动保:关注下游需求改善以及外延扩张带来的投资机会

1)去年5月底以来生猪养殖行业持续盈利,养殖企业盈利大幅改善。由于动保行业处于养殖产业链的上游,动保企业盈利改善晚于养殖企业。泰乐及系列品种市场货源持续趋紧,产品价格持续走高。2025年4月9日,泰乐菌素原料药价格反弹至283元/千克,4月以来上涨7.60%,今年以来上涨23.32%,或将推动相关原料药及制剂企业业绩修复。

2)龙头企业外延扩张加速,破局行业“内卷”困境。2024年11月-12月,瑞普生物先后收购中瑞华普15%的股份以及中瑞供应链56.31%的股份。公司不断整合实控人旗下宠物医疗资产至上市公司体内,加速完善宠物业务布局,打造中长期增长点。我们建议一是关注有外延扩张预期的瑞普生物;二是关注估值较低,业绩修复的企业如科前生物;三是关注产品矩阵完善的企业如生物股份、中牧股份;以及受益于泰乐菌素原料药涨价的回盛生物。

1.4种植:粮价震荡

1)主要粮食价格震荡。2025年4月11日全国玉米现货价为2199元/吨,周环比 0.5%,月环比 1.1%,同比 0.4%;2025年4月11日全国小麦现货均价为2422元/吨,周环比-0.1%,月环比-0.3%,同比-11.3%;2025年4月11日全国豆粕现货均价为3454元/吨,周环比 10.8%,月环比-3.4%,同比 2.7%;2025年4月11日全国猪粮比价为6.56。

2)2025年2月进口谷物及谷物粉163万吨,同比-75.9%。其中进口玉米8万吨,同比-96.9%,进口小麦7万吨,同比-96.2%,进口大麦69万吨,同比-39.5%,进口高粱61万吨,同比-42.5%。

3)投资建议:转基因种子商业化进程持续推进,利好转基因研发布局早储备多的公司。建议关注苏垦农发、隆平高科、登海种业。

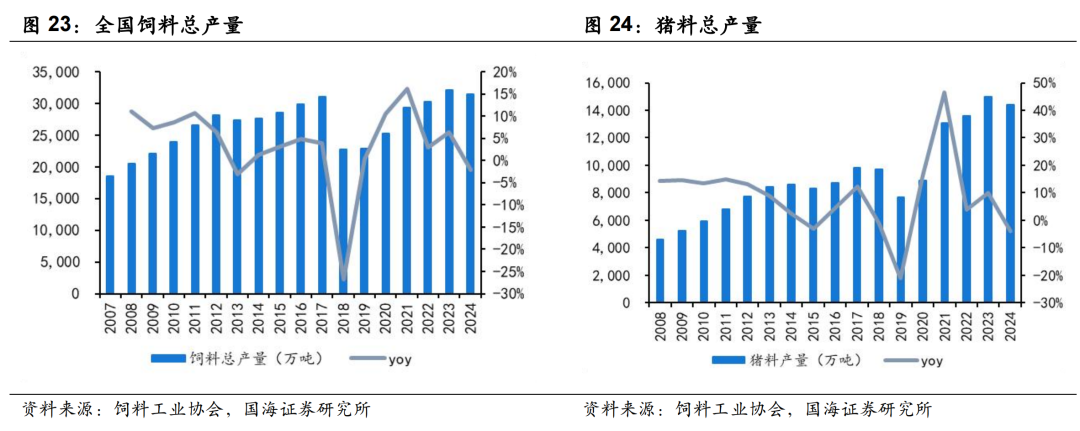

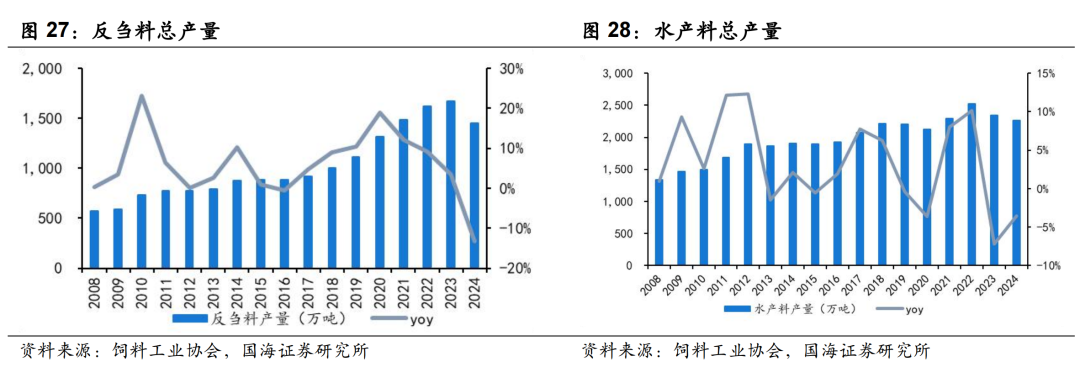

1.5饲料:饲料价格下行

1)饲料价格下行。饲料价格方面,2025年4月11日育肥猪配合饲料价格为3.35元/公斤,月环比-20元/吨,同比-230元/吨;肉鸡配合料价格为3.35元/公斤,月环比-50元/吨,同比-400元/吨;蛋鸡配合料价格为2.74元/公斤,月环比-60元/吨,同比-20元/吨。

2)根据饲料工业协会数据,2025年1—2月,全国工业饲料产量4920万吨,同比增长9.6%。其中,配合饲料、浓缩饲料、添加剂预混合饲料分别同比增长9.8%、9.2%、5.6%。饲料产品出厂价格同比明显下降,与上年12月份相比,配合饲料出厂价格小幅下降,浓缩饲料出厂价格有所提高。饲料企业生产的配合饲料中玉米用量占比为47.2%,比上年12月份增长1.2个百分点;配合饲料和浓缩饲料中豆粕用量占比为13.3%,与上年12月份基本持平。

3)投资建议:饲料行业集中度有望持续提升,推荐海大集团,关注禾丰股份。

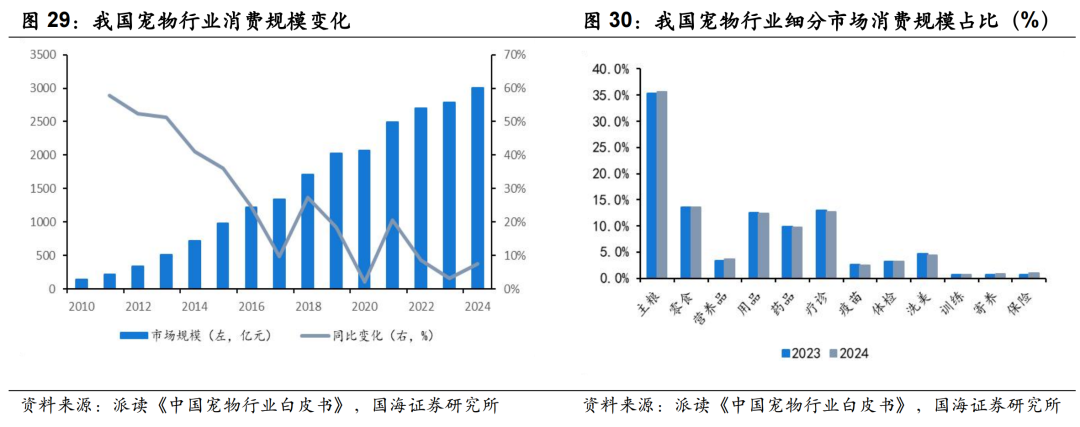

1.6宠物:宠物市场维持高增速,国产品牌强势崛起

1) 2024年中国城镇宠物(犬猫)消费市场规模达3002亿元,同比增长7.5%。根据派读《中国宠物行业白皮书》统计数据,2024年国内宠物犬消费市场规模为1557亿元,同比增长4.6%;宠物猫消费市场规模为1445亿元,同比增长10.7%,猫市场增速更高。从宠物数量上,2024年宠物犬猫数量1.24亿只,宠物猫的数量是7153万只,宠物犬的数量是5258万只,犬猫数量均有所上涨。从单只宠物的消费能力上看,单只犬的年消费是2961元,同比上升3%,单只猫的年消费则是2020元,同比上升8%。

2)2025年3月宠物品牌电商保持高增速,头部品牌增速高于宠物食品市场整体增速,宠物行业品牌集中度不断提升。根据久谦咨询的数据,2025年3月,乖宝宠物品牌麦富迪同比 37%,弗列加特同比 80%;中宠股份品牌顽皮同比 29%,领先Toptrees同比 59%,ZEAL同比 6.4%;佩蒂股份品牌爵宴同比 37%。2025Q1,乖宝宠物品牌麦富迪同比 36%,弗列加特同比 140%;中宠股份品牌顽皮同比 13%,领先Toptrees同比 60%,ZEAL同比 8.9%;佩蒂股份品牌爵宴同比 73%。

宠物线上数据保持增长。2025年3月,天猫宠物食品品类同比 48%。京东同比 7.7%,抖音同比-1.6%,三平台合计同比 23%。2025Q1,天猫宠物食品品类同比 26%。京东同比 0.8%,抖音同比 22%,三平台合计同比 18%。

3)投资建议:我们认为国内宠物仍处于品牌快速发展阶段,行业盈利能力持续改善,推荐宠物食品板块的乖宝宠物、中宠股份、佩蒂股份,宠物医疗板块的瑞普生物。

2 大宗农副产品

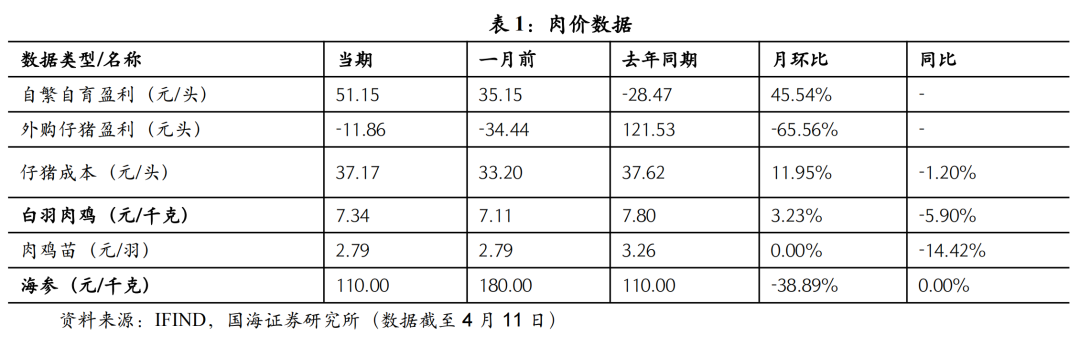

2.1肉类

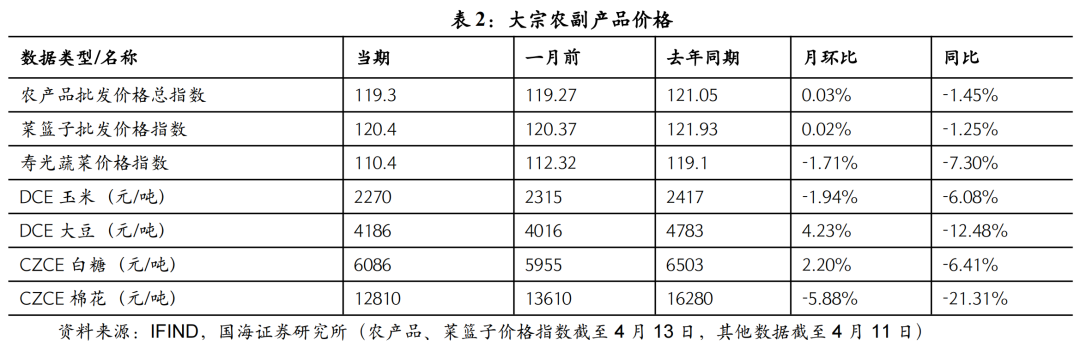

2.2大宗农副产品

3 行业评级及投资建议

生猪板块震荡;禽板块基本面改善;动保板块有望估值修复;宠物板块仍然处于快速发展阶段,维持农林牧渔行业“推荐”评级。

4 重点关注公司及盈利预测

风险提示:

1) 重点关注公司业绩不及预期;

2) 突发事件导致市场行情大幅波动的风险;

3) 养殖行业疫病的风险;

4) 政策不确定的风险;

5) 农产品价格波动的风险;

6)饲料价格上涨的风险;

7)宏观经济影响消费预期的风险等。

VIP复盘网

VIP复盘网