业绩减亏,静待墨脱放量

公司24年全年实现收入31.38亿元,Q4扣非利润同比减亏

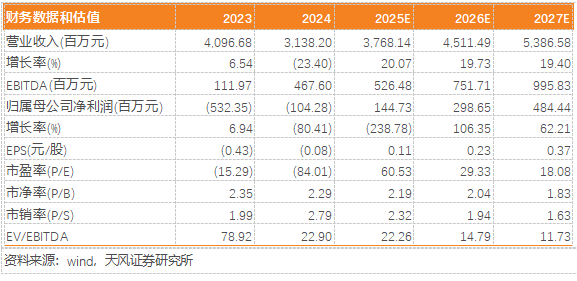

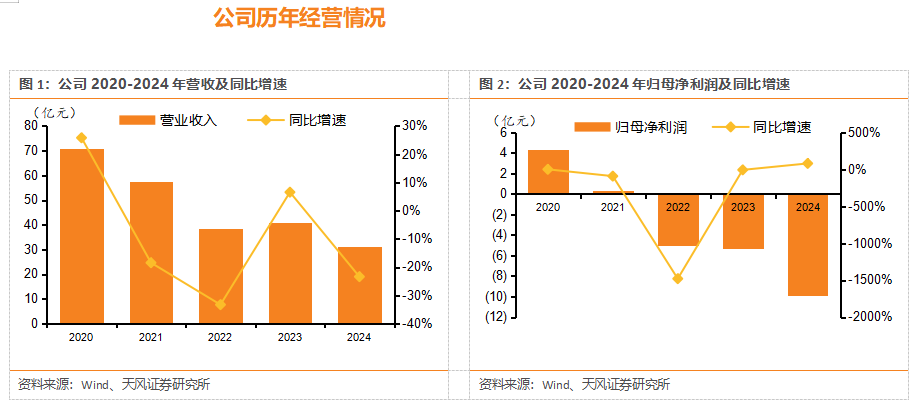

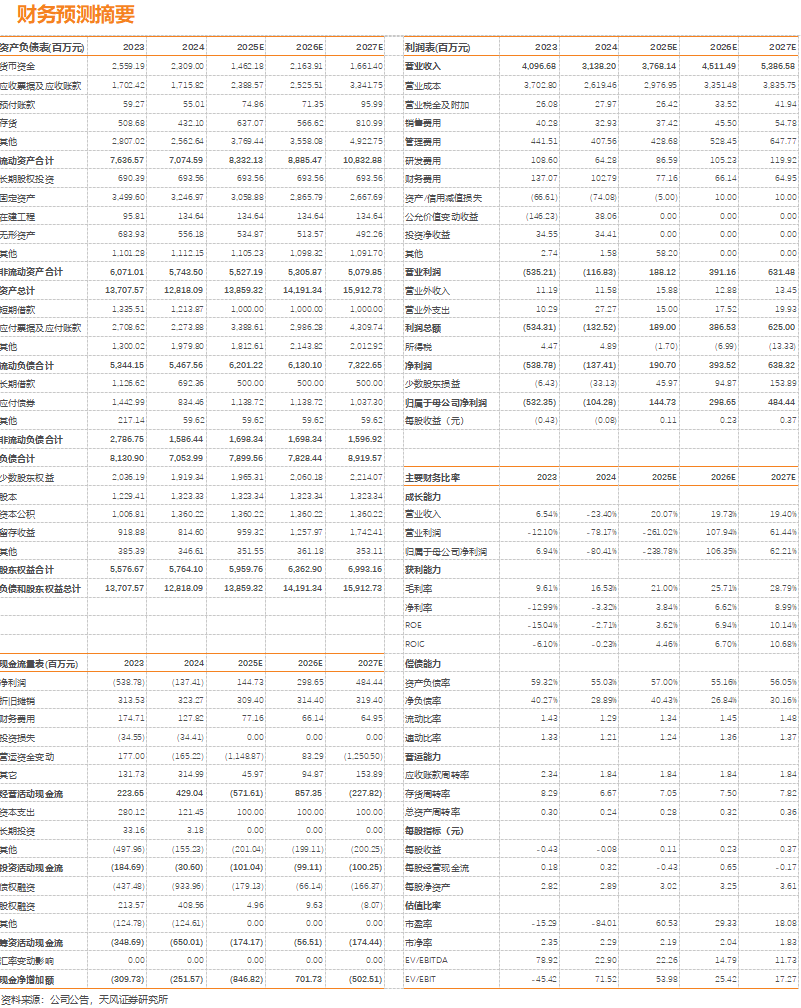

公司发布24年年报,全年实现收入31.38亿元,同比-23.40%,归母净利润/扣非归母净利润分别为-1.04/-1.37亿元,同比减亏。其中Q4单季度实现收入10.94亿元,同比-15.06%,归母净利润/扣非归母净利润分别为-0.38/-0.34亿元,同比减亏。其中投资板块全年实现归母净利润6611万元(计入公允价值变动损益,主要是公司持有近7kw股中国电建股票),同比增加1.8亿元。

水泥主业量价有所下滑,预测业绩向上弹性可期

建材板块,公司24年收入同比-13%达23.69亿元,主要受水泥量价齐跌影响,归母净利润320万元,同比扭亏,其中子公司西藏高争盈利7059万元(销量270万吨,同比-3%),昌都高争亏损5866万元(销量123万吨,同比-4%)。24年公司水泥销量同比-3%达394万吨,测算吨均价同比下降45元(-9%)达478元/吨,吨成本同比减少57元(-13%)达381元/吨,实现吨毛利97元/吨,同比提升12元( 14%)。Q4单季度公司建材收入6.36亿元,同比/环比分别 13%/-13%,归母净利润-0.02亿元,同比减亏4281万元,环比转亏。据西藏发改委官网,25Q1西藏高争/昌都高争水泥出厂吨均价分别为545/476元,同比分别 20( 4%)/-92(-16%)元,1-2月西藏地区水泥产量同比 14%,预计Q1公司销量或有所恢复。当前墨脱水电站等重点项目建设已见多项前期招标采购进度,我们测算若项目开工预计年均带动水泥需求360万吨,对应公司销量122.4 万吨,占公司水泥销量约30%,业绩向上弹性可期。

建筑板块,公司24年收入同比-46%达7.26亿元,归母净利润为-1.67亿元,同比减亏2.01亿元。Q4单季度建筑收入4.30亿元,同比/环比分别-39%/ 212%,归母净利润-0.43亿元,同比减亏1.28亿元,环比减亏261万元。Q4公司新签施工合同总额13亿元,环比持续增加,合同履行期在90-900天不等。24年公司整体毛利率16.53%,同比 6.92pct,Q4单季度整体毛利率16.91%,同比/环比分别 15.43/-7.31pct。

背靠西藏国资委,静待墨脱水电站项目放量

公司背靠西藏国资委,我们认为随着区域重大水电站等重点项目的逐步推进,水泥需求有望进入上升通道,静待墨脱水电站项目放量。考虑到公司水泥量价齐跌,下调公司25-26年归母净利润为1.4/3.0亿元(前值3.8/8.1亿元),预计27年归母净利润为4.8亿元,下调为“增持”评级。

风险提示:公司项目进展不及预期、水泥需求不及预期、公司财务风险等。

VIP复盘网

VIP复盘网