佳都科技发布2024年年报,2024年全年实现营业收入79.49亿元,同比增长27.64%;归母净利润-1.15亿元,由盈转亏,扣非后归母净利润0.24亿元,扭亏为盈。

单Q4而言,2024Q4实现营业收入31.18亿元,同比增长24.19%;归母净利润0.78亿元,同比下降63.05%,扣非后归母净利润0.13亿元,同比下降85.01%。

1、ICT业务收入高增,多城项目交付夯实轨交增长基础

分业务看,公司2024年行业智能解决方案实现收入24.58亿元(同比 5.24%),行业智能化产品及运营服务实现收入3.03亿元(同比 0.74%),ICT产品与服务解决方案实现收入51.78亿元(同比 44.28%),成为收入增长主力。

轨道交通业务领域,公司2024年成功交付广州地铁11号线、佛山地铁3号线、深圳地铁13号线等标志性项目,新签地铁订单覆盖重庆、深圳、东莞等十余座城市。公司积极打造“建设运维一体化”模式下的全栈技术能力,参与建设的智慧地铁线路和智慧车站、智能轨交产品落地全球46座城市、100多条线路、2200 余座地铁车站,服务里程超过3900公里,成功打造广州地铁、长沙地铁、成都地铁等百亿级、十亿级城轨示范项目,并形成全国性全产业链的业务布局。

我们预计公司2025年营收仍有望保持良好增势,主要考虑为:1)公司2024年智能交通业务新签订单实现逆势增长,创近三年新高;2)公司合同资产余额20.12亿元,主要包括已完工未结算资产,我们预计相关项目有望在2025年实现验收交付.

2、AI大模型技术突破,交通场景应用加速落地

公司2024年在AI领域持续深化布局,重点推动“知行交通大模型”迭代至2.0版本,采用新架构的第三代模型进入备案审核阶段。公司“知行交通大模型”已在交通管理核心场景实现深度赋能落地:在城市交通领域,利用大模型技术推动车驾管电子书、交通路口雷视融合、信号控制优化等智能化升级,与广州市交警合作的电子书智能客服系统上线后,车驾管业务智能问答准确率超95%;在轨道交通领域,大模型技术深度赋能智慧客服、设备智能运维等核心场景,显著提升运维效率与乘客体验。

此外,公司通过战略投资交控科技、并购云创慧途等举措,强化AI技术与交通硬件的协同,推动“车路云一体化”解决方案在试点城市加速落地。我们认为AI技术的场景化渗透,正成为公司差异化竞争力的关键支撑。

3、经营性现金流显著改善,盈利质量边际向好

公司2024年公司经营活动现金流净额达1.80亿元,同比大幅增长117.57%,主要受益于应收账款回款效率提升及营运资金管理优化。尽管归母净利润为-1.15亿元,但我们分析认为主要受到子公司股价波动导致的公允价值变动损益(-2.29亿元,2023年同期为5.51亿元)以及减值计提增加的影响(资产减值损失-0.54亿元、信用减值损失-0.93亿元),剔除上述影响后,公司主业盈利能力正逐步修复,尤其是行业解决方案毛利率提升至19.6%,叠加费用管控见效(三费合计同比-1.87%),盈利质量边际改善趋势明确。未来随着AI降本增效潜力的释放,公司利润端弹性值得期待。

盈利预测与估值

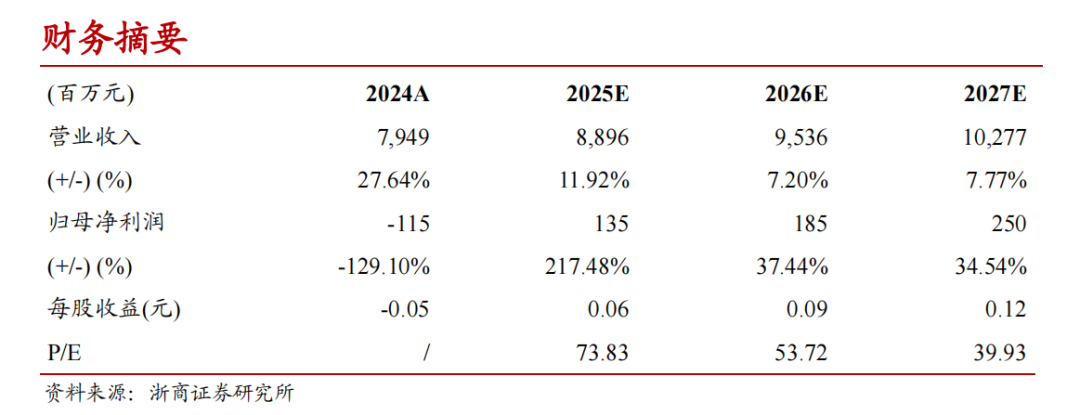

考虑到公司轨交订单持续交付,AI大模型落地逐步推进,我们调整此前盈利预测,预计公司2025-2027年收入为88.96、95.36、102.77亿元,归母净利润为1.35、1.85、2.5亿元,其中2024年归母净利润虽相较于2023年大幅下滑,但主要原因为公司2023年归母净利润中包含了大量子公司股价变化带来的公允价值变动收益,若剔除公允价值变动损益的影响,2024年盈利质量相较于2023年显著好转(2023年扣非归母净利润为-0.34亿元),维持“买入”评级。

风险提示

公司新技术、新产品研发不及预期;其他不可抗力扰动导致项目交付不及预期;行业竞争加剧。

财务摘要

VIP复盘网

VIP复盘网