拥抱内需,应对风高浪急(食品饮料&社服25Q1业绩前瞻)

时间:2025-04-10 16:48

上述文章报告出品方/作者:九方金融研究所;仅供参考,投资者应独立决策并承担投资风险。

贸易战升级促使中国依靠内需驱动经济增长,内循环成为经济稳定发展的关键,消费业态创新及旅游消费展现出强大活力与韧性,内需消费复苏态势良好。

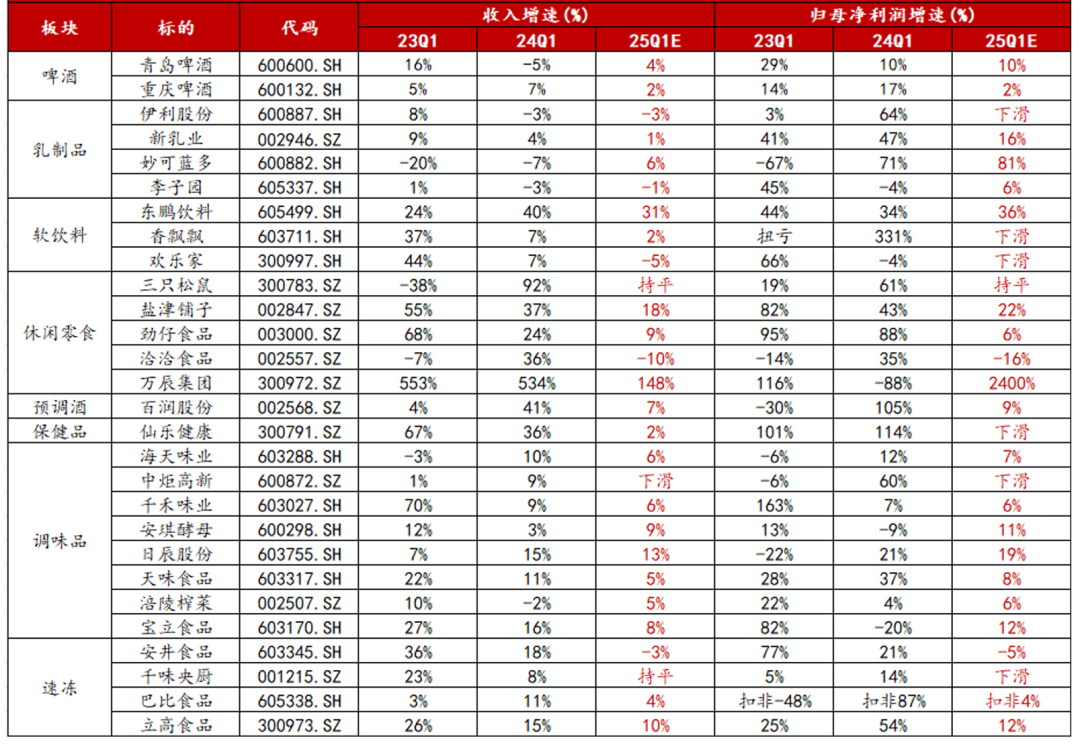

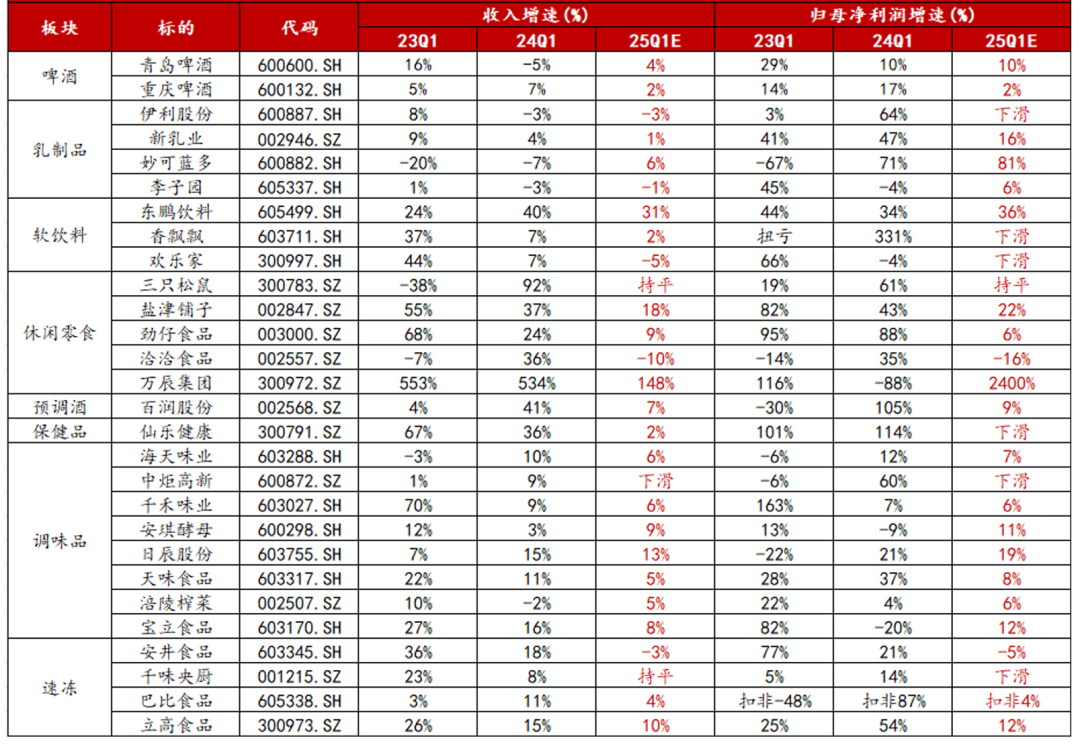

在食品饮料行业,各细分板块表现各异。软饮料和零食维持高景气,啤酒销量逐步恢复,成本降低与结构升级推动行业净利率上升;乳制品虽收入承压,但渠道库存改善,盈利空间有望在原奶价格触底后释放;预调酒需求稳定,关注产品创新;保健品B端格局趋向集中;调味品龙头业绩稳定,复调发展良好;速冻食品需求疲软,等待餐饮链需求回升。社会服务行业在2025年第一季度呈现前高后低、结构分化的特点。教育行业刚需稳定,非学科培训领域龙头企业受益于格局优化,同时关注 AI 技术带来的发展机遇;景区在节假日文旅数据良好,低基数和优质景区业绩可期,低空经济与景区结合的投资机会值得关注;酒店文旅需求增长,但商旅需求波动,经营拐点有待观察;餐饮行业增长加快,大众餐饮表现突出;免税业务中,口岸免税随出境客流恢复而复苏,离岛免税降幅收窄;人资行业需求环比改善,龙头企业业绩有望提升。中美贸易战呈现全面升级态势。我们需紧密依靠内需应对风高浪急。

内循环已经成为驱动我国经济平稳增长的压舱石,我国消费业态创新的巨大活力,以及 25Q1 旅游消费的强大韧性,看好后续内需消费的复苏趋势:3)消费者为情绪价值买单意愿增强,高景气新零售赛道有望持续获得超预期表现,相关受益标的包括 :潮宏基、若羽臣、名创优品、泡泡玛特、爱婴室等;从细分子板块基本面景气度看,25Q1软饮料、零食高景气延续,啤酒、乳制品修复在途,预调酒、调味品、速冻、保健品和卤味连锁经营稳健、基本面筑底。啤酒:25Q1销量逐步修复,结构升级&成本改善趋势延续,重视25年低基数下销量弹性。预计青啤/重啤25Q1收入增速分别为4%/2%,归母净利润增速分别为10%/2%。啤酒25Q1开门红可期,主要上市公司有望实现营收增长,此外成本回落与竞争趋缓对净利润有正面 效应,行业净利率有望持续上行。乳制品:预计25Q1板块收入仍承压,静待盈利弹性在原奶触底后释放。25Q1渠道库存逐步趋于健康,叠加春节刺激 动销,预计龙头乳企收入端环比略有改善。盈利方面,竞争压力趋缓, 乳企针对新鲜度促销费用或收缩,带动经营层面利润率逐步提升。软饮料:细分赛道景气度分化,继续重视板块机会。预计25Q1东鹏/香飘飘/欢乐家收入增速分别为31%/2%/-5%,归母净利润增速分别为36%/下滑/下滑。休闲零食:25Q1表现稳健,重视具备品类红利和新渠道拓展的标的。预计25Q1三只松鼠/盐津铺子/劲仔食品/洽洽食品/万辰集团收入增速分别为持平/18%/9%/-10%/148%,归母净利润增速分别为持平/22%/6%/-16%/2400%。预调酒:行业整体需求稳健,关注25年产品焕新及威士忌业务。预计25Q1百润股份收入增速为7%,归母净利润增速为9%。保健品:看好B端格局趋于集中。预计25Q1仙乐健康收入增速为2%,归母净利润下滑。速冻食品:需求疲软竞争加大,重视后续餐饮链需求修复预期。预计25Q1安井食品/千味央厨/巴比食品/立高食品收入增速为-3%/持平/4%/10%,归母净利润增速分别为-5%/下滑/4%(扣非)/12%。2025年第一季度,社会服务行业景气度前高后低,结构分化趋势延续。1-2月,酒店、餐饮等子板块经营表现超预期,或与宏观经济刺激政策逐步落地生效有关,但3月以来景气度有所走弱,行业经营拐点尚需观察。教育:刚需穿越周期,关注技术变革。第一季度受元旦、春节(寒假)节假日影响,多个教育子行业经营景气度偏淡,但非学科培训领域,因行业准入门槛较高。供给侧尚未完全恢复,需求又较为刚性,存量合规龙头,充分享受格局改善、门店拓展、市占提升、实际客单价上涨带来的多重利好,有望在一季度释放可观业绩。此外关注AI 产业技术变革带来的行业机遇。 景区:节假日文旅数据符合预期,关注天气和交通改善。春节假期期间,国内游出行人次符合预期,人次同比实现大个位数增长,人均消费同比略有改善,春节假期后,各景区经营景气度延续良好趋势。一季度,低基数、优质旅游目的地景区的收入业绩值得期待。此外,关注低空 景区相关投资机会,低空经济在景区具备天然落地场景,成长潜力空间可期。 酒店:第一季度,文旅需求稳健增长,商旅需求表现波动,1-2月有企稳回暖迹象,3月继续下探,经营拐点尚需观察。2025年一季度,春节假期时间较早,酒店大盘月度经营数据,同比略有错期,1-2月STR中国大陆样本酒店RevPAR分别同比 0%/-13%;其中,OCC分别同比9%/ 6%;ADR分别同比 10%/-18%。上市公司层面,一季度RevPAR预计同比略承压。餐饮:增长提速,需求分化。一季度以来,餐饮行业收入的增速环比提速,但是结构分化,大众餐饮表现优于中高端的趋势延续。消费理性化大背景下,关注品牌定位极致性价比、运营管理精细化、同店数据有韧性、开店速度较快、规模效应逐步释放并兑现到业绩端成长的餐企。免税:口岸免税因出境客流恢复而稳步复苏,离岛免税降幅收窄。海南离岛免税,2025年春节日均销售额同比-17%,量价齐跌;1-2月,海口海关口径,离岛免税销售额分别为31.28、52.80亿元,均同比-13.3%,其中,购物人次分别同比下滑25.2%和30.7%,是销售额下滑的主因。 人资:需求环比修复,龙头业绩可期。就业服务,尤其是中高端猎头业务,具备明显顺周期属性,2025年一季度,企业招聘职位发帖数量环比改善,需求向好。此外,灵活用工/外包业务,中长期有渗透率提升的成长逻辑,但短期也与经济景气度、企业投资扩张正向相关,具备顺周期属性,一季度以来,大客户需求驱动趋势延续,灵活用工/外包业务人头数增速较快。整体而言,一季度企业招聘需求改善,上市公司层面,业绩低基数下,降本提效,业绩提振可期。