【国盛建筑何亚轩】鸿路钢构:订单与产量拐点已现,业绩拐点可期

时间:2025-04-08 23:46

上述文章报告出品方/作者:国盛证券,何亚轩、 程龙戈、李枫婷等;仅供参考,投资者应独立决策并承担投资风险。

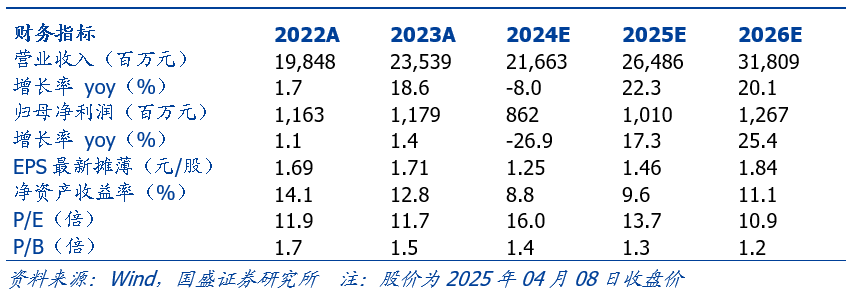

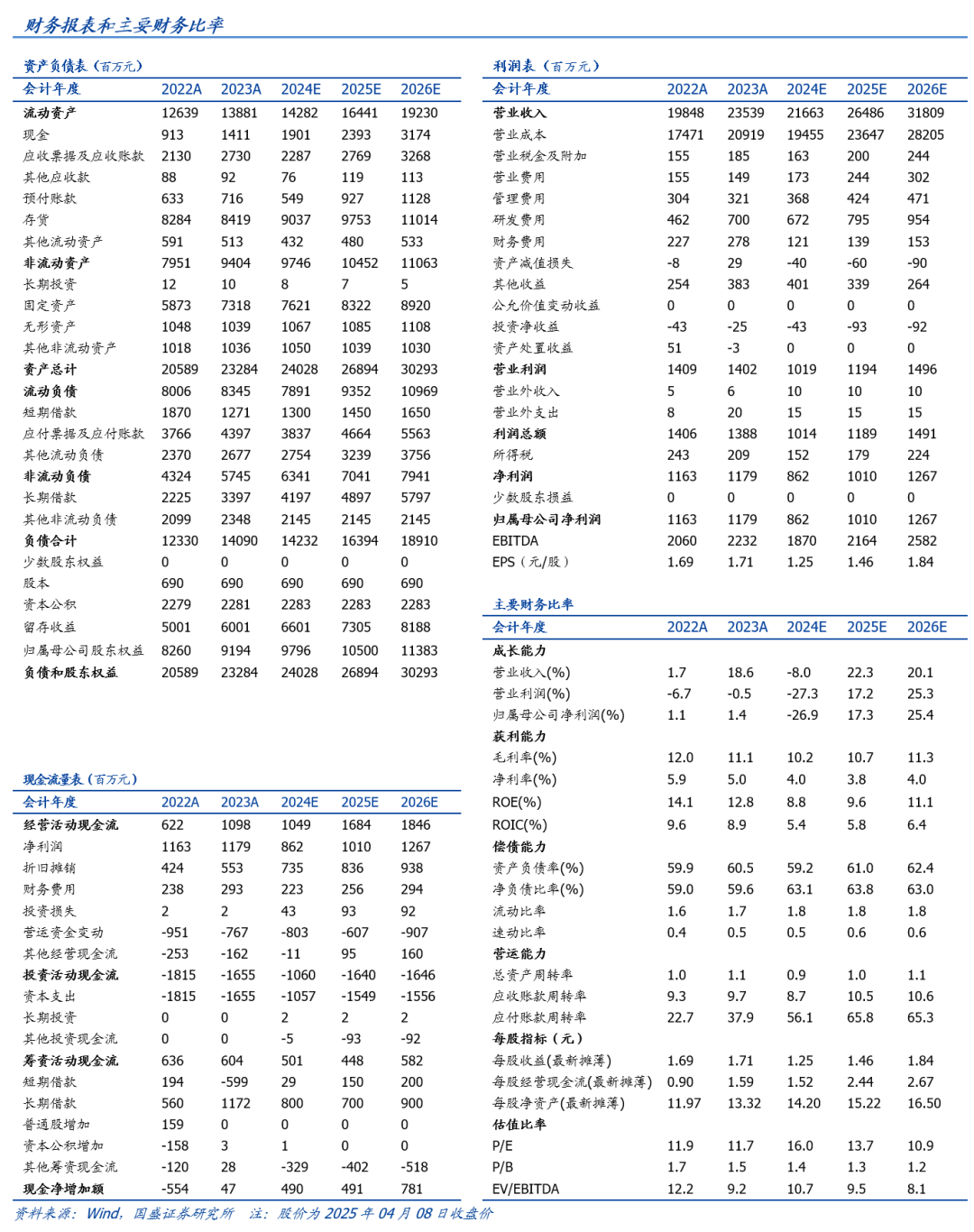

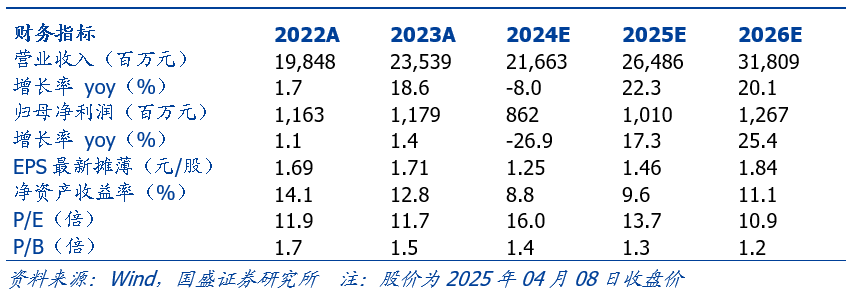

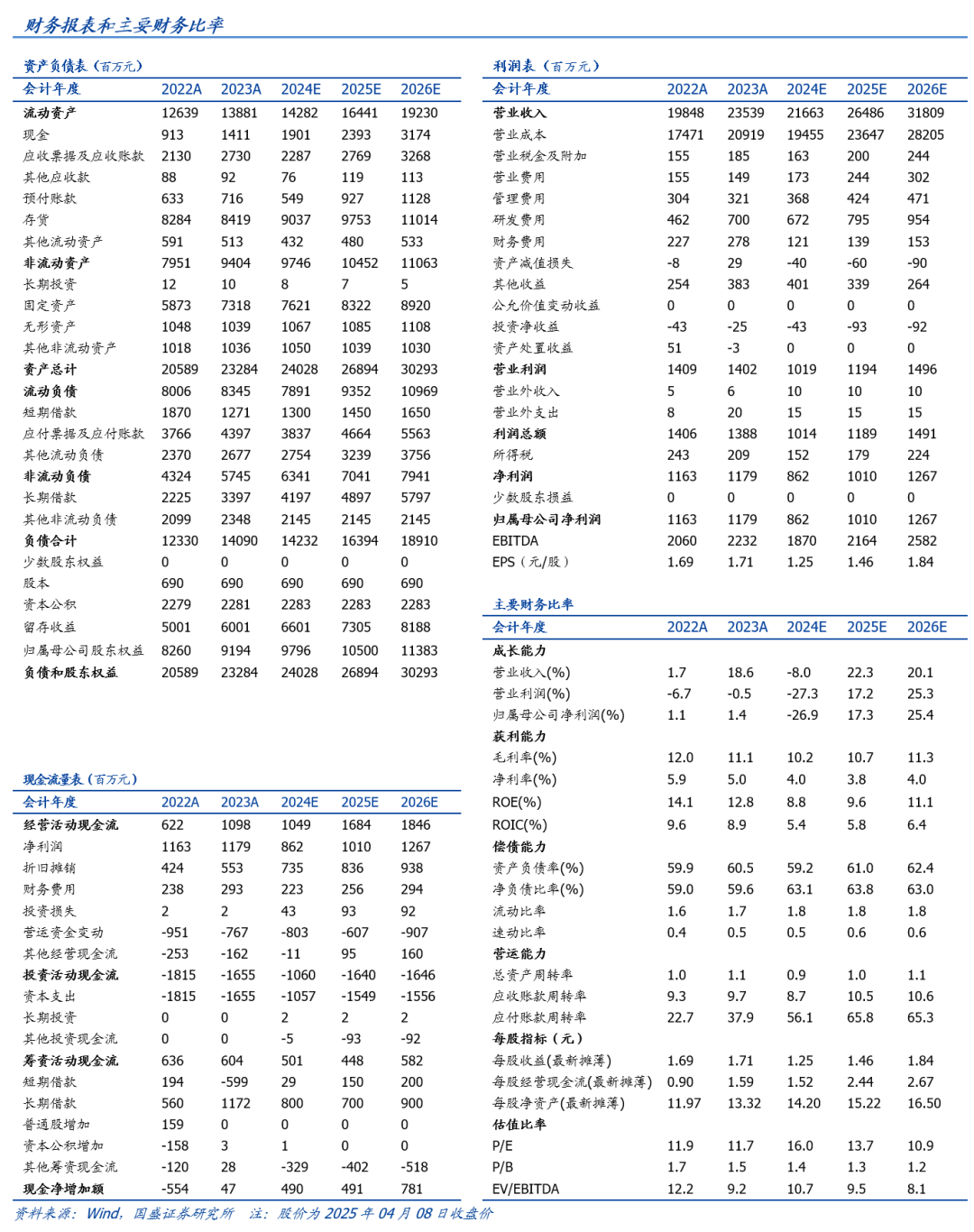

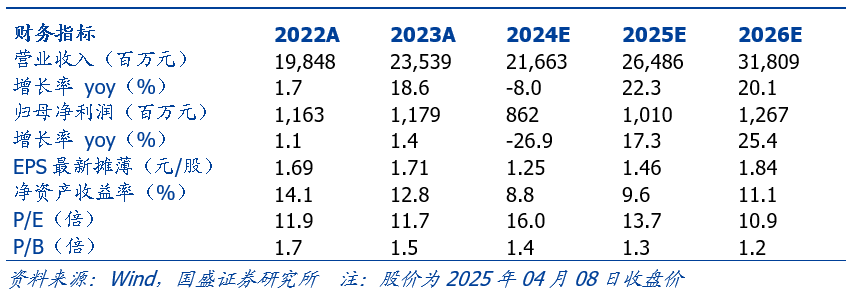

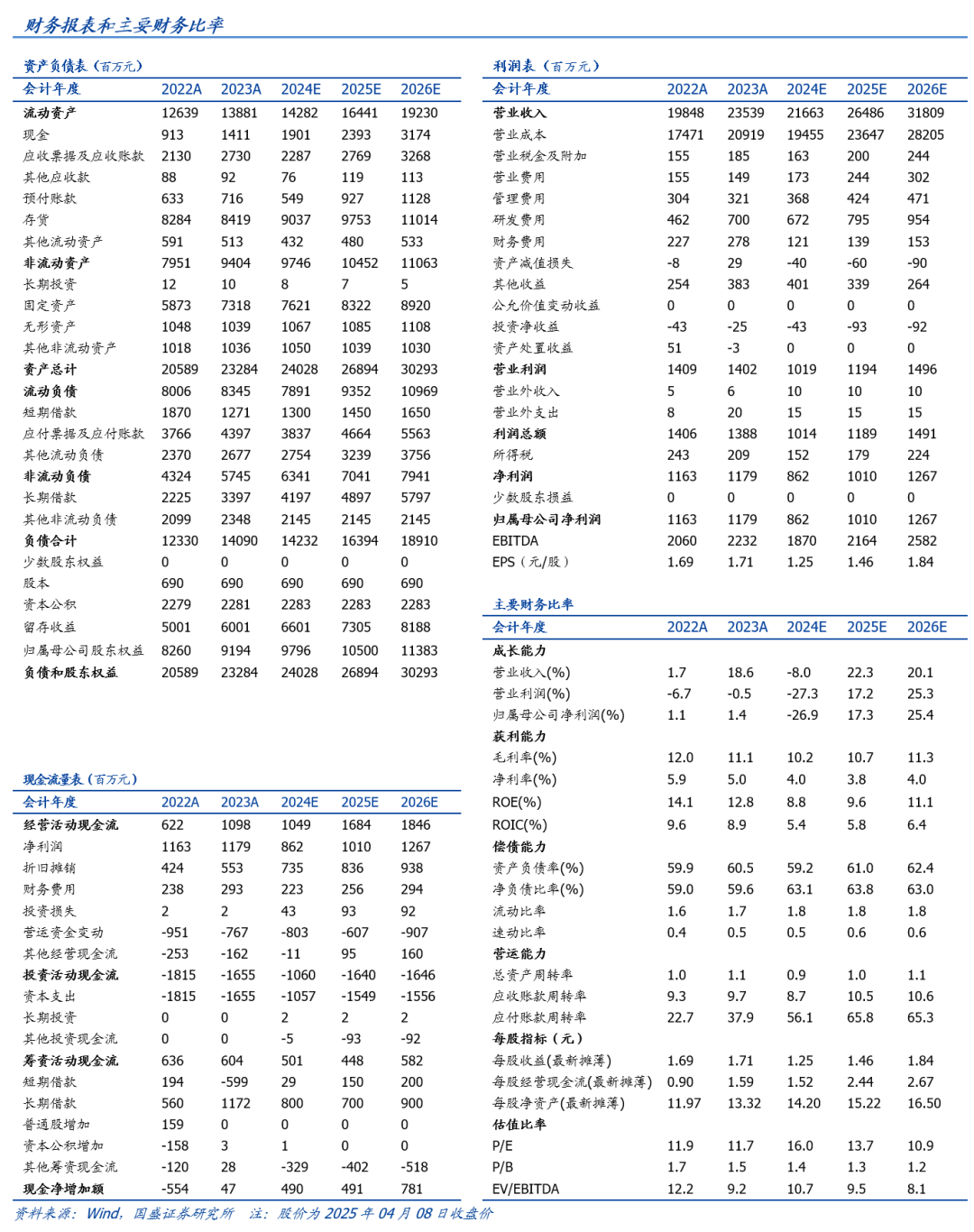

25Q1订单与产量拐点已现,业绩拐点可期。订单方面,公司25Q1新签订单70.5亿元,同增1.3%,历经4个季度同比下滑后增速回正。考虑到25Q1钢价同比明显回落(热轧板卷日均价3445元/吨,同降约14.2%),公司25Q1新签订单对应吨位数增长应有15%左右,符合预期。订单增长预计主要系公司转变销售策略,今年开始积极承接小型订单、海外订单。产量方面,受签单吨位数增长带动,公司25Q1实现钢结构产量104.9万吨,同增14.3%,结束连续4个季度产量微增的状态,符合预期。此外,今年在国家设备更新改造补贴政策下,预计公司将继续大规模铺设焊接机器人,后续机器人效果显现有望持续降低公司制造成本,推动吨净利稳步上升,“量增”叠加盈利能力提升有望带动公司业绩迎来拐点。大单减少(对应小单增多),单价短期仍受钢价下行影响。从签单明细来看:1)大额签单方面,公司25Q1新签大额订单(订单金额1亿元以上或钢结构加工量1万吨以上)14个,均为包工包料合同,同比少10个;合计金额11.9亿元,同比少8.8亿元;合计23万吨,同比少13万吨。当前市场环境下公司积极重视现金流更好的小单签署,后续有望驱动公司现金流改善。2)订单单价方面,25Q1公司大额订单加权平均单价5152元/吨,较上年同期的5777元/吨下降10.8%,主要系钢价同比有所下降。钢铁“减供增需”有望促钢结构“量价双击”,公司有望核心受益。2021年以来我国钢铁供需失衡比例持续上升,钢价连续下行,钢铁企业盈利能力持续下滑。今年初以来政策持续引导解决钢铁供需矛盾,在供给端拟重点以市场化补偿方式替代行政强制,推动供给侧加速整合,在需求端有望支持更多下游行业增加对钢铁的消耗(比如提升钢结构建筑的应用比例)。钢铁行业“减供增需”预计将驱动钢结构行业“量价双击”(价格方面,钢价上涨带动钢结构企业库存钢材价值重估;需求方面,有望受益钢结构应用比例提升以及内需加码带来的行业需求恢复)。鸿路钢构24H1库存钢材47.5亿元,有望重点受益钢铁“供改”下钢价上涨以及钢结构需求增多;历史上公司的股价与钢价有明显正相关,钢价上涨有望带动公司估值迎来扩张动力。投资建议:考虑到当前钢结构价格与需求端仍存压力,我们调整预测公司24-26年归母净利润分别为8.6/10.1/12.7亿元,YoY-27%/ 17%/ 25%,当前股价对应PE分别为16/14/11倍,维持“买入”评级。风险提示:产能利用率不及预期风险,钢价波动风险,机器人产线效益不及预期风险,竞争加剧风险,应收款坏账风险等。