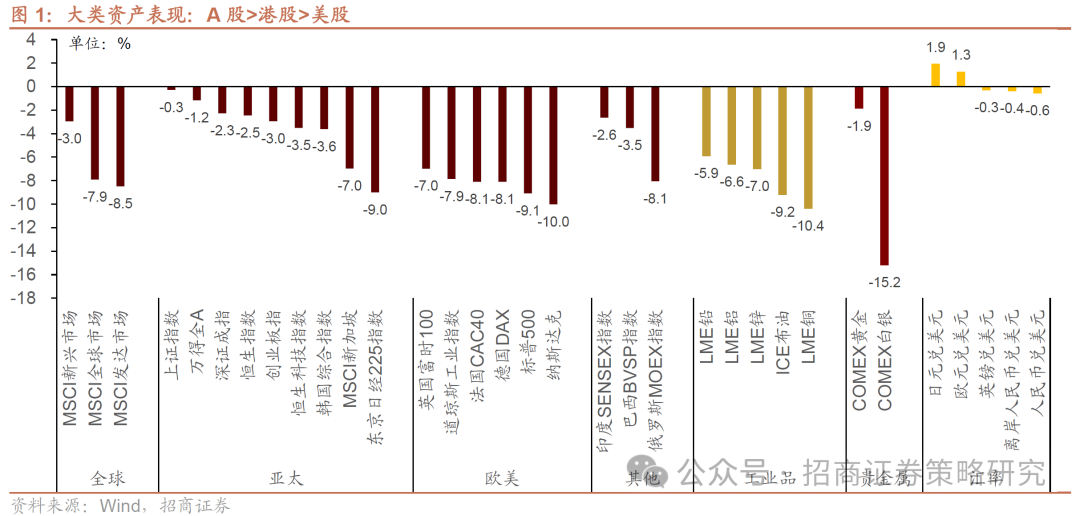

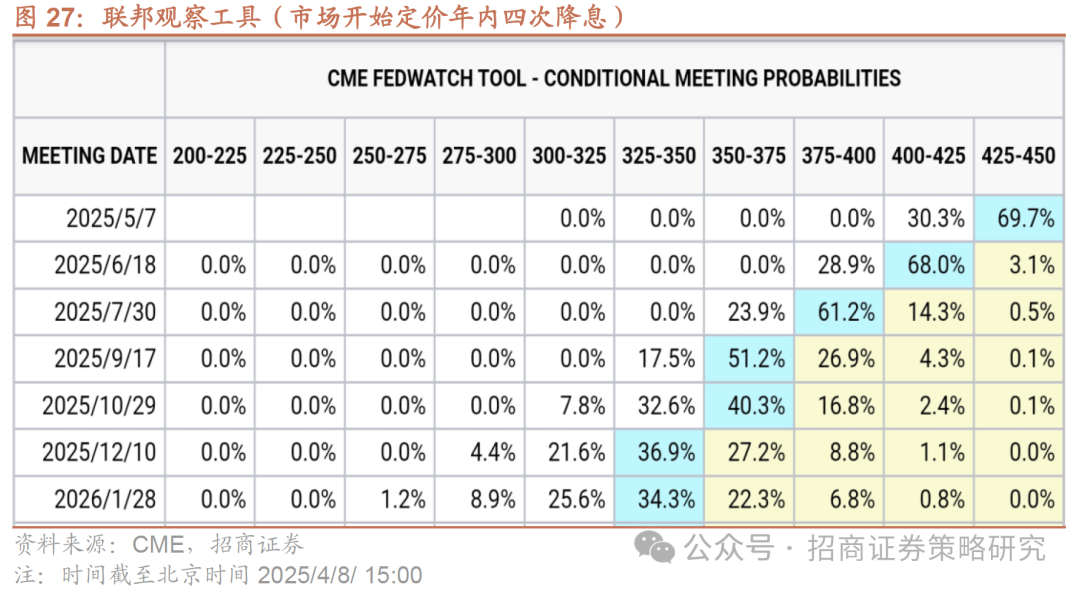

一季度北向资金重回净流入,主要增持科技方向,板块上加大对于科创板、创业板的配置,行业上净流入半导体、机械、汽车等科技行业。上周国内市场资金小幅净流出,ETF成为主要买入力量。海外方面标普500 VIX指数创近年来新高,市场开始定价美联储年内四次降息。

核心观点

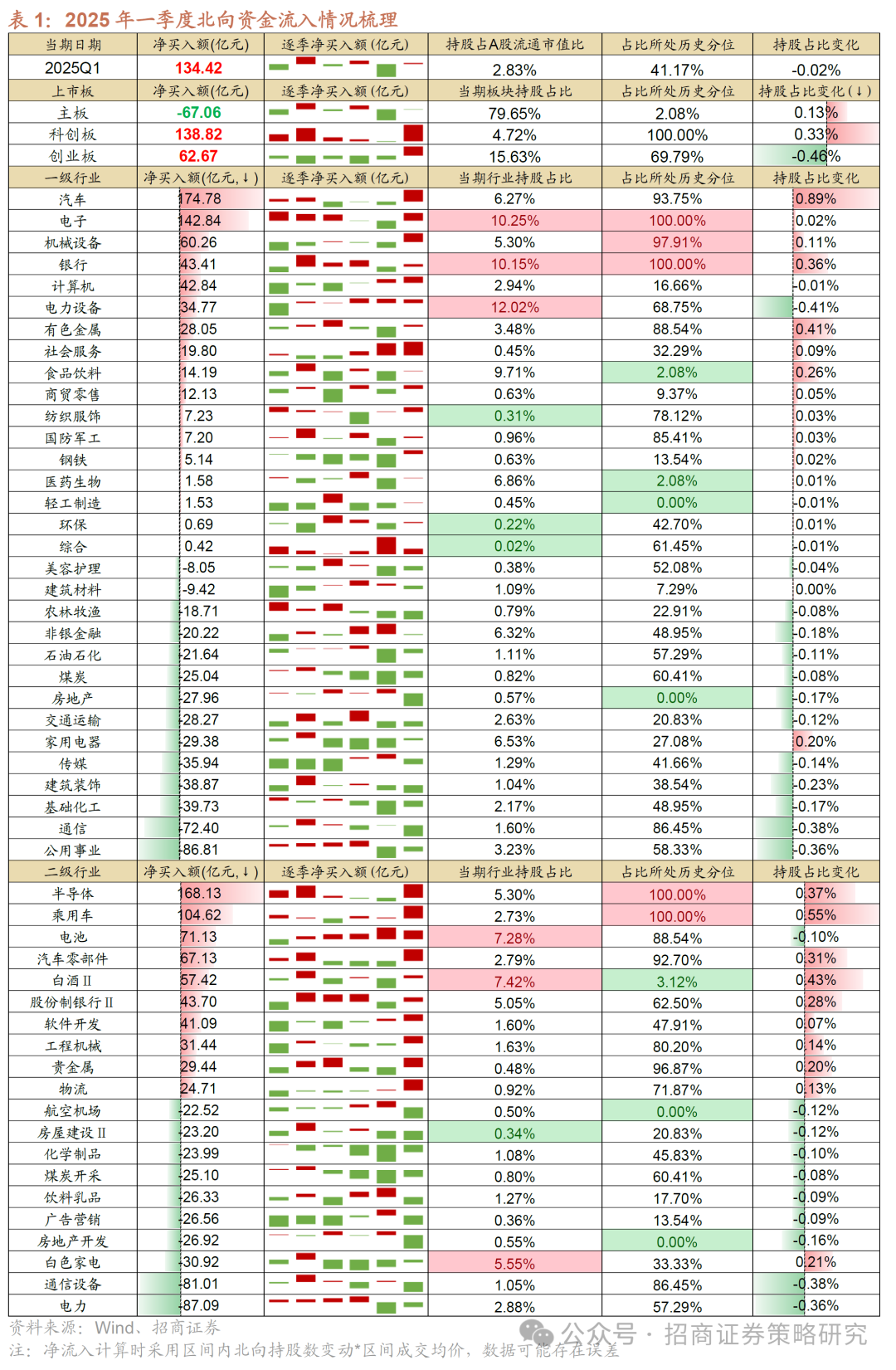

⚑ 北向资金一季度流入情况:北向资金一季度回流A股市场,我们估算净买入超130亿元。北向资金一季度净流入134亿元,截至3月31日合计持有A股规模为2.24万亿,占A股流通市值2.83%。北向资金一季度买入集中在科创板与创业板,分别买入139亿、63亿。从一级行业看,北向资金一季度主要买入汽车(175亿)、电子(143亿)、机械设备(60亿)。从二级行业看:北向资金一季度主要买入半导体(168亿)、乘用车(105亿)、电池(71亿)。

⚑货币政策与利率:上周(3/31-4/4)央行公开市场净回笼5019亿元,未来一周将有7634亿元逆回购、1500亿元国库现金定存到期。货币市场利率下行,短、长端国债收益率下行,同业存单发行规模下降,发行利率均下行。截至4月4日,R007下行51.4bp,DR007下行35.3bp,1年期国债收益率下行4.5bp,10年期国债收益率下行9.5bp,同业存单发行规模与前期持平,1M/3M/6M同业存单利率均下行。

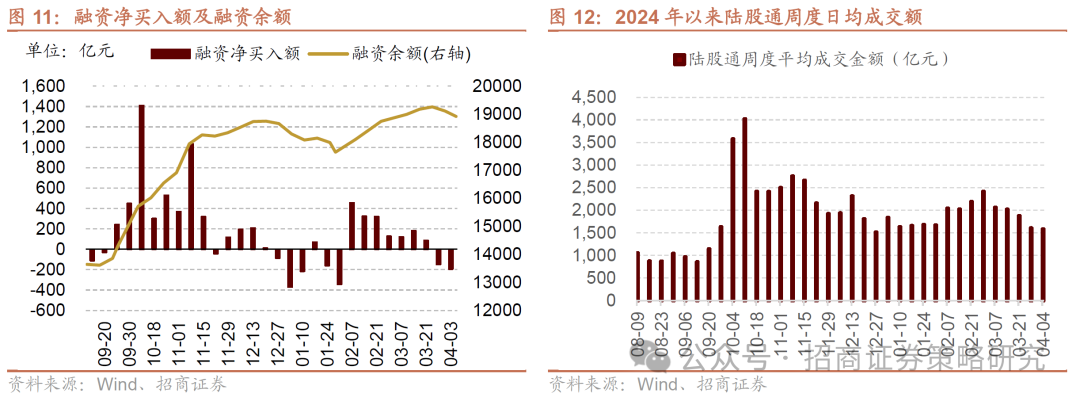

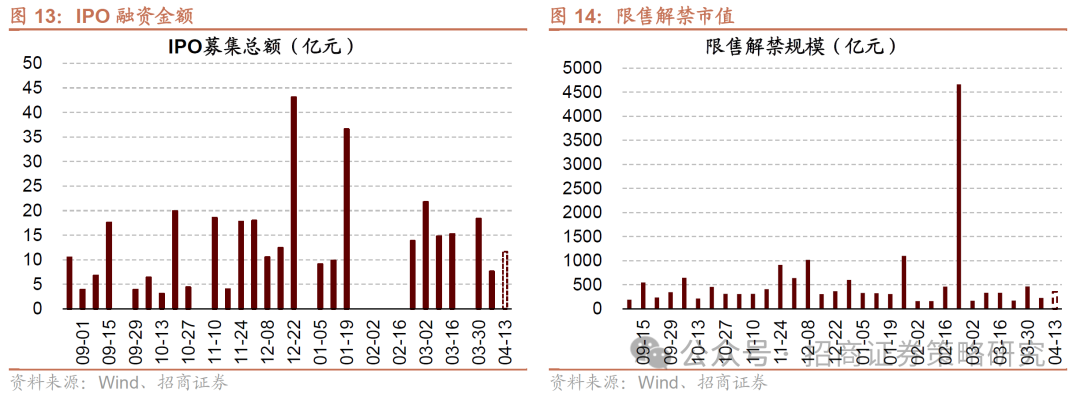

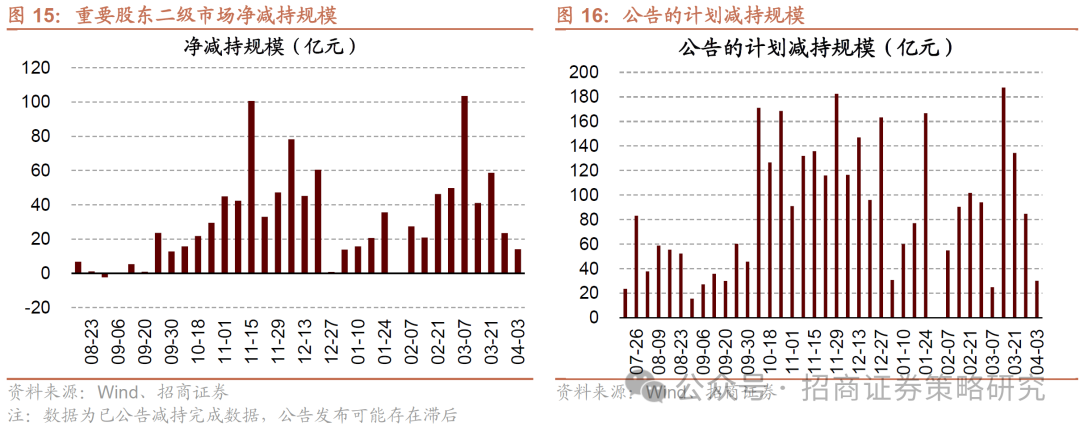

⚑资金供需:二级市场可跟踪资金净流出。融资余额下降,融资资金净卖出193.4亿元;ETF净流入167.1亿元;新成立偏股类公募基金份额减少。重要股东由净减持规模上升,公布的计划减持规模下降。

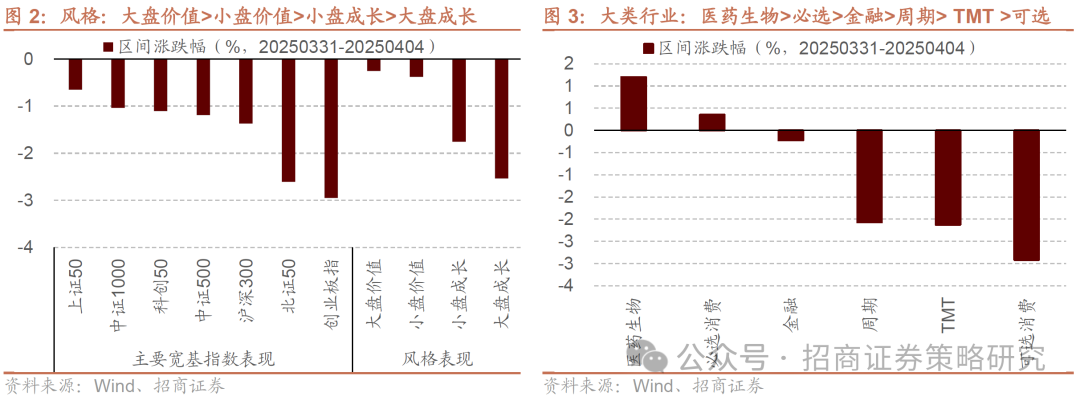

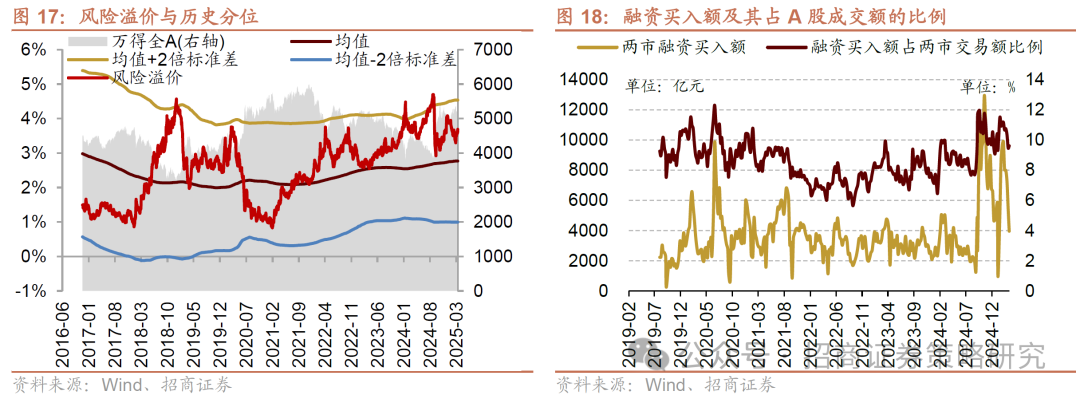

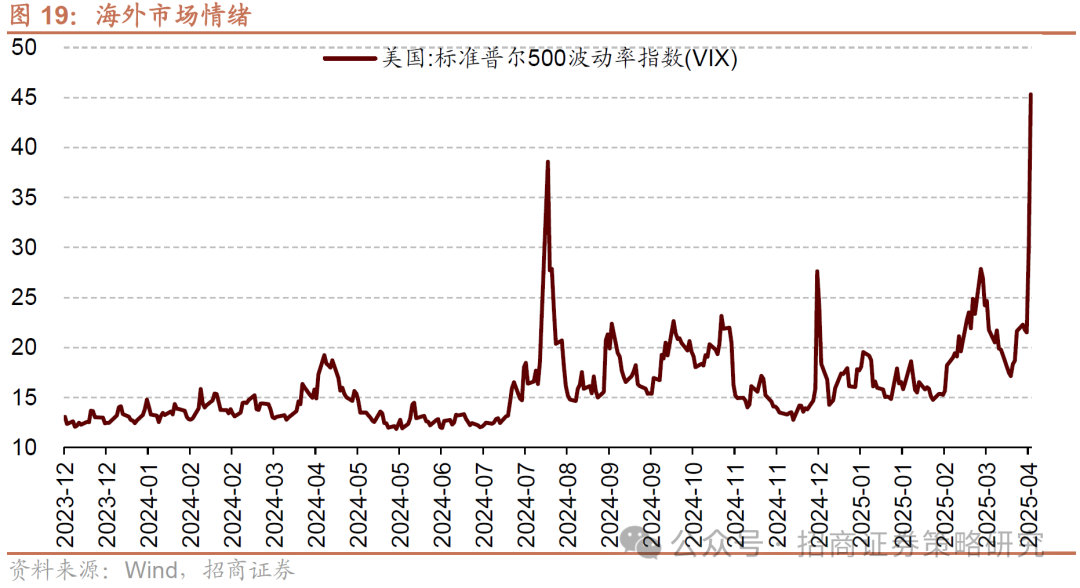

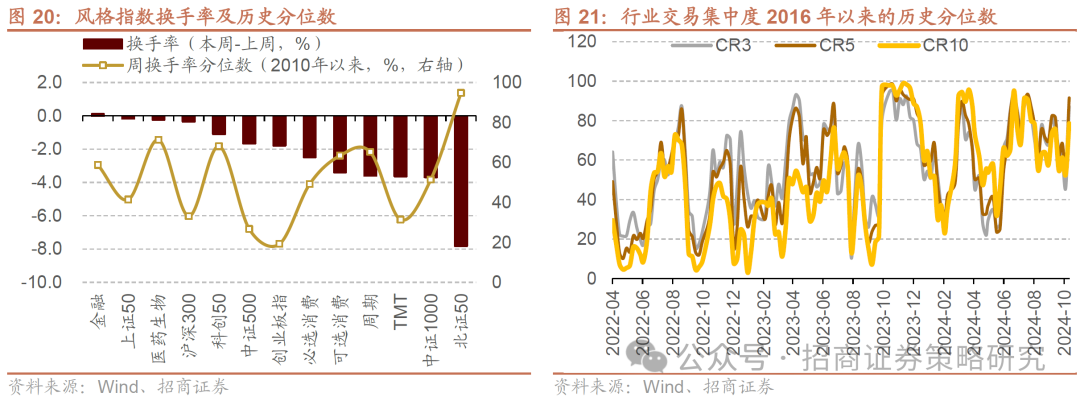

⚑ 市场情绪:上周融资资金交易活跃度增强,股权风险溢价上升。上周关注度相对提升的风格指数及大类行业仅周期。VIX指数回升,海外市场风险偏好下降。

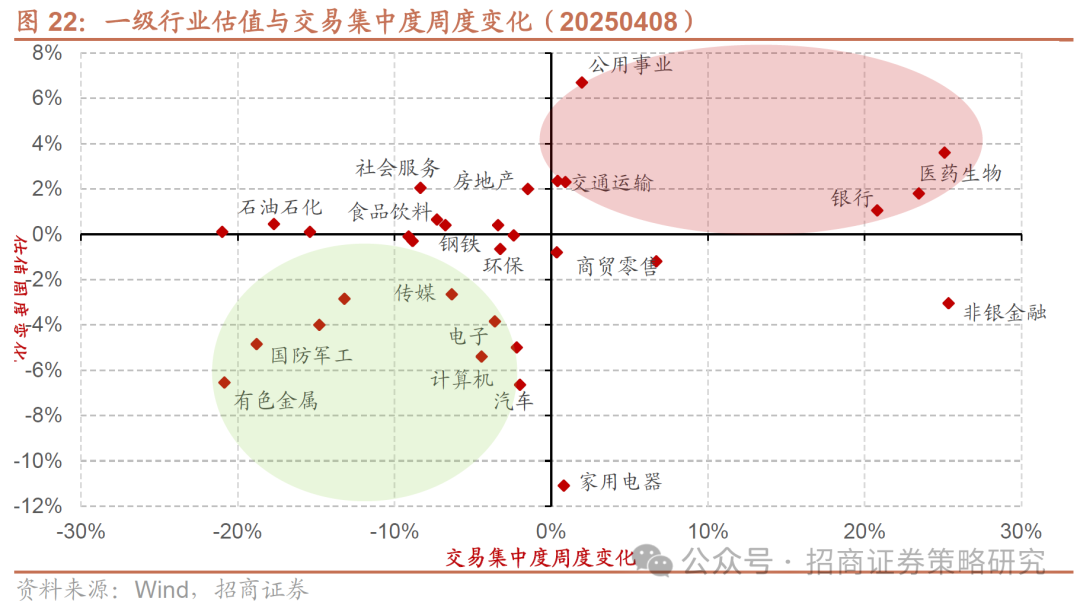

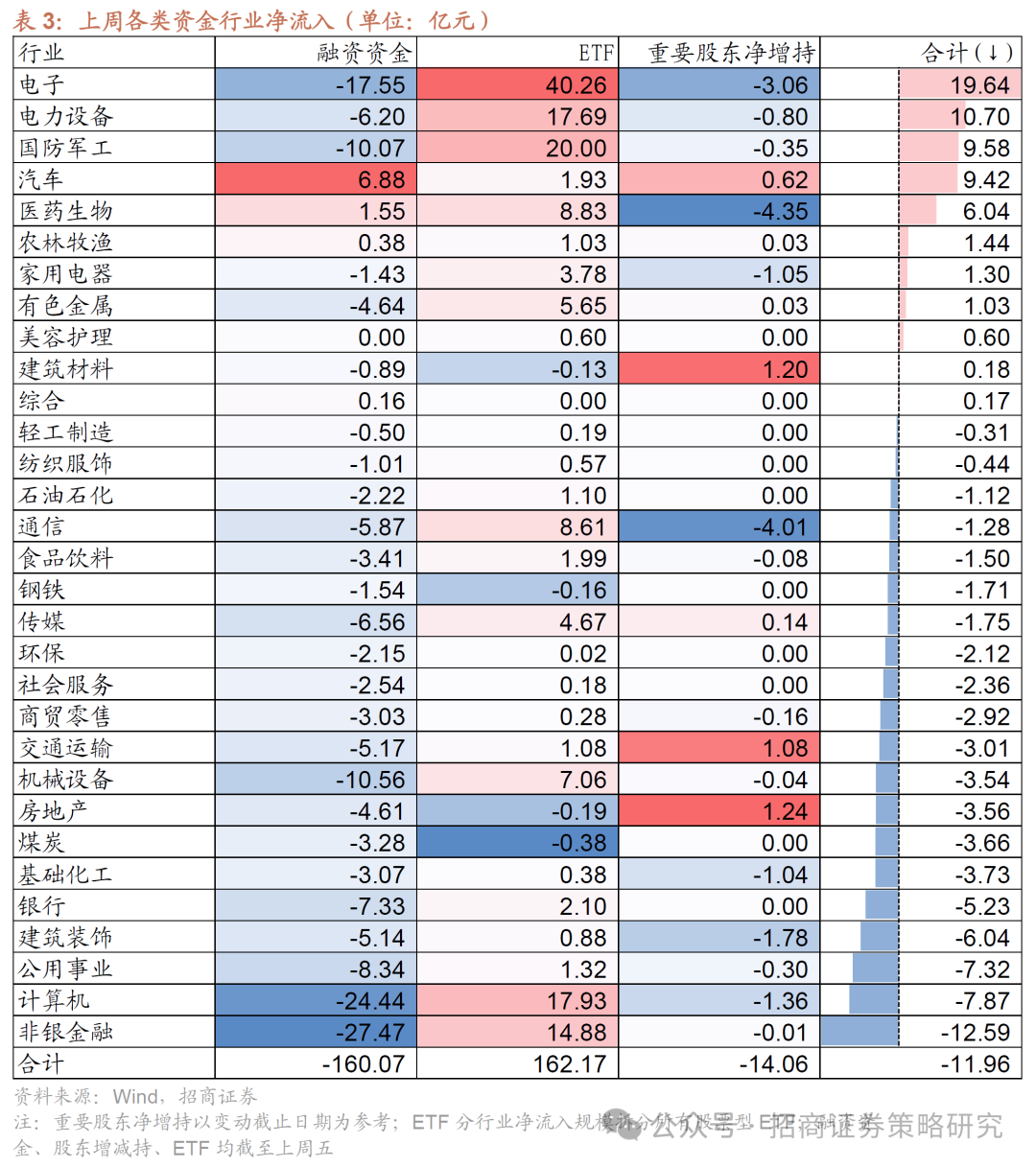

⚑ 市场偏好:行业偏好上,电子、电力设备、国防军工获各类资金净流入规模较高。宽指ETF以净申购为主,其中科创50ETF申购较多;行业ETF以净申购为主,其中信息技术ETF申购较多,金融地产(不含券商)ETF赎回较多。净申购最高的为富国中证军工龙头ETF;净赎回最高的为华夏中证A500ETF。

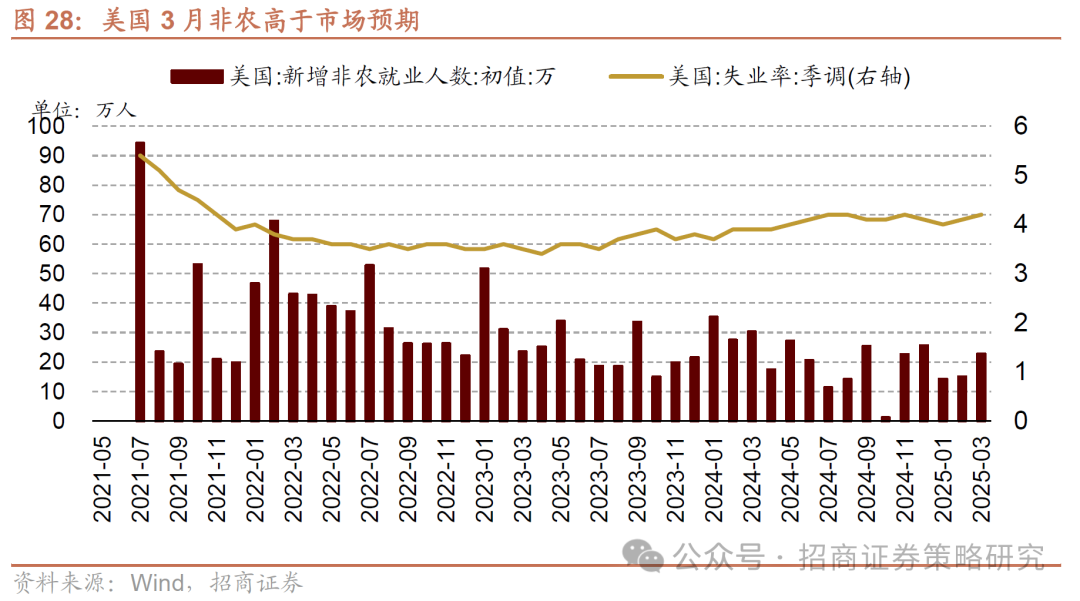

⚑海外变化:美国三月非农增长超预期,失业率小幅高于预期。4月4日,美国劳工统计局公布的数据显示,3月非农就业人口增长22.8万,高于预期的增加14万,前值从增加15.1万下修为增加11.7万。具体分行业来看,非农就业的增长主要来自医疗保健、交通和仓储以及休闲和酒店领域。同时3月失业率升至4.2%,预期4.1%,前值4.1%。

⚑ 风险提示:经济数据及政策不及预期、海外政策超预期收紧。

01

流动性专题

※ 一季度北向资金流入情况

根据4月8日披露数据显示,北向资金一季度回流A股市场,我们估算净买入超130亿元。

整体来看,北向资金净流入,并增持科技方向。北向资金一季度净流入134亿元,截至3月31日合计持有A股规模2.24万亿,占A股流通市值2.83%。北向资金一季度买入集中在科创板与创业板,分别买入139亿、63亿,与DeepSeek带动的中国科技资产重估浪潮相一致,并且北向资金持有的科创板股票市值占北向资金总市值的4.72%,创历史新高。

分行业看,在申万一级行业视角下:北向资金一季度主要买入汽车(175亿)、电子(143亿)、机械设备(60亿),卖出公用事业、通信、基础化工。在持有结构上也呈现“哑铃”特征,对电子、机械设备、银行的持有比例达历史较高水平。在申万二级行业视角下:北向资金一季度主要买入半导体(168亿)、乘用车(105亿)、电池(71亿),卖出电力、通信设备、白色家电。且北向资金持有的半导体、乘用车的比例位于历史最高水平。

02

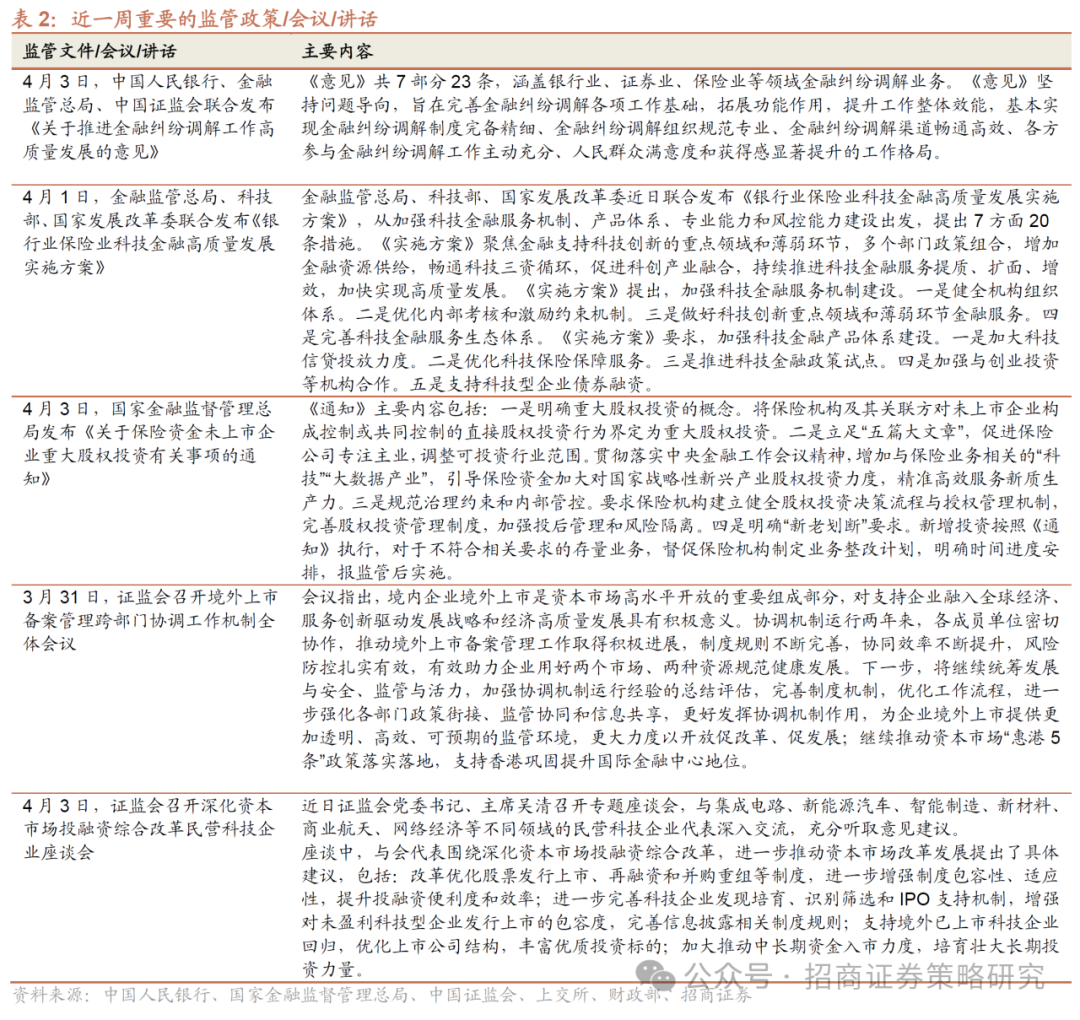

监管动向

03

货币政策工具与资金成本

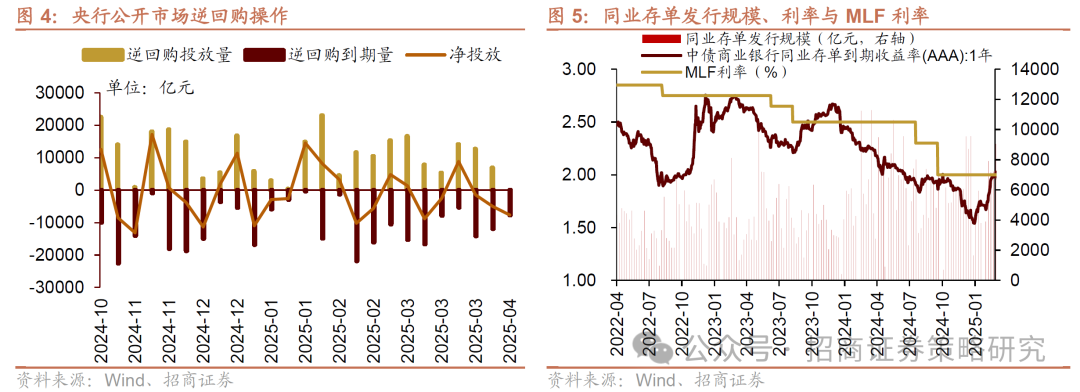

上周(3/31-4/4)央行公开市场净回笼5019亿元。为维护银行体系流动性合理充裕,央行开展逆回购6849亿元,同期有11868亿元央行逆回购到期,逆回购净回笼5019亿元。未来一周将有7634亿元逆回购、1500亿元国库现金定存到期。

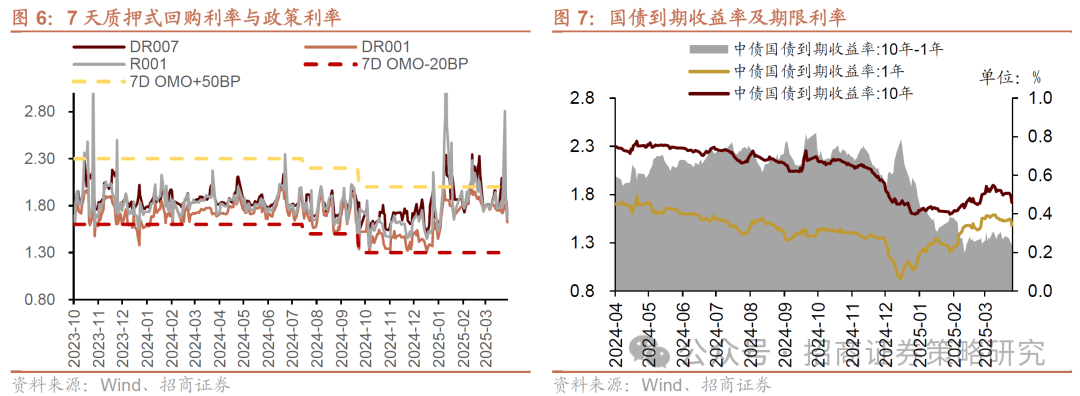

货币市场利率下行,R007与DR007利差缩小;短、长端国债收益率下行,期限利差缩小。截至4月4日,R007为1.74%,较前期下行51.4bp,DR007为1.70%,较前期下行35.3bp,两者利差缩小16.1bp至0.04%。1年期国债到期收益率下降4.5bp至1.48%,10年期国债到期收益率下降9.5bp至1.72%,期限利差缩小5.0bp至0.24%。

同业存单发行规模下降,发行利率均下行。上周(3/31-4/4)同业存单发行237只,较上期有所减少;发行总规;2724亿元;截至4月4日,1个月、3个月和6个月发行利率分别较前期变化-15.4bp、-3.2bp、-2.2bp至1.89%、1.94%、1.97%。

04

股市资金供需

1、资金供给

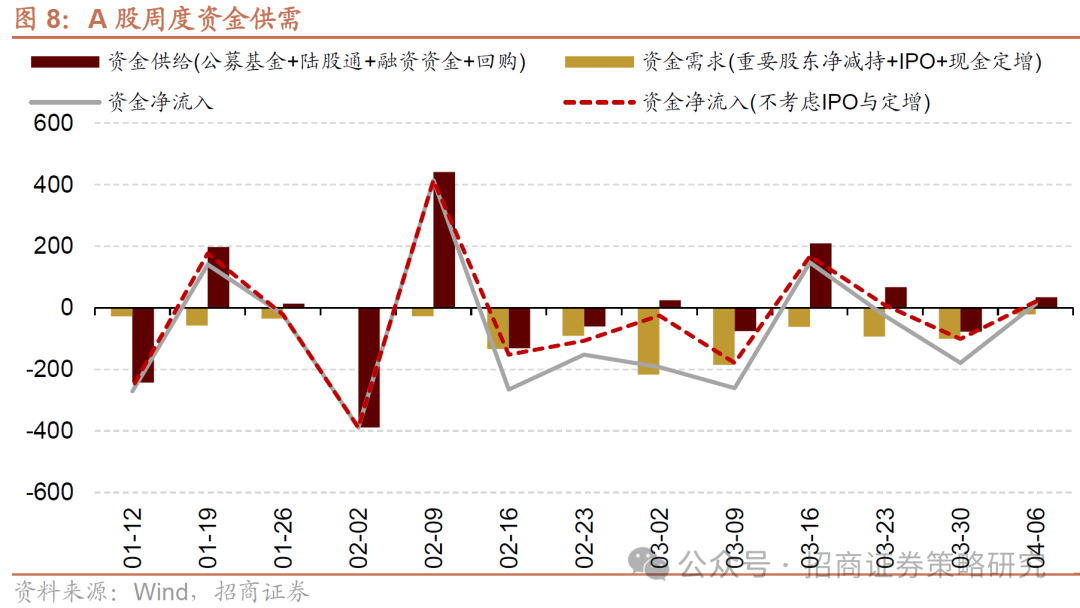

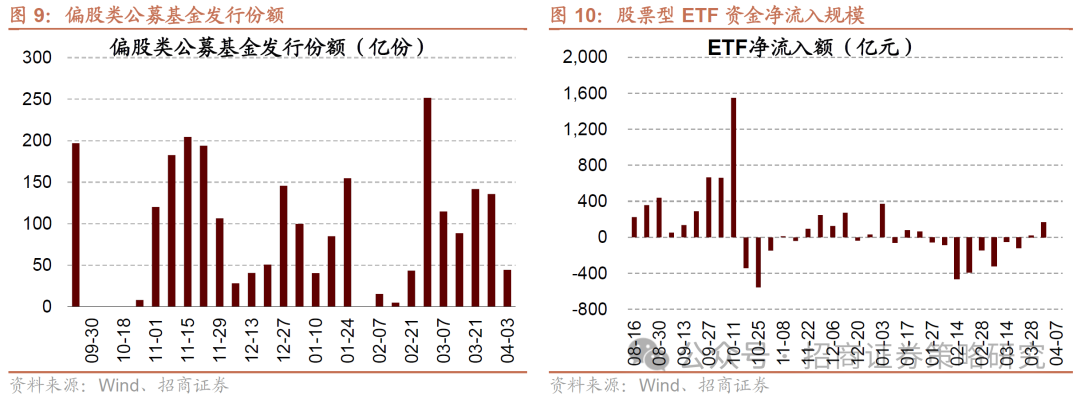

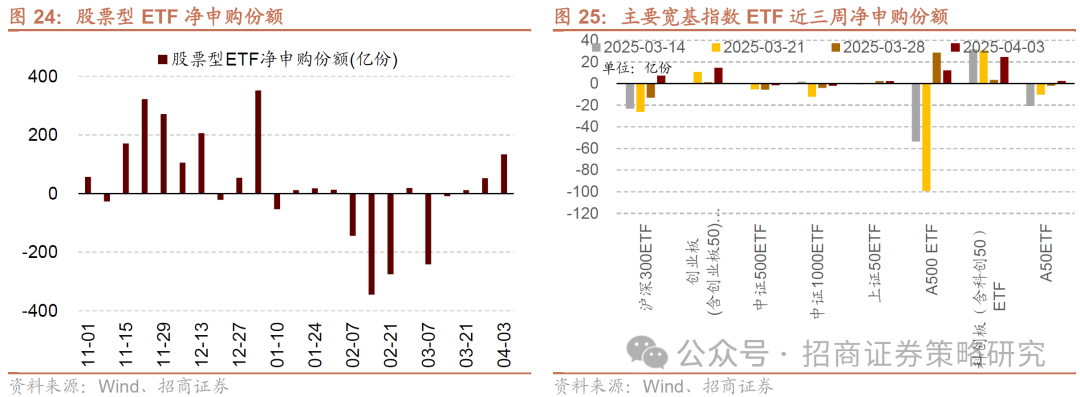

资金供给方面,上周(3/31-4/4)新成立偏股类公募基金44.5亿份,较前期减少91.3亿份。股票型ETF较前期净流入,对应净流入167.1亿元。上周整个市场融资净卖出193.4亿元,净卖出额较前期扩大45.2亿元,截至4月4日,A股融资余额为18919.6亿元。上周陆股通周度日均成交额1574亿元(前值1599亿元)。

2、资金需求

资金需求方面,上周(3/31-4/4)回落至7.6亿元,共有2家公司进行IPO发行,截至4月4日公告,未来一周将有2家公司进行IPO发行,计划募资规模11.6亿元。重要股东净减持规模缩小,净减持14.1亿元;公告的计划减持规模30.2亿元,较前期下降。

限售解禁市值为226.9亿元(首发原股东限售股解禁204.9亿元,首发一般股份解禁15.7亿元,无定增股份解禁,其他解禁6.3亿元),较前期下降。未来一周解禁规模上升至350.1亿元(首发原股东限售股解禁163.7亿元,首发一般股份解禁0.3亿元,定增股份解禁176.8亿元,其他9.3亿元)。

05

市场情绪

1、市场情绪

上周(3/31-4/4)融资买入额为3954.7亿元;截至4月4日,占A股成交额比例为9.6%,较前期上升,融资资金交易活跃度增强,股权风险溢价上升。

上周(3/31-4/4)纳斯达克指数下跌10.0%,标普500指数下跌9.1%。上周VIX指数回升,较前期(3月28日)上升23.7点至45.3,创近年来新高。

2、交易结构

上周(3/31-4/4)关注度相对提升的风格指数及大类行业仅周期。当周换手率历史分位数排名前5的行业为:北证50(97.0%)、周期(92.5%)、可选消费(88.4%)、中证1000(80.0%)、必选消费(74.6%)。

06

投资者偏好

1、行业偏好

上周(3/31-4/4)电子、电力设备、国防军工获各类资金净流入规模较高。上周股票型ETF净流入162.2亿元,净流入规模较高的行业为电子、国防军工、计算机,流入金额分别为40.3亿元、20.0亿元、17.9亿元,净流出规模较高的行业是煤炭、房地产、钢铁等行业。融资资金净流出193.4亿元,净买入规模较高的行业为汽车( 6.9亿元)、医药生物( 1.6亿元)、农林牧渔( 0.4亿元)等行业,净卖出非银金融(-27.5亿元)、计算机(-24.4亿元)、电子(-17.6亿元)等行业。

2、个股偏好

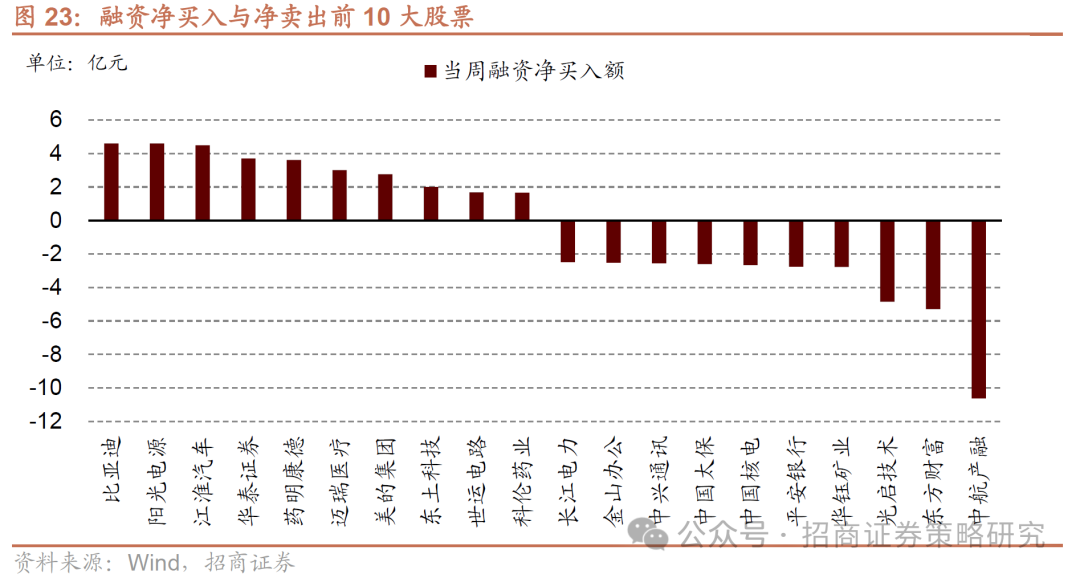

个股偏好上,融资净买入规模较高的为比亚迪( 4.6亿元)、阳光电源( 4.6亿元)、江淮汽车( 4.5亿元)等;净卖出规模较高的为中航产融(-10.6亿元)、东方财富(-5.3亿元)、光启技术(-4.9亿元)等。

3、ETF偏好

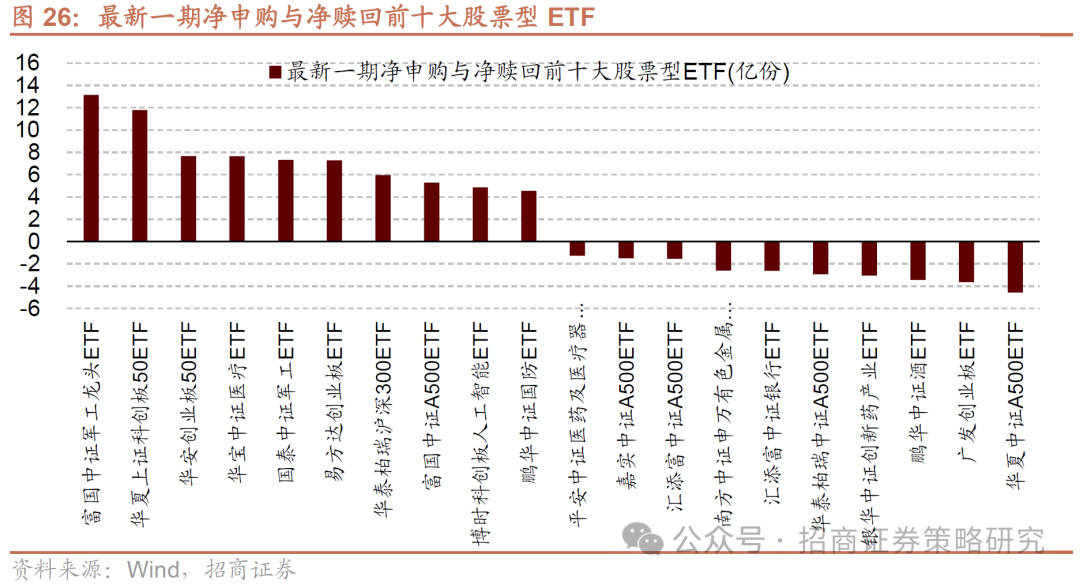

上周(3/31-4/4)ETF净申购,当周净申购133.9亿份,宽指ETF以净申购为主,其中科创50ETF申购较多;行业ETF以净申购为主,其中信息技术ETF申购较多,金融地产(不含券商)ETF赎回较多。具体的,沪深300ETF净申购7.3亿份;上证50ETF净申购2.2亿份。科创50ETF净申购24.6亿份。A50ETF净申购2.5亿份;双创50ETF净申购12.2亿份;创业板ETF净申购14.6亿份;中证500ETF净赎回1.6亿份。行业ETF方面,信息技术行业净申购31.0亿份;消费行业净赎回3.5亿份;医药行业净申购6.0亿份;券商行业净申购6.4亿份;金融地产行业净赎回3.9亿份;军工行业净申购27.0亿份;原材料行业净申购2.7亿份;新能源&智能汽车行业净申购1.2亿份。

上周(3/31-4/4)股票型ETF净申购规模最高的为富国中证军工龙头ETF( 13.2亿份),华夏上证科创板50ETF( 11.8亿份)净申购规模次之;净赎回规模最高的为华夏中证A500ETF(-4.6亿份),广发创业板ETF(-3.6亿份)次之。

07

海外金融市场流动性跟踪

1、国外主要央行动向

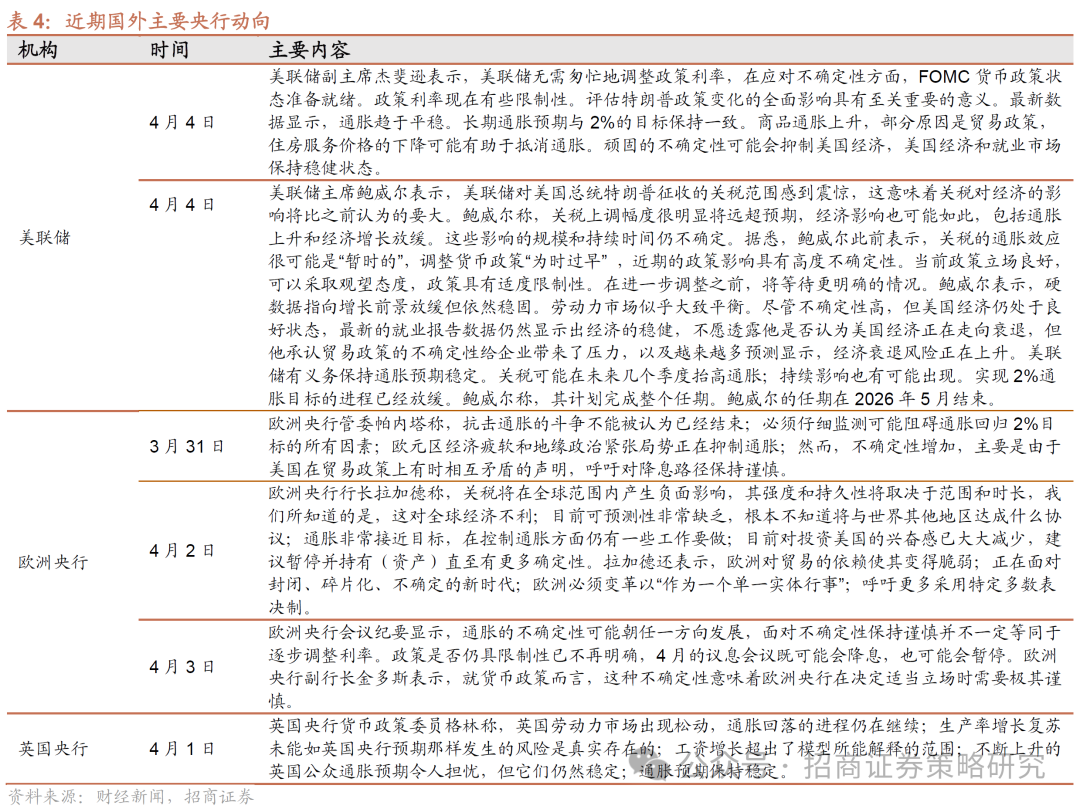

美联储主席鲍威尔讲话表示,必须确保价格上涨不会导致持续的通胀,潜在的关税可能对通胀产生持久影响。美联储副主席杰斐逊表示,贸易政策仍存在很大不确定性,需要时间进行评估;欧洲央行行长拉加德称,关税将在全球范围内产生负面影响,其强度和持久性将取决于范围和时长,这对全球经济不利。欧洲央行会议纪要显示,通胀的不确定性可能朝任一方向发展,面对不确定性保持谨慎并不一定等同于逐步调整利率;英国央行货币政策委员格林称,英国劳动力市场出现松动,通胀回落的进程仍在继续。

2、国外重要经济数据变化

美国三月非农增长超预期,失业率小幅高于预期。4月4日,美国劳工统计局公布的数据显示,3月非农就业人口增长22.8万,高于预期的增加14万,前值从增加15.1万下修为增加11.7万。具体分行业来看,非农就业的增长主要来自医疗保健、交通和仓储以及休闲和酒店领域。同时3月失业率升至4.2%,预期4.1%,前值4.1%。

- END -

VIP复盘网

VIP复盘网