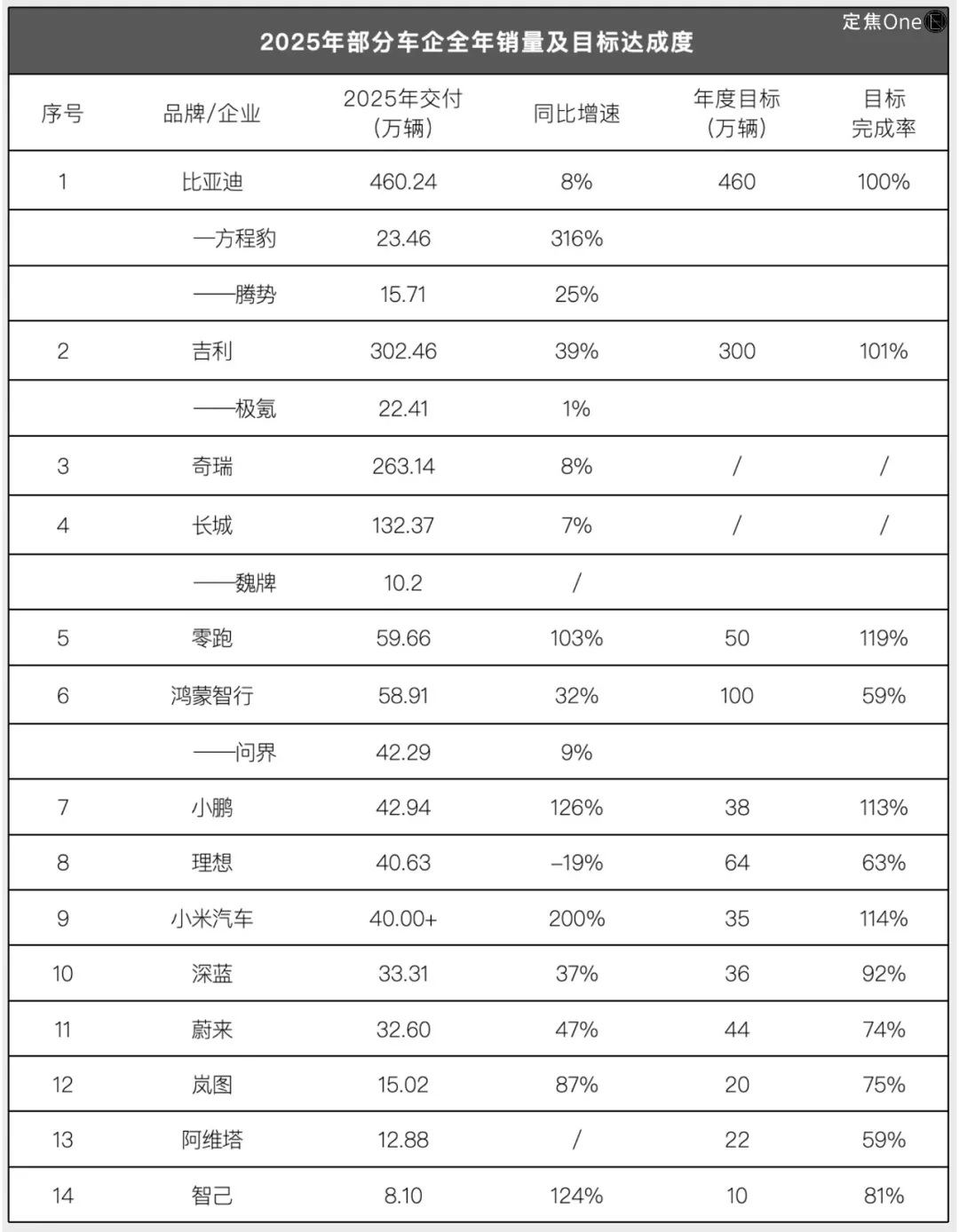

比亚迪以460万辆的绝对优势一骑绝尘,吉利突破300万辆大关,奇瑞达到263万辆,长城交付132万辆。

如果只看新势力的前六强,这一年的故事是这样的:

零跑汽车(第一)是年度最大赢家——

交付接近60万辆,以103%的惊人增速,从2024年的第二名逆袭夺得造车新势力2025年销冠。

鸿蒙智行(第二)以微弱劣势屈居第二——

这一年,它靠着“五界”产品矩阵、华为“背书”快速上量,最终交付58.9万辆。

其中,问界品牌是绝对的销量主力,12月交付超5.7万辆再创新高,全年卖出42.3万辆,也即贡献了超七成销量。

小鹏汽车(第三)与理想汽车(第四)攻守易位。

小鹏在经历了低谷后,凭借MONA系列打入主流市场,最终以42.9万辆的成绩排名第三。

理想汽车虽然在最后时刻冲刺到了40.6万辆,但面临产品周期挑战,整体表现较2024年明显失速,排名跌至第四。

小米汽车(第五)是首个完整交付年,虽然口碑有波动,但靠着“流量 产品力”,全年卖了超40万辆,成为年度最大“黑马”,杀入前五。

蔚来汽车(第六)则在“蔚来、乐道、萤火虫”多品牌战略的加持下,在12月迎来了交付新高,但全年32.6万辆的成绩排在六强末尾。

从年度目标完成率来看,分化更为明显。

零跑、小鹏和小米均超额完成。

其中零跑和小鹏的完成率更是超过了110%;

蔚来完成率有74%,摆脱了垫底的尴尬;

而理想和鸿蒙智行显然低估了市场的残酷程度,完成率均未超过65%。

头部战局激烈,中腰部势力也在加速追赶。

深蓝、岚图、阿维塔、智己等二线新势力,虽然销量规模尚不及头部,但增长势头不容小觑。

深蓝2025年交付33万台,同比增长37%。

岚图、阿维塔、智己虽然交付量分别只有15万、12万、8万台,但都实现了同比增长。

2026年新能源渗透率将突破60%,但竞争也愈发白热化。

一位新能源汽车产业人士表示:

过去是“抢燃油车的蛋糕”,大家都能吃饱;

未来是“抢对手的蛋糕”,你多一口我就少一口。

对于头部新势力来说,市场进入更残酷的“晋级赛”,政策退坡会让价格战更激烈。

在水面之下,新势力选手已经暗暗较劲,陆续公布了2026年年度销量目标:

鸿蒙智行是100万至130万辆,零跑为100万辆……竞争继续。

零跑、小鹏、小米

“性价比”只是表象

2025年,新势力的江湖彻底变了天。

曾经那个理想汽车一骑绝尘的局面被彻底打破。

取而代之的,是一个更加复杂、也更加精彩的“六强争霸”局面:

零跑、鸿蒙智行(问界)、小鹏、理想、小米、蔚来,各自手握王牌,在混战中重新划定势力范围。

其中有三家(零跑、小鹏、小米)的崛起,都被归因为“性价比”——

用更低的价格,提供了超越同级的产品力。

但如果只停留在价格层面,那就低估了这个全球最卷市场的残酷程度。

先从新晋冠军零跑说起。

2024年被贴上“理想平替”标签的零跑,2025年以接近60万辆的成绩登顶。

它的成功,看似是精准卡位了10-20万元这个最大的市场,但靠的又不是简单的价格战,而是把成本控制做到了极致。

这其实非常依赖体系化的能力。

零跑用了几年时间,靠全域自研把共享零部件率做到了88%。

这意味着,它的A、B、C、D系列车型,能共享核心的电子电气架构、电池包、电驱系统等,靠共享和规模效应,将成本压到了行业难以想象的水平。

所以,零跑能以15万元级的价格,在C系列车型上搭载激光雷达,重新定义了主流价位段的智能配置标准。

但零跑的挑战在于如何提升品牌、平衡共享与创新。

在销量规模上来后,怎么摆脱“低价”标签?

这是一个经典的品牌困境。

此外,超高零部件共享率是一把双刃剑——

它在初期通过规模效应迅速摊薄研发与制造成本,但长期可能限制产品差异化和迭代灵活性。

如何平衡规模效应与个性化创新,并持续改善净利润率,将是其下一阶段的课题。

再看小鹏。

2024年末和2025年初,小鹏的销量一度跌入低谷;

从2025年下半年开始,随着MONA M03的上市,销量开始反弹。

转折点在于小鹏终于想通了一个问题——把高阶智驾下放。

先通过更具性价比的车型实现商业化,从而带动销量、摊薄固定成本,进入良性循环。

可以说,小鹏的逆袭,是中国新势力从“讲故事”到“求生存”的缩影。

它证明了,在激烈的市场竞争中,技术优势如果不能商业化、转化为用户可感知的产品价值,就毫无意义。

对小鹏而言,挑战并未结束。

后续车型能否持续成功,如何化解“下沉走量”与“上攻品牌”这对矛盾,都对小鹏的盈利能力至关重要。

最后是小米。

小米用一年多时间,走完了别人三年的路。

很多人把小米的成功归结为雷军的流量,但其真正的杀手锏,是它把消费电子领域的“生态协同”、“产品聚焦”的经验带进了汽车圈。

据统计,72%的小米SU7用户为“米粉”,智能家居与汽车的联动是关键购车因素。

这种“人车家全生态”的协同,不仅提升了用户体验,更让小米的获客成本低于行业平均水平。

不同于大多数新势力漫长的亏损期,小米汽车业务在2025年第三季度的毛利率达到26.4%,并首次实现单季盈利。

这得益于:

第一,极度聚焦,初期集中所有资源打造SU7单一爆款,提升了研发和生产效率;

第二,将消费电子供应链的严苛成本控制和规模议价能力应用于汽车产业;

第三,直营渠道与线上营销结合,减少了中间环节损耗。

当然,小米也并非一帆风顺。

车辆安全事故让其口碑一度受到影响。

作为一个新品牌,如何在产能极速爬坡的同时,维持品牌形象,是核心挑战。

此外,从SU7到YU7,再到规划中更丰富的产品矩阵,每进入一个新的细分市场,都意味着重新面对不同的竞争对手和成本结构。

“米粉”转化率可能下降,生态协同的边际效应会否减弱?

能否在更多车型上维持毛利率?

这些都是问号。

这三家企业看似都与“性价比”有关,但本质是三种不同体系化能力的阶段成果:

零跑靠全域自研和成本控制;

小鹏靠智驾技术下放;

小米靠生态协同和消费电子经验。

它们的共同点在于,都找到了将自身核心优势规模化、商业化的方式。

这也意味着,新势力的竞争已经从单纯的“产品力”或“营销”,升级到了“体系能力”的比拼。

而那些仍然停留在“性价比”或“高端”单一维度上竞争的企业,则面临更大压力。

理想、鸿蒙智行、蔚来

高端玩家如何出牌?

当性价比阵营把配置拉满、价格打穿,十几二十万的车装上了激光雷达、配齐了冰箱沙发,这些定价三四十万甚至更高的“高端玩家”,不得不面对一个问题:

一旦用户对品牌光环“祛魅”,你的核心竞争力究竟是什么?

理想2025年所面临的局面,明显格外复杂。

最直接的体现是,2025年第三季度净利润由盈转亏,结束了连续11个季度的盈利记录;

拳头产品L系列改款后,也难再恢复以往的绝对主导地位。

本质上是因为,牌桌上的游戏规则变了。

过去,高端市场是“配置竞争”,理想靠着“增程 奶爸车”这个公式,在蓝海里狂奔。

现在是“技术竞争”——

谁的纯电平台更先进、谁的智能驾驶更强、谁的芯片应用更领先。

而理想,纯电车型没能一炮而红;

智驾方案虽在推进,但市场声量与用户感知度在2025年并未建立起绝对领先优势。

整体而言,这家公司正经历从以产品定义见长,向“技术公司”转型的关键过渡期。

鸿蒙智行在2025年依然风光,尤其是问界,可谓“叫好又叫座”。

问界的成功不能简单归因于华为的品牌背书,而是技术、制造、渠道深度协同的胜利:

华为的技术(智驾、座舱)提供了用户能明确感知的卖点;

赛力斯的制造在华为深度介入下发挥出了高度协同与执行力;

再加上问界吸引传统豪华品牌经销商加盟,积极建设自有渠道。

而赛力斯九成收入靠问界,这种高度集中的业务结构是不得不考虑的风险。

鸿蒙则面临生态复制的挑战。

智界刚连续3个月交付破万;

享界月销刚超八千辆;

尊界累计交付破万;

尚界虽未公布数据,但在月初已突破2万辆累计交付——

都与问界的声量和销量都有巨大差距。

这是否说明,华为的赋能并非“万金油”,效果高度依赖合作车企的底子、决心,以及配合度?

如何将赛力斯的成功经验适配到不同基础、不同诉求的合作车企,是华为车BU面临的问题。

在这三家里,蔚来的销量排名虽然靠后,但2025年对它来说,是初步验证战略的一年。

过去,蔚来巨资投入的换电站、服务体系,一直被视为拖累利润的“成本黑洞”。

但随着其第二品牌“乐道”的推出并共享这套基础设施,规模价值开始被看到。

但市场耐心有限,蔚来的隐忧依然是“钱”:

它需要尽快让走量品牌的毛利摊薄并覆盖整个体系的成本,在盈利上给出一个交代。

2025年高端市场的洗牌,是一场彻底的“祛魅”。

无论是理想的产品定义、华为的技术赋能,还是蔚来的用户服务,任何单一优势都不能确保长期胜利。

单点突破失效了,竞争升维了:技术研发、生态协同、运营效率和商业模式必须尽快形成闭环。

一张牌桌,三股势力

2025年的中国新能源汽车市场,并非新势力“六强”的独角戏,而是稳坐着三股势力。

以比亚迪、吉利为代表的传统巨头,以及深蓝、岚图、阿维塔等“创二代”品牌,同样搅动着市场格局。

先看巨头。

比亚迪和吉利这两位“巨无霸”都在年底完成了销量目标。

比亚迪卖出460万辆——

其中,国内359万辆,海外101万辆;

旗下方程豹、腾势品牌分别交付23.4万辆、15.7万辆。

吉利全年销量302万辆——

其中,国内260万辆,海外42万辆;

纯电品牌极氪交付22.4万辆。

奇瑞全年销量263万辆——

其中,海外销量134万辆,超过了国内销量129万辆,成为当之无愧的“出口之王”。

长城全年交付132万辆——

其中,高端品牌魏牌10.2万辆,体量不大,但在混动技术路线上守住了一席之地。

一位关注新能源汽车的投资人表示,这给所有新势力提了醒:

“头部传统车企凭借规模、全产业链和持续的技术投入,快速适应了新能源市场的竞争,弥补短板并巩固优势;

新势力在组织架构、用户生态创新和智能化技术迭代速度上仍有竞争力,但在成本控制的系统性能力上,还有很大的差距。”

再看“创二代”们。

这些背靠传统车企的新品牌,既有传统车企的制造和供应链优势,又在努力学习新势力的用户运营和品牌打法。

它们虽在品牌声量和智能化上暂处追赶态势,但追赶速度不容小觑。

比如深蓝,全年销量超过33万,虽然离36万的目标差了一口气,但它的策略很清晰:

背靠长安的供应链体系,主打性价比,从而在竞争最激烈的15-20万元主流市场站稳脚跟。

岚图,这个东风旗下的高端新势力品牌,坚持在20万-40万元的价位段里做差异化。

虽然全年15万辆的销量不算高,但或许能换来更健康的利润率和更高的品牌价值。

阿维塔,作为长安、华为、宁德时代三方联手的“国家队”代表,全年交付12.9万辆,距离22万辆的目标还有差距,但其CHN模式(车企 ICT巨头 电池巨头)新势力提供了另一种思路。

最后是上汽集团旗下的智己,2025年交付8万辆,体量最小。

理解了这些企业的竞争逻辑,我们就能理解2026年的竞争会是什么样的。

首先,价格战升级为“价值战”。

在相近的价格下,提供更好的电池续航、更强的智能化体验、更高的整车品质。这离不开极致的成本控制能力。

第二,技术战会更关键。

当硬件配置趋于同质化,真正的差异化在于底层技术。

电池技术的突破直接决定了产品的基本竞争力;

智能化体验的升级则决定了品牌的溢价能力。

无论是传统车企还是新势力,都必须在这两个领域持续投入。

第三,出海会成为必选项。

国内市场太卷,出海找增量是所有车企的共识。

比亚迪海外破百万、奇瑞海外超国内的成绩单,给所有新势力上了一课。

2026年,我们会看到更多新势力加速出海,去欧洲、中东、东南亚。

但出海不仅仅是销售渠道的拓展,更是对全球供应链布局、本地化运营能力的全面考验。

2025年的排位赛已经证明,单点长板无法赢得系统战争。

那么,2026年各家拼的是什么?

对于比亚迪、奇瑞这样的巨头来说,2026年的关键词是“巩固”——

巩固既有优势,扩大市场份额。

对于新势力“六强”来说,2026年的关键词是“证明”——

市场对它们的要求会更高,它们需要证明可持续的盈利能力。

对于一些传统车企和“创二代”来说,2026年的关键词是“突围”——

VIP复盘网

VIP复盘网