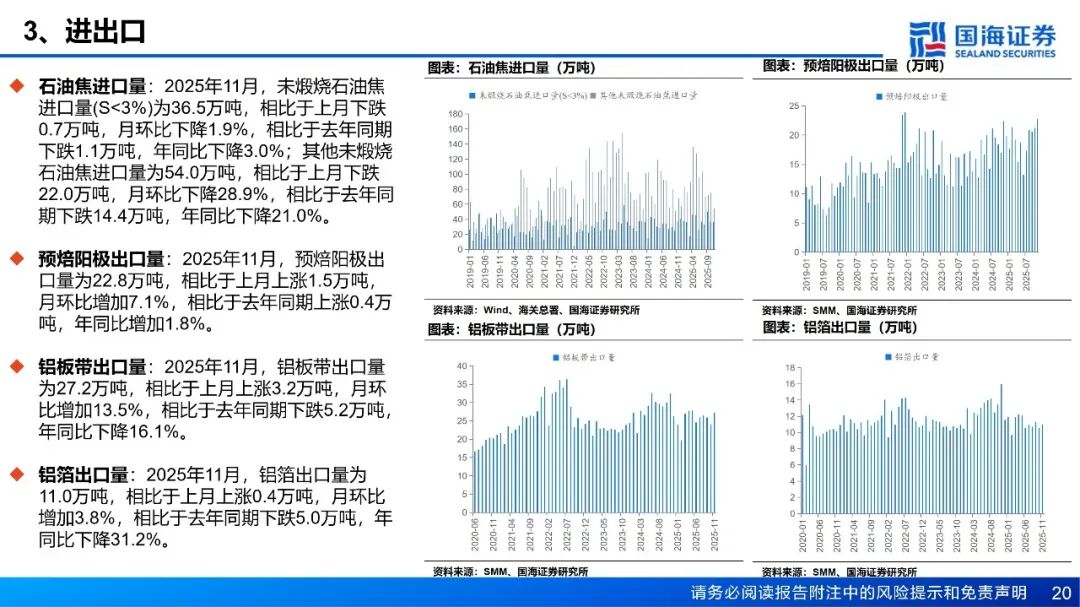

【国海能源开采】铝行业周报:铝锭淡季累库,光伏、电池出口退税调整

时间:2026-01-11 22:55

上述文章报告出品方/作者:国海证券 陈晨、张易、汪璇等;仅供参考,投资者应独立决策并承担投资风险。

本周观点:

宏观:本周(1月5日-1月9日,下同)宏观面偏向利多。海外方面,当地时间2026年1月3日凌晨,美国对委内瑞拉发起大规模军事行动,突袭首都加拉加斯并逮捕总统马杜罗及夫人。美国12月制造业活动萎缩幅度超过预期,且连续10个月处于低迷状态。北京时间1月9日晚间,美国劳工统计局披露2025年12月非农就业数据报告。美国2025年12月季调后非农就业人口增加5万人,预期中值6万人,前值增加6.4万人;失业率4.4%,预期4.5%,前值4.6%,同时10月和11月新增就业人数合计较修正前低7.6万人。国内方面,政策保持积极,2026年要继续实施适度宽松的货币政策,发挥增量政策和存量政策集成效应,加大逆周期和跨周期调节力度。1月9日,财政部、税务总局披露关于调整光伏等产品出口退税政策的公告,自2026年4月1日起,取消光伏等产品增值税出口退税。自2026年4月1日起至2026年12月31日,将电池产品的增值税出口退税率由9%下调至6%;2027年1月1日起,取消电池产品增值税出口退税。

电解铝:

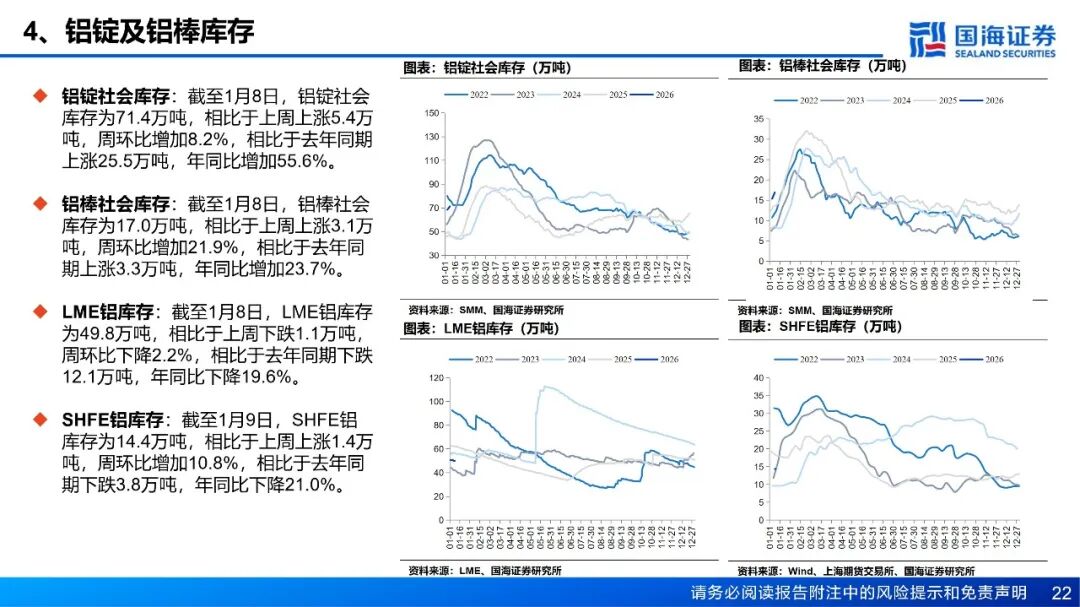

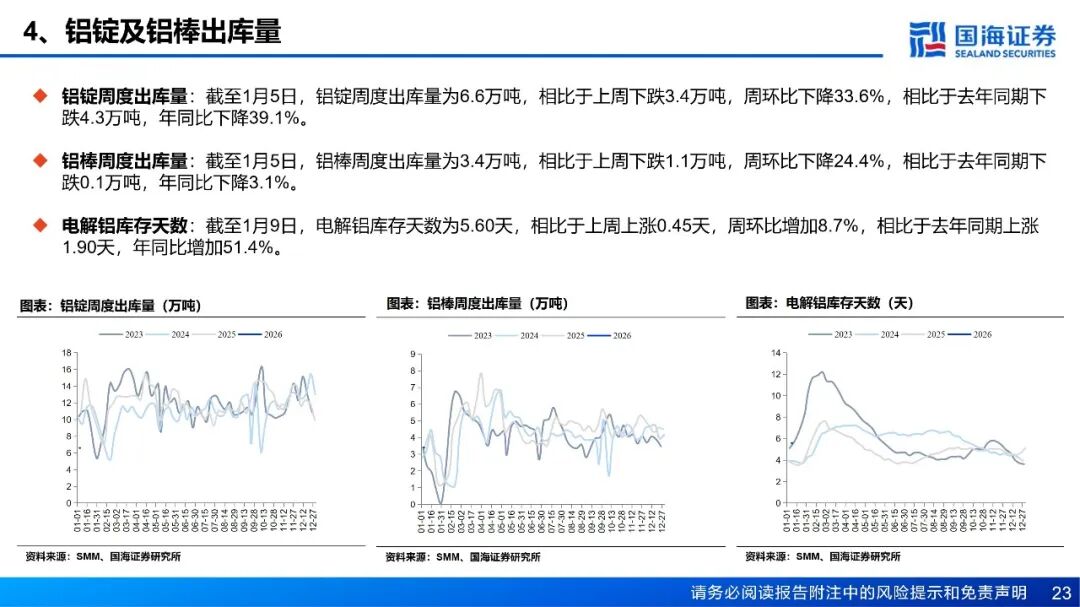

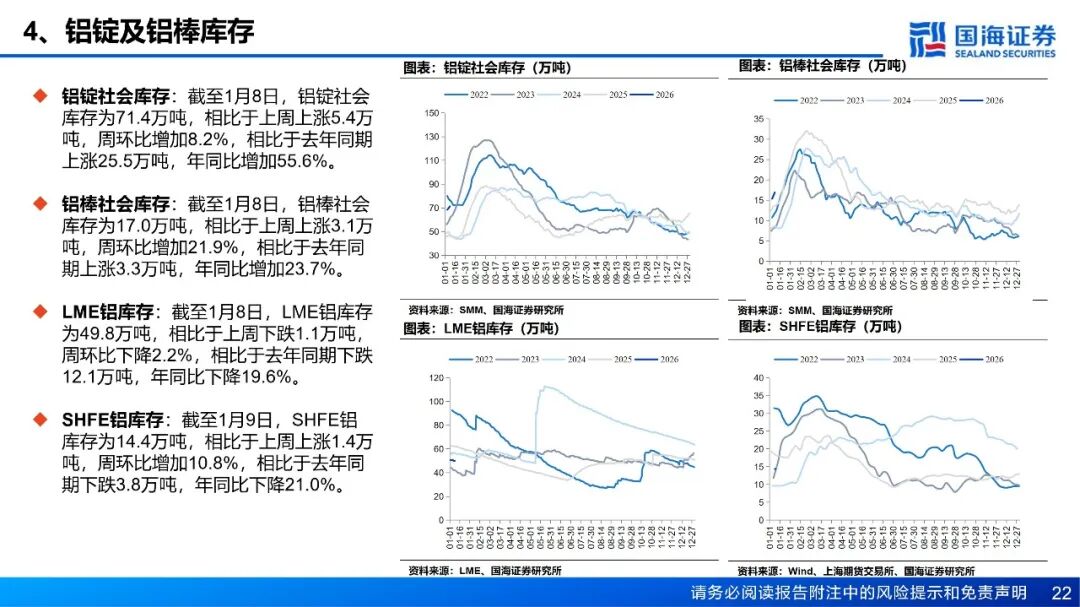

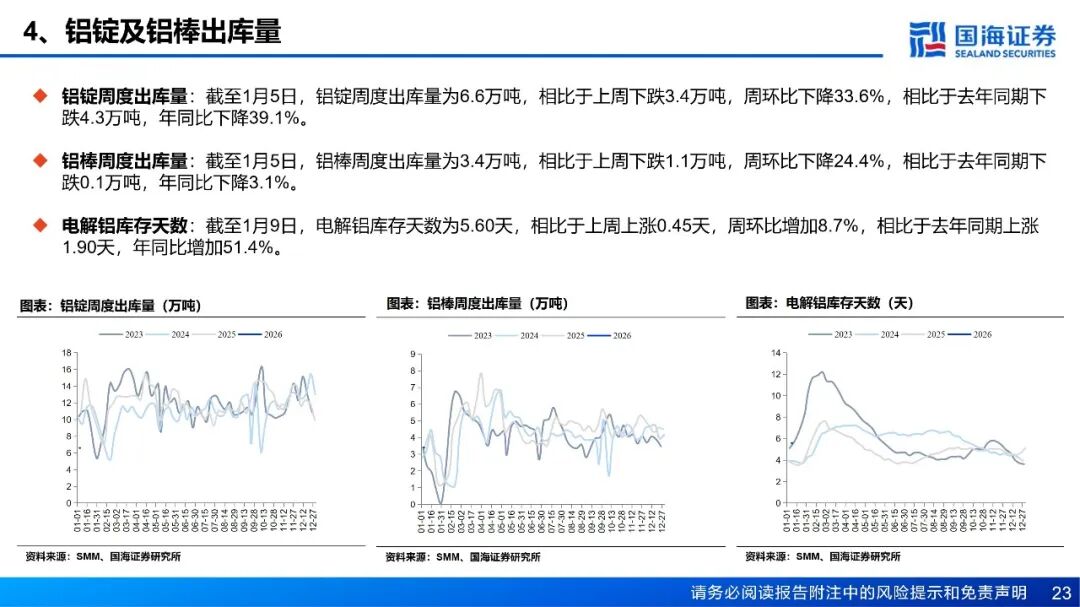

供应:国内及印尼新投电解铝项目继续爬产,日均产量继续提升;下游整体开工率呈下行态势,铝水比例同步下降。成本和利润方面,截至1月9日,全国电解铝平均成本为16197元/吨,周环比增加59元/吨,电解铝即时理论利润周环比增加1511元/吨至7833元/吨。库存方面,截至1月8日,国内主流消费地电解铝锭库存录得71.4万吨,周环比增加5.4万吨。在高位铝价抑制出库、西北地区发运顺畅、春节前铸锭量持续增加预期下,且一季度将整体呈现累库趋势。

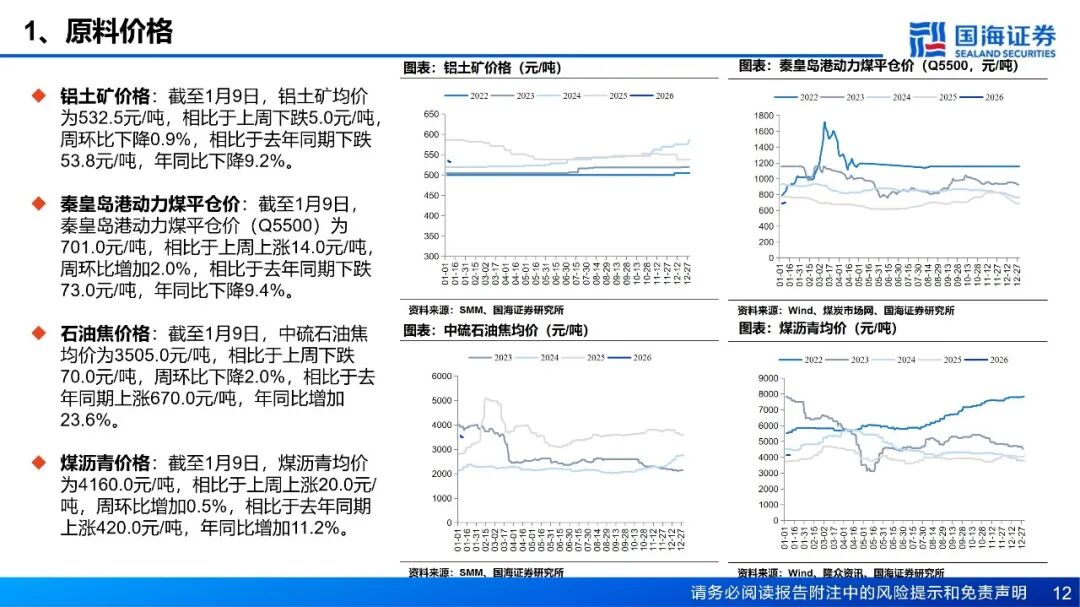

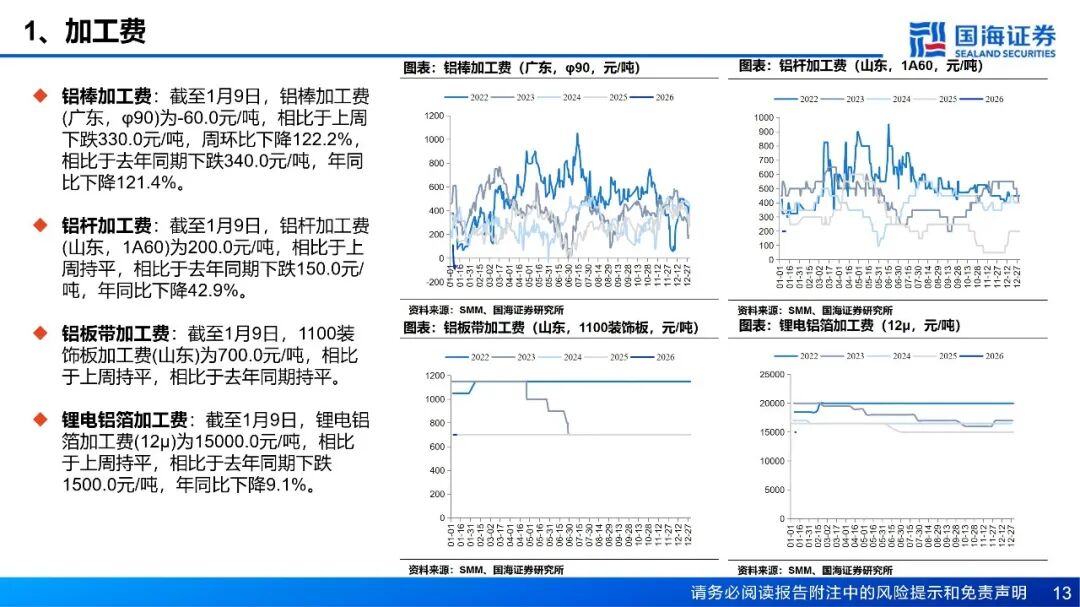

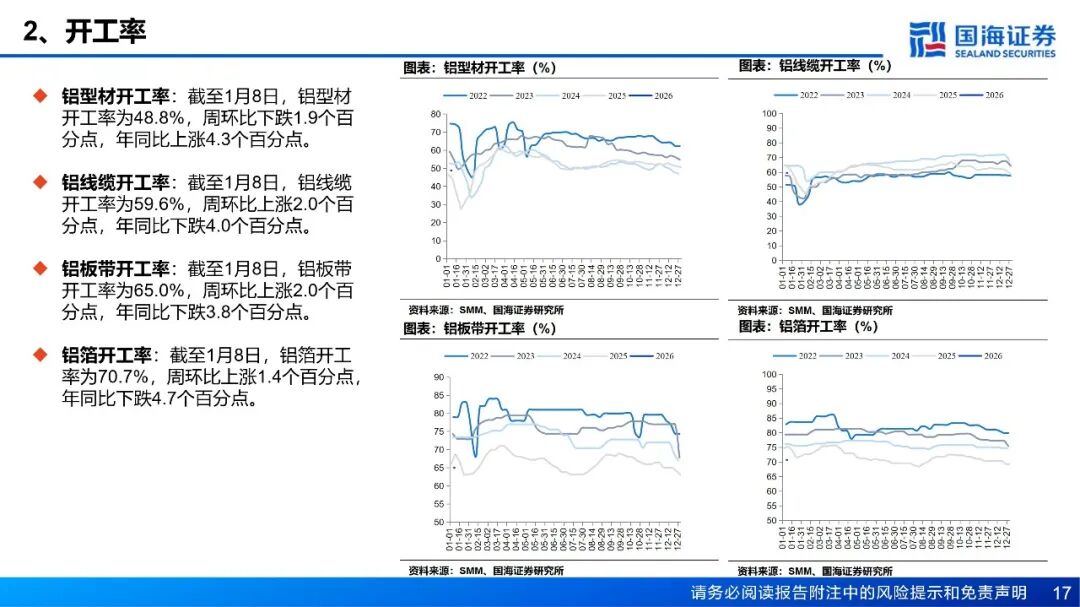

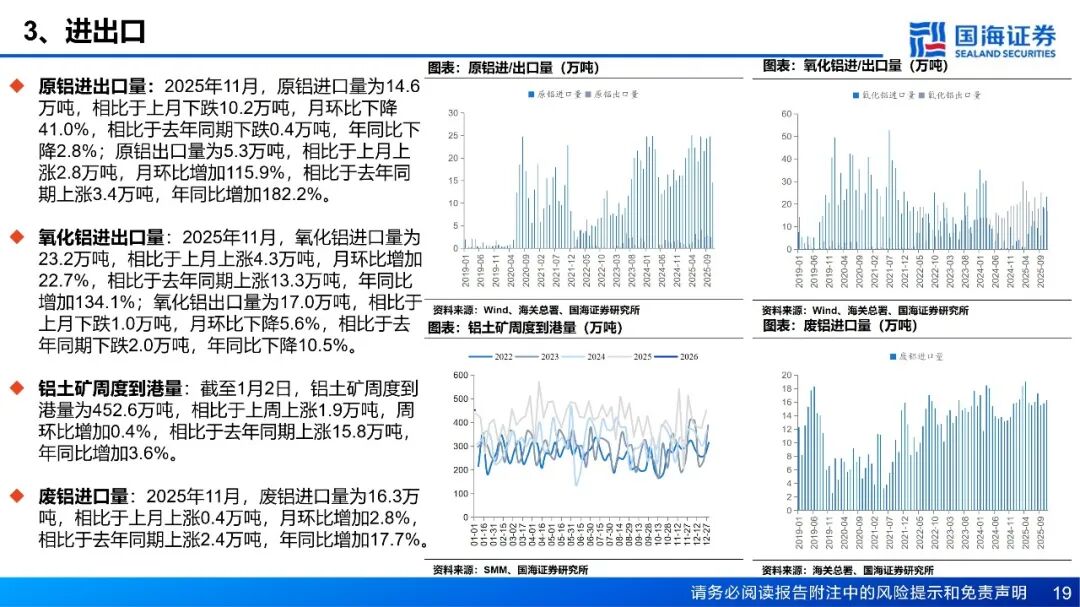

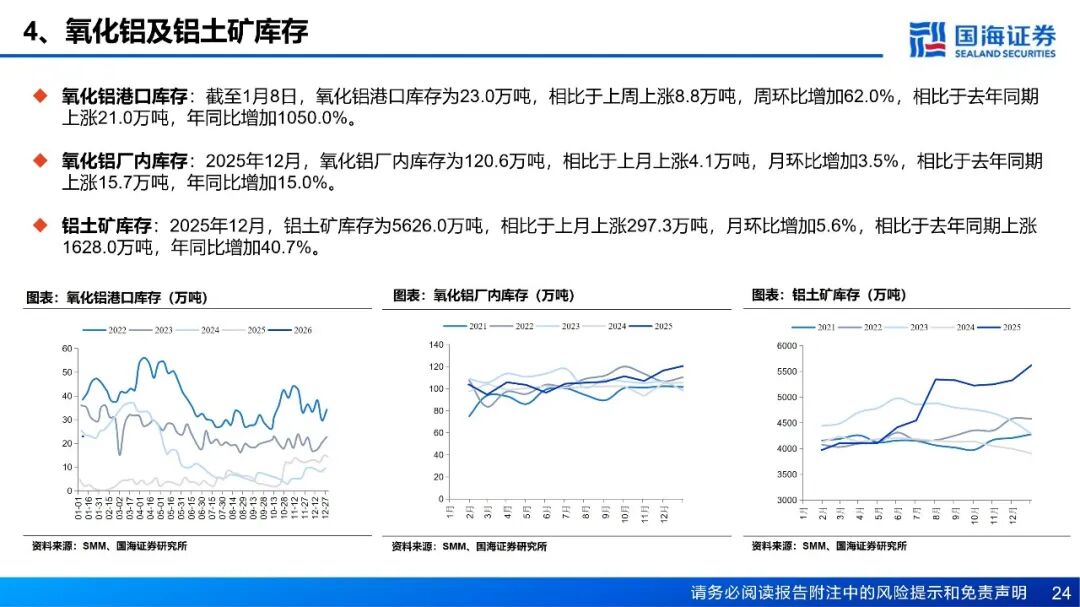

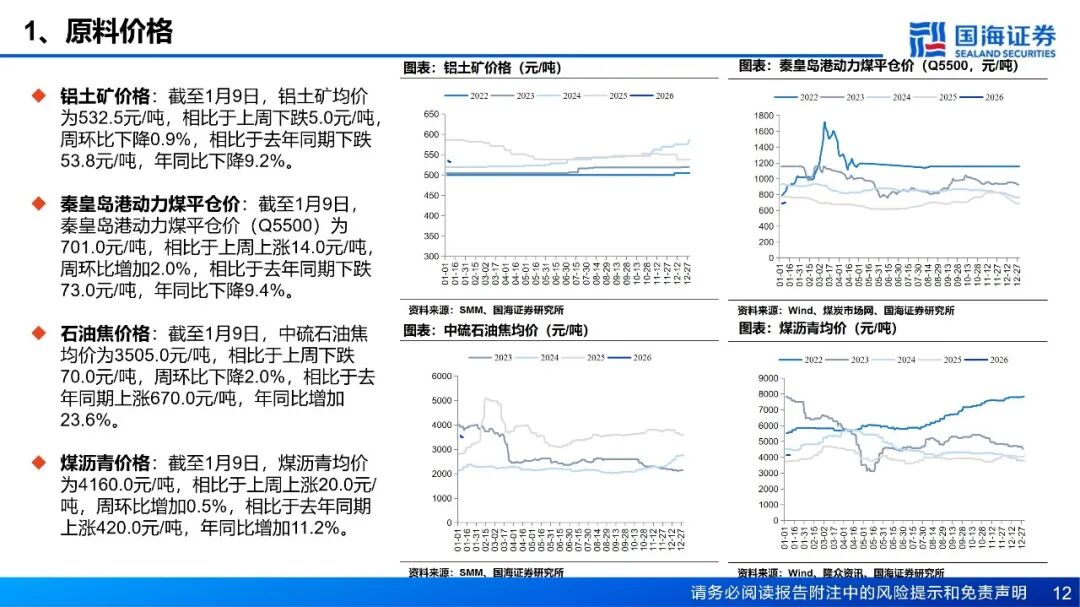

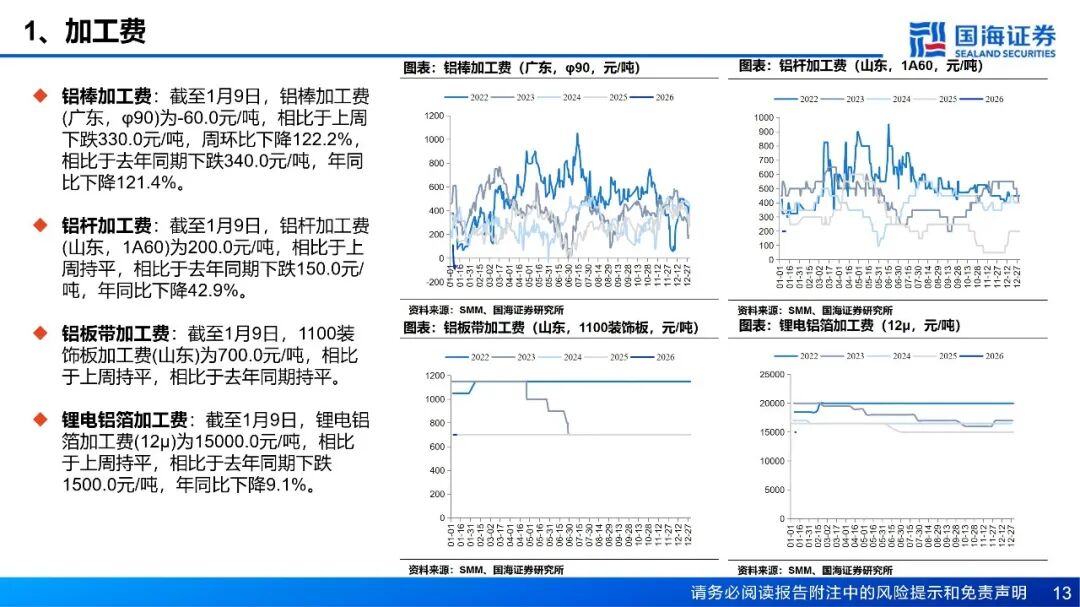

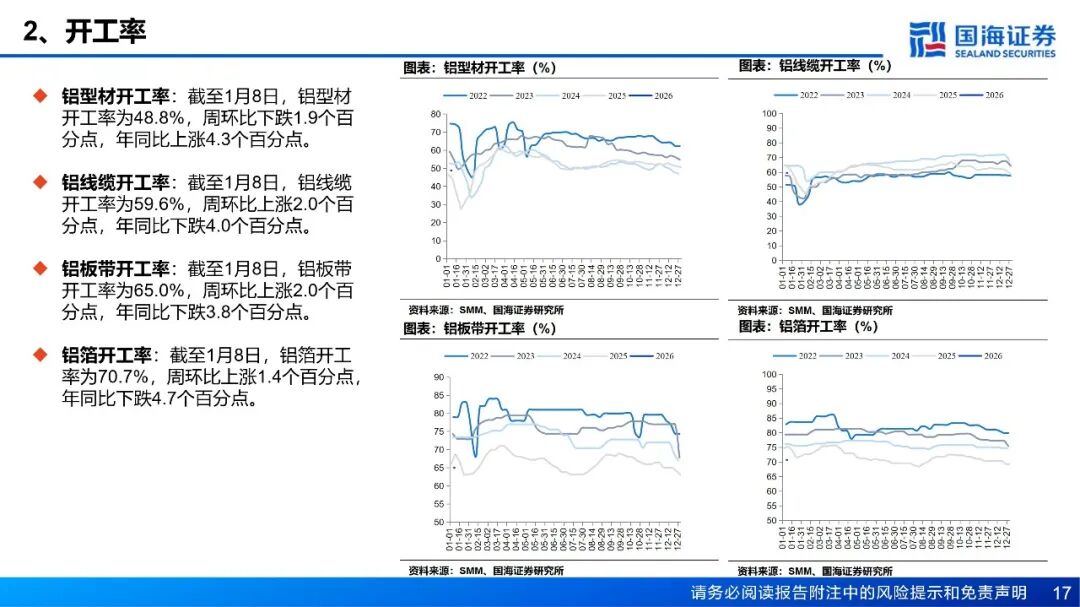

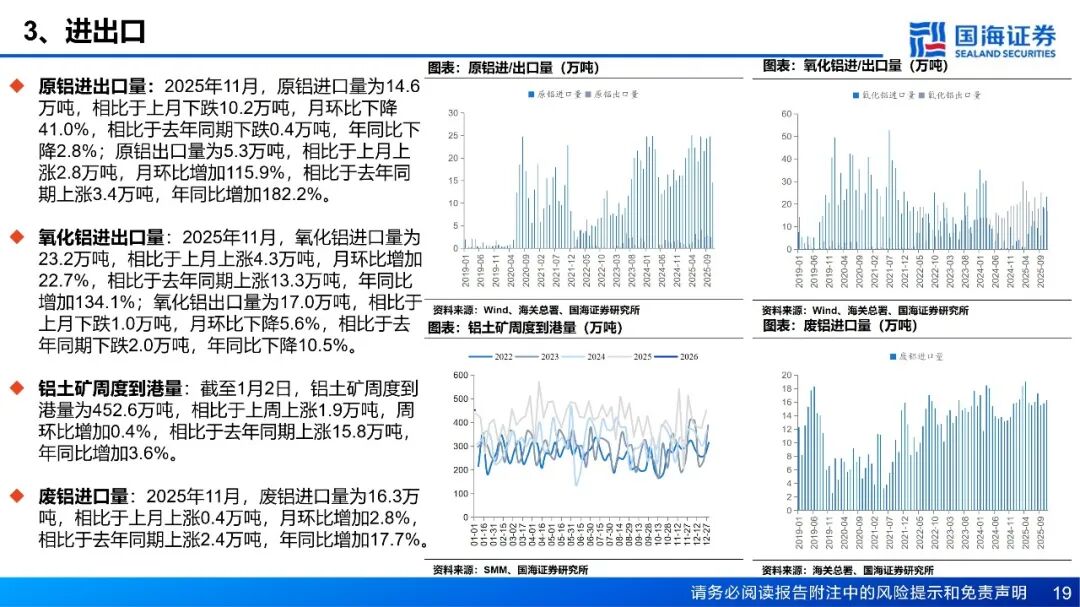

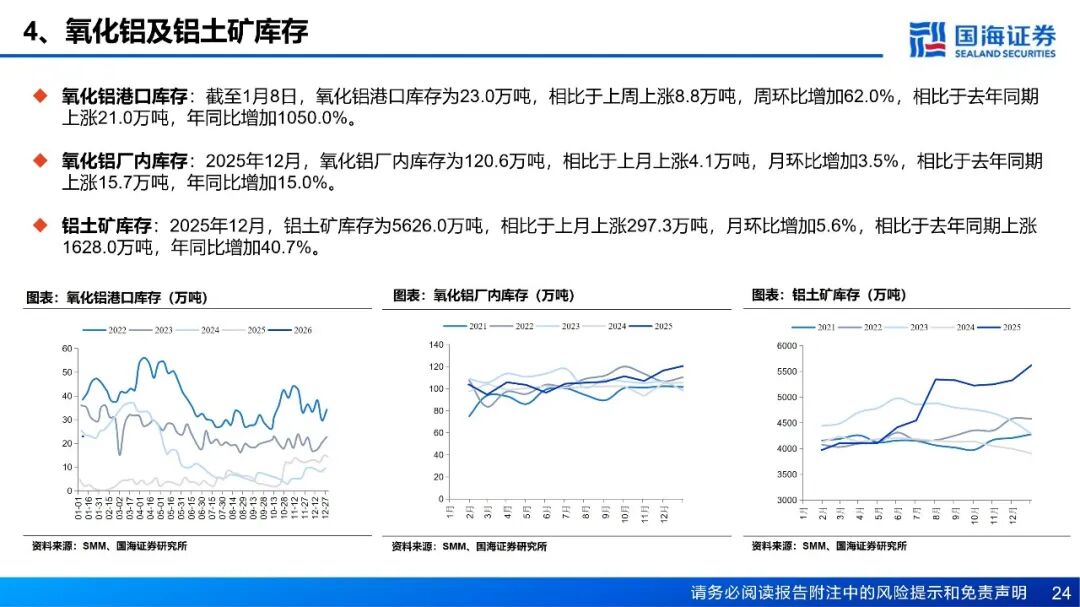

需求:铝棒库存方面,截至1月8日,国内主流消费地铝棒库存16.95万吨,周环比增加3.05万吨。在淡季深入的消费背景下,铝棒供过于求的局面将持续发酵,三地加工费再次跌破零轴线。本周国内铝下游加工龙头企业周度开工率环比回升0.2个百分点至60.1%,铝加工各板块开工率表现分化,但整体呈现“供应端扰动缓解、需求侧压制加剧”的格局,高位铝价成为抑制下游消费与行业开工回升的核心因素。铝板带与铝线缆开工率虽环比回升,主因河南等地环保限产解除后生产恢复,铝板带下游对铝价产生强烈畏高情绪,提货与下单节奏显著放缓;铝线缆则面临电网订单后继乏力、其他终端板块平淡的困境,回升势头料难延续。铝型材板块受冲击最为明显,开工率降幅较大,建筑型材随工程收尾而需求锐减,光伏型材亦进入淡季,仅部分工业与汽车型材订单提供支撑,高价之下新增订单寥寥。铝箔板块表现相对坚韧,食品药箔需求季节性回暖,且电池箔加工费上调落地,但下游提货节奏同样受铝价日内波动影响显著,谨慎观望情绪浓厚。综合来看,尽管环保限产约束逐步解除,但铝价处于近年高位已对全产业链形成普遍抑制,下游普遍采取延迟采购、消化库存策略,仅维持刚需生产。铝土矿:本周国产矿供应偏紧格局较前期缓解,北方地区铝土矿正逐步复产,叠加远期新增矿区有望投产,国产矿石供应偏紧格局有望逐步缓解。截至1月8日,氧化铝厂铝土矿库存环比增加80.07万吨至5705.56万吨。进口矿方面,截至1月2日,几内亚主要港口铝土矿周度出港总量为408.08万吨,较前一周增加18万吨,出港量仍在高位;澳大利亚受雨季影响,矿山开采及发运较前期降幅显著,主要港口铝土矿周度出港总量为55.48万吨,较前一周减少55.01万吨。截至1月2日,我国铝土矿到港量为452.61万吨,较前一周增加1.87万吨。价格方面,当前海外铝土矿市场成交清淡,几内亚铝土矿CIF意向成交价小幅走弱至63-65美元/吨。截至1月8日,几内亚铝土矿CIF均价报65美元/吨,周环比下跌2.5美元/吨。非主流矿方面,受氧化铝厂利润空间压缩、主流矿石降价、货源量小及航运成本高等因素影响,当前非主流矿市场仍较为平淡,仍以报盘为主,暂未有实际成交。整体而言,国产矿供应偏紧格局较前期缓解,进口矿买卖双方的意向成交意向价较前期下行,当前市场成交清淡,氧化铝厂采购计划偏谨慎。

氧化铝:海外方面,截至1月8日,西澳FOB氧化铝价格为310美元/吨,折合国内主流港口对外售价约2692.27元/吨左右,高于氧化铝指数价格15.85元/吨。本周询得7笔海外氧化铝现货成交:(1)1月5日,东澳成交氧化铝3万吨,FOB价为305美元/吨;(2)1月5日,成交氧化铝3万吨,FOB价为西澳305美元/吨或东澳301美元/吨;(3)1月6日,东澳成交氧化铝3万吨,FOB价为301美元/吨;(4)1月7日,西澳成交氧化铝3万吨, FOB价为310美元/吨;(5)1月7日,西澳成交氧化铝3万吨,FOB价为312美元/吨;(6)1月7日,西澳成交氧化铝3万吨, FOB价为308美元/吨;(7)1月7日,东澳成交氧化铝3万吨,FOB价为307美元/吨。国内方面,截至1月8日,全国冶金级氧化铝建成总产能11032万吨/年,运行总产能8882万吨/年,全国氧化铝周度开工率较上周增加0.12个百分点至80.51%。当前氧化铝市场供应持续处于过剩状态,库存量不断攀升,持续对市场形成压制。随着前期环保管控措施结束,行业开工率出现小幅回升,周度产量达到170.3万吨。库存方面,氧化铝厂本周继续累库3.3万吨,电解铝企业原料库存增加0.9万吨,港口库存则增加8.8万吨。同时,目前氧化铝交仓利润显现,促使期现商发往新疆的在途量增多。目前高库存压力依然存在,预计未来一段时间氧化铝库存仍将保持累库态势,并且氧化铝价格持续下行。

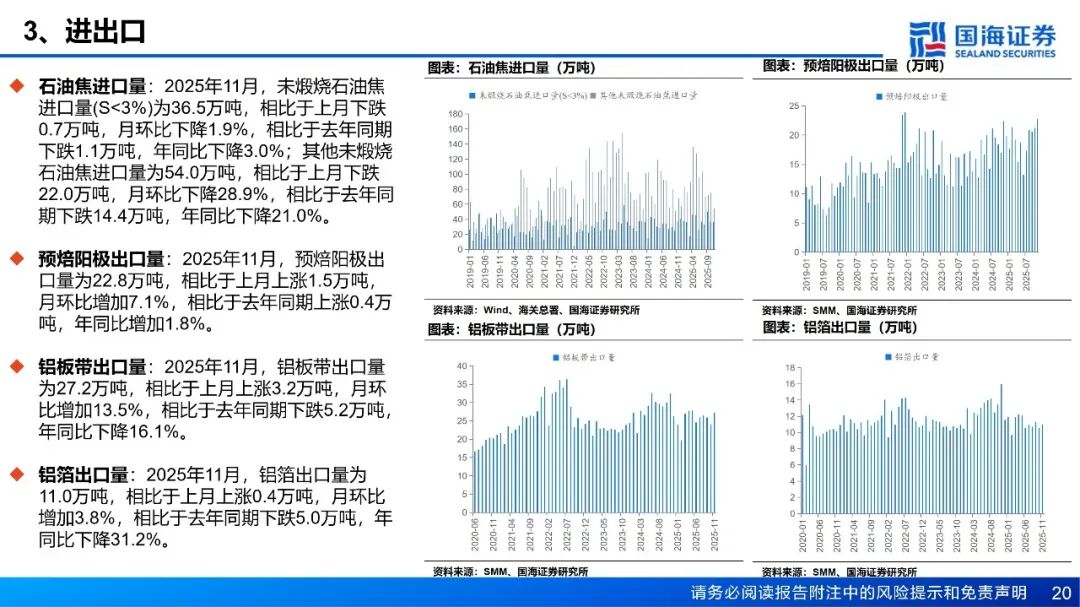

预焙阳极:预焙阳极、石油焦价格下跌。截至1月9日,预焙阳极均价为6086.5元/吨,相比于上周下跌100.0元/吨,周环比下降1.6%;中硫石油焦均价为3505.0元/吨,相比于上周下跌70.0元/吨,周环比下降2.0%。

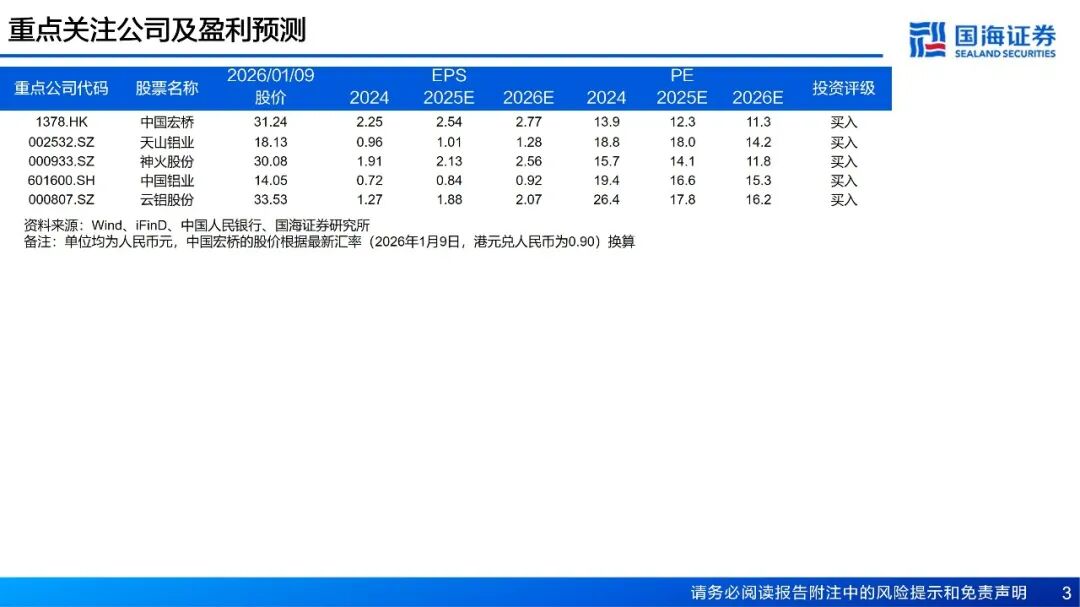

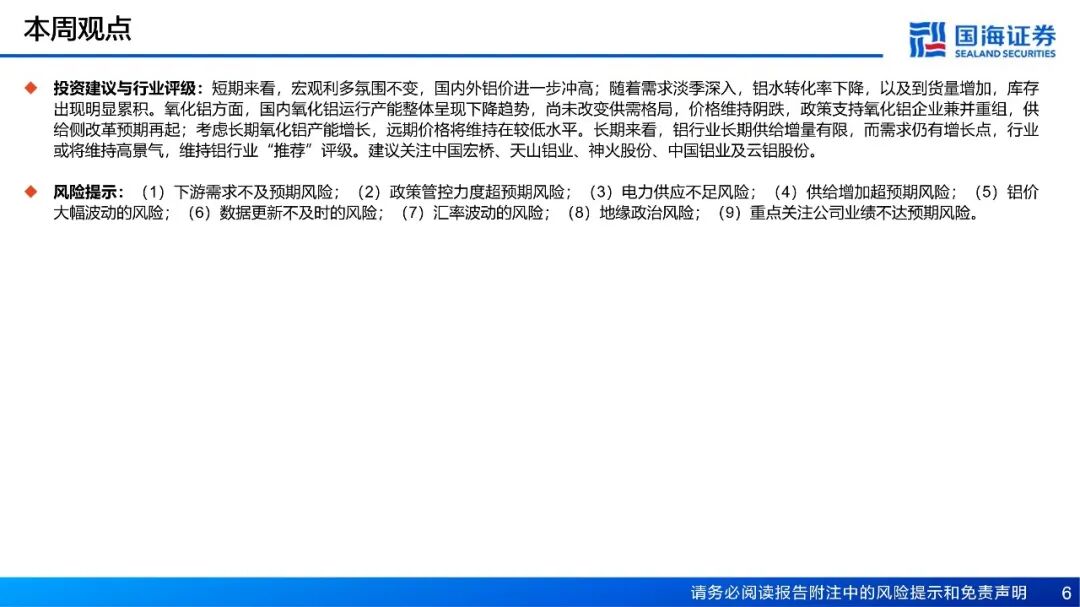

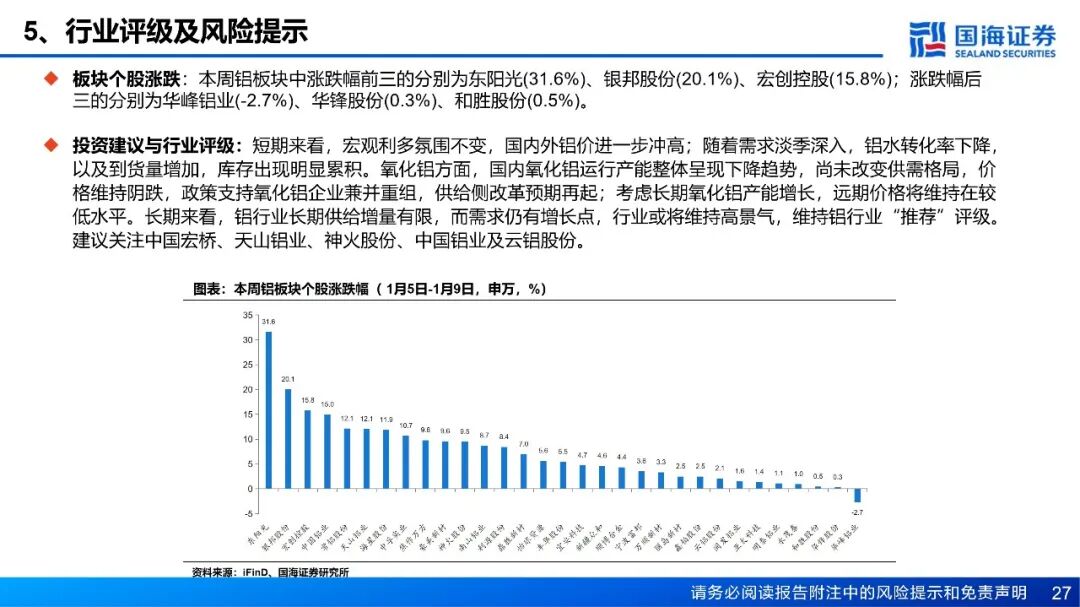

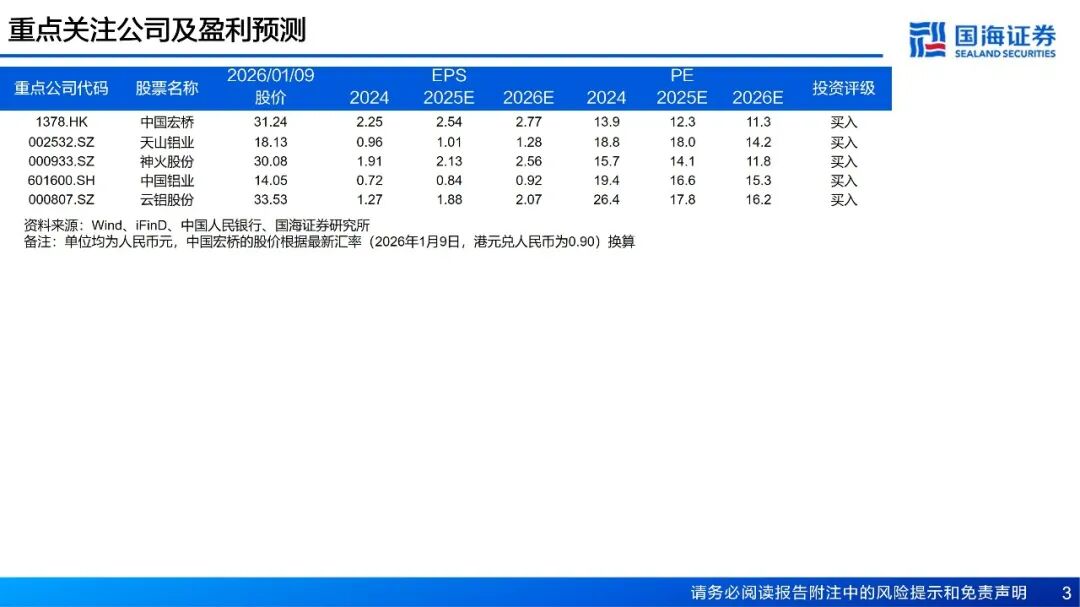

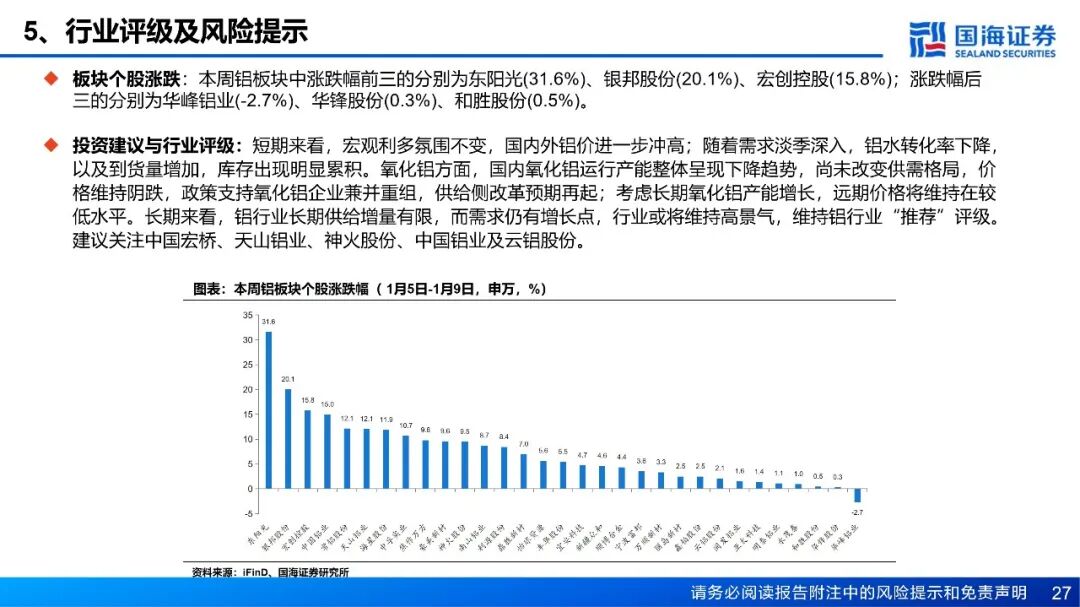

投资建议与行业评级:短期来看,宏观利多氛围不变,国内外铝价进一步冲高;随着需求淡季深入,铝水转化率下降,以及到货量增加,库存出现明显累积。氧化铝方面,国内氧化铝运行产能整体呈现下降趋势,尚未改变供需格局,价格维持阴跌,政策支持氧化铝企业兼并重组,供给侧改革预期再起;考虑长期氧化铝产能增长,远期价格将维持在较低水平。长期来看,铝行业长期供给增量有限,而需求仍有增长点,行业或将维持高景气,维持铝行业“推荐”评级。建议关注中国宏桥、天山铝业、神火股份、中国铝业及云铝股份。

风险提示:(1)下游需求不及预期风险;(2)政策管控力度超预期风险;(3)电力供应不足风险;(4)供给增加超预期风险;(5)铝价大幅波动的风险;(6)数据更新不及时的风险;(7)汇率波动的风险;(8)地缘政治风险;(9)重点关注公司业绩不达预期风险。