1、国产软镜龙头,产品更迭打破进口垄断

多年深耕成就国产软镜龙头,公司持续推进产品更迭与外延并购,打破进口垄断局面。澳华内镜成立于1994年,长期专注于内窥镜领域,产品广泛应用于消化科、呼吸科、耳鼻喉科、妇科、急诊科等临床科室。公司已突破内窥镜光学成像、图像处理、镜体设计、电气控制等领域的多项关键技术,经过长期的市场竞争和产品迭代,已成为国产软镜龙头企业,并进入了德国、英国、韩国等发达国家市场。公司的发展历程分为如下三个阶段:

Ø积累沉淀阶段(1994-2005年):公司自1994年成立以来始终专注于内窥镜领域,经过十年的技术积累,于2005年推出首代电子内镜系统VME-2000,打破软性内镜领域完全依赖进口设备的局面。

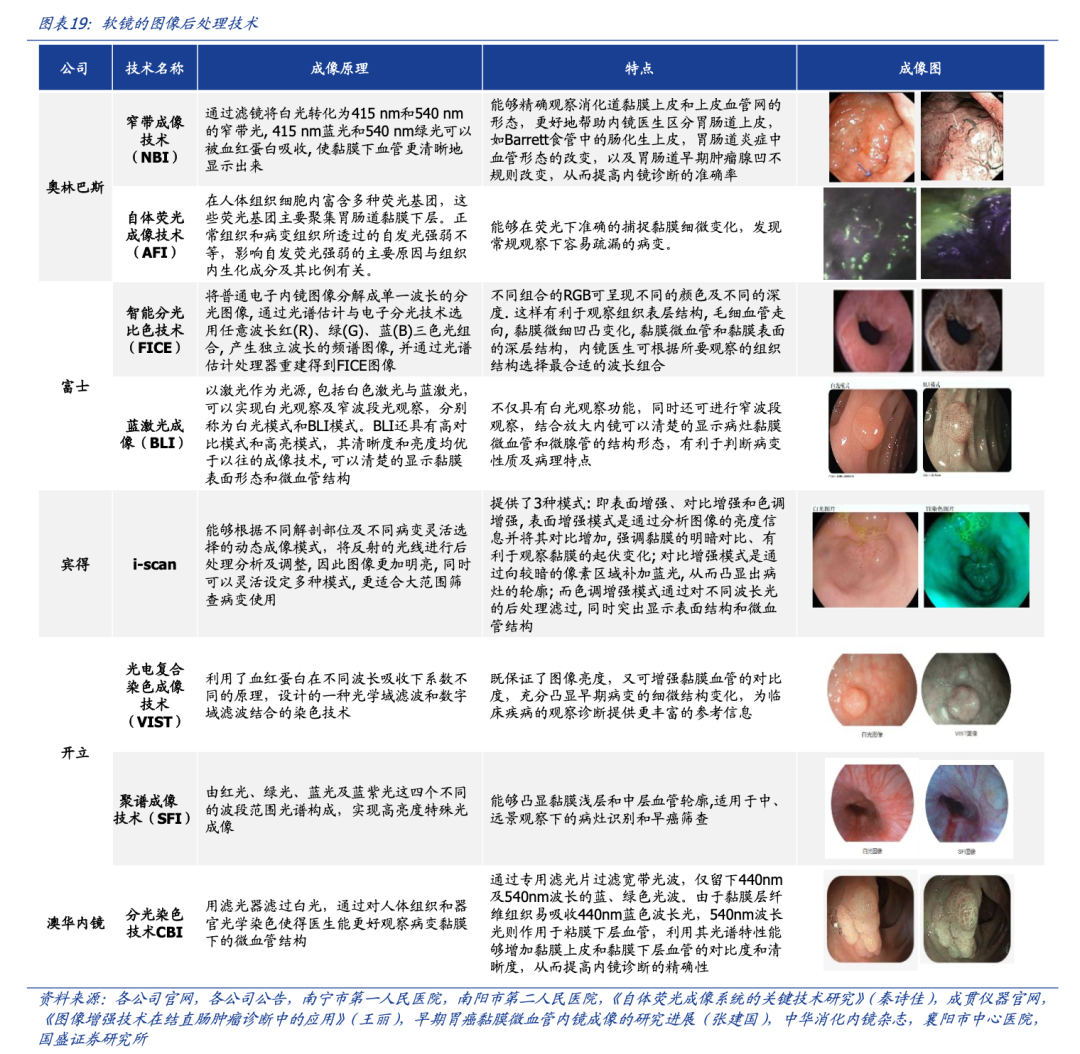

Ø技术追赶与快速扩张阶段(2006-2020年):公司持续推进产品的升级迭代,缩短与国外主要厂商的总体技术差距,同时不断进行商业化并购,进入快速扩张阶段。产品方面,2010年推出VME-2800,搭配首款国产电子鼻咽喉镜和电子支气管镜;2013年推出国内首台自主研发的具有分光染色(CBI)功能的电子内镜系统AQ-100;2018年在国内推出新一代AQ-200全高清光通内镜系统。并购方面,2016年收购杭州精锐,布局耗材领域;2017年收购常州佳森,在高值耗材领域加大投入,同年与HOYA株式会社合资设立宾得澳华,以丰富中低端机型产线并开拓相应市场;2018年收购WISAP,设立国际生产基地,开启欧洲营销布局;2019年新生产大楼落成,产能进一步提升。

1.2AQ-300放量引领业绩增长,规模效应 产品结构优化带动毛利率改善

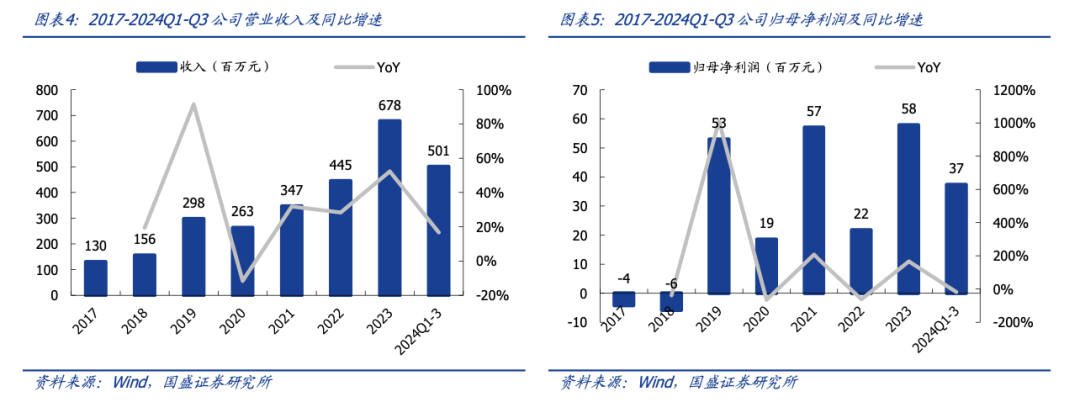

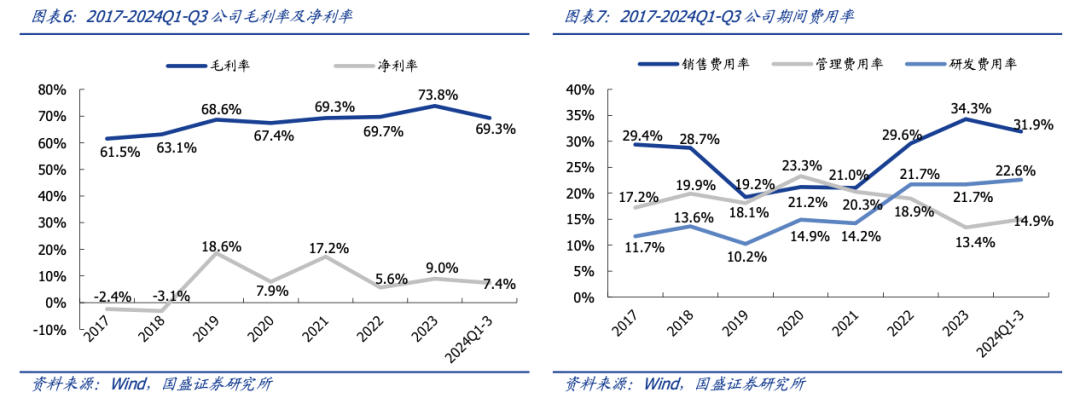

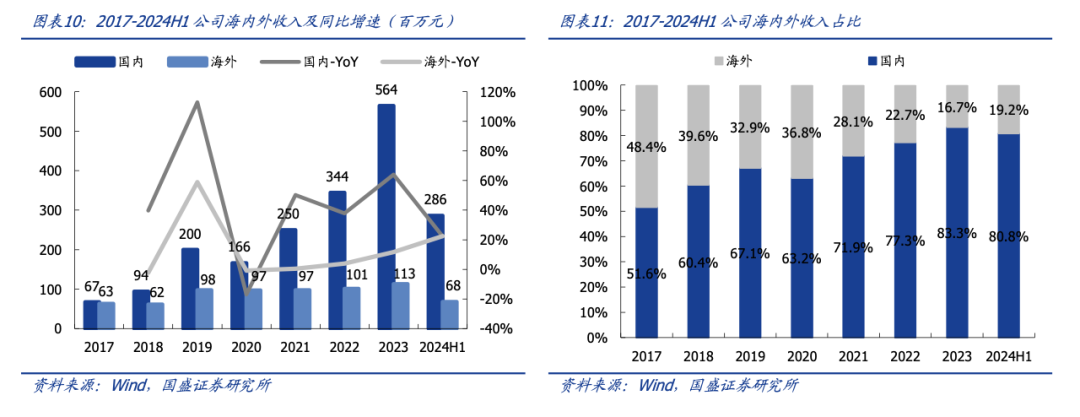

业绩短期波动主要系行业整顿 设备更新导致医院招采延迟所致,随着招采逐步恢复,积压需求预计释放,看好公司业绩长期稳健增长。2017-2019年,在中国软镜市场高速增长 国产替代浪潮 公司产品更迭出新的驱动下,公司收入由1.30亿元增至2.98亿元(CAGR达51.24%)。2020年受突发性公共卫生事件影响,常规诊疗需求有所下降,公司收入及归母净利润增速均放缓。此后随着常规诊疗逐步恢复,收入稳健增长。2021-2023年收入由3.47亿元增至6.78亿元,主要得益于公司持续布局国内营销、不断丰富产品矩阵、扩大服务体系所致。2024Q1实现收入1.69亿元(同比 34.91%),主要系AQ300产品持续发力。2024Q2、2024Q3收入同比增速分别为12.61%、5.39%,增速有所放缓,我们推测系行业整顿及设备更新导致终端医院采购延迟影响。但是内镜诊疗需求并未减少,随着设备更新政策逐渐落地执行,积压的需求有望得到释放,看好市场复苏下公司业绩重回高增态势。

中高端产品放量带动毛利率持续提升,销售规模扩大有望推动期间费用率改善。

Ø毛利率与净利率:2018、2022年公司分别推出AQ-200、AQ-300等中高端内镜产品,随着高毛利产品占比提升,公司毛利率由2017年的61.5%提升至2023年的73.8%。2024Q1-Q3毛利率有所下滑,主要系2024年3月开始会计准则发生变化,质保相关的维修费用与预提费用从销售费用转入营业成本所致。公司净利率于2019年转正,由于产品处于快速推广阶段,净利率波动较大。

2、百亿内镜市场驶入发展快车道,国产替代迎来黄金期

2.1二百余年历经四次技术迭代,内窥镜种类繁多满足各类临床需求

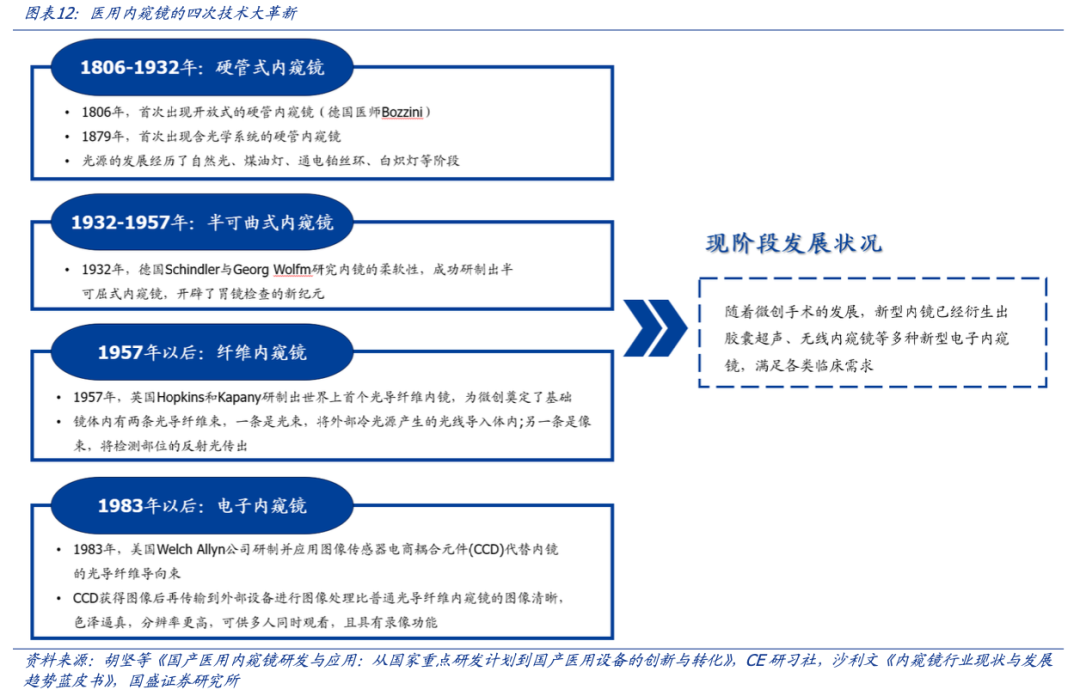

二百多年经历四次技术革新,医用内窥镜朝电子化发展,不断满足更多临床需求。自1806年德国Philipp Bozzini第一次利用蜡烛做光源,应用一根细管窥探尿道以来,医用内窥镜在200多年的发展中经历了4次大的结构改进,从最初的硬管式内窥镜(1806-1932年)、半可曲式内窥镜(1932-1957年)、纤维内窥镜(1957年以后),再到电子内窥镜(1983年以后),随着微创手术的发展,现已衍生出胶囊超声、无线内窥镜等多种新型电子内窥镜,以满足各类临床需求。随着内镜成像技术的发展,内窥镜在临床上的应用愈发普及,朝小型化、多功能、高像质不断发展。

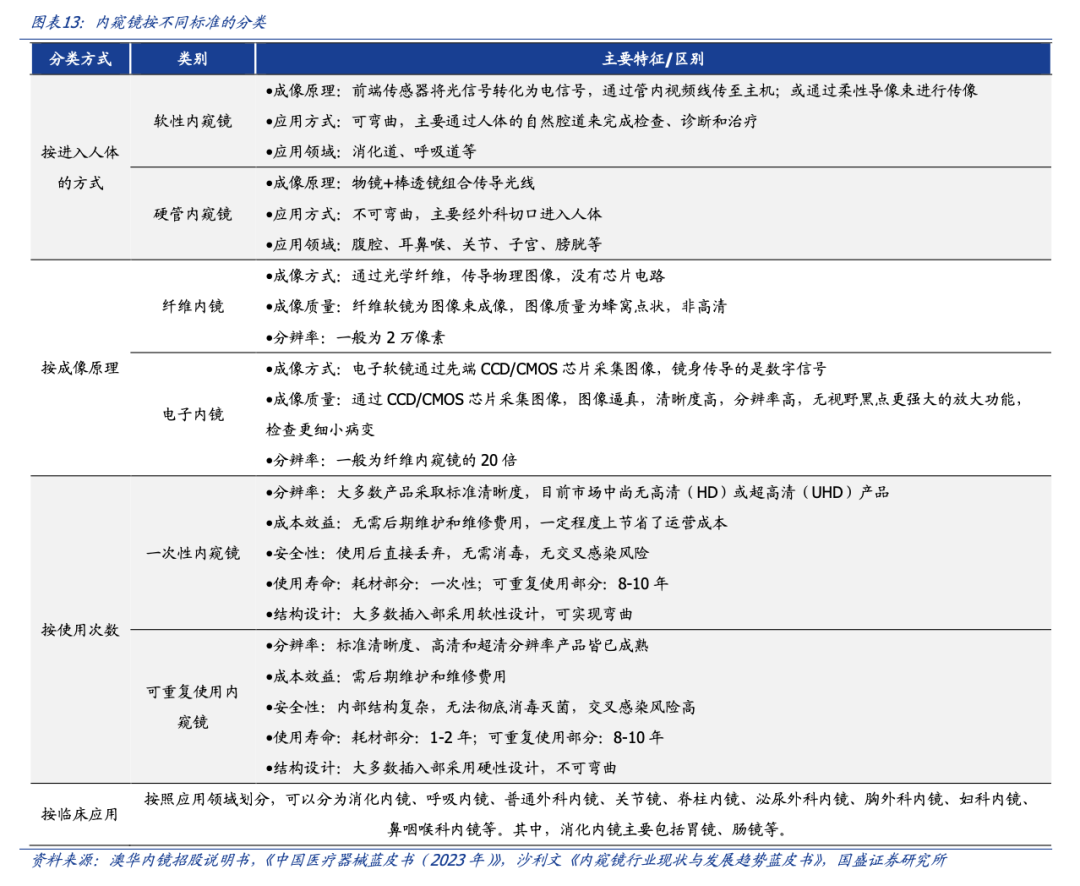

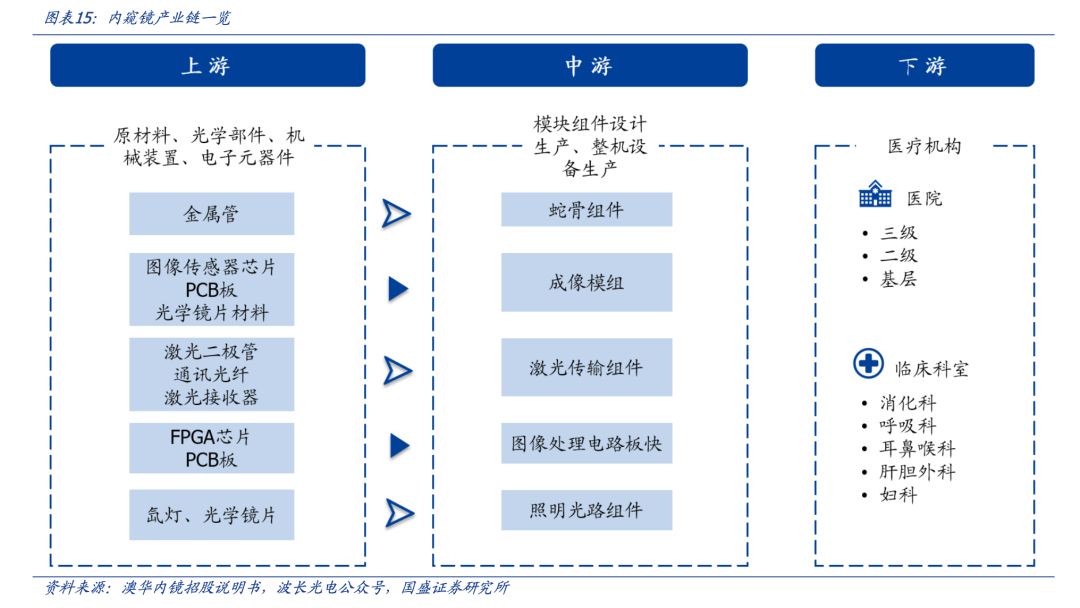

内窥镜涉及多学科技术,种类纷繁多样。内窥镜泛指经各种管道进入人体,以观察人体内部状况的医疗仪器,集传统光学、人体工程学、精密器械、现代电子、数学、软件于一体。按不同的标准存在多种分类,按进入人体的方式可分为硬镜和软镜,按成像原理可分为纤维内镜和电子内镜,按使用次数可分为一次性内镜和可重复使用内镜。

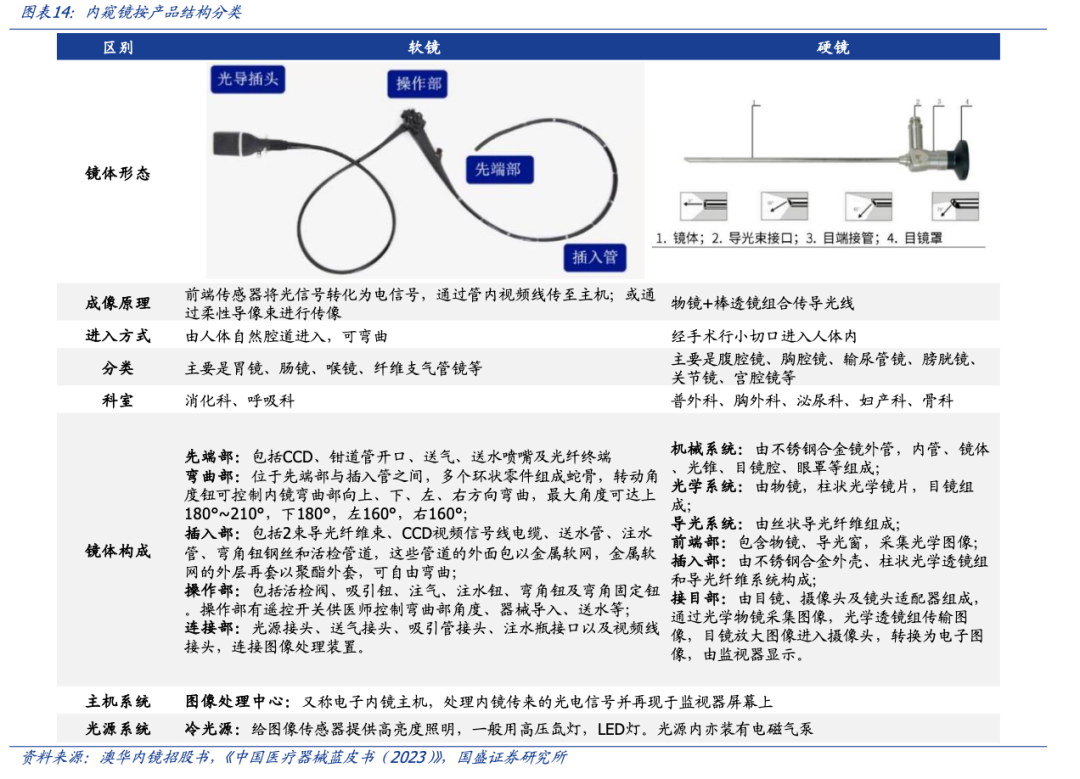

Ø软性内窥镜常经由人体天然腔道深入体内,如胃镜、肠镜、喉镜、支气管镜等主要通过人体的消化道、呼吸道、泌尿道进入人体。镜体较长且需具备一定柔性,光电信号传输距离较远,镜体插入部直径较小且功能集成丰富,对设计工艺及制造技术的要求更高,具有较高的技术壁垒。软镜的光学系统为光导纤维光学系统,最大的特点是镜头部分可被术者操纵改变方向,扩大应用的范围,但成像效果不如硬镜效果好。

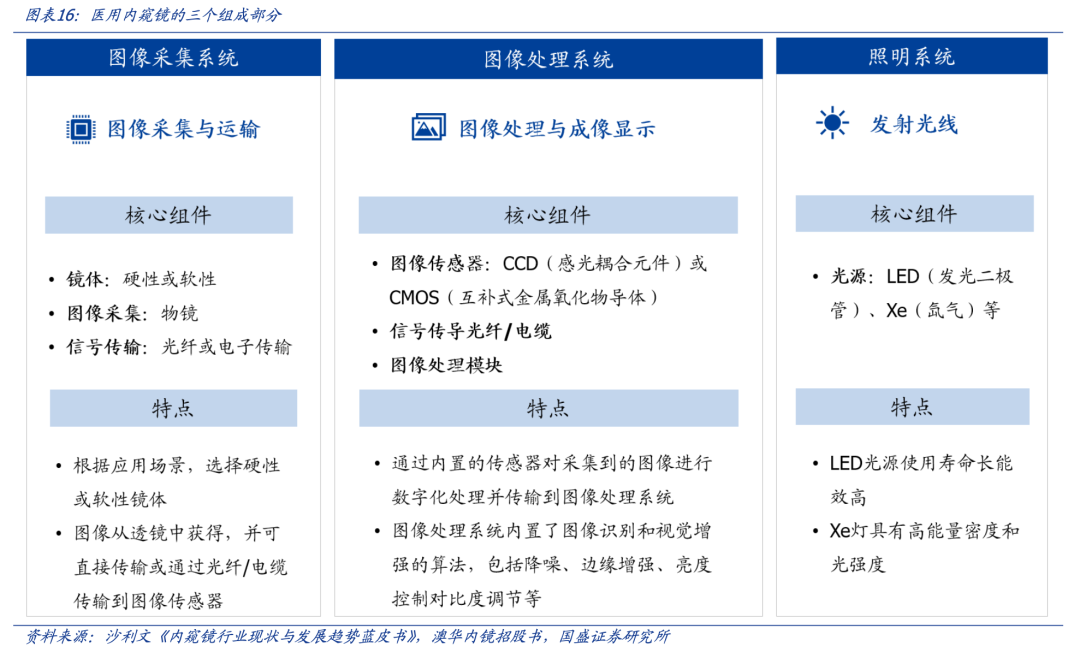

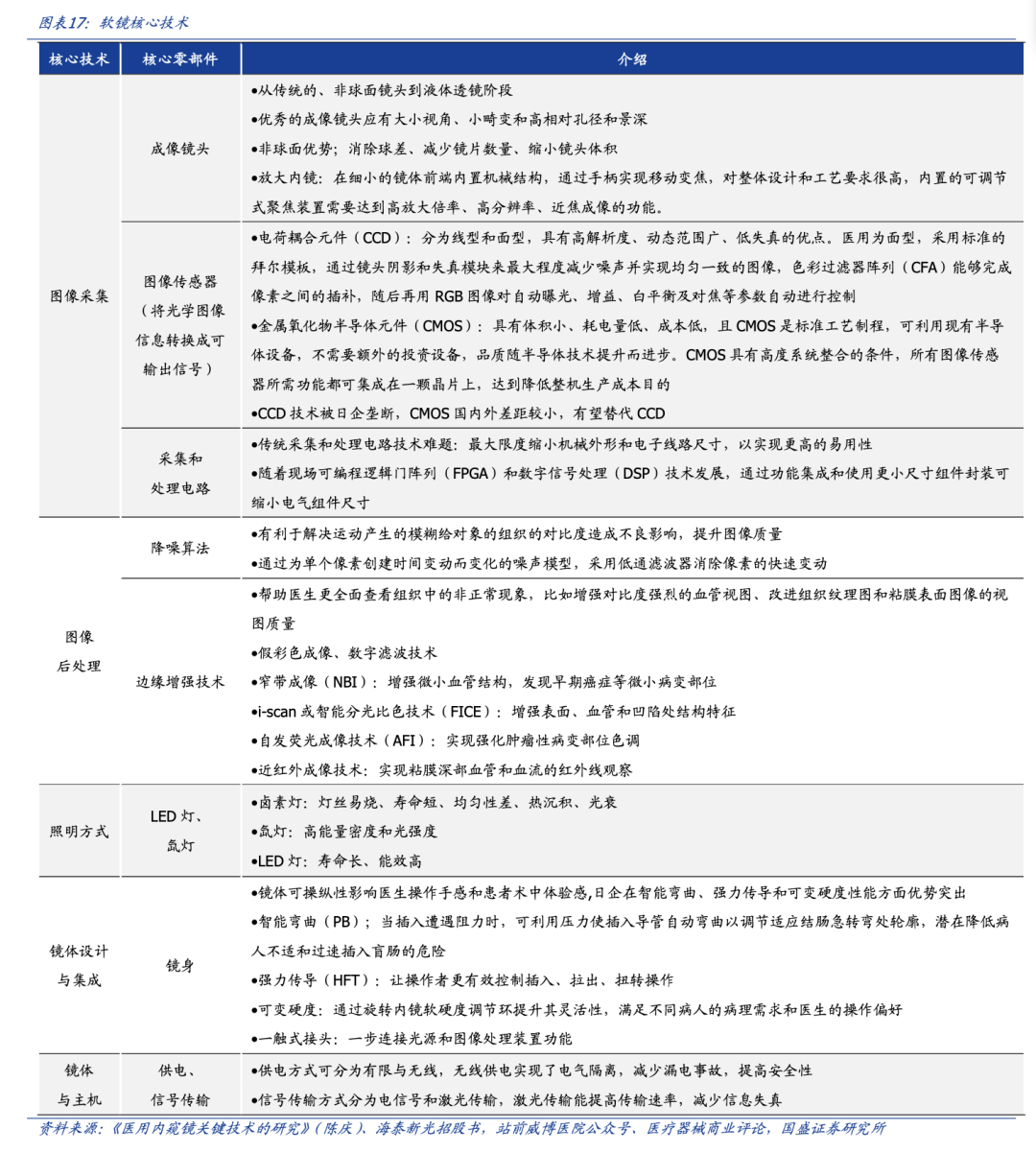

医用内窥镜主要由图像采集系统、图像处理系统和照明系统三个部分组成:

Ø图像采集系统:主要负责图像采集与运输,核心组件涵盖镜体(硬性或软性)、图像采集(物镜)、信号传输(光纤或电子传输),图像从透镜中获得,并可直接传输或通过光纤/电缆传输到图像传感器。

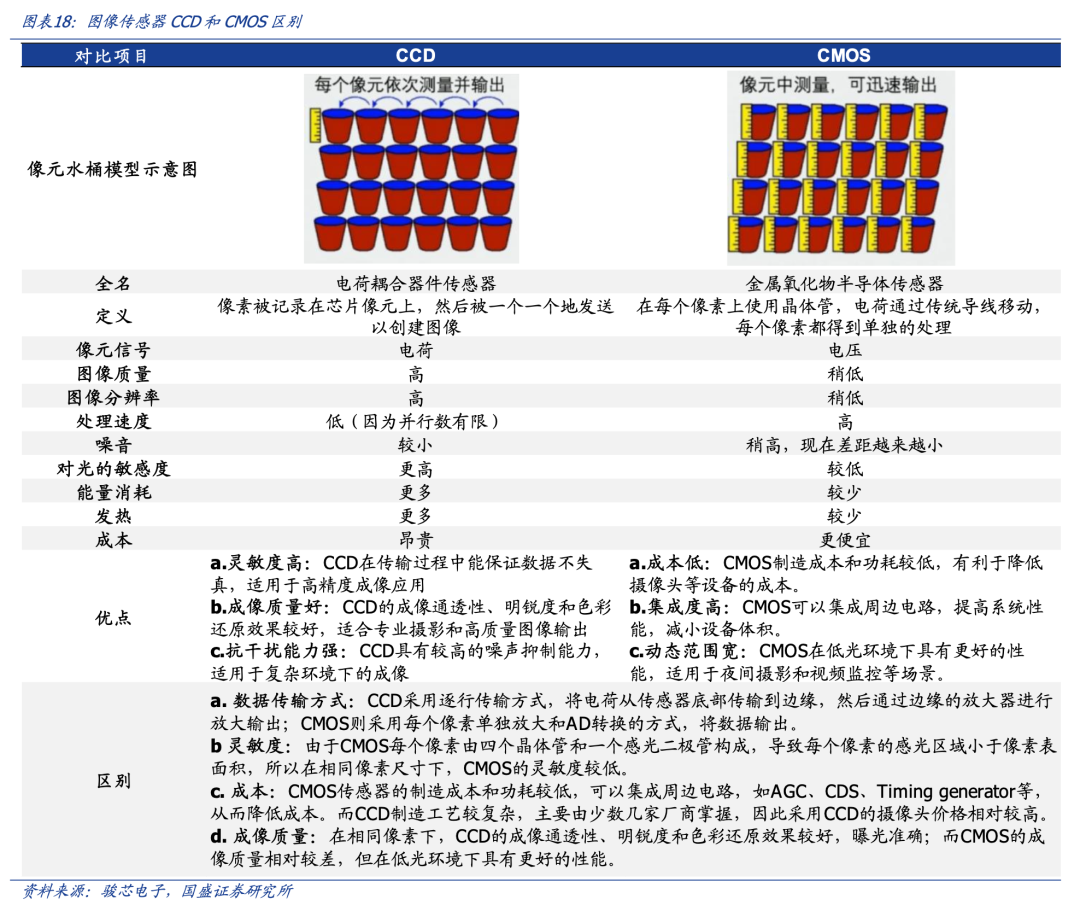

Ø图像处理系统:主要功能为图像处理和成像显示,核心组件涵盖图像传感器(CCD/CMOS)、信号传导光纤/电缆、图像处理模块、显示器。该系统通过内置的传感器对采集到的图像进行数字化处理,并传输到图像处理系统。

Ø图像采集:图像传感器是核心部件,CCD技术被日企垄断,但随着CMOS技术发展,国内和国外差距较小,CMOS图像传感器有望在软镜国产替代中发挥作用。

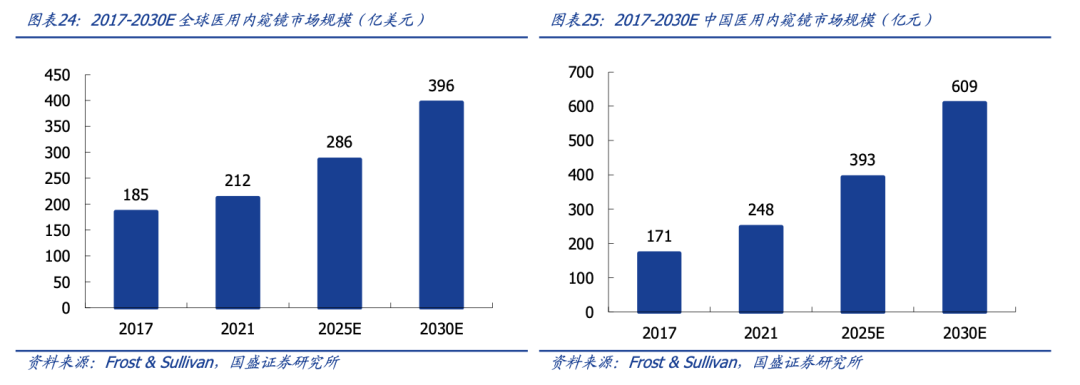

2.3百亿内窥镜市场前景广阔,奥林巴斯主导市场,国产替代正值窗口期

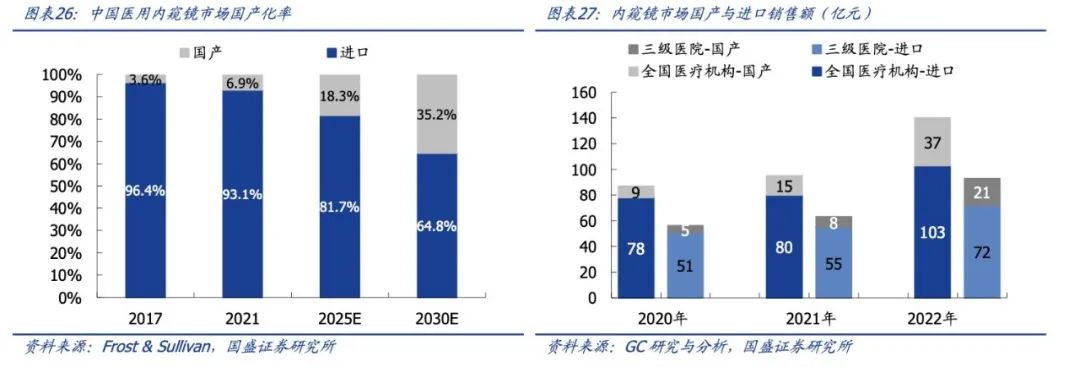

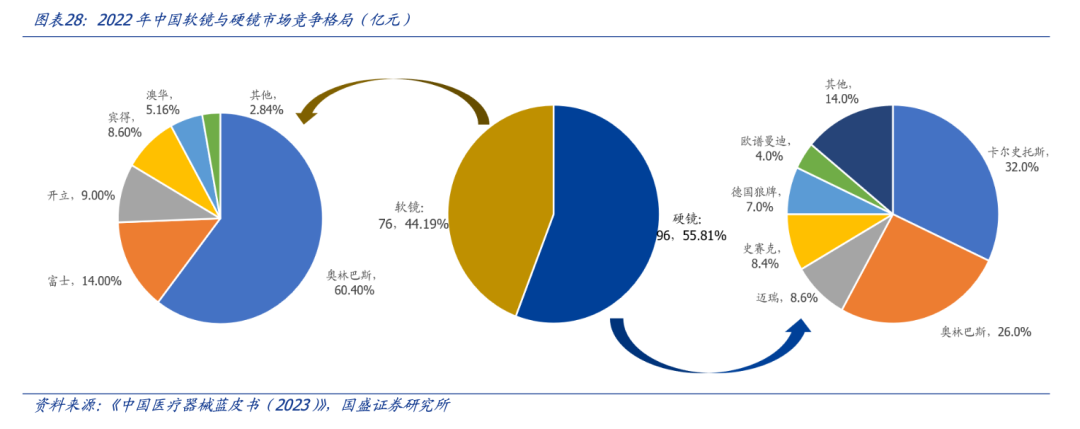

国产厂商加速技术追赶,内镜国产化率显著提速。海外头部企业利用先发优势与技术优势,迅速构筑专利壁垒和行业标准。中国内窥镜行业整体技术水平及产业化进程仍落后于发达国家,但许多企业在部分细分领域已取得长足进步,在图像清晰度、色彩还原度等核心性能指标上逐渐赶上进口的中高端产品。在价格优势凸显、性能愈发稳定、操作便捷度不断完善等优势的推动下,国产厂商正在加速追赶。2017年中国内窥镜行业国产化率仅为3.6%,2021年已提升至6.9%,预计2030年国产化率将达到35.2%。三级医院是内窥镜终端的主要客户,在三级医院端,2020-2022年国产内窥镜销售额复合增速为105%,远高于进口的19%增速,国产替代势在必行。

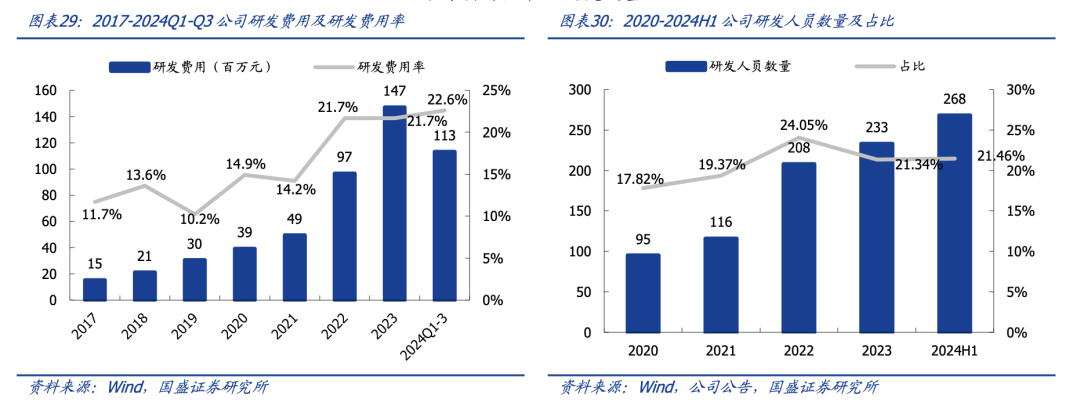

高度重视技术创新,研发投入不断加大。2023年公司研发费用为1.47亿元(同比增长52.26%),2017-2023年研发费用CAGR为45.92%,始终维持较高的研发投入。公司拥有一支具备长期内镜研发经验的工程师团队,截至2024H1,研发人员共有268人(占比达21.46%),为持续的技术领先奠定基础。

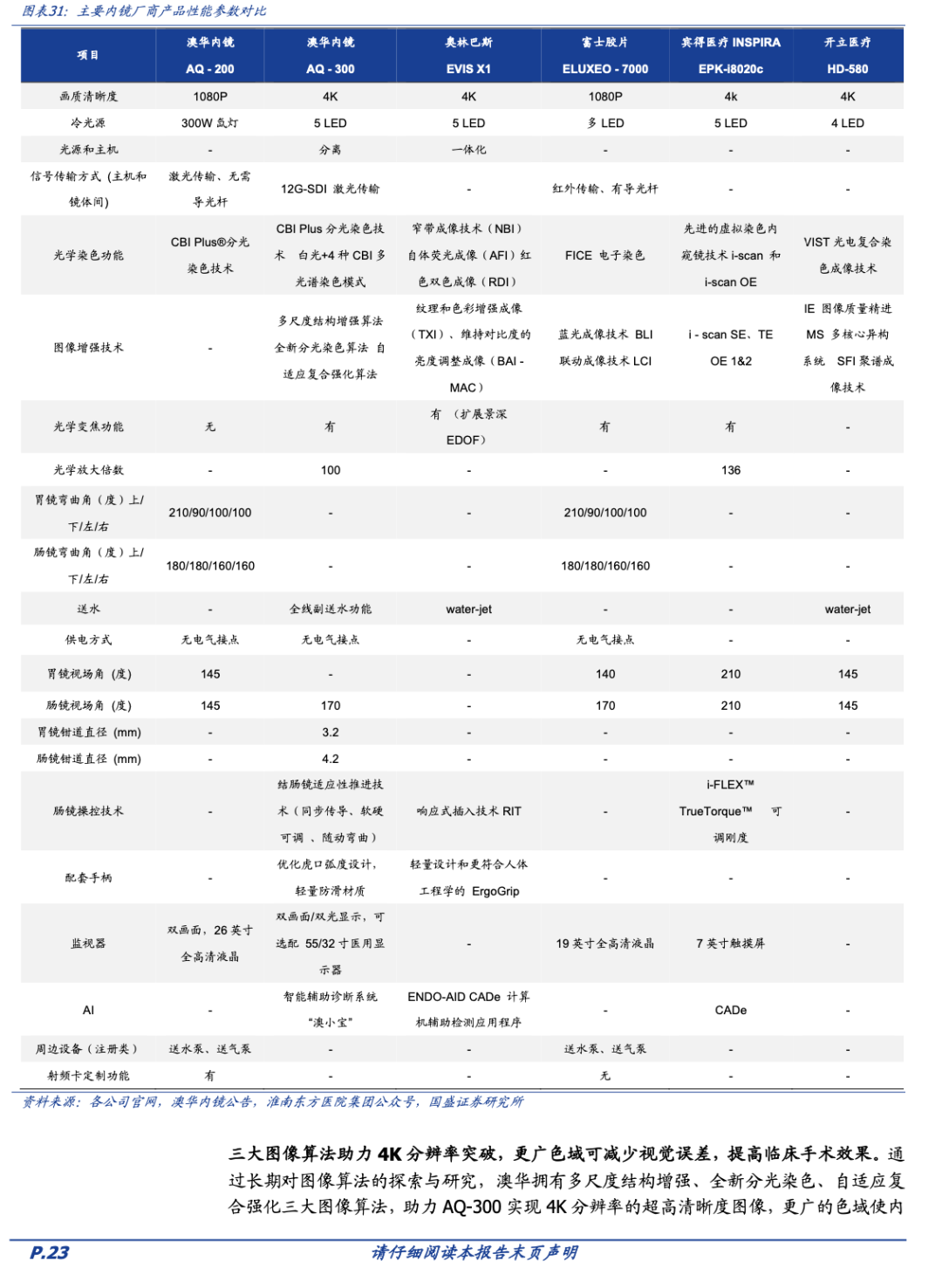

AQ-300为国产首个4K超高清内镜,产品性能参数比肩进口,性价比优势明显。公司软镜产品在性能参数上比肩进口品牌,且具备一定的价格优势。其中,作为国产首款4K超高清内镜系统,AQ-300在图像、染色、操控性、智能化等方面进行了创新与升级。该系统搭载澳华首台4K超高清消化内镜,物方分辨率达4μm,具备100倍光学放大与四种分光染色模式,同时搭配了齐全的镜体种类,可为用户提供更加完整的内镜整体解决方案。

三大图像算法助力4K分辨率突破,更广色域可减少视觉误差,提高临床手术效果。通过长期对图像算法的探索与研究,澳华拥有多尺度结构增强、全新分光染色、自适应复合强化三大图像算法,助力AQ-300实现4K分辨率的超高清晰度图像,更广的色域使内镜医生在操作时获得更接近人眼直视状态下所见的真实图像色彩,减少视觉误差。AQ-300延续了激光传输和无线供电功能,并且将4根传输3G-SDI的信号整合为一根12G-SDI的输出,使得4K系统运行更加流畅。

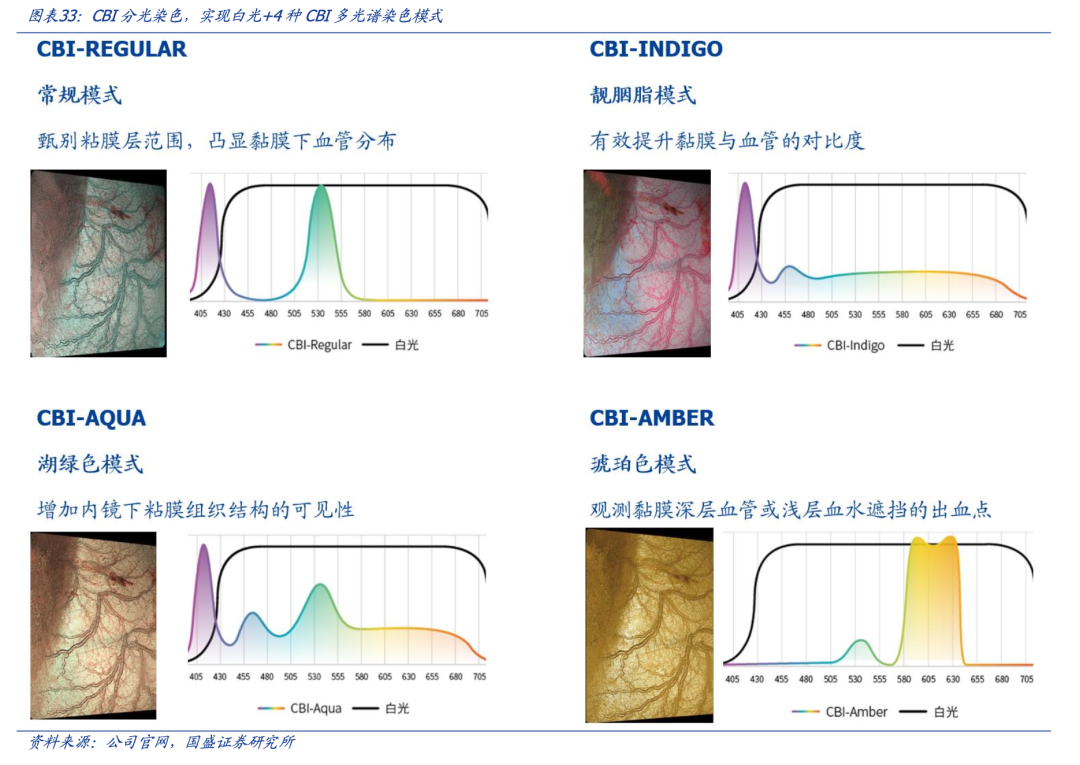

5LED 4种CBI分光染色,实现“高画质 高精度”。AQ-300搭载高亮度、独立可控的5 LED光源,实现“白光 4种CBI”多光谱染色模式,分光染色可增大正常组织与病灶的视觉差异性,提高微小病灶的检出率。AQ-300系统具备Regular、Indigo、Aqua、Amber四种模式,医生可根据体内不同组织部位、粘膜特征、病灶种类选择合适的染色模式进行观察,实现“高画质 高精度”。

Ø琥珀色模式:观测黏膜深层血管或浅层血水遮挡的出血点。

3.2产品矩阵持续完善,在研项目储备丰富

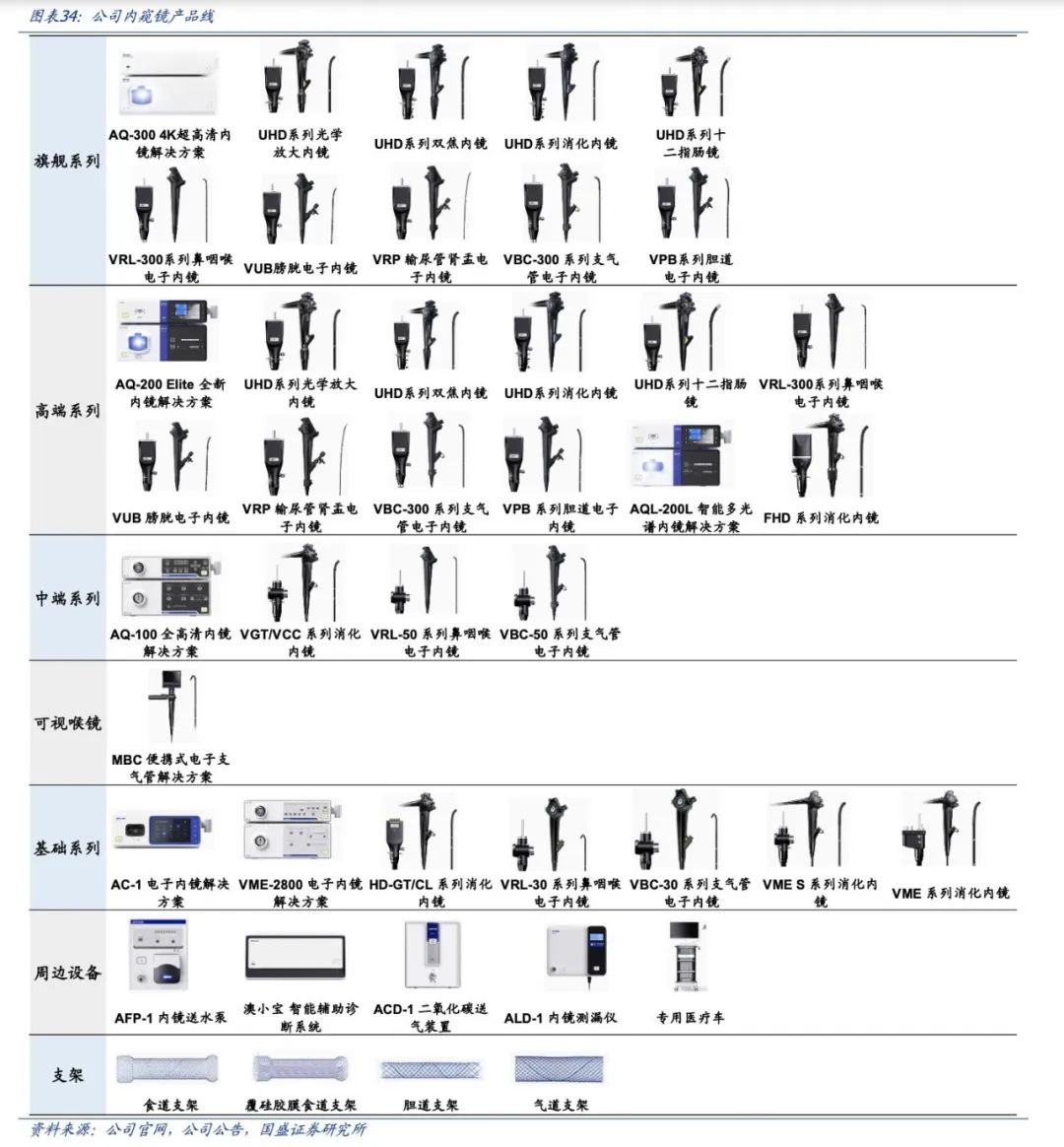

设备 耗材全面布局,产品矩阵日趋完善。公司主要产品按用途可分为内窥镜设备和内窥镜诊疗手术耗材,已应用于消化科、呼吸科、耳鼻喉科、妇科、急诊科等临床科室。

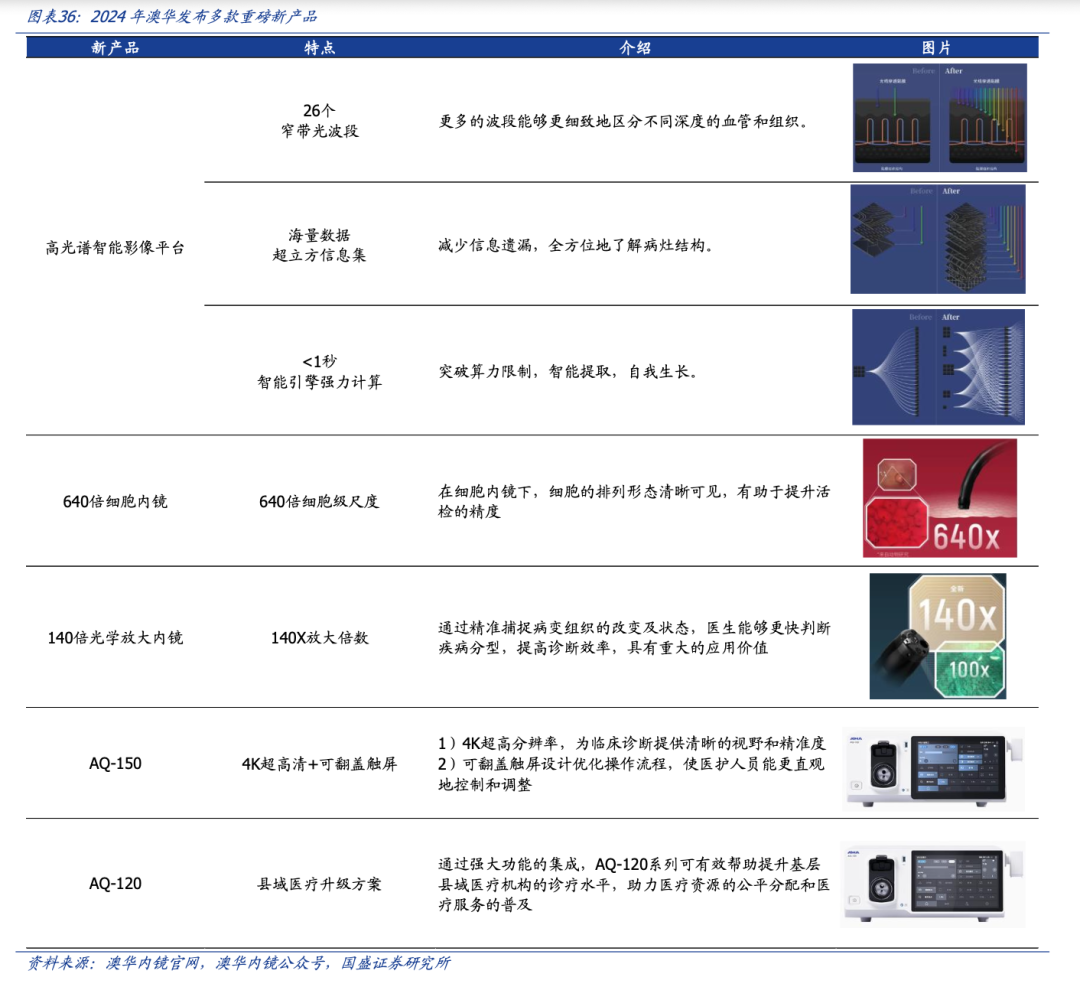

公司软镜技术水平行业领先,2024年发布多款重磅新产品,彰显研发实力。公司技术水平在软镜领域处于行业领先地位,具备CBI分光染色、4K高清图像处理、无线供电、激光传输等多种核心技术。2024年公司进一步推出高光谱智能影像平台、640倍细胞内镜、140倍光学放大内镜等重磅新产品,进一步体现公司强大的技术水平与研发实力。高光谱智能影像平台将波段数量扩展到26个,能更全面的探查组织结构;AQ-150具备4K超高清图像,可提供清晰的视野和精准度;640倍细胞内镜可实现肉眼在镜下直接观察到细胞,升活检精度。

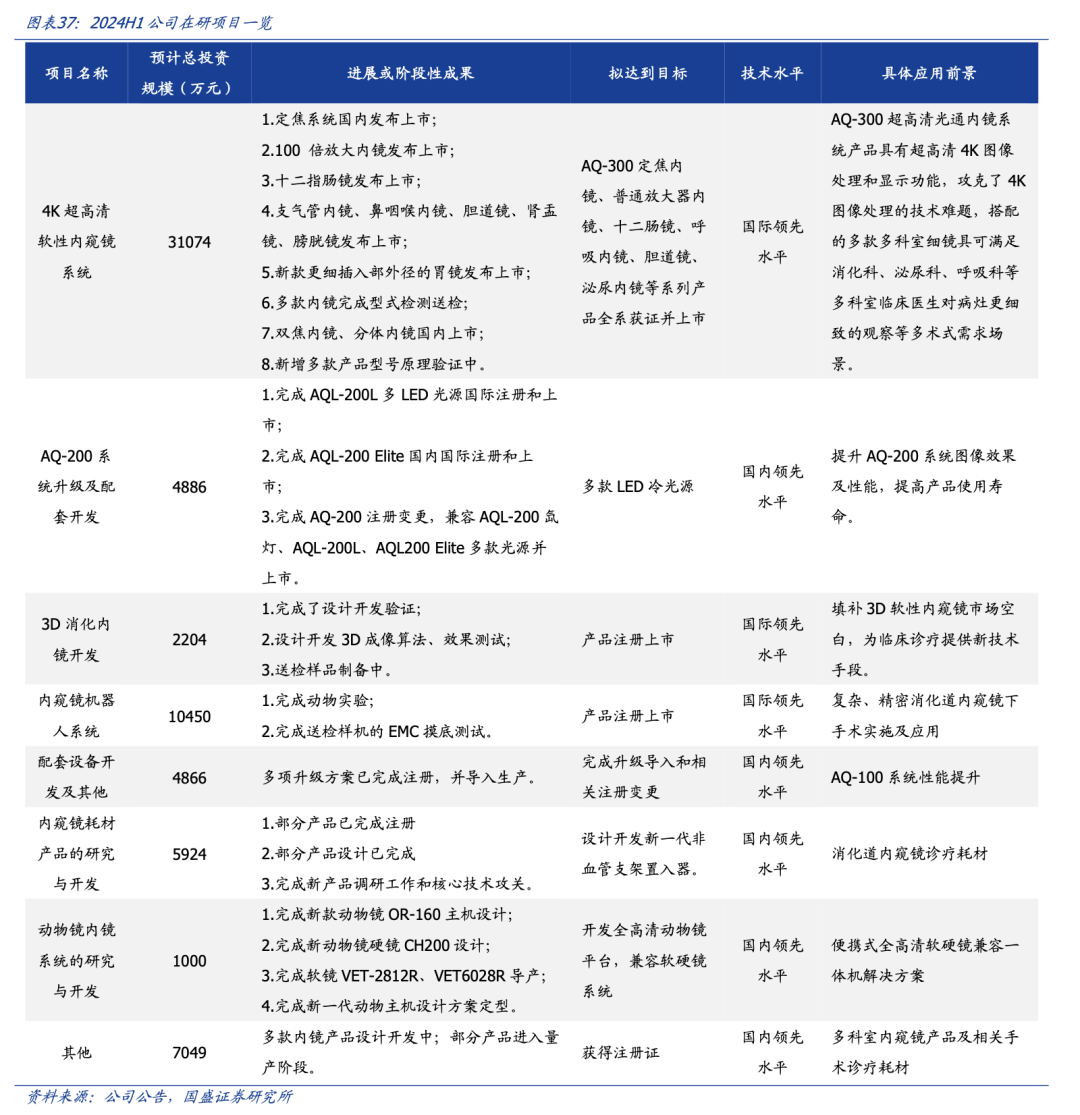

在研项目推进顺利,多项产品技术水平国际领先。公司诸多研发项目有序推进,4K超高清软性内窥镜系统、3D消化内镜开发、内窥镜机器人系统等技术水平均国际领先,研发项目顺利开展有望打开公司成长天花板。

3.3营销 渠道 品牌全方位发力,筑牢公司核心竞争力

建设全球化的营销和服务体系,打磨渠道力和品牌力。公司已在国内外设立多个营销支持中心,为德国、英国、韩国等国家和地区的客户提供优质的产品和解决方案。截至2024H1,公司已建立广东分公司、河南分公司、安徽分公司等15个营销分公司,并在全国范围内建立了34个营销服务网点,实现区域化垂直深度管理,有效提升了产品的覆盖面和市场竞争力。

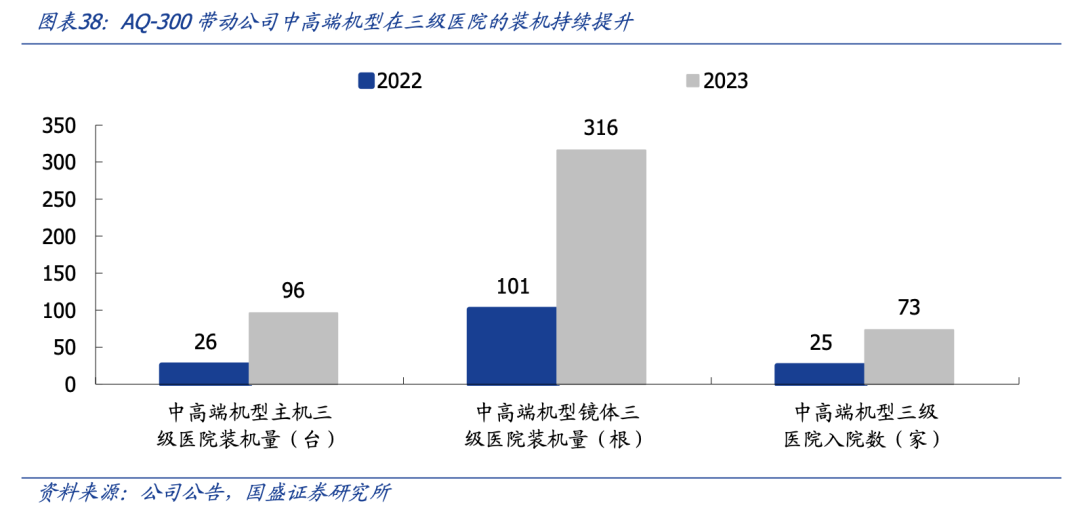

国内市场持续突破大型医疗终端客户,中高端系列产品装机稳步提升。随着公司陆续推出AQ-200、AQ-300等高端内镜产品,国内大型医疗终端客户数量不断增长,带动了中高端系列产品销量的稳步提升。2023年公司中高端机型主机、镜体在三级医院装机(含中标)数量分别为96台、316根,服务三级医院客户数量达73家,相较2022年均有明显提升。

海外市场积极参加全球学术会议,提升品牌影响力,持续推进高端产品在海外市场获批与准入。公司在海外市场采取多产品、多渠道、多品类的多元化发展战略,目前在海外主攻欧洲市场。2018年公司收购了WISAP,提升了内窥镜设备的生产能力,以及在欧洲地区的营销服务能力。公司在欧洲市场尚处于早期发展阶段,AQ-200已获得欧盟MDR认证,未来将加速高端产品的获批与准入,海外市场销售有望持续增长。公司积极参加具备全球影响力的学术会议,在亚太消化疾病周、美国消化疾病周、欧洲肠胃内镜学会、Endoscopy on Air 2024等会议上积极展示公司产品,提升自身品牌影响力。

全球化布局的研发中心及生产基地,夯实创新发展基础。公司构建了以上海总部为中心,联合北京、无锡以及德国慕尼黑等多地的研发体系,其中上海为镜体和光学成像研发中心、内镜生产总部;北京为图像处理研发中心;无锡为机电控制研发中心;杭州、常州分别为内镜诊疗耗材、支架耗材生产基地;慕尼黑为国际生产基地。全国化的研发中心 生产基地体系,使公司具备了光学成像、图像处理、镜体设计、电气控制等方面的创新研发能力,及电子内窥镜关键零部件和整机系统的制造能力。

全球化布局的研发中心及生产基地,夯实创新发展基础。公司构建了以上海总部为中心,联合北京、无锡以及德国慕尼黑等多地的研发体系,其中上海为镜体和光学成像研发中心、内镜生产总部;北京为图像处理研发中心;无锡为机电控制研发中心;杭州、常州分别为内镜诊疗耗材、支架耗材生产基地;慕尼黑为国际生产基地。全国化的研发中心 生产基地体系,使公司具备了光学成像、图像处理、镜体设计、电气控制等方面的创新研发能力,及电子内窥镜关键零部件和整机系统的制造能力。 改善产品使用体验,多项技术共同提升“软实力”。除了提升硬件方面的技术力,公司从医工结合的角度不断提升产品的使用体验,进行了更多人性化设计,方便了医护人员操作的同时也给予了患者更好的体验。

改善产品使用体验,多项技术共同提升“软实力”。除了提升硬件方面的技术力,公司从医工结合的角度不断提升产品的使用体验,进行了更多人性化设计,方便了医护人员操作的同时也给予了患者更好的体验。

Ø同步传导:结肠镜插入部的惯性设计将操作者的推拉力和旋转力传递到结肠镜的先端部,能够帮助医生更好地进镜到盲肠;

Ø软硬可调:结肠镜插入管具有多级软硬度调整功能,可满足结肠不同部位的进镜需求;

Ø随动弯曲:可顺应结肠不同部位的转向,有效减少内镜打攀,提高患者舒适度;

Ø170°超大视场角:供更广阔的视野,扩大检查范围,有效减少盲区;

Ø全线副送水:帮助在诊断和治疗过程中实时保持视野清晰,快速发现出血点。

4、盈利预测与估值

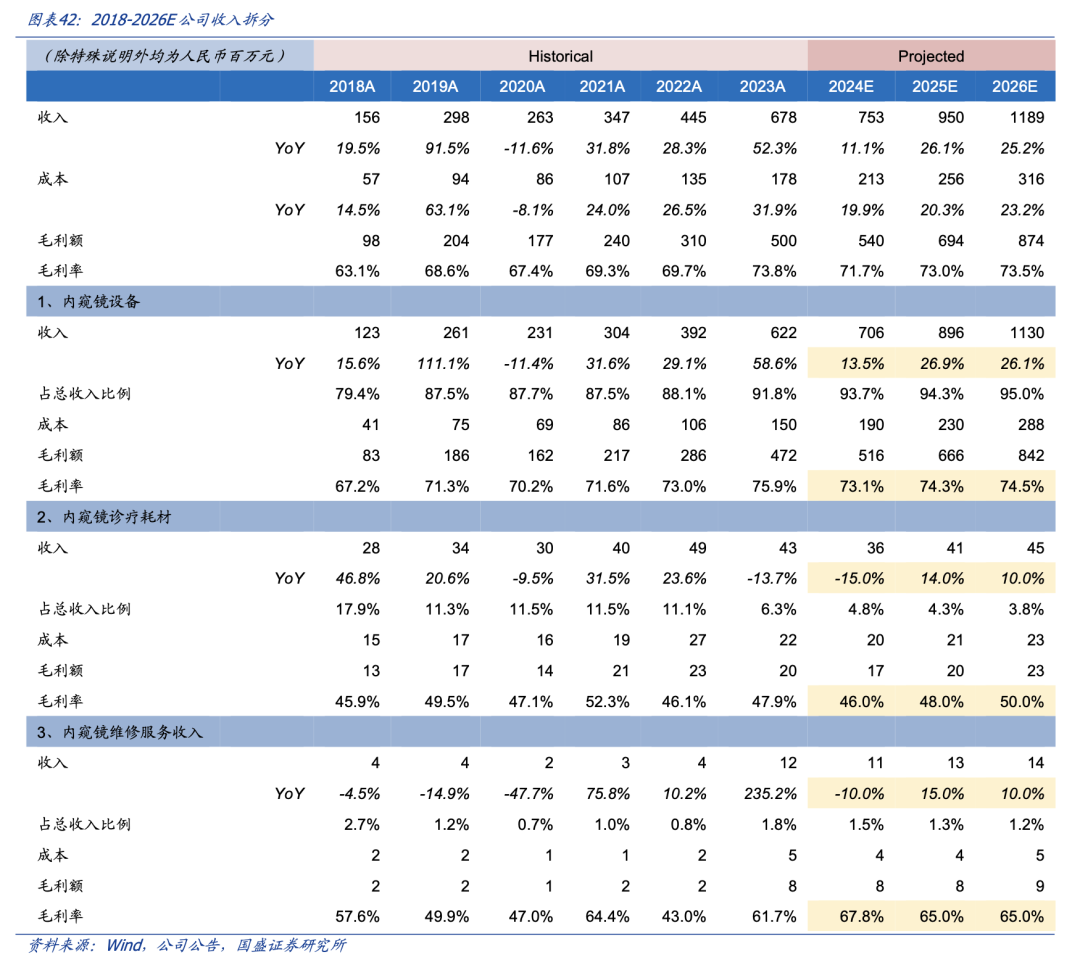

1、内窥镜设备:公司是国产软镜设备龙头,技术积淀深厚、产品线持续完善,AQ-300持续放量带动三级医院突破,AQ-200主攻二级医院等中端市场,AQ-120等产品推出进一步完善基层医院产品布局。受行业整顿、设备更新导致招采推迟等因素影响,公司业绩存在短期波动。随着设备更新政策逐渐落地,市场复苏下内窥镜设备需求有望得到释放。我们预计内窥镜设备业务2024-2026年收入增速分别为13.5%、26.9%、26.1%,毛利率分别为73.1%、74.3%、74.5%。

2、内窥镜诊疗耗材:耗材业务主要包括常州佳森的支架类耗材及杭州精锐的基础类耗材,目前体量尚小,有望随着内窥镜设备装机量的提升而逐步放量。我们预计内窥镜诊疗耗材业务2024-2026年的收入增速分别为-15.0%、14.0%、10.0%,毛利率分别为46.0%、48.0%、50.0%。

3、内窥镜维修服务:随着内窥镜设备装机量的提升,内窥镜维修服务需求有望稳健增长。我们预计内窥镜维修服务2024-2026年收入增速分别为-10.0%、15.0%、10.0%,毛利率分别为67.8%、65.0%、65.0%。

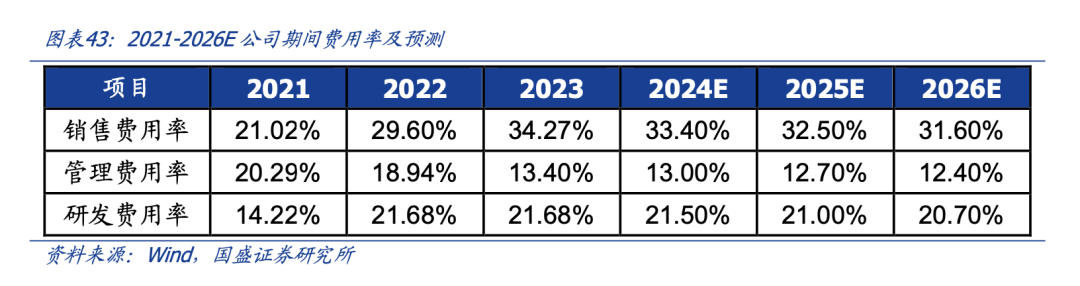

销售费用率:公司持续推进营销体系建设,已在全国设立15个营销分公司和34个营销服务网点,同时在国内外设立多个营销支持中心,为德国、英国、韩国等国家和地区的客户提供优质的产品和解决方案。公司也积极参与全球学术会议,不断提升品牌影响力。未来公司销售费用投入仍将保持在较高水平,预计2024-2026年销售费用率分别为33.40%、32.50%、31.60%。

管理费用率:管理费用率将随人员薪酬变化而波动,随着销售收入增长,规模效应下管理费用率有望逐渐改善。预计2024-2026年公司管理费用率分别为13.00%、12.70%、12.40%。

研发费用率:公司坚持以创新研发为核心驱动力,持续加大研发投入,在研项目储备丰富,涵盖4K超高清软性内镜系统、3D消化内镜、内窥镜机器人系统等诸多国际领先水平项目,我们预计未来研发投入仍将保持在较高水平。预计2024-2026年公司研发费用率分别为21.50%、21.00%、20.70%。

4.2可比公司估值与投资评级

根据盈利预测模型,我们预计2024-2026年公司营业收入分别为7.53、9.50、11.89亿元,对应增速为11.1%、26.1%、25.2%;归母净利润为0.50、0.80、1.15亿元,对应增速为-13.9%、60.3%、43.8%。

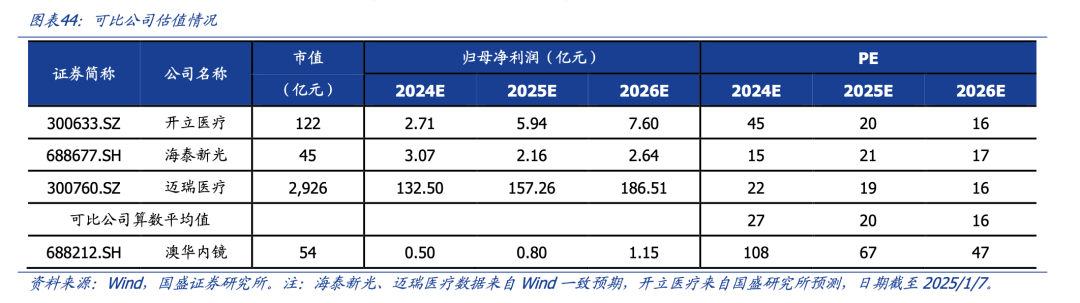

软镜赛道技术壁垒高,行业景气度高且国产替代空间广阔,竞争格局良好。公司是国产软镜设备龙头,产品布局较为全面,基层、中端、高端全面覆盖。我们选取内镜业务快速发展的开立医疗、具备硬镜业务的迈瑞医疗、覆盖硬镜上游及内镜整机业务的海泰新光作为可比公司进行分析。

2024-2026年可比公司平均PE为27X、20X、16X,我们收入拆分模型计算得到澳华内镜对应PE分别为108X、67X、47X。

我们认为:

1)公司是国产软镜设备龙头,产品已应用于消化科、呼吸科、耳鼻喉科、妇科、急诊科等多个临床科室,并覆盖基层、中端和高端市场。与开立医疗、迈瑞医疗、海泰新光等公司相比,澳华更加专注软镜领域,业务更加纯粹。2022年公司推出国产首款4K超高清内镜系统AQ-300,打破了国际巨头对我国内镜市场的长期垄断,带动大型终端医疗客户持续突破。2023年公司中高端机型主机、镜体分别实现三级医院装机96台、316根,服务三级医院73家。

2)研发技术优势突出,产品矩阵持续完善。2022年公司推出AQ-300,搭载4K、5 LED、CBI分光染色等全球领先技术;2023年推出十二指肠镜、AQ-200 Elite等;2024年进一步推出AQ-150、AQ-120、640倍细胞内镜等产品,持续丰富产品矩阵,彰显技术实力。由于公司仍处于高速成长投入期,需要较高的费用投入,利润释放尚需时间。

3)软镜市场前景广阔,2022年中国软镜市场规模达76亿元。中国软镜市场由进口厂商占主导,2022年奥林巴斯、富士分别以60.40%、14.00%的份额位列前二,开立、澳华的市场份额仅为9.00%、5.16%,国产替代空间广阔。

综上,首次覆盖,给予“买入”评级。

风险提示

销售推广不及预期:医疗器械产品从上市到大规模放量产生收入需要经历较长的时间和流程,企业需要保持一定水平的市场投入,进行相应的学术推广和医生/患者教育。若新产品上市后销售推广不及预期,可能会对公司业绩造成不利影响。

新品研发不及预期:医疗器械公司需要进行持续的研发投入,不断推出新产品,以保持业绩的持续增长。由于临床试验耗时长且代价高昂,公司可能会在临床试验中面临失败风险,导致产品无法成功上市。

市场竞争加剧风险:内镜领域景气度高,国内外软镜企业和产品持续增加,市场竞争也愈发激烈,可能导致公司产品的销售推广不及预期,影响公司业绩增长。

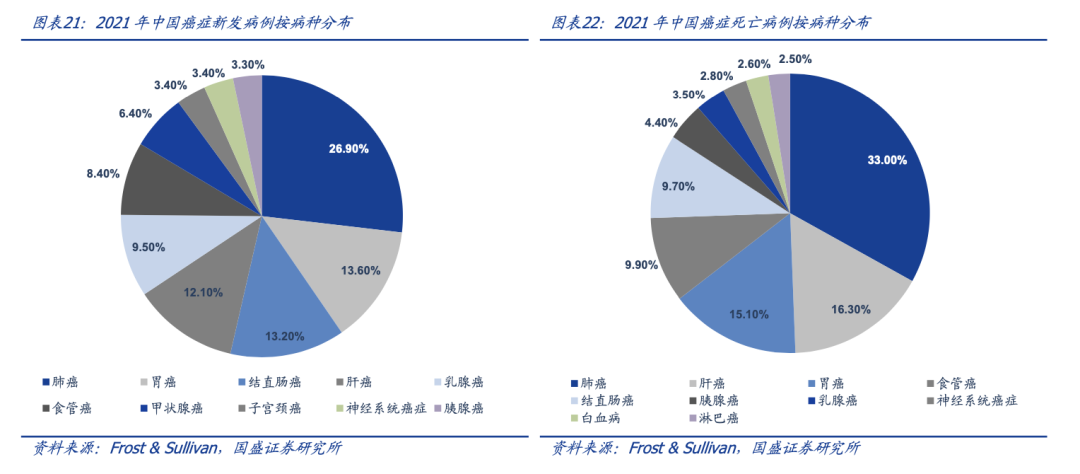

数据滞后风险:鉴于部分细分领域数据的可得性,报告中癌症新发病例、死亡病例等数据及其他可能存在滞后的数据仅用于历史复盘,相关预测数据仅供参考,请投资者注意数据滞后的风险。

关键假设无法实现的风险:报告中我们做了一些关键假设,如设备更新政策顺利推进、内窥镜需求复苏等,若这些关键假设无法实现,可能对公司业绩造成不利影响

VIP复盘网

VIP复盘网