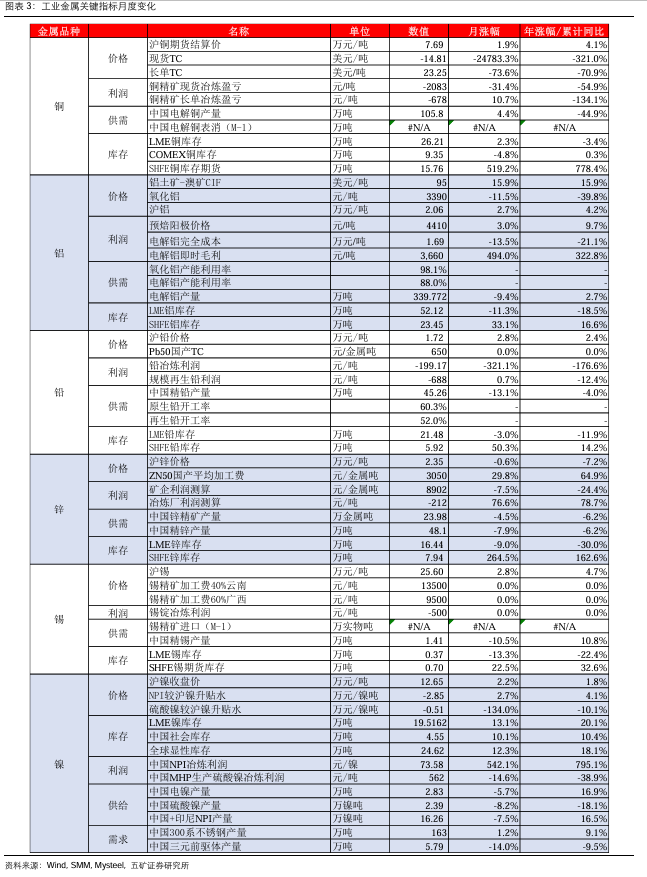

核心要点

铜加工费重回负值,冶炼减产压力增加,消费旺季铜价上涨有空间。2月份铜精矿TC再次回落至负值,铜冶炼厂亏损扩大,截至2月底中国铜现货冶炼利润-2,083元/吨,长单冶炼利润为-678元/吨。另外,从2024年11月下旬开始国内废铜贸易商已停止从美国进口废铜, 2025年冷料或更为紧缺。预计3-4月份铜价仍然偏强,重点关注矿端利润随铜价上涨增厚预期,以及减产或带动冶炼环节利润回升。

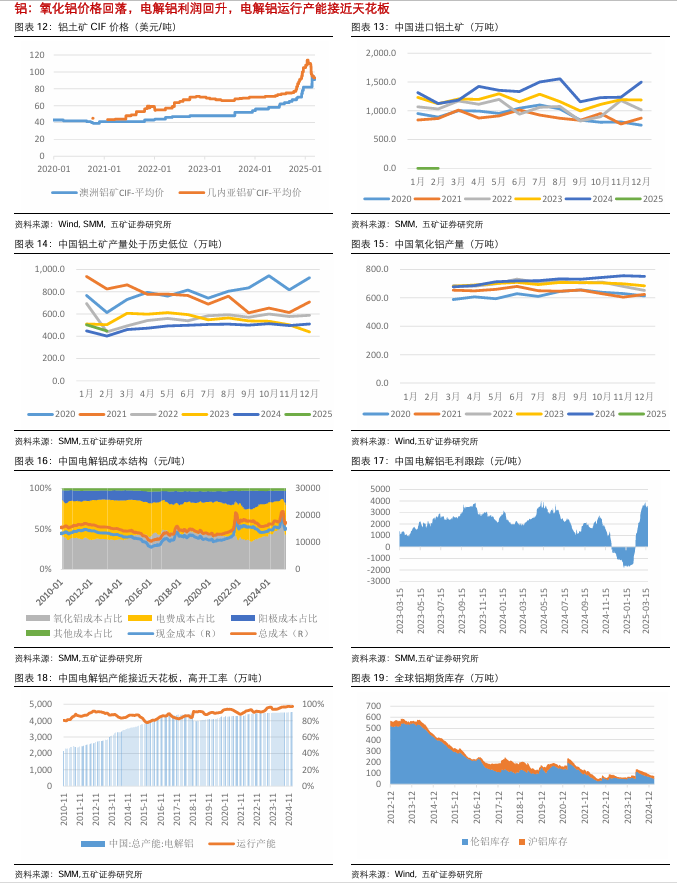

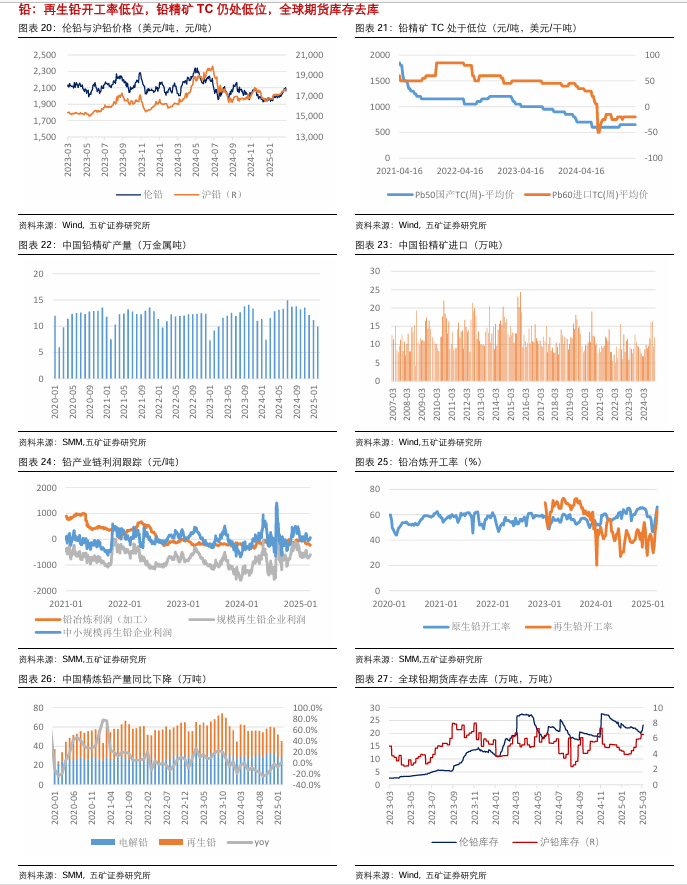

氧化铝价格回落,电解铝利润继续回升。2月份中国氧化铝市场过剩11万吨,新增和产能继续投产,氧化铝市场维持供需双增局面,原料端几内亚铝土矿报价回落,氧化铝价格将继续承压,带动电解铝利润回升。电解铝产能天花板已至,供给增量弹性有限,电解铝产能成为产业链核心资产,而需求端新旧动能转换,国内地产触底、海外战后重建有望拉动全球铝需求,电解铝利润或将继续回升。

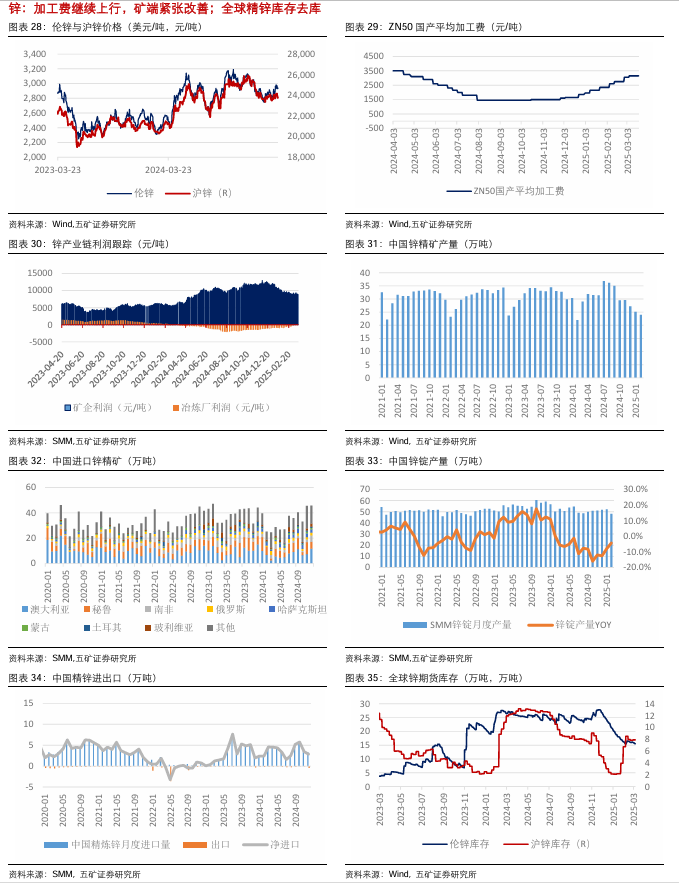

资源国政策变化,供给扰动增加,关注集中度较高的金属品种。2月份各资源国开始陆续出台相关矿业政策变化,旨在提升资源变现能力,对供给端/成本端都将产生较大影响,或成为近年来的主旋律。如,刚果金禁止钴矿出口4个月;菲律宾拟立法禁止镍原矿出口、印尼连续出台外汇管制和金属计价模式变化等政策组合拳;缅甸税收政策变化等。重点关注供应集中在风险区域的金属品种,如镍钴锡锆等。

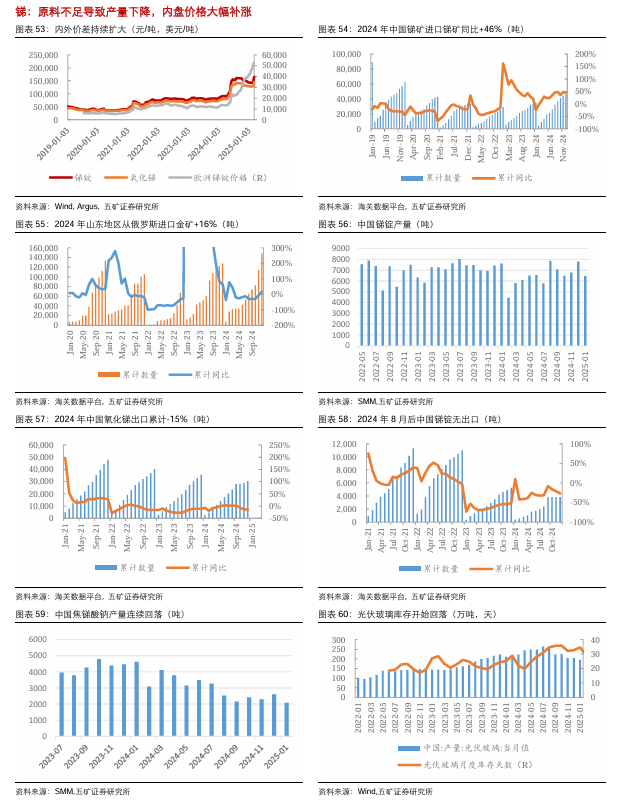

中国出口管制导致部分金属国内外价格“双体系”运行,内外价差值得关注。2024年8月份中国禁止锑锭出口,后又相继出台相关产品出口管制,海内外价差持续扩大,而锑进口原料多以海外价格作为基准计价,价差将导致中国原料成本抬高,全球直接面临原料低价销售中国的意愿降低,而海外又没有足够冶炼能力承接原料盈余的局面,具体直接反映在当前国内市场的原料紧缺,国内锑价大幅补涨。2月,商务部海关总署公布对钨、碲、铋、钼、铟相关物项实施出口管制的决定,同样的逻辑或在诸如此类的小金属品种上重现,关注战略金属估值回归。

氧化铝过剩,新增投产预期叠加矿价回落,价格仍然承压。根据安泰科统计,2月份中国氧化铝市场过剩11万吨,新增和产能继续投产,山东、广西合计200万吨/年产线已于2月份投产,3月份新增产能还有广西二期100万吨、魏桥新旧产能更替。原料端,几内亚铝土矿报价回落,3月初CIF价格回落至93美元/吨。2月份电解铝厂氧化铝库存小幅增加,预期氧化铝市场维持供需双增局面,整体偏弱运行。

电解铝产能天花板已至,2月份开工率达到97%。铝供给增量弹性有限,电解铝产能成为产业链核心资产,而需求端新旧动能转换,国内地产触底、海外战后重建有望拉动全球铝需求。库存方面,2月份LME铝去库6.2万吨,SHFE累库5.7万吨,合计全球电解铝显性库存处于历史低位。继续看好电解铝利润。

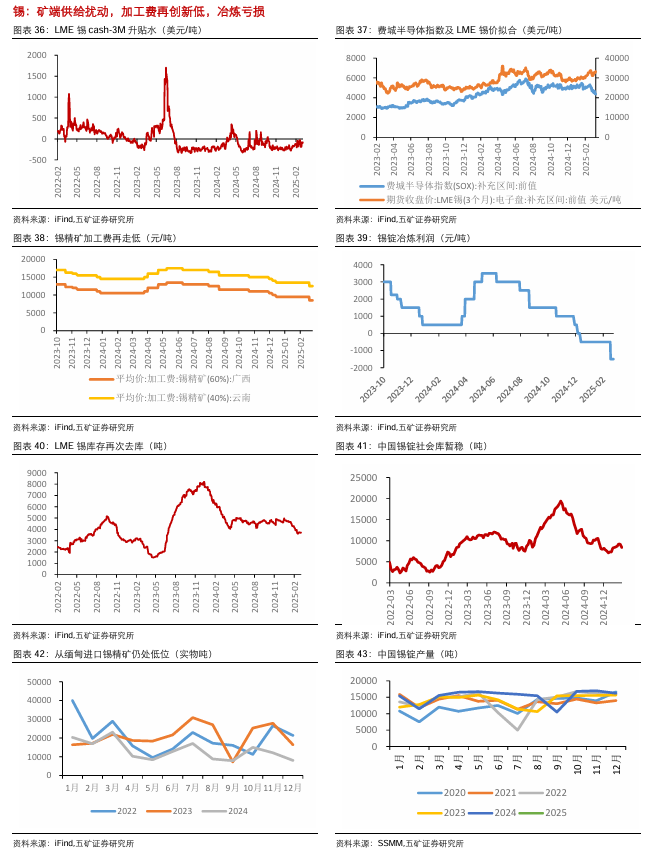

缅甸、刚果金是锡矿供应的不稳定因素。2023年印尼 缅甸 刚果金产量达到13.7万吨,占比达到44%,属于供应风险较高的金属品种。2月26日,佤邦工业矿产管理局发文《办理开采、选厂、探矿许可证的流程》,正式开始筹备复产事宜,下半年有恢复生产预期,但30%的实物税还将砍掉1/3的量进行政府累库,可供应量年内仍难以修复;刚果金东部战乱或将影响Bisie锡矿生产,全球可供应锡矿进一步收缩。

缅甸停产已经超预期,复产仍需时间,叠加刚果金生产不稳定,锡矿紧张局面年内难解,而需求端长期AI等需求贡献驱动需求增量,锡价有支撑。

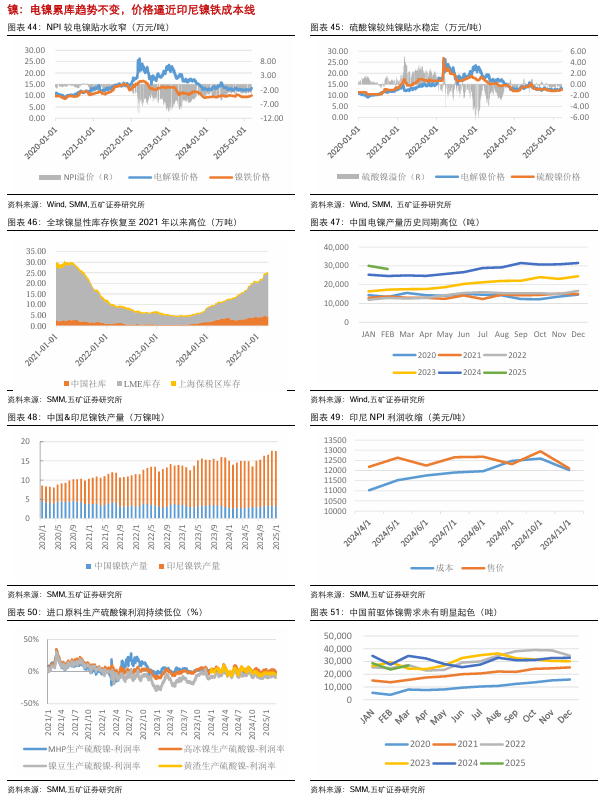

3月1日印尼“外汇管制”与“金属产品基准价修订与新增”法规落地后,APNI又对PNBP(非税国家收入)提出相关调整建议,对镍生产成本将产生影响。另外,2月初也有菲律宾计划禁止镍矿出口的消息传出。资源国对本国资源变现能力提升有诉求,对于供应集中度较高的金属品种产生较大影响,关注镍供应风险增加。

锑:内盘大幅拉涨,原料短缺再来袭

内外价差大,中国进口原料难度提升。中国在全球锑冶炼拥有主导地位,但进口原料多以海外价格作为基准计价,价差将导致中国原料成本抬高,全球直接面临原料低价销售中国的意愿降低,而海外又没有足够冶炼能力承接原料盈余的局面,具体直接反映在当前国内市场的原料紧缺。

极地黄金锑矿供应将缺失,支撑价格继续上涨。极地黄金披露2024年报,公司全年浮选锑精矿产量含锑1.27万吨,而2025年随着富锑矿采区开采完毕,预计产量下降达到万吨。国内冶炼厂掌握着金锑分离冶炼技术,而极地黄金金锑矿是国内主要来源之一,在当前内外价差持续拉大,进口原料不足的背景下,极地黄金减产无疑将加剧国内原料紧张的局面,内盘锑价上涨基础再夯实。

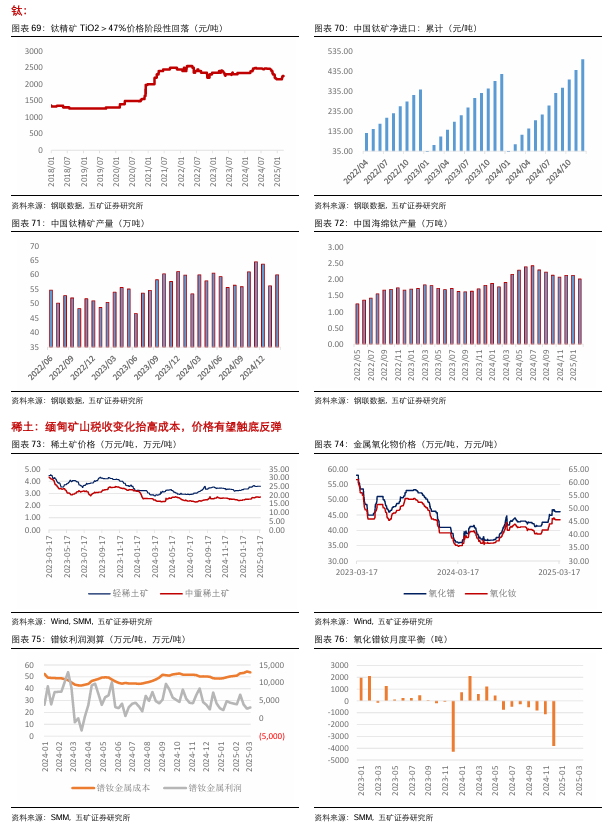

供应端受进口缅甸矿限制影响,中重稀土产品数量或有收紧,同时指标预期增幅有限,短期稀土价格或有稳中上涨趋势。中长期,政策强化新能源和家电景气度,需求端仍有增长。

2025年2月19日,工信部发布《稀土管理办法(暂行)(征求意见稿)》,要求所有来源的稀土矿产品(包括国内矿、进口矿、独居石等)均纳入统一管理,进一步提升供应链透明度。这一政策的实施将影响稀土资源的流通及交易,可能对市场供给形成约束。稀土不仅是重要工业原材料,更是全球制造业竞争格局中的关键战略资源。在国际贸易摩擦加剧的背景下,稀土成为国家产业安全的重要组成部分,稀土的战略价值提升,行业配置价值凸显。

2月中国海绵钛持续减产,价格温和上升。根据钢联数据,海绵钛2月产量2.02万吨,同比 13.8%,环比-5.4%,相较2024年7月产量减少约18.8%。海绵钛价格稳中趋升,1级海绵钛2月均价约4.7万元,月环比 5.4%。根据中国有色金属报告,航空航天、国防等领域订单稳定,高端海绵钛需求维持高位。钛锭2月产量1.4万吨,环比 3%。截至2月底,钛锭价格小幅上升,TA1/TA2钛锭价格为5.45/5.55万元/吨,TC4钛锭价格6.5万元/吨,下游钛材价格维持稳定。军工订单稳定及民品需求预期复苏,在企业减产控产状态下,我们预计海绵钛紧平衡格局将在3-4月维持。重点关注新兴领域如3C电子、船舶及海洋工程用钛需求拓展。

停止出口4个月预计影响约6.7万吨可流通原料,短期价格有提振;长期,过剩趋势不改,重点关注事件引起的一系列政策接续,如出口配额等。

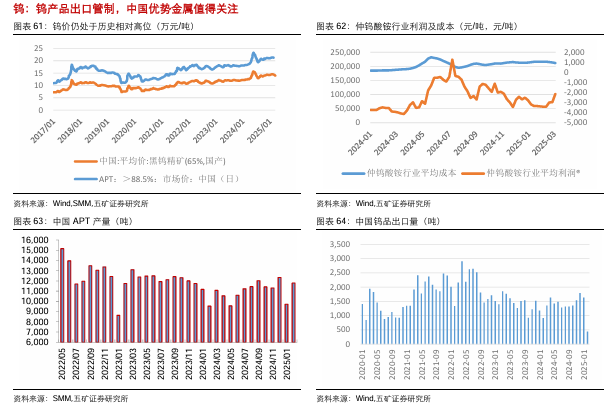

出口管制,海外价格小幅上涨。由于出口管制政策的影响,导致国际市场钨产品供应紧张,部分产品国际价格上涨。出口许可证的申领需要一定周期,国内企业等待首批出口订单的审核进度。从之前小金属产品出口管制来看,国内外价差将逐渐扩大,但钨是中国优势金属,进口依赖度低,预计难以出现国内大幅补涨的情形。长期看,钨作为军工金属,战略地位突出,关注钨制品出口情况。

根据《中华人民共和国出口管制法》《中华人民共和国对外贸易法》《中华人民共和国海关法》《中华人民共和国两用物项出口管制条例》有关规定,为维护国家安全和利益、履行防扩散等国际义务,经国务院批准,决定对下列物项实施出口管制:

一、钨相关物项

(一)1C117.d.钨相关材料:(二)1C117.c.具有下述所有特性的固态钨:(三)1C004 具有下述所有特性的钨镍铁合金或钨镍铜合金:(四)1E004、1E101.b.生产1C004、1C117.c、1C117.d项的技术及资料(含工艺规范、工艺参数、加工程序等)。

二、碲相关物项

(一)6C002.a.金属碲;(二)6C002.b.以下任何一种的碲化合物单晶或多晶制品(包括衬底或外延片):(三)6E002 生产6C002项的技术及资料(含工艺规范、工艺参数、加工程序等)。

三、铋相关物项

(一)6C001.a.非1C229项下管制的金属铋及制品,包括但不限于锭、块、珠、颗粒、粉末等形态。(二)6C001.b.锗酸铋。(三)6C001.c.三苯基铋。(四)6C001.d.三对乙氧基苯基铋。(五)6E001 生产6C001项的技术及资料(包括工艺规范、工艺参数、加工程序等)。

四、钼相关物项

(一)1C117.b.钼粉:用于制造导弹部件的钼含量(按重量)大于等于97%、颗粒尺寸小于等于50×10-6m(50μm)的钼及合金颗粒。(二)1E101.b.生产1C117.b项的技术及资料(含工艺规范、工艺参数、加工程序等)。

五、铟相关物项

(一)3C004.a.磷化铟(二)3C004.b.三甲基铟(三)3C004.c.三乙基铟(四)3E004 生产3C004项的技术及资料(含工艺规范、工艺参数、加工程序等)。

出口经营者出口上述物项应当依照《中华人民共和国出口管制法》《中华人民共和国两用物项出口管制条例》的相关规定向国务院商务主管部门申请许可。

为贯彻落实《稀土管理条例》,有效保护和合理开发利用稀土资源,维护生态安全,促进稀土产业高质量发展,工业和信息化部原材料工业司起草了《稀土开采和稀土冶炼分离总量调控管理办法(暂行)(公开征求意见稿)》《稀土产品信息追溯管理办法(暂行)(公开征求意见稿)》。

从总量控制的角度来看,《稀土开采和稀土冶炼分离总量调控管理办法(暂行)(公开征求意见稿)》明确指出,工业和信息化部将与相关部门协作,确定并公开公布稀土开采及冶炼分离的合规企业。除了特定批准的企业外,其他组织和个人不得获得稀土开采指标,禁止开展相关生产活动。此举旨在保护稀土资源,防止过度和非法开采,避免资源过度消耗,并促进稀土资源的可持续利用。从前,由于监管不足,一些企业无序开采稀土,导致资源浪费和生态环境破坏。通过引入总量调控措施,可以合理规划资源开采量,确保在满足当前需求的基础上,为未来发展保留足够的资源储备。

总量调控管理办法通过限制生产主体和设定生产指标,从源头上有效遏制了非法生产,使市场上的稀土产品来源更加规范化。同时,《稀土产品信息追溯管理办法(暂行)(公开征求意见稿)》要求稀土企业建立产品流向记录制度,详细记录稀土产品的流通信息,并于每月10日前将相关数据录入追溯系统。此举不仅提高了稀土产品流通环节的透明度,还能在非法产品进入市场时迅速追溯其源头,从而有效打击非法交易行为,维护市场秩序,减少投机炒作,稳定稀土产品价格,促进上下游产业链的协调发展。

近日,工业和信息化部、国家发展改革委、教育部、自然资源部、生态环境部、商务部、应急管理部、国务院国资委、海关总署、中国证监会、国家矿山安监局等11部门联合发布《铜产业高质量发展实施方案(2025—2027年)》。《实施方案》主要目标包括原材料保障、技术创新、产业升级等方面。

上游矿端方面,《实施方案》提出“2027年,力争国内铜矿资源量增长5%—10%”。

中游铜冶炼端有序发展,优化产业布局,强调了“新建矿铜冶炼项目需配套相应铜精矿”及“大气污染防治重点区域不再新增铜冶炼产能”。

下游加工端,《实施方案》鼓励创新,提及“高纯无氧铜、高端压延铜箔、高端引线框架材料等高性能铜合金材料”等关键技术攻关。

风险提示

VIP复盘网

VIP复盘网