■ 事件:公司发布2025年半年报

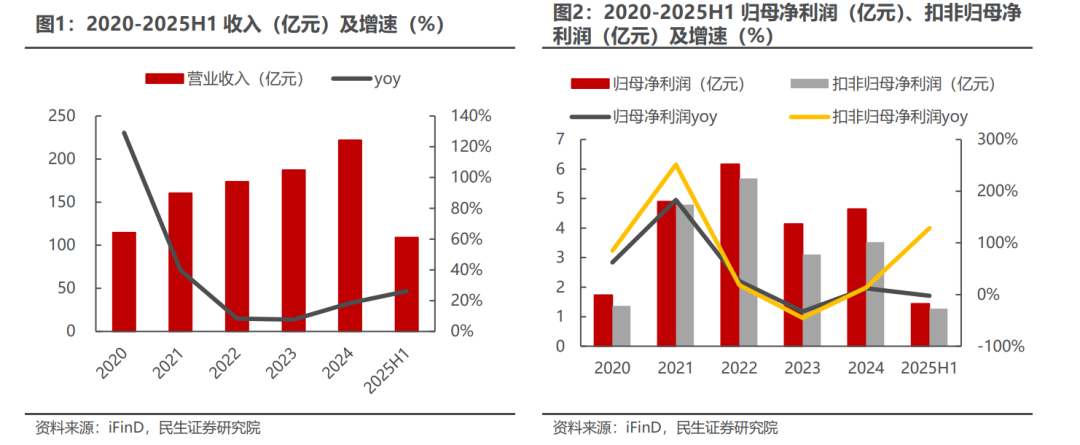

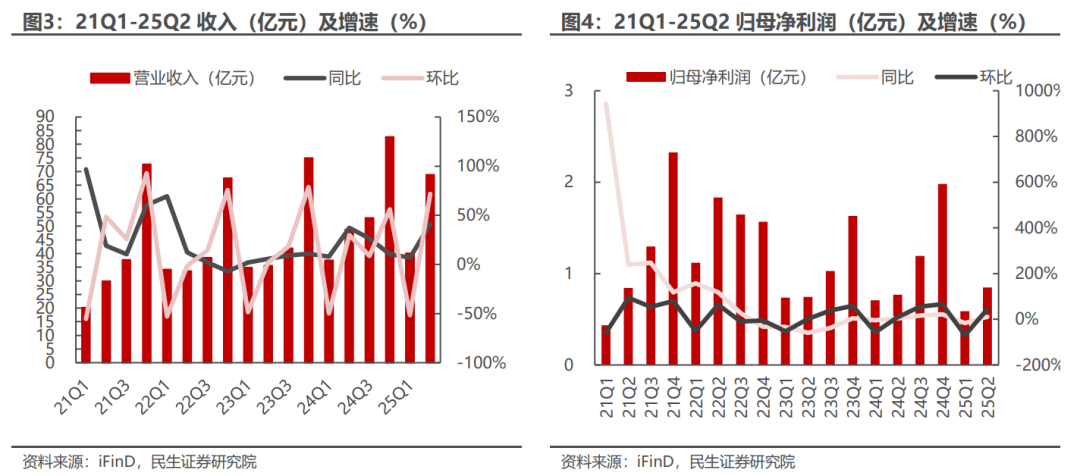

2025H1公司实现收入108.94亿元,同比增长26.27%;归母净利润1.44亿元,同比下降2.62%;扣非归母净利润1.28亿元,同比增长128.59%。单季度来看,25Q2公司收入68.84亿元,同比增长41.19%、环比增长71.65%;归母净利润0.85亿元,同比增长10.41%、环比增长44.27%;扣非归母净利润0.82亿元,同比增长417.9%、环比增长80.6%。

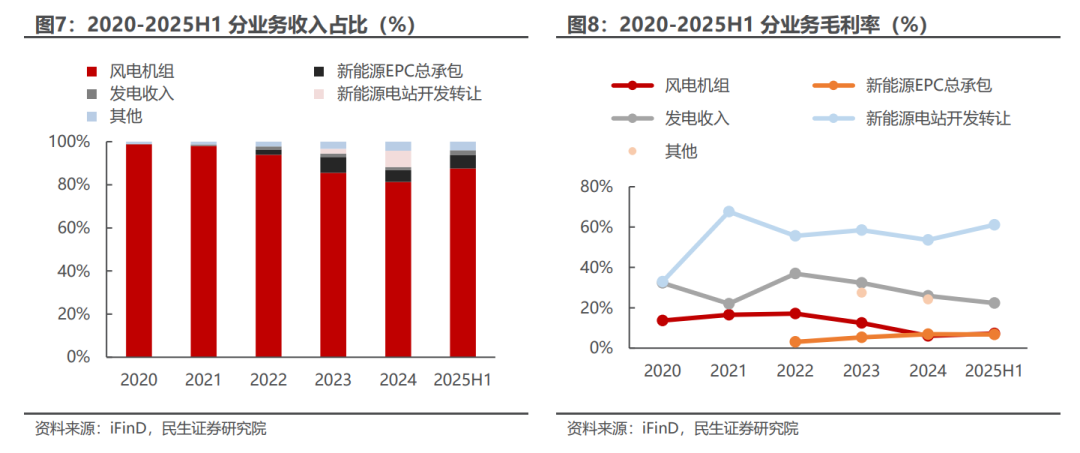

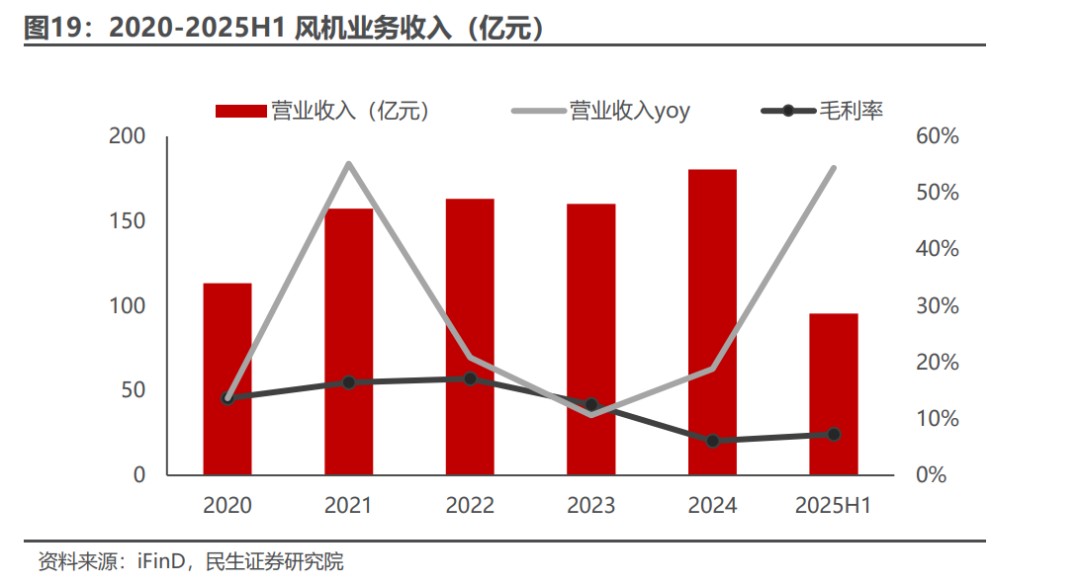

分业务来看,2025H1公司风电机组业务收入为95.37亿元,占总收入的比重约87.54%,新能源EPC总承包/发电收入/其他收入分别为6.93/2.24/4.40亿元,占总收入比重6.36%/2.06%/4.04%;从盈利能力来看,风电机组/新能源EPC总承包/发电收入/新能源电站开发转让收入的毛利率分别为7.27%/6.75%/22.31%/61.09%。

■ 核心看点:国资风机龙头,份额不断提升,盈利有望修复

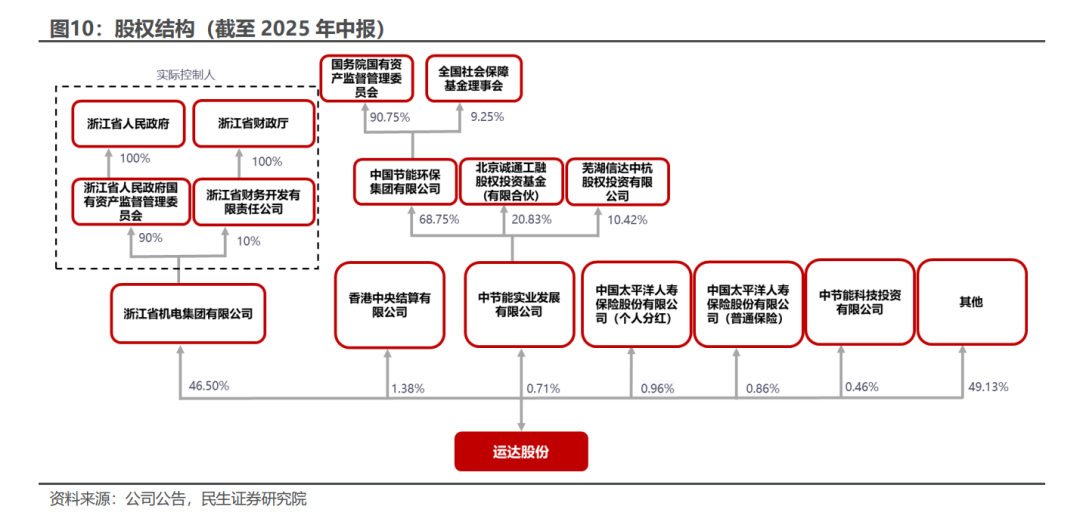

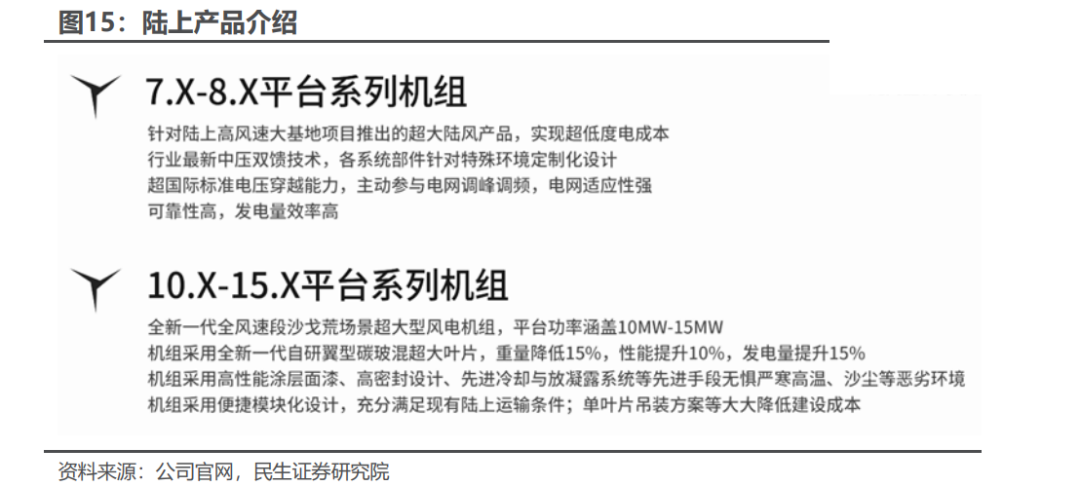

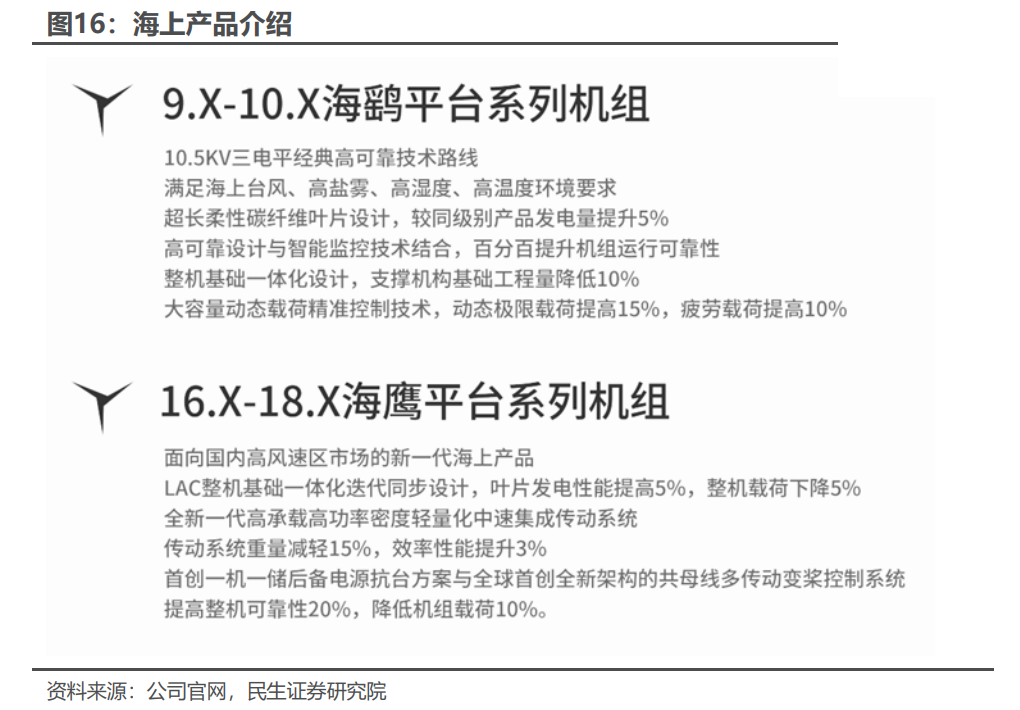

深耕风力领域逾五十载。公司系浙江省属大型国有控股上市企业,主营业务为陆上及海上风电机组的研发、生产和销售,其中包括3.XMW至10.X-15.XMW系列大型陆上风电机组以及9.X-10.XMW、16.X-18.XMW系列的海上风机机组;同时,公司也在积极培育新能源电站的投资运营业务、智慧服务业务,拓展储能、新能源项目EPC总承包、并网侧的产品和服务、新能源数字化产品、综合能源服务等多元化业务。

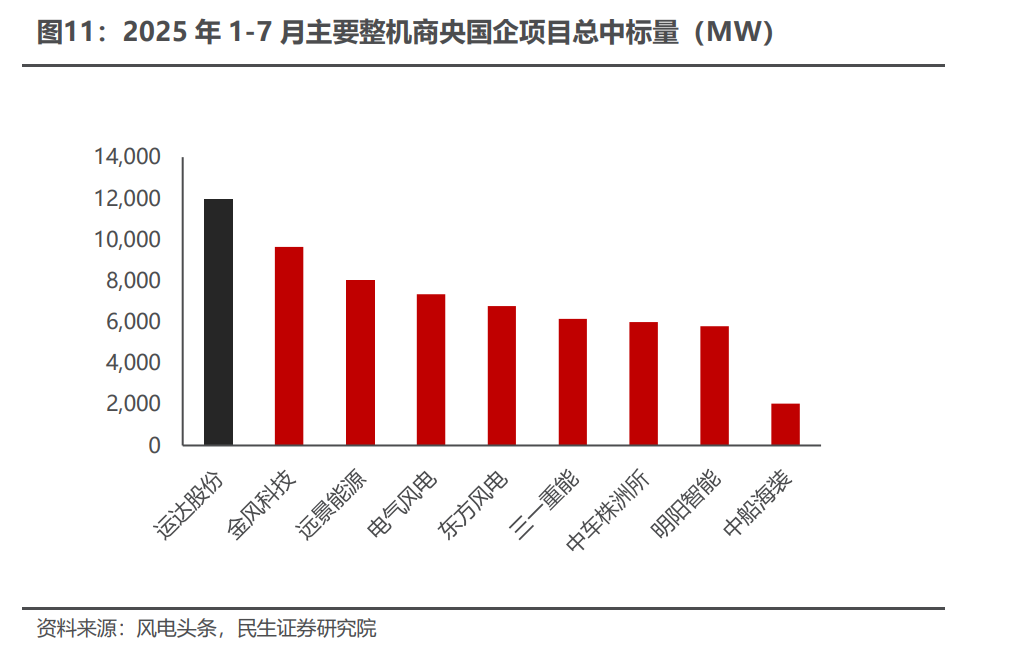

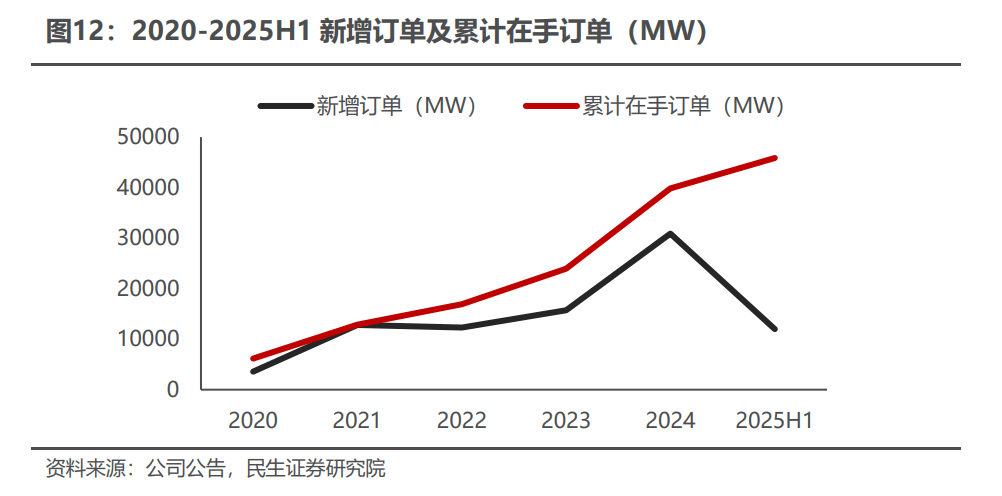

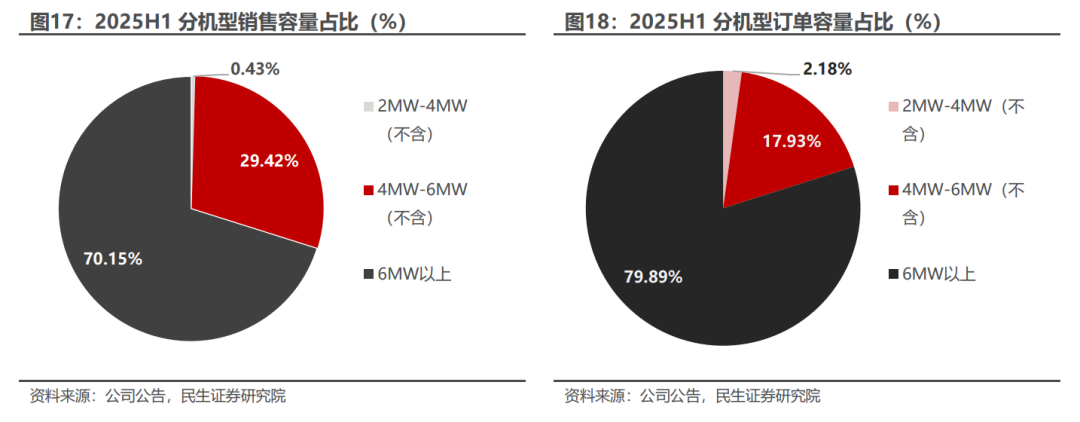

份额不断提升,盈利有望修复。近几年公司在招标市场中表现出色,根据风电头条的统计,2025年1-7月的央国企项目总中标量中运达股份排名第一,中标规模11946.68MW,占比18.38%。2025H1公司新增订单11,974.28MW,累计在手订单45,866.86MW,同比增长34.10%;长期来看,订单保持稳中有进,为实现未来业绩的稳定增长打下良好基础。得益于招标市场逐步改善投价环境,叠加高毛利的大兆瓦机型占比提升及市场需求释放,2025H1公司风机业务毛利率修复至7.27%,相比2024年的6.08%有所回升。

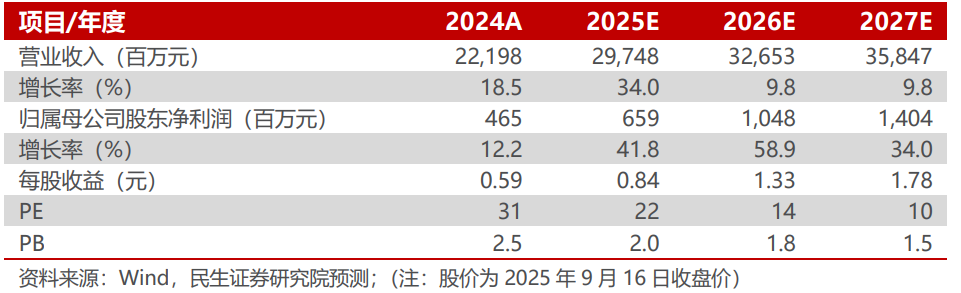

■ 投资建议:我们预计公司2025-2027年营收分别为297.48、326.53、358.47亿元,增速为34%/10%/10%;归母净利润分别为6.59、10.48、14.04亿元,增速为42%/59%/34%,对应25-27年PE为22x/14x/10x。考虑国内外风电行业需求景气,公司风机制造业务迎来盈利拐点,首次覆盖,给予“推荐”评级。

■ 风险提示:宏观政策风险;市场竞争风险;零部件价格波动风险等。

■ 盈利预测与财务指标:

1

事件:公司发布2025年半年报

收入保持高增。随着加强重要客户群体的战略合作关系及订单的进一步突破,公司实现对外销售容量及收入的稳健增长,2025H1实现收入108.94亿元,同比增长26.27%;归母净利润1.44亿元,同比下降2.62%;扣非归母净利润1.28亿元,同比增长128.59%。

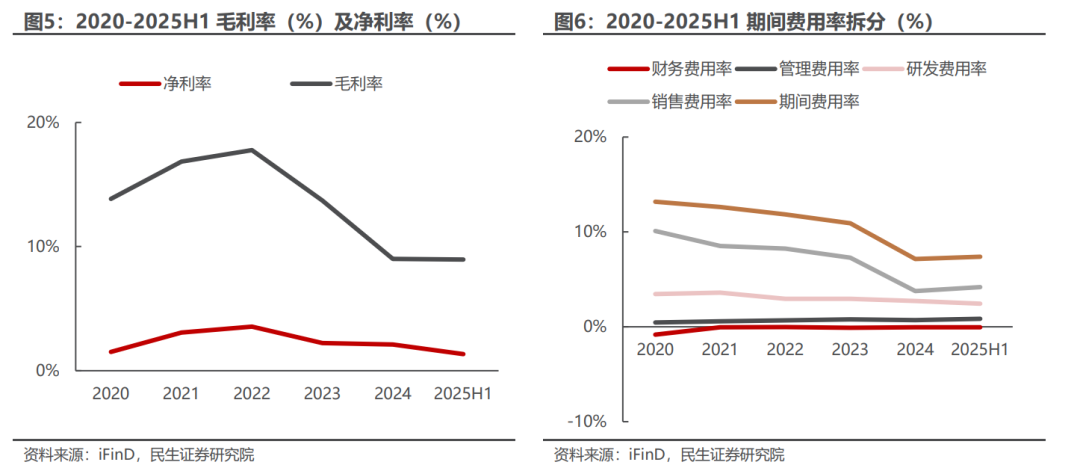

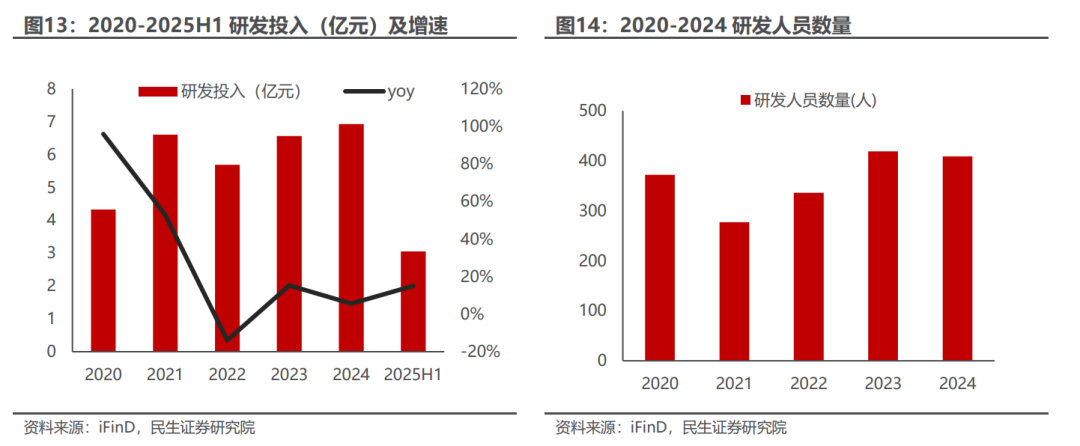

盈利能力方面整体略有下降,费用率方面管控良好。盈利能力方面,公司25H1毛利率为8.96%、同比下降4.29pcts,净利率为1.34%、同比下降0.38pcts。费用率方面,25H1期间费用率为7.4%、同比下降4.23pcts;财务/管理/研发/销售费用率分别为-0.06%/0.84%/2.44%/4.18%,同比下降0.01pct/增加0.09pct/下降0.23pct/下降4.08pct。

2025H1公司风电机组业务收入为95.37亿元,占总收入的比重约87.54%,新能源EPC总承包/发电收入/其他收入分别为6.93/2.24/4.40亿元,占总收入比重6.36%/2.06%/4.04%;从盈利能力来看,风电机组/新能源EPC总承包/发电收入/新能源电站开发转让收入的毛利率分别为7.27%/6.75%/22.31%/61.09%。

2

核心看点:国资风机龙头,份额不断提升,盈利有望修复

2025年1-7月国内整机商总中标量排名第一,中标份额不断提升。公司在招标市场中表现出色,根据风电头条的统计,相较于2023年央国企项目总中标量排名第四和2024年中标量排名第三,公司凭借强劲的竞争优势,中标份额持续提升,2025年1-7月的央国企项目总中标量中运达股份排名第一,中标规模11946.68MW,占比18.38%。

海上产品方面,全球最大16MW漂浮式海上风电样机在山东东营成功并网,且无故障运行时间超100天;海上16MW(深远海)样机也于6月底完成吊装工作;全新的海上25MW级产品正按计划开展整机平台设计。

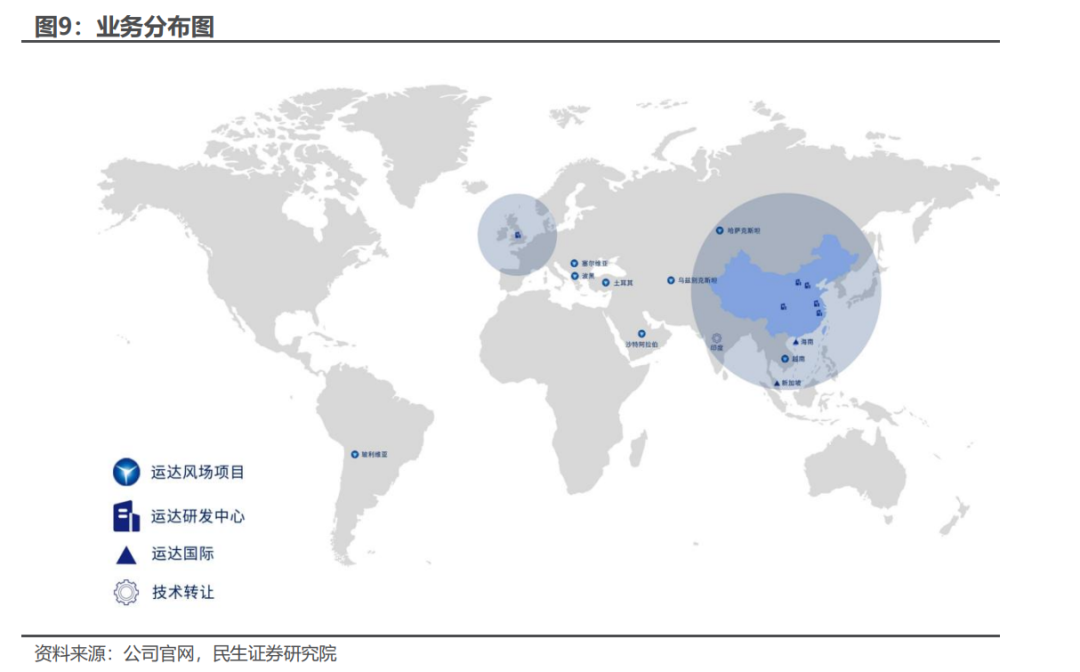

坚持“两海战略”,加速全球战略布局。在大型兆瓦级风电机组的技术研发、生产能力及度电成本控制方面,公司已全面具备拓展海上风电及海外风电业务的坚实基础,聚焦高性能高性价比为主要市场竞争力,目前已完成两款6MW级海外机组开发;9MW级海外机组样机已运行6个月,各项性能得到了充分验证;10MW级海外机组完成样机组装。

公司已成功在亚洲、欧洲、南美洲及非洲市场等多个区域实现业务突破,构建起具备国际竞争力的市场版图,加速推进全球战略布局,加大海外新客户的开发力度,进一步提升海外订单规模,以此作为公司未来盈利增长的重要驱动力。

3

盈利预测与投资建议

3.1 盈利预测假设与业务拆分

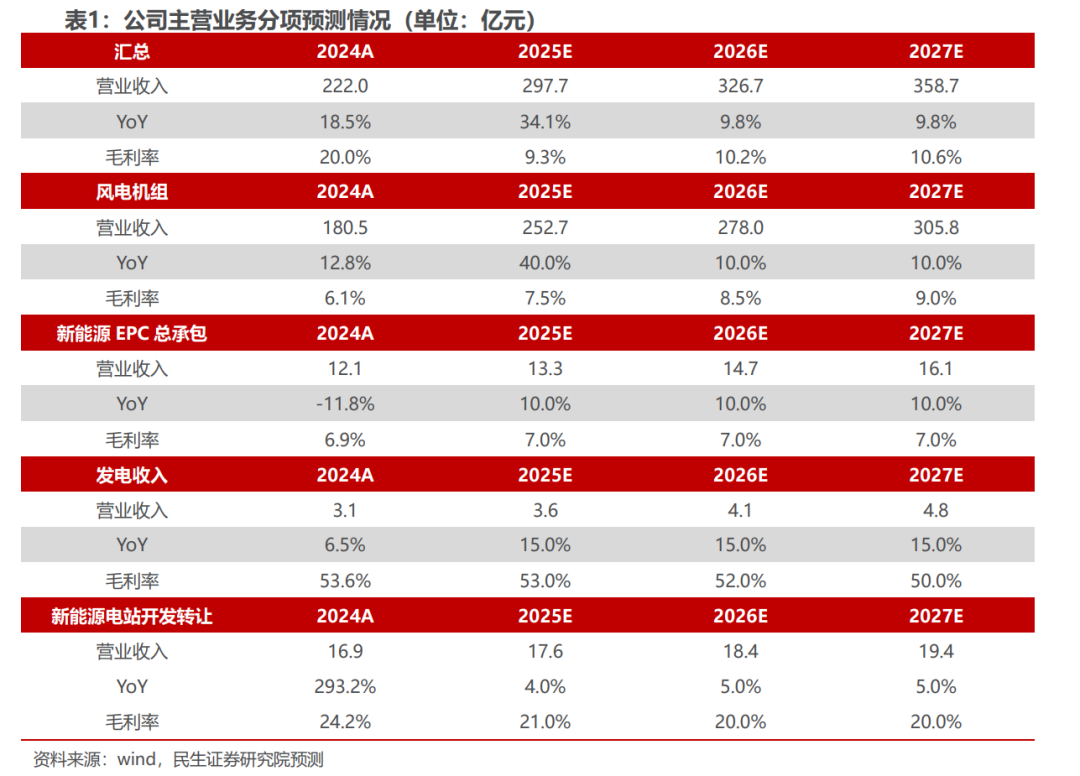

公司主要业务包括风电机组销售、新能源EPC总承包、发电、新能源电站开发转让等。

(1)风电机组:考虑到国内外风电需求景气,公司在手订单饱满,25H1公司新增订单约11.97GW、累计在手订单45.87GW,我们预计25-27年公司该业务实现营收约297.7/326.7/358.7亿元;预计随着公司陆风交付均价提升、海外及海风出货增长,毛利率有望逐步提升,25-27年毛利率约7.5%/8.5%/9%。

(2)新能源EPC承包:考虑到国内风电需求景气,公司电站项目设计及施工经验较丰富,我们预计25-27年公司EPC业务实现营收约13.3/14.7/16.1亿元,毛利率基本维持7%的水平。

(3)发电收入:25H1末公司累计权益并网容量约1.2GW,较上年期末增长182MW;考虑到公司稳步推进自有新能源电站项目建设进度,我们预计25-27年公司发电业务有望实现营收约3.6/4.1/4.8亿元,毛利率约53%/52%/50%。

(4)新能源电站开发转让:公司坚持推进电站滚动开发,我们预计25-27年公司电站转让业务有望实现营收约17.6/18.4/19.4亿元,毛利率约21%/20%/20%。

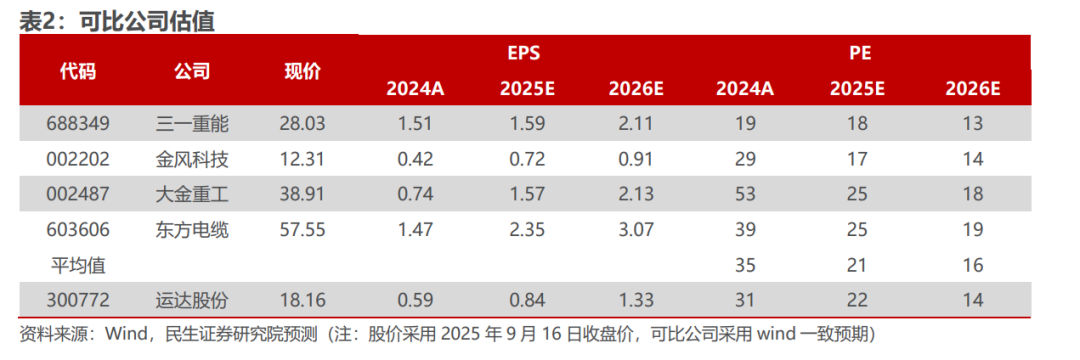

3.2 估值分析

我们选择同为风电行业优质设备厂商的三一重能、金风科技、大金重工、东方电缆作为公司估值参考的可比公司。取2025年9月16日收盘价来看,25-26年可比公司平均PE为21x/16x,公司对应PE为22x/14x;考虑到公司风机制造业务在手订单饱满,大兆瓦机型订单高增,加速全球战略布局,盈利有望迎来拐点,当前具备投资价值。

3.3 投资建议

我们预计公司2025-2027年营收分别为297.48、326.53、358.47亿元,增速为34%/10%/10%;归母净利润分别为6.59、10.48、14.04亿元,增速为42%/59%/34%,对应25-27年PE为22x/14x/10x。考虑国内外风电行业需求景气,公司风机制造业务迎来盈利拐点,首次覆盖,给予“推荐”评级。

4

风险提示

1)宏观政策风险。风电产业发展与宏观经济周期、产业政策导向及国家战略布局密切相关。若出现政策环境波动等不利因素,可能引发产业链各环节的协同性收缩,最终形成对企业经营业绩的实质性影响。

2)市场竞争风险。在行业集中度持续提升的背景下,若不能持续强化技术创新能力、优化产品结构并快速响应市场需求变化,将难以维持现有的市场地位;另一方面,在风电全面平价上网的新形势下,整机价格波动风险加大,可能对公司的营收规模和盈利能力带来显著影响。

3)零部件价格波动风险。公司采用专业化分工协作模式,将零部件生产外包给符合公司技术标准的供应商,供应商的交付能力直接影响公司的生产计划执行和订单履约;同时,若钢材等大宗原材料价格剧烈波动,核心部件供应商的议价能力可能通过价格调整传导至公司成本端,进而加大公司的成本压力。

财务报表预测和估值数据汇总

VIP复盘网

VIP复盘网