摘要

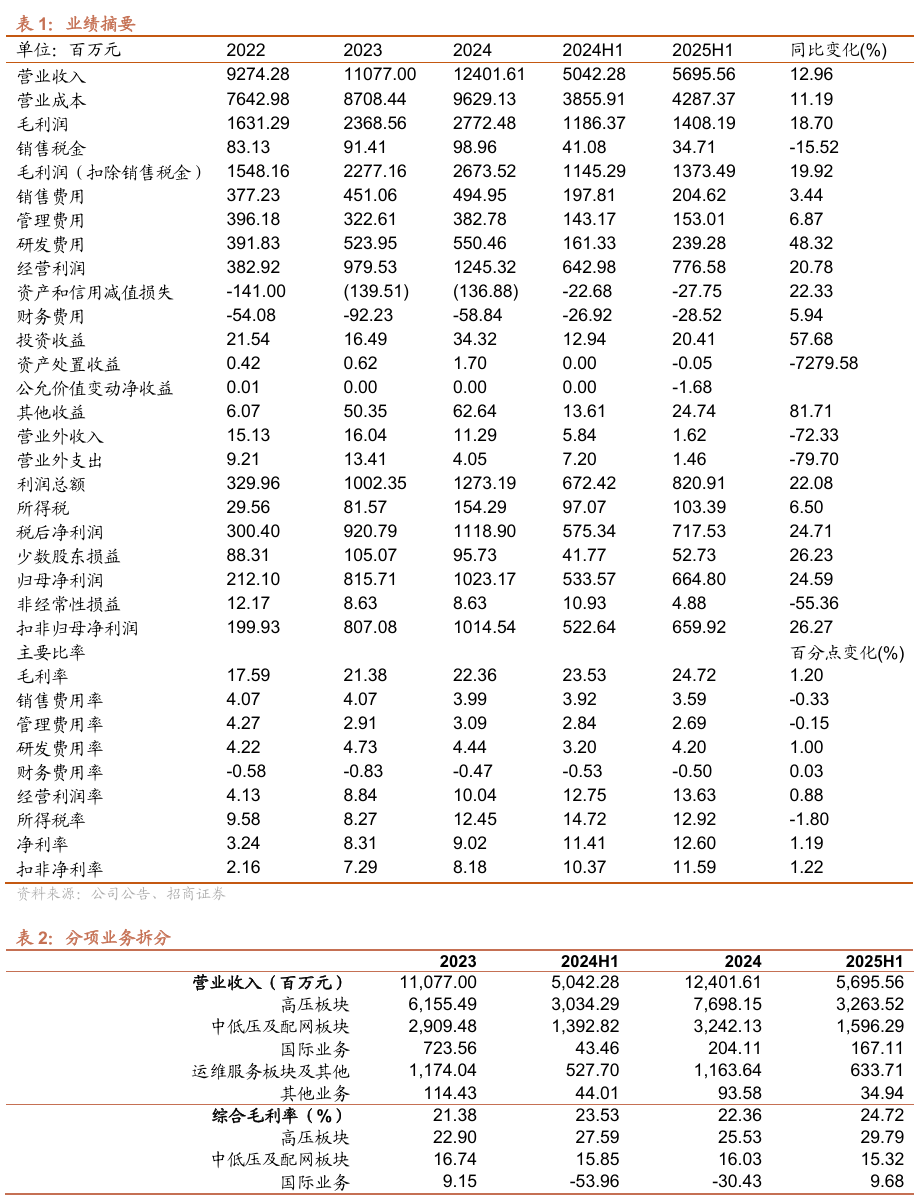

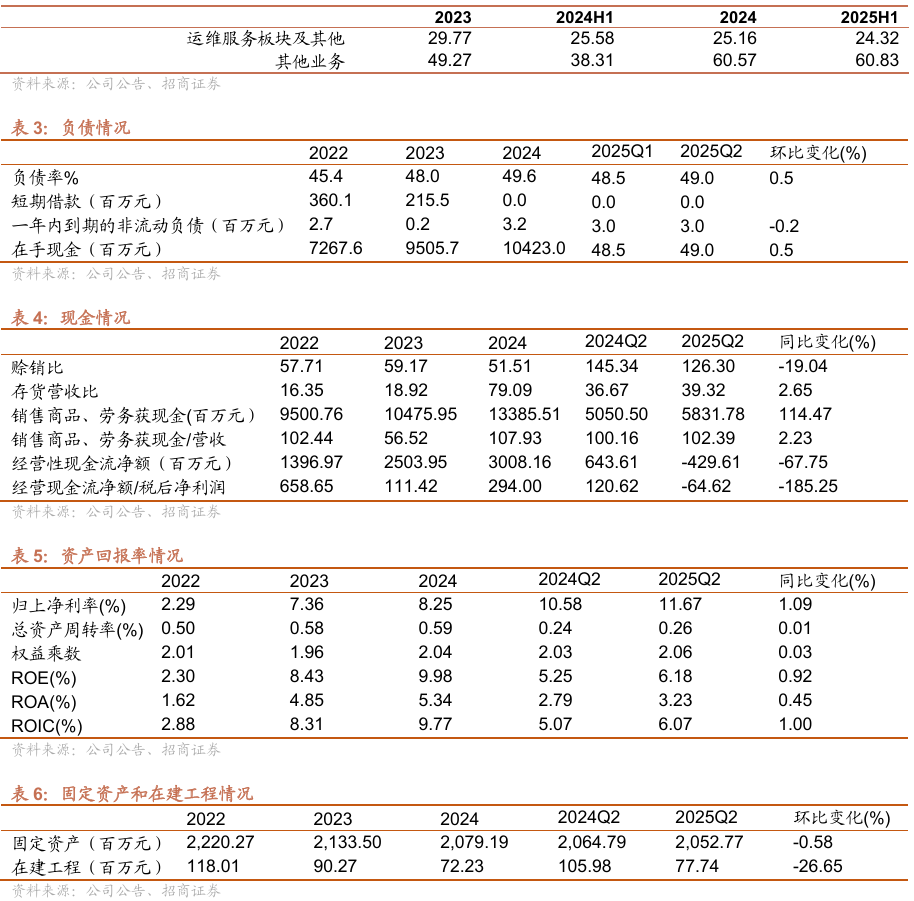

25Q2业绩稳步增长。公司2025年H1营业收入、归母净利润、扣非净利润56.96、6.65、6.61亿元,同比增长12.96%、24.59%、24.24%。2025年Q2实现营业收入、归上净利润、扣非净利润31.85、3.06、3.05亿元,同比增长6.23%、0.88%、0.33%。

25H1利润率维持高位,Q2略有波动。公司25年H1毛利率24.72%(同比 1.2pcts),费用率9.98%(同比 0.55pcts),净利率12.6%(同比 1.19pcts)。公司H1收入结构改善,高压产品占比达78%,特高压、超高压占比提升,毛利率持续改善。25Q2毛利率21.56%(同比-0.81pcts),费用率9.41%(同比 0.65pcts),净利率10.4%(同比-0.17pcts)。Q2利润率有所下滑系交付结构波动所致。

主要业务稳步增长,国际板块增幅亮眼。高压板块:营收 32.64亿元,同比 7.55%,毛利率 29.79%,同比 2.2 pcts。主要得益于可执行合同增加及提质增效成果。配网板块:营收 15.96 亿元,同比 14.61%,毛利率 15.32%,同比 -0.53 pcts。国际板块:营收 1.67亿元,同比 284.54%,毛利率 9.68%,同比转正。公司具备环保型开关设备技术,契合欧洲高端市场需求,同时受益于“一带一路”。运维检修及其他:营收 6.34亿元,同比 20.09%,毛利率 24.32%,同比 1.26pcts。

网内中标维持高位,配网和海外带来弹性。公司2025年H1在国网输变电项目变电设备中标同比增加45%,市占率8.2%,特高压设备招标市占率18.6%,皆位居前列。除特高压外,公司在750kV,550kV等超高压项目上面也有不错的收益。后续大型发电厂直接接入,以及系列特高压工程将为公司未来业绩增长提供保障。公司很早布局配电网,后续有望受益于配网侧投资加码。海外方面,公司调整战略,深入推进单机市场全球化布局,以一带一路项目为主,252kV组合电器进入欧洲高端市场,8种产品通过意大利TCA认证,同时沙特项目加快了产品认证,有望带来产品溢价。

具体盈利预测与评级,请参照正式报告。

风险提示:电力建设不及预期、公司中标情况不及预期、海外业务进展风险。

一、2025年中报分析

风险提示

1、电力建设不及预期

2、公司中标情况不及预期

3、海外业务进展风险

VIP复盘网

VIP复盘网