摘要

【油价回顾】截至2025年9月12日当周,国际油价整体上涨。本周,OPEC 增产步伐放缓且多个成员国将实施补偿性减产,加上美国可能对俄罗斯实施第二阶段制裁和美国敦促欧盟加征关税以制裁俄罗斯,以及以色列袭击卡塔尔和俄乌冲突持续,在地缘因素支撑下,油价有所上涨。截至本周五(9月12日),布伦特、WTI油价分别为66.99、62.69美元/桶。

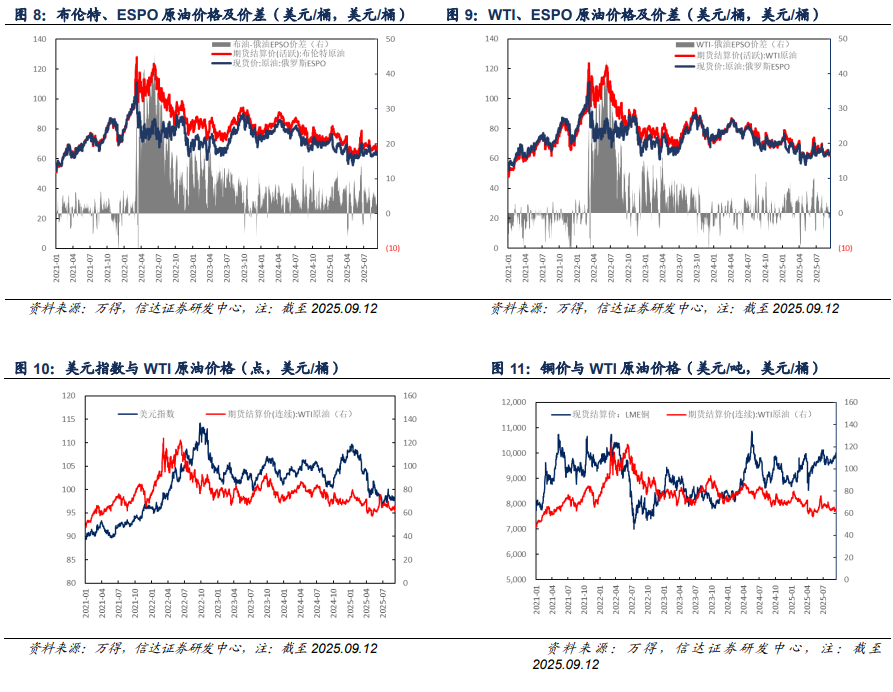

【原油价格】截至2025年09月12日当周,布伦特原油期货结算价为66.99美元/桶,较上周上升1.49美元/桶( 2.27%);WTI原油期货结算价为62.69美元/桶,较上周上升0.82美元/桶( 1.33%);俄罗斯Urals原油现货价为65.49美元/桶,与上周持平;俄罗斯ESPO原油现货价为62.78美元/桶,与上周持平。

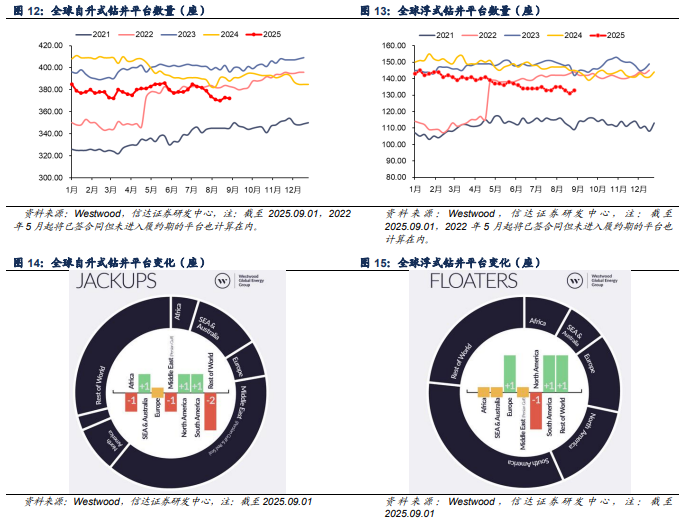

【海上钻井服务】截至2025年9月1日当周,全球海上自升式钻井平台数量为372座,较上周减少1座,其中非洲、中东、其他地区各减少1、1、2座,东南亚、北美、南美各增加1座;全球海上浮式钻井平台数量为133座,较上周增加2座,其中北美减少1座,欧洲、南美、其他地区各增加1座。

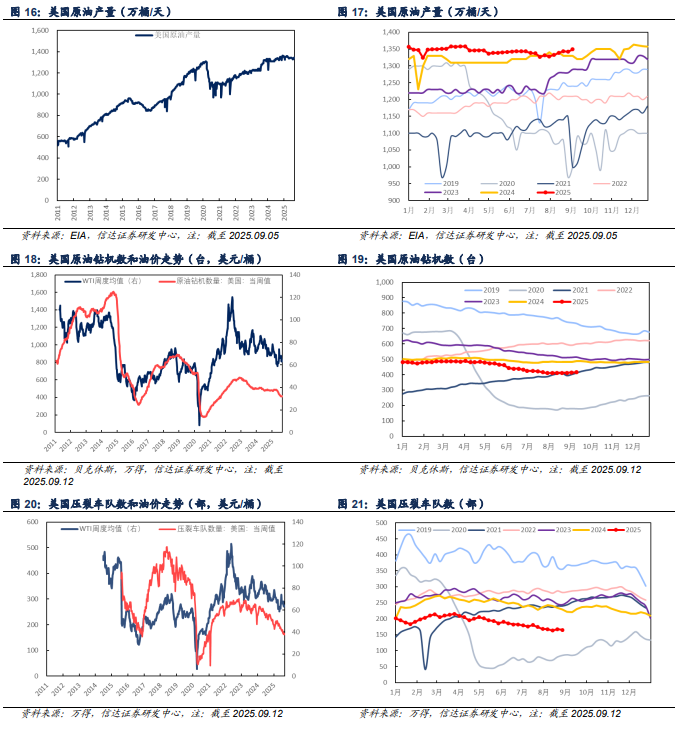

【美国原油供给】截至2025年09月05日当周,美国原油产量为1349.5万桶/天,较上周增加7.2万桶/天。截至2025年09月12日当周,美国活跃钻机数量为416台,较上周增加2台。截至2025年09月12日当周,美国压裂车队数量为169部,较上周增加5部。

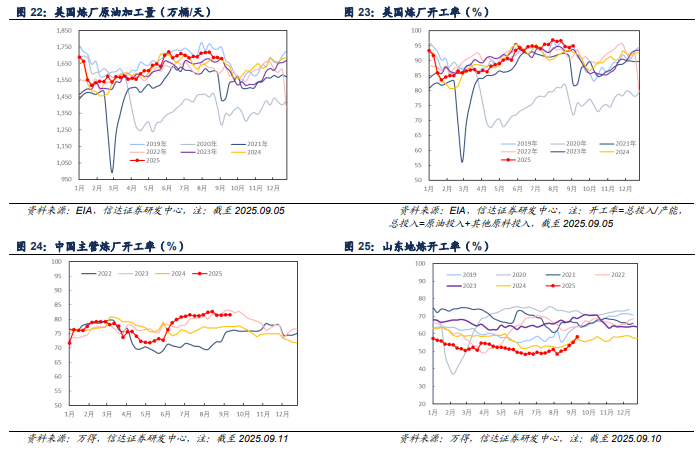

【美国原油需求】截至2025年09月05日当周,美国炼厂原油加工量为1681.8万桶/天,较上周减少5.1万桶/天,美国炼厂开工率为94.90%,较上周上升0.6pct。

【美国原油库存】截至2025年09月05日当周,美国原油总库存为8.3亿桶,较上周增加445.3万桶( 0.54%);战略原油库存为4.05亿桶,较上周增加51.4万桶( 0.13%);商业原油库存为4.25亿桶,较上周增加393.9万桶( 0.94%);库欣地区原油库存为2385.7万桶,较上周减少36.5万桶(-1.51%)。

【美国成品油库存】截至2025年09月05日当周,美国汽油总体、车用汽油、柴油、航空煤油库存分别为21999.7、1638.1、12063.8、4326.7万桶,较上周分别 145.8( 0.67%)、 122.0( 8.05%)、 471.5( 4.07%)、 47.4( 1.11%)万桶。

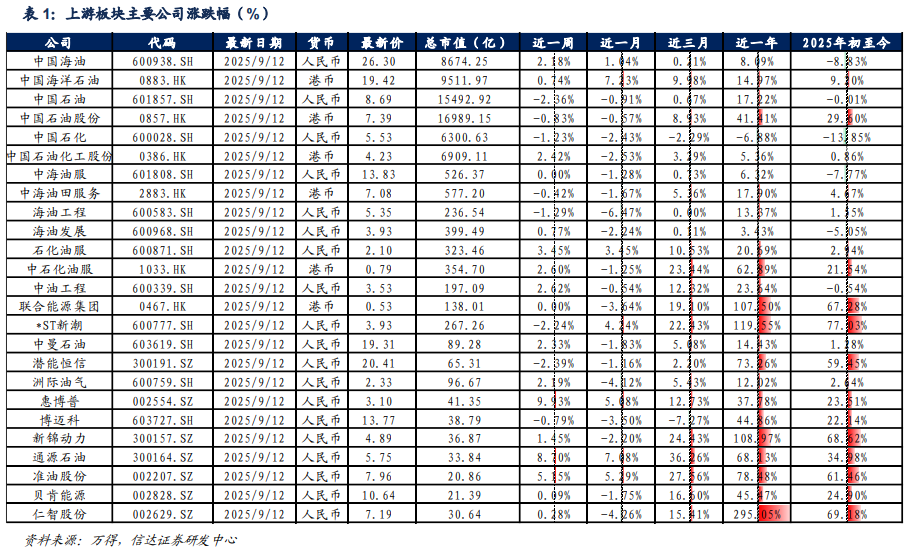

相关标的:中国海油/中国海洋石油(600938.SH/0883.HK)、中国石油/中国石油股份 (601857.SH/0857.HK)、中国石化/中国石油化工股份(600028.SH/0386.HK)、中海油服/中海油田服务 (601808.SH/2883.HK)、海油工程(600583.SH)、中曼石油(603619.SH)等。

风险因素:(1)中东地区巴以冲突等地缘政治因素对油价出现大幅度的干扰。(2)美国对委内瑞拉的潜在制裁可能。(3)美国与伊朗谈判的不确定性。(4)美国为推动俄乌冲突结束,造成原油市场波动。(5)宏观经济增速下滑,导致需求端不振。(6)新能源加大替代传统石油需求的风险。(7)全球贸易形势发生重大变化,对全球经济及石油需求产生破坏的风险。(8)OPEC 联盟修改石油供应计划的风险。(9)美国对页岩油生产、融资等政策调整的风险。

一周原油点评:

▪油价回顾▪

截至2025年9月12日当周,国际油价整体上涨。本周,OPEC 增产步伐放缓且多个成员国将实施补偿性减产,加上美国可能对俄罗斯实施第二阶段制裁和美国敦促欧盟加征关税以制裁俄罗斯,以及以色列袭击卡塔尔和俄乌冲突持续,在地缘因素支撑下,油价有所上涨。截至本周五(9月12日),布伦特、WTI油价分别为66.99、62.69美元/桶。

石油石化板块表现:

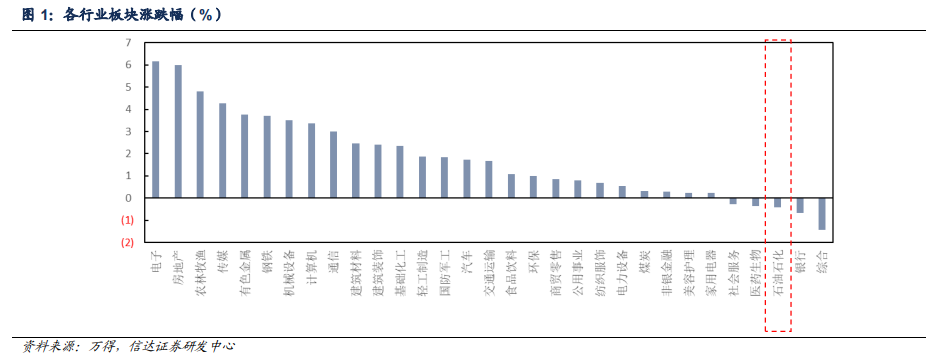

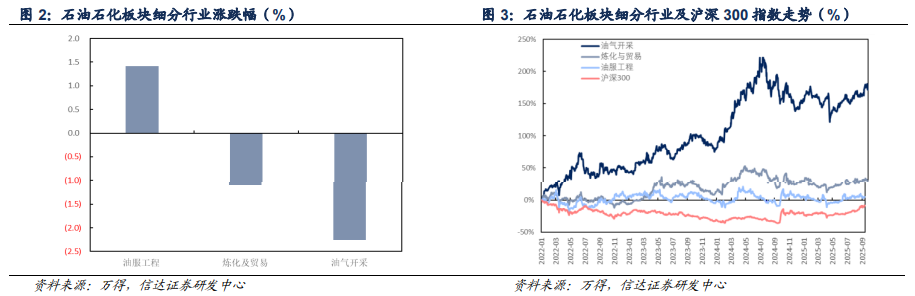

截至2025年9月12日当周,沪深300上涨1.38%至4522.00点,石油石化板块下跌0.41%。

截至2025年9月12日当周,油服工程板块上涨1.41%,炼化及贸易板块下跌1.10%,油气开采板块下跌2.26%。

截至2025年9月12日当周,油气开采板块自2022年以来涨幅171.77%,炼化及贸易板块自2022年以来涨幅28.52%,油服工程板块自2022年以来涨幅3.73%。

▪上游板块公司股价表现▪

截至2025年9月12日当周,上游板块股价表现较好的惠博普( 9.93%)、通源石油( 8.70%)、准油股份( 5.15%)。

原油价格:

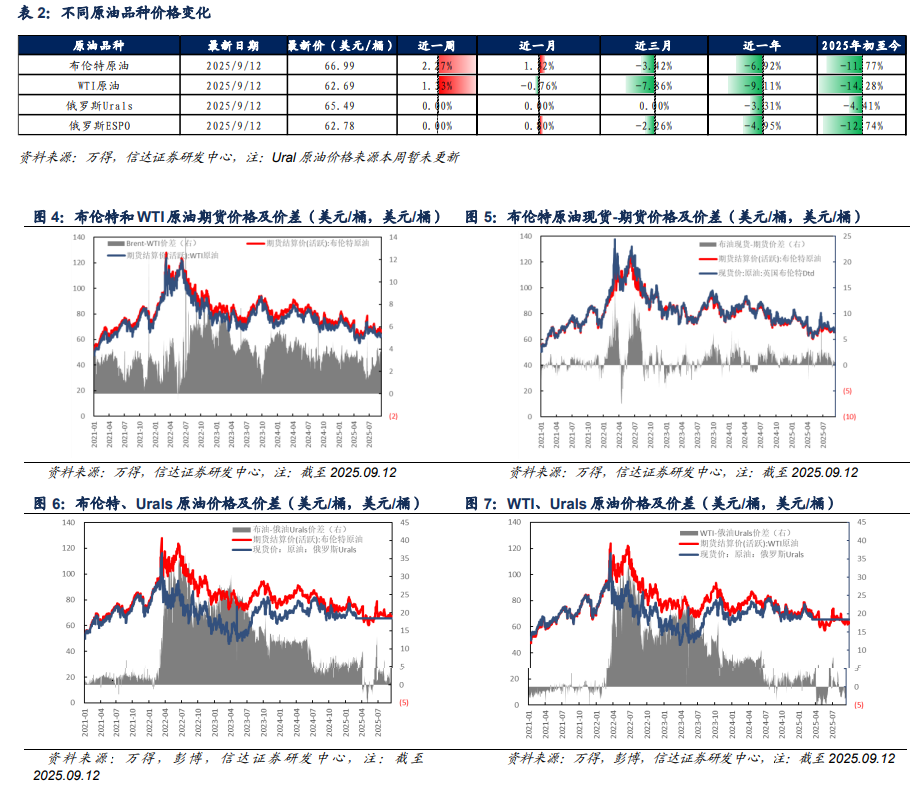

原油价格:截至2025年09月12日当周,布伦特原油期货结算价为66.99美元/桶,较上周上升1.49美元/桶( 2.27%);WTI原油期货结算价为62.69美元/桶,较上周上升0.82美元/桶( 1.33%);俄罗斯Urals原油现货价为65.49美元/桶,与上周持平;俄罗斯ESPO原油现货价为62.78美元/桶,与上周持平。

原油价差:截至2025年09月12日当周,布伦特-WTI期货价差为4.3美元/桶,较上周扩大0.67美元/桶;布伦特现货-期货价差为0.82美元/桶,较上周扩大0.92美元/桶;布伦特-俄罗斯Urals价差为1.5美元/桶,较上周扩大1.49美元/桶;WTI-俄罗斯Urals价差为-2.8美元/桶,较上周扩大0.82美元/桶。布伦特-俄罗斯ESPO价差为4.21美元/桶,较上周扩大2.4美元/桶;WTI-俄罗斯ESPO价差为-0.09美元/桶,较上周扩大1.73美元/桶。

相关指数:截至2025年09月12日,美元指数为97.62,较上周下跌0.12%;LME铜现货结算价为10004.50美元/吨,较上周上涨1.25%。

海上钻井服务:

已有合同的钻井平台数量:截至2025年9月1日当周,全球海上自升式钻井平台数量为372座,较上周减少1座,其中非洲、中东、其他地区各减少1、1、2座,东南亚、北美、南美各增加1座;全球海上浮式钻井平台数量为133座,较上周增加2座,其中北美减少1座,欧洲、南美、其他地区各增加1座。

(注:将全球主要作业海域分为非洲、东南亚、欧洲、中东、北美、南美、其他地区)

原油板块:

▪原油供给▪

产量板块:截至2025年09月05日当周,美国原油产量为1349.5万桶/天,较上周增加7.2万桶/天。

钻机板块:截至2025年09月12日当周,美国活跃钻机数量为416台,较上周增加2台。

压裂板块:截至2025年09月12日当周,美国压裂车队数量为169部,较上周增加5部。

▪原油需求▪

美国炼厂:截至2025年09月05日当周,美国炼厂原油加工量为1681.8万桶/天,较上周减少5.1万桶/天,美国炼厂开工率为94.90%,较上周上升0.6pct。

中国炼厂:截至2025年09月11日,主营炼厂开工率为81.59%,与上周持平。截至2025年09月10日,山东地炼开工率为58.39%,较上周上升3.33pct。

▪原油进出口▪

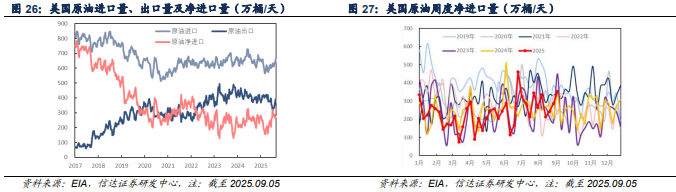

截至2025年09月05日当周,美国原油进口量为627.1万桶/天,较上周减少47.1万桶/天(-6.99%),美国原油出口量为274.5万桶/天,较上周减少113.9万桶/天(-29.33%),净进口量为352.6万桶/天,较上周增加66.8万桶/天( 23.37%)。

▪原油库存▪

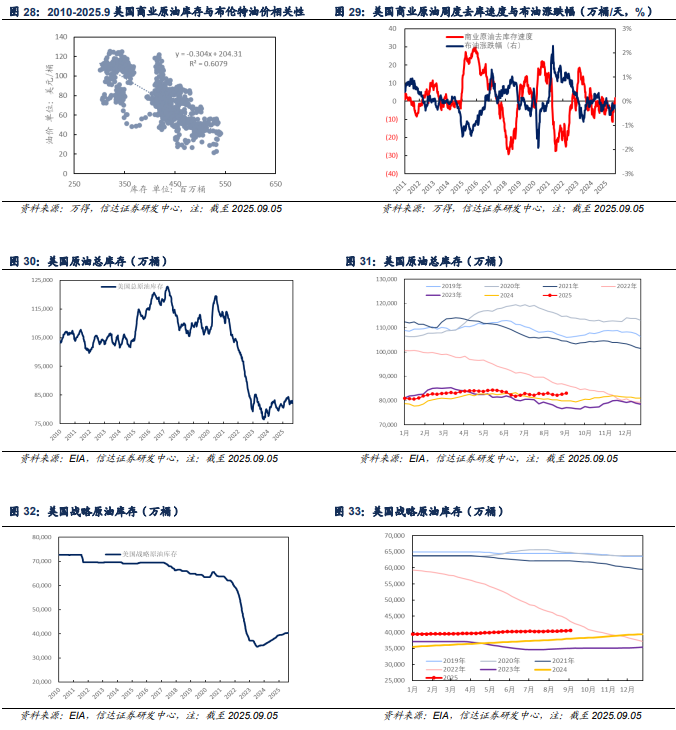

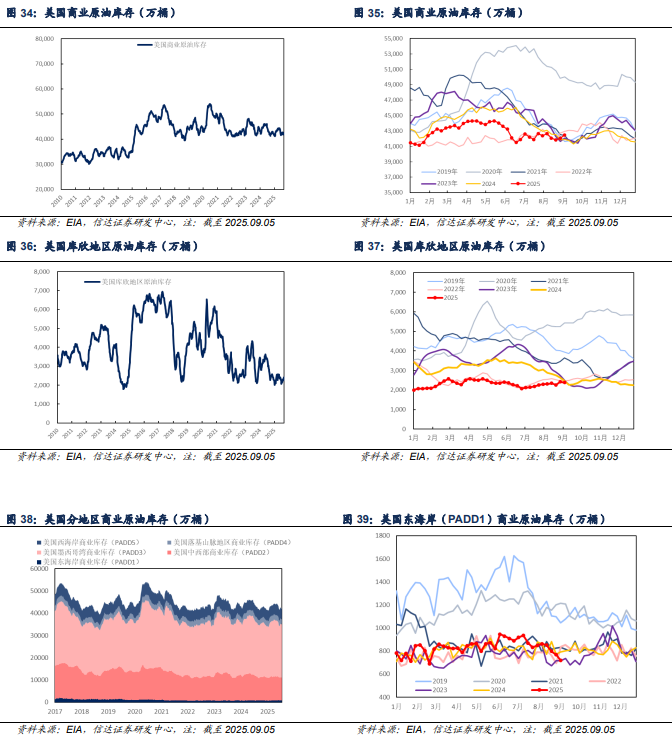

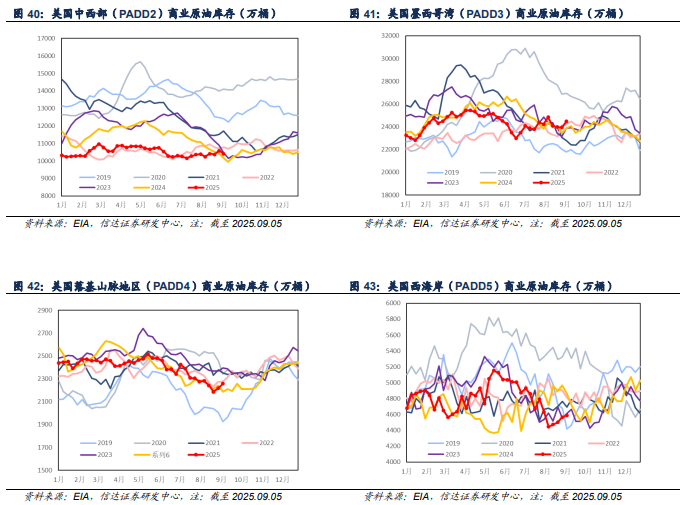

截至2025年09月05日当周,美国原油总库存为8.3亿桶,较上周增加445.3万桶( 0.54%);战略原油库存为4.05亿桶,较上周增加51.4万桶( 0.13%);商业原油库存为4.25亿桶,较上周增加393.9万桶( 0.94%);库欣地区原油库存为2385.7万桶,较上周减少36.5万桶(-1.51%)。

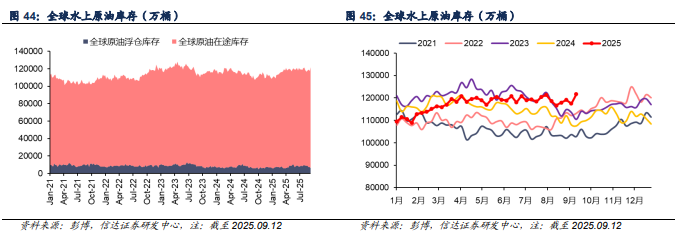

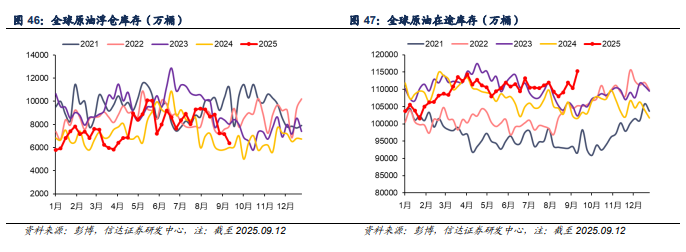

截至2025年9月12日当周,全球原油水上库存(包括在途和浮仓)为12.17亿桶,较上周 4203万桶( 3.45%)。其中,全球原油浮仓库存为6380.9万桶,较上周-797万桶(-12.49%);全球原油在途库存为11.53亿桶,较上周 5000万桶( 4.34%)。

(注:每周都对本周和上周数据进行更新和修正)

成品油板块:

▪成品油价格▪

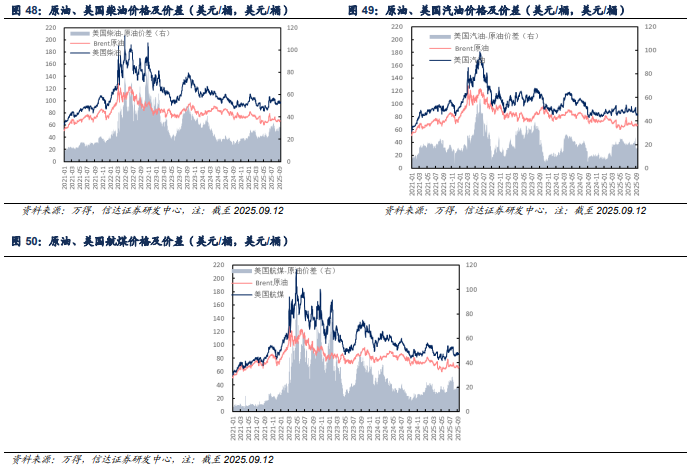

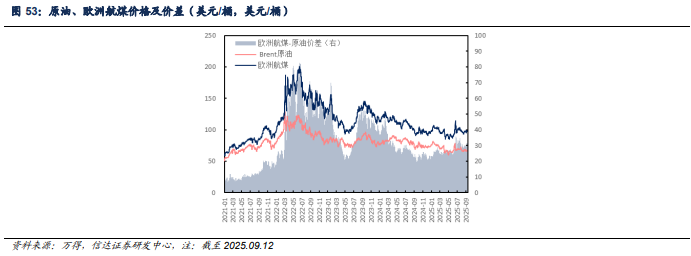

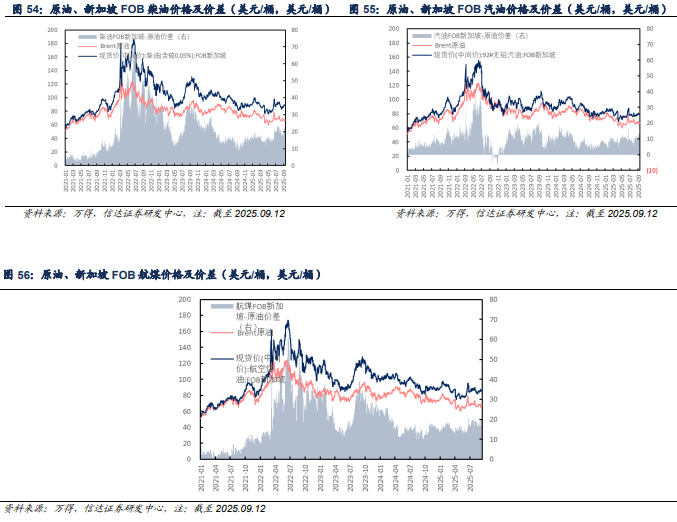

北美市场:截至2025年09月12日当周,美国柴油、汽油、航煤周均价分别为97.14(-1.54)、83.07(-1.82)、86.94(-1.28)美元/桶;与原油差价分别为30.67(-0.34)、16.59(-0.62)、20.47(-0.08)美元/桶。

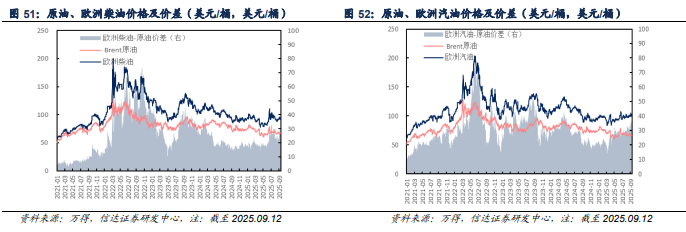

欧洲市场:截至2025年09月12日当周,欧洲柴油、汽油、航煤周均价分别为93.62(-0.19)、101.59(-0.17)、97.09(-0.72)美元/桶;与原油差价分别为27.15( 1.01)、35.12( 1.03)、30.62( 0.47)美元/桶。

东南亚市场:截至2025年09月12日当周,新加坡柴油、汽油、航煤周均价分别为88.59( 0.91)、79.19(-0.54)、85.66( 0.25)美元/桶;与原油差价分别为22.29( 2.29)、12.88( 0.82)、19.40( 1.66)美元/桶。

▪成品油供给▪

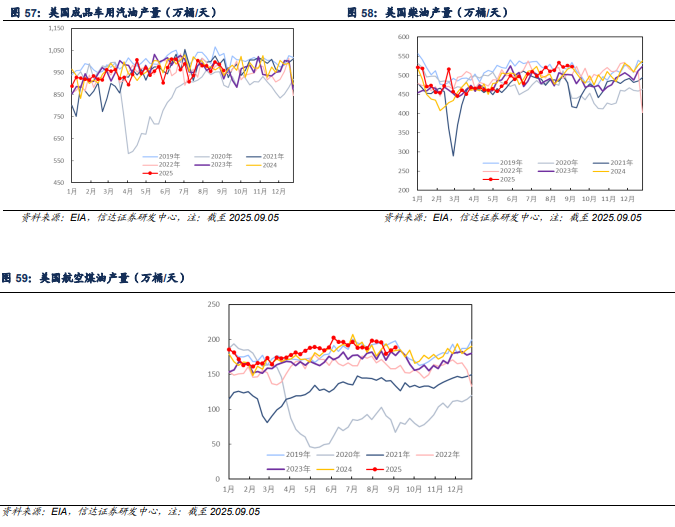

产量方面:截至2025年09月05日当周,美国成品车用汽油、柴油、航空煤油产量分别为958.7、522.9、188.7万桶/天,较上周分别-28.5(-2.89%)、-2.4(-0.46%)、 4.6( 2.50%)万桶/天。

▪成品油需求▪

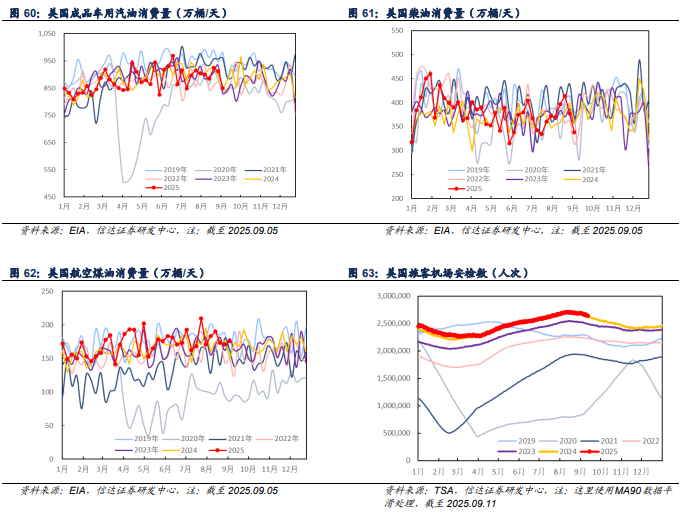

消费方面:截至2025年09月05日当周,美国成品车用汽油、柴油、航空煤油消费量分别为850.8、337.7、175.5万桶/天,较上周分别-60.9(-6.68%)、-39.1(-10.38%)、 5.1( 2.99%)万桶/天。

出行数据:截至2025年09月11日,美国周内机场旅客安检数为1609.25万人次,较上周减少82.86万人次(-4.90%)。

▪成品油进出口▪

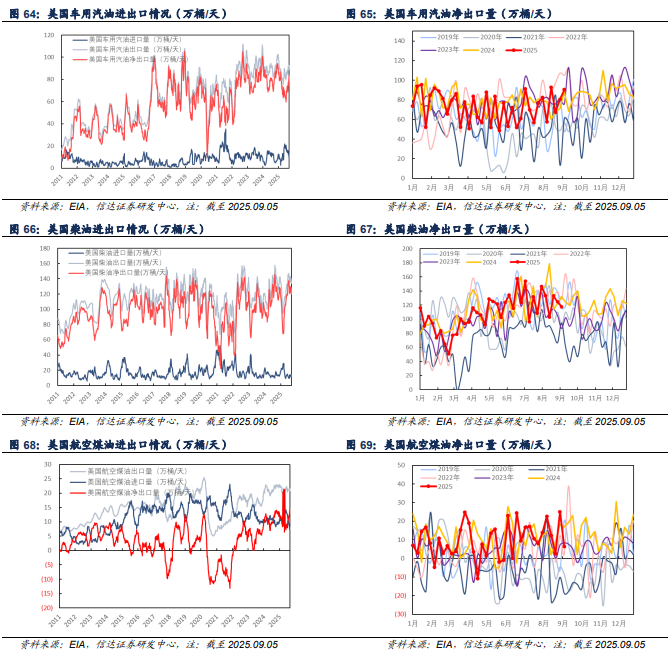

汽油板块:截至2025年09月05日当周,美国车用汽油进口量为8.9万桶/天,较上周减少8.9万桶/天(-50.00%);出口量为99.3万桶/天,较上周增加1.1万桶/天( 1.12%);净出口量为90.4万桶/天,较上周增加10.0万桶/天( 12.44%)。

柴油板块:截至2025年09月05日当周,美国柴油进口量为21.7万桶/天,较上周增加12.1万桶/天( 126.04%);出口量为139.4万桶/天,较上周增加5.3万桶/天( 3.95%);净出口量为117.7万桶/天,较上周减少6.8万桶/天(-5.46%)。

航煤板块:截至2025年09月05日当周,美国航空煤油进口量为12.7万桶/天,较上周增加8.2万桶/天( 182.22%);出口量为19.1万桶/天,较上周减少10.5万桶/天(-35.47%);净出口量为6.4万桶/天,较上周减少18.7万桶/天(-74.50%)。

▪成品油库存▪

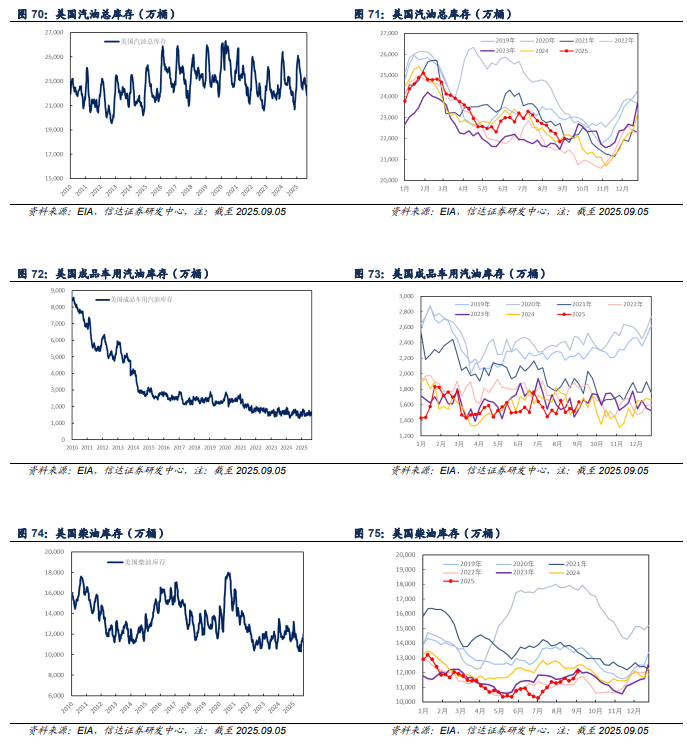

美国成品油:截至2025年09月05日当周,美国汽油总体、车用汽油、柴油、航空煤油库存分别为21999.7、1638.1、12063.8、4326.7万桶,较上周分别 145.8( 0.67%)、 122.0( 8.05%)、 471.5( 4.07%)、 47.4( 1.11%)万桶。

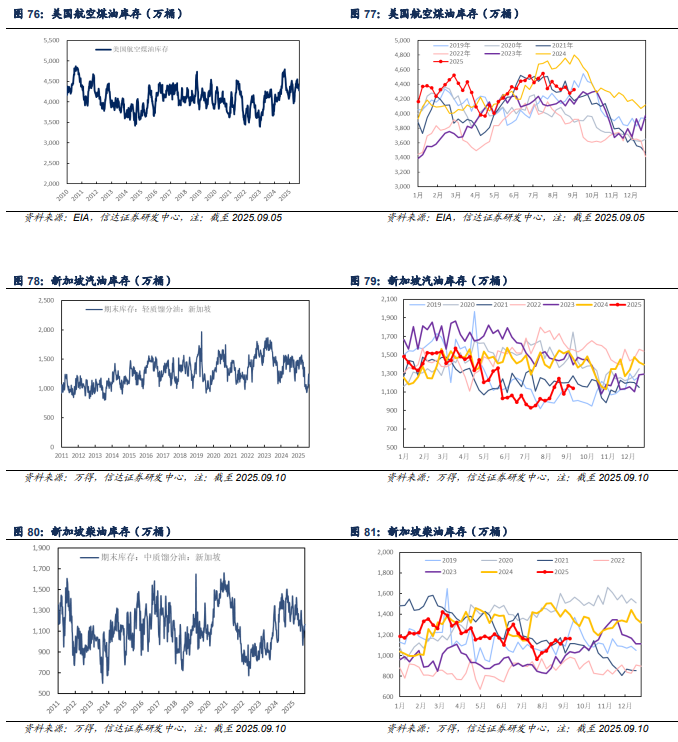

新加坡成品油:截止至2025年09月10日,新加坡汽油、柴油库存分别为1140、1164万桶,较上周分别-29.0(-2.48%)、 2.0( 0.17%)万桶。

原油期货成交及持仓板块:

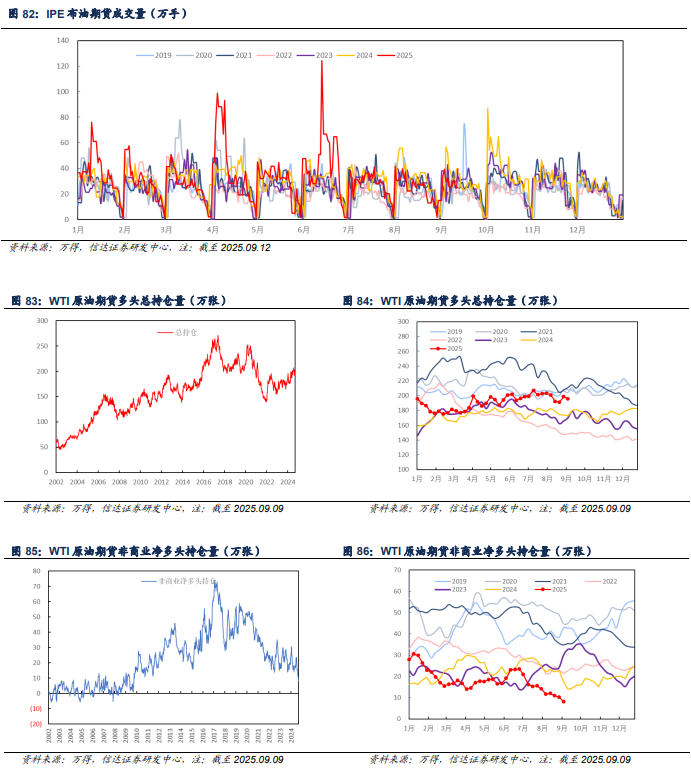

原油期货成交及持仓:截至2025年09月12日,周内布伦特原油期货成交量为200.1万手,较上周增加18.49万手( 10.18%)。截止至2025年09月09日,周内WTI原油期货多头总持仓量为195.71万张,较上周减少3.07万张(-1.55%);非商业(投机和套利目的持有)净多头持仓8.18万张,较上周减少2.06万张(-20.10%)。

风险因素:

(1)中东地区地缘政治因素对油价出现大幅度的干扰。

(2)美国对委内瑞拉的潜在制裁可能。

(3)美国与伊朗关系的不确定性。

(4)美国为推动俄乌冲突结束,造成原油市场波动。

(5)宏观经济增速下滑,导致需求端不振。

(6)新能源加大替代传统石油需求的风险。

(7)全球贸易形势发生重大变化,对全球经济及石油需求产生破坏的风险。

(8)OPEC 联盟修改石油供应计划的风险。

(9)美国对页岩油生产、融资等政策调整的风险。

VIP复盘网

VIP复盘网