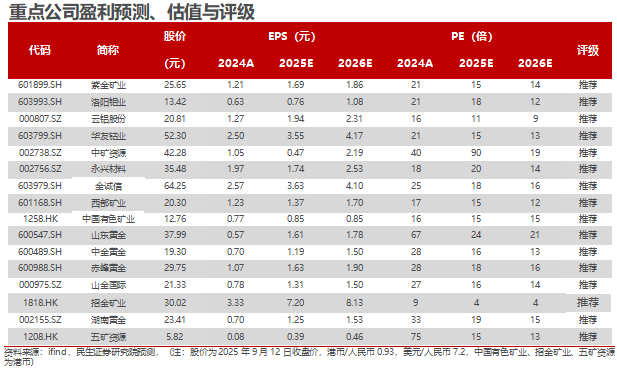

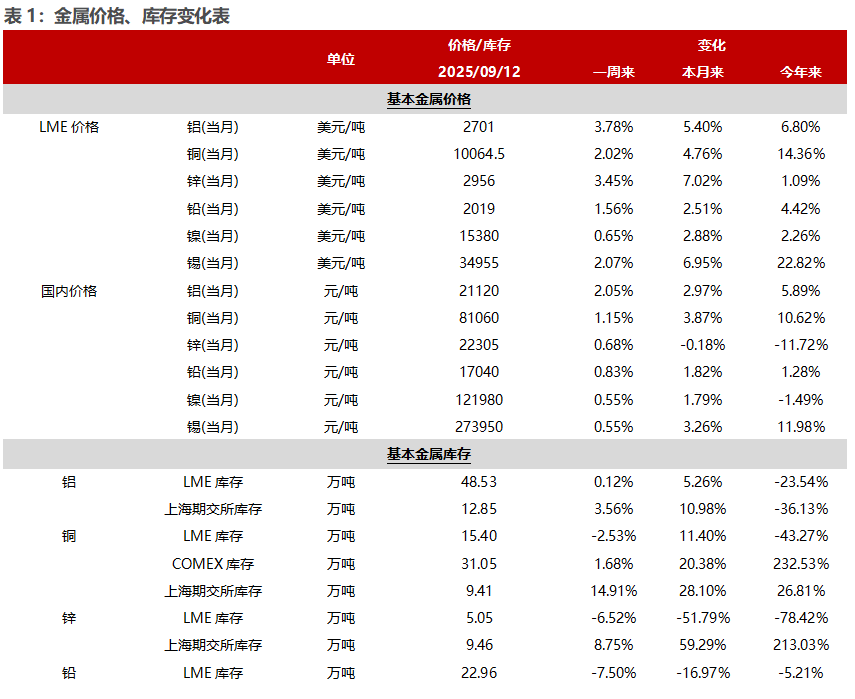

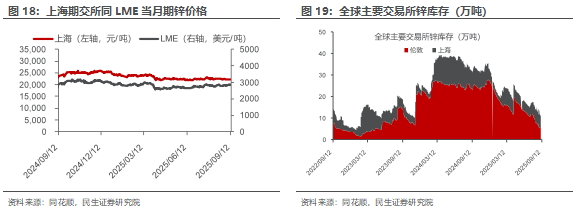

◾本周(09/08-09/12)上证综指上涨1.52%,沪深300指数上涨1.38%,SW有色指数上涨3.76%,贵金属COMEX黄金 1.12%,COMEX白银 2.82%。工业金属LME铝、铜、锌、铅、镍、锡价格分别变动 3.78%、 2.02%、 3.45%、 1.56%、 0.65%、 2.07%,工业金属库存LME铝、铜、锌、铅、镍、锡分别变动 0.12%、-2.53%、-6.52%、-7.50%、 4.49%、 17.49%。

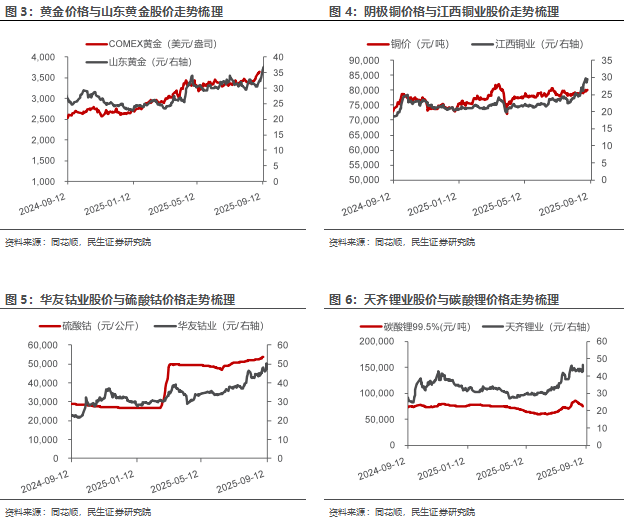

◾贵金属:美国非农不及预期,美联储降息预期强烈,金银价格迭创新高。美国8月非农就业不及预期,失业率创四年新高,PPI远低于预期、CPI核心稳定,降息预期强烈;同时俄乌冲突、中东紧张等地缘冲突等维持风险溢价,金价迭创新高;白银因其工业属性以及补涨驱动下,价格屡创新高。中长期看,央行购买黄金 美元信用弱化为主线,持续看好金价中枢上移,黄金板块迎来右侧布局机会。重点推荐:西部黄金、山东黄金、招金矿业、中金黄金、赤峰黄金、潼关黄金、万国黄金集团、山金国际、湖南黄金,建议关注中国黄金国际、灵宝黄金等,白银标的推荐兴业银锡、盛达资源。

◾风险提示:需求不及预期、供给超预期释放、海外地缘政治风险。

报告正文

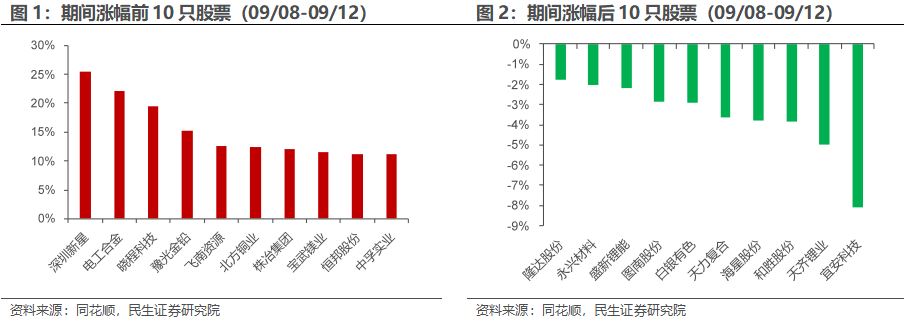

1、行业及个股表现

2、基本金属

2.1 价格和股票相关性复盘

2.2 工业金属

2.2.1 铝

(1)价格周度观点

本周(09/08-09/12),宏观面上,国际方面,美国8月PPI同比增长2.6%,预期增长3.3%;环比下降0.1%,预期增长0.3%。美国8月PPI四个月来首次下降,强化了美联储下周会议降息的预期,市场目前几乎完全消化了今年余下时间三次降息的预期。墨西哥总统辛鲍姆表示,正在考虑对未与墨西哥签订贸易协定的国家(包括中国)加征关税。特朗普签署行政命令,允许美国在与外国贸易伙伴达成框架协议或最终协议后动态调整关税(如部分商品关税归零),但在协议签署前维持现有钢铝衍生品关税。国内方面,工信部等六部门联合部署开展汽车行业网络乱象专项整治行动。商务部副部长鄢东8日在新闻发布会上表示,中国东盟自贸区3.0版谈判已经全面完成,中方将与东盟保持沟通,积极推进签署程序,推动年底前正式签署中国—东盟自贸区3.0版议定书。2025年中报季收官,虽然房企整体业绩表现不甚理想,但对市场信心有所恢复。

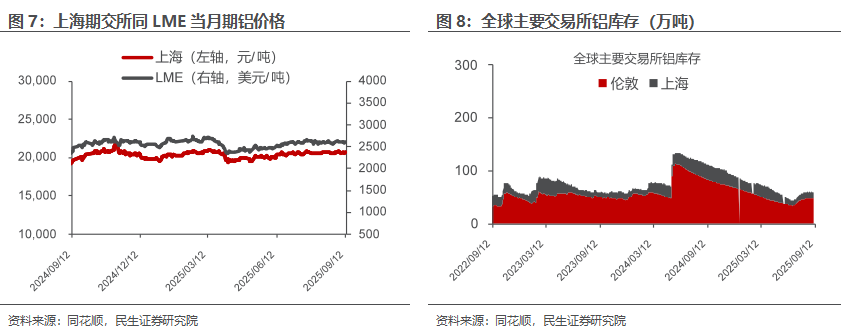

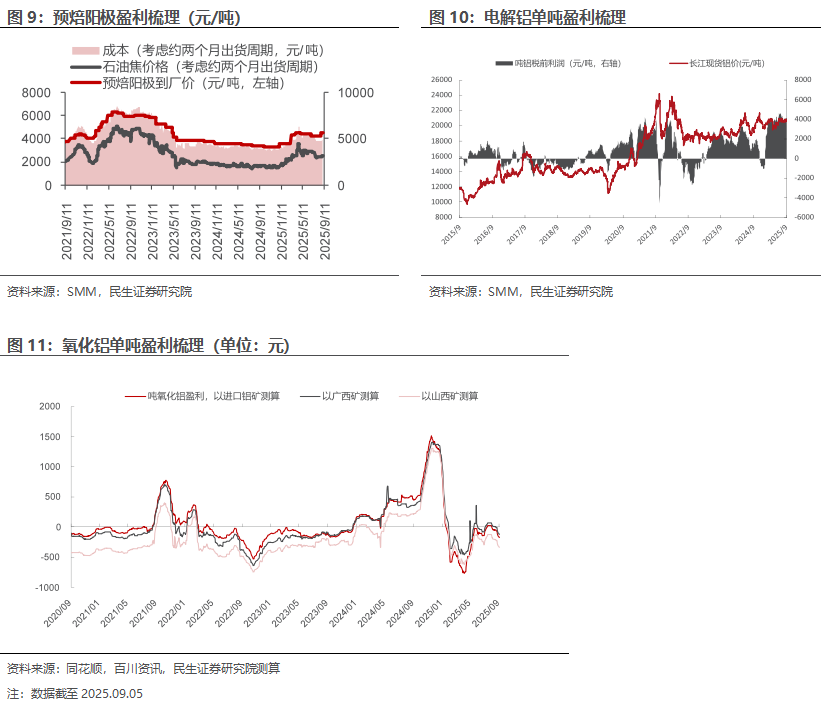

基本面来看,国内电解铝运行产能维持高位运行,在西南地区部分置换和技改的项目有条不紊地推进下,行业开工率环比小增。铝水比例方面,9月正值传统旺季,目前部分企业反馈铝液直销计划增加,铝水比例预计小幅回升。成本端,氧化铝现货价格维持窄幅运行,电解铝即时成本环比变化甚微,较上周四下跌约11元/吨至16738元/吨,电解铝即时理论利润环比上涨121元/吨至3951元/吨。成本端,氧化铝现货价格维持偏弱运行,电解铝即时成本环比继续走低,较上周四下跌约182元/吨至1643元/吨,电解铝即时理论利润环比上涨432元/吨至4422元/吨。需求端,随着"金九"消费旺季的到来,多数型材企业反馈订单情况有所改善,本周国内铝型材龙头企业开工率环比回升1个百分点至54%,其余各下游版块的开工表现也有不同程度的回升。库存方面,据SMM统计,本周四国内主流消费地电解铝锭库存录得62.5万吨,较本周一去库0.6万吨,环比上周四去库0.1万吨。进入9月出库表现尽管有所起色,但升贴水仍然承压,且近期在途货源虽有减少预期,但下降幅度仍不明显,去库拐点能否在9月中顺利出现仍需进一步观察。

(2)利润

(3)成本库存

2.2.2 铜

(1)价格周度观点

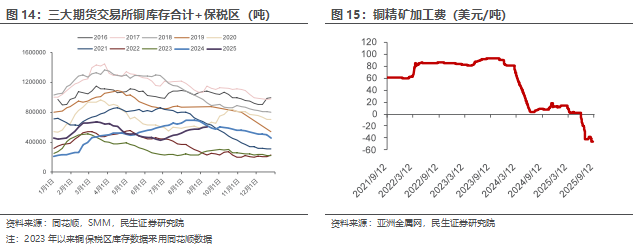

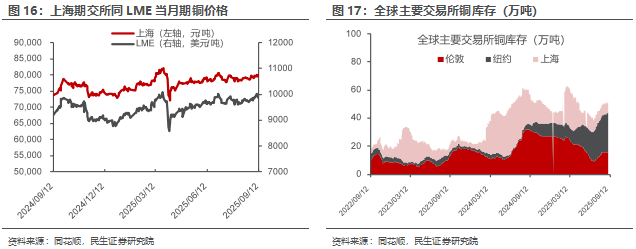

本周(09/08-09/12),本周铜价整体维持高位震荡,宏观面宽松预期与基本面消费不足形成拉锯。美国8月非农就业大幅不及预期,失业率创四年新高,就业修订更显示劳动力市场明显疲软,推动市场强化美联储9月降息押注。PPI远低于预期、CPI虽小幅回升但核心稳定,叠加初请失业金人数创高位,使降息预期偏向年内三次,美元承压回落,为铜价提供持续支撑。与此同时,特朗普施压美联储加快宽松步伐,进一步强化市场情绪。地缘方面,俄乌冲突、中东紧张与欧美制裁动态维持风险溢价。本周伦铜大幅上行,周内突破10000美元关口。沪铜亦上行至80000元/吨上方。

基本面方面,本周因铜价冲高终端消费明显变弱,9月预期旺季未能表现。铜材开工率均未达预期。供应端口上770号文的影响仍集中体现在江西地区,其他地区废铜开工率有所回升。本周现货升水持续下行,但在平水附近表现出较强韧性。市场对第四季度升水仍持上行预期。但当前消费难有支撑,且进口铜持续到货冲击升水,短期内升水易跌难涨。

展望下周,美联储9月降息基本已经确定,市场预期已经基本充分交易,地缘政治扰动或成为伦铜上方压力。预计伦铜波动于9900-10100美元/吨,沪铜波动于79500-81000元/吨。现货方面,下周为沪期铜2509合约最后交易日,好铜流动性仍然趋紧,而进口到货量相较8月底将减少,供需双弱下现货升水预计小幅下行,价差相较上周将收窄。预计现货对沪铜2509合约在升水20元/吨-升水180元/吨。

2.2.3 锌

(2)加工费&社会库存

2.3 铅、锡、镍

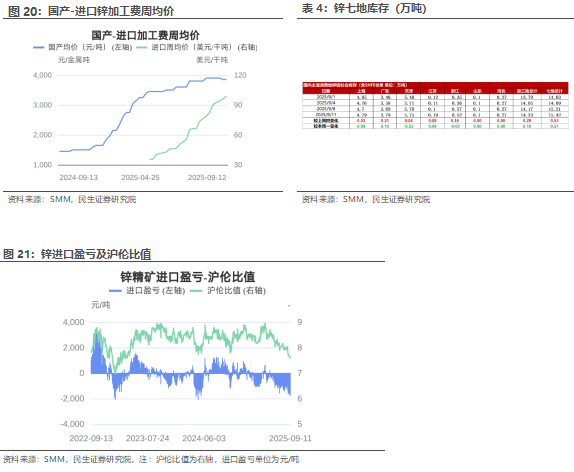

◾ 铅:本周(09/08-09/12),本周伦铅开于1989.5美元/吨,上半周围绕1990美元/吨一线窄幅震荡,由于美国通胀意外下跌,8月PPI环比-0.1%,四个月来首次转负,周中伦铅震荡下行探低至1972美元/吨,下半周伦铅反弹,尾盘摸高2004美元/吨,截至北京时间2025年9月12日15:00,终收于2001美元/吨,涨幅0.65%。本周沪铅主力2510合约开于16915元/吨,周初围绕16900元/吨盘整,周中探低至16790元/吨;因国内铅冶炼厂检修数量增加,供应区域性紧张带动铅锭社会库存下降,下半周铅价反弹,周五午后拉涨突破万七阻力位,终收于17040元/吨,涨幅0.83%。

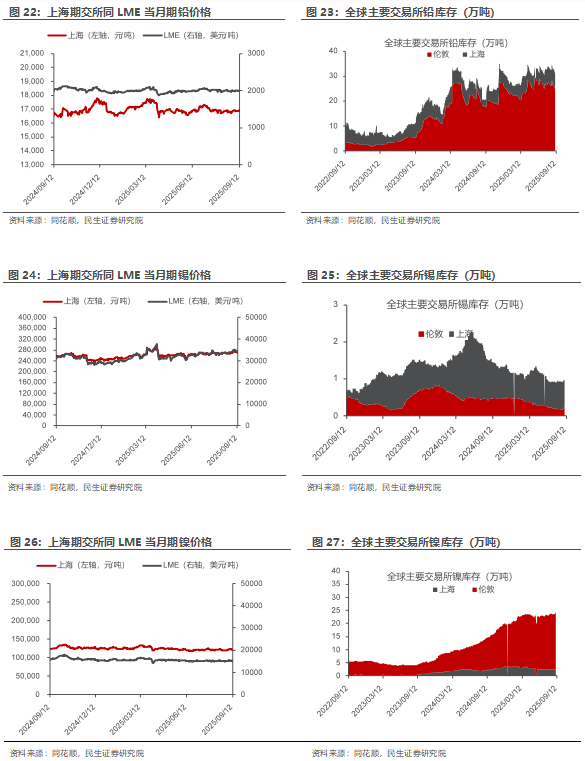

◾锡:本周(09/08-09/12),沪锡价格在本周整体呈现震荡上行态势,受到宏观情绪改善和供应端持续约束的双重支撑。美国8月非农就业数据大幅低于预期,强化了市场对美联储9月降息的预期,美元走弱对大宗商品价格形成一定支撑。然而,特朗普关税政策对半导体产业链的潜在冲击以及国内“金九银十”旺季需求成色不足,仍抑制锡价上行空间。从整体来看,沪锡主力合约波动区间介于26.9万元/吨至27.35万元/吨。现货市场方面,成交情况较为谨慎,下游企业多以刚需采购为主,观望情绪浓厚,贸易商成交量普遍偏低。

◾镍:本周(09/08-09/12),本周镍价先跌后涨,周五在宏观面利好推动下显著上涨。截至9月12日,沪镍主力合约2510报收121,960元/吨,周度涨幅0.73%;LME镍价同步小幅走高,最新报价15,340美元/吨,周度上涨55美元,涨幅0.36%。现货市场方面,SMM1#电解镍均价为122,050元/吨,环比上周上涨1,150元/吨。进入9月,下游采购需求有所回暖,但不及此前“金九”预期。美国8月非农就业数据遇冷、PPI意外回落以及CPI数据强化了市场对美联储降息的预期,流动性宽松预期对镍价构成支撑。然而,LME镍库存持续攀升至223,152吨,创自2021年8月份以来新高,高库存成为压制镍价反弹的主要因素。基本面方面,印尼政府打击非法采矿行动虽未对镍矿供应造成实质性影响,但未来RKAB审批周期缩短的新规可能会影响镍矿石价格。预计下周镍价仍将以震荡运行为主,沪镍主力参考区间为12.0-12.4万元/吨。

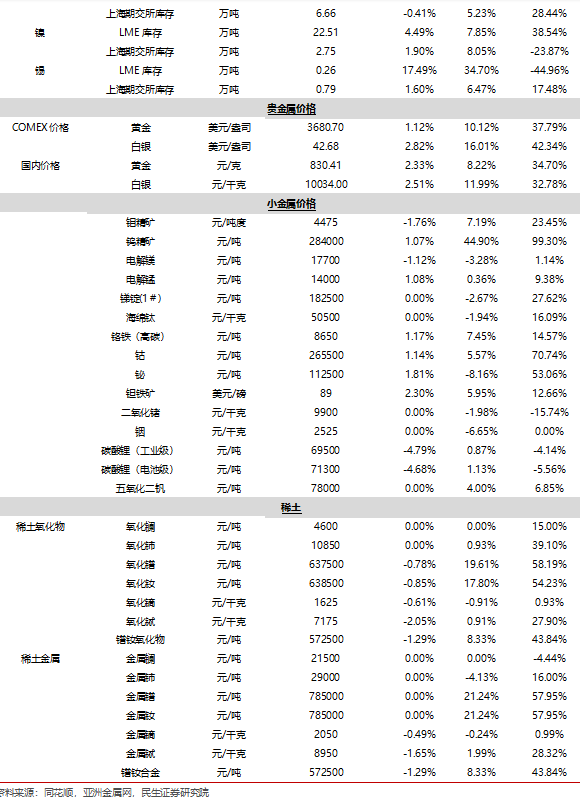

3、 贵金属、小金属

3.1 贵金属

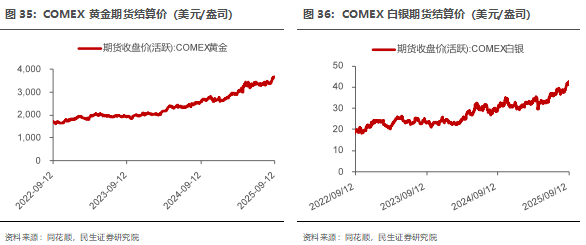

◾ 金银:本周(9.5-9.11)金银价格上涨。截至9月11日,国内99.95%黄金市场均价821.23元/克,较上周均价上涨2.80%,上海现货1#白银市场均价9773元/千克,较上周均价上涨0.88%。周初公布的美国非农就业报告证实了劳动市场的持续走软,引发人们对劳动力市场可能正处于更严重恶化的担忧。从美国劳动力市场的疲软信号,到美联储降息预期的强化,再到各国央行的持续增持黄金储备,以及美元汇率和债券市场的联动反应,都为金银价格提供了坚实的支撑。当前市场等待美国CPI通胀数据,COMEX金银主力分别运行在3650-3700和41.0-41.5美元/司之间,沪银在9700-9800元/千克区间内窄幅震荡,沪金主力在830元/克附近徘徊。

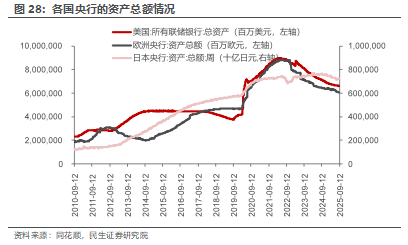

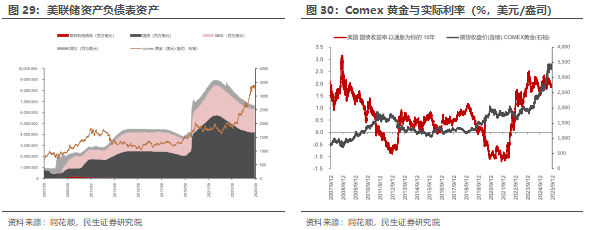

(1)央行BS、实际利率与黄金

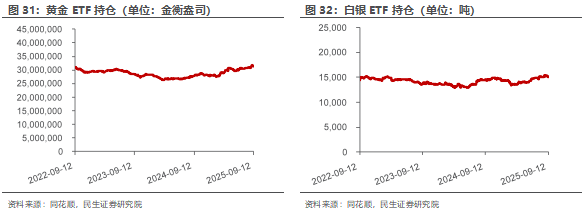

(2)ETF持仓

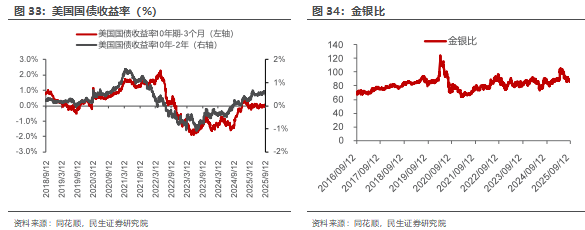

(3)长短端利差和金银比

(4)COMEX期货收盘价

3.2 能源金属

3.2.1 钴

(1)高频价格跟踪及观点

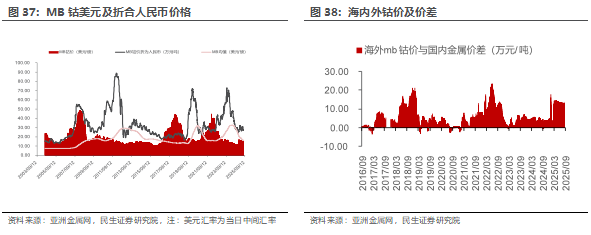

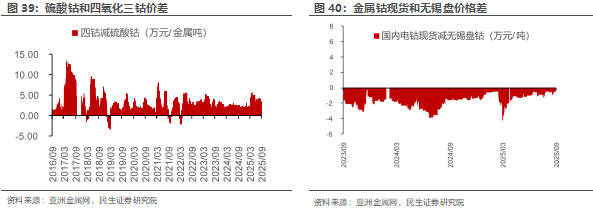

◾ 电解钴:本周(09/08-09/12)国内电解钴现货价格呈震荡上行态势,但整体市场交投氛围与上周相比变化有限。供给方面,主流冶炼企业维持长单供应,贸易商跟随盘面报价。需求方面,下游企业对当前高钴价接受度偏低,采购仍以刚性需求为主,市场实际成交较为清淡。本周电解钴价格上行主要受钴中间品及钴盐价格持续上涨带动,然而其自身较高的库存水平以及相对疲软的需求仍对价格上涨存在一定抑制。后续需密切关注电解钴与钴盐之间的价差变动,尤其关注电解钴何时反融为钴盐

(2)价差跟踪

3.2.2 锂

(1)高频价格跟踪及观点

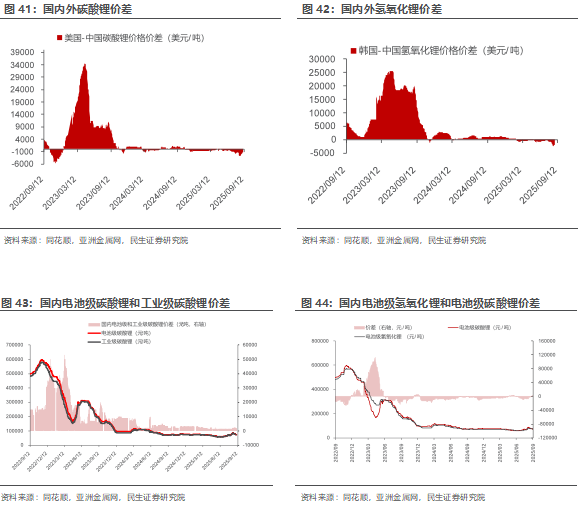

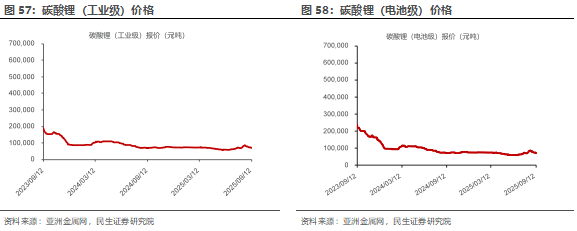

◾ 碳酸锂:本周(09/08-09/12),本周初碳酸锂市场行情波动显著。周初市场开局疲软,市场交投氛围清淡,下游多持观望态度。周二行情出现短暂企稳,价格与前日持平,买卖双方陷入僵持格局。周三市场风云突变,电池级碳酸锂均价单日大幅下挫1150元至7.345万元/吨,工业级碳酸锂同步跟跌,期货市场更是几近跌停,引发市场广泛关注。当前正值传统"金九银十"需求旺季,下游材料厂存在刚性采购需求,需求增速乐观。与此同时,供应端结构正在发生重要变化,锂辉石原料所产碳酸锂占比已稳定超过60%,成为市场供给的主力军和成本定价的核心参考,而锂云母路线占比则萎缩至15%。随着下游采购需求在旺季周期的显著回暖,需求增速快于供给增长的预期,市场将会出现阶段性供应偏紧的局面。值得注意的是,江西地区相关矿山的矿种变更问题仍在进行中,暂未有明确结果,需谨慎判别真伪。

(2)价差跟踪

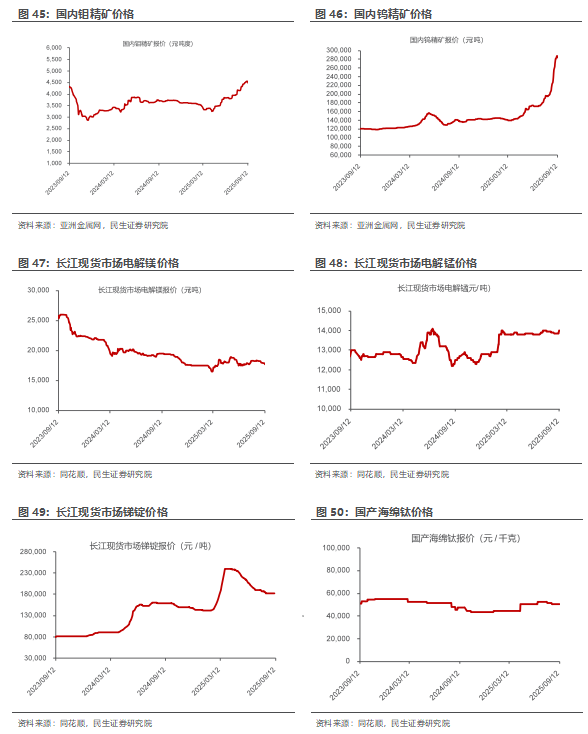

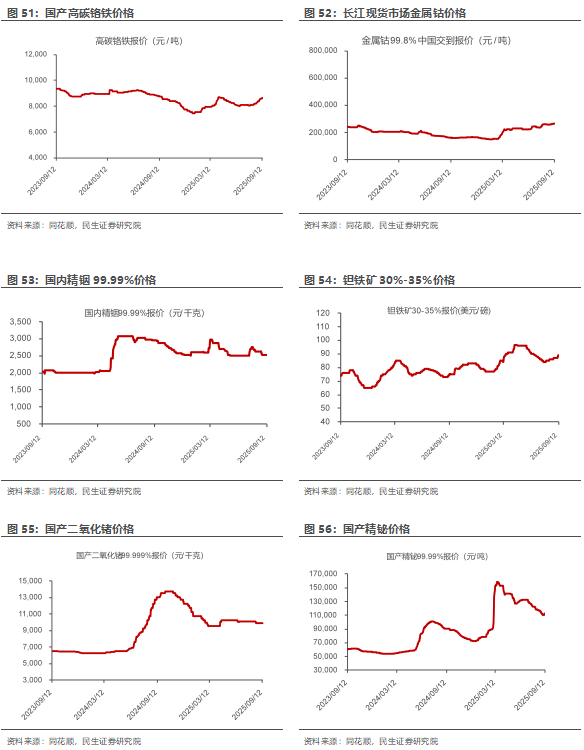

3.3 其他小金属

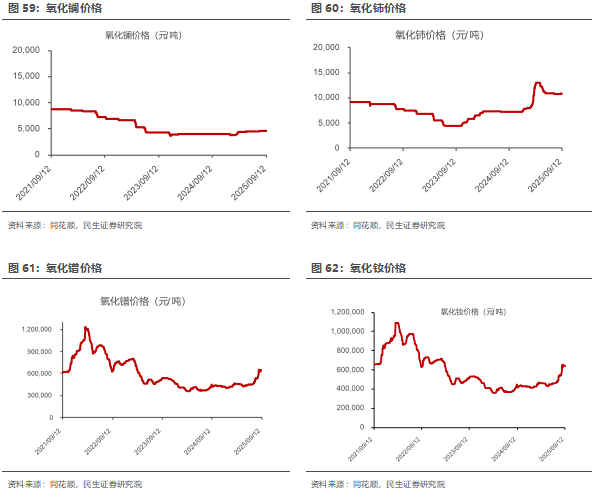

4、稀土价格

5、风险提示

1、需求不及预期:若全球经济出现系统性下滑风险,则会对各类金属需求端产生打击,需求恢复或存在弱于预期的风险。

2、供给超预期释放:受限于产能,加上供应干扰较大,供给端释放较慢,若资本开支大幅上升,供应可能有超预期释放。

3、海外地缘政治风险:俄乌冲突持续影响供应,同时地缘冲突风险也影响市场避险情绪,影响未来金属需求。

VIP复盘网

VIP复盘网