阿里2026财年第一财季财报显示,阿里云营收增长26%至三年新高,过去四个季度已在AI基础设施及AI产品研发上累计投入超过1000亿元。

阿里在财报中强调,在持续强劲的AI需求推动下,云智能集团收入加速增长,其中AI相关产品收入连续第八个季度实现三位数增长,未来将围绕AI 云的战略重心继续坚定投入。

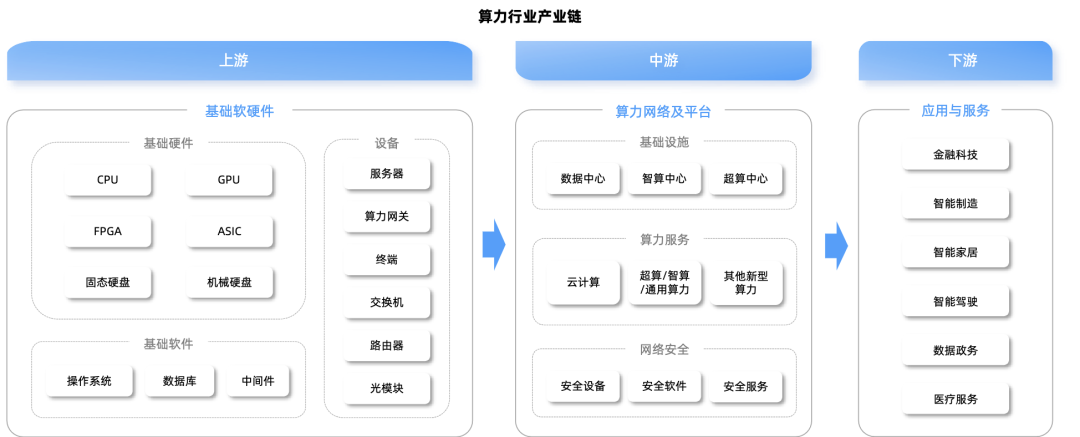

算力基础设施建设是本轮AI周期的重点之一。

北美科技公司陆续进入新一轮AI投资周期,资本支出大幅增加。国内互联网大厂也在持续加大投入算力基础设施建设。

随着算力资本投入加大以及AI集群高密度化发展,带来数据中心硬件的强劲需求。

本文重点解析算力基建核心环节:AI数据中心。

01

AI数据中心概览

AI大模型降本增效推动算力需求爆发增长,驱动数据中心向“智算中心”转型。

AIDC(人工智能数据中心)是专门为人工智能计算任务提供算力服务、数据服务和算法服务的新型算力基础设施。

AIDC和通用数据中心对比:

AIDC和通用数据中心相比主要在搭载芯片类型、应用场景、机柜功率等方面存在显著差异。

芯片类型:通用数据中心主要搭载CPU芯片,主要适用于一般性计算需求;AIDC普遍采用CPU GPU形式的异构服务器,提供矩阵运算的高性能计算能力,用于深度学习、机器学习以及大规模数据处理任务,如自动驾驶、科研计算、生成式AI智能语言模型等领域,处理的计算任务通常较为复杂。

高密度部署:一些大型的AIDC可以在一个标准机柜中部署多台高性能AI服务器,大大提高了空间利用率。此外,通用数据中心单机柜功率相对较低,一般在2-10KW;AIDC单机柜功率较高,通常在12-24KW或以上,当前AI对算力需求的持续攀升,单机柜功率还将进一步提升。

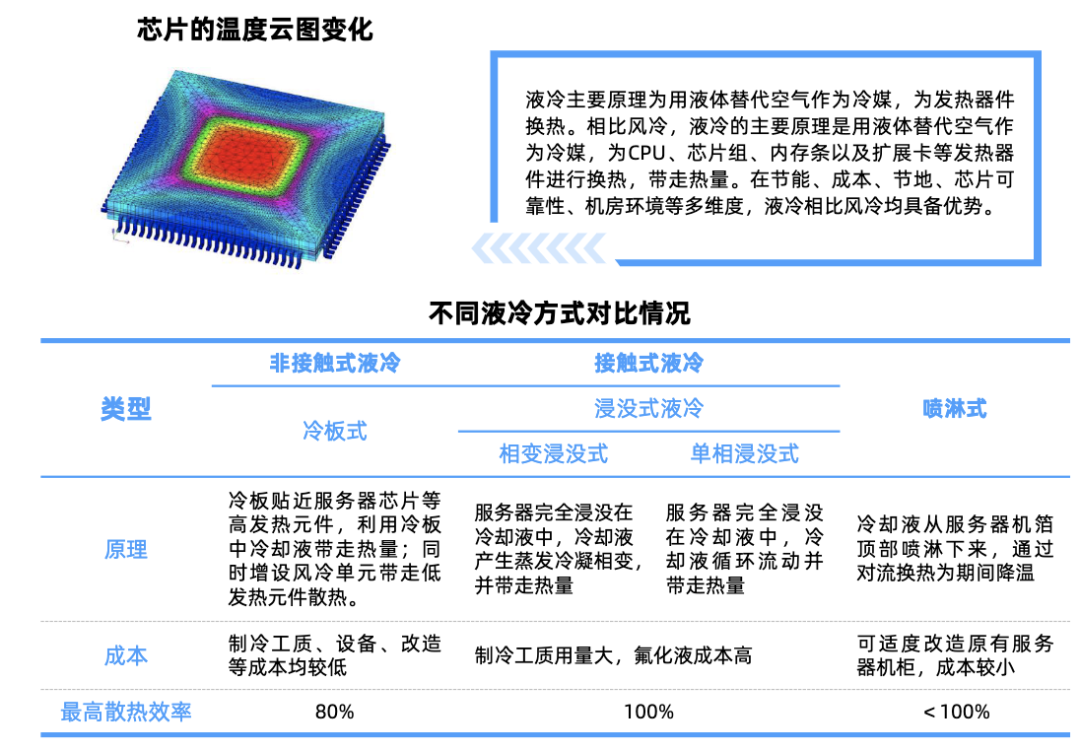

散热:由于AI服务器功耗大幅增加,AIDC采用液冷等高效散热技术,降低能耗和运营成本。AIDC采用的液冷技术有多种形式,包括冷板式液冷、浸没式液冷等适用于不同的应用场景和设备需求。

02

AI数据中心建设市场格局

当前全国智算中心建设热潮加速。

截至2025年6月,全国智算中心相关项目中标公告已发布超393个,分布在全国至少30个省市的超103个地级市。北京、上海、杭州、苏州、成都等仍是建设主力,三四五线城市也逐渐被覆盖。

国内智算中心的建设和运营覆盖多个领域和厂商,除了大型互联网企业如阿里云、腾讯云、百度云等云服务商外,还包括三大运营商以及第三方领域玩家。

传统的IDC企业近年来加速转型为AIDC。

整体市场格局来看,AIDC更强调生态协同及规模,算力服务企业头部厂商在AIDC建设及运维优势更显著。

据信通院数据,总体规模排名前十的IDC厂商包括万国数据、秦淮数据、润泽科技、世纪互联、数据港、普洛斯、中金数据、有孚、光环新网和浩云长盛。万国数据、秦淮数据、润泽科技、世纪互联、数据港等总体规模指数排名靠前的IDC厂商在集约发展指数和能力建设指数中的排名中也保持领先。

国内部分AIDC项目:包括中国移动呼和浩特数据中心、上海临港智算中心、甘肃庆阳“东数西算”产业园等。此外,珠西科学城智算基地与珠海高新区、中国电信、中国移动、中国联通、华发集团合作,旨在打造高性能算力设施“超强大脑”,首期预计年底建成2000P算力规模,将为珠海市“云上智城”建设、珠西科学城产业培育发展提供坚实算力基础;淮海智算中心目标算力规模300PFLOPS,与浪潮集团合作,总体投资10亿元,全面建成后其智能算力性能将达30亿亿次每秒;豫东南智算中心与莲花控股、周口移动等签约,一期项目将依托周口移动已有机房快速落地,二期项目基于莲花控股园区新建IDC及智算中心。

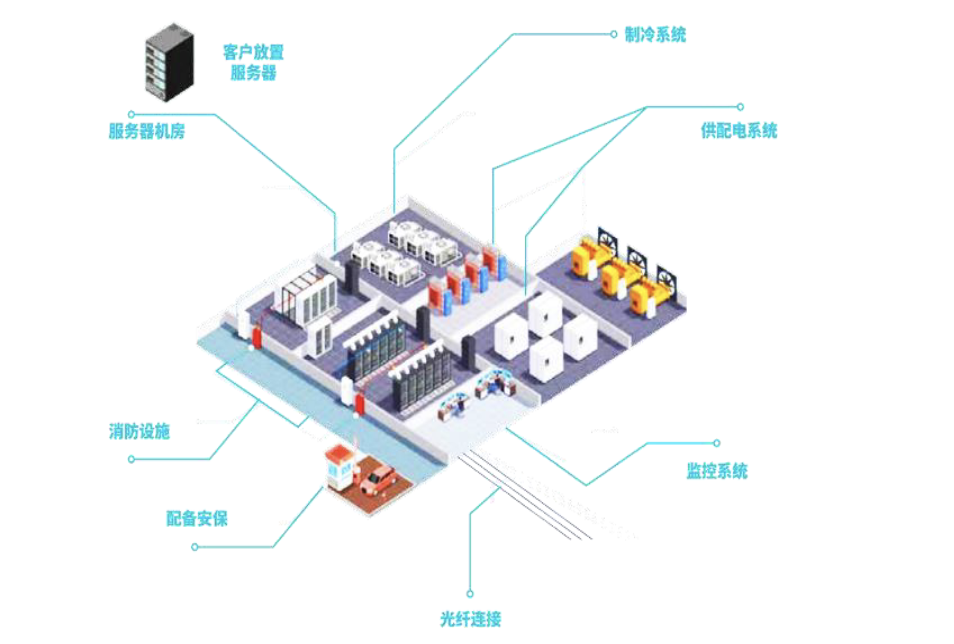

数据中心内部包含服务器机房,以及制冷、供电等多个机电设施:

03

AI数据中心产业链

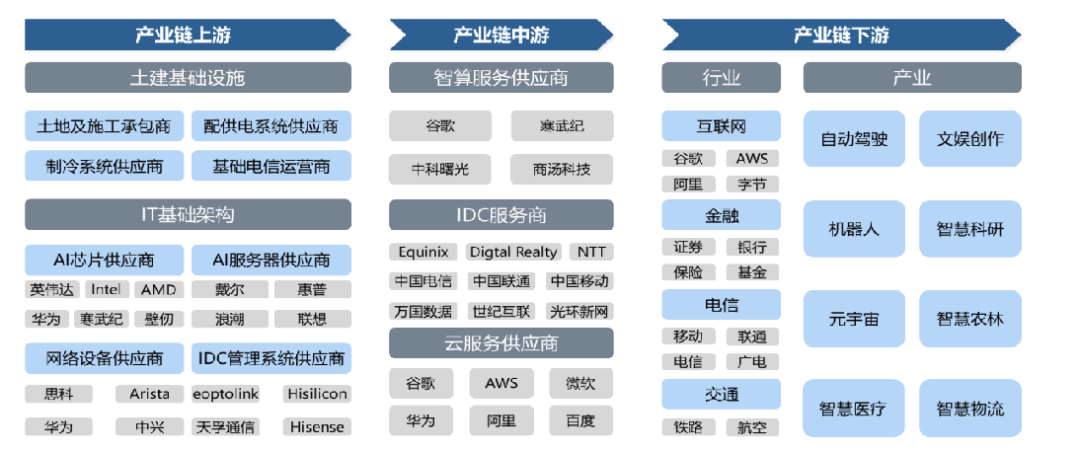

上游基础层提供算力与数据支撑,包括算力硬件(芯片、服务器、光模块、交换机)、存储设备以及基础设施(电力供应、机柜机架、数据中心建设)和数据资源等。

中游技术层进行技术创新与平台构建,主要包括算法与模型开发、AI框架与工具链、以及算力优化与调度。

下游应用层是产业链的价值出口,主要实现AI技术的商业化落地。

智算中心AIDC产业链图示:

资料来源:信通院、行行查

04

AI服务器

AI服务器是数据中心的基础硬件设施。

AI算力芯片是AI服务器的核心,分为通用型AI芯片和专用型AI芯片。

通用型AI芯片主要包括CPU、GPU、DSP、FPGA等,专用型AI芯片主要包括TPU、NPU、ASIC等。

按应用场景,AI服务器可分为训练和推理两种。

在AI大模型发展早期,AI服务器需求以模型训练为主,训练型服务器占据市场主体地位;随着生成式AI应用发展,预计未来推理型服务器将逐渐成为市场主流。

液冷服务器

在高功率密度服务器场景下,为了解决机柜间的散热需求,液冷方案逐渐兴起。

相比于风冷,液冷散热能力更强,同时可以降低数据中心的PUE。

液冷服务器采用液体冷却技术的服务器系统,通过将液体注入服务器内部,利用冷热交换原理将服务器产生的热量带走,从而实现高效散热。

根据集邦咨询数据,2025年AI数据中心液冷渗透率预计从2024年的14%跃升至33%,并在未来持续增长,成为主流散热方案。野村报告进一步指出,液冷技术英伟达AI服务器中的渗透率将从2024年的8%提升至2025年的43%,2026年达47%。

国内厂商浪潮信息、新华三、宁畅、英维克、中科曙光、曙光数创、中兴通讯、高澜股份、中国长城等厂商是液冷技术不同路线的代表厂商。

英维克布局液冷全链条解决方案;中科曙光自2011起开始探索液冷技术,承建的液冷数据中心已经落地了数十座,累计建设规模超过200兆瓦;新华三早在2017年就已经在R4900G2机架服务器上做了冷板预研;浪潮信息在2022年提出了“Allin液冷”战略,全栈布局液冷技术。

液冷上下游产业链各环节入局者众多,曙光数创、飞荣达、依米康、科华数据、光迅科技、网宿科技、工业富联、拓维信息、强瑞技术、硕贝德等一众厂商在各细分领域都有参与布局;近年来第三方厂商也加速进入这一市场,专业温控厂商英维克、申菱环境、高澜股份、同飞股份等已有多个项目成功落地。

05

AI数据中心电源

随着AI算力需求的急剧增长,带动数据中心电力设备的强劲需求。

在AIDC运营中,供电问题成为难点之一,一旦电力出现故障,很容易导致服务大规模中断造成数据丢失等问题。

在此背景下,大型互联网厂商正在加速自建电力数据中心,电源作为数据中心电力系统的核心组成部分提供重要保障。

机柜内电源(AI服务器电源)

机柜内电源具备高功率密度能在有限的空间内提供足够的电能。

市场格局方面,目前中国台资企业占据了全球电源主要市场份额。据MTC数据显示,在全世界前16大电源厂商中,中国台湾地区厂商占据了7席,其中,台达电子位居首位,市占率约为69%;光宝科技紧随其后排名第二,市占率约为15%-20%。中国大陆企业中,麦格米特和欧陆通跻身榜单。

机柜外电源(UPS/HVDC)

机柜外电源安装在机柜外部,为数据中心或是特定区域内的IT设备提供稳定电能的电源设备。

UPS:是含有储能装置,以逆变器为主要组成部分的恒压恒频的不间断电源,为设备提供恒压恒频的不间断电源;其响应时间为毫秒级,稍慢但稳定。该环节相关布局厂商包括科华数据、禾望电气、中恒电气、科士达、英威腾、维谛技术等。

传统的UPS技术成熟可靠性高,但需经过AC/DC-DC/AC两级变换,而HVDC仅需AC/DC一次变换,因此效率更高。

HVDC电源:即高压直流电源,是采用直流电进行供电的技术。海外市场主要应用于单柜功率500kW-1MW的高密度训练集群,采用800V方案降低电流以减少铜用量(较传统交流方案用铜量降70%)。国内市场以交流供电为主,单柜功率普遍在20-40kW,HVDC集中在270V方案,主要应用于阿里、腾讯等自建数据中心。

当前HVDC方案推进已成主流,国内HVDC主要参与者或布局者包括中恒电气、科华数据、欧陆通、动力源、禾望电气、麦格米特等。

SST(固态变压器):该方案也逐步明确。SST内部结构主要包括:配电单元、高频变压器(用SiC等半导体开关器件提高变压器开关频率)、功率器件(HVDC模块等),高频变压器环节新特电气、金盘科技等加速布局。

备用电源

数据中心传统备用电源布局为“UPS 柴油发电机”组合方案”,BBU后续有入局替代UPS的机会.

柴发:为数据中心重要备电应急方案,柴油发电机是以柴油为燃料的小型发电设备,能够持续供电,其中发动机是最核心部件,占总造价的80%左右。当前国内头部厂商潍柴重机、玉柴机器等扩产,国内厂商供应份额有望提升。

BBU:作为备用电源系统,通过锂离子电池提供短期供电保障。采用5 1的冗余架构,一组BBS(电池备份系统)包含六个BBU模块和一个PMI监控模块,电池多为18650锂电池。市场格局方面,BBU电池市场当前以日韩主导,国内蔚蓝锂芯、亿纬锂能等厂商在该环节有所布局。

超级电容:是介于传统电容器和电池之间的电化学储能装置,能“瞬时”提供功率补偿且响应更快,有望成为备电组合新成员。国内厂商江海股份、法拉电子、风华高科、振华科技等众多厂商都在该领域有所布局。

SOFC:可能成为数据中心电源新选择。SOFC配置灵活,适配数据中心需求。不过目前SOFC卡点在于成本高,产业链还不成熟,大规模应用技术可靠性需要验证。产业进展方面,海外发展较快,国内快速追赶,整体技术渗透率极低。该环节主要布局厂商包括三环集团、壹石通和雄韬股份等。

06

网络端设备

算力集群化趋势带动网络互联需求。

网络设备是AI数据中心内部和外部通信的关键组件,负责实现数据的高效传输和交换。

主要包括光模块、交换机、路由器等多种类型。

光模块

AI大模型的训练和推理应用需要海量并行数据计算,对AI服务器的网络带宽提出更大的需求,进而推升高速光模块需求。

当前光模块朝着更高的速率的趋势发展。从1.25Gbit/s发展到2.5Gbit/s,再到10Gbit/s、40Gbit/s、100Gbit/s、单波长100Gbit/s、400Gbit/s乃至1T。

各速率光模块占比:

资料来源:Coherent

LightCounting最新发布的2024年全球光模块TOP10榜单显示,中国厂商已在该领域占据主导地位(占7席)。

旭创科技(排名第1)和新易盛(排名第3)将其业务重点聚焦于服务北美云公司,专注于高速以太网光模块这一增长最快的细分市场。华为排名第4,光迅科技、海信宽带、华工正源分列第6至9位,索尔思光电位居第10。这一格局充分展现中国厂商在全球光模块市场的主导地位。

硅光:在更高速率的光模块加速演进路径下,硅光应用也得以加速发展。目前外置CW光源是硅光光模块的主流方案,且可进一步应用于CPO等场景,CW光源需求量有望进一步发展。国内厂商源杰科技提供包括大功率硅光光源产品在内的多种产品;仕佳光子不同型号的CW光源已在部分硅光高速光模块中得到小批量应用;长光华芯也亮相了100mWCWDFB大功率光通信激光芯片新品。此外,光器件厂商太辰光、光迅科技等也在积极布局硅光。设备配套相关厂商包括罗博特科、杰普特等。

未来硅光技术引入高性能计算平台:

铜连接

铜缆高速连接是数据中心内部互联的重要组成部分。铜缆方案用于AI集群短距传输,改变传统GPU集群的内部连接方式。2024年3月,英伟达在GTC大会上发布了AI芯片GB200以及与之配套的NVL72/NVL36机柜,首次将铜缆引入机柜内连接中。英伟达新一代服务器GB300进一步优化铜缆连接方案,内部采用了铜缆 背板的连接方式。同时,AEC渗透有望带来铜连接材料需求量提升。

该领域国内主要参与厂商包括兆龙互联、博创科技、沃尔核材、瑞可达、神宇股份、立讯精密等;高速背板连接器主要参与厂商包括华丰科技、意华股份、庆虹电子、中航光电、陕西华达、神宇股份等。

交换机

在数据中心中主要负责连接服务器、存储设备等网络设备。

交换机产业链上游主要包括芯片、电子元器件供应商与交换机代工商,产业链中游为交换机品牌商,下游为应用客户。

商用以太网交换芯片市场主要由博通、Marvell与Realtek主导,国内厂商盛科通信在商用以太网交换芯片国内排名第一,全球第四。

国内交换机行业集中度较高,呈现寡头竞争的竞争格局。HW、紫光股份(新华三)和锐捷网络占据大部分的市场份额,思科和中兴通讯紧随其后,以及头部代工厂商菲菱科思、共进股份等。

液冷交换机:阿里和锐捷网络合作产品LiquidTigatron交换机采用先进的液冷技术;新华三提供多种型号的液冷交换机,如S5500V2-52C-EI等。

OSC光交换机:用于谷歌TU服务器Spine层交换,替代传统Spine层电交换机 光模块的组合方案。近期Lumentum、Coherent在业绩会上披露了OCS的进展。海外Finisar和Lumentum引领该领域,国内腾景科技和赛微电子等厂商加速布局。

当前全球AI算力军备竞赛正在开启,全球科技巨头在AI领域的资本支出持续攀升,推动数据中心从传统的机房向人工智能与高性能计算的AIDC进化,并全面提供从底层芯片算力释放到顶层应用使能的AI全栈能力。

国内以阿里和字节等为代表的互联网巨头加大资本投入,有望加速引领新一轮AI变革浪潮,产业链各环节都有望迎来全面国产化广阔空间。

VIP复盘网

VIP复盘网