报告摘要

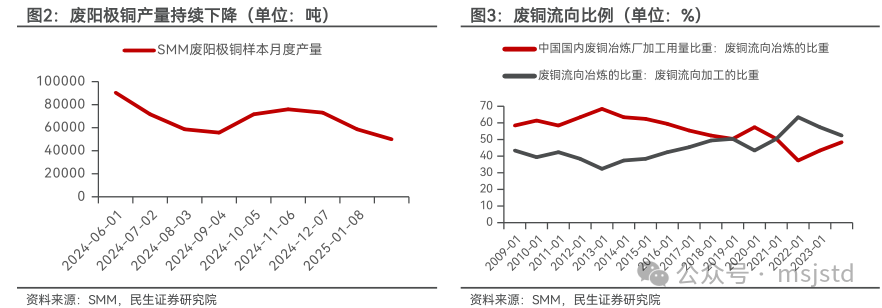

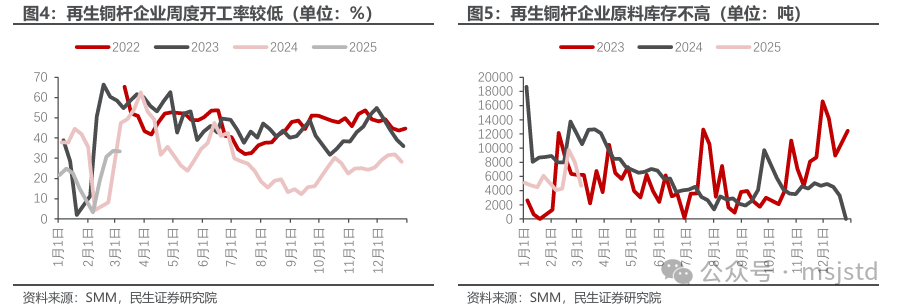

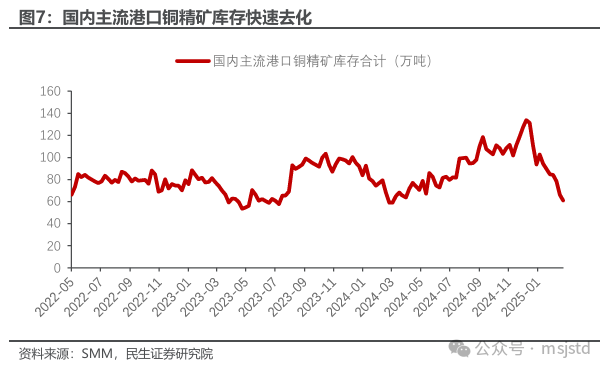

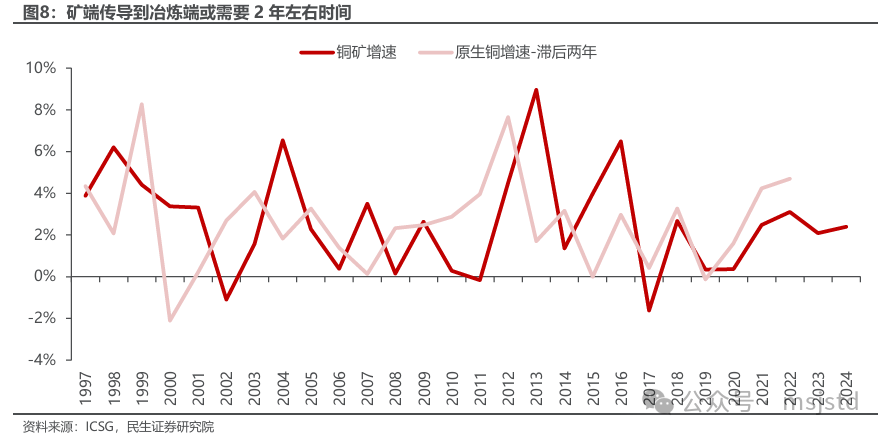

原料端:铜矿供应持续紧张,传导到精铜开始体现。矿端:供给持续缩紧,2024年全球铜矿延续低增速,全年增量仅53万吨;2025年全球多个矿企明确下调产量规划,预计全年矿端增量仅40万吨,供给收缩进一步强化。再生铜:2024年再生铜产量大幅增长对供需关系形成较大冲击,当前废阳极铜月度产量持续下降,再生铜杆企业开工率同期较低,废铜原料供给或同样紧张,来自再生铜的冲击将明显减弱。港口库存:铜精矿港口库存自年初以来快速去化,目前处在历史同期较低水平,反应冶炼厂的库存消耗速度加快。矿端传导至冶炼端本身需要时间,大约需要2年左右时间,铜矿低增速已持续好几年,矿端紧张传导到冶炼端将完成。

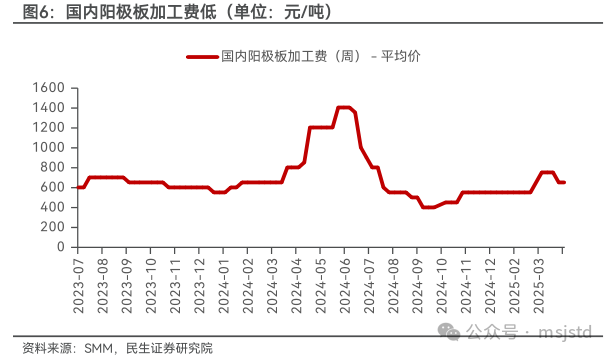

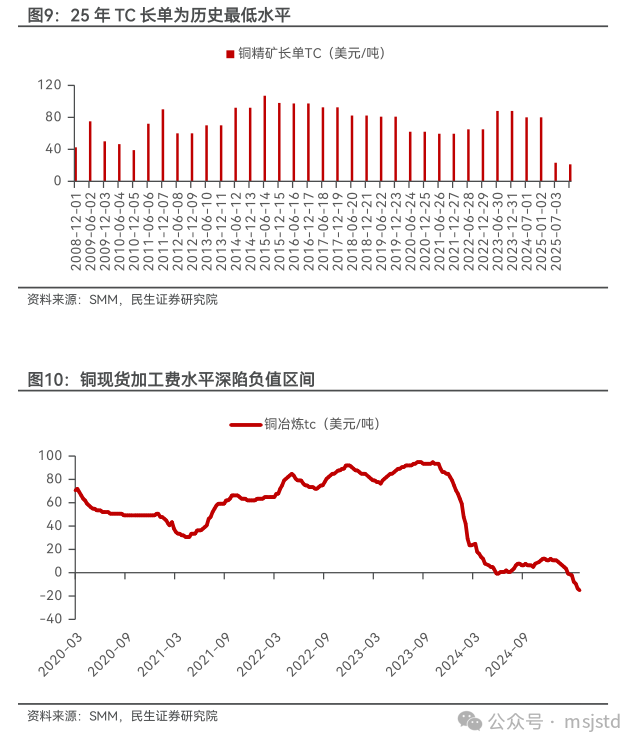

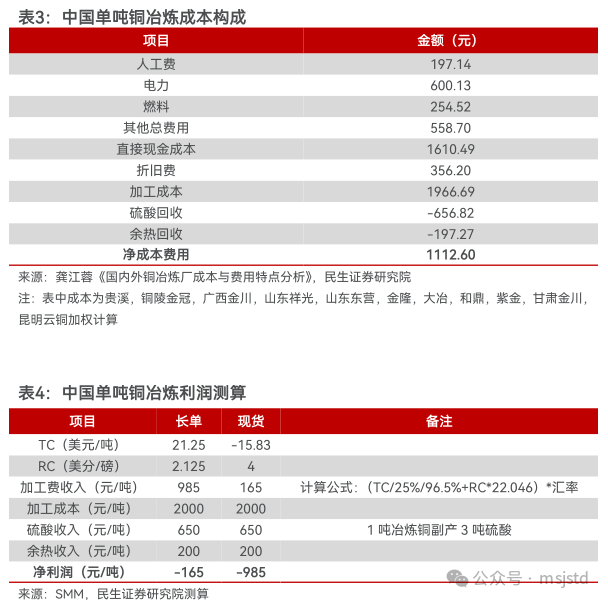

利润端:加工费低迷,冶炼利润亏损严重。2025年长单TC价格每吨21.25美元为历史最低水平,年后现货加工费则再次深陷负值区间,最新的现货加工费水平为-15.83美元/吨,冶炼厂加工费持续低迷。在当前的加工费水平下,无论是长单还是现货,冶炼厂都难以盈利。根据测算,当前长单条件下的单吨铜冶炼亏损幅度为-165元/吨,现货条件下的单吨铜冶炼亏损幅度为-985元/吨。因此,在当前加工费水平下,冶炼厂亏损严重,难以为继。

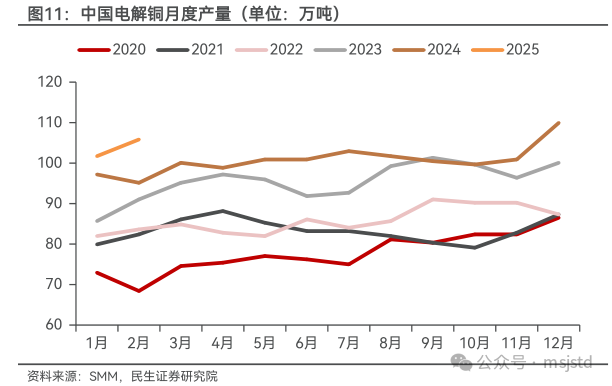

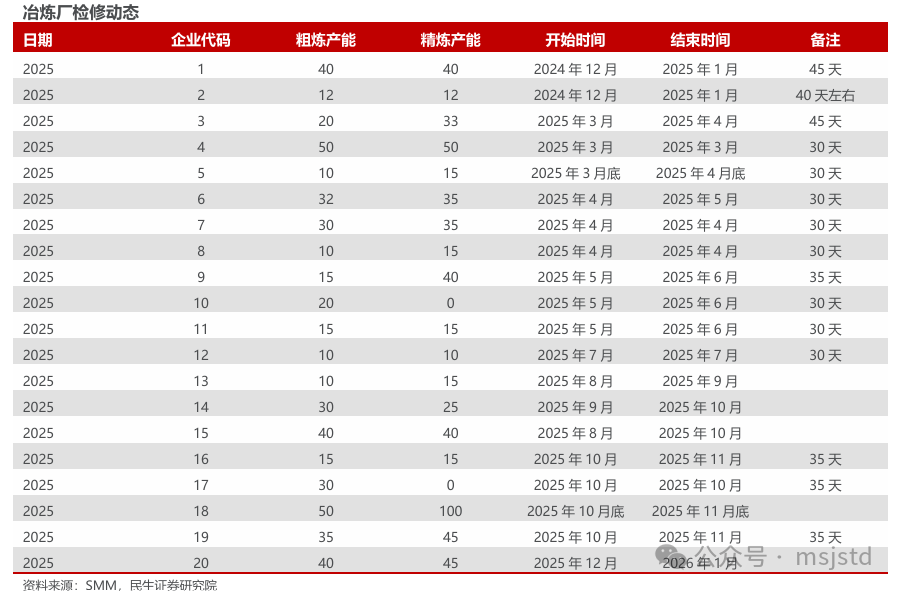

冶炼厂检修即将开始,减产或正在路上。SMM月度数据来看,2024年下半年开始,精炼铜持续处在高产量的趋势中,这样的高产量背后体现的是冶炼厂大幅消耗自身库存,同时这样的高产量状态是不可持续的。从SAVANT全球铜冶炼指数看出,目前铜冶炼闲置产能有上升趋势并处在历史较高水平;统计冶炼厂动态来看,国内外均出现了部分减产检修信息,进入3月后,不少冶炼厂亦将开启检修,涉及产能体量较大,减产或正在路上

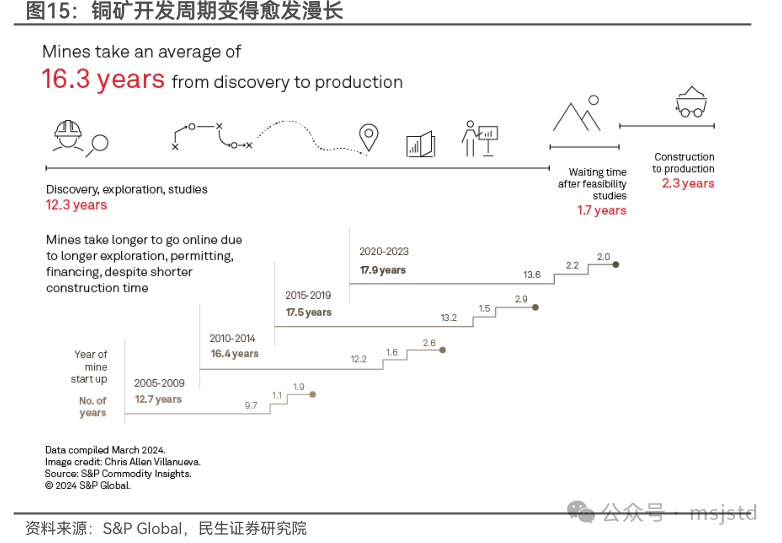

长期供给约束突出,看好铜价中枢持续上升。在产矿山老龄化严重,现有供给干扰几率大幅提升;过去几年新项目发现寥寥无几,同时铜矿开发周期变得更加漫长,平均开发时间超过15年,因此未来项目增量难以预见,铜的长期供给约束愈发明显。

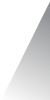

投资建议:二季度减产在即,铜价有望上行。由于铜精矿供给持续缩紧,并且冶炼厂已消耗较多库存的背景下,矿端紧张传导到精炼铜端即将完成,叠加3月开始逐渐增多的冶炼厂检修信息,冶炼厂减产可能性逐渐提升。另一方面,3月为传统需求旺季,供弱需强格局有望呈现,看好铜价上行。推荐洛阳钼业、藏格矿业、紫金矿业、金诚信、西部矿业、中国有色矿业。

风险提示:需求不及预期风险,供给超预期释放风险,项目进展不及预期风险等。

报告正文

1 原料端:铜矿供应持续紧张,传导到精铜开始体现

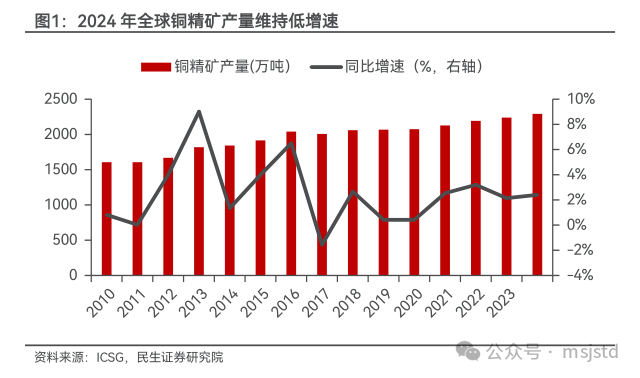

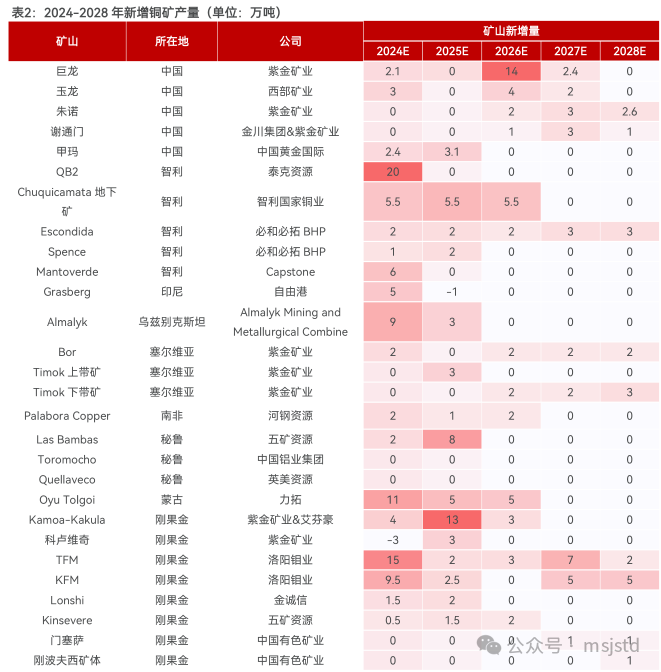

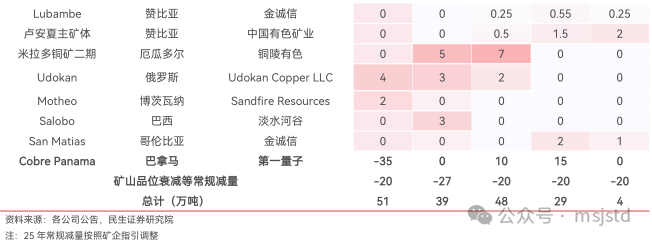

多家矿企下调2025年产量,供给继续缩紧,预计全年矿端增量仅40万吨左右。据ICSG数据,2024年全球铜矿继续维持低增速,全年产量2291.3万吨,同比增长2.4%,增量仅53万吨。而从2525年产量规划来看,多家矿企已明确下调全年产量,第一量子位于巴拿马的铜矿今年复产无望,全球铜矿供给缩紧趋势进一步强化,全年预计矿端增量仅40万吨左右。

从SMM样本数据来看,废阳极铜月产量下降,再生铜的原料供应或同样紧张。2024年铜供应中一个重要的来源是废铜流向的改变,从原来流向加工转为流向冶炼,导致再生铜供应出现较大幅度增长,冲击了供需关系。而从目前来看,一方面废铜的月产量持续下降,阳极板加工费低难以刺激废铜生产,因此来自再生铜的供应冲击会明显减弱;另一方面,再生铜制杆企业的开工率同期水平来看也处在较低位置,再生铜杆企业的原料库存也并不多,反应出废铜的原料供给或同样紧张。

2 利润端:加工费低迷,冶炼利润亏损严重

3 冶炼厂检修即将开始,减产或正在路上

3.1 精炼铜高产量不可持续

国内电解铜产量侧面印证冶炼厂消耗库存大,电解铜高产量不可持续。SMM月度数据来看,2024年中有8个月月均产量都超过了100万吨,同比增长量级为62万吨;2025年1-2月产量续创新高。我们认为在供给收缩的趋势下,这样的高产量背后体现的是冶炼厂大幅消耗自身库存,同时这样的高产量状态是不可持续的。

3.2 冶炼厂产能闲置指数上升,检修即将开始

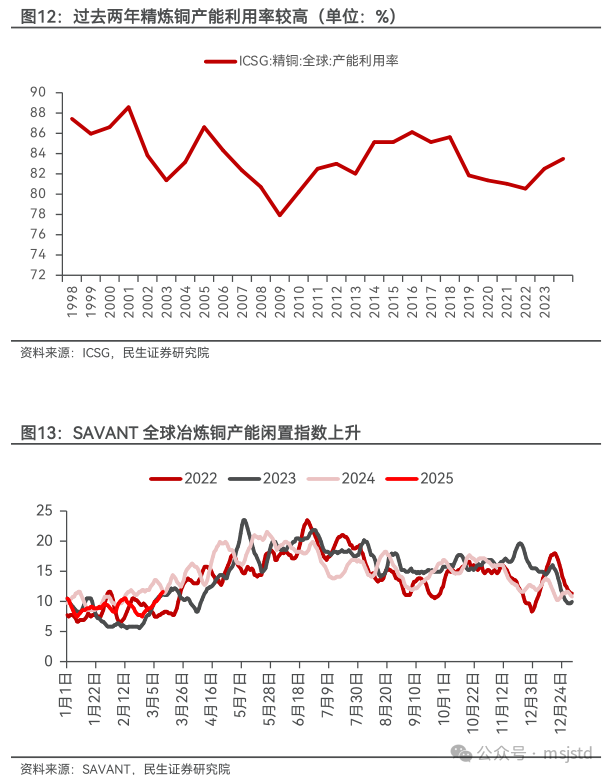

过去两年精炼铜产能利用率较高,当前全球冶炼铜产能闲置指数上升,冶炼产能利用率未来或下降。SAVANT全球铜冶炼指数由地理空间情报公司Earth-i和英国商品经纪公司Marex Spection在2019年10月推出,每日更新,提供日度、周度、月度数据,反映出全球铜冶炼厂的实时活跃度。从其数据看出,与历史同期相比,全球铜冶炼产能闲置指数处于较高位置。过去两年精炼铜产能利用率有所回升,处在较高位置,经过库存的消耗之后,未来产能利用率或下降。

进入三月,不少冶炼厂将开启检修,减产或正在路上。目前已出现部分减产检修信息。此前嘉能可集团(Glencore)位于菲律宾的PASAR铜冶炼厂现停产,具体复产时间尚未确定,该冶炼厂年粗炼产能约为20万吨。进入三月,不少冶炼厂均有检修计划,涉及产能体量较大,减产或正在路上。

在产矿山老龄化严重,现有供给干扰几率大幅提升。2023年全球产量排名前二十的矿山中,2000年后发现的矿山仅4座,意味着全球30%左右的产量都是由三十年甚至更早之前发现的矿山来提供,这些矿山经过长时间的开发,逐渐面临品位下滑、成本上升等各种问题,维持原有产量或是增产难度会持续提升,现有供给稳定性愈发脆弱,干扰几率大幅提升。

新项目发现寥寥无几,未来项目增量难以预见。根据S&P Global统计来看, 2023年,重大铜项目发现量的下降趋势仍在继续。在分析中包含的239个项目中,过去10年的发现仅占14个。自1990年以来,这些发现的项目铜金属量仅462万吨,占所有重大发现3.5%。重大项目量发现减少的原因包括资本投入不足、找矿难度提升等原因。

5 投资建议

二季度减产在即,铜价有望上行。由于铜精矿供给持续缩紧,并且冶炼厂已消耗较多库存的背景下,矿端紧张传导到精炼铜端即将完成,叠加3月开始逐渐增多的冶炼厂检修信息,冶炼厂减产可能性逐渐提升。另一方面,3月为传统需求旺季,供弱需强格局有望呈现,看好铜价上行。推荐洛阳钼业、藏格矿业、紫金矿业、金诚信、西部矿业、中国有色矿业。

6 风险提示

1)需求不及预期风险。铜价受多方面因素影响,尽管供给端约束较强,但是若下游需求接受度较弱,铜价上涨动力或将受阻,对相关公司盈利产生不利影响。

2)供给超预期释放风险。供给端统计并不完全,同时矿企的年度产量指引在年度内也时常变化,若存在样本外的供给端释放较多,或矿企后续产量指引提升,则供给超预期释放会对铜价上行形成压力。

3)项目进展不及预期风险。目前各个公司的盈利预测基于其产量的指引以及对铜价的假设,其产量指引与扩产项目进度息息相关,若扩产项目进度不及预期,则会影响各个公司的盈利能力。

VIP复盘网

VIP复盘网