风险提示:新能车产销增长低于预期,产业链盈利低于预期;光伏装机增速低于预期,原材料供给释放不及预期,新产能投放不及预期;风电装机不达预期、弃风限电改善不达预期。

本周观点

节后复产复工,以及报废更新、以旧换新政策的开展,带动车市销量增长,2月中国新能源车市场零售同比 85%。据乘联分会初步统计,2月1-28日,新能源车市场零售72万辆,同比 85%,环比-3%,今年以来累计零售146.5万辆,同比 38%;2月1-28日,全国乘用车厂商新能源批发84.2万辆,同比 82%,环比-降5%,今年以来累计批发173.2万辆,同比 49%。据乘联分会,目前按各地以旧换新2024年的政策、按新标准顶格延续的测算基础,判断2025年国内车市零售2340万辆,同比 2%,新能源乘用车零售1330万辆,同比 20%,渗透率57%。

固态电池在车端、机器人与低空等场景应用推进中,继续看好固态电池产业趋势。3月6日,东风汽车于团组活动中表示东风汽车在新能源和智能化等尖端领域取得了多项重大进展,包括自主研发的固态电池,仅需充电10分钟即可实现800公里的续航里程。3月5日,孚能科技在互动平台上提及,在人形机器人领域,公司已与国内头部人形机器人企业对接了固态电池需求,并依据客户需求进行了定制化研发,目前项目进展顺利,预计将在年内送样。此外,在低空经济领域,孚能科技已与美国头部eVTOL企业、上海时的、零重力以及吉利沃飞等客户建立了固态电池领域的合作关系。我们建议关注技术方案可能带来的预期差,以及硅基负极与粘接剂、三元正极材料、干电极设备等可以匹配多种技术方案的环节。

景气上修催化剂落地,对板块维持看多观点。多数环节当前盈利能力或已接近底部,部分环节出现涨价迹象,随着需求回升,产能利用率提升,盈利能力有望环比改善。建议关注格局清晰、盈利能力稳定的电池龙头以及盈利能力率先触底修复环节龙头;建议关注固态电池、钠电池、复合集流体、快充、换电等新技术新产业方向。

储能:欧洲大储需求持续释放

比亚迪拿下波兰1.6GWh储能大单,欧洲大储需求持续释放。葡萄牙可再生能源公司Greenvolt集团与比亚迪签署协议,将在波兰的Turosn Koscielna和Nowa Wies Elcka两个区域分别建设两个200MW/800MWh的储能项目,总计400MW/1.6GWh,两项目均计划于2025Q4开始交付,在2026Q1完工。欧洲大储项目频频落地,我们看好欧洲大储需求持续释放。

景气上修催化剂相继出现,继续看好。1)国内:根据CNESA,24年全年国内新型储能新增装机达109.8GWh,创下历史新高,强制配储取消短期影响需求,长期而言储能盈利模式有望改善,我们看好未来需求;2)欧洲:24年11月起欧洲能源出现紧缺,电价上涨有望刺激户储需求,能源转型催生大储需求高增;3)美国:美国对华加征10%关税,但由于对储能电池的301关税需到26年初落地,结合EIA的数据,美国24年12月规划装机数据显著环增,我们认为美国储能的抢装潮仍将持续;4)新兴市场:中东大型项目相继落地,南非与尼日利亚电价上涨,全球储能多点开花。

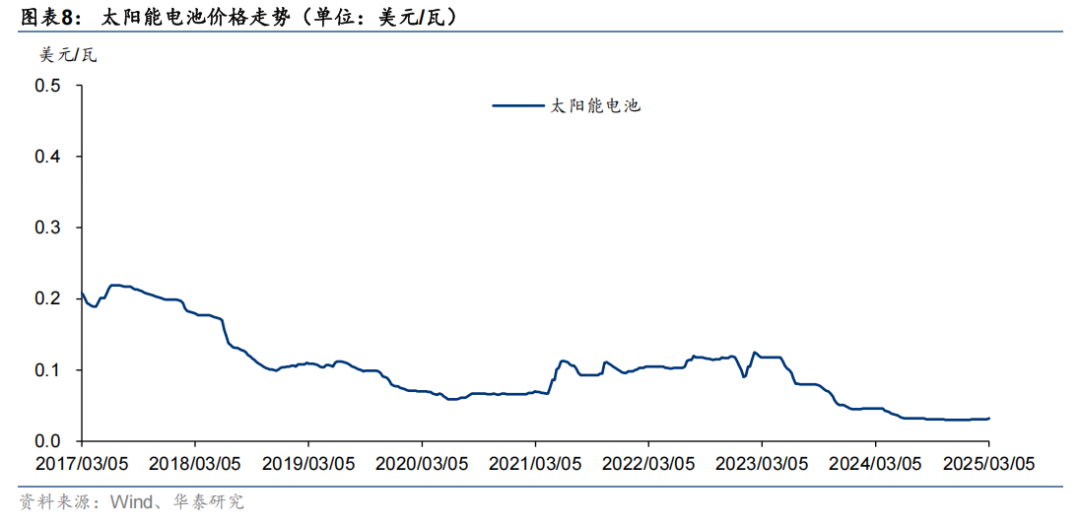

光伏:光伏产业链价格回升

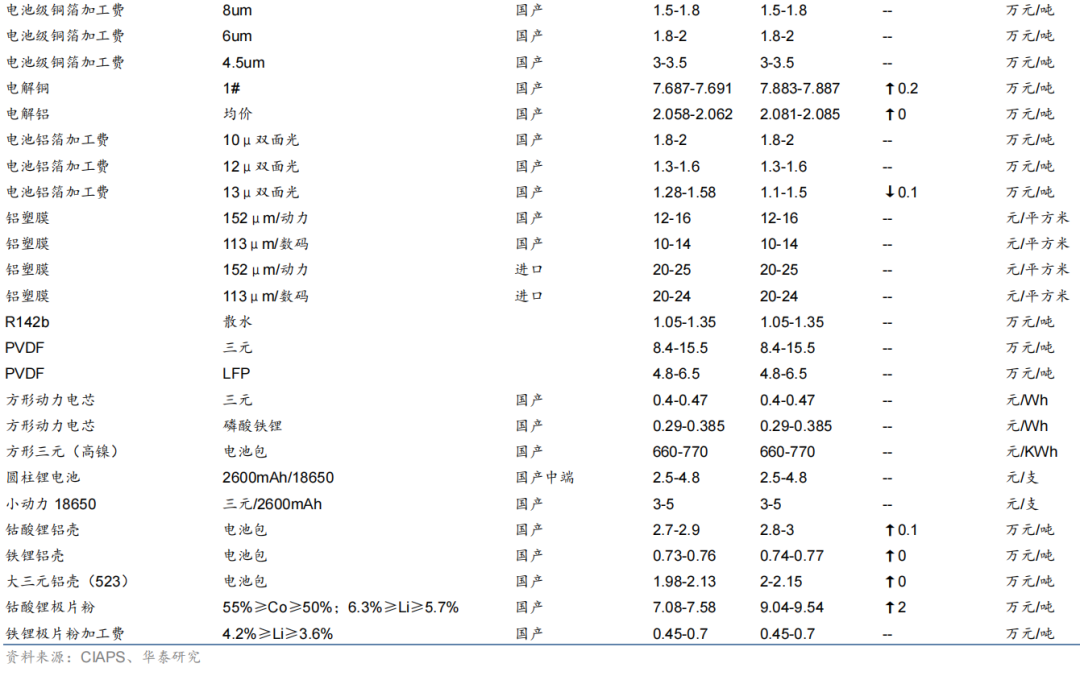

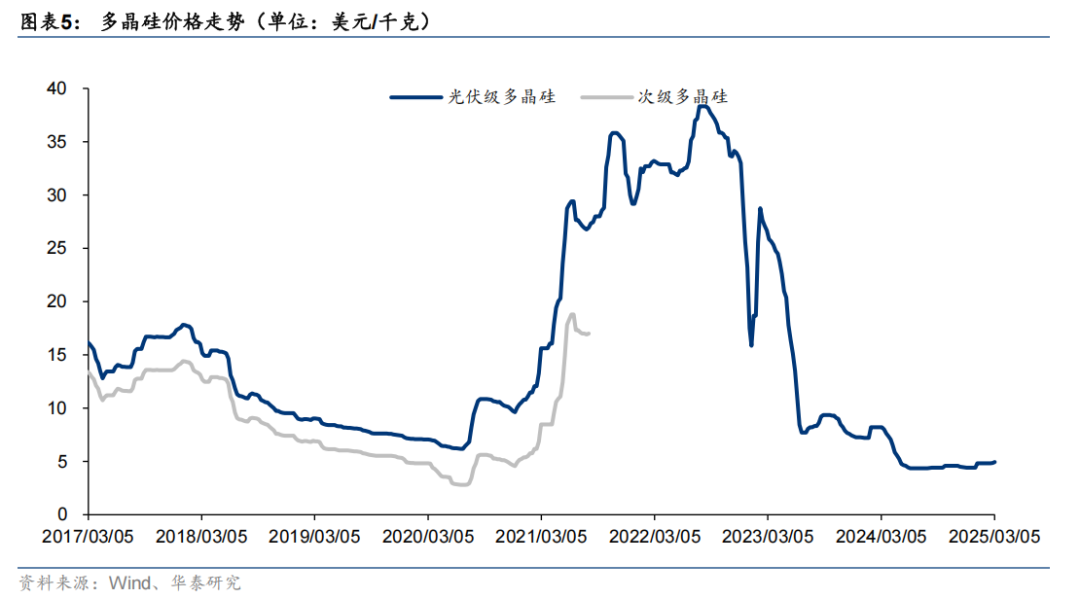

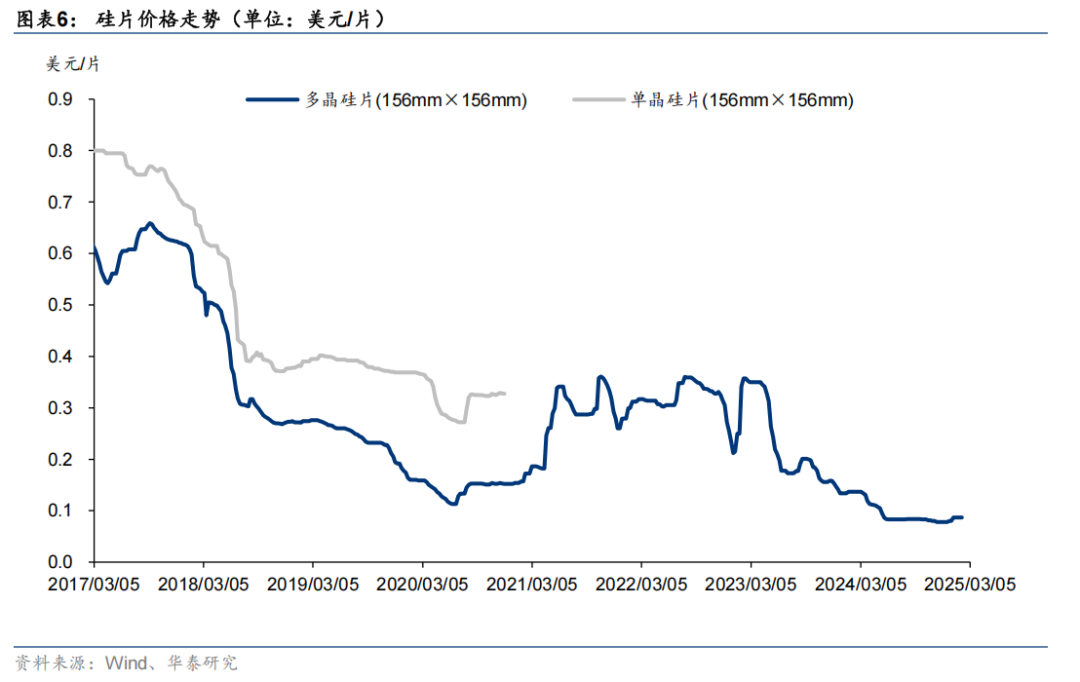

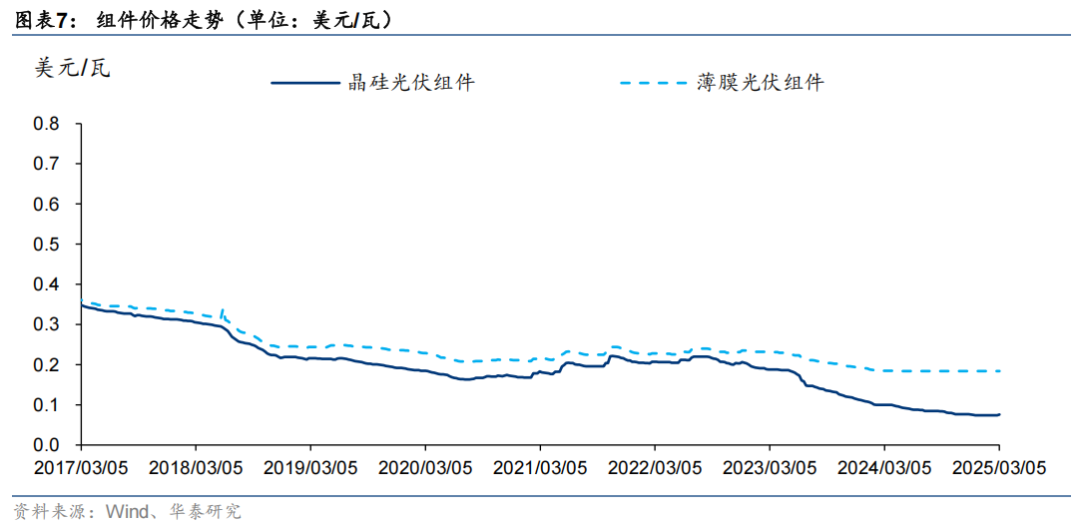

光伏产业链价格回升。根据InfoLink统计,本周(2月26日-3月5日)光伏产业链价格回升。1)硅料:致密料、颗粒料价格分别为40、38元/kg,环比上涨2.6%/2.7%。2)硅片:N型硅片-182*210mm价格为1.35元/片,环比上涨3.8%。3)电池:TOPCon电池片-182*210mm价格为0.3元/W,环比上涨3.4%。4)组件:双面双玻N型TOPCon组件价格为0.7元/W,环比上涨0.7%,其中分布式项目组件价格为0.72元/W,环比上涨3.6%。

浙江温州瓯海区对分布式光伏给予每千瓦时0.1元连续两年补贴。根据北极星太阳能风电网,3月3日瓯海区发展和改革局发布关于组织开展瓯海区制造业企业分布式光伏发电、用户侧储能项目财政补贴申报发放工作的通知,通知指出,分布式光伏发电项目根据项目建成并网验收后的发电量给予每千瓦时0.1元补贴,连补两年。

浙江省政府发布《关于浙江省推动碳排放双控工作若干举措的通知》。根据CPIA整理,近日浙江省人民政府办公厅发布《关于浙江省推动碳排放双控工作若干举措的通知》指出,大力发展非化石能源。推进“光伏 ”行动,有序推进核电、海上风电项目建设,大力发展生物质能、地热能、海洋能等新能源。到2025年底,新增风电光伏装机600万千瓦;到2030年底,全省风电光伏达到8000万千瓦。

EIA预计2025年美国太阳能将占新增装机超半数。根据EIA预测,到2025年公用事业规模的太阳能容量将达到32.5GW,储能容量将略高于18GW,风力发电预计将增加7.7GW,化石天然气产能将增加4.4GW。预计到2025年,太阳能将占所有新增装机容量的51.5%。德克萨斯州将以11.6GW的新太阳能装机量引领装机量,占所有新增太阳能装机量的近36%。加利福尼亚州以2.9GW紧随其后,而其他五个州(印第安纳州、亚利桑那州、密歇根州、佛罗里达州和纽约州)预计都将部署超过1GW的容量。

继续看好光伏板块。近期光伏板块已充分调整,目前指数已下跌至24年10月前位置,部分龙头企业估值处于低位。考虑到产业链涨价已兑现,我们看好后续行业自律、政策落地效果或超预期,产业链价格有望持续修复,继续看好光伏板块。重点关注库存处于低位或后续去库可期的硅料、硅片、电池片、玻璃环节。

风电:华电丹东海上风电签约13亿元母港项目

华电丹东海上风电签约13亿元母港项目。根据北极星风力发电网披露,近期丹东新区合作区管委会主任由远飞赴京参加丹东市招商引资推介会暨北京丹东企业商会成立大会,并代表合作区与华电(丹东)海上风电产业有限公司就华电丹东海上风电母港项目成功签约。此次签约项目总投资规模约13亿元,将在丹东港区内新建一个5万吨级通用泊位,完善配套设施,用于风机大部件等重型装备及海底电缆的运输作业。

1-2月中国风电整机商中标统计公布,金风科技排名第一。根据每日风电统计,我国国内风电整机商前三名分别为金风科技、运达股份和远景能源,市场份额占比分别为21.21%、15.66%和12.97%。

中国能建2025年度13GW风电机组集采招标。根据中国风电新闻网讯,3月5日,中国能建发布2025年度风力发电机组集中采购项目招标公告,招标规模预计13GW。招标内容与范围:本招标项目划分为4个标包,本次招标为其中的:001 陆上风机I 8.0MW以下/002 陆上风机II 8.0MW及以上/003 海上风机I 12.0MW以下/004 海上风机II 12.0MW及以上。

受益于全球海风放量,建议关注整机、塔桩、海缆环节。国内央国企招标规则改善,海外龙头战略性收缩业务,为国内整机厂出海带来机会,驱动整机厂盈利改善。零部件环节建议关注风机大型化过程中有产能瓶颈、单MW价值量下降较少的环节,包括塔筒和海缆。

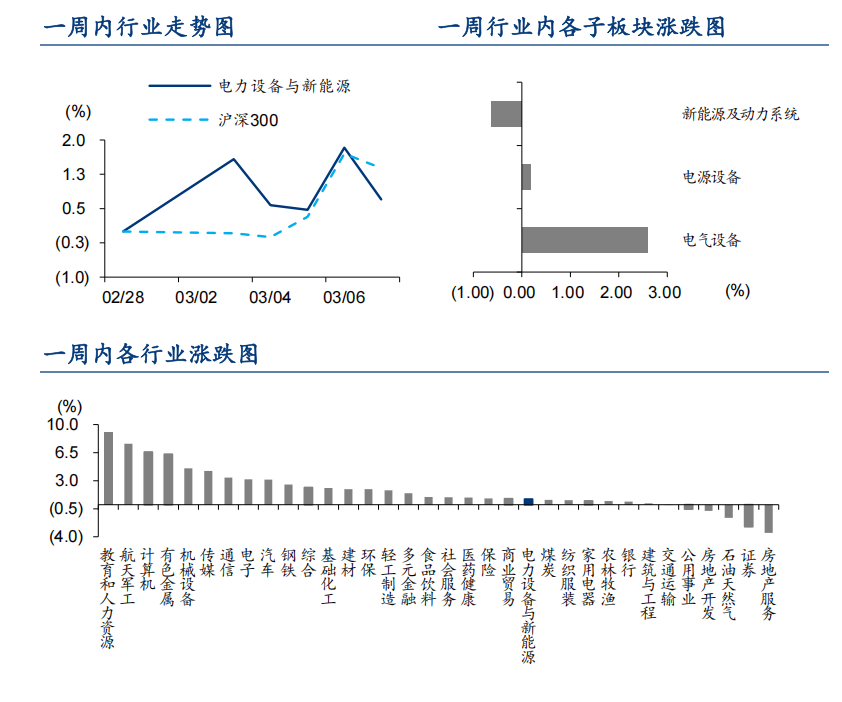

周行情回顾

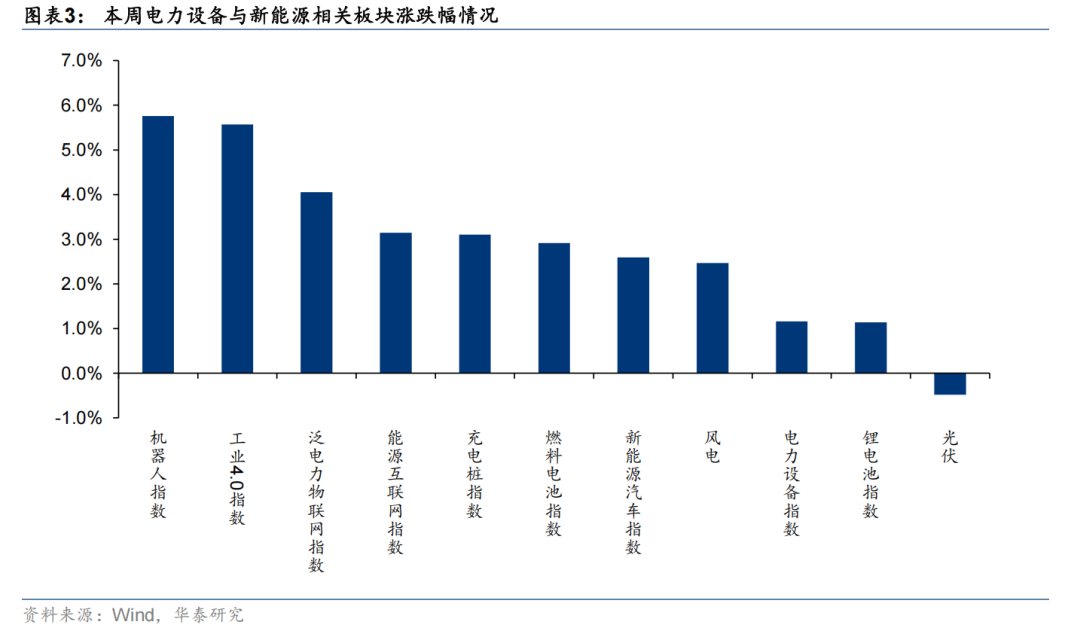

2025年3月3日至3月7日,电力设备与新能源板块普遍上涨,机器人指数/工业4.0指数/泛电力物联网指数领涨,涨幅分别为5.76%/5.57%/4.05%,光伏下跌,跌幅为0.48%。

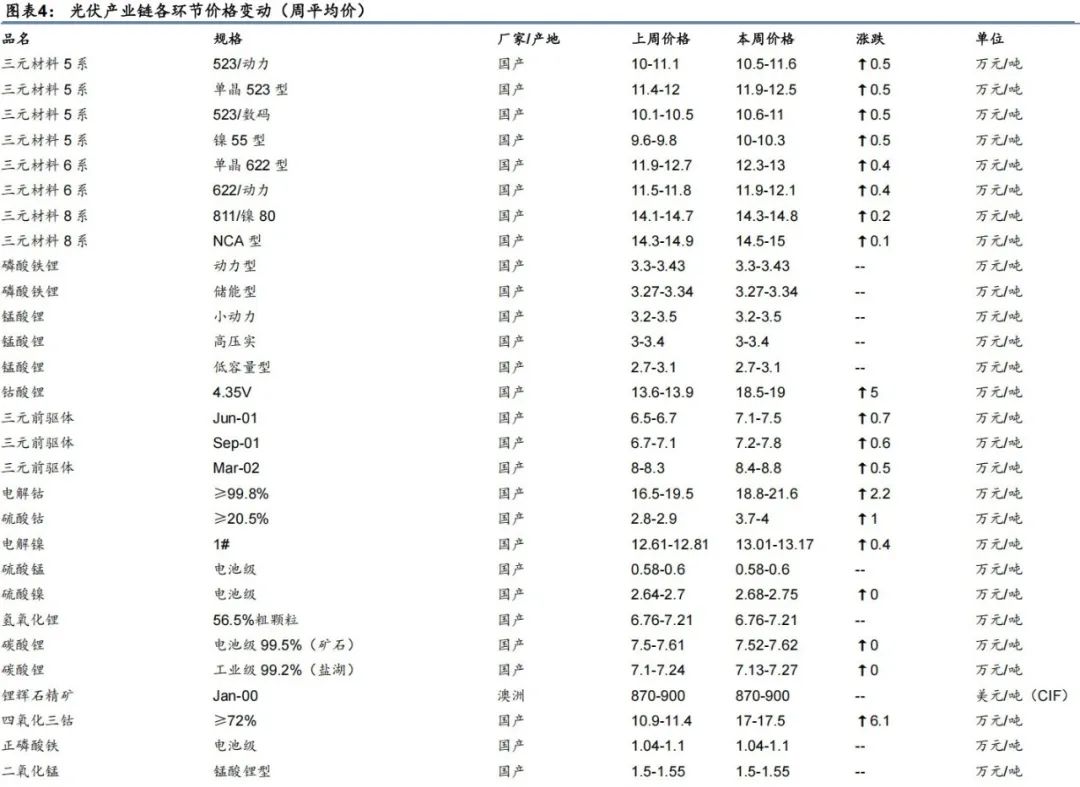

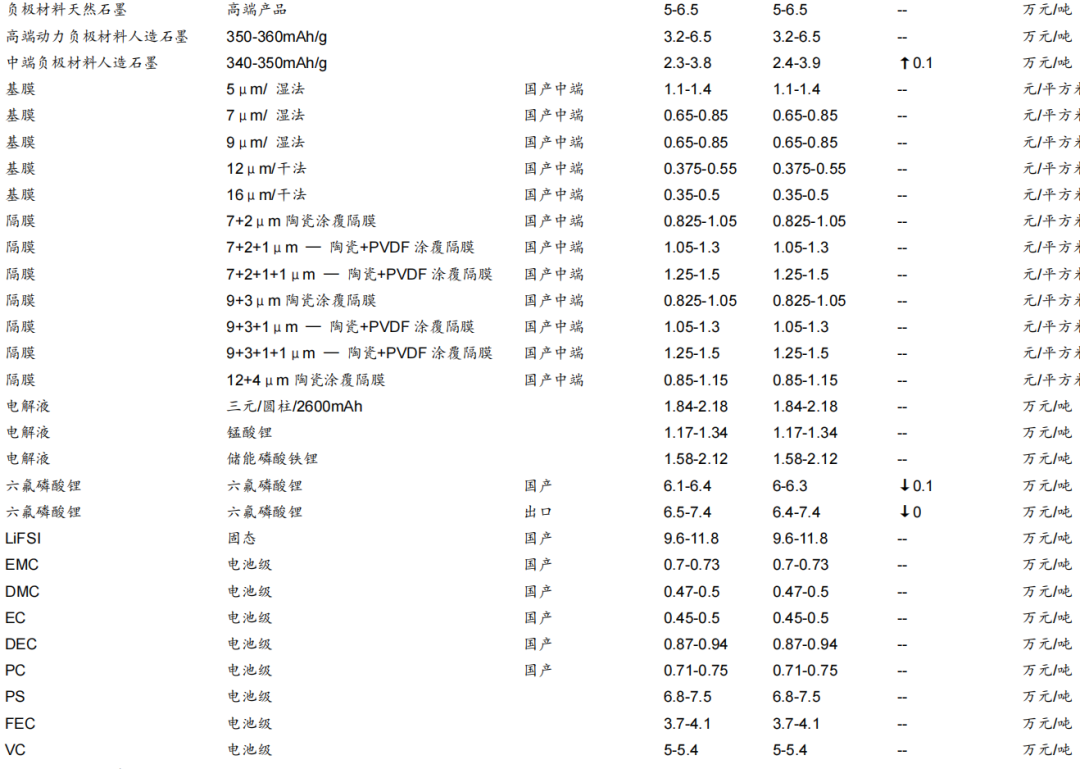

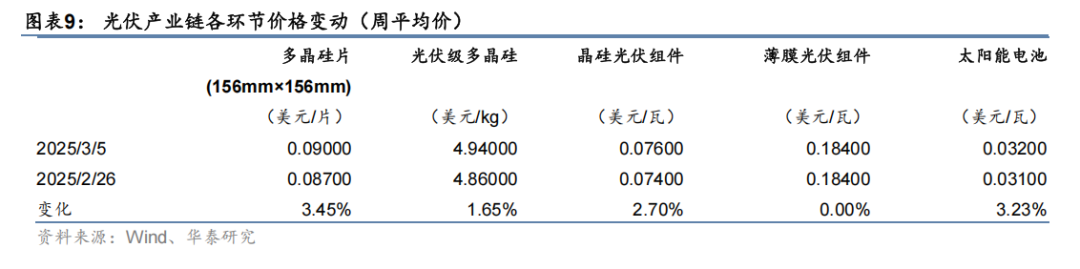

本周光伏产业链关键产品价格普遍上涨,多晶硅片/光伏级多晶硅/晶硅光伏组件/太阳能电池价格上涨,周环比 3.45%/ 1.65%/ 2.70%/ 3.23%,薄膜光伏组件价格不变。

风险提示:

VIP复盘网

VIP复盘网