行业观点概要

■ 本周(20250303-20250307)板块行情

电力设备与新能源板块:本周上涨0.64%,涨跌幅排名第23,弱于上证指数。本周工控自动化涨幅最大,锂电池指数涨幅最小。工控自动化上涨5.88%,新能源汽车指数上涨5.34%,储能指数上涨3.20%,核电指数上涨1.71%,风力发电指数下跌0.13%,太阳能指数下跌0.48%,锂电池指数下跌0.66%。

■新能源汽车:2月交付成绩单亮眼,下游景气度高企

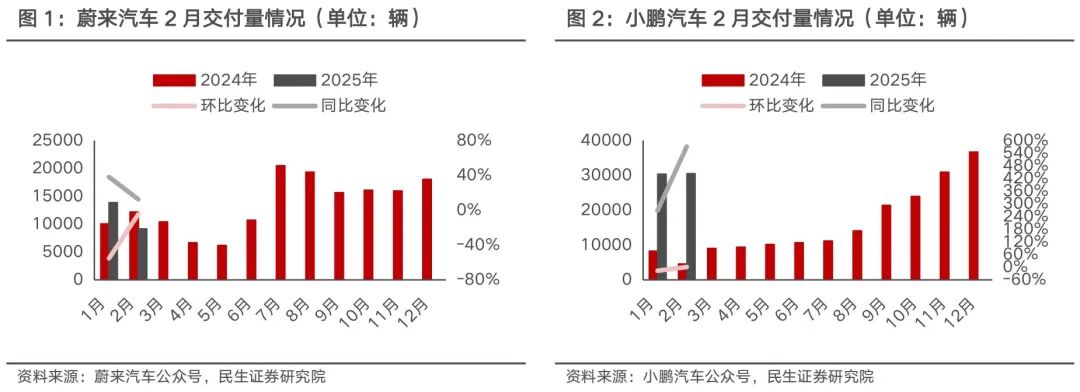

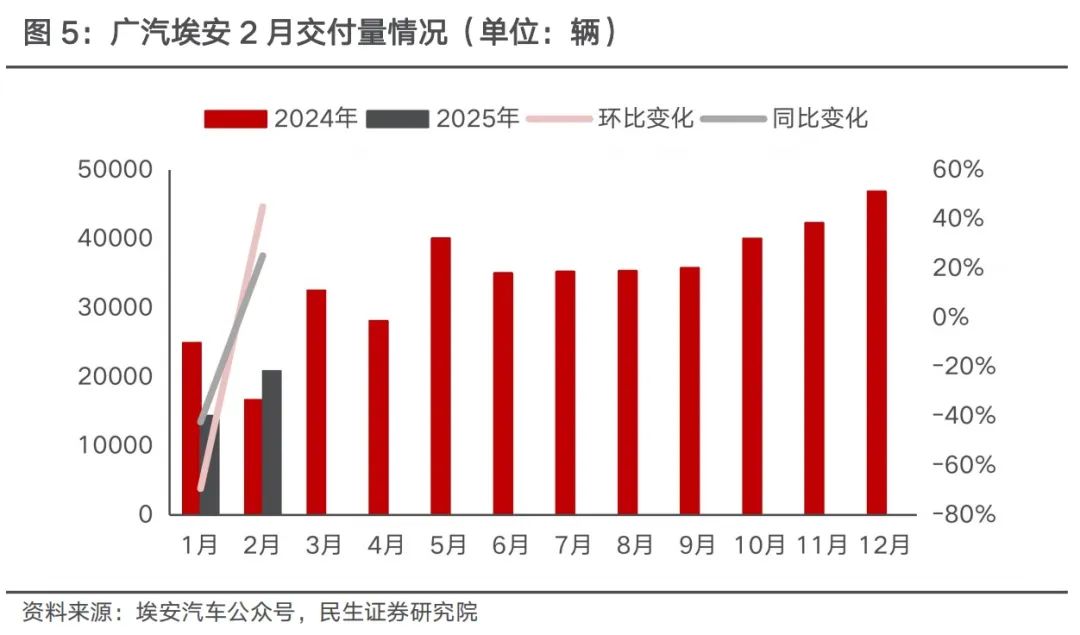

3月1日,多家造车新势力陆续公布了2月交付数据。蔚来汽车2月交付9,143台,同比增长12.4%,环比下降4.8%。小鹏汽车增长显著,2月交付量达到30,453辆,同比增长570.0%,环比小幅增长0.3%。理想汽车2月交付26,263辆,同比增长29.7%,环比下降12.2%。问界2月交付量为15,023辆,同比下降28.94%,环比下降16.1%。广汽埃安2月交付20,863辆,同比增长25.1%,环比增长45.0%。零跑汽车凭借高性价比策略,2月交付量为25,287辆,同比增长285.1%,环比增长0.5%。极氪2月交付14,039台,同比增长86.9%,环比增长17.56%,累计交付量突破43万台。比亚迪2月交付322,846辆,同比增长164.0%,环比增长7.3%,继续稳居销量榜首。

■ 新能源发电:产业链价格回暖,组件排产环比增长

受抢装以及供给侧改革影响,产业链各环节价格总体呈上行趋势。组件排产方面,3月多数企业因需分布式抢装订单增加,集中式出货需求上升,预期提产幅度明显,较2月环比上升35%,行业开工率约48.46%。玻璃第二批复产窑炉产能接近4000吨/天,3月排产预期上行。

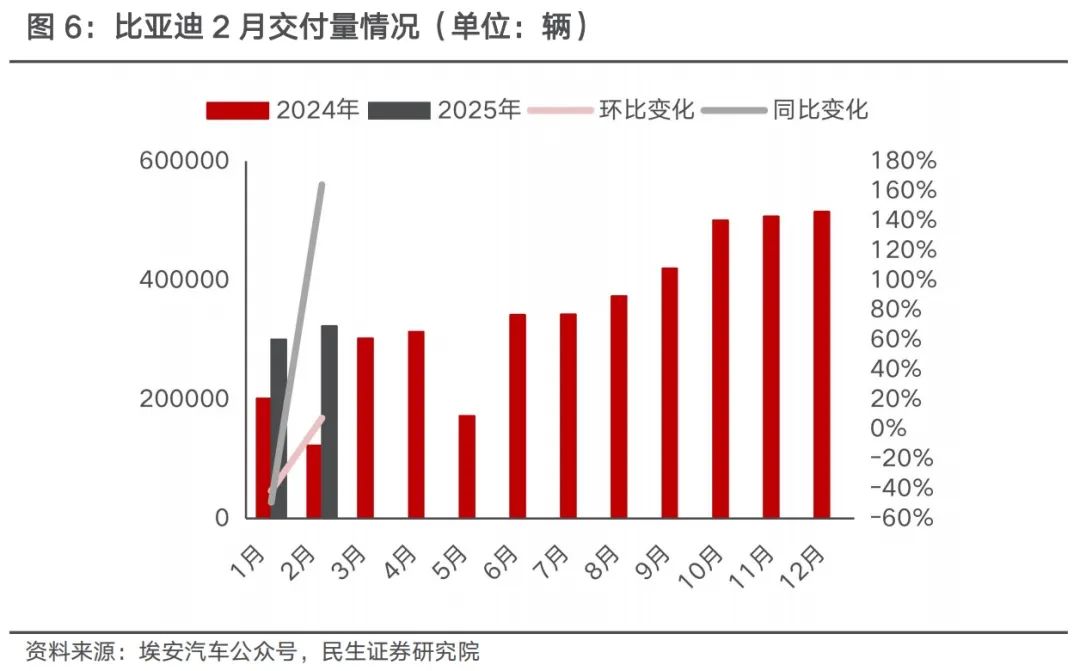

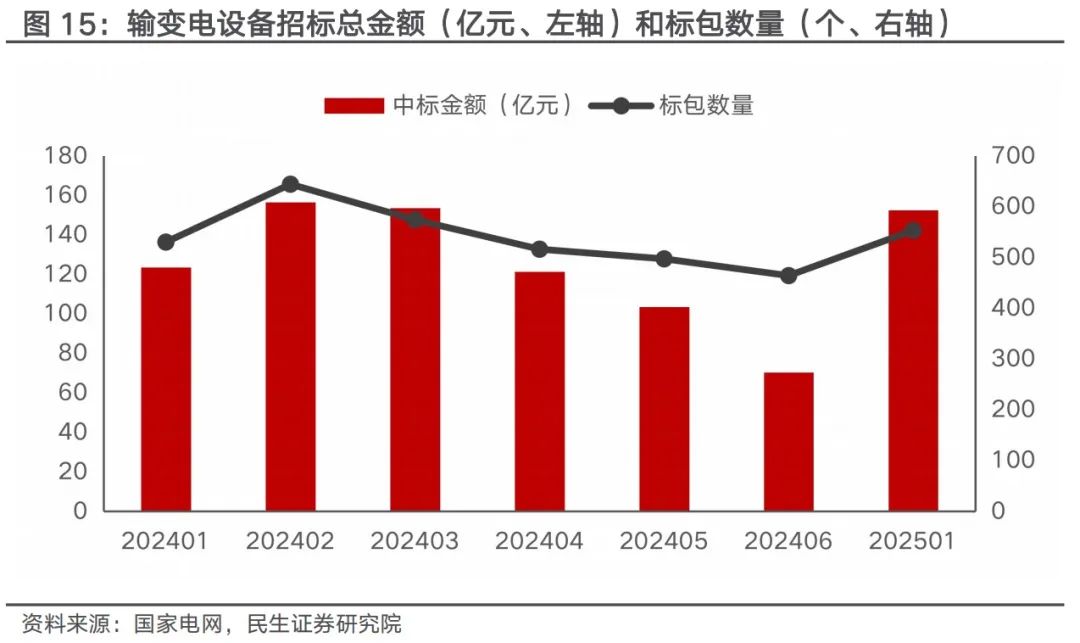

■ 电力设备及工控:国网2025年输变电第一次变电设备中标结果公示,总金额152.39亿元

近日,国家电网2025年输变电第一次变电设备公布推荐中标候选人,公示金额152.39亿元,分标来看,组合电器43.94亿元,变压器35.49亿元,电力电缆25.24亿元;从上市公司的中标数据来看,特变电工中标15.38亿元,总金额排名第一,占比10.09%;中国西电中标14.43亿元,排名第二,占比9.47%。

■ 本周关注:宁德时代、科达利、中科电气、湖南裕能、东方电缆、明阳电气,厦钨新能,中信博、许继电气、明阳智能等。

■ 风险提示:政策不达预期、行业竞争加剧致价格超预期下降等。

新能源汽车

新能源汽车:2月交付成绩单亮眼,下游景气度高企

1.1 行业观点概要

3月1日,多家造车新势力陆续公布2月交付数据。

蔚来:蔚来汽车2月交付9,143台,同/环比分别为 12.4%/-4.8%,自品牌成立以来,蔚来累计新车交付量已达到618,939台。

小鹏:小鹏汽车增长迅猛, 2月交付量为30,453辆,同/环比分别为 570.0%/0.3%。小鹏在智能驾驶领域的优势逐渐突出,随着其自主研发的XPILOT自动驾驶辅助系统持续升级,有望进一步扩大市场份额。

理想:理想汽车2月交付26,263辆,同/环比分别为29.7%/-12.2%,交付量下滑,增长势头放缓。理想专注于增程式电动车,超过80%的销量来自L系列增程式SUV,产品结构较为单一,销量依赖度较高。

问界:2月交付15,023辆,同/环比分别为-28.94%/-16.1%,整体交付量大幅减少。

广汽埃安:2月交付20,863辆,同/环比分别为25.1%/45.0%,整体呈现上升趋势。

零跑:凭借高性价比的产品策略,零跑汽车2月交付量为25,287 辆,同/环比分别为285.1%/ 0.5%。

极氪:2月交付14,039台,同/环比分别为86.9%/17.56%。极氪品牌累计交付突破43万台。

比亚迪:2月单月交付322,846辆,同/环比分别为164.0%/7.3%,继续稳坐销量头把交椅。随着新车型的陆续推出和产能的稳步提升,比亚迪的销量增长前景仍然可期。

投资建议:

电动车是长达10年的黄金赛道,25年国内以旧换新补贴政策延续,国内需求持续向好,重点推荐三条主线:

主线1:长期竞争格局向好,且短期有边际变化的环节。重点推荐:电池环节的【宁德时代】、隔膜环节的【恩捷股份】、热管理的【三花智控】、高压直流的【宏发股份】、薄膜电容【法拉电子】,建议关注【中熔电气】等。

主线2:4680技术迭代,带动产业链升级。4680目前可以做到210 Wh/kg,后续若体系上使用高镍91系和硅基负极,系统能量密度有可能接近270Wh/kg,并可以极大程度解决高镍系热管理难题。重点关注:大圆柱外壳的【科达利】、【斯莱克】和其他结构件标的;高镍正极的【容百科技】、【当升科技】、【芳源股份】、【长远锂科】、【华友钴业】、【振华新材】、【中伟股份】、【格林美】;布局LiFSI的【天赐材料】、【新宙邦】和碳纳米管领域的相关标的。

新能源发电

新能源发电:产业链价格回暖,组件排产环比增长

2.1 行业观点概要

硅料:本周硅片厂家直接采购国产块料现货执行价格,约落在每公斤 38-43 元范围,主流厂家交付价格落在 40-42 元人民币、二三线厂家则约落在 39-40 元人民币。报价受到下游价格上扬、且政策后续变化使厂家策略分化,价格确实向上提升,成交高价区间致密料少部分有高价 42 元人民币的少量订单落地,但仍难撼动均价上扬,预期三月价格仍将维持在 39-41 元人民币之间的水平。国产颗粒硅当期交付以主流厂家供货为主,价位落在每公斤 37-39 元人民币,高价比例略为上升。排产方面,3月国内多晶硅产量受天数影响将增加,企业开工仍大稳小动,某硅料企业计划在中旬检修,带来小幅影响。

硅片:随着下游抢装节点将至,旺盛的需求带动下,部分硅片尺寸规格出现短缺。价格方面,部分产品价格调涨,G12R 规格本周成交价格上调至每片 1.35 元人民币。

电池片:N 型电池片方面,M10 与 G12 电池片本周均价持平于每瓦 0.29 元与 0.295 人民币,价格区间同样则分别持平于每瓦 0.285-0.295 元与 0.29-0.295 元人民币。须注意的是,本周 M10 电池片交付均价因厂家订单集中度差异而呈现分化,头部厂家价格本周多位于每瓦 0.295 元人民币,而二三线厂家则位于每瓦 0.29 元人民币的水平;G12R 电池片本周均价上涨至每瓦 0.30 元人民币,价格范围也上调至每瓦 0.29-0.31 元人民币,因 531 政策落地前的终端需求起量,并且三月份 G12R 版型组件排产占比提高。3月多数基地复工复产后,电池开工率上行至59.73%,排产环比增长38.46%,增量主要来自于Topocn电池,但虽电池供应有明显增长,却不及组件排产增幅,3月电池供应偏紧。

组件:受到国内政策影响,市场寻求政策窗口期间出现抢装,尤其是分布式市场的积极影响拉货力度明显上升,厂家接单率在三至四月出现明显回升。且在自律行为持续影响之下,厂家一至三月排产控制得宜,在前期库存抛售后,海外滞库库存相对减少许多,现阶段仍有较旧的型号滞库,但一至二月发至海外仓储的货量较少,新产热门型号出现部分短缺。目前看来欧洲、中东、巴基斯坦、南非的需求表现稳定增长,五至六月或将仍有一定支撑性。本周组件价格持续反应分布式项目上调,相对上周,影响程度上行来到 1-3 分人民币的水平,现货价格成功上抬来到 0.65-0.73 元人民币之间的价位。排产方面,3月多数企业因需分布式抢装订单增加,集中式出货需求上升,预期提产幅度明显,较2月环比上升35%,行业开工率约48.46%。

玻璃:在玻璃价格上涨的背景之下,2月国内已有第一批窑炉堵口产能进行复产,行业玻璃总产量也较预期上升约5%左右,3月由于生产天数的大幅增加,加上3月第二批窑炉即将复产点火,根据SMM统计,第二批复产窑炉产能接近4000吨/天,且月内亦有新增点火规划以及冷修窑炉复产规划,故3月玻璃排产预期上行,环比2月开工率上升13.77%。

投资建议:

光伏

海内外需求预期旺盛;产业链技术迭代加速,强调差异化优势,各厂家有望通过持续研发打造差异化优势,在提升效率的同时持续扩张下游应用场景。建议关注三条主线:

1)能耗管控后硅料环节有望率先开始出清,关注硅料头部企业协鑫科技、通威股份、大全能源等;光伏主链价格或将触底反弹,组件、电池片环节有望迎来盈修复,关注阿特斯、钧达股份、隆基绿能、晶澳科技、晶科能源、天合光能、爱旭股份等。

2)推荐深度受益光储需求高景气的逆变器环节阳光电源、固德威、锦浪科技、德业股份、禾迈股份、昱能科技;关注有望受益于大电站相关的阳光电源,中信博,上能电气等。

3)推荐有市占率提升空间逻辑的辅材企业,推荐威腾电气,关注宇邦新材、通灵股份;推荐供需紧平衡的EVA胶膜与高纯石英砂环节,推荐福斯特、海优新材、赛伍技术等,关注石英股份等。

风电

当前的交易核心仍旧是需求;中期看,目前已经进入行业趋势验证期,行情演绎逐步从事件驱动回归需求景气度驱动,内外有望共振;短期看,进入24Q4项目推进明显提速,基本面和市场面的右侧信号都逐渐明朗,对于确定性较高的公司可以更乐观。

1)关注海风,管桩(海力、天顺、泰胜等),海缆(东缆、中天、亨通等);关注深远海/漂浮式相关(亚星锚链等);

2)关注具备全球竞争力的零部件和主机厂等:振江股份、大金重工、明阳电气、日月股份、金风科技、明阳智能、三一重能等。

3)关注适应降本增效需要、渗透率有望提升的大兆瓦关键零部件等,关注崇德科技、盘古智能等。

储能

储能需求向上,关注储能三大场景下的投资机会。

场景一:大储的核心在于商业模式,重点推荐【阳光电源】【金盘科技】【华自科技】【科陆电子】【南都电源】【南网科技】等,建议关注【科华数据】【上能电气】【永福股份】【英维克】【青鸟消防】;

场景二:户储的核心在于产品,重点推荐【德业股份】【科士达】【派能科技】【鹏辉能源】,建议关注【华宝新能】等;

工控及电力设备

电力设备及工控:国网2025年输变电第一次变电设备中标结果公示,总金额152.39亿元

3.1 行业观点概要

电力设备:

近日,国家电网2025年输变电第一次变电设备公布推荐中标候选人,公示金额152.39亿元,其中,中标标包553个,单包均值2756万元,最大标包45050万元。分标来看,组合电器43.94亿元,变压器35.49亿元,电力电缆25.24亿元,开关柜9.97亿元,继电保护和变电站计算机监控系统6.61亿元,通信设备集成3.34亿元。

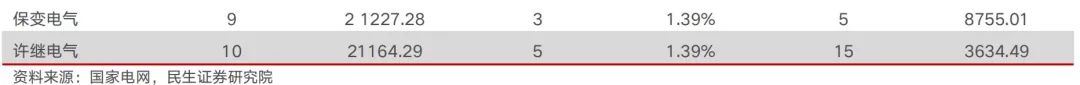

从上市公司的中标数据来看,特变电工中标15.38亿元,包括变压器、电抗器、组合电器等,总金额排名第一,占比10.09%;中国西电中标14.43亿元,排名第二,占比9.47%;平高电气中标13.55亿元、思源电气中标10.53亿元、国网信通中标3.00亿元、国电南瑞中标2.57亿元。

投资建议:

电力设备

主线一:电力设备出海趋势明确。电力设备出海有望打开设备企业新成长空间,我国拥有完整的电力设备制造供应链体系,竞争优势明显(总承包经验丰富 报价具有竞争力 项目执行效率高),建议关注:变压器等一次设备【金盘科技】【明阳电气】【思源电气】【伊戈尔】;变压器分接开关【华明装备】;变压器电磁线【金杯电工】;取向硅钢【望变电气】;电表&AMI解决方案【海兴电力】【三星医疗】【威胜控股】;电力通信芯片与模组【威胜信息】;线缆【华通线缆】;复合绝缘子材料【神马电力】。

主线二:配网侧投资占比有望提升。配网智能化、数字化为新型电力系统发展的必由之路,是“十四五”电网重点投资环节,推荐【国电南瑞】【四方股份】,电力数字化建议关注【国网信通】;分布式能源实现用户侧就地消纳,推荐EPCO模式服务商【苏文电能】【泽宇智能】,分布式能源运营商【芯能科技】,新能源微电网【金智科技】;建议关注:功率及负荷预测【国能日新】;虚拟电厂运营商【安科瑞】【东方电子】【恒实科技】。

主线三:特高压“十四五“线路规划明确,进度确定性高。相关公司未来有望受益于特高压建设带来的业绩弹性,推荐【平高电气】【许继电气】,建议关注【中国西电】。

工控及机器人

人形机器人大时代来临,站在当前产业化初期,优先关注确定性&价值量。

思路一:确定性高的Tesla主线,参与Tesla机器人产品前期设计研发,定位一级供应商,大概率确定供货。关注Tier1【鸣志电器】【三花智控】【拓普集团】,以及供应Tier1的间接供应商【绿的谐波】【五洲新春】【斯菱股份】;

思路二:考虑人形机器人后续降本需求,国产供应链厂商具备量产性价比,且多数企业正在陆续与国内机器人本体厂接触,有望受益后续大规模量产。建议关注(减速器)【中大力德】【精锻科技】;(丝杠)【鼎智科技】【恒立液压】【贝斯特】;(电机)【伟创电气】【儒竞科技】;(传感器)【柯力传感】等;

VIP复盘网

VIP复盘网