投资要点

公告要点:

公司公布2025年中报。2025年上半年实现营收146亿元,同比 25%,实现归母净利润12.2亿元,同比 46%,实现扣非归母净利润11.5亿元,同比 46%。其中2025年二季度实现营收79亿元,同环比 30%/ 16%;实现归母净利润6.4亿元,同环比 41%/ 10%;实现扣非归母净利润6.56亿元,同环比 56%/ 32%,业绩超预期。

持续聚焦主业,智驾业务持续放量。

分业务看,2025H1智能座舱业务收入95亿元,同比 18.8%,智能驾驶业务收入41亿元,同比 55.49%,网联服务及其他业务收入10亿元,同比-2.1%,智能驾驶业务贡献较多收入增量,主因系技术进步及客户需求增长,显示该产品市场具有较高成长性,同时多款旗舰产品规模化量产,为小米、理想、小鹏、长城等知名车企提供配套支持,新增长城、吉利、奇瑞等新项目订单,协调驱动收入稳步增长。

产品组合与技术迭代双线驱动,海外毛利率超预期。

2025年二季度公司毛利率为20.2%,同环比-0.9pct/-0.4pct,分地区看,2025H1境内毛利率19.7%,同比-0.3pct,境外毛利率29.0%,同比 8.2pct;分业务看,2025H1智能座舱毛利率19.8%,同比 0.52pct,2025H1智能驾驶业务毛利率19.7%,同比 0.94pct,智能座舱、智能驾驶业务毛利率稳健提升,推测为产量增长的规模效应所致,公司通过优化产品组合、持续迭代产品技术等方式持续拓展新客户、新市场,保持业务持续增长。费用端彰显规模效应,2025Q2公司期间费用率为11.3%,同环比分别-1.2pct/-2.0pct,其中销售费用率/管理费用率/研发费用率/财务费用率分别同比 0.35pct/-0.50pct/-0.11pct/-0.89pct,环比 0.21pct/-0.70pct/-1.10pct/ -0.42pct。

全球化战略稳步推进,巩固全球汽车电子核心地位。

全球化战略持续落地,2025年5月,公司于印尼地区开始贡献产能;2025年6月,公司墨西哥蒙特雷工厂首个量产项目落地,为美洲市场提供本地化产能保障;西班牙智能工厂预计2025年年底竣工,并于2026年量产,为欧洲地区供应智能座舱、智能驾驶产品。依靠公司技术能力持续提升及全球化布局的深化,海外业务未来有望成为公司业绩重要支撑。

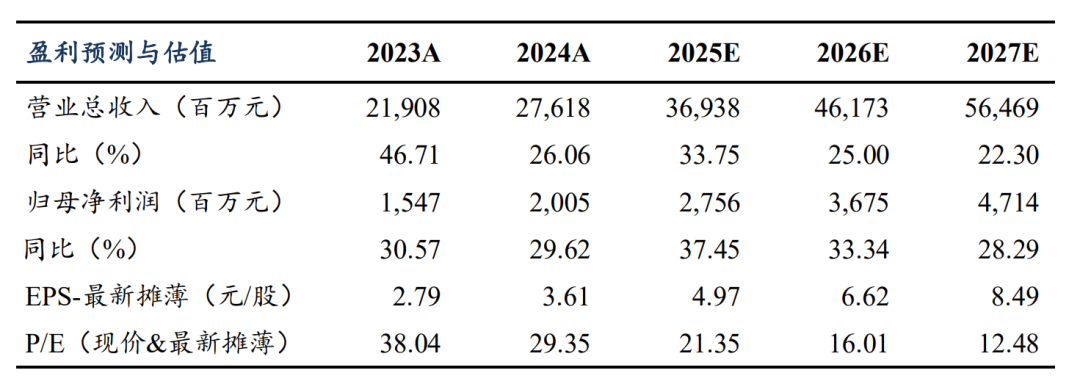

盈利预测与投资评级:公司作为智能驾驶零部件板块龙头标的,我们看好公司长期成长能力,

我们维持公司2025~2027年营收预测为369/462/565亿元,同比分别 34%/ 25%/ 22%;维持2025~2027年归母净利润为27.6/36.7/47.1亿元,同比分别 37%/ 33%/ 28%,对应PE分别为21/16/12倍,维持“买入”评级。

风险提示:

下游乘用车需求复苏不及预期,乘用车价格战超出预期。

VIP复盘网

VIP复盘网