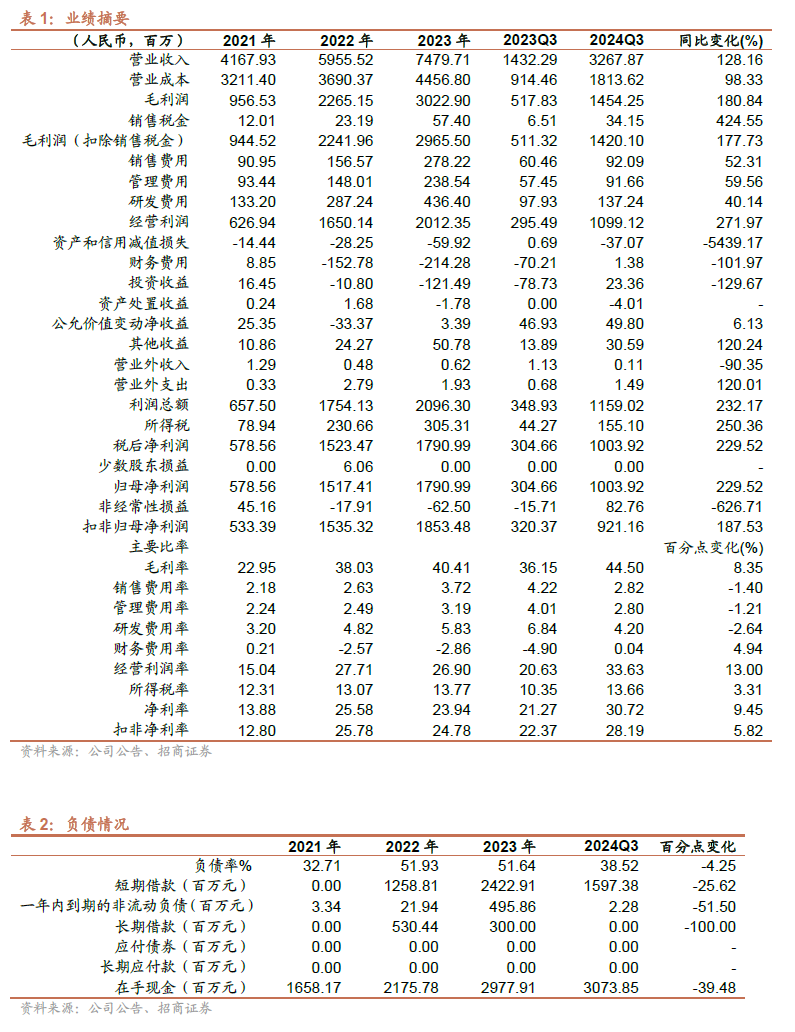

公司披露,2024前三季度公司分别实现收入、归上净利润、扣非净利润80.16、22.40、20.83亿元,同比增长26.72%、42.81%、22.04%。其中Q3单季度,收入、归上净利润、扣非净利润32.68、10.04、9.21亿元,同比增长128.16%、229.52%、187.53%。

摘要

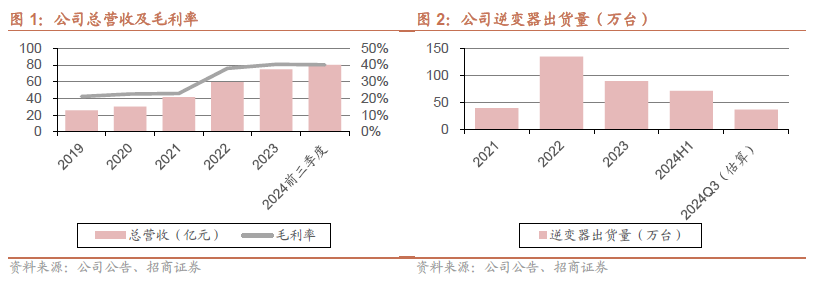

2024前三季度业绩情况。公司前三季度,收入80.16亿元,同比增长26.72%;归母净利润22.40亿元,同比增长42.81%;扣非净利润20.83亿元,同比增长22.04%;综合毛利率40.15%,同比下滑0.34pct。其中Q3单季度,收入32.68亿元,同、环比增长128.16%、14.08%;归母净利润10.04亿元,同、环比增长229.52%、25.06%;扣非净利润9.21亿元,同、环比增长187.53%、24.88%;综合毛利率44.50%,同、环比增长8.35、6.81pct。

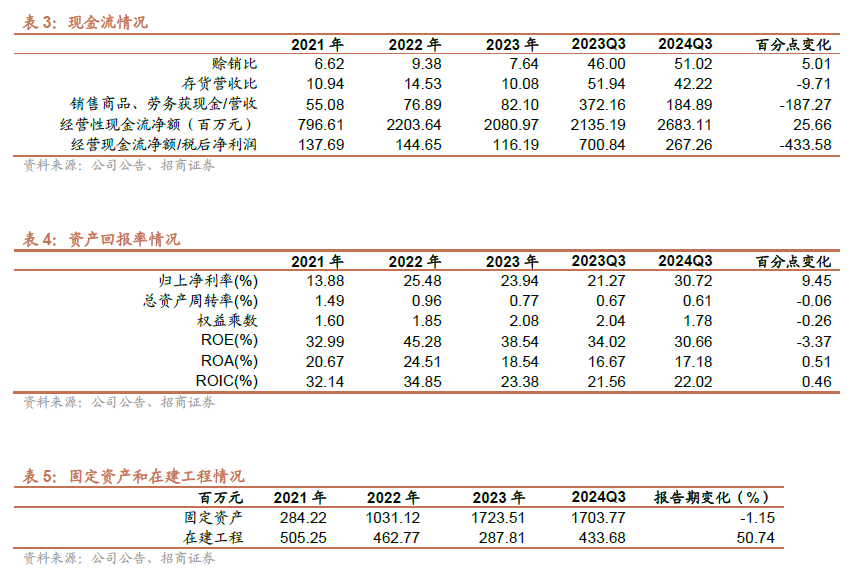

市场覆盖面扩大,逆变器出货维持稳健。公司注重海外市场开拓,其逆变器下游渠道分布在巴基斯坦、德国、巴西、印度、南非等国家。得益于在亚非拉等市场的先发布局,以及对欧洲市场的投入;Q3公司抓住了巴基斯坦、乌克兰、德国、印度、菲律宾、缅甸等市场需求,市场覆盖面进一步扩大,维持了逆变器稳健的出货量。未来随着下游需求的持续改善,逆变器业务有望维持高景气度。

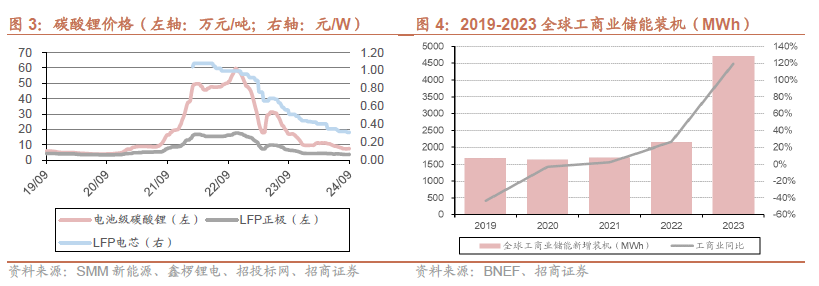

电池包受益逆变器渠道,工商储有望成为新增长点。公司储能电池包销售渠道与逆变器渠道深度整合,搭配逆变器同时销售,可做户储/工商储配套。公司储能电池包主要销往德国、南非等地。除了户储外,工商业储能也是用户侧储能的典型应用之一,盈利模式比较畅通且广泛。但由于海外工商业电价较户用普遍更低,激发其需求的经济性要求较高,因此则尚处发展早期。随着光储产业链整体降价的大背景下,工商业储能经济性逐渐提升,以欧美国家为代表的工商业储能需求开始涌现。未来,随着各国政策支持力度加强,工商业储能需求潜力较大,有望给公司带来新的业务增长点。

风险提示:行业库存去化不及预期;市场需求持续性不及预期;储能支持政策不及预期。

具体盈利预测与投资建议,参见正式报告

一、2024年三季报分析

2024前三季度,公司分别实现收入、归上净利润、扣非净利润80.16、22.40、20.83亿元,同比增长26.72%、42.81%、22.04%。其中Q3单季度,收入、归上净利润、扣非净利润32.68、10.04、9.21亿元,同比增长128.16%、229.52%、187.53%。报告期内,公司抓住了巴基斯坦、乌克兰、德国、印度、菲律宾、缅甸等涌现的市场需求,市场覆盖面扩大,储能电池包销售规模迅速增长所致。

【收入及盈利情况】

公司2024年前三季度,收入80.16亿元,同比增长26.72%。其中根据估算:

逆变器业务收入约42亿元,同比增长9%左右;出货量约107万台。其中:

-PCS收入约32亿元,同比增长8%左右;出货量约41万台;

-组串逆变器收入约7亿元,同比增长19%左右;出货量约32万台;

-微逆收入约3亿元,同比减少6%左右;出货量约34万台。

电池包收入约15亿元,同比增长119%左右。毛利率大约44%,同比增加约15pct,主要系规模效应明显。

热交换器收入约13亿元,同比增长9%左右。毛利率大约11%,同比增长约1pct。

除湿机收入约8亿元,同比增长42%左右。毛利率大约37%,同比增加约2pct。

前三季度综合毛利率40.15%,同比下滑0.34pct。

Q3单季度,收入32.68亿元,同、环比增长128.16%、14.08%。其中根据估算:

逆变器出货约36万台。其中:

-PCS约19万台;

-组串逆变器约7万台;

-微逆约10万台。

Q3单季度综合毛利率44.50%,同、环比增长8.35、6.81pct。

【费用情况】

公司2024年前三季度销售、管理、研发及财务费用率合计8.80%,同比增加0.93pct。Q3单季度各项费用率合计9.86%,同比下降0.30pct。销售、管理及研发费用率合计下降5.25pct,主要系收入规模提升;财务费用率提升4.94pct,主要系去年同期汇兑收益较多,且今年息差收益减少。

【资产负债情况】

截至报告期末,公司资产负债率达到38.52%,较期初下降13.12pct。在手现金约30.74亿元,对应各项有息负债约16.00亿元,偿债保障能力较强,资产负债表较为健康。

【现金流情况】

公司2024前三季度经营活动产生的现金流量净额为26.83亿元,同比增长25.66%。Q3单季度经营活动现金净流量13.61亿元,环比增加1.69亿元。

二、逆变器出货稳健,电池包业务未来可期

1、市场覆盖面进一步扩大,逆变器出货稳健

2024前三季度,逆变器业务收入约42亿元,同比增长9%左右;出货量约107万台。其中Q3单季度,逆变器出货约36万台;其中:PCS约19万台、组串逆变器约7万台、微逆约10万台。

敏锐捕捉下游需求,维持逆变器稳健的出货量。公司注重海外市场开拓,其逆变器下游渠道分布广泛,下游市场包括巴基斯坦、德国、巴西、印度、南非等国家。得益于多年来在亚非拉等新兴市场的先发布局,以及对欧洲市场的不断投入,Q3期间,公司在南非市场同比大幅下滑的情况下,抓住了巴基斯坦、乌克兰、德国、印度、菲律宾等涌现的市场需求,市场覆盖面进一步扩大,维持了逆变器稳健的出货量。

2、电池包受益逆变器渠道,工商储有望成为新增长点

充分受益逆变器销售渠道。公司储能电池包产品具有高集成度、高安全性、长循环寿命等优势。公司储能电池包销售渠道与逆变器渠道深度整合,搭配逆变器同时销售,可做户储/工商储配套。公司储能电池包主要销往德国、南非等地。2024前三季度,电池包收入约15亿元,同比增长119%左右。毛利率大约44%,同比增加约15pct,主要系逆变器出货增长带动储能电池包销售。

工商储有望带来新增量。除了户储外,工商业储能也是用户侧储能的典型应用之一,盈利模式比较畅通且广泛。但由于海外工商业电价较户用普遍更低,激发其需求的经济性要求较高,因此则尚处发展早期。截至2023年末,工商业储能累计装机16.4GWh,在用户侧占比32%。随着光储产业链整体降价的大背景下,工商业储能经济性逐渐提升,以欧美国家为代表的工商业储能需求开始涌现。未来,随着各国政策支持力度加强,工商业储能需求潜力较大,有望给公司带来新的业务增长点。

风险提示

行业库存去化不及预期;

市场需求持续性不及预期;

储能支持政策不及预期。

VIP复盘网

VIP复盘网