2025年底,#六氟磷酸锂价格站上17.3万元/吨,近期虽稍有回落,但仍是此前6万元/吨低谷期的二倍有余,而本轮反弹背后,是储能装机量同比激增68%、头部电池厂集中补库、小厂产能永久退出共同作用的结果。与此同时,AI服务器#液冷 需求爆发,含氟冷却液订单井喷,让#氟化工这个老赛道重新映入资本眼帘。

来源:同花顺iFinD,隆众资讯

而两家圈内细分龙头,#多氟多(002407)VS#新宙邦(300037),业务上的差异带给了它们不同的故事剧本。2025年前三季度,多氟多营收67.29亿元,同比微降2.75%,扣非归母净利润-0.23亿元;新宙邦营收66.16亿元,同比增长16.75%,扣非归母净利润7.15亿元。彼时,前者还在盈亏平衡边缘挣扎,后者已稳稳兑现利润,差距清晰可见。

01

可千万别被氟化工三个字骗了,两家公司干的其实是两码事。

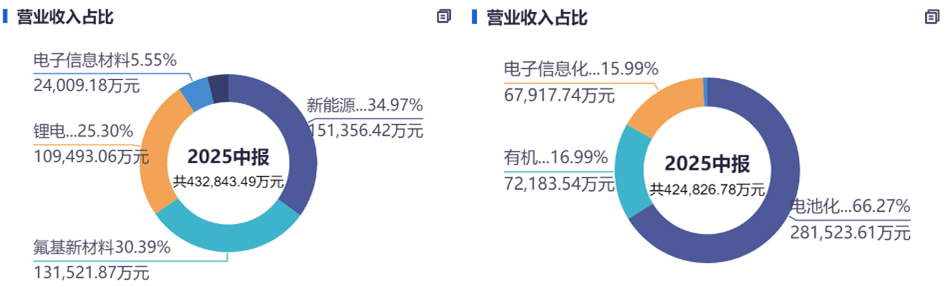

多氟多本质上是一家上游材料制造商。它从萤石出发,自产氢氟酸、氟化锂,再合成六氟磷酸锂、LiFSI(双氟磺酰亚胺锂)等锂电盐,甚至向下延伸至大圆柱电池。2025年半年报显示,公司新能源材料、氟基新材料、电子信息材料占营收比分别为34.97%、30.39%、5.55%,合计超七成来自基础化学品和中间体。这种模式决定了它对原材料成本和产品价格高度敏感,一旦六氟磷酸锂跌破现金成本线,即便技术再强,也难逃亏损。

来源:同花顺iFinD—

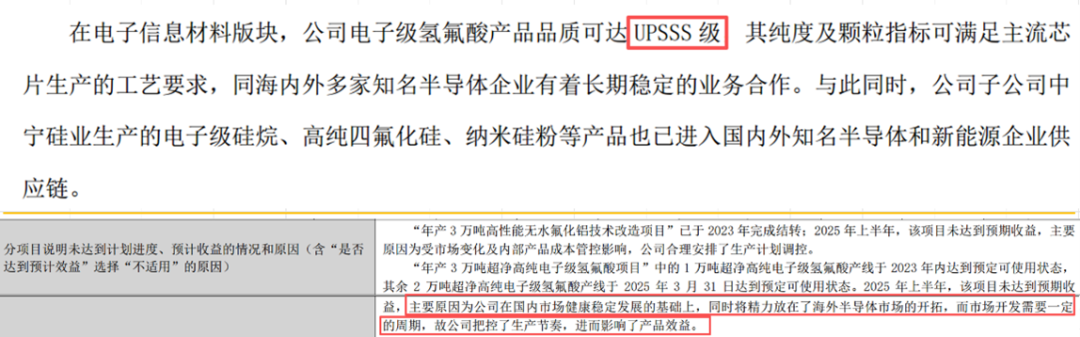

多氟多(左)、新宙邦(右)

新宙邦则是一家典型的中游集成商。它不追求原料自给率,而是聚焦于如何把化学物质组合成高性能解决方案。电解液虽然是最大单品,营收占比高达66.27%,但真正体现竞争力的是其配方能力,即通过VC、FEC、DTD(均为锂电池电解液中的重要添加剂)等多种添加剂的精准配比,满足不同电池体系对循环寿命、低温性能或快充能力的需求。更关键的是,它把这种分子设计能力复用到半导体清洗液、电容器电解质和AI服务器冷却液上,形成跨行业的技术平台。

有趣的是,两家在海外市场的表现都明显优于国内。多氟多境外毛利率25.57%,国内仅9.56%;新宙邦境外毛利率45.40%,国内19.69%。这表明,真正的技术溢价,从来不在国内价格战里,而在能否上榜国际客户的认证清单。而新宙邦的海外客户多为LG、松下、三星等日韩巨头,账期稳定、回款快;多氟多则更多依赖国内大客户,议价空间有限,进一步放大了周期波动的影响。

02

多氟多的困境,不是能力问题,而是时运问题。

它的六氟磷酸锂产能曾是王牌,如今却成了包袱。2022年行业高点时,六氟磷酸锂价格一度突破50万元/吨,公司凭借一体化优势赚得盆满钵满。但随后两年,大量新增产能集中释放,价格一路滑落,2025年最低曾跌破5万元/吨。尽管2025年下半年价格一度回升至17万元以上,但全年均价仍处低位,导致锂盐板块整体微利甚至亏损。

这种煎熬在财务数据中得以印证。2024年公司计提资产减值3.66亿元,主要来自锂电材料相关固定资产和存货;截至2025年三季度末,固定资产账面价值高达77.34亿元,长期借款41.76亿元,表明前期扩产投入仍在消化。值得注意的是,公司销售费用率仅0.58%,远低于行业平均,但也体现了客户集中、议价被动的现状;固定资产周转率为0.94,在重资产行业中尚可,但远低于轻资产同行。经营性现金流虽已从-6.75亿元转正至3.12亿元,但翻身仍需时间。

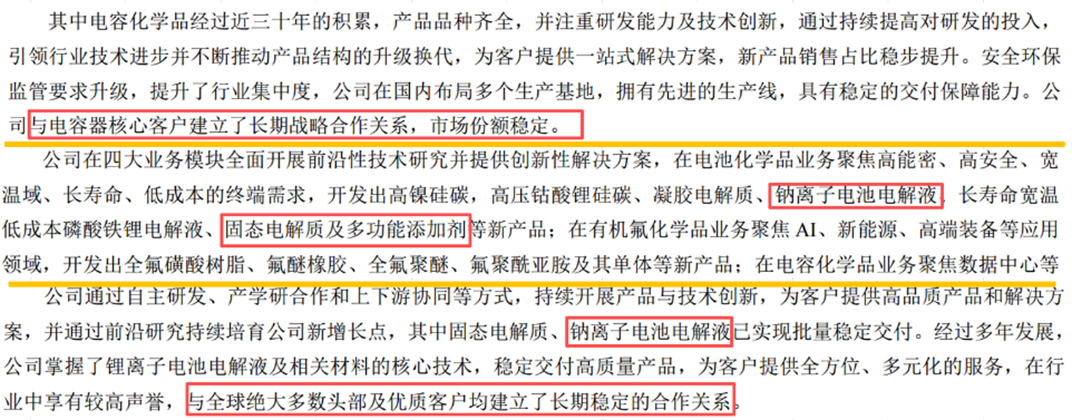

真正值得观察的是它的第二曲线——电子级氢氟酸,该产品达UP-SSS级,纯度与颗粒指标满足主流芯片制程要求,已获台积电、三星、中芯国际等认证,并与海内外多家半导体企业建立稳定合作。其年产3万吨项目已于2025年3月全部建成,但上半年效益未达预期,公司称其主动放慢生产节奏,聚焦海外客户开拓,但市场导入需周期,导致产能利用率偏低,毛利率目前仅5.65%。简单说,技术卡位已成,就看放量何时兑现。

来源:多氟多2025年半年报

03

新宙邦的聪明,体现在其不做最重的活,只做最值钱的事。它不挖矿、不烧碱、不造电池,却靠着分子设计和配方能力,在多个高壁垒领域卡位。

2025年前三季度,公司研发费用3.60亿元,同比增长30%,重点投向半导体蚀刻液、钠电电解液和氟化冷却液。其中,含氟冷却液已批量供应国内头部AI服务器厂商,用于英伟达GB200等高功耗芯片的浸没式液冷,直接对标3M Novec系列,毛利率高达62.80%。

而其电容器化学品(现已归入其电子信息化学品)更是闷声发大财,全球市占率超50%,客户包括村田、TDK、三星电机,用于手机、汽车MLCC(片式叠层陶瓷电容器),订单稳定、账期短、毛利高。这块业务看似传统,却是穿越周期的压舱石。值得一提的是,新宙邦在电解液领域采取绑定 定制策略,与LG新能源签订三年长协,锁定高端份额,避免陷入低端价格战。同时,其钠电池电解液已通过宁德时代验证,2026年有望随钠电储能项目落地实现量产。

来源:新宙邦2025年半年报

财务上,新宙邦展现出高效运营特质:销售费用率仅为1.64%,处于较理想区间;固定资产周转率达1.58次,明显高于多氟多的0.94次,体现出更强的资产利用效率和更轻盈的制造模式。经营性现金流净额9.22亿元,稍高于净利润,说明利润含金量十足。即便电池化学品毛利率因价格战下滑至不足10%,整体毛利率仍稳在24.5%以上,这就是多元高毛利结构的力量。

氟化工的胜负手,已然从谁产得多转向谁卡得准。多氟多还在周期泥潭中艰难转身,新宙邦却已凭技术配方和冷却液,在行业拐点中占据先机

VIP复盘网

VIP复盘网