报告摘要

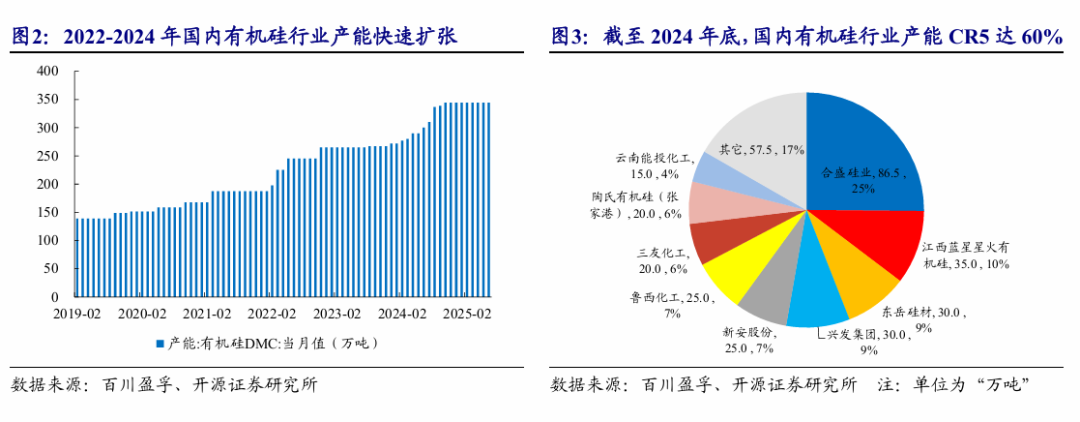

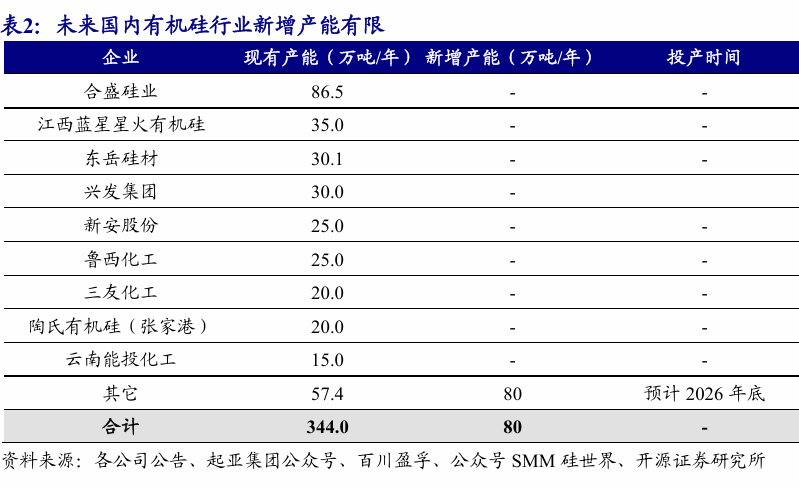

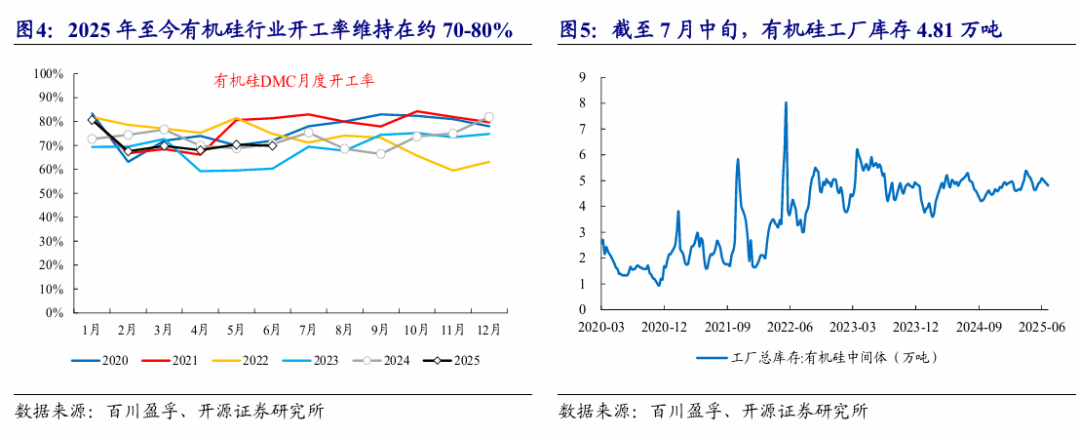

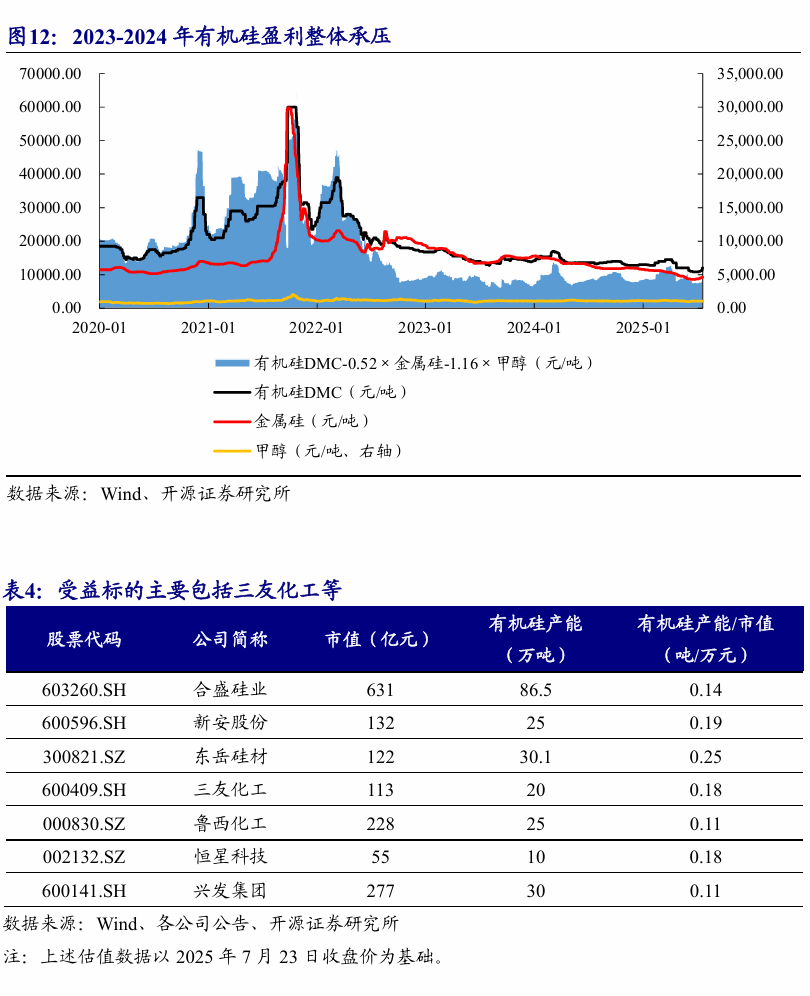

据百川盈孚数据,2022-2024年有机硅行业在建项目集中落地,每年新增产能分别达到77.5、7、72万吨,产能增速分别达到41%、3%、26%。未来国内有机硅行业新增产能十分有限,供给格局有望逐步改善。据百川盈孚数据,目前国内有机硅行业在建/规划新增产能仅有新疆起亚的80万吨/年,预计2026年年底投产(但考虑到当前有机硅行业盈利承压,其投产进程仍有较大不确定性)。因此往后看,有机硅行业供给端竞争压力有望得到缓解。有机硅行业供给端出现扰动,短期内或推动有机硅盈利修复。据公众号有机硅消息,7月20日中午时分,山东淄博某化工企业突发火灾事故,事故发生后,消防部门迅速响应,第一时间调派了十多辆消防车赶赴现场展开救援。该化工企业主要从事有机硅材料的研发、生产和销售,当前拥有有机硅DMC产能约30万吨/年(约占行业总产能的9%),2024年有机硅DMC产量约32万吨(约占2024年行业总产量的14.4%)。当前有机硅行业盈利已至周期底部,多数企业处于亏损状态,生产企业具备较强的提价诉求。此次生产企业事故或将对有机硅行业供给端形成一定扰动,进而推动有机硅行业盈利短期内迎来修复。

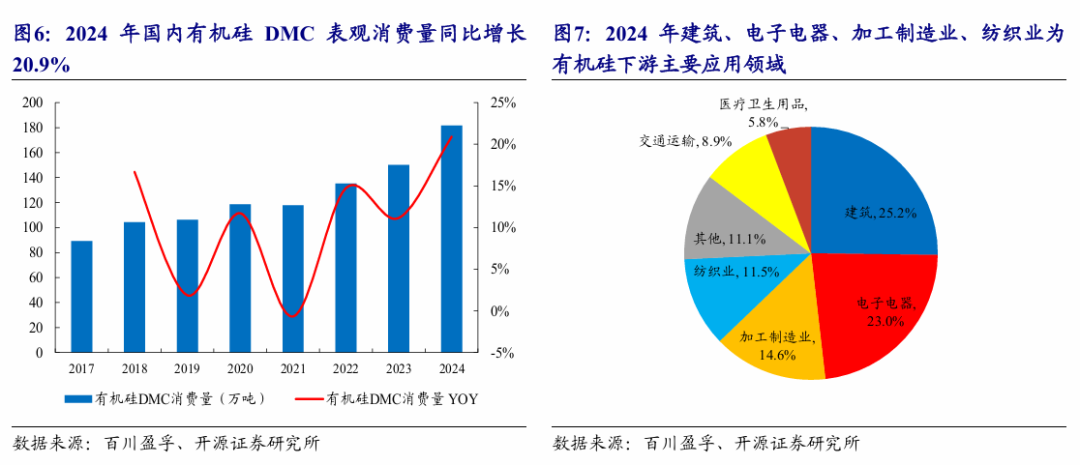

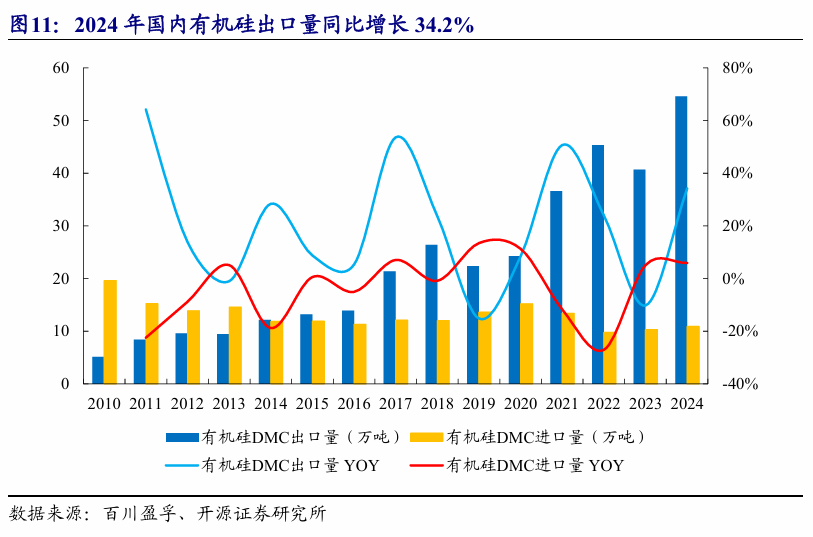

内需方面,国内有机硅需求稳步增长,下游应用以建筑、电子电器、加工制造业、纺织业等为主。据百川盈孚数据,2017年至2024年间,国内有机硅DMC表观消费量由89.32万吨逐步提升至181.64万吨,CAGR达到10.7%,其中2022年、2023年与2024年受新能源行业高速增长拉动,国内有机硅DMC表观消费量分别同比增长14.7%、11.1%、20.9%。另外,从下游消费结构来看,2024年国内有机硅DMC下游消费中,建筑、电子电器、加工制造业、纺织业分别占比25.2%、23.0%、14.6%、11.5%。展望未来,一揽子政策积极提振房地产市场,地产领域需求有望企稳,同时新能源领域需求快速释放,有望贡献重要增量(光伏装机1GW用胶量约1200-1500吨,新能源汽车用胶量是普通乘用车接近7倍,单车用量多达20kg以上)。出口方面,国内有机硅出口持续增长,2024年出口量同比增长34.2%。据百川盈孚数据,2010年至2024年,国内有机硅DMC出口量由5.11万吨提升至54.57万吨(其中2024年出口量同比增长34.2%),进口量由19.61万吨下降至10.88万吨。当前海外有机硅企业面临成本、环保压力,整体产能有所收缩,国内有机硅产业具备成本优势,未来出口量有望稳步增长。

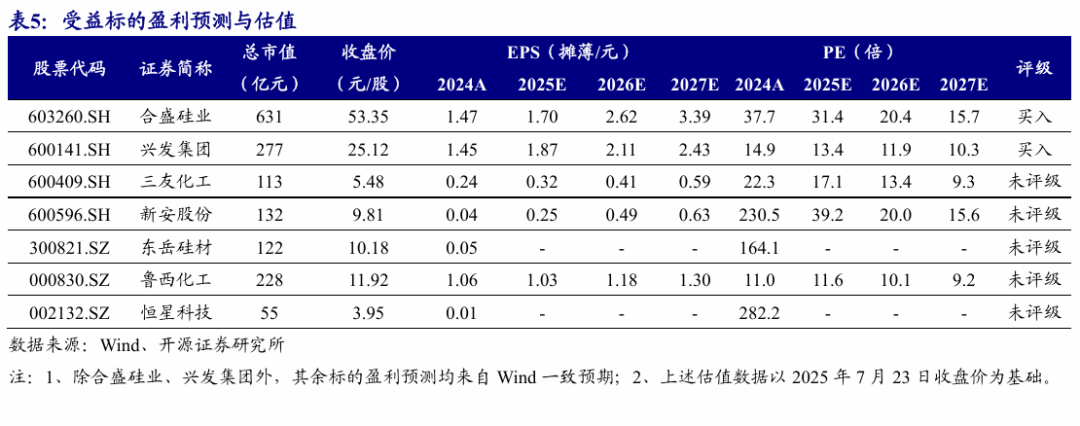

推荐及受益标的

推荐标的:合盛硅业、兴发集团;

受益标的:三友化工、新安股份、东岳硅材、恒星科技、鲁西化工等。

01

有机硅:产品性能优异,应用领域广泛

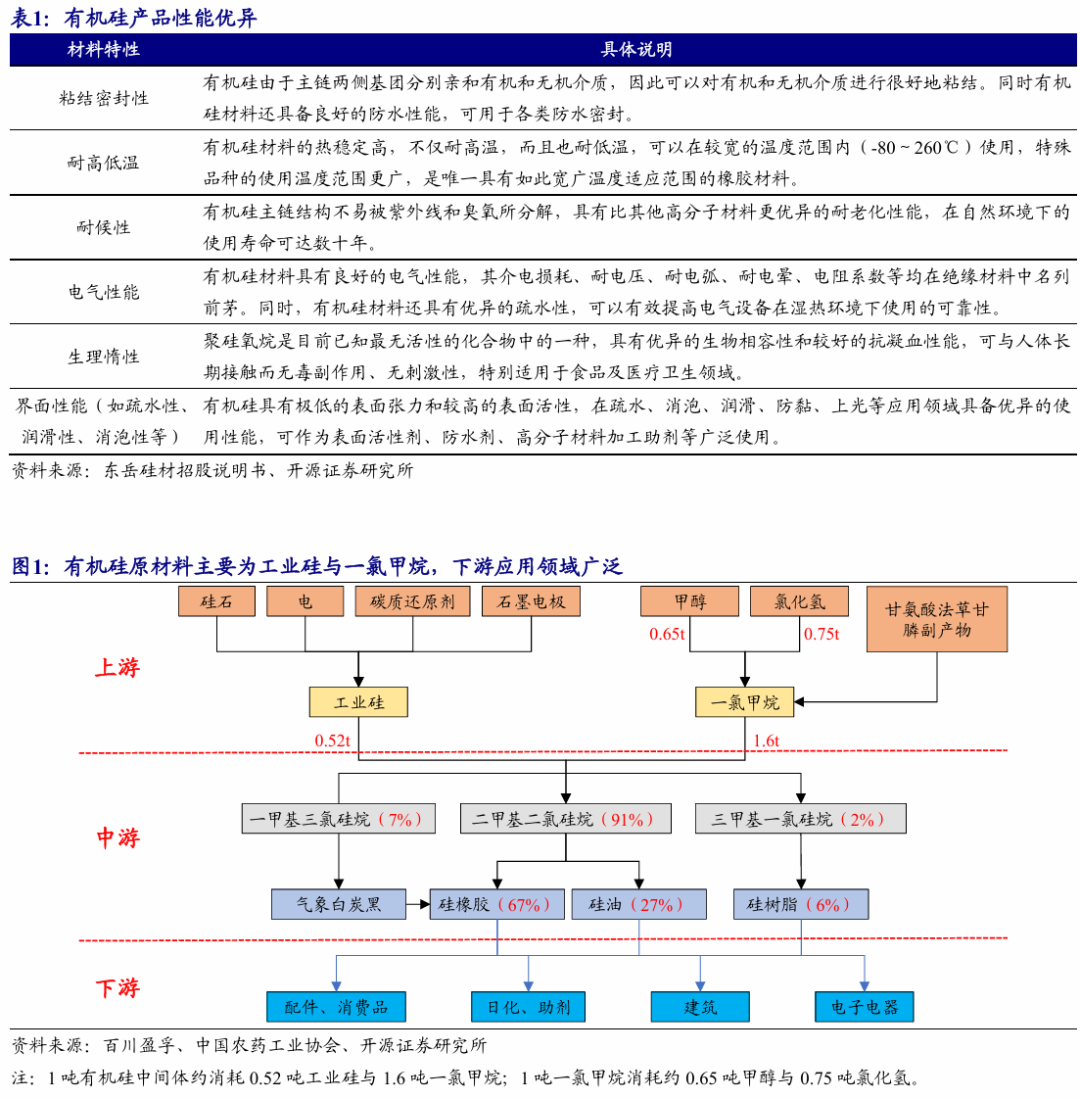

有机硅,即有机硅化合物,是指含有Si-C键、且至少有一个有机基是直接与硅原子相连的化合物,包括各类小分子化合物和高分子聚合物。从产品特点来看,有机硅具备粘结密封性、耐高低温性、耐候性等优异性能。从有机硅产业链来看,可以将其分为上、中、下游三个环节,其中上游主要为原材料工业硅及一氯甲烷,中游为各类有机硅单体、中间体及硅油、硅橡胶和硅树脂等聚合物,下游将这些聚合物进一步加工成制品进而广泛用于到各类终端应用领域。

02

国内有机硅行业新增产能十分有限,未来供给格局有望逐步改善。据百川盈孚数据,目前国内有机硅行业在建/规划新增产能仅有新疆起亚的80万吨/年,预计2026年年底投产(但考虑到当前有机硅行业盈利承压,其投产进程仍有较大不确定性)。因此往后看,有机硅行业供给端格竞争压力有望得到缓解。

有机硅行业供给端出现扰动,短期内或推动有机硅盈利修复。据公众号有机硅消息,7月20日中午时分,山东淄博某化工企业突发火灾事故,事故发生后,消防部门迅速响应,第一时间调派了十多辆消防车赶赴现场展开救援。该化工企业主要从事有机硅材料的研发、生产和销售,当前拥有有机硅DMC产能约30万吨/年(约占行业总产能的9%),2024年有机硅DMC产量约32万吨(约占2024年行业总产量的14.4%)。当前有机硅行业盈利已至周期底部,多数企业处于亏损状态,生产企业具备较强的提价诉求。此次生产企业事故或将对有机硅行业供给端形成一定扰动,进而推动有机硅行业盈利短期内迎来修复。

03

需求端:内需与出口稳步增长,新能源领域贡献主要增量

3.1、 内需:有机硅需求稳步增长,下游地产有望企稳,新能源需求旺盛

国内有机硅需求稳步增长,下游应用以建筑、电子电器、加工制造业、纺织业等为主。据百川盈孚数据,2017年至2024年间,国内有机硅DMC表观消费量由89.32万吨逐步提升至181.64万吨,CAGR达到10.7%,其中2022年、2023年与2024年受新能源行业高速增长拉动,国内有机硅DMC表观消费量分别同比增长14.7%、11.1%、20.9%。另外,从下游消费结构来看,2024年国内有机硅DMC下游消费中,建筑、电子电器、加工制造业、纺织业分别占比25.2%、23.0%、14.6%、11.5%。

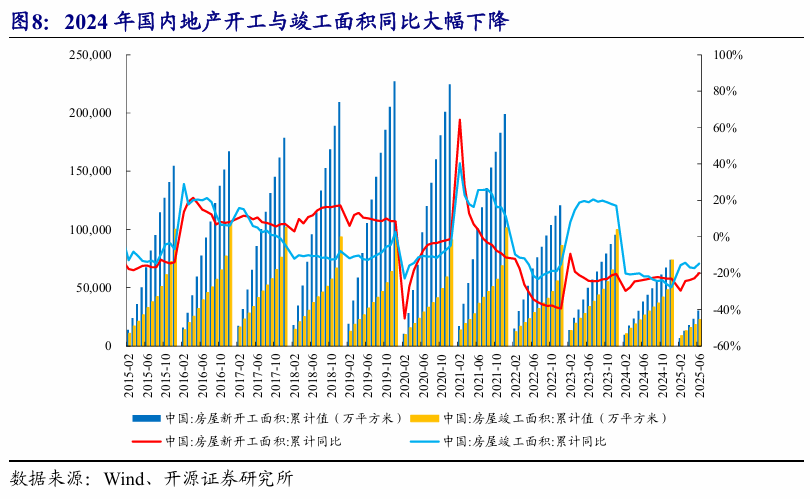

一揽子政策积极提振房地产市场,地产领域需求有望企稳。建筑领域作为有机硅下游需求的重要来源之一,2024年国内地产开工与竣工面积数据双重承压,这对有机硅需求形成拖累。往后续看,2024年9月以来,中央政策持续加码,一揽子宏观政策陆续推出,有望积极提振房地产市场。在此背景下,有机硅下游地产领域的需求或将逐步企稳。

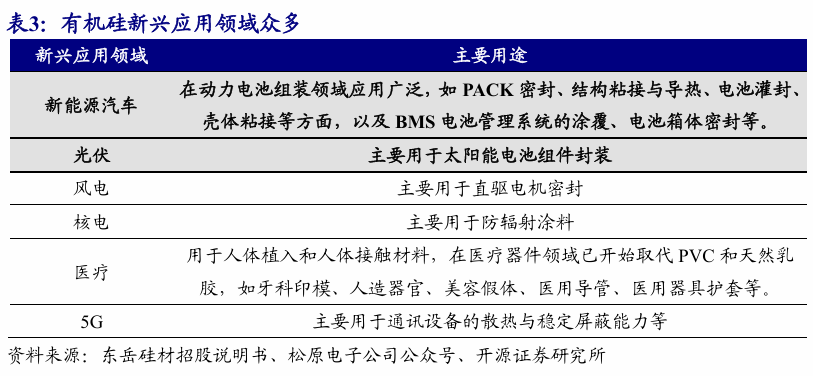

国内有机硅需求增长空间广阔,新兴领域有望贡献关键增量。一般来说,有机硅人均消费量与人均GDP水平呈正相关关系,并且发展中国家有机硅需求增长对收入增长的弹性更大。与欧美日韩等发达国家或地区相比,当前国内有机硅人均消费量仍有一定差距,未来仍有一定增长潜力。

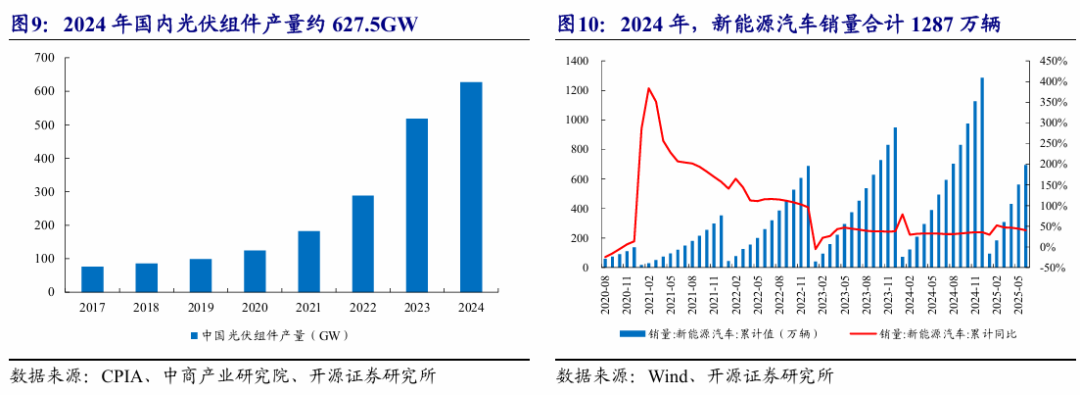

具体来看,近年来国内新能源汽车、光伏等新兴产业发展势头强劲,带动有机硅需求持续释放,未来有望贡献重要增量。例如,在新能源汽车方面,有机硅材料在动力电池组装领域应用广泛,如PACK密封、结构粘接与导热、电池灌封、壳体粘接等方面,以及BMS电池管理系统的涂覆、电池箱体密封等。在光伏组件方面,太阳能电池片存在薄、脆、易氧化等缺陷,长期暴露在高低温、强紫外线、风雨等自然条件下容易造成永久性破坏,有机硅材料具有良好的密封性、电绝缘性、耐候性等特点,因此在太阳能电池组件封装生产中广泛应用。据集泰股份及硅宝科技发布的投资者关系活动记录表,光伏装机1GW用胶量约1200-1500吨,新能源汽车用胶量是普通乘用车接近7倍,单车用量多达20kg以上。未来伴随光伏、新能源汽车等需求的释放,有机硅需求有望得到有力支撑。

3.2、 进出口:国内有机硅出口持续增长,2024年出口量同比增长34.2%

国内有机硅出口持续增长,2024年出口量同比增长34.2%。相较于海外发达国家,我国有机硅产业起步较晚,长期以来供给对外依赖度较强。2008年之后,伴随有机硅生产技术的不断进步以及产能的快速扩张,我国有机硅行业进口替代进程不断加快并于2014年首次正式成为有机硅净出口国。据百川盈孚数据,2010年至2024年,国内有机硅DMC出口量由5.11万吨提升至54.57万吨(其中2024年出口量同比增长34.2%),进口量由19.61万吨下降至10.88万吨。

04

盈利预测与投资建议

有机硅产品具备粘结密封性、耐高低温性、耐候性等优异性能,下游广泛应用于建筑、电子电器、加工制造业、纺织业等领域。但过去三年间,受行业扩产进程加速等因素影响,国内有机硅盈利整体承压。展望未来,供给端,国内有机硅行业新增产能已经十分有限且投产存在不确定性。需求端,地产领域需求逐步企稳,同时以光伏、新能源汽车为代表的新兴领域有望贡献重要需求增量。此外,国内有机硅出口稳步增长。我们认为,伴随供需格局的逐步改善,2025年开始有机硅行业盈利水平也或将随之修复。

【推荐标的】合盛硅业、兴发集团。【受益标的】三友化工、新安股份、东岳硅材、鲁西化工、恒星科技等。

05

风险提示

原材料价格大幅波动;若有机硅原材料工业硅、甲醇等原料价格大幅波动,或对有机硅盈利造成影响。

下游需求不及预期;若有机硅下游地产、新能源等需求不及预期,或对有机硅盈利形成拖累。

行业扩产进程超出预期;若有机硅行业扩产进程超出预期,或恶化行业供给格局。

VIP复盘网

VIP复盘网