【东吴电新】厦钨新能2025年半年度业绩快报点评:Q2业绩略超预期,钴酸锂销量高增盈利亮眼

时间:2025-07-23 22:43

上述文章报告出品方/作者:东吴证券,曾朵红、阮巧燕、陈瑶等;仅供参考,投资者应独立决策并承担投资风险。

买入(维持)

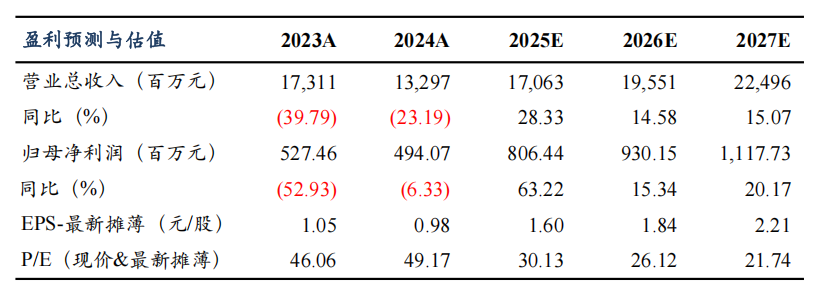

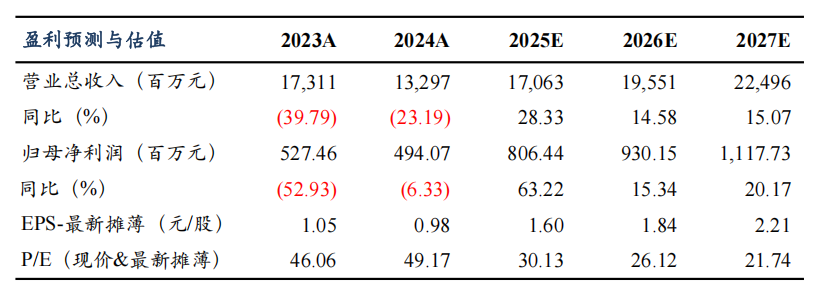

盈利预测与估值

投资要点

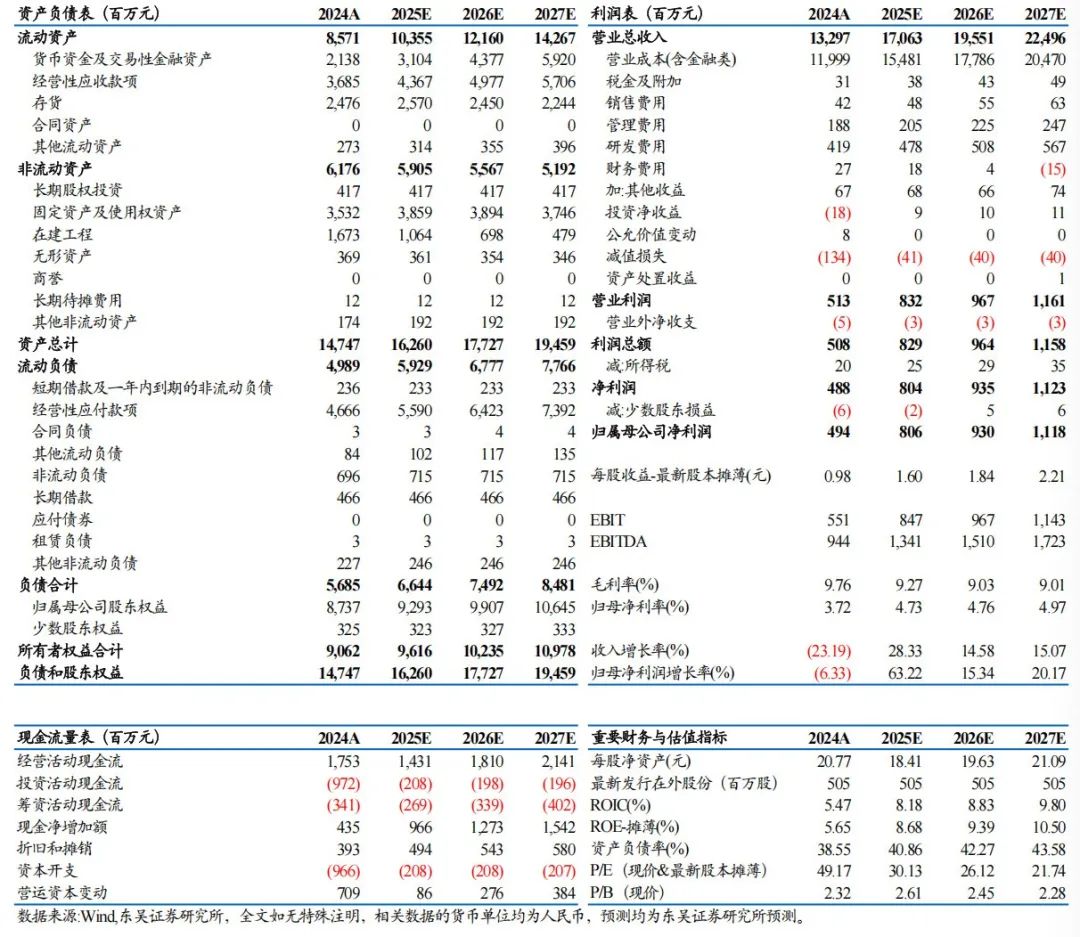

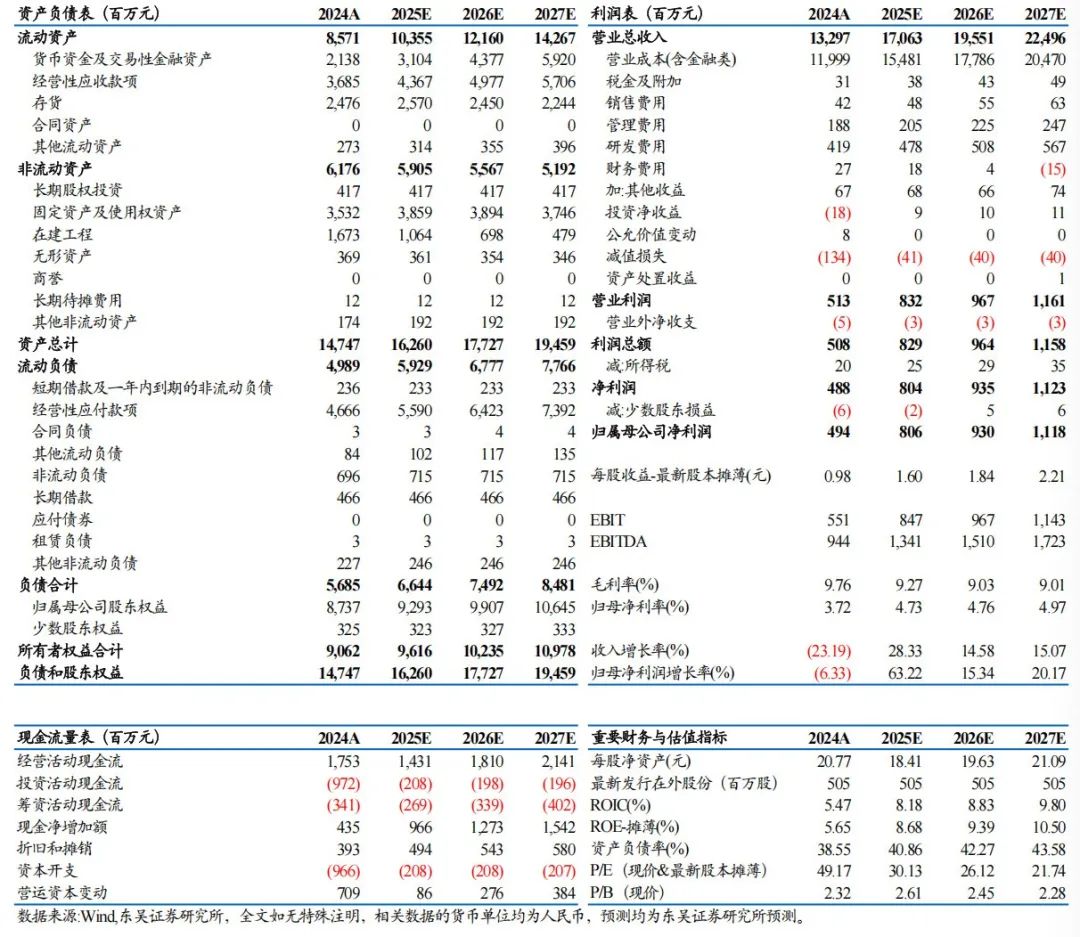

厦钨新能发布25年半年度业绩快报,略超市场预期。25H1营业收入75.3亿元,同增18%,归母净利润3.1亿元,同增28%,扣非归母净利润2.9亿元,同增32%;25Q2营收45.6亿元,同环比 52%/ 53%,归母净利润1.9亿元,同环比 49%/ 63%,扣非归母净利润1.8亿元,同环比 53%/ 61%,业绩略超市场预期。上半年钴酸锂销量高增,受益钴涨价单吨净利提升至1万 。25H1钴酸锂销量2.88万吨,同增57%,其中我们预计25Q2钴酸锂销量近1.7万吨,环增40%左右,充分受益于国家换机补贴政策和3C消费设备AI功能带电量提升带来的需求增长,我们预计25年出货6万吨 ,同比增长30% 。盈利端,受益于钴涨价的库存收益,我们测算25Q2钴酸锂单吨净利1万/吨以上,25H2有望维持稳定。25Q2三元盈利稳定,铁锂持续减亏。25H1公司动力电池正极材料(三元、铁锂及其他)实现销量3.19万吨,同比增长21%。三元方面,我们预计25H1销量2.6万吨左右,同比基本持平,其中Q2销量1.2-1.3万吨,环比基本持平;25全年三元销量有望达5万吨 ,同比持平。盈利端,我们测算25Q2三元单吨扣非利润约0.2万,环比持平。铁锂方面,我们预计25H1销量0.6万吨左右,其中Q2销量0.4-0.5万吨,环比增长两倍。盈利端,我们测算25Q2铁锂亏损0.2亿元 ,环比减亏,随着工艺改进降本,下半年有望持续减亏。固态方面,公司硫化锂竞争优势凸显。公司采用气相法将活性锂化合物与含硫化合物反应,在高温反应器中沉积高纯度硫化锂。依托集团金属冶炼技术和腐蚀材料开发,公司从设备开发到生产工艺,一体化布局,产品已对接日韩客户及国内主流企业。盈利预测与投资评级:我们维持公司2025-2027年盈利预测,预计2025-2027 年 归 母 净 利 润 分 别为 8.1/9.3/11.2亿元 ,同比 63%/ 15%/ 20%,对应PE分别为30/26/22倍。考虑公司主业增长明确,且卡位固态电池核心材料硫化锂,技术工艺领先。我们给予公司2025年35x估值,对应目标价56元,维持“买入”评级。风险提示:新材料进展不及预期,电动车销量不及预期,竞争加剧。