1、生猪板块:出栏均重历史高位&宰量弱势盘整,重视生猪板块预期差!

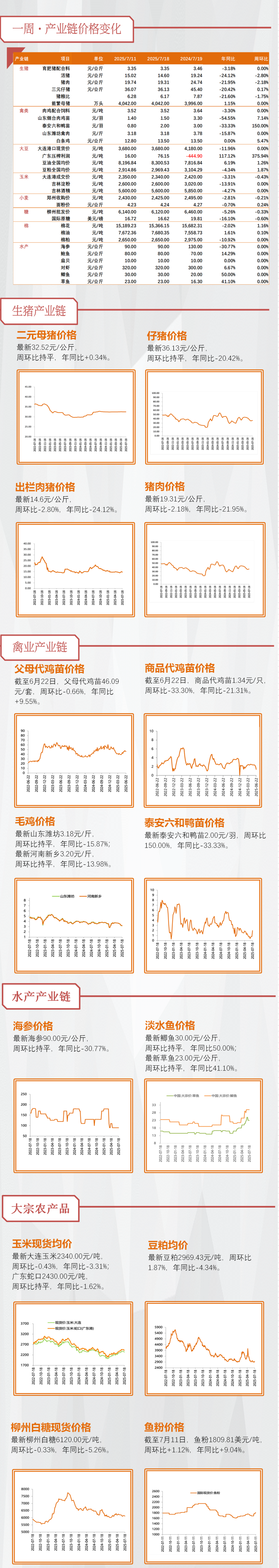

1)本周猪价偏弱&仔猪价格震荡。截至7月19日,全国生猪均价14.81元/kg,较上周末下跌0.7%(智农通),本周行业自繁自养盈利约122元/头;本周7kg仔猪和50kg二元母猪价格为440元/头和1628元/头,仔猪价格年内低位震荡。供应端,本周出栏均重为128.83kg(环比-0.20kg),150kg以上生猪出栏占比为5.16%(环比 0.04pct),需求端,天气炎热加之学校放假,屠企订单缩水严重,终端白条走货平平,全国宰量维持低位,本周屠宰样本日均宰杀量环比 0.67%。鉴于现阶段出栏均重仍处历史同期高位,近期天气炎热或加速前期大猪出栏,猪价或呈季节性走弱趋势。政策引导减产&供强需弱情况下,后续产能有望停止增长趋势。2、牛板块:奶牛相对底部在即,肉牛超级周期启航,重视牛产业机会!据中国奶业协会副会长李胜利透露,2023-2025年奶牛养殖业收入损失累计达700亿元,此外据《中国饲料添加剂》杂志社报道内蒙古通辽的肉牛养殖户自2022年秋季起持续亏损。奶牛与肉牛养殖业均经历深度亏损后,产能加速出清(根据中国奶业协会的数据,奶牛存栏去化近7%)。叠加牛产业复产慢特性(周期长&PSY低),周期上行时间持续时间长。我们认为,当前奶牛行业去化或接近尾声,Q3青贮收购季带来的资金压力或促使产能出清边际加速,静待原奶价格触底反弹;牛肉价格拐点将现,但由于资金/信心/环保等多重因素影响补栏积极性,其后续周期的高度和持续性或超预期。能扛过本轮寒冬、拥有母牛资源或采用“奶肉联动”(奶牛淘牛收入改善报表 肉牛释放弹性)模式的企业盈利潜力较强。建议关注:【优然牧业】、【中国圣牧】、【光明肉业】、【现代牧业】、【澳亚集团】等。3、宠物板块:国产品牌持续崛起,宠物食品出口趋势持续向好!1)国产品牌持续崛起,上市公司国产品牌高速成长,关注国产品牌新品。根据宠物营销界数据,2025年6月抖音宠物品类销售额达到9.64亿,同比 73.97%;销售量从2024年同期2444万下降至2164万,同比-11.47%;关联达人数从9804增至1.6万,同比 63.2%;客单价从39.2元增长至46.5元,同比 18.65%。6月抖音猫主粮榜单中,麦富迪位列TOP1,弗列加特位列TOP2,领先位列TOP12。我们认为,宠物国产品牌凭借产品创新、精细营销等战略有望持续崛起!

2)宠物食品出口连续增长,彰显出口业务景气。根据海关数据,2025年1-5月,我国共计出口13.91万吨,yoy 10.89%,人民币口径下实现出口41.75亿元,yoy 5.80%,保持较快增长。

3)我们认为,我国宠物经济蓬勃发展,国产品牌崛起快速,关注国内收入高增长的公司。重点推荐宠物食品【乖宝宠物】、【中宠股份】、【佩蒂股份】、【路斯股份】;建议关注:宠物医疗【瑞普生物】、宠物用品【源飞宠物】、【天元宠物】。

4、禽板块:白鸡&蛋鸡重视引种缺口;黄鸡重视消费需求边际改善!①祖代鸡引种不确定性犹存。自24年12月美国俄克拉荷马州(24年中国自美国的唯一一个祖代引种州)、新西兰相继爆发高致病禽流感以来,国内从美国(AA 、Ross308、 Hubbard)、新西兰(Cobb)的引种均处于暂停状态。受此影响,2025年1-6月份祖代更新量为52.93万套,同比下降33.46%(来源:博亚和讯、国际畜牧网)其中,海外引种量仅17.4万套,均来自法国(目前为国内安伟捷系引种唯一来源);但考虑到2015年法国因禽流感封关后,我国已有近10年未从法国引种,叠加现阶段全球禽流感及美国关税预期,我们预计今年祖代鸡更新将呈现总量下降及品种结构变化。

②本周价格上涨。截至7月19日,山东大厂商品代苗报价1.9元/羽(取区间中值),较上周末 0.25元/羽;山东区域主流毛鸡均价3.25元/斤,较上周末 0.1元/斤(数据来源:家禽信息PIB)。鸡苗报价上涨,市场苗量略有减少,种禽端挺价意愿上扬;毛鸡市场走货略见好转,高温影响毛鸡加速出栏,鸡源仍有缺口,但高库存消化仍需时间。③投资建议:行业磨底已持续3年,产能收缩意愿增加;当前海外引种持续受扰动,重视引种数量和结构变化,前瞻布局行情景气反转;建议重视自主育种崛起机会以及掌握引种替代资源的白羽鸡龙头。首推【圣农发展】,建议关注【益生股份】、【民和股份】、【禾丰股份】、【仙坛股份】等。2)黄鸡:供给或现收缩,核心变量在需求。

①产能处于较低区间,但仍在2018年以来的较低区间。截至2025年6月29日,在产父母代存栏量1388万套,周环比持平,同比 4%;相比今年年初基本持平(数据来源:中国畜牧业协会)。②受持续高温暴雨及农忙影响,上周全国黄鸡均价全线小幅下滑,其中快、中、慢速类全国均价分别为4.27元/斤、4.8元/斤、6.51元/斤,环比-0.02/-0.21/-0.15元/斤。区域上,本周粤东、江苏矮脚黄品种价格有所回升,分别由周初的4.85元/斤和4.55元/斤回升至周尾的4.95元/斤和4.85元/斤(数据来源:新禽况、新牧网公众号)。③投资建议:供给或现收缩,价格对需求边际变化敏感性高于供给。随着消费需求逐步复苏(包括升学宴等餐饮需求回升),叠加节假日消费节点催化,终端需求修复动能持续增强。加之黄鸡消费通常下半年高于上半年,2025年黄羽鸡整体价格存在超预期上行的潜力。另一方面,供给端亦存支撑因素:当前行业普遍亏损,缺乏成本优势的养殖主体投苗意愿可能受限;同时,近日黄鸡行业TOP10企业华卫集团申请破产重组,均可能进一步供给出清,从而支撑未来价格弹性。建议关注【立华股份】、【温氏股份】。

3)蛋鸡:引种封关有望持续驱动苗价高位运行!

①引种受阻,苗价持续兑现。蛋种鸡存栏结构呈现“双轨并行”特征(国产与进口共存),但实际生产端(在产父母代蛋种鸡)进口存栏却远高于国产。因此,21-23年引种持续下降叠加24年美国暴发高致病性禽流感后,引种通道持续收窄,相关影响将逐步兑现到蛋鸡苗价格上,预计后续缺口有望将继续兑现,苗价有望继续保持高位。②本周蛋鸡苗、鸡蛋价格下调。截至7月18日,主产区蛋鸡苗价格3.88元/羽,环比-0.5%、同比 18%;鸡蛋平均批发价格7.03元/kg,环比基本持平、同比-29%(数据来源:wind)。③投资建议:引种受阻对供给实际影响或远超预期,重视产业链上的价格传导。标的上,基于苗价持续高位运行预期&公司高市占率(24年雏鸡苗市占率超20%)所带来的核心优势,建议关注【晓鸣股份】。5、种植板块:粮食安全自主可控,生物育种战略地位进一步明确!

1)在我国粮食供求长期维持紧平衡的背景下,现阶段要实现高位再增产,重心须转向“大面积提单产”;包括推进良田、良种、良机、良法“四良”深度融合,深入实施种业振兴行动等,为国家粮食安全和农产品供给自主提供有力支撑。农业农村部数据显示,2024年单产提升对粮食增产的贡献率超80%。①农业农村部发布品种审定公告,公布水稻品种13个、玉米品种34个,撤销审定水稻品种12个、玉米品种17个,推进品种审定“有进有出”常态化;下一步将“加大对有明显缺陷或生产风险、长期没有推广面积品种的撤销力度”。②农业农村部官方发布“转基因种子不能留种”等辟谣文章,并强调“生物育种是实现种业科技自立自强、保障国家粮食安全的战略性举措” 。③我们认为,随着粮食安全重要性提升,转基因玉米商业化种植有望加速,头部种企凭借领先的转基因储备有望进一步提升竞争力。

6、后周期:饲料板块,重点推荐市占率提升 业绩持续兑现的海大集团;动保板块,重视新大单品破局同质化竞争!

1)饲料板块:重点推荐【海大集团】。本周:①普水鱼:草鱼/罗非塘口均价环比-7.8%/ -0.9%、同比 22%/-27%;②特水鱼:生鱼/黄颡/加州鲈塘口均价环比 0.4%/ -0.2%/ -1.6%、同比 7%/-21%/ 2%;③南美白对虾:塘口均价环比-3.7%、同比-17%。本周各水产品价格呈现稳中有跌态势,其中草鱼因广东地区陆续达上市规格,市场供应充足,价格呈现明显下降态势;生鱼主产区广东当前存塘大鱼紧缺,大鱼价格保持稳步上扬。水产养殖/饲料历经2 年低谷,行业中小企业退出显著,预计今明年多品种水产料景气反转;原材料大幅波动下海大优势持续放大(套保、饲料配方研发等),市占率加速提升。此外,海外9-10亿吨饲料空间大、竞争相对温和,10 年前瞻深耕,海大模式已成功出海越南等地,远期有望再造一个海大。2)动保板块:重视新赛道、新需求带来的新格局。

①原料药价格:主流工厂报价基本平稳,市场消耗量未有起色,价格高位,成交清淡,贸易渠道价格可议。本周泰乐菌素、替米考星、泰万菌素市场价分别为290(酒泰)/375/415元/kg,环比-10/持平/-20元/kg(数据来源:中国兽药饲料交易中心)。

②投资逻辑:传统畜禽疫苗红海竞争,养殖规模化及周期波动影响企业毛利率,研发创新愈发重要,静待非瘟疫苗等大单品打开天花板。宠物动保蓝海市场,随宠物老龄化和单只宠物支出增长,市场有望持续扩容;国产猫三联等大单品陆续问世,看好宠物动保国产替代之路。

③重点推荐:【瑞普生物】、【科前生物】、【中牧股份】,建议关注:【金河生物】、【回盛生物】、【普莱柯】、【生物股份】。

风险提示:政策风险;疫病风险;农产品价格波动;极端天气;进口变动。

VIP复盘网

VIP复盘网