摘 要

1、供给端:2025年引种收缩明确,关注引种数量和结构变化

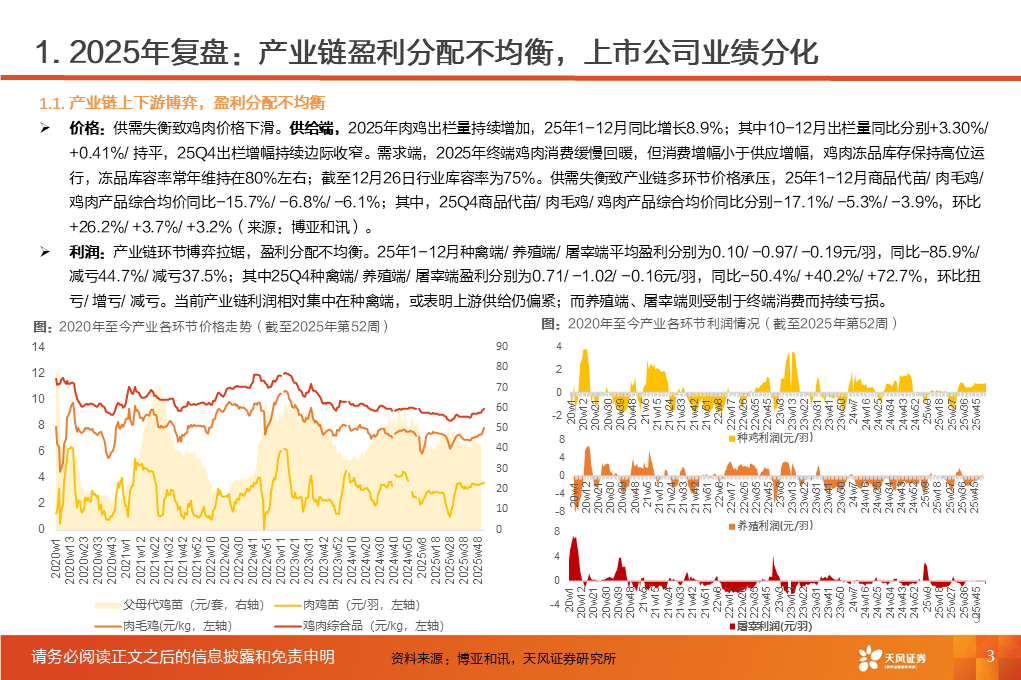

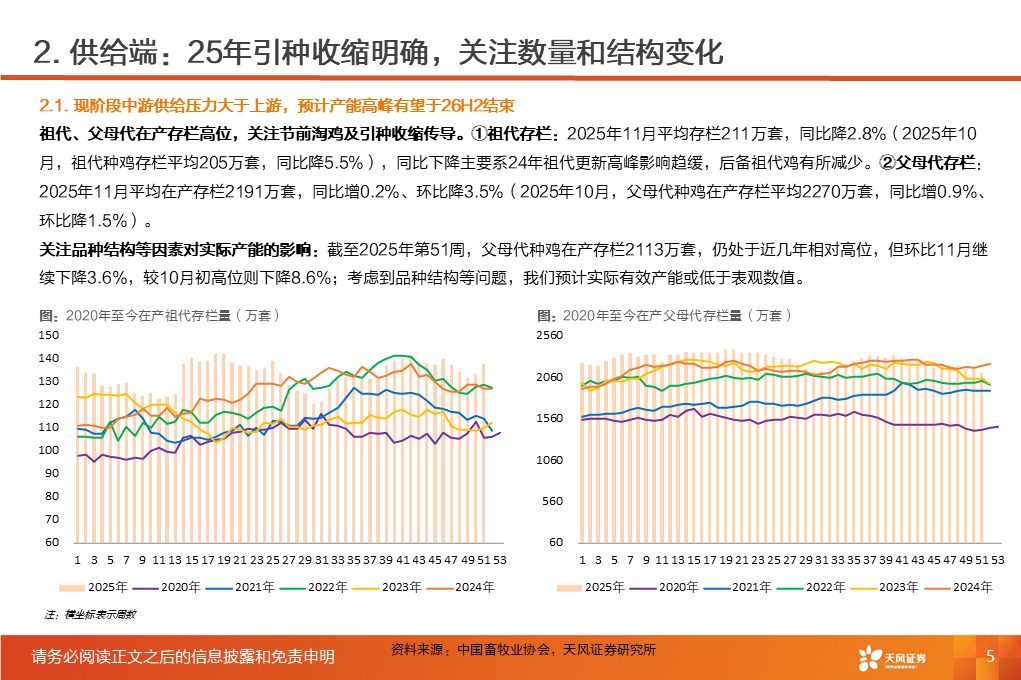

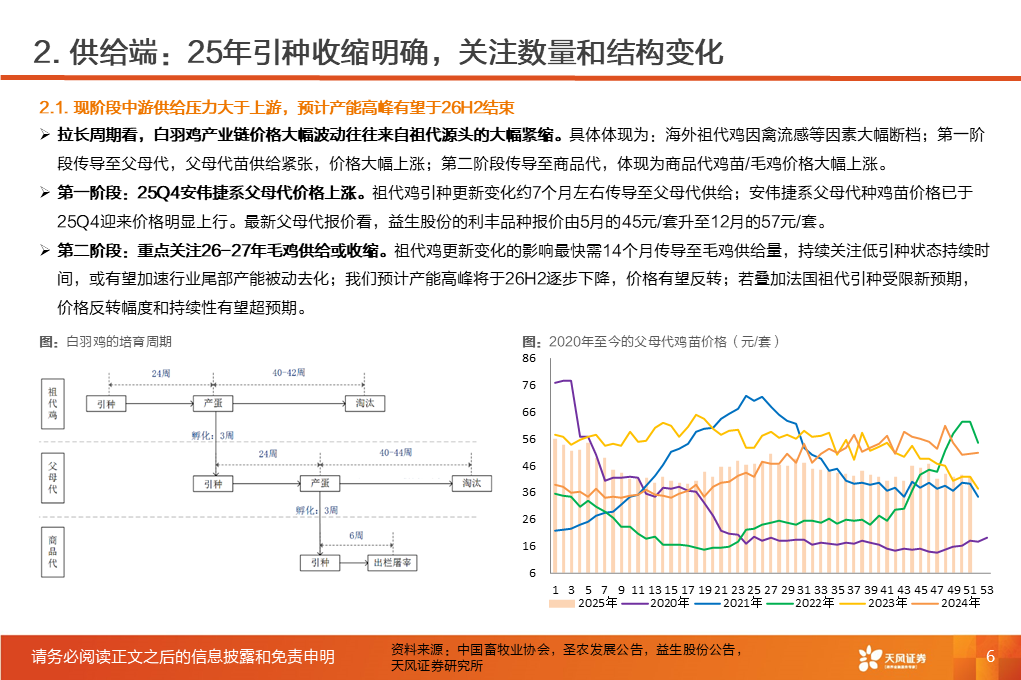

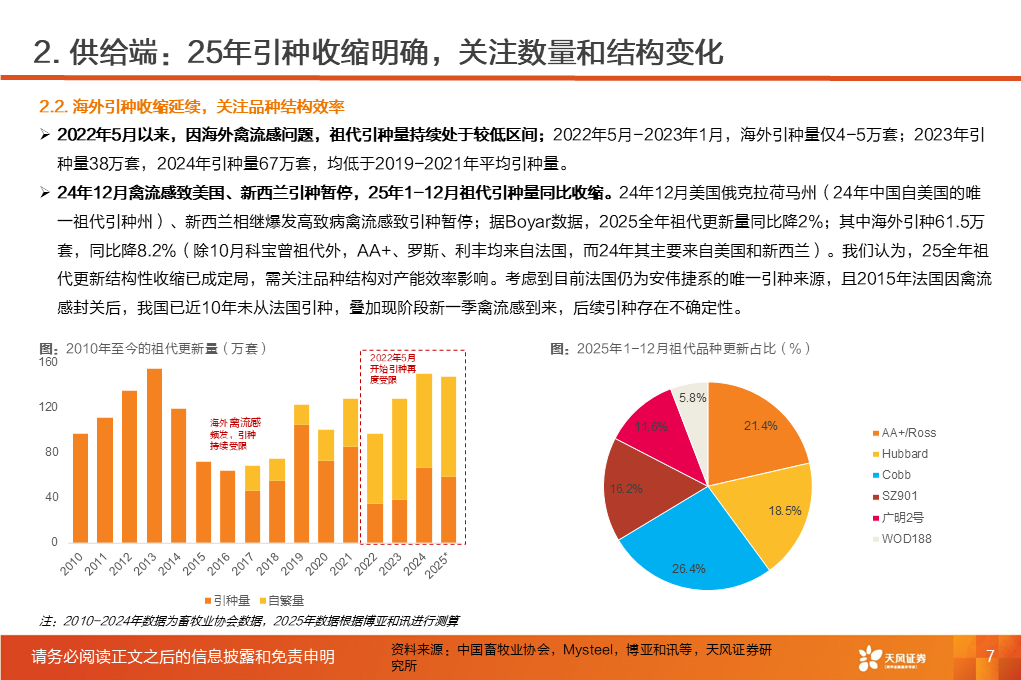

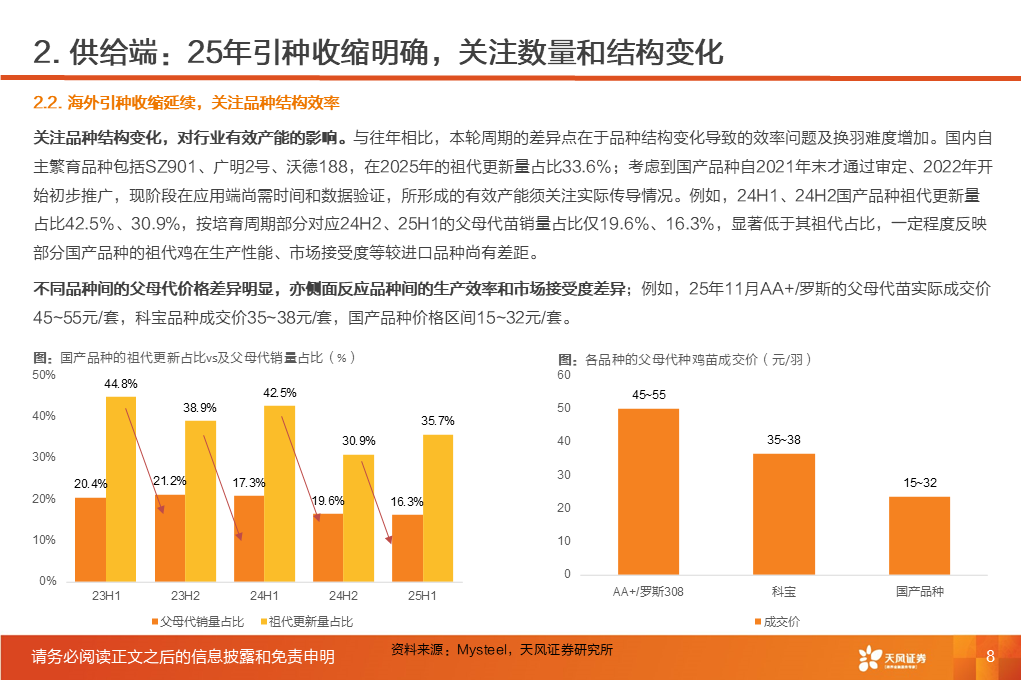

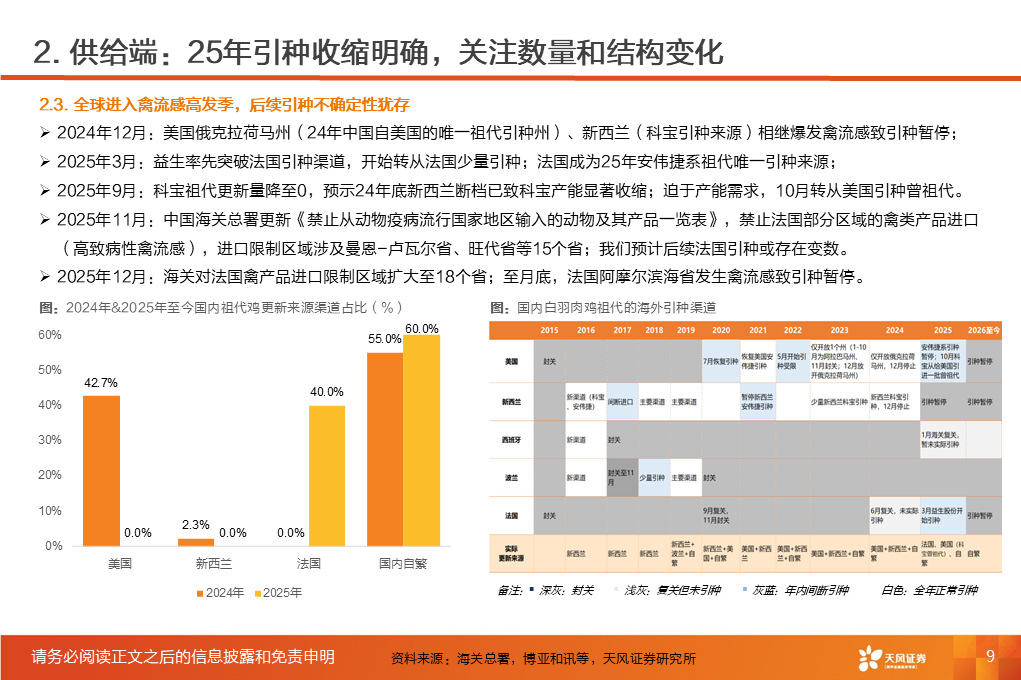

①行业磨底已持续3年,产能收缩意愿强化,25Q1-3作为行业头部代表的上市板块盈利处于近3年同期低位。②受全球高致病性禽流感影响,上游祖代引种震荡,虽国产增量较明显,但仍存在品种结构变化带来的产能效率损失。2025年1-12月祖代更新量同比下降2%(其中,海外引种近62万套,同比下降8.2%,除10月科宝曾祖代外,AA 、罗斯308、利丰均来自法国,而2024年其主要来自美国和新西兰)。③25年11月底,中国海关总署公示禁止法国曼恩-卢瓦尔省等十余省份禽及相关产品进口;12月29日,法国阿摩尔滨海省发生H5N1高致病禽流感致引种再度暂停;预计安伟捷系引种量有可能进一步下降。我们预计,海外引种受限及品种结构变化将进一步放大上游供给缩量及效率问题;行业产能高峰或于26H2开始转向下行,有望推动价格景气反转。

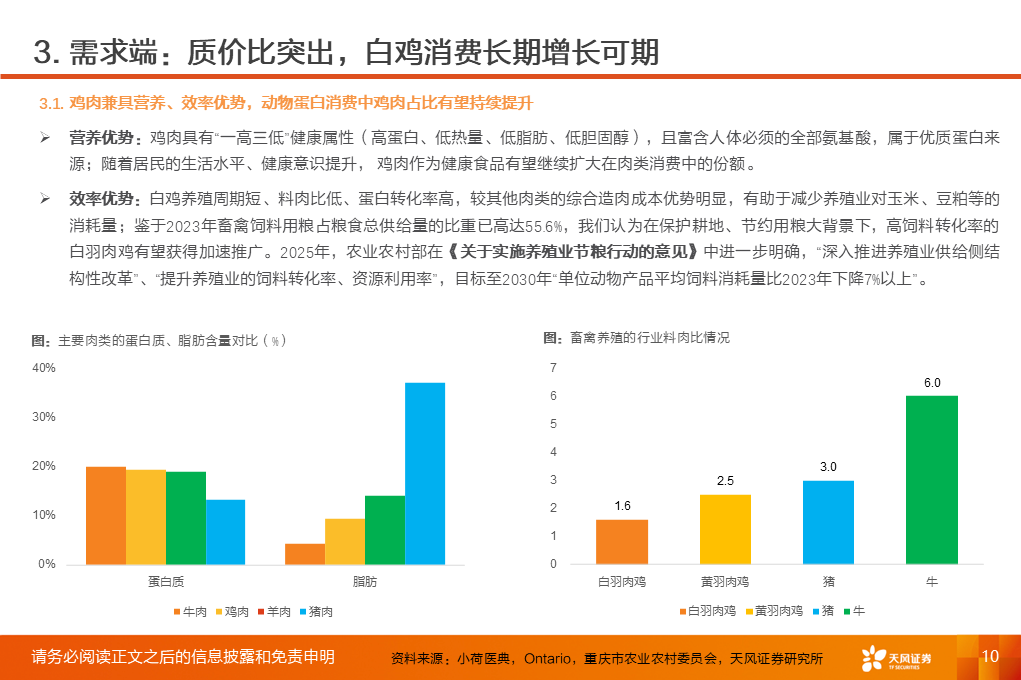

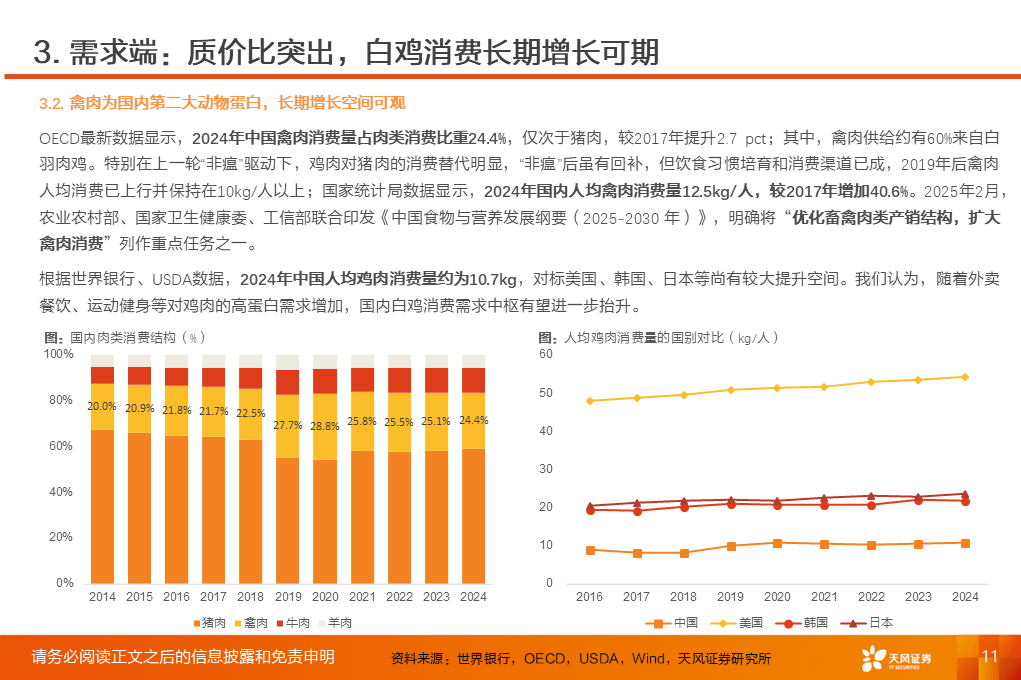

2、需求端:质价比突出、新场景突破,白鸡消费长期增长可期

①上一轮“非瘟”驱动下,白鸡对猪肉的消费替代明显,2019年后国内人均鸡肉消费抬升至10kg/人以上;对标美国、韩国、日本等仍有较大提升空间。②鸡肉作为优质蛋白来源,兼具健康、效率优势,近年在肉类消费中的份额稳步提升;2025年,农业农村部、卫健委、工信部联合印发《中国食物与营养发展纲要(2025-2030年)》,明确将“优化畜禽肉类产销结构,扩大禽肉消费”列作重点任务之一。③麦当劳、百胜中国等头部西餐品牌持续拓店并提出涨价计划,中餐品牌连锁化率提升,双轮驱动对鸡肉食材需求增加;同时,扩内需、促消费政策提振,利好白鸡库存消化和需求向上。

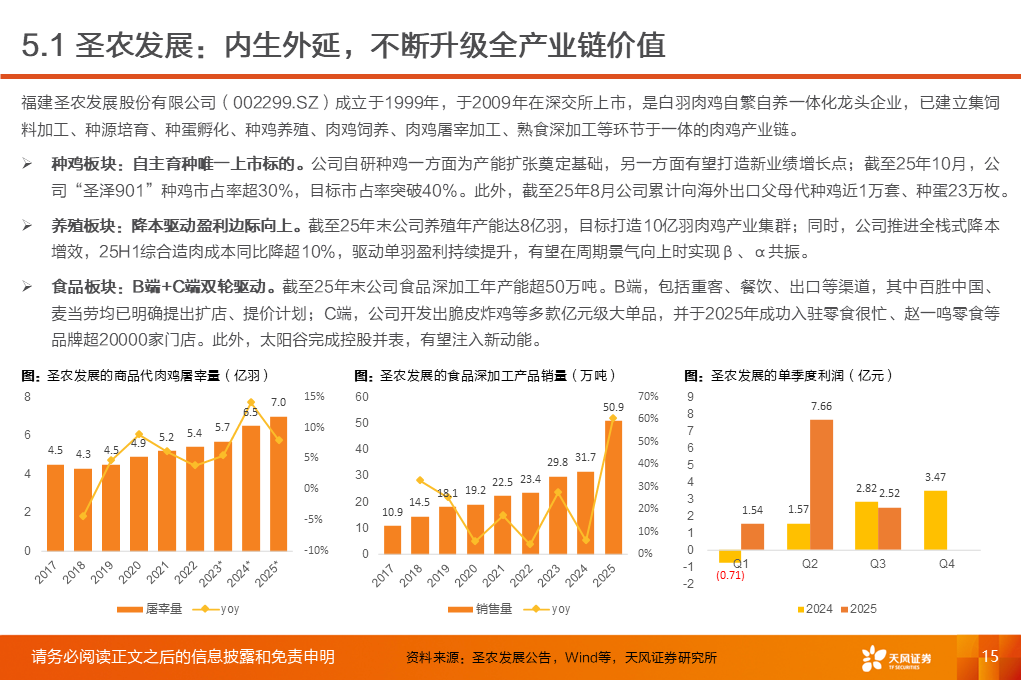

投资建议:行业磨底已持续3年,产能收缩意愿增加;当前海外引种持续受扰动,重视引种数量和结构变化,关注行情景气反转机会;建议重视自主育种崛起机会及掌握引种替代资源的龙头企业。首推【圣农发展】(国内自主育种唯一上市标的,全产业链降本有望铸就超额收益),相关标的:【益生股份】(祖代引种份额高位再突破,种鸡、种猪持续上量)、【民和股份】、【禾丰股份】、【仙坛股份】。

风险提示:行业价格波动风险,终端消费不及预期,大宗农产品价格波动,禽流感疫病风险;“相关标的”仅为对相关公司的罗列,不构成任何投资建议。

VIP复盘网

VIP复盘网