在国际贸易摩擦的风暴席卷全球的当下,半导体、芯片等高精尖领域屡屡成为舆论焦点。但鲜有人注意到,看似不起眼的#果汁行业——这一与民生息息相关的传统产业,同样在贸易浪潮中艰难前行。

#安德利(605198)与#国投中鲁(600962),正是这片“果汁江湖”中的两大劲旅。2024年,二者营收分别达14.18亿、19.87亿。

从营收数据来看,国投中鲁更胜一筹。然而,资本市场却给出了另一番比较。截至2025年6月18日,安德利市值高达 161.46亿,而国投中鲁仅为36.66亿,还不足前者的1/4。

来源:公开数据整理

为何营收规模更大的国投中鲁,反而在资本市场遇冷?这巨大估值差的背后,究竟藏着怎样的困局?

01

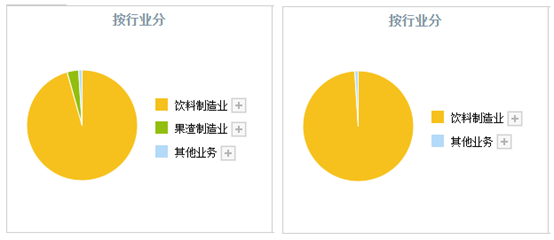

安德利主营业务为#浓缩果汁 的加工生产及销售,目前主要产品为浓缩苹果汁、浓缩梨汁。其中,浓缩苹果汁收入占主营业务收入的比例约90%。

国投中鲁同样以浓缩果蔬汁(浆)的生产销售为主导,参考 2024 年半年报数据,苹果清汁收入占比超过 70%。

来源:同花顺-2024年度数据,

安德利(左)国投中鲁(右)

当前,浓缩苹果汁行业处于成熟期,全球浓缩苹果汁行业产销格局和行业规模相对稳定。主要的浓缩苹果汁生产/出口国(地区)分别为中国、欧洲、南美;主要消费国为美国、德国、英国等。

其中,美国是世界浓缩苹果汁的主要需求国,也是中国浓缩苹果汁主要出口国。

企业来看,安德利和国投中鲁也是以出口为主。2024年,国际市场收入分别占其总营收70.91%、83.23%。

不过,看似相似的#出口业务背后,也存在着显著差异。

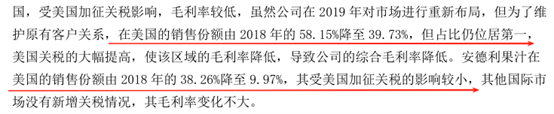

美国曾是安德利和国投中鲁的重要市场。但自2018年9月24日开始美国加征10%关税,2019年5月10日开始美国进口关税提高至25%起,两家企业在美市场的表现呈现出分化态势。

安德利在美市场份额大幅收缩,由2018年的38.26%降至2019年的9.97%。而国投中鲁为了维护原有客户关系,在美国的销售份额虽然由2018年的58.15%降至2019年的39.73%,但占比仍位居第一。

来源:国投中鲁公告-2020年5月8日

基于不同的战略选择,2019年,国投中鲁营收规模大举反超安德利。但与此同时,毛利率降至19.99%,与安德利拉出了十几个点的差距(理论上,税费并不会直接影响毛利率,但关税的增加必然削弱产品竞争力,可能迫使企业承压降价)。

来源:公开数据整理

时至2024年,安德利对美出口销售额1.8亿元,占总销售额12.8%。国投中鲁虽未明确披露在美销售份额,但据其年报表示,美国仍然是其主要目标市场之一。

从毛利率来看,2024年安德利和国投中鲁毛利率分别为24.79%、15.53%,仍然存在约10个点的差距。净利润方面,安德利净利率达18.39%,而国投中鲁净利率只有1.89%。

02

国投中鲁盈利性较差,并非仅仅是市场区域性的问题。

果汁行业,原料成本占较大比重。2024年,安德利的原料成本占其总成本79.2%。

来源:安德利2024年年报

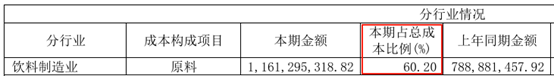

而国投中鲁-#饮料制造业(占总营收99.39%)原料成本仅占总成本60.2%。原料成本占比低,反过来也就是说,其他成本规模较大。

来源:国投中鲁2024年年报

那么,其他成本是什么?

总成本中(注意这里说的是总成本,而非营业成本),除产品生产成本外,还包括各项费用支出、减值损失、税金等。

进一步来看,2024年,安德利销售 管理 财务 研发费用率合计只有4.03%,而国投中鲁期间费用率合计达11.94%。其中,仅销售费用率就达5.68%。

来源:安德利2024年年报

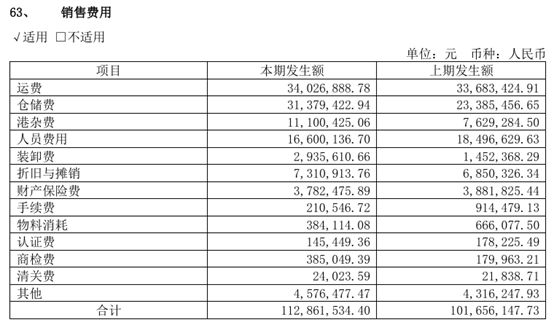

通过分析费用明细,安德利销售费用主要就是职工薪酬和销售佣金,全年只有几百万。而国投中鲁销售费用上亿,其中运费、仓储费、港杂费等占较大比重。

来源:国投中鲁2024年年报

按照新的会计准则,为履行客户合同而发生的运输费用,将直接计入产品成本。从数据来看,自2020年起,安德利的销售费用明细中就已经没了运输费。

但时至今日,国投中鲁销售费用中,运费等占比仍然较高。据此推测,国投中鲁恐怕存在不小的,并非因履约而直接产生的费用。比如,提供了必要履约之外的运输服务等,由此导致销售费用居高不下。

而无论是什么性质的销售费用,本质上都是为了促进销售。销售费用较高,某种程度上也说明,企业面临较大的销售压力。

03

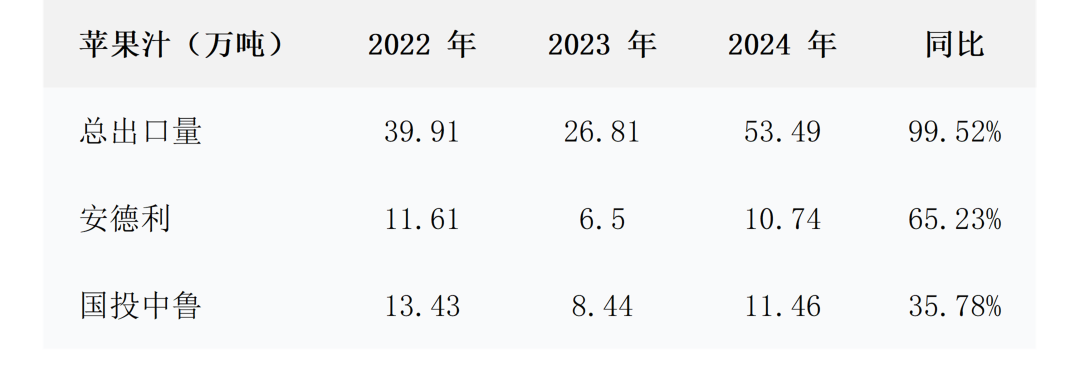

2022榨季(大部分是9-11月),中国浓缩苹果汁出现大减产,导致2023年度中国浓缩苹果汁的出口量下降。2024年,中国浓缩果汁行业出口出现了恢复性增长,出口量突破50万吨。

在这种背景下,安德利和国投中鲁2024年苹果汁销量也实现大幅增长,但都未恢复至2022年的水平。而横向对比,安德利同比增长65.23%,而国投中鲁仅同比增长35.78%。

来源:公开数据整理

整体来看,国投中鲁毛利率走低,费用率偏高,销量增长也显乏力。自2019年以来,国投中鲁固定资产规模稳步下降,整个经营状态,都透着一种低迷。

来源:同花顺-国投中鲁

相比之下,近年来安德利倒是动作不断。为了扩大生产能力,2023年择机收购了阿克苏恒通果汁有限公司在阿克苏的果汁厂,并在永济安德利新上一条40吨浓缩桃汁、10吨浓缩山楂汁生产线;2024年又成功竞拍延安富县恒兴果汁资产,公司产业布局已扩张至7个省、10个工厂。

来源:同花顺-安德利

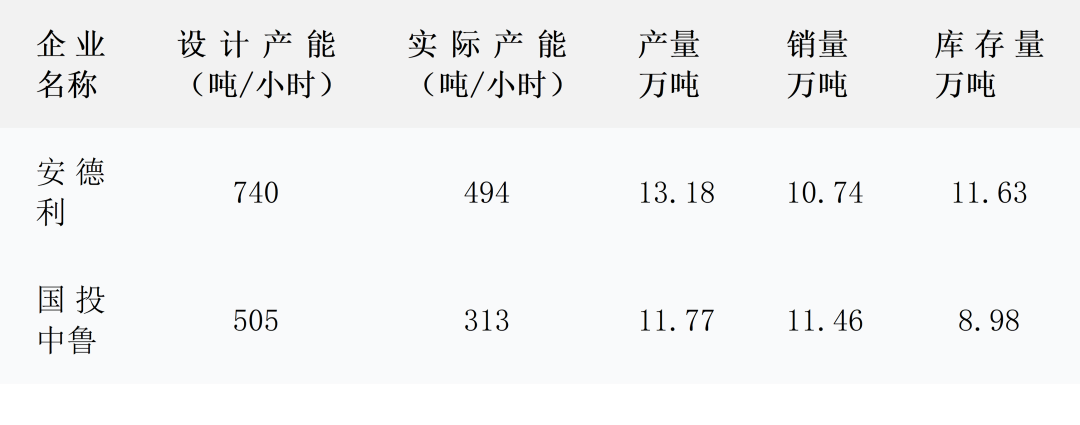

显然比其国投中鲁,安德利的产能布局更加激进。这在一方面,彰显了安德利的发展信心,但另一方面,也要警惕产能过剩风险。

截至2024年,安德利的苹果汁销量和收入规模仍然不及国投中鲁,但其浓缩果汁产能已达740吨/小时,远超安德利的505吨/小时。

来源:2024年度数据

从数据来看,安德利库存量远高于国投中鲁。2024年,国投中鲁的存货周转天数为257.49天,而安德利高达347.62天。

整体来看,国投中鲁略显低迷,但扩张中的安德利,亦有风险。这场果汁巨头的博弈,仍在继续。

VIP复盘网

VIP复盘网