化工行业未来的竞争优势在于“工程师红利”,万华化学是国内少有的以技术创新驱动公司发展的典型。公司以优良文化为基础,通过技术创新和卓越运营打造出高技术和低成本两大护城河。万华化学正以周期成长股的步伐向全球化工巨头之列进军。

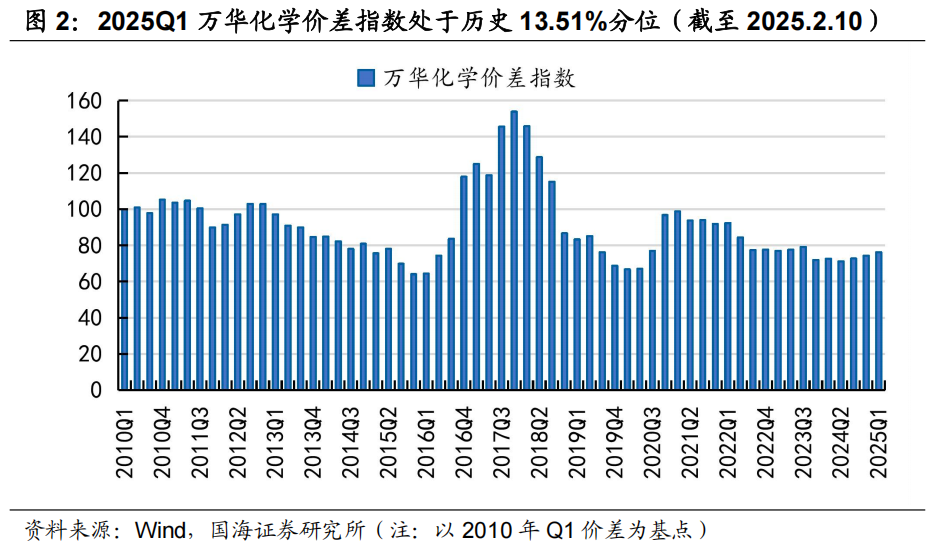

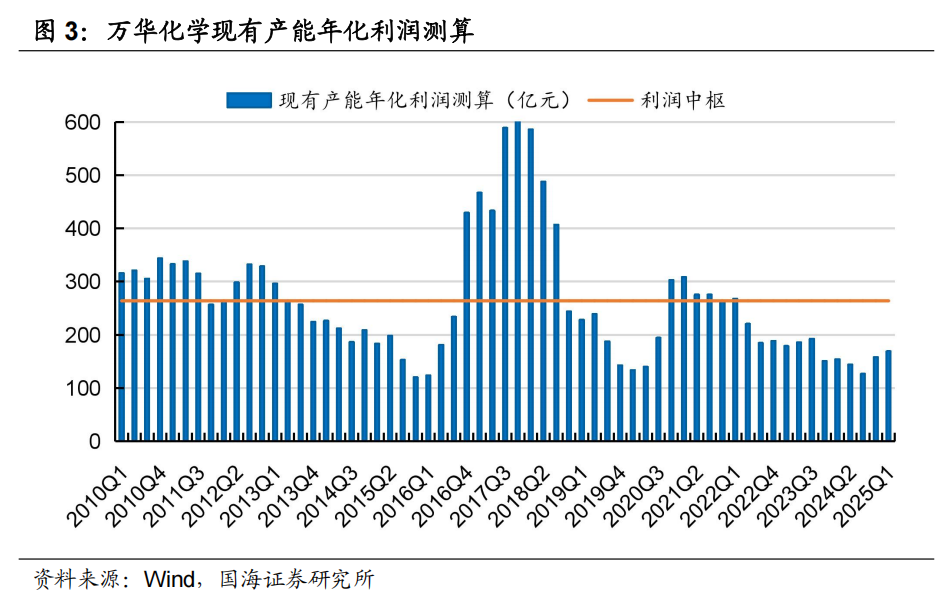

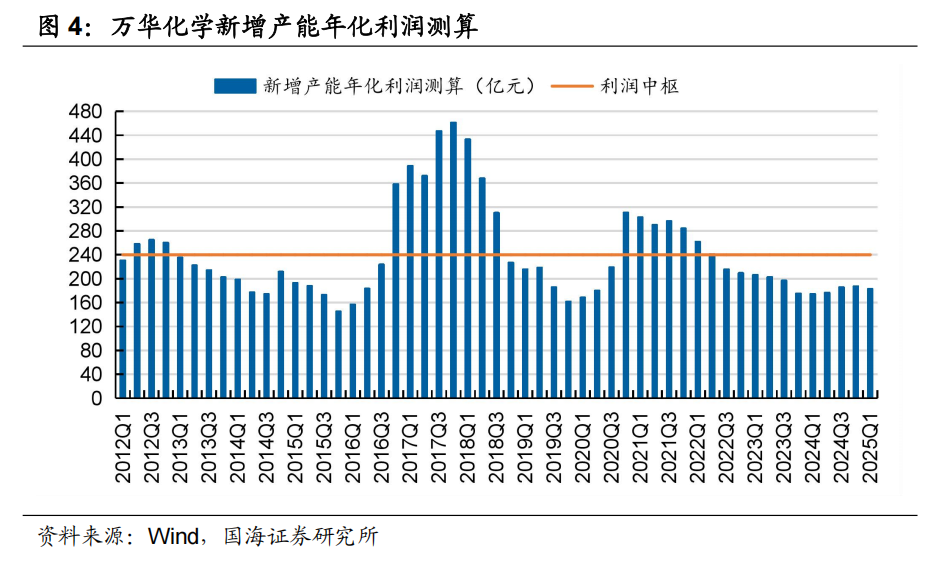

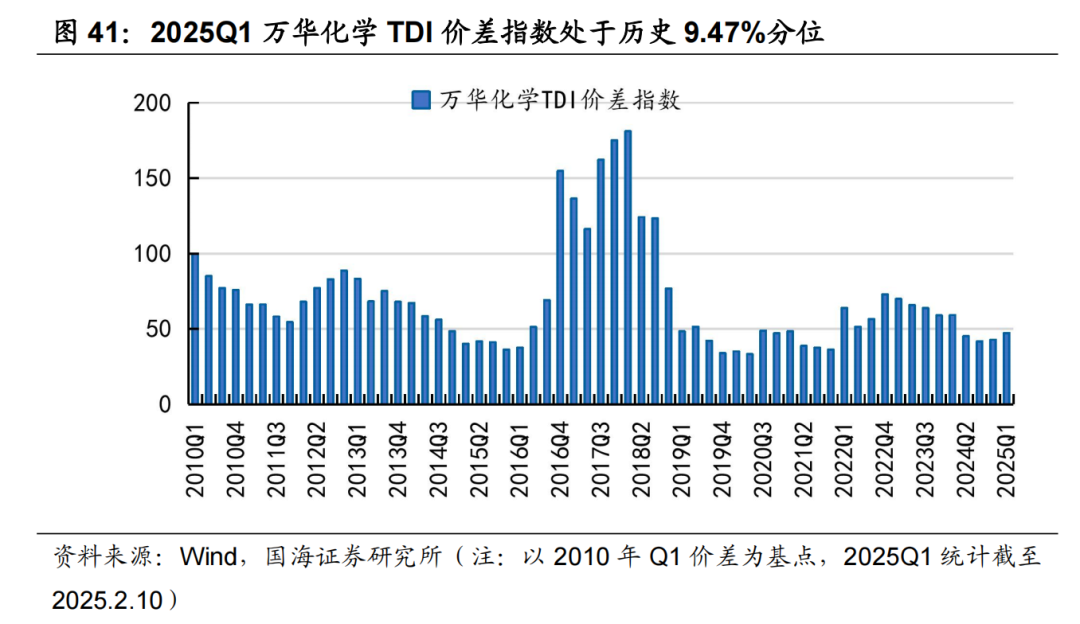

短期看,影响万华化学基本面的是产品的景气度,从表征指标来看,价差是影响短期利润最核心的因素。万华化学的产品体系日益庞大,为更好地表示公司景气的程度,我们将万华化学的产品体系作为一个整体,按照现有的产品体系,对营收和原材料的差值建模,在现有产品体系下追溯历史上营收和原材料的价差,将价差定义为万华化学价差指数,以此来判断公司的景气位置。长远看,影响万华化学基本面的是未来的成长,能够证明公司具有持续进化能力的里程碑式的产品至关重要。万华化学在MDI赛道上已经证明了自己,公司未来可能落地的项目就是公司未来发力的方向,就是公司持续进化的空间。

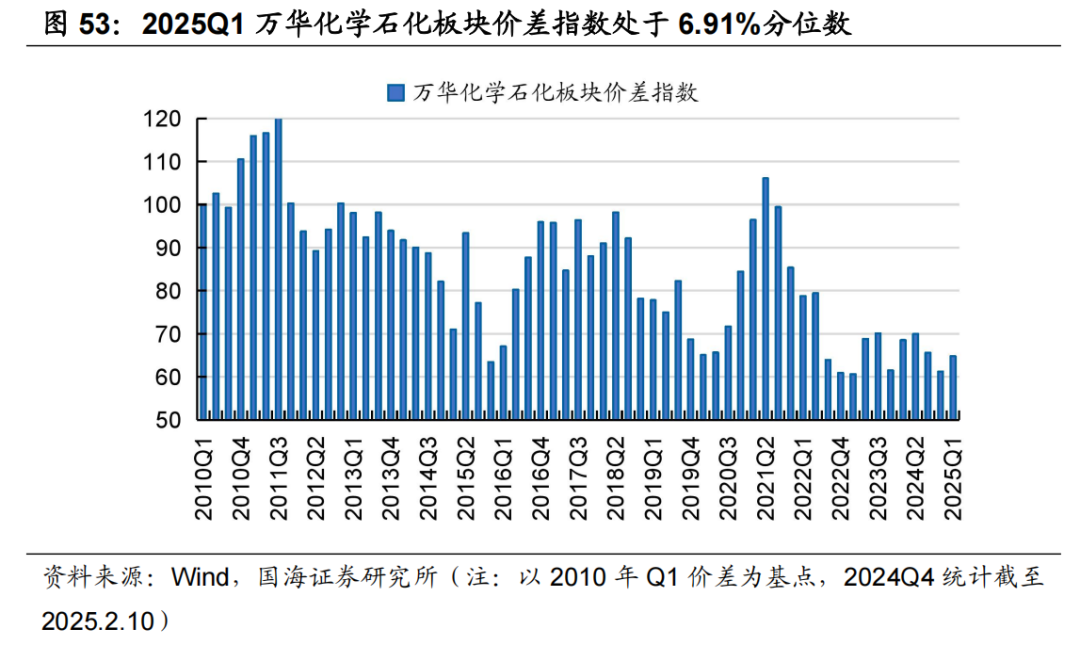

2025Q1万华化学价差指数处于历史13.51%分位数

截至2025年2月10日,2025年Q1万华化学价差指数平均为76.21,较2025年Q4上升1.92,处于历史13.51%分位数(以2010年Q1价差为基点)。考虑到价差环比有所改善,预计Q1归母净利润46亿元。

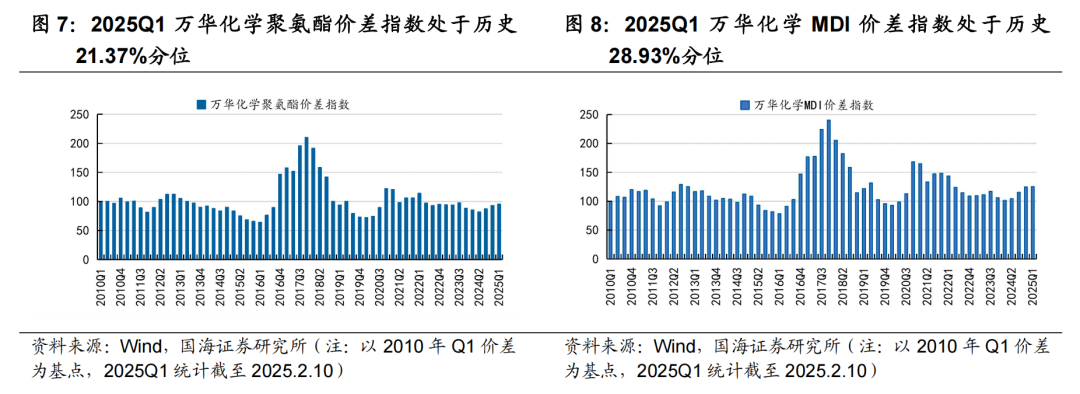

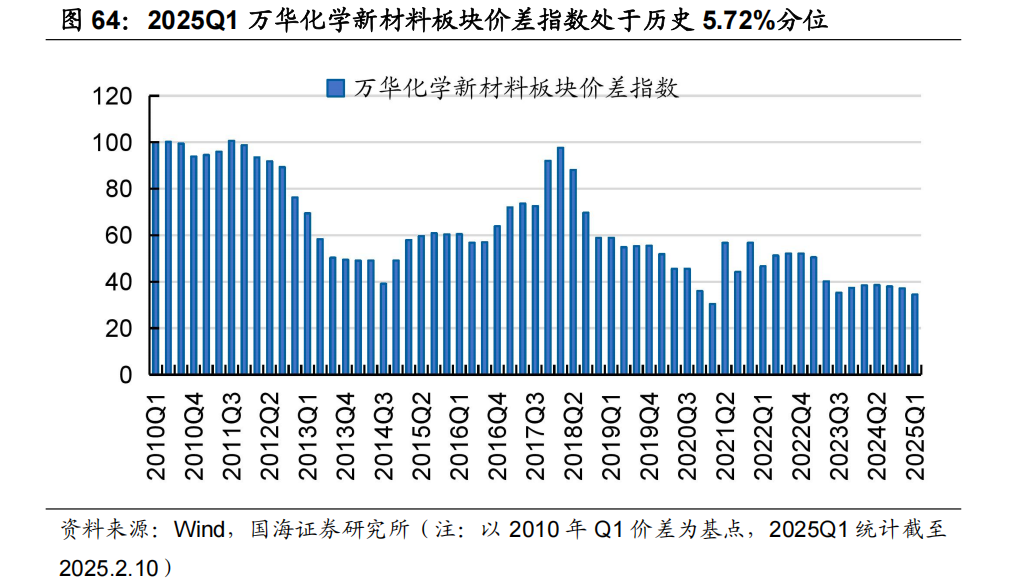

其中,截至2月10日,万华化学聚氨酯板块Q1价差指数均值为95.22,较2024Q4上升2.36,处于历史21.37%分位数。万华化学Q1石化板块价差指数平均为64.78,较2024Q1上升3.54,处于历史6.91%分位数。万华化学Q1新材料板块价差指数平均为34.47,较2024Q4下降2.63,处于历史5.72%分位数。

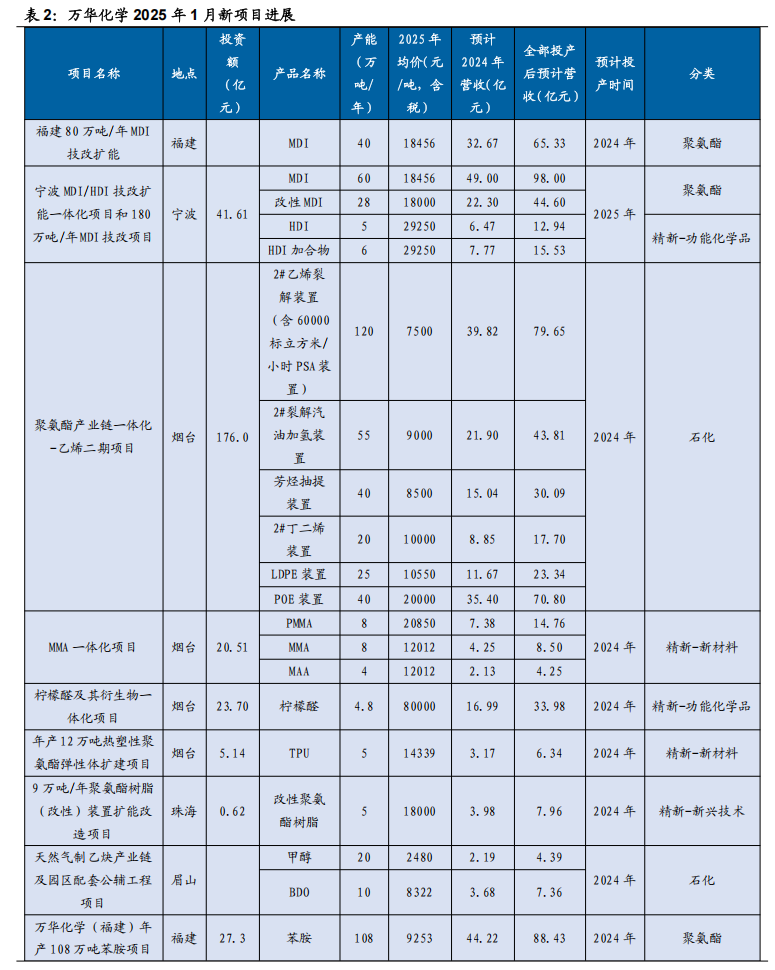

重点项目进展

据流程工业网,2024年12月4日,万华化学举行了2024年第三季度业绩说明会,会上表示乙烯二期项目预计2025年一季度建成投产,乙烯一期技术正在进行原材料进料技术改造预计2025年末建设完成。

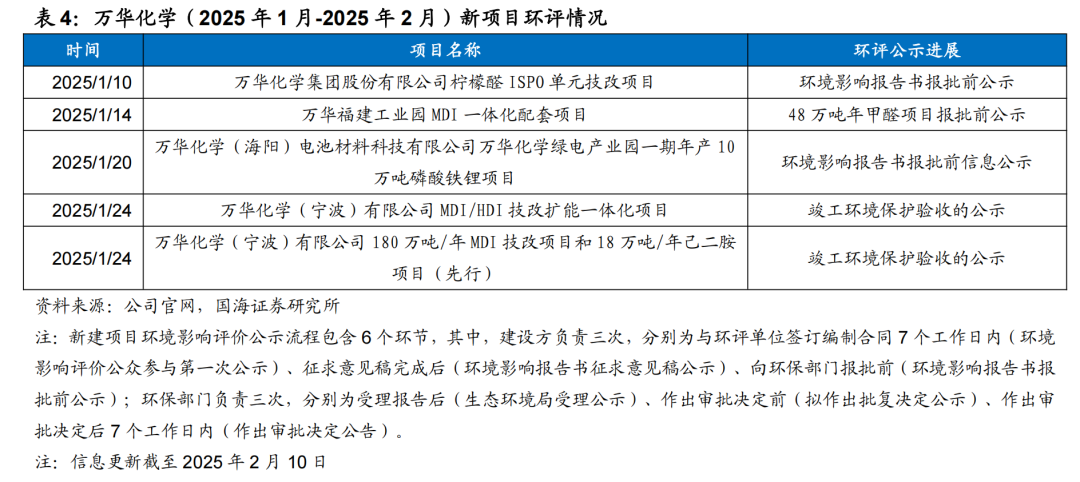

2024年1月10日,万华化学集团股份有限公司柠檬醛ISPO单元技改项目环境影响报告书报批前公示;

2025年1月14日,万华福建工业园MDI一体化配套项目48万吨年甲醛项目报批前公示;

2025年1月20日,万华化学(海阳)电池材料科技有限公司万华化学绿电产业园一期年产10万吨磷酸铁锂项目环境影响报告书报批前信息公示;

2025年1月24日,万华化学(宁波)有限公司MDI/HDI技改扩能一体化项目竣工环境保护验收公示;

2025年1月24日,万华化学(宁波)有限公司180万吨/年MDI技改项目和18万吨/年己二胺项目(先行)竣工环境保护验收公示。

MDI价格价差

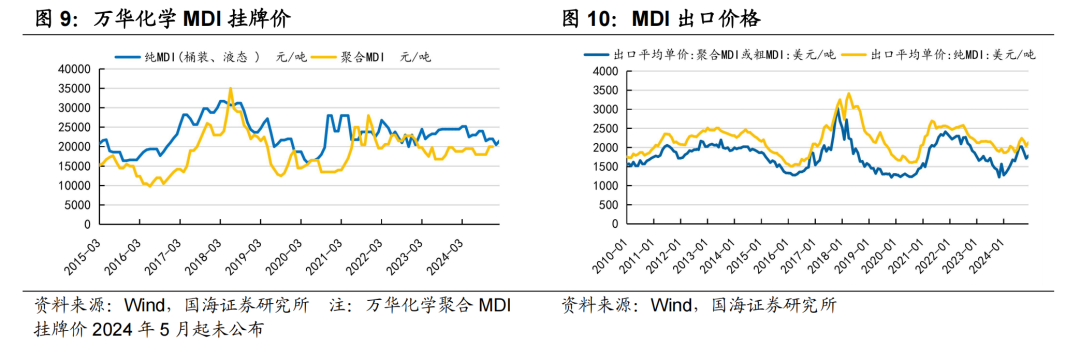

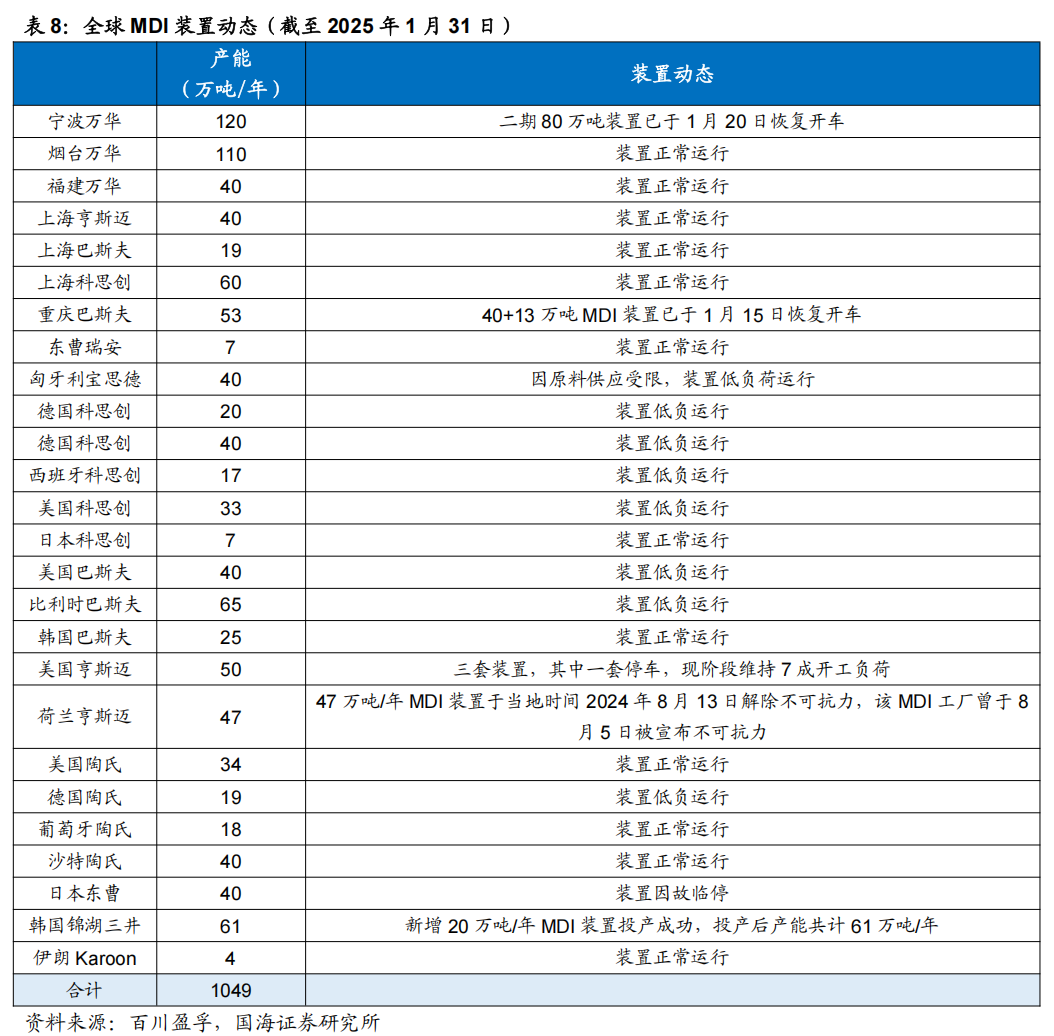

自2025年初以来,国内外巨头陆续上调聚氨酯产品价格,关注聚氨酯行业涨价机会。据天天化工网,1)巴斯夫:2025年1月7日和10日,巴斯夫相继宣布,即日起在东盟和南亚地区提高MDI产品和TDI的价格,涨幅均为300美元/吨。2)万华化学:2025年1月15日,为保持供应链可靠性的高标准,万华宣布对东盟地区的MDI和TDI售价调涨,涨幅为200美元/吨。3)亨斯迈:自2025年2月1日起或根据合同约定,将上调欧洲、非洲、中东和印度地区MDI产品及其基于MDI的聚氨酯系统产品的价格,每吨上调125欧元。

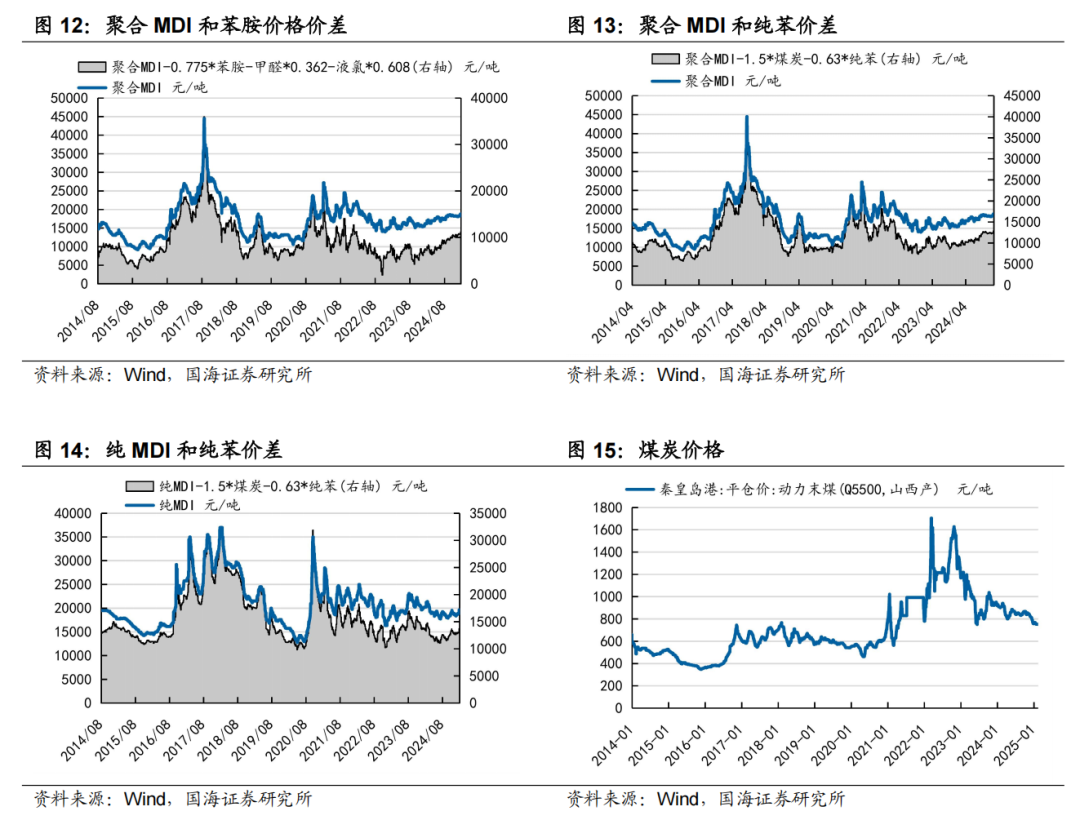

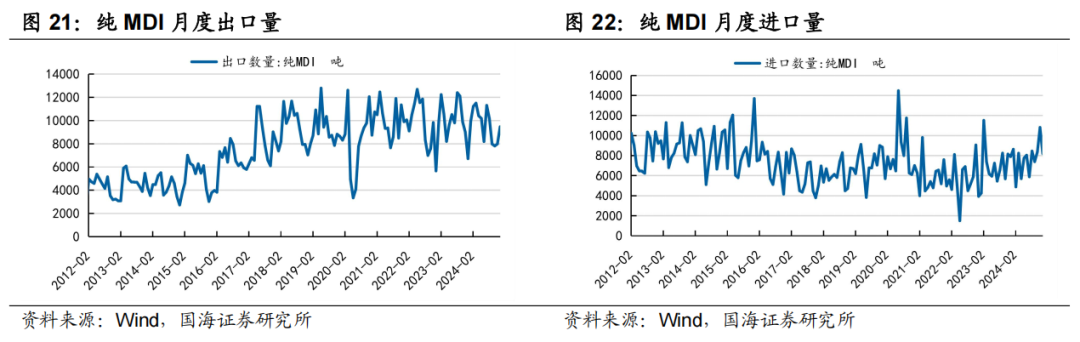

据Wind,2025年1月,聚合MDI均价18213元/吨,同比 16.36%,环比-0.55%;纯MDI均价18719元/吨,同比-6.29%,环比-0.20%。2025年1月31日,聚合MDI价格18300元/吨,纯MDI价格18900元/吨。

据Wind,2025年1月,聚合MDI与煤炭、纯苯平均价差12364元/吨,同比 31.17%,环比 0.05%;纯MDI平均价差12870元/吨,同比-6.40%,环比-0.17%。2025年1月31日,聚合MDI与煤炭、纯苯价差12348元/吨,纯MDI价差12948元/吨。

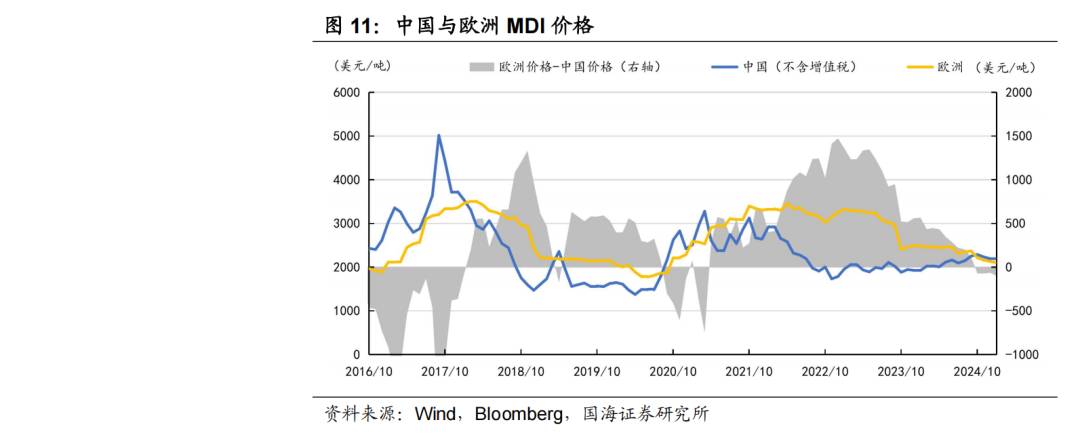

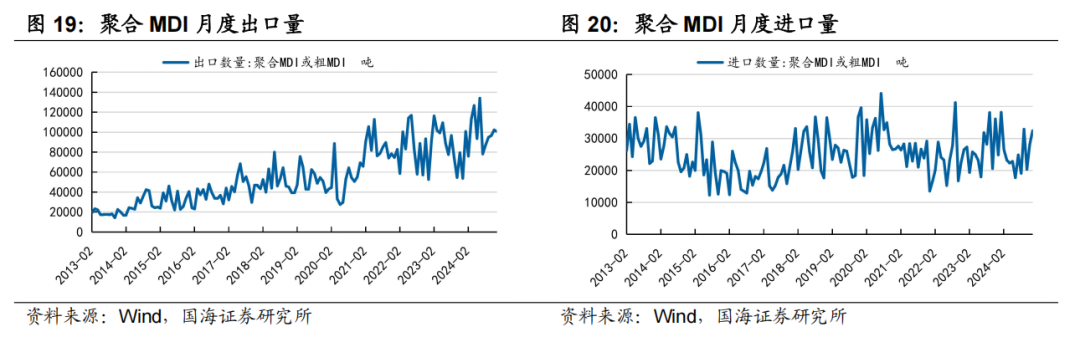

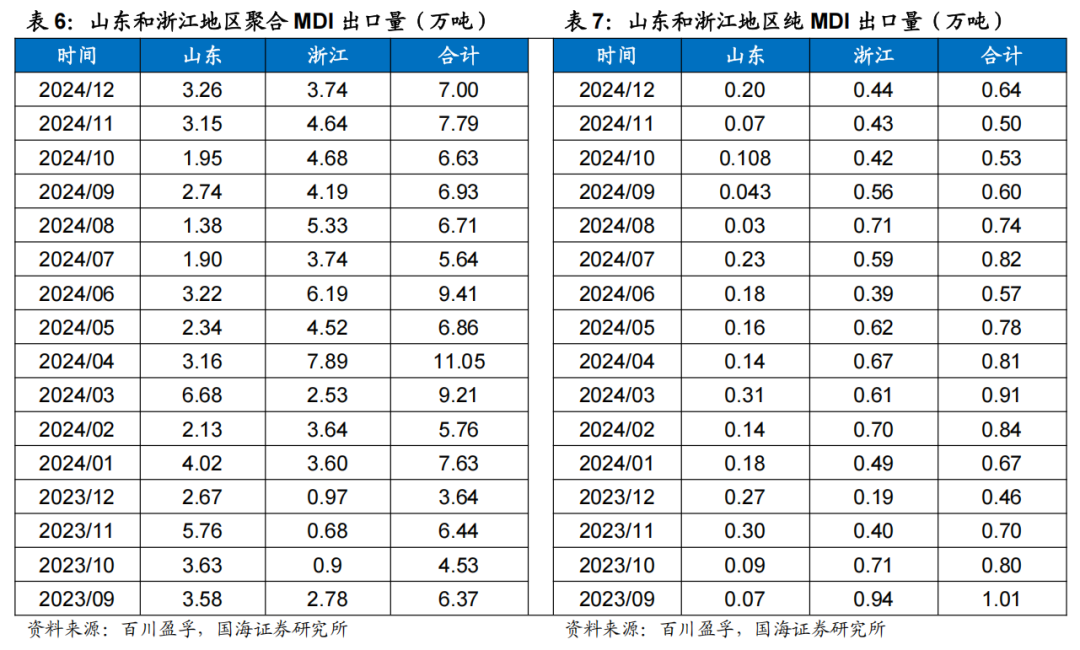

据天天化工网和百川盈孚,2024年以来,海外MDI装置非计划内停产频发,包括:1)美国巴斯夫40万吨装置4月11日不可抗力停产;2)美国科思创33万吨装置4月底不可抗力停车;3)美国陶氏34万吨装置5月21日不可抗力停产;4)韩国锦湖三井于7月23日故障停车;5)荷兰亨斯迈47万吨/年MDI装置于8月5日被宣布不可抗力。6)美国陶氏34万吨/年MDI装置因前端原料装置供应宣布不可抗力。此外,海外部分MDI装置处于低负荷,据海关总署,1-12月国内聚合MDI出口量合计120.40万吨,同比增长15.34%。

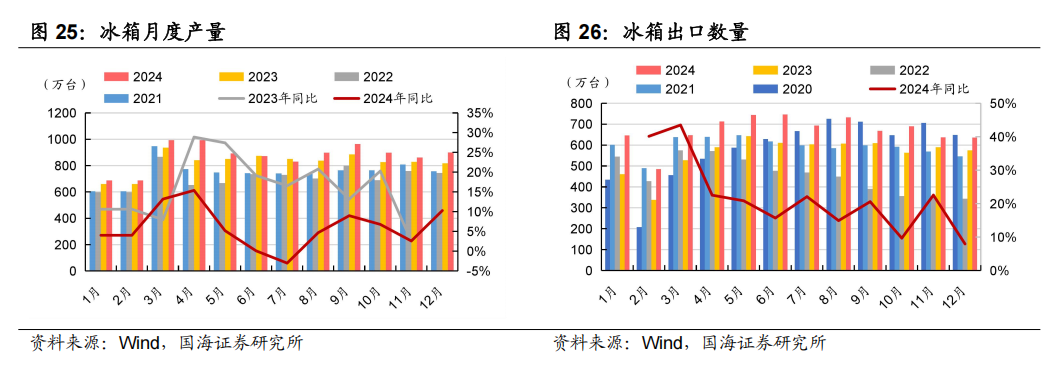

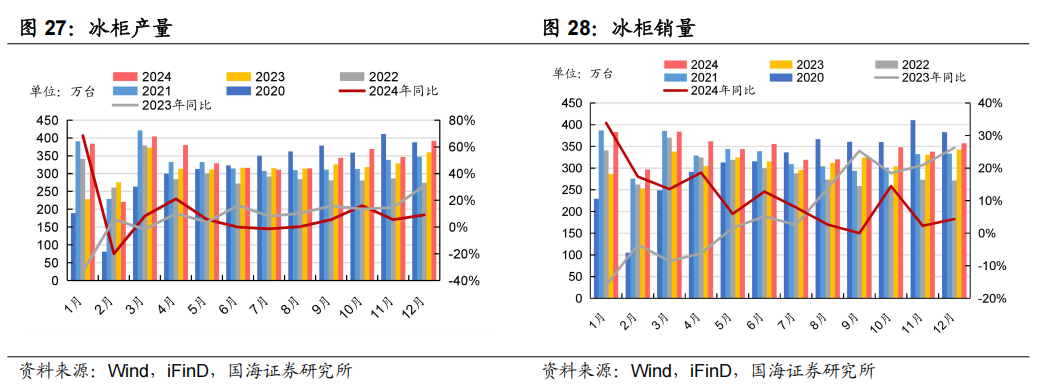

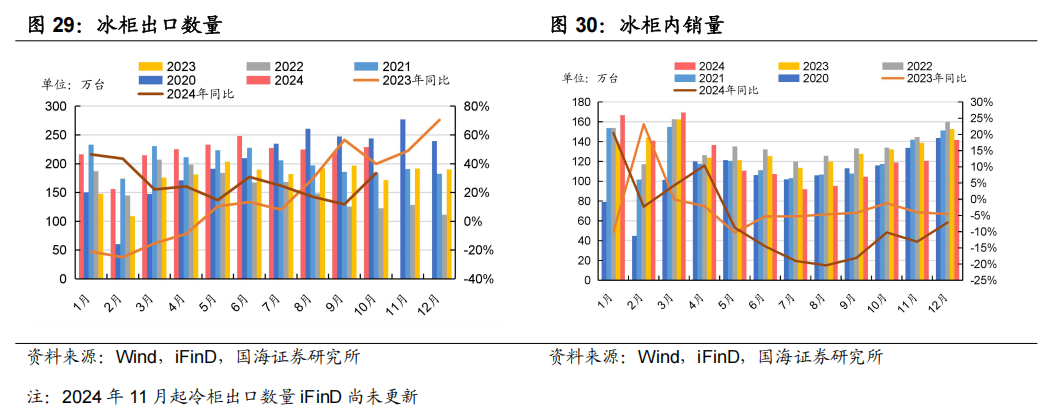

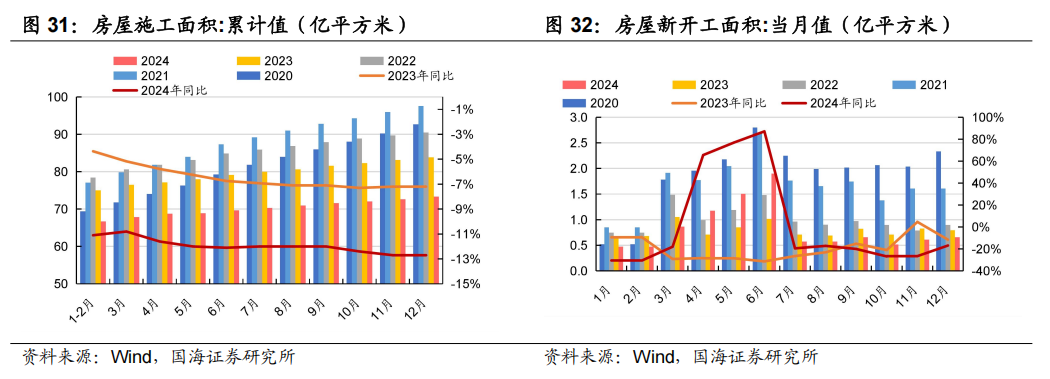

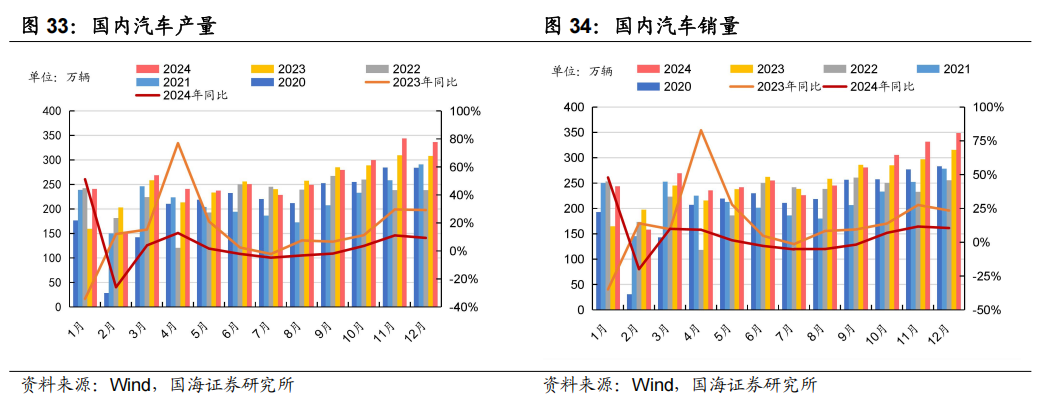

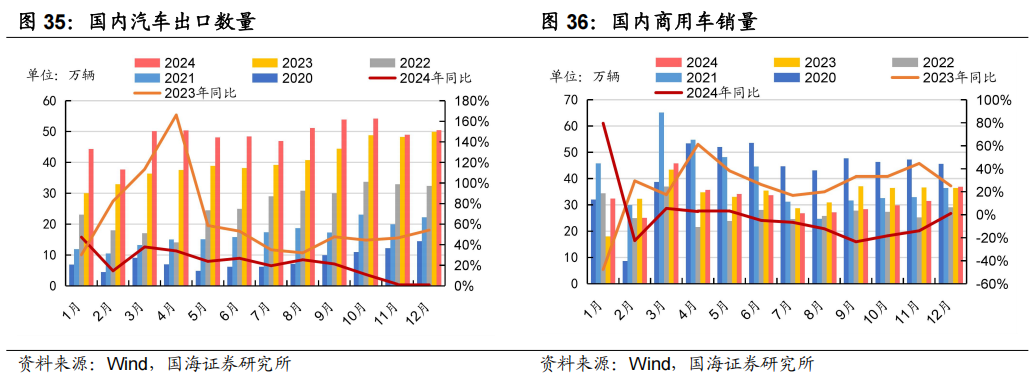

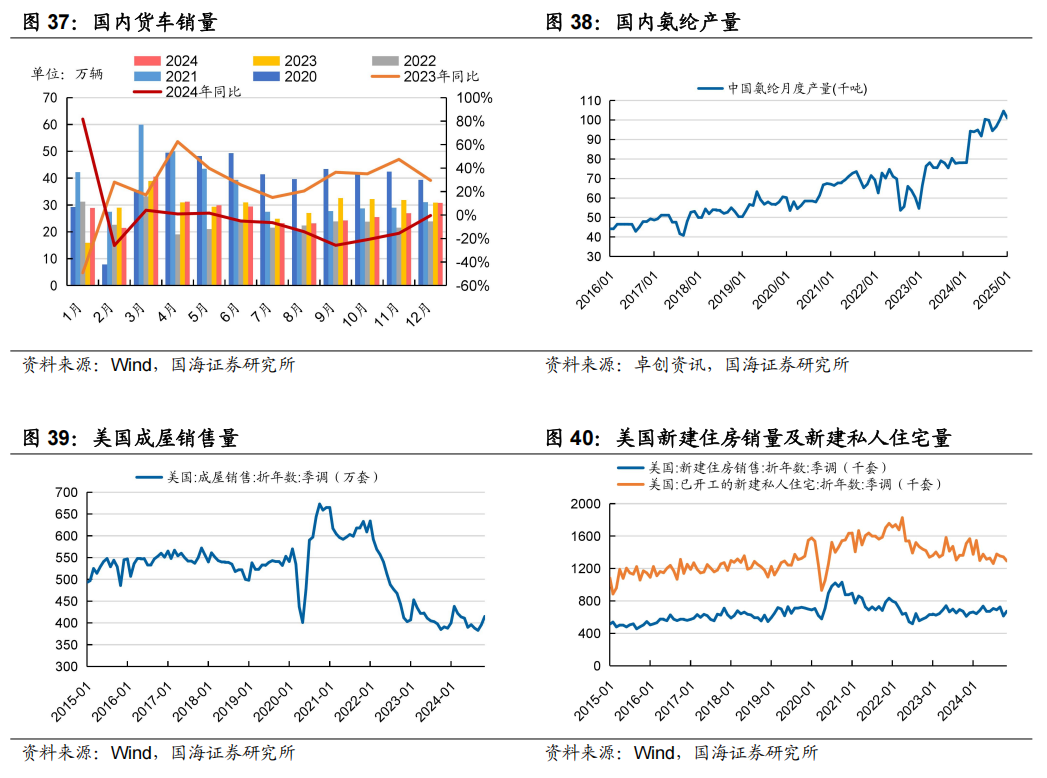

下游冰箱、冷柜、汽车出口量同比提升,房地产新开工同比下滑

2024年12月,国内家用电冰箱产量899万台,同比 10.3%;2024年12月,家用电冰箱出口量636万台,同比 10.6%。

2024年12月,国内冷柜产量392万台,同比 9.1%;2024年12月,国内冷柜销量358万台,同比 4.3%。

2024年12月,国内汽车产量336.6万辆,同比 9.32%;2024年12月,国内汽车销量348.9万辆,同比 10.53%。

2024年12月,房屋新开工面积累计7.39亿平方米,同比-23.0%。2024年12月,房屋累计施工面积73.3亿平方米,同比-12.7%。

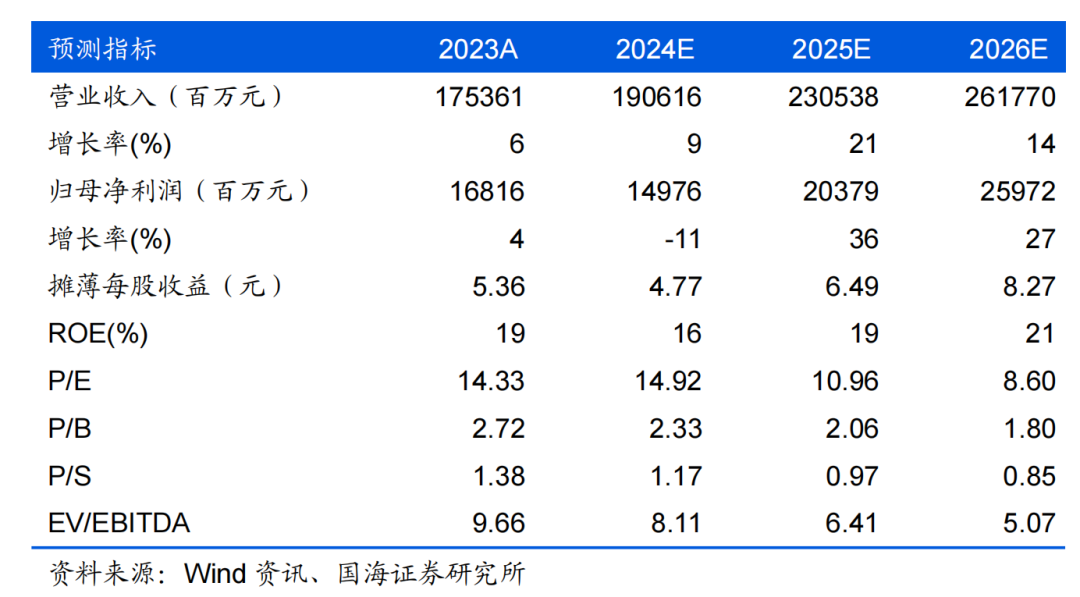

盈利预测和投资评级

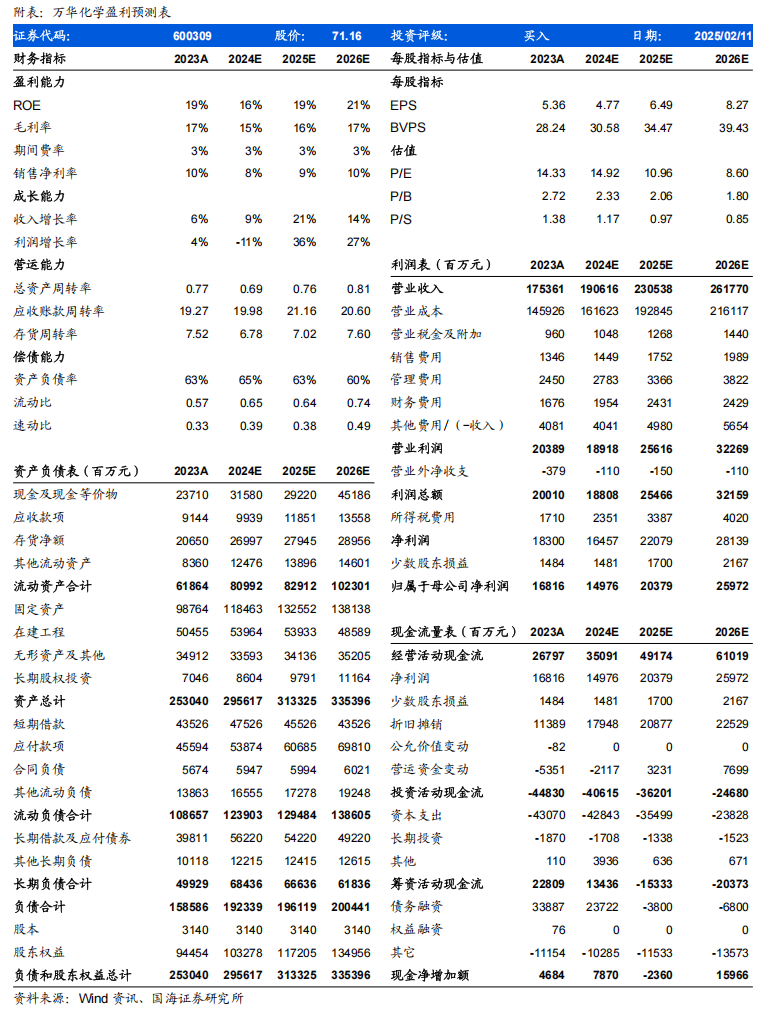

综合考虑公司产品价格价差,预计公司2024/2025/2026年营业收入分别为1906、2305、2618亿元,归母净利润分别为150、204、260亿元,对应PE分别15、11、9倍,考虑公司未来成长性,维持“买入”评级。

风险提示

项目建设不及预期;市场大幅度波动;新产品不及预期;同行业竞争加剧;产品价格大幅下滑;原材料价格大幅上涨;终端需求低于预期;数据测算与公司实际公开披露情况可能存在一定偏差。

01 本月行情

截至2025年1月27日,万华化学收盘价为68.53元,相较于2024年12月31日涨跌幅为-3.95%,基础化工指数涨跌幅为-1.30%,沪深300指数涨跌幅为-2.99%。

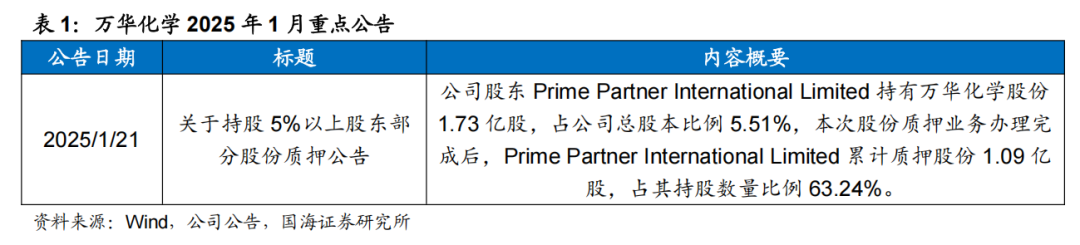

02 重要公告

03 万华化学开工情况和价差指数

截至2025年2月10日,2025年Q1万华化学价差指数平均为76.21,较2025年Q4上升1.92,处于历史13.51%分位数(以2010年Q1价差为基点)。考虑到价差环比有所改善,预计Q1归母净利润46亿元。

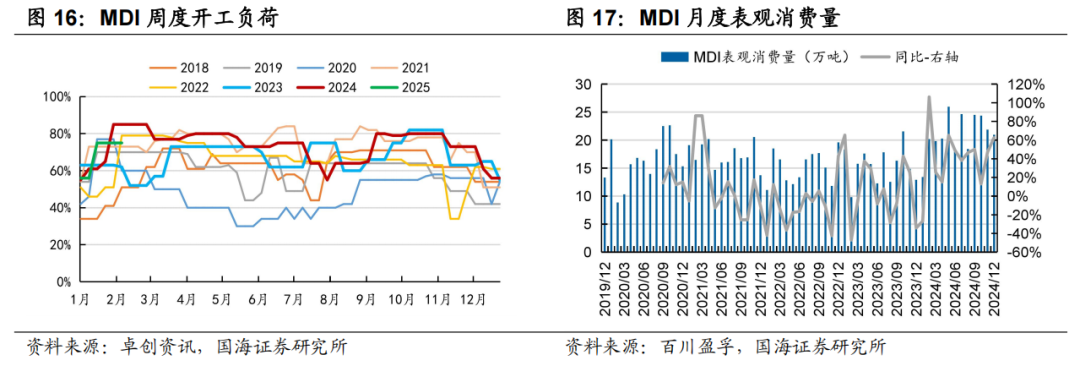

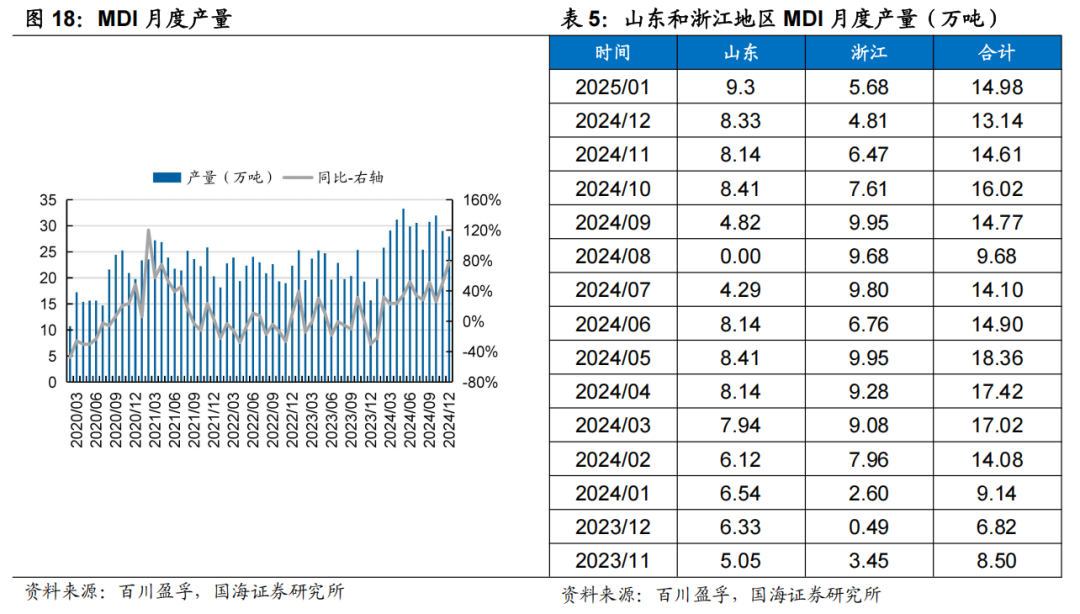

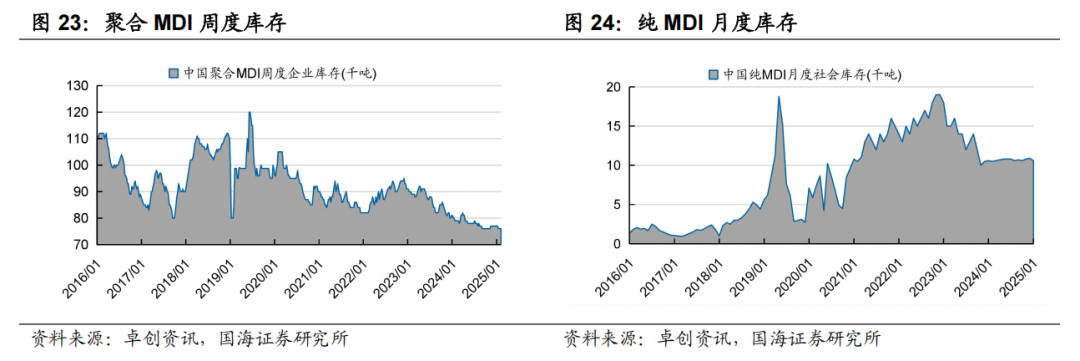

据百川盈孚,2024年12月,宁波万华二期80万吨MDI装置停车检修,已于1月20日恢复开车。

04 项目进展

据流程工业网,2024年12月4日,万华化学举行了2024年第三季度业绩说明会,会上表示乙烯二期项目预计2025年一季度建成投产,乙烯一期技术正在进行原材料进料技术改造预计2025年末建设完成。

2024年1月10日,万华化学集团股份有限公司柠檬醛ISPO单元技改项目环境影响报告书报批前公示;

2025年1月14日,万华福建工业园MDI一体化配套项目48万吨年甲醛项目报批前公示;

2025年1月20日,万华化学(海阳)电池材料科技有限公司万华化学绿电产业园一期年产10万吨磷酸铁锂项目环境影响报告书报批前信息公示;

2025年1月24日,万华化学(宁波)有限公司MDI/HDI技改扩能一体化项目竣工环境保护验收公示;

2025年1月24日,万华化学(宁波)有限公司180万吨/年MDI技改项目和18万吨/年己二胺项目(先行)竣工环境保护验收公示。

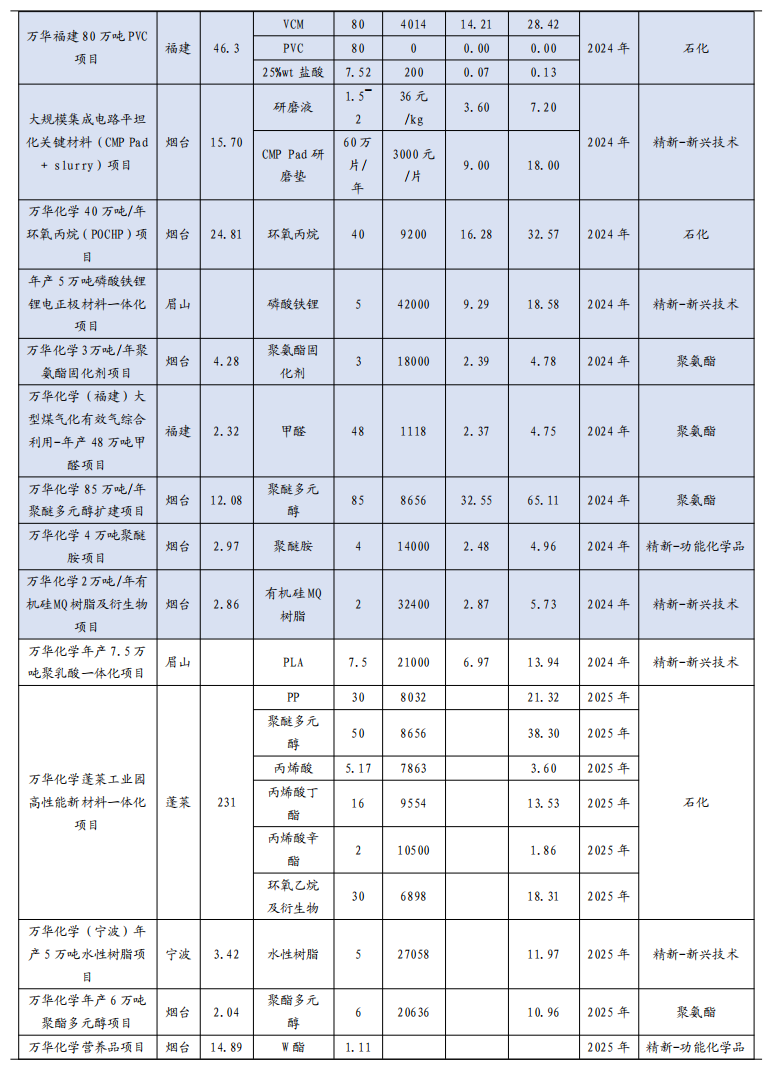

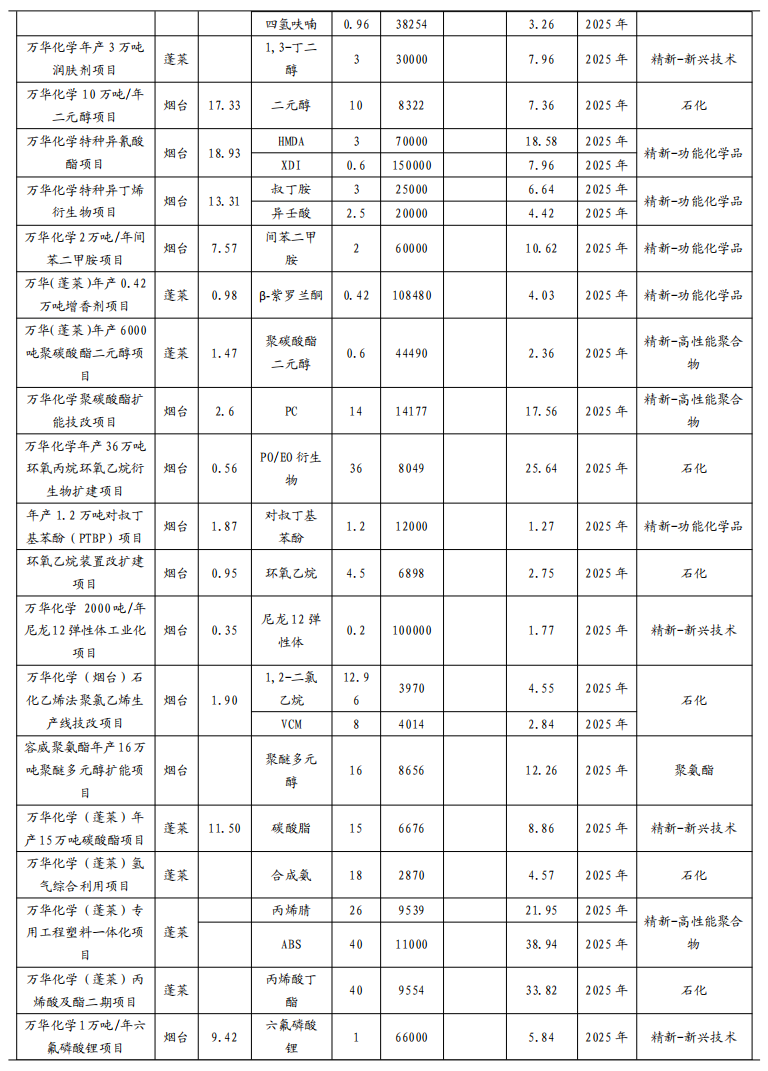

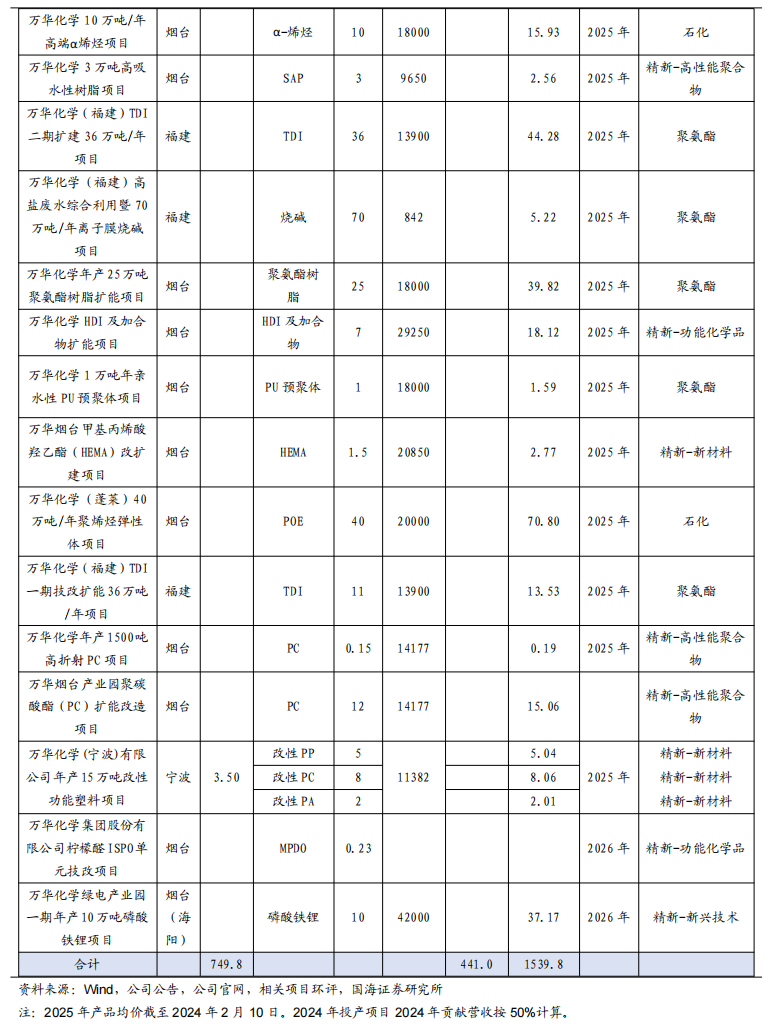

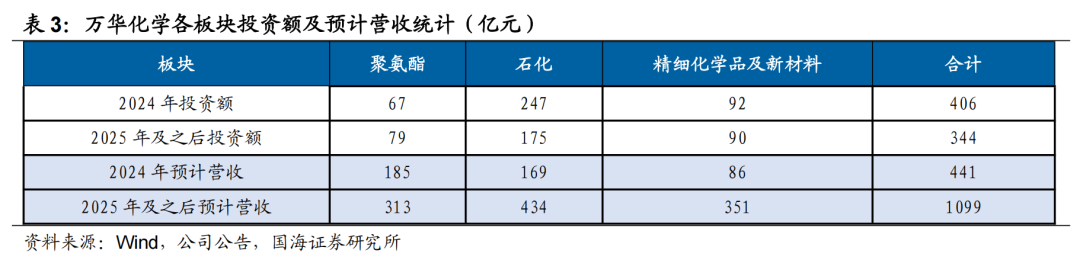

据我们不完全统计,按照2024年平均价格计算,如果万华化学现有规划项目全部如期投产,预计2024年新项目将新增年营收合计441亿元,2025年及之后预计新增营收合计1099亿元。

05 聚氨酯板块

万华化学聚氨酯板块价差指数以主要产品MDI、TDI和聚醚产能为权重计算得出。截至2025年2月10日,万华化学聚氨酯板块Q1价差指数均值为95.22,较2024Q4上升2.36,处于历史21.37%分位数。截至2月10日,Q1万华化学MDI价差指数均值为125.12,较2024年Q4上升0.61;处于历史28.93%分位数,较2024年Q4上升0.38个百分点。

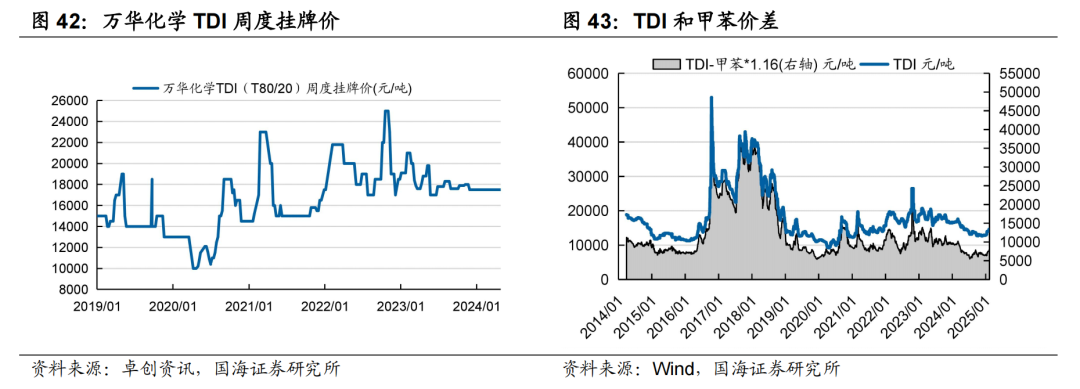

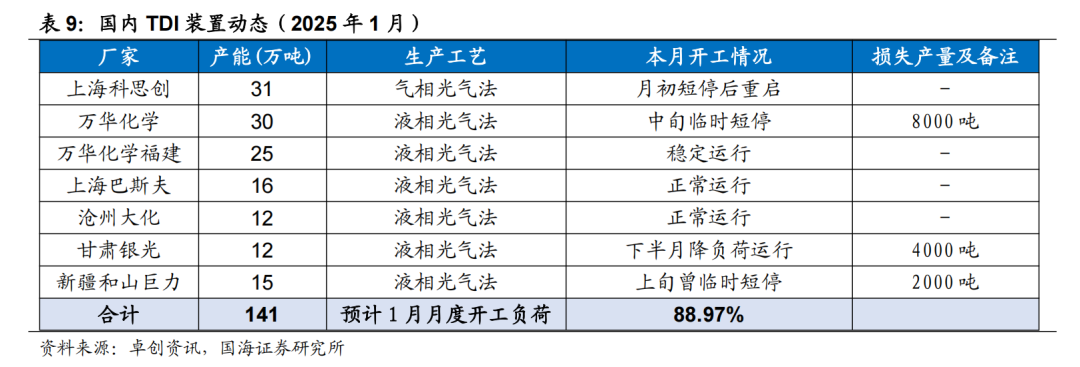

截至2025年2月10日,2025年Q1万华化学TDI价差指数平均为47.30,较2024年Q4上升4.48;处于历史9.47%分位数,较2024年Q4上升3.03个pct。

06 石化板块

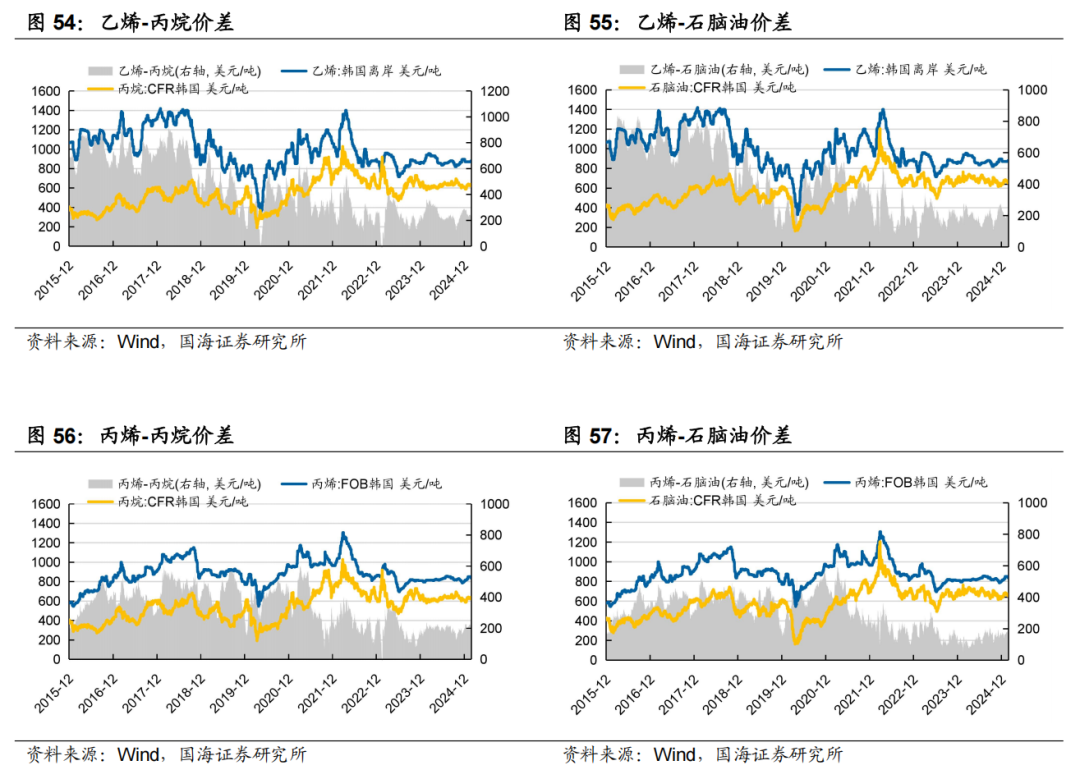

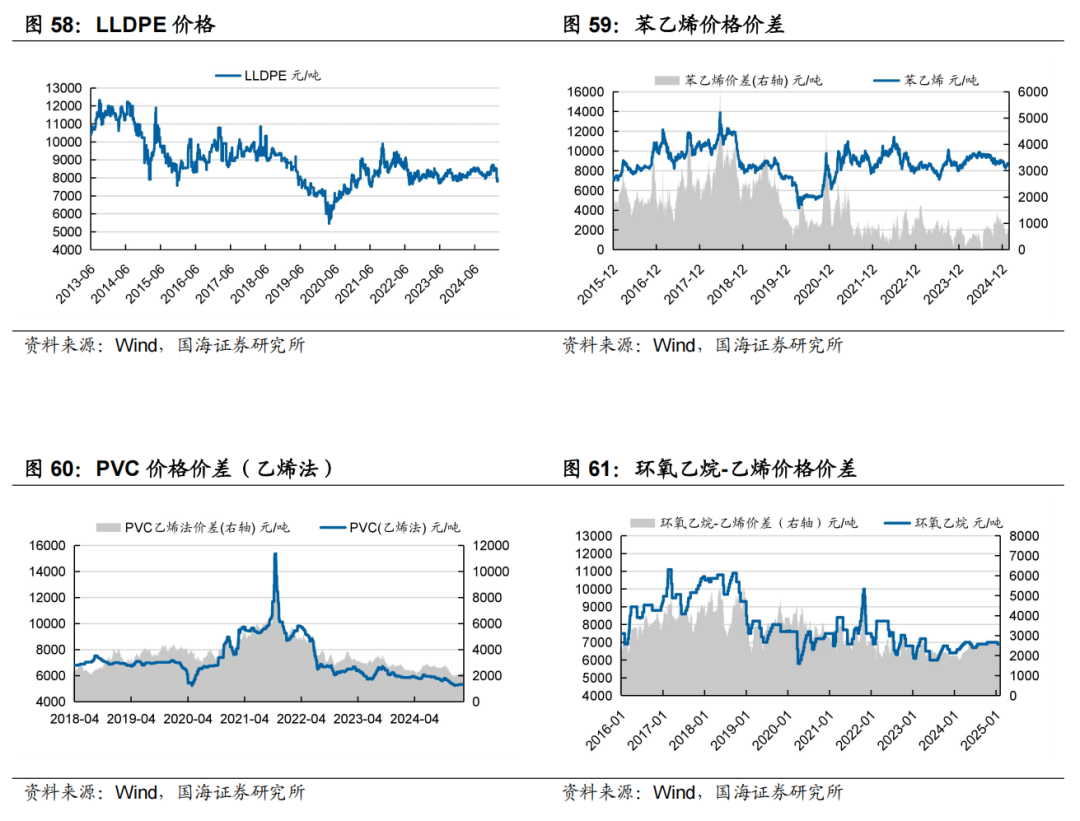

万华化学石化板块价差指数计算采用大进大出方法,计算板块整体价差。截至2025年2月10日,万华化学Q1石化板块价差指数平均为64.78,较2024Q1上升3.54,处于历史6.91%分位数。

07 新材料板块

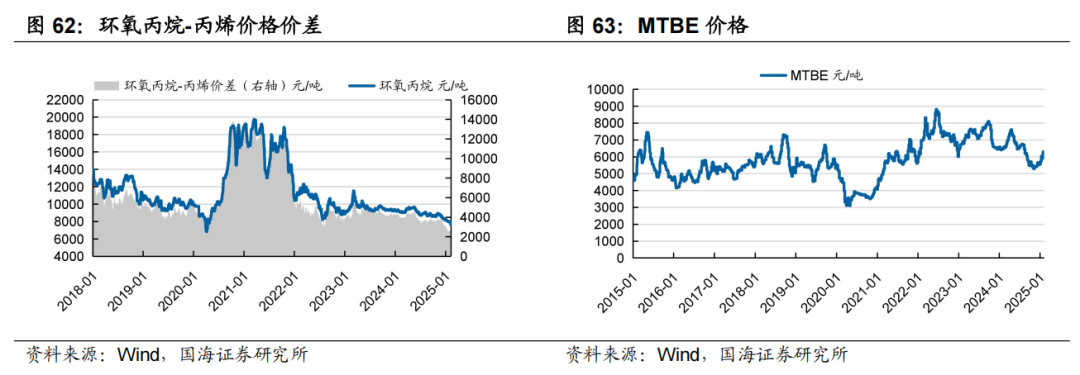

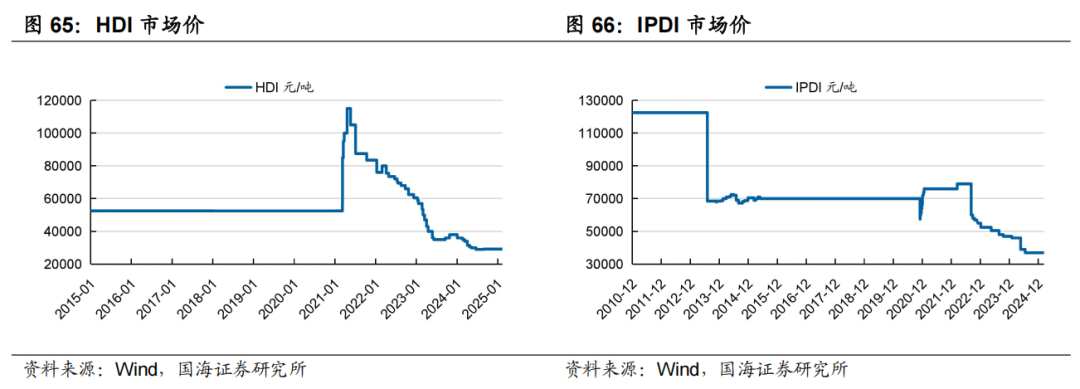

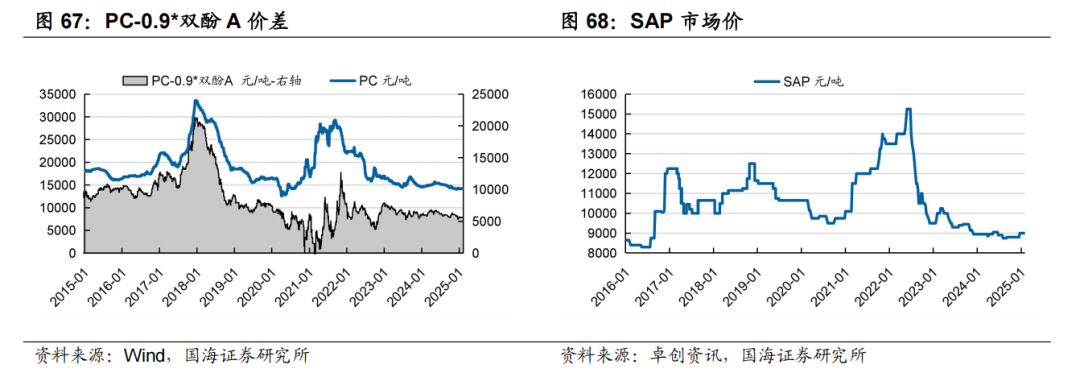

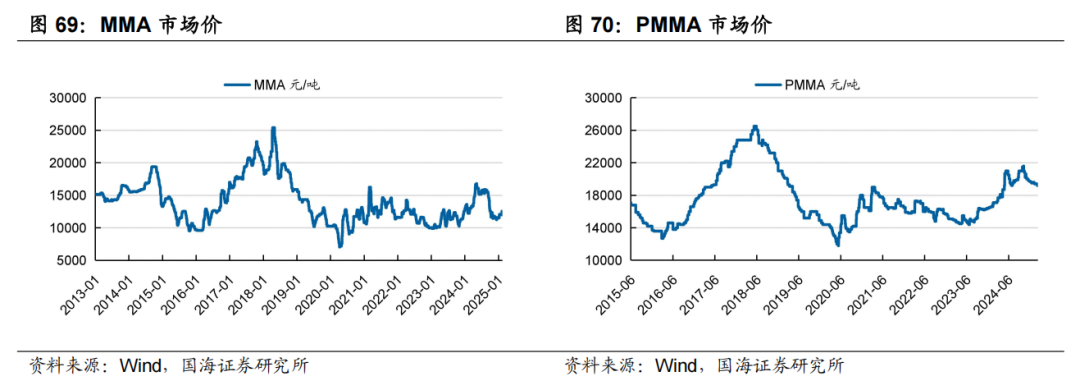

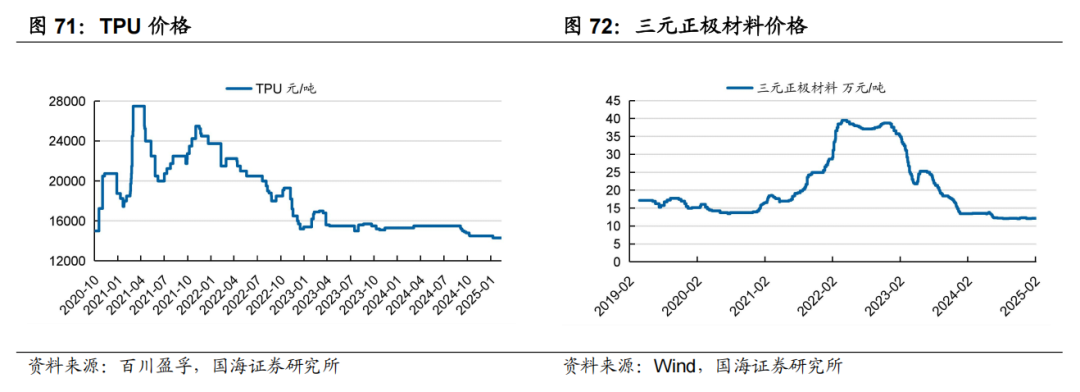

万华化学新材料板块价差指数以现有工业化的产品PC、PMMA、SAP、TPU、HDI等产品的产能为权重进行计算。截至2025年2月10日,万华化学Q1新材料板块价差指数平均为34.47,较2024Q4下降2.63,处于历史5.72%分位数。

08 盈利预测与投资评级

综合考虑公司产品价格价差,预计公司2024/2025/2026年营业收入分别为1906、2305、2618亿元,归母净利润分别为150、204、260亿元,对应PE分别15、11、9倍,考虑公司未来成长性,维持“买入”评级。

09 风险提示

项目建设不及预期:MDI、TDI、柠檬醛等一系列项目投产低于预期的风险;

市场大幅度波动:MDI、TDI、PC等公司产品市场发生较大波动的风险;

新产品不及预期:三元正极、磷酸铁锂等新材料产品市场推广低于预期的风险;

同行业竞争加剧:PC、丙烯酸及酯、TDI等行业竞争加剧的风险;

产品价格大幅下滑:MDI、TDI、PC、PVC等公司产品价格大幅下滑的风险;

原材料价格大幅上涨:原材料煤炭、丙烷等价格大幅上涨的风险;

终端需求低于预期:终端房地产、家电行业等需求受整体宏观经济影响不及预期的风险;

数据测算偏差:数据测算与公司实际公开披露情况可能存在一定偏差的风险。

VIP复盘网

VIP复盘网