时隔7个多月后,杭州银行再收百万罚单。

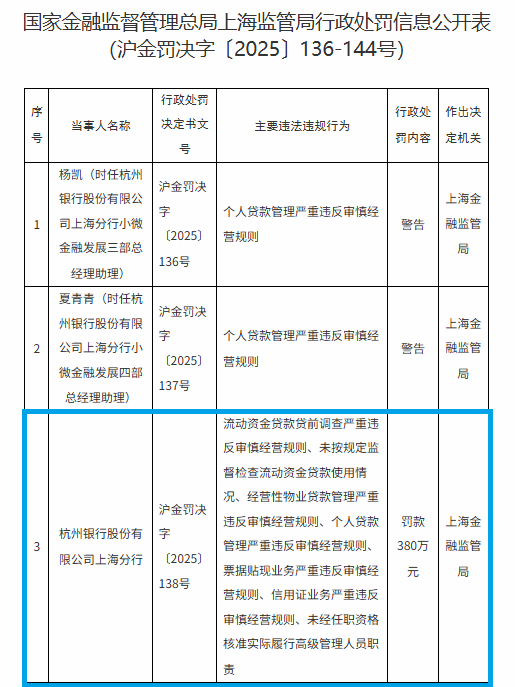

7月4日,上海金融监管局的一纸罚单,让杭州银行再度立于聚光灯下——杭州银行上海分行因多项违规被罚380万元,多名相关责任人同时领罚。这张行政处罚决定书,再度暴露了这家上市银行光鲜外表下的合规痼疾。

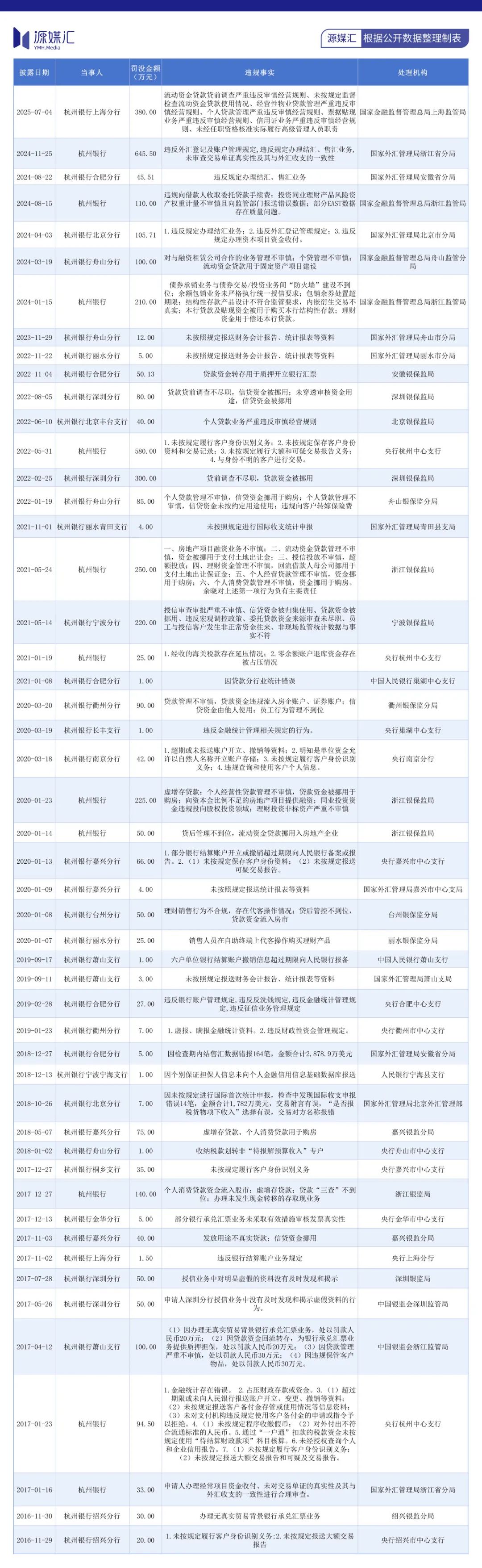

自2016年10月登陆A股市场以来,杭州银行的合规之路上始终不乏监管处罚。近九年时间里,杭州银行及其分支机构屡收监管罚单,罚没总额约4500万元。其中,超百万元罚单13张,平均每年至少1张。

九年合计罚没4500万元

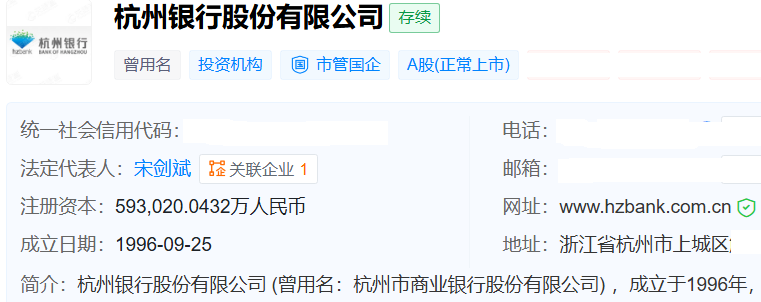

天眼查显示,杭州银行成立于1996年9月25日,前身为杭州市商业银行,注册资本约为59.30亿元,法定代表人是宋剑斌。

图片来源于天眼查

目前,杭州银行的主要业务分布在浙江省杭州市以及浙江省其他市县,公司坚持做精杭州、深耕浙江,同时积极拓展长三角区域及国内一线城市业务,搭建了覆盖北京、上海、深圳、南京、合肥等重点城市的区域经营布局。

就在上市后不到一个月的时间里,即2016年11月29日,因“未按规定履行客户身份识别义务、未按规定报送大额交易报告”,杭州银行绍兴分行被中国人民银行绍兴市中心支行罚款20万元;仅仅一天之后,杭州银行绍兴分行又因“办理无真实贸易背景银行承兑汇票业务”收到原银监会绍兴银监分局的罚单,罚金为30万元。

杭州银行绍兴分行的罚单,也由此拉开了杭州银行上市之后的行政处罚“序幕”。

源媒汇统计发现,截至2025年7月4日,杭州银行及其分支机构至少收到了约50张行政罚单,合计罚没金额约4500万元。其中,超百万元罚单13张,算下来,每年约1.44张。

下滑查看完整内容

细究发现,杭州银行这些罚单,几乎将该行的业务链条全面覆盖,从金融监管局到外汇局再到央行,从信贷审批到外汇结算再到反洗钱。同时杭州银行被处罚分支机构遍及上海、北京、江苏、浙江、安徽、深圳等多个省市,甚至触及宁波宁海、杭州萧山、合肥长丰等基层地区。

2025年7月4日的最新罚单显示,杭州银行上海分行的违法违规行为,包括“流动资金贷款贷前调查严重违反审慎经营规则、未按规定监督检查流动资金贷款使用情况、经营性物业贷款管理严重违反审慎经营规则、个人贷款管理严重违反审慎经营规则、票据贴现业务严重违反审慎经营规则、信用证业务严重违反审慎经营规则、未经任职资格核准实际履行高级管理人员职责”等多项,罚金高达380万元。

图片来源于国家金融监督管理总局官网

与此同时,杭州银行上海分行此次被处罚的多名相关责任人,也被警告或罚款。

380万元这一金额,不仅是杭州银行过往罚金的第三名,也是国家金融监督管理总局及其派出机构,迄今为止给杭州银行及其分支机构开出的最大金额罚单。

前两张大额罚单,则分别来自国家外汇管理局浙江省分局在2024年11月对杭州银行做出的645.50万元处罚,以及央行杭州中心支行在2022年5月给予的580万元处罚。

信贷业务是违规“重灾区”

除了票据贴现、信用证之外,杭州银行上海分行7月4日的罚单中,主要违法违规行为基本上都涉及信贷业务,包括流动资金贷款、经营性物业贷款、个人贷款等。

在杭州银行及其分支机构的诸多罚单中,信贷违规占比近半数。

例如,2024年8月,因“违规向借款人收取委托贷款手续费”等行为,杭州银行被浙江金融监管局处罚110万元;同年3月,因“个贷管理不审慎;流动资金贷款用于固定资产项目建设”等行为,杭州银行舟山分行被舟山金融监管分局罚款100万元;同年1月,因“贷款贷前调查不尽职,信贷资金被挪用;未穿透审核资金用途,信贷资金被挪用”等行为,原深圳银保监局对杭州银行深圳分行罚款80万元。

贷款资金回流或者被挪作他用,也是杭州银行及其分支机构的一个“顽疾”。

例如,2024年1月,杭州银行被浙江金融监管局处罚的原因之一,就是“本行贷款及贴现资金被用于购买本行结构性存款;理财资金用于偿还本行贷款”;2022年11月,因“贷款资金转存用于质押开立银行汇票”,原安徽银保监局对杭州银行合肥分行罚款50万元左右;2022年1月,杭州银行舟山分行曾因“信贷资金挪用于购房”等行为被罚款85万元;2017年,杭州银行萧山支行曾因“因贷款资金回流转存,为银行承兑汇票业务提供质押担保”被罚款20万元。

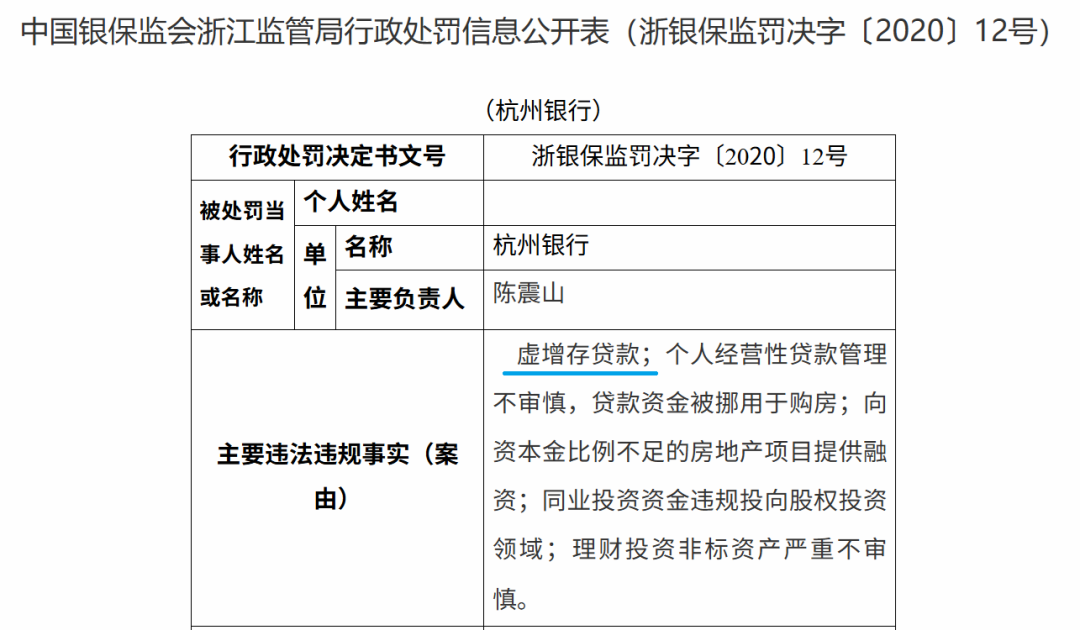

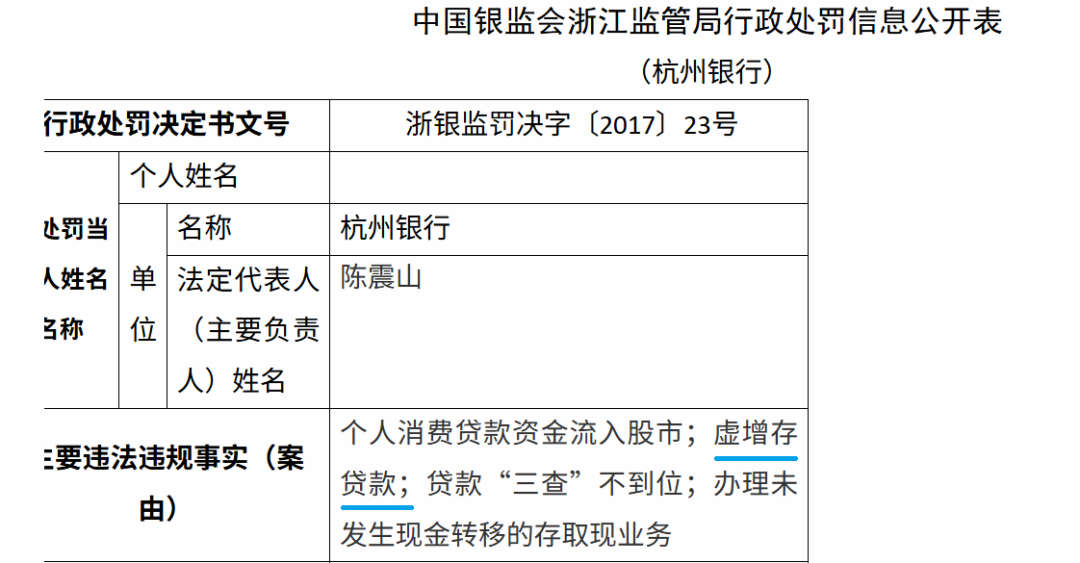

更值得注意的是,杭州银行还曾因“虚增存贷款”,分别在2017年12月、2020年1月被原浙江银监局处罚。

虚增存贷款规模是银行业的“大忌”。存贷款规模是衡量银行经营业绩的重要指标,但通过不正当手段虚增数据,不仅会误导投资者和监管机构,也会破坏金融市场的公平竞争环境。

图片来源于国家金融监督管理总局官网

“这些年,我们深刻意识到风险的长期性和反复性,始终将全面风险管理和合规经营作为高质量发展生命线,通过动态调整风险策略、充实风险合规管理‘工具箱’、强化重点领域风险防控、深化数智风控技术应用,不断提升全面风险防控水平,持续巩固资产质量优势。”杭州银行董事长宋剑斌,在2024年年报“致股东的信”中对“合规管理”如是总结。

但这又如何解释杭州银行“从信贷到外汇再到反洗钱”存在的诸多违规行为呢?

信贷业务为何屡屡违规?“虚增存贷款”目前整改如何?7月7日上午,源媒汇致函杭州银行,截至发稿尚未获得回复。

光鲜业绩背后暗藏风险

2024年,杭州银行的营收为383.81亿元,同比增长9.61%;归母净利润为169.83亿元,同比增长18.07%。

2025年一季度,杭州银行的业绩增长还在延续:实现营收99.8亿元,同比增长 2.2%;归母净利润60.2亿,同比增长17.3%。

光大证券认为,2025年是杭州银行“二二五五”战略收官之年,更是新征程的起笔之处,开年扩表强度高,不良率维持低位,盈利增速在17%以上,基本面韧性较强。

整体来看,杭州银行的业绩还是值得肯定的。但是光鲜背后,风险亦在显露。

例如,杭州银行2024年营业外支出达到5979.4万元,较2023年的2872.2万元增长逾一倍。年报对此的解释是“捐赠支出增加”,但众所周知,罚款也计入“营业外支出”。

另外,杭州银行的资产质量也值得关注。例如“关注类贷款”迁徙率飙升7.3个百分点至49.79%;“次级类贷款”迁徙率从47.47%升至62.13%;“可疑类贷款”迁徙率暴涨13个百分点至65.53%;“损失类贷款”直接从12.93亿元增至25.52亿元,几乎翻了一倍。

说得通俗点就是:“准不良贷款”和“高危贷款”正在滑向坏账边缘。

更令人不安的是零售贷款收缩。2025年一季报显示,个人贷款余额从3058亿元骤降至3019亿元,39亿元资金悄然撤退。

当迁徙率揭开资产质量的隐患时,杭州银行应该重新审视。

更重要的是,信贷业务的合规管理是一大“硬伤”。

尽管杭州银行在2024年年报中不断强调“公司秉承‘内控优先、合规为本’理念,出台新‘八项禁令’,强化合规红线底线意识,并多维度开展合规文化宣贯,增强全员合规意识”,但是不断增加的罚单,依旧在提醒这家明星城商行,“合规之路”依旧任重道远。

VIP复盘网

VIP复盘网