当前全球AI算力产业链共振,海内外算力趋势持续加强。

海外云服务商和半导体巨头上调资本支出,英伟达指引GB200-NVL72出货稳步提升,预计Q3开始出货GB300,进一步验证算力景气度。

国内互联网大厂持续投入基础大模型训练,并加速布局推理大模型,推进多元算力组合并保持算力资本开支快速增长。

新一轮算力高景气有望全面拉动产业链各大细分环节上行。

在前面的文章中,我们梳理了算力核心赛道:液冷服务器、硅光模块解析、ASIC芯片解析。

本文重点解析算力产业链核心赛道。

算力行业概览

算力、算法、数据是信息基础设施的核心三要素。

其中,算力是数据处理能力,是集信息计算力、网络运载力、数据存储力于一体的新型生产力,主要通过算力中心等算力基础设施向提供服务。

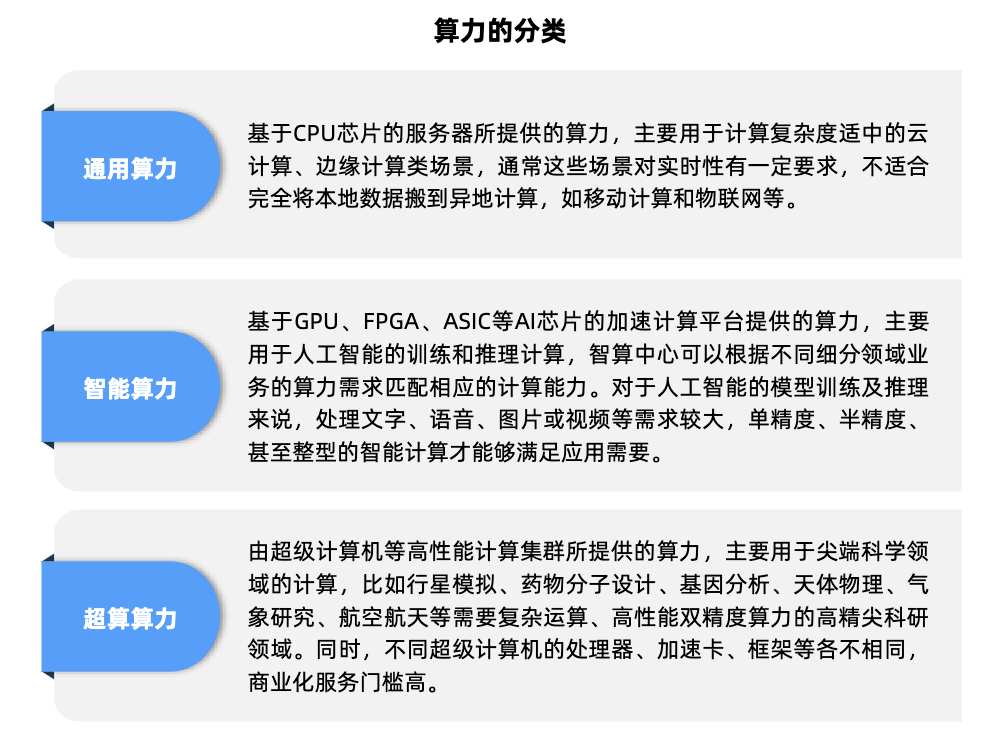

算力分类:主要包括通用算力、智能算力和超算算力 。

通用算力:是基础计算的“基石”,以CPU芯片输出的计算能力为主。其单位算力成本较低,易于大规模部署,是云计算、边缘计算等场景的主流选择。

智能算力:AI时代的“引擎”。基于GPU、FPGA、ASIC等AI芯片,专注于人工智能训练和推理任务,核心优势是高度并行化。

超算算力:科学计算的“巅峰”。通过超级计算机或高性能计算集群提供,专注处理极端复杂或大规模的科学计算任务,核心特点是计算能力极强,能够解决传统计算设备无法完成的挑战,其商业化门槛较高,主要服务于科研和高精尖领域。

算力产业链

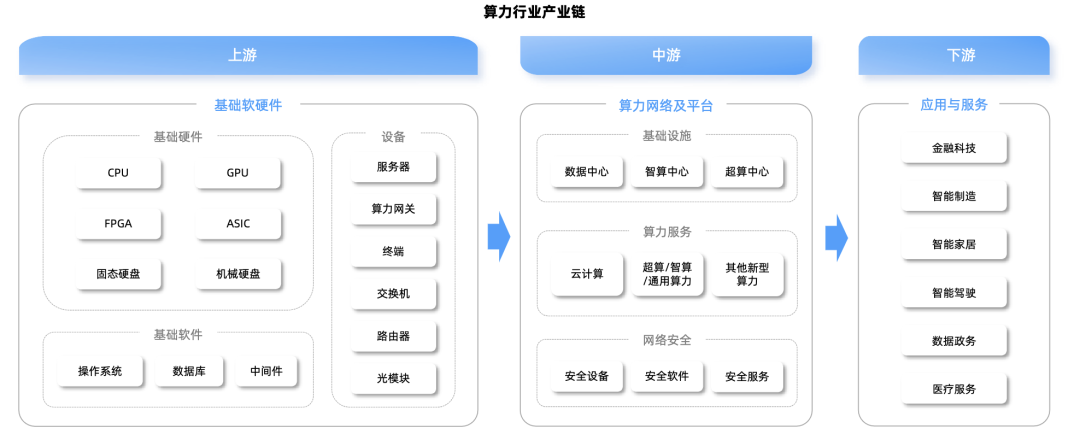

算力产业链以计算能力为核心,通过上游技术供给、中游基础设施整合、下游价值落地形成闭环。主要包括上游基础软硬件设施、中游算力网络和数据中心建设以及下游各大应用场景。

上游:基础设施建设及设备供应,是计算力、存储力、运载力的最基本单元,也是决定算力质量的根本环节,包括基础硬件、基础软件及各类计算设备和网络设备。

中游:聚焦数据中心的建设和运营,涵盖算力、数据中心建设及算力运营服务。

下游:是算力的价值落地,应用场景包括政府、金融、工业等领域应用,在各行业数字化转型中起到重要作用。

算力产业链图谱:

资料来源:行行查

资料来源:行行查

01

算力芯片

算力芯片主要有CPU、GPU、FPGA和ASIC四种形式。

其中,智能算力主要以 GPU(图形处理器)、FPGA(现场可编程逻辑门阵列)、ASIC(专用芯片) 等为代表。

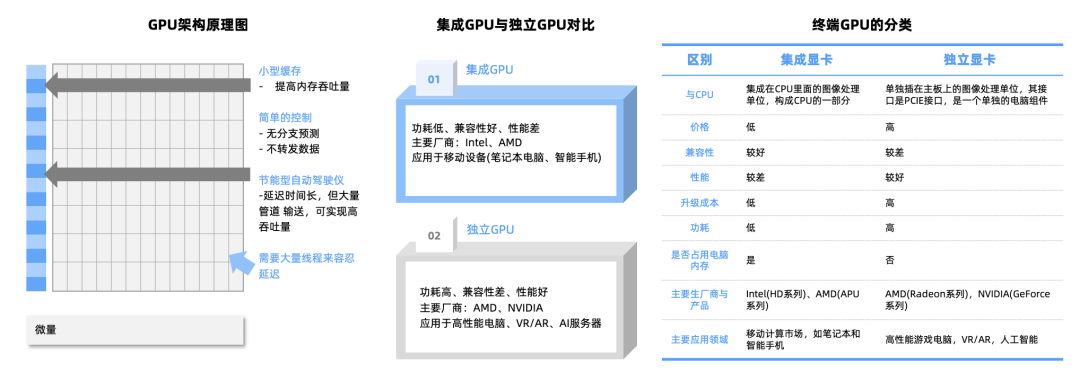

GPU:通用算力卡,主要应用在机器学习的训练阶段,是目前AI算力芯片的主流选择。英伟达是该领域的领导者,像国内的海光信息DCU也属于通用GPU。国内沐曦自研GPGPU架构、落地千卡集群,摩尔线程从图形/信创渲染切入AI智算,推出万卡集群。近期随着沐曦和摩尔线程近期在获科创板IPO受理,国产算力自主化趋势再明确。

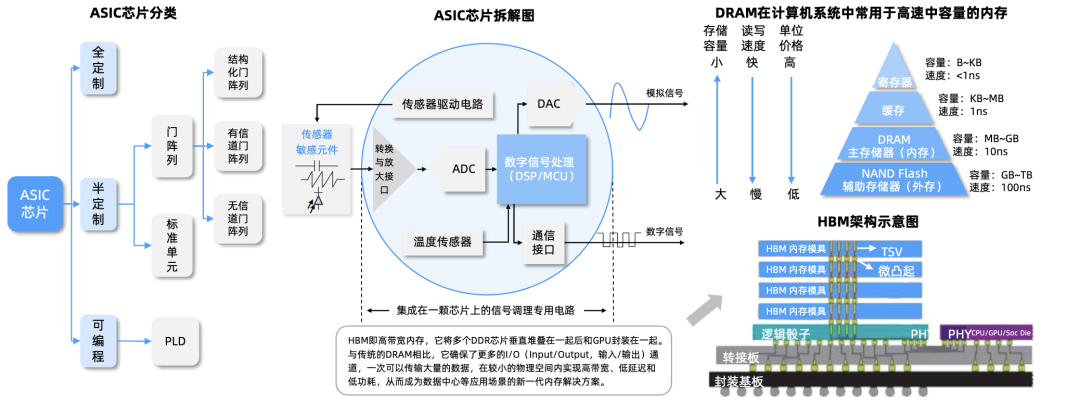

FPGA(现场可编程逻辑门阵列):是在可编程器件的基础上进一步发展的产物。作为专用集成电路(ASIC)领域中的一种半定制电路而出现的。FPGA的一项重要特点是其可编程特性,即用户可通过程序指定FPGA实现某一特定数字电路。

AMD(Xilinx)是发明FPGA的全球领先供应商,市场份额超过50%。Intel(Altera)是全球第二大FPGA厂商,2015年被Intel收购后退市,后重新分拆为独立运营的FPGA公司。国内主要参与厂商包括紫光同创(紫光国微)、复旦微电子、安路科技、京微齐力等。

ASIC芯片:专用定制芯片,是针对特定用途定制的集成电路芯片产品,面对专项任务主要应用于深度学习加速。在大模理推理侧相较其他AI芯片在效率和速度方面更具优势,且在量产成本、功耗和性能方面表现出色。

海外科技巨头博通与Marvell分别以55-60%和15%的市占率主导ASIC赛道,比如谷歌的TPU就是与博通合作开发的。

国内百度、阿里和腾讯等互联网大厂自研AI芯片大多采用ASIC架构,主要应用于自身业务场景,典型的ASIC芯片例如:阿里平头哥推出含光800AI芯片;百度昆仑系列AI芯片。

华为昇腾、寒武纪、燧原科技、黑芝麻和地平线等厂商也基于ASIC架构设计芯片,在深度学习模型的训练和推理方面具有高性能和高效率。ASIC产业链各环节相关布局厂商还包括芯原股份、灿芯股份、澜起科技、全志科技、国科微、淳中科技、山石网科等。

整体来看,芯片禁运背景下国产化加速,国内厂商产能问题逐步解决。B30/40改款下半年也将助力资本开支回暖。国内专用型AI芯片以寒武纪思元系列、华为昇腾系列等为代表,寒武纪和华为昇腾部分AI芯片产品性能已达到较高水平。此外,景嘉微、龙芯中科、海光信息、芯原股份、壁仞科技、芯动科技、天数智芯、中芯国际、华峰测控等都是国产AI芯片重要参与者。

02

数据中心

AI数据中心承担的计算任务呈指数级增长,基础设施包括多个关键环节。

IDC/AIDC运营商:负责整体的数据中心建设和运营,是产业链的基础。

服务器、交换机和光模块:三大硬件设备是算力的核心组成部分。

暖通系统和温控设备:保证服务器运行环境的适宜温度,避免过热影响性能。

服务器电源:为设备正常运作提供电力保障。

市电引入、变配电和不间断电源(UPS):确保数据中心的电力供应稳定。

服务器

服务器是数据中心关键基础设施。

AI服务器上游零部件:包括芯片、PCB、电源、散热模组等。

PCB/CCL:AI服务器中的CPU、GPU、内存、硬盘等核心组件通过PCB实现物理固定与电气连接。GPU模组板采用多层通孔PCB与高导热材料用来辅助散热。随着英伟达GB300起量,高多层PCB和HDI用量增加。此外AI需求拉动PCB厂商在国内和东南亚开启抢装潮。海外链核心看大客户爬产节奏、ASIC客户导入和高端产能布局,国产链也在加速跟进布局。胜宏科技、沪电股份、广合科技、景旺电子、生益科技、深南电路、方正科技、世运电路、联瑞新材、南亚新材等核心厂商都在该领域加码布局。

机柜内电源(AI服务器电源):具备高功率密度能在有限的空间内提供足够的电能。目前中国台资企业占据全球电源主要市场份额。据MTC数据显示,在全世界前16大电源厂商中,中国台湾地区厂商占据了7席,其中,台达电子位居首位,市占率约为69%;光宝科技紧随其后排名第二,市占率约为15%-20%。中国大陆企业中,仅有麦格米特和欧陆通跻身榜单。

机柜外电源(UPS/HVDC):安装在机柜外部,为数据中心或是特定区域内的IT设备提供稳定电能的电源设备。

UPS:是含有储能装置,以逆变器为主要组成部分的恒压恒频的不间断电源,为设备提供恒压恒频的不间断电源;其响应时间为毫秒级,稍慢但稳定。该环节相关布局厂商包括科华数据、禾望电气、中恒电气、科士达、英威腾、盛弘股份、维谛技术、通合科技等。

传统的UPS技术成熟可靠性高,但需经过AC/DC-DC/AC两级变换,而HVDC仅需AC/DC一次变换,因此效率更高。

HVDC电源:即高压直流电源,是采用直流电进行供电的技术。近年来,中国电信、中国移动、中国联通等各大移动运营商都在大力推广HVDC电源,以提升数据中心的能效和可靠性。国内互联网大厂也在主推HVDC-巴拿马电源,其集成度和效率均优于传统的UPS和HVDC方案。中恒电气、科华数据、科士达、动力源、禾望电气、英可瑞等厂商在该领域都有所布局。

备用电源:柴油发电机、BBU:数据中心传统备用电源布局为“UPS 柴油发电机”组合方案”,BBU后续有入局替代UPS的机会。

柴发:为数据中心重要备电应急方案,柴油发电机是以柴油为燃料的小型发电设备,能够持续供电,其中发动机是最核心部件,占总造价的80%左右。当前国内头部厂商潍柴重机、玉柴机器等扩产,以及AI发展趋势下国内数据中心应用巨头资本扩张,国内厂商供应份额有望提升,参与厂商还包括新柴股份、科泰电源、华丰股份、神驰机电等。

BBU:作为备用电源系统,通过锂离子电池提供短期供电保障。采用5 1的冗余架构,一组BBS(电池备份系统)包含六个BBU模块和一个PMI监控模块,电池多为18650锂电池;切换速度在毫秒级,可靠性强;较UPS切换速度更快,但持续能力稍弱。市场格局方面,BBU电池市场当前以日韩主导蔚蓝锂芯、亿纬锂能等厂商在该环节有所布局。

超级电容:是介于传统电容器和电池之间的电化学储能装置,能“瞬时”提供功率补偿且响应更快,有望成为备电组合新成员。国内厂商江海股份、法拉电子、风华高科、振华科技等众多厂商都在该领域有所布局。

服务器中游制造环节

主要分为ODM厂商与品牌服务器厂商。

整合组装将芯片组装进服务器硬件中,并形成完整的AI服务器解决方案。

ODM厂商:与云端业者、上游芯片厂商深度绑定,有稳定的供应链、快速交付能力、较低售价等优势。基于低成本和快速部署服务器以建设大规模数据中心的考量,近年云端业者与ODM厂商合作日益频繁。包括鸿海精密、富士康、英业达、广达电脑、纬创资通、工业富联、Supermicro等。

品牌服务器厂商:拥有服务器方案自主设计能力与核心技术专利,与ODM厂商形成了既合作又竞争的关系。代表厂商包括戴尔、超微电脑、HPE、甲骨文、惠普、联想集团、浪潮信息、新华三、宁畅、超聚变、中科曙光、拓维信息等。

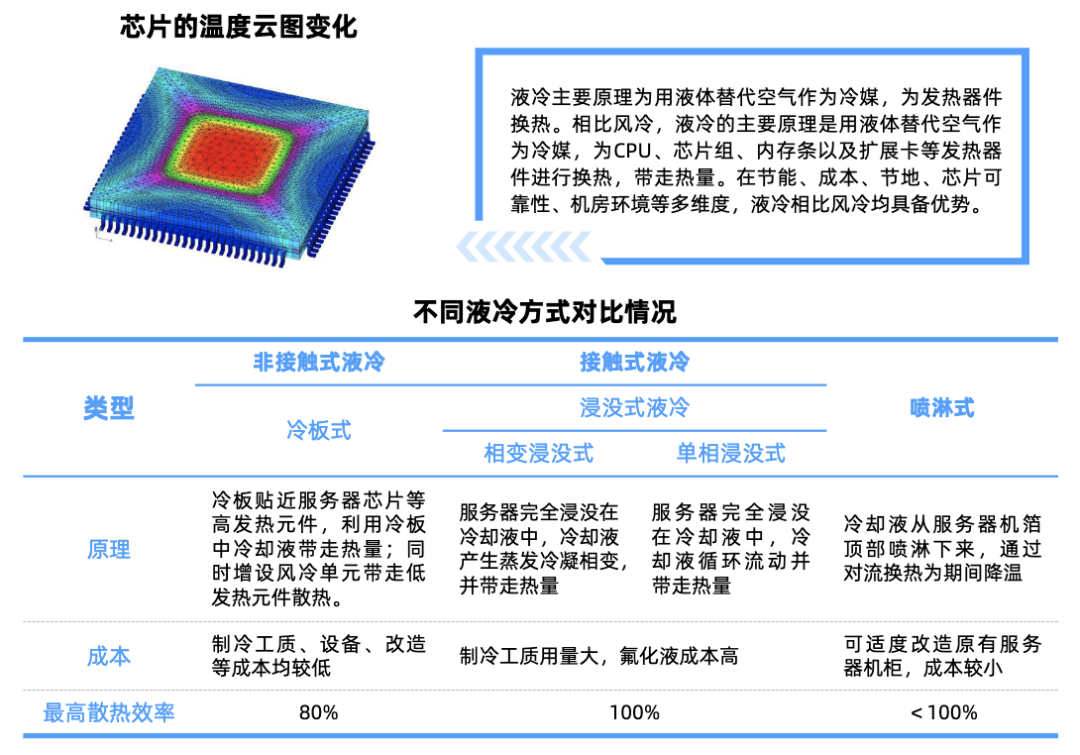

液冷服务器:液冷技术能够有效解决高热密度机柜的散热难题,成为数据中心冷却技术的新方向。根据IDC数据,2024年中国液冷服务器市场主要由几家大型厂商主导,包括浪潮信息、超聚变、宁畅、新华三、联想、超云、宝德、中兴通讯和中科曙光等,形成了多元化的市场竞争态势。

液冷温控:国内参与液冷温控的企业主要分为两大类:第一类是液冷服务器供应商,随着液冷技术由 机房向机柜、服务器及内部延伸,服务器厂商凭借产业链核心地位更快抓住产业机遇。国内主要厂商包括:浪潮信息、中科曙光、中国长城、紫光股份、拓维信息、工业富联等。第二类是专业的液冷温控散热厂 家,包括英维克、依米康、高澜股份、川润股份、申菱环境、佳力图等。

光模块

光模块是提升AI服务器间通信能力的主流解决方案,对提升网络效率至关重要。

AI大模型的训练和推理应用需要海量并行数据计算,进而推升高速光模块需求。

根据光通信行业研究机构LightCounting公布的2024年度全球TOP10光模块供应商榜单,中国供应商的排名则不断提升。旭创科技和新易盛几乎完全专注于高速以太网光模块,这一细分市场在近两年增速迅猛。光迅科技、海信宽带、华工正源(华工科技)也受益于2024年底中国云公司对光模块产品的需求增长,预计这些供应商在2025年将迎来更高增长。

CPO:新技术CPO方面,国内光模块厂商也在相继布局研发。据不完全统计,光通信产业链厂商中,太辰光、联特科技、中际旭创、通宇通讯、中京电子、天孚通信、新易盛、光迅科技、德科立、亨通光电、仕佳光子、剑桥科技、博创科技、铭普光磁、腾景科技、源杰科技、罗博特科等多家已经开始布局CPO相关技术研发或业务。

硅光:在更高速率的光模块加速演进路径下,硅光应用也得以加速发展。目前外置CW光源是硅光光模块的主流方案,且可进一步应用于CPO等场景,CW光源需求量有望进一步发展。源杰科技提供包括大功率硅光光源产品在内的多种产品;仕佳光子不同型号的CW光源已在部分硅光高速光模块中得到小批量应用;长光华芯也亮相了100mWCWDFB大功率光通信激光芯片新品。此外,光器件厂商太辰光、光迅科技等也在积极布局硅光。设备配套相关厂商包括罗博特科、杰普特等。

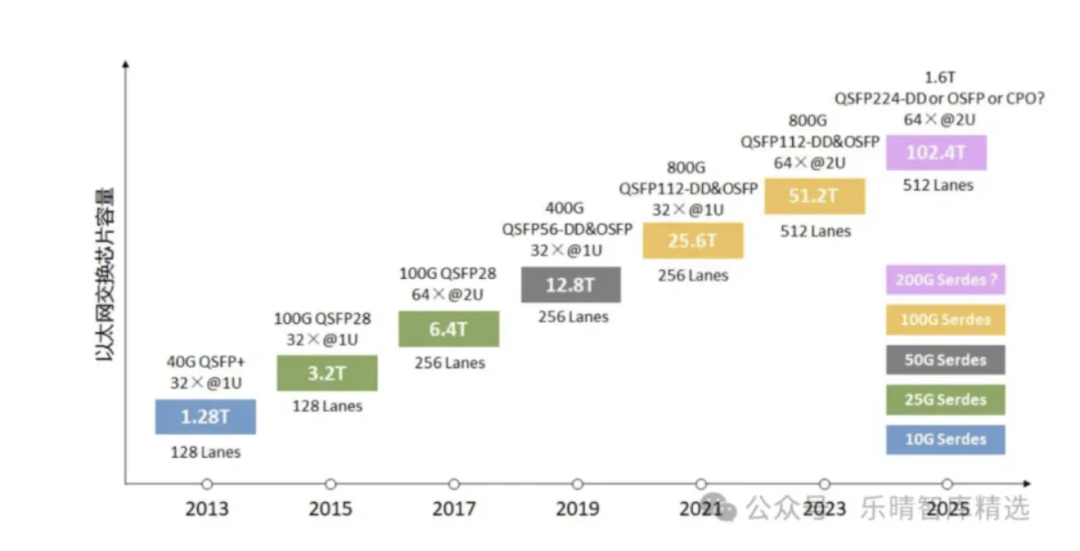

光模块传输速率演进:

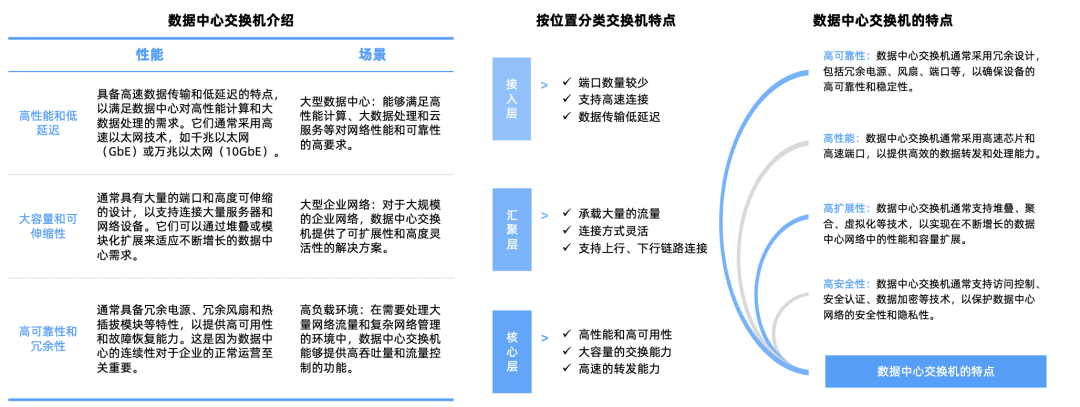

交换机

AI服务器高速发展的背景下,用于AI服务器的AI后端网络交换机的市场同样迎来高增。

交换机在数据中心中主要负责连接服务器,以及存储设备等网络设备。

交换机产业链上游主要包括芯片、电子元器件供应商与交换机代工商,产业链中游为交换机品牌商(白盒与非白盒),下游为重点应用客户。

商用以太网交换芯片市场主要由博通、Marvell与Realtek主导,国内厂商盛科通信在商用以太网交换芯片国内排名第一,全球第四。

国内交换机行业集中度较高,呈现寡头竞争的竞争格局。华为、新华三和锐捷网络占据大部分的市场份额,思科和中兴通讯紧随其后。

品牌商方面,新华三2024年10月发布业界首款1.6T智算交换机,800G交换机开始小批量出货;锐捷网络订单集中于字节、阿里、腾讯等Tier1互联网客户智算中心建设领域,800G交换机实现对于Tier1互联网客户的小批量发货;中兴通讯51.2T盒式交换机已实现在互联网厂商侧规模商用。代工商方面菲菱科思与新华三等客户中高端交换机业务合作稳步推进;共进股份800G交换机已开始陆续交付。

液冷交换机方面,阿里和锐捷网络合作产品LiquidTigatron交换机采用先进的液冷技术;新华三提供多种型号的液冷交换机,如S5500V2-52C-EI等。

铜缆高速连接

铜缆高速连接是数据中心内部互联的重要组成部分。

铜缆方案用于AI集群短距传输,改变传统GPU集群的内部连接方式。

2024年3月,英伟达在GTC大会上发布了AI芯片GB200以及与之配套的NVL72/NVL36机柜,首次将铜缆引入机柜内连接中。

英伟达新一代服务器GB300进一步优化铜缆连接方案,同时AEC渗透有望带来铜连接材料需求量提升。

该领域国内主要参与厂商包括兆龙互联、博创科技、沃尔核材、瑞可达、神宇股份、立讯精密等;高速背板连接器主要参与厂商包括华丰科技、意华股份、庆虹电子、中航光电、陕西华达、神宇股份等。

03

AIDC建设

当前全国智算中心建设热潮加速。据统计,已有140多个项目分布在至少23个省市,北京、杭州、苏州、成都等仍是建设主力,三四五线城市也逐渐被覆盖。

国外智算中心以公有云部署为主,由AWS、微软、英伟达等科技巨头主导。

国内智算中心的建设和运营覆盖多个领域和厂商,除了大型互联网企业如阿里云、腾讯云、百度云等云服务商外,还包括三大运营商以及第三方领域玩家。

传统的IDC企业也在加速转型为AIDC。整体市场格局来看,AIDC更强调生态协同及规模,算力服务企业头部厂商在AIDC建设及运维优势更显著。

据信通院数据,总体规模排名前十的IDC厂商包括万国数据、秦淮数据、润泽科技、世纪互联、数据港、普洛斯、中金数据、有孚、光环新网和浩云长盛。万国数据、秦淮数据、润泽科技、世纪互联、数据港等总体规模指数排名靠前的IDC厂商在集约发展指数和能力建设指数中的排名中也保持领先。

地方算力相关:浙江地区本地算力以新华三、杭钢、浙大网新、浙数文化、宁波建工、华数传媒、中恒电气等厂商为代表;北京有中科曙光、首都在线、亚康股份、龙芯中科等算力厂商;上海以数据港、云赛智联、城地香江、安诺其等为代表;深圳算力厂商有中兴、怡亚通、南凌科技、英维克等。

算力租赁:当前算力租赁向高端算力演进。随着新一代N卡测试有序推进,进入7月,有望迎来新一轮地方智算中心和国内大厂AIDC招标。规模相比上一轮更大。供应商持续优化,之前表现优异的供应商更受青睐。产业链相关包括有方科技、盈峰环境、宏景科技、协创数据、润建股份、润泽科技、云赛智联、弘信电子等加速布局相关业务。

04

算力网络

算力网络将算力资源、算力调度融入通信网络中。

其中,算力调度运营被视为商业模式最好、空间最大的环节。

当前国内算力调度市场处于早期阶段,市场格局较为分散,参与者多。

根据主导方不同,目前主要有四种类型的算力调度平台:运营商主导、ZF主导、企业主导和行业机构主导。

国家级调度平台级别最高,数量最少,区域级和企业级次之。

每个级别之内,市场份额也会逐步向头部集中形成头部效应。

例如:算力调度平台建设与运营有国家级平台:中科曙光、三大运营商等。区域级平台有思特奇、云赛智联、润建股份、神州数码、卓朗科技、广电运通、数字认证、弘信电子、甘咨询、东方材料、青云科技等。基础设施层建设有深桑达、易华录、协创数据、三大运营商等。运维环节参与方包括依米康、立昴技术、恒为科技等。

从当前产业链信息来看,大厂订单规模大,技术要求高,交付节奏紧。此外,新建数据中心项目上架进度均比较乐观,侧面反映出AI带动下数据中心行业的需求仍然旺盛,产业链各环节有望全面提速。

VIP复盘网

VIP复盘网