核心观点

行情回顾

上周中央财经委员会第六次会议召开,会议提出,依法依规治理企业低价无序竞争,引导企业提升产品品质,推动落后产能有序退出。16年水泥供给侧改革主要抓手为严禁新增产能以及全国大范围推行错峰生产,通过“去产量”来达到“去产能”的效果,当前阶段的工作重心主要在于产能的实际去化,主要抓手为限制超产,上周水泥协会发布《关于进一步推动行业“反内卷”“稳增长”高质量发展工作意见》,提出企业要积极上报备案产能与实际产能的差额情况,并尽快补齐产能差额,截至24年水泥熟料设计产能18.1亿吨,实际产能或达22亿吨,产能利用率仅53%,25年补产能指标主要以日产3000吨生产线及以下为主,我们统计共达4.3亿吨,若全部退出,则行业实际产能利用率有望提升10%以上,后续环保等部门的介入有望加速推动这一进程。当前水泥价格再次触底,上周华东均价同比低17元/吨,水煤价差基本与去年持平,上层再提反内卷后,价格协调机制有望再次发挥作用,关注后续价格反弹机会。电子布方面,近期受算力景气预期提升带动,特种电子布(低介电一代/二代/低膨胀)高景气预期仍有望继续上修,三代布进度有望加速。玻纤及电子布传统产品基本面自去年龙头总经理换帅后基本已触及周期底部,今年结构景气带动稳中向上,利润垫相对稳固,重点推荐中材科技/宏和科技。

本周重点推荐组合

中材科技、宏和科技、西部水泥、华新水泥、科达制(与机械联合覆盖)、三棵树、高争民爆风险提示:基建、地产需求回落超预期,对水泥、玻璃价格涨价趋势造成影响;新材料品种下游景气度及自身成长性不及预期;地产产业链坏账减值损失超预期。

行情回顾

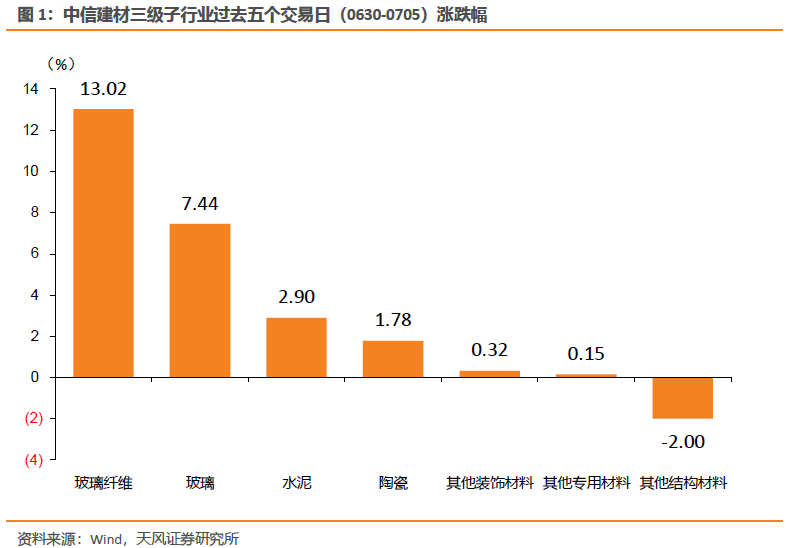

本周沪深300涨1.54%,建材(中信)涨3.63%。个股中,亚玛顿( 34.9%),中材科技( 20.7%),凯盛新能( 19.6%),正威新材( 18.2%),山东玻纤( 18.2%),涨幅居前。上周我们重点推荐组合的表现:中材科技( 20.7%)、宏和科技( 23.89%)、西部水泥( 6.5%)、华新水泥( 4.8%)、科达制造(与机械组联合覆盖)(-0.97%)、青松建化( 2.2%)、高争民爆(-1.0%)、三棵树( 2.5%)。

反内卷利好水泥,继续推荐高端电子布品种

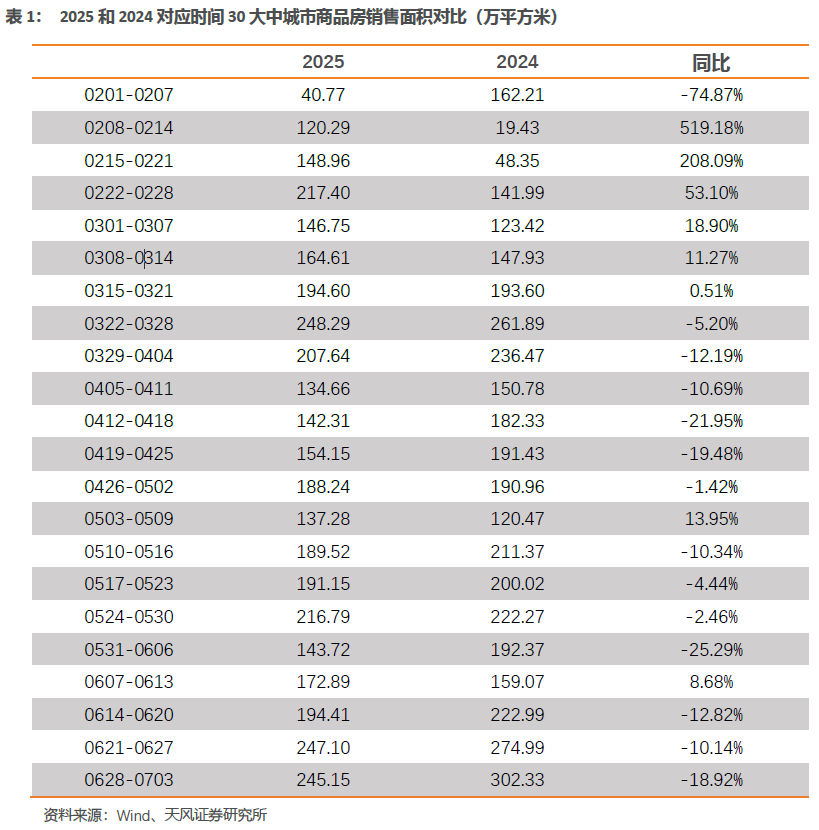

据Wind,0628-0703一周,30个大中城市商品房销售面积245.15万平米,同比-18.92%。7月2号,国家统计局公布住房城乡建设部审批及备案项目一览表,涵盖住房公积金、工程造价咨询、城镇老旧小区改造等 9 项审批统计调查制度,以及城镇保障性安居工程等 2 项备案统计调查制度,并明确了各项目的批准文号与有效期。7月4号,住房城乡建设部调研组近日赴广东、浙江两省调研。调研组表示,要加快建设安全、舒适、绿色、智慧的“好房子”,满足人民群众新期待。要充分贯彻党中央、国务院的决策部署,落实房地产政策“组合拳”,促进房地产市场平稳、健康、高质量发展。

上周中央财经委员会第六次会议召开,会议提出,依法依规治理企业低价无序竞争,引导企业提升产品品质,推动落后产能有序退出。16年水泥供给侧改革主要抓手为严禁新增产能以及全国大范围推行错峰生产,通过“去产量”来达到“去产能”的效果,当前阶段的工作重心主要在于产能的实际去化,主要抓手为限制超产,上周水泥协会发布《关于进一步推动行业“反内卷”“稳增长”高质量发展工作意见》,提出企业要积极上报备案产能与实际产能的差额情况,并尽快补齐产能差额,截至24年水泥熟料设计产能18.1亿吨,实际产能或达22亿吨,产能利用率仅53%,25年补产能指标主要以日产3000吨生产线及以下为主,我们统计共达4.3亿吨,若全部退出,则行业实际产能利用率有望提升10%以上,后续环保等部门的介入有望加速推动这一进程。当前水泥价格再次触底,上周华东均价同比低17元/吨,水煤价差基本与去年持平,上层再提反内卷后,价格协调机制有望再次发挥作用,关注后续价格反弹机会。电子布方面,近期受算力景气预期提升带动,特种电子布(低介电一代/二代/低膨胀)高景气预期仍有望继续上修,三代布进度有望加速。玻纤及电子布传统产品基本面自去年龙头总经理换帅后基本已触及周期底部,今年结构景气带动稳中向上,利润垫相对稳固,重点推荐中材科技/宏和科技。

玻璃:1)光伏玻璃:本周国内光伏玻璃市场整体成交一般,7 月新单价格下调。截至本周四,2.0mm镀膜面板主流订单价格10.5-11元/平方米,环比下滑2.27%,较上周跌幅收窄4.11个百分点;3.2mm镀膜主流订单价格18-19 元/平方米,环比下滑2.63%,较上周跌幅收窄1.17个百分点。近期终端需求低迷,下游组件厂家开工率继续下降。且多数备货意愿不高,按需采购为主,订单跟进量有限。截至本周四,样本库存天数约34.62天,环比增加6.80%,较上周增幅扩大0.44个百分点。截至本周四,全国光伏玻璃在产生产线共计435条,日熔量合计94390吨/日,环比下滑 3.38%,较上周降幅扩大2.06个百分点;同比下降 18.10%,较上周降幅扩大3.27个百分点。预计下周市场整体交投欠佳,部分价格承压下滑。2)浮法玻璃:本周国内浮法玻璃均价1201.02元/吨,较上周均价(1199.51元/吨)上涨1.51元/吨,涨幅0.13%,环比由跌转微涨。本周浮法玻璃市场刚需变化有限,区域内出货存差异,整体表现一般。截至7月3日,重点监测省份生产企业库存总量5831万重量箱,较上周四库存减少69万重量箱,降幅1.17%,库存天数约29.41天,较上周四减少0.55天。截至本周四,全国浮法玻璃生产线共计283条,在产222条,日熔量共计158855吨,较上周增加1400吨,当前行业产能利用率82.09%。周内产线复产2条,暂无冷修及改产线。后市看,供需短期仍有压力,一方面近期在产日熔仍有增加,冷修产线预期不足,产能仍将保持在偏高位;另一方面,需求整体依旧承压,缺单问题突出。短期下游订单暂难改善,对原片涨价接受度不足,出货或难以得到良好延续。因此短期市场调整 动力偏弱,价格上行动力不足,部分或仍有松动。预计下周均价维持在1200元/吨附近。(数据来源:卓创资讯)

本周重点推荐组合:中材科技、宏和科技,西部水泥、华新水泥、科达制造(与机械联合覆盖)、三棵树、高争民爆。

我们认为当前时点传统建材行业景气已处于接近周期底部区间,新能源等高景气下游相关的新材料品种有望持续兑现成长性:1)水泥有望受益于后续基建和地产需求改善预期,中长期看,供给格局有望持续优化,推荐上峰水泥、塔牌集团、华新水泥、西部水泥、西藏天路;2)消费建材22年受地产景气度、资金链,以及大宗商品价格持续上行带来的成本压力影响,当前上述因素有望逐步改善,地产政策改善趋势明确,23年起基本面或已逐渐企稳。中长期看,龙头公司已经开启渠道变革,规模效应有望使得行业集中度持续提升,消费建材仍然是建材板块中长期优选赛道。近期地产优化政策密集发布,我们认为地产商资金压力缓解有利于建材企业资产负债表改善,当前应收账款较高的企业改善空间更大,推荐三棵树、兔宝宝、坚朗五金等;3)新型玻璃、碳纤维等新材料面临下游需求高景气和国产替代机遇,龙头公司拥有高技术壁垒,有望迎来快速成长期,推荐金晶科技、亚玛顿、中复神鹰(与化工联合覆盖),山东药玻(与医药联合覆盖)、凯盛科技(与电子联合覆盖)、时代新材(与电新联合覆盖);4)当前玻璃龙头市值已处于历史较低水平,随着行业冷修提速,行业基本面或逐步筑底,光伏玻璃有望受益产业链景气度回暖,而电子玻璃有望受益国产替代和折叠屏等新品放量。推荐旗滨集团,信义玻璃、福莱特(与电新联合覆盖)等。5)塑料管道板块下游兼具基建和地产,基建端有望受益市政管网投资升温,地产端与消费建材回暖逻辑相似,推荐中国联塑、东宏股份、公元股份;6)玻纤当前价格处于相对低位,后续风电等需求启动有望带动行业去库涨价,推荐中国巨石,长海股份(与化工联合覆盖),中材科技,宏和科技等。

风险提示

基建、地产需求回落超预期,对水泥、玻璃价格涨价趋势造成影响:水泥、玻璃价格的变动主要受地产和基建需求影响,进而与宏观经济环境、资金到位情况等因素相关,当前水泥及玻璃价格变动体现了较好的景气度,但若后续因天气、疫情、政策等原因导致基建、地产开复工持续性不及预期,可能导致水泥和玻璃价格上涨持续性不及预期。

新材料品种下游景气度及自身成长性不及预期:新材料品种的估值中可能包含了对其下游及自身成长性的较高预期,但新技术的运用及市场放量具有较大不确定性,若成长性不及预期,则可能无法支撑其估值。

地产产业链坏账减值损失超预期:尽管2022年以来,地产链的消费建材等类型公司均对风险客户应收账款进行了大额减值计提,但若后续地产景气度仍无好转,不能排除部分此前低风险客户也变为高风险客户,进而使得减值计提超预期的可能。

VIP复盘网

VIP复盘网