投资要点

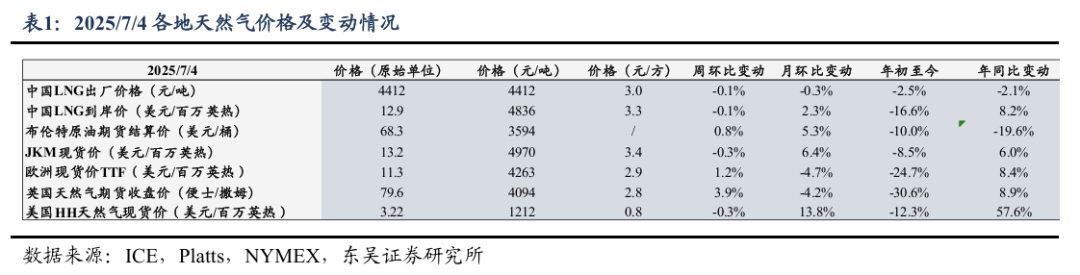

|

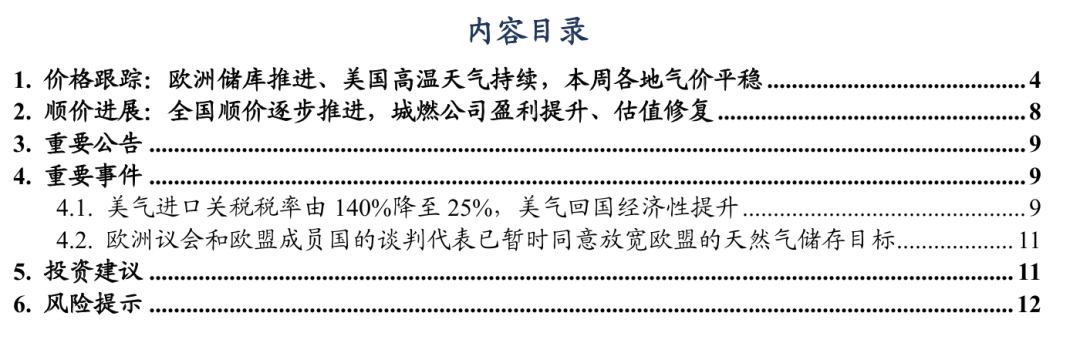

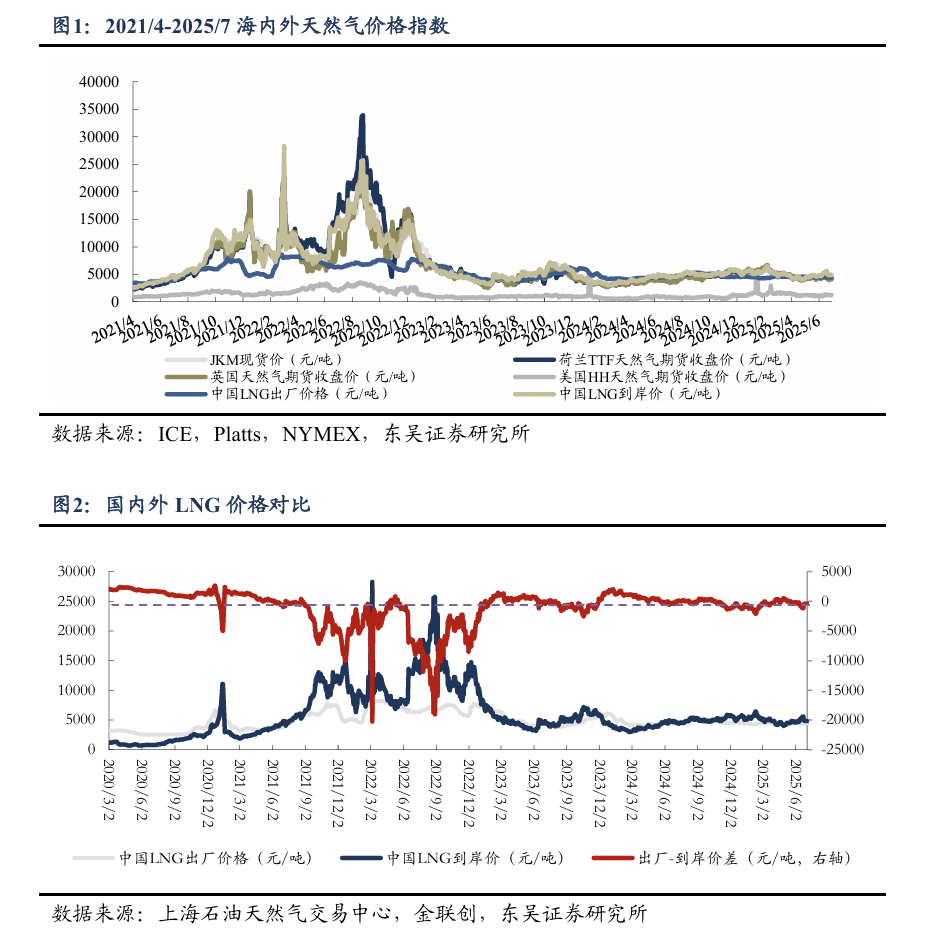

1. 价格跟踪:欧洲储库推进、美国高温天气持续,本周各地气价平稳

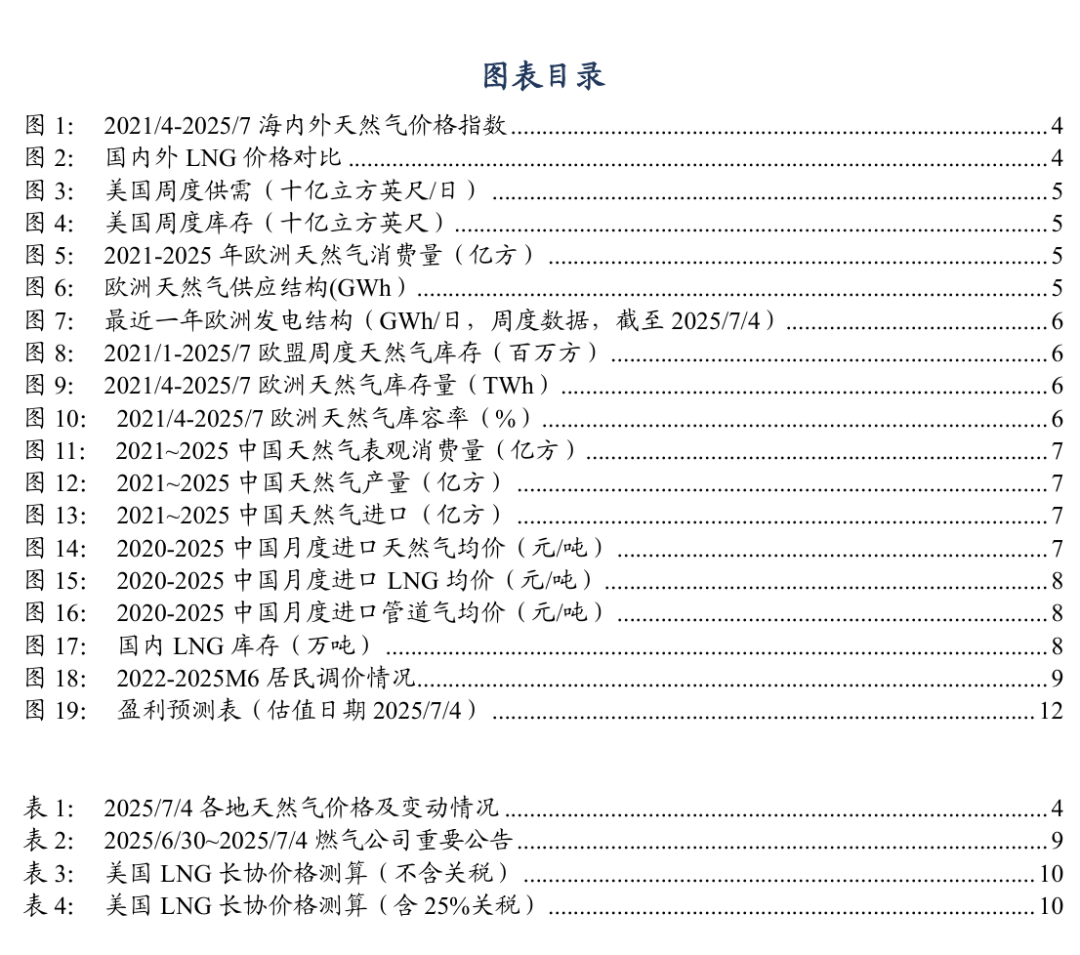

截至2025/07/04,美国HH/欧洲TTF/东亚JKM/中国LNG出厂/中国LNG到岸价周环比变动-0.3%/ 1.2%/-0.3%/-0.1%/-0.1%至0.8/2.9/3.4/3/3.3元/方,海内外倒挂持续。

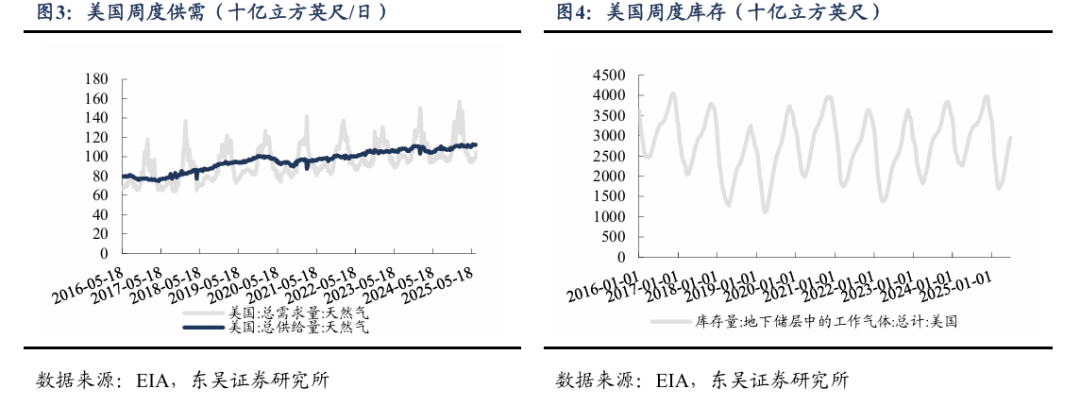

高温天气持续,美国天然气市场价格周环比-0.3%。截至2025/06/26,天然气的平均 总供应量周环比 0.2%至1125亿立方英尺/日,同比 4.0%;总需求周环比 6.3%至1047 亿立方英尺/日,同比 1.6%;发电用天然气周环比 14.7%;住宅和商业部门的天然气消 费量周环比 6.4%;工业部门的天然气消费量周环比-1.0%。截至2025/06/27,储气量周 环比 550至29530亿立方英尺,同比-5.8%。

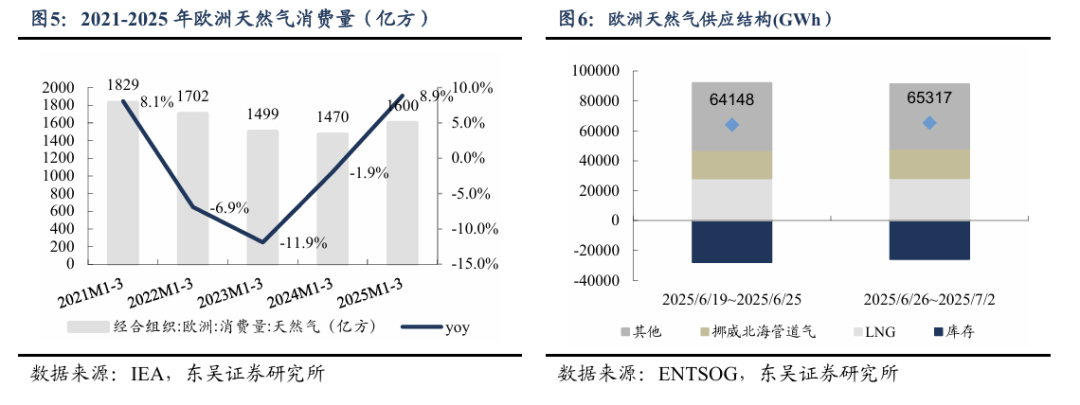

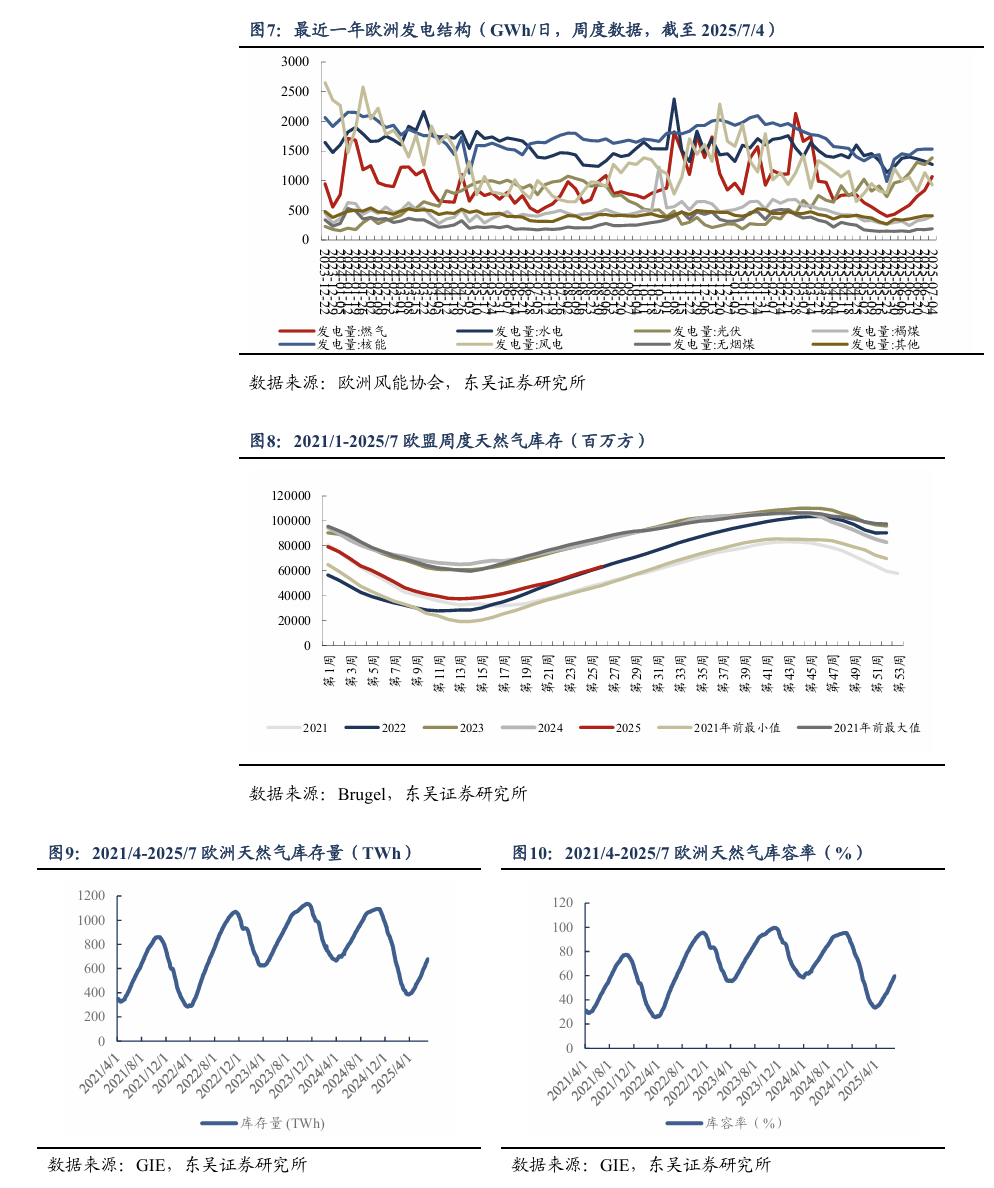

储库持续进行,欧洲气价周环比 1.2%。2025M1-3,欧洲天然气消费量为1600亿 方,同比 8.9%。2025/6/26~2025/7/2,欧洲天然气供给周环比 1.8%至65317GWh;其中, 来自库存消耗-25855GWh,周环比-7.4%;来自LNG接收站28374GWh,周环比 0.6%; 来自挪威北海管道气19713GWh,周环比 4%。2025/06/28~2025/07/04,欧洲燃气发电出 力增加,欧洲日平均燃气发电量周环比 27.6%、同比 128.5%至1069.9GWh。截至 2025/06/26,欧洲天然气库存651TWh(629亿方),同比-213.6TWh;库容率57.4%,同 比-18.8pct。

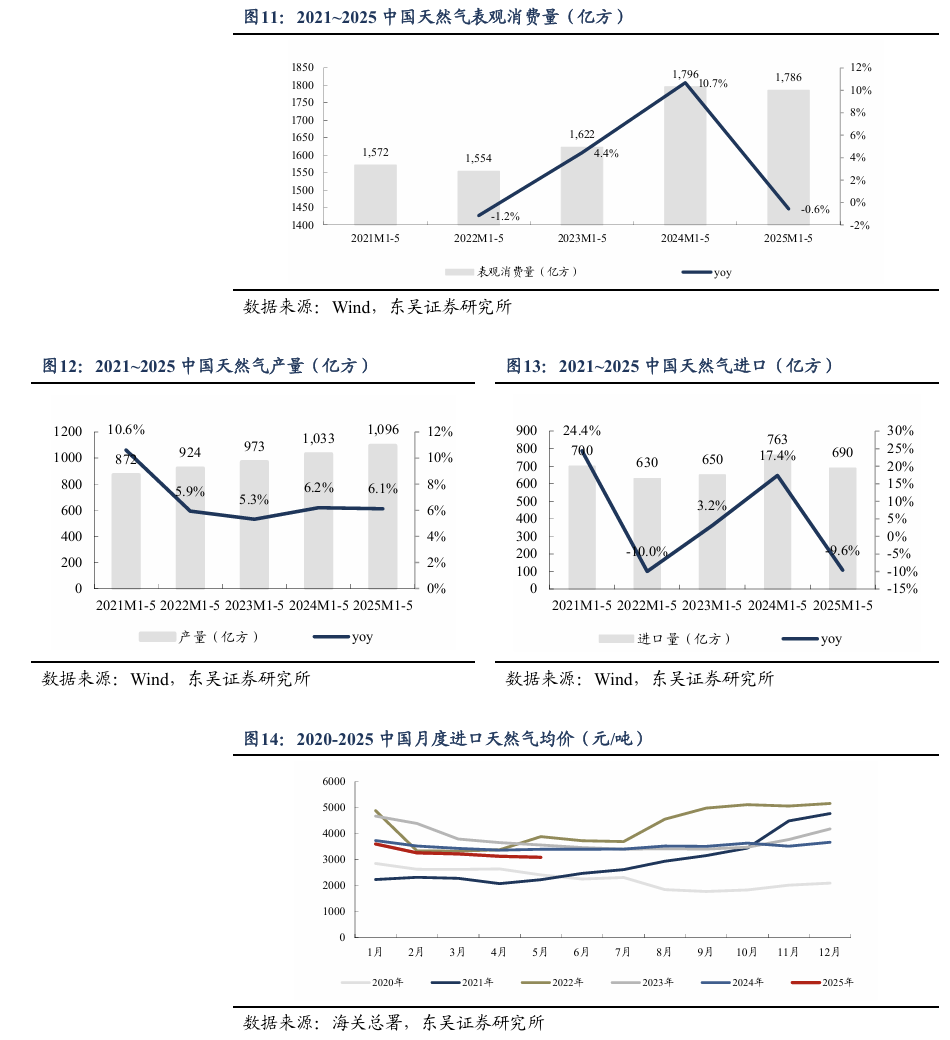

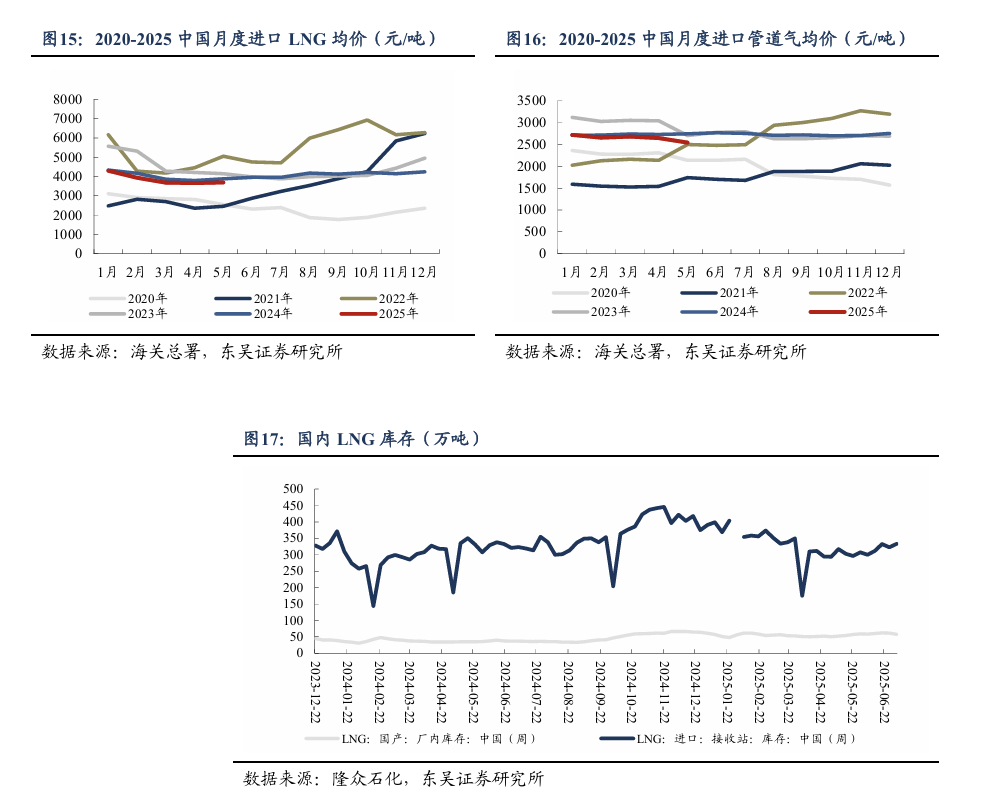

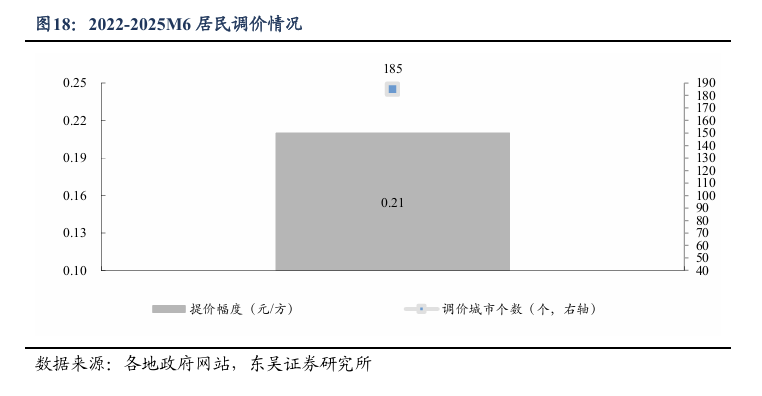

需求恢复缓慢,价格弱势运行,国内气价周环比-0.1%。2025M1-5,我国天然气表观消费量同比-0.6%至1786亿方,原因或为2024年冬季偏暖。2025M1-5,产量 6.1%至 1096亿方,进口量-9.6%至690亿方。2025年5月,国内液态天然气进口均价3698元/ 吨,环比 0.9%,同比-4.7%;国内气态天然气进口均价2544元/吨,环比-3.8%,同比 7.2%;天然气整体进口均价3094元/吨,环比-1.3%,同比-9.1%。截至2025/07/04,国内 进口接收站库存333.23万吨,同比 2.96%,周环比 3.19%;国内LNG厂内库存58.01 万吨,同比 56.36%,周环比-5.57%。

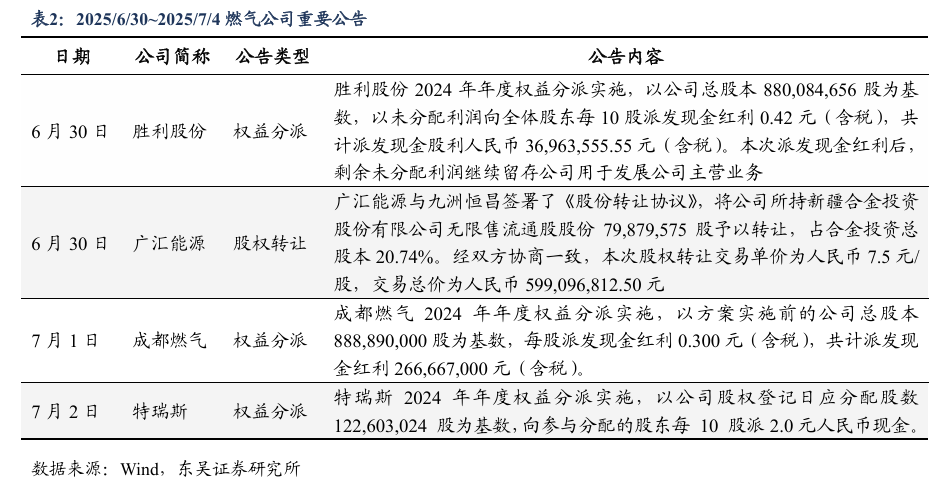

2. 顺价进展:全国顺价逐步推进,城燃公司盈利提升、估值修复

2022~2025M6,全国64%(185个)地级及以上城市进行了居民顺价,提价幅度为0.21 元/方。2024年龙头城燃公司价差在0.53~0.54元/方,结合我们此前在报告《对比海外案 例,国内顺价政策合理、价差待提升》中的测算,城燃配气费合理值在0.6元/方以上, 价差仍存10%修复空间,顺价仍将继续落地。

3. 重要公告

4. 重要事件

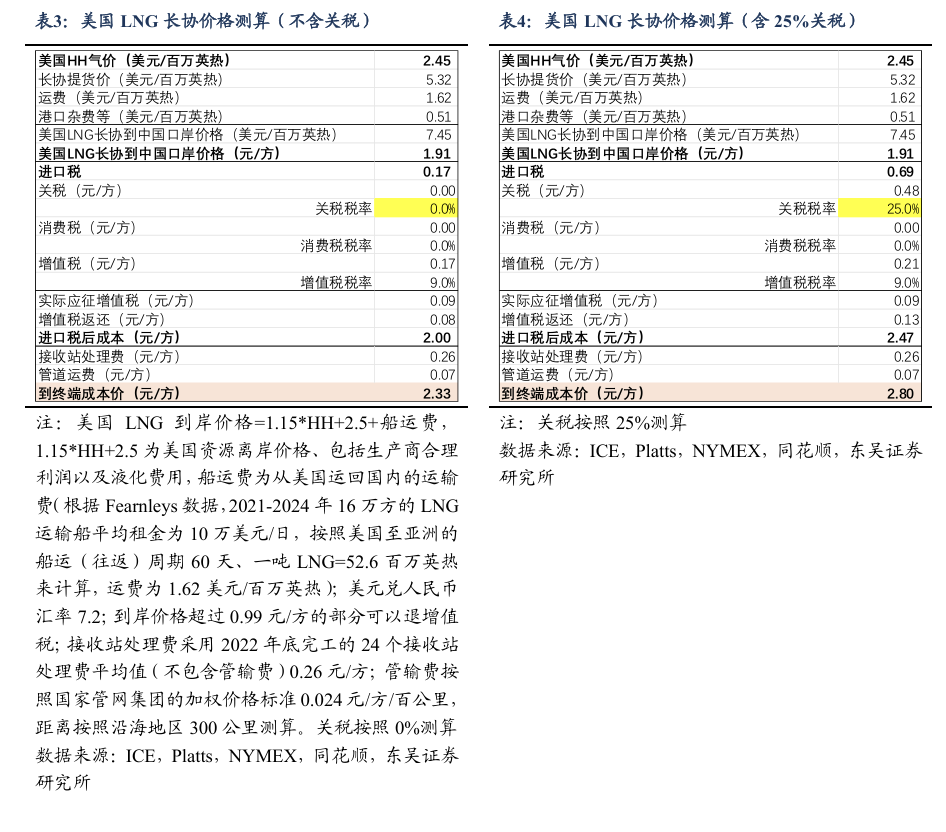

4.1. 美气进口关税税率由140%降至25%,美气回国经济性提升

2025/2/4,国务院关税税则委员会发布关于对原产于美国的部分进口商品加征关税的公告。《公告》提到自2025年2月10日起,对原产于美国的部分进口商品加征关税,其中,对液化天然气加征15%关税。2025/4/2,经国务院批准,自2025年4月10日12时01分起,对原产于美国的所有进口商品,在现行适用关税税率基础上加征34%关税,随后进一步宣布增加到140%。2025/5/12商务部发布中美日内瓦经贸会谈联合声明指出修改税委会公告2025年第4号规定,其中,24%的关税在初始的90天内暂停实施、10%关税保留,并取消第5、6号对这些商品的加征关税。美气进口关税税率由140%降至25%。

参考入库报告《自2/10起对美LNG加征15%关税,美LNG进口占比有限,加关税后仍具成本优势》,2024年美国LNG长协到达沿海地区终端用户的成本叠加25%关税将达2.80元/方,在沿海地区仍具0.08~0.55元/方的价格优势,价格优势显现。

4.2. 欧盟委员会投票赞成引入更为灵活的天然气储存填充目标

欧洲议会能源委员会4/24支持欧盟成员国关于为天然气储存目标提供更大灵活性的提议。欧盟正在寻求更大的灵活性,在每年冬天之前完成目标,以避免供应短缺和价格飙升。欧盟寻求延长各国在冬季(11月1日)前应达到90%满库的期限。

欧洲议会能源委员会支持在10月1日至12月1日期间的任何时候实现83%的满天然气储存目标。根据委员会的立场,如果价格很高,欧盟成员国将被允许偏离目标高达4%。无论如何,所有欧盟成员国在冬季前都应该至少有75%的满库。欧洲议会对此事的谈判立场的全面投票将于5月进行。

数据来源:https://www.sohu.com/a/888743611_121175516

5. 投资建议

供给宽松,燃气公司成本压力进一步下行;价格机制继续理顺、需求放量。 2/10起 关税由0%变为15%;4/10起,继续加征34%关税,合计加征49%关税,随后进一步宣 布增加到140%;2025/5/12商务部发布中美日内瓦经贸会谈联合声明,美气进口关税税 率由140%降至25%。加征关税主要影响具备美国气源的公司,如新奥股份,需关注后 续公司的美国长协是否可通过转口等方式达到预期价差。

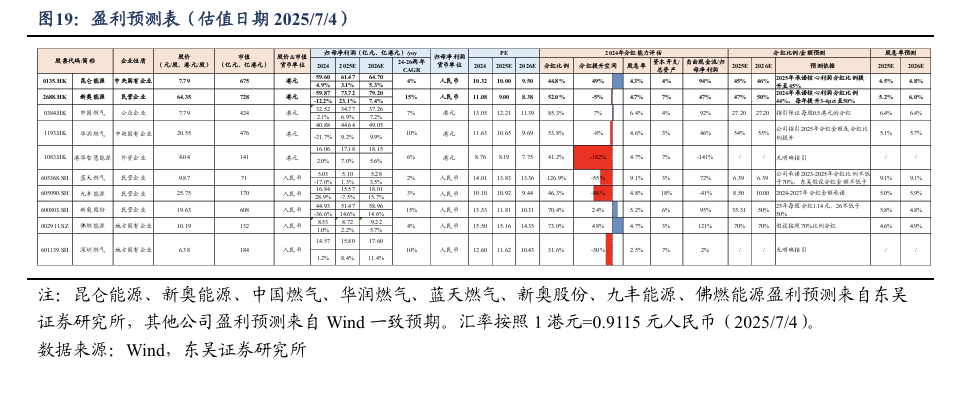

1)城燃降本促量、顺价持续推进。重点推荐:【新奥能源】(25股息率5.2%)2024 年不可测利润充分消化,私有化方案定价彰显估值回归空间;【华润燃气】【昆仑能源】 (25股息率4.5%)【中国燃气】(25股息率6.4%)【蓝天燃气】(股息率ttm9.1%)【佛燃 能源】(25股息率4.6%);建议关注:【深圳燃气】【港华智慧能源】。

2)海外气源释放,关注具备优质长协资源、灵活调度、成本优势长期凸显的企业。 重点推荐:【九丰能源】(25股息率5.0%)【新奥股份】(25股息率5.8%)【佛燃能源】 (25股息率4.6%);建议关注:【深圳燃气】。

3)美气进口不确定性提升,能源自主可控重要性突显。建议关注具备气源生产能 力的【新天然气】【蓝焰控股】。(估值日期2025/7/4)

6. 风险提示

经济增速不及预期:天然气消费量与经济发展速度密切相关,如未来经济增速不及预期,将对国内天然气消费量增长产生不利影响。

极端天气/国际局势变化:如遇极端天气/国际局势变动,各地气价可能会产生较大变动,对国外转口业务以及国内天然气供应商盈利能力造成影响;城燃终端价格调整仍存在时滞,对当期盈利水平造成不利影响,长时间维度来看影响可控。

安全经营风险:天然气易燃易爆,如在储配过程中发生爆炸等安全事故,将对业内公司生产经营产生影响。

VIP复盘网

VIP复盘网