投资要点

|

1. 最新观点

1.1. 瀚蓝环境下半年将新增多地对外供热,并购挖潜协同增效推进中

瀚蓝环境积极开拓供热业务,提升经营效益&改善现金流。瀚蓝充分利用已有的生 活垃圾焚烧发电项目规模优势和区域优势,积极拓展对外供热业务,利用生活垃圾焚烧 发电所产生的蒸汽余热,为周边工业用户供应洁净热源。通过供热业务的开展,提升垃 圾焚烧经营效益,改善现金流。

瀚蓝环境供热量稳步增,粤丰挖潜空间大。2025年6月2日,瀚蓝并购粤丰环保正 式完成,原瀚蓝固废事业部调整为固废事业一部,原粤丰环保焚烧业务列入固废事业二 部。在并购完成后,瀚蓝持续整合资源,实现多维度融合,进而释放“1 1>2”的协同效 应。其中,供热业务的开拓是业务挖潜的一大重点。2022至2024年,瀚蓝实现对外供 热82.06 万吨、111.01 万吨和148.23万吨,供热量稳步增长。2024年,固废事业一部供 热业务实现营业收入2.12亿元,同比增加约5000万元。2025年一季度,固废事业一部 已有17个焚烧项目签订对外供热协议,其中12个项目已实现对外供热,对外供热48.23 万吨,同比增加17.88万吨,同比增长58.91%,2025Q1供热业务实现营业收入0.70亿 元,同比增加0.27亿元,同比增长62.02%。固废事业二部截至2024年末已有8个焚烧 项目签订对外供热协议,其中6个垃圾焚烧发电项目供热,2024 年度对外供热量31.3 万吨,同比增长130.10%,实现对外供热收入约6410万港元。

2025H2 将新增多地对外供热。目前,供热业务拓展已取得较大进展,2025年上半 年新增4个项目签订对外供热协议(固废事业一部1个,二部3个),截至2025H1末, 合计已有29个焚烧项目签订对外供热协议(固废事业一部18个,二部11个),其中 19 个项目已实现对外供热(2025 年上半年二部新增中山项目)。固废事业一部南海项 目、贵阳项目和平和项目,固废事业二部东莞市区项目和横沥项目预计在今年下半年也 将以管道供热或移动供热的形式,开始对外供热。

1.2. 垃圾焚烧:资本开支下降提分红验证,供热&IDC等提质增效促ROE和估值双升

固废板块重点逻辑在于:一是资本开支下降,自由现金流大幅改善,分红提升!二是,行业成熟期提质增效!

1)自由现金流增厚提分红:)自由现金流增厚提分红:行业步入成熟期,资本开支下降,板块自由现金流于 23 年转正,24年持续增厚。政策要求推进垃圾处理计量收费,促商业模式C端理顺, 改善现金流。提分红兑现: 【军信股份】24年现金派息5.07亿元(同比 37%),每股 派息维持0.9元,分红比例94.59%(同比 22.78pct),股息率4.1%;【绿色动力】24年 现金派息4.18亿元(同比 100%),分红比例71.45%(同比 38.23pct),远超分红承诺底线,24年A股股息率3.9%,港股股息率6.5%;【瀚蓝环境】24年分红预案拟派息 6.52 亿元(同比 67%),分红比例39.20%(同比 11.83pct),股息率3.3%;【永兴股 份】24年现金派息5.40亿元(同比 15%),分红比例65.81%(同比 2.12pct),股息 率3.8%;【光大环境】24年派息14.13亿港元(同比 5%),分红比例41.84%(同比 11.33pct),24 年股息率5.7%。(估值日期:2025/7/7)

分红持续大幅提升,还有多大潜力?从垃圾焚烧自由现金流增厚看资产质量的改善。分红潜力测算逻辑:分红潜力=(简易自由现金流-财务费用)/归母净利润

24年板块分红比例40%、稳态下分红潜力达97%~120%:行业资本开支滞后于招标规模下降,预计未来仍有较大下行空间。参考24年财务数据,假设维护性资本开支为总资产的1%/2%,测算得稳态下板块分红潜力可达120%/97%。

预计26年标的分红潜力达50%~150% :1)分红潜力150% :永兴股份、旺能环境、上海环境。2)分红潜力100%~150%:绿色动力、三峰环境、瀚蓝环境。3)分红潜力50%~100%:中科环保、军信股份、海螺创业、光大环境。

2)降本增效提ROE:行业成熟期,资产不扩张,企业通过降本、供热、IDC合作等方式提质增效,ROE具备提升能力!

降本增效提升ROE逻辑兑现中。如绿色动力25Q1归母净利润同增33%超预期,主要系厂用电率下降、供热增加(25Q1供热量同增97%)、精细化管理降本、财务费用节约等因素所致,25Q1加权ROE同增0.51pct至2.27%。

1.3. 水务运营:业绩稳健增长 高分红,水价改革重塑成长与估值

水务运营板块:1)2024年剔除一次性收益影响后板块业绩稳健增长。2024年水务运营板块收入655亿元(-2%),归母净利润112亿元( 27%),主要系首创环保处置新加坡ECO 公司,产生投资收益17.80亿元,剔除该因素后水务运营板块2024年归母净利润同比 7%。2025Q1水务运营板块收入和归母净利润同比-2%/ 8%,毛利率和净利率同步向上。2)2024年经营性现金流上行,资本开支下行。2024年水务运营板块经营性现金流净额135亿元( 14%),资本开支179亿元(-17%),自由现金流-44亿元(2023年为-96亿元)。3)重庆水务、粤海投资、洪城环境维持高分红。

广州提价落实、深圳跟进,有望带动新一轮水价改革。1)广州自来水提价落地:2025年6月1日起,广州市中心城区居民生活用水第一、二、三阶梯价格调整为2.55元/立方米( 28.8%)、3.82元/立方米( 28.6%)、7.65元/立方米( 93.2%),并增设合表水价2.80元/立方米;非居民生活用水价格调整为4.40元/立方米( 27.2%),特种用水价格调整为25元/立方米( 25.0%)。2)深圳召开自来水调价听证会:深圳市自来水综合价格拟由3.449元/m³调整为3.8991元/m³(含税),涨幅13.05%,听证会于25年4月11日举行。

1.4. 2025年度策略:揽星衔月,扶摇可接——化债、成长、重组共振,环保市场化新生!

Ø主线1——环保受益化债:现金流/资产质量/估值,关注优质运营/成长/弹性

优质运营重估:化债利于解决现金流痛点,对标海外迎价值重估。不一样的观点:1)优质运营资产化债弹性被低估:化债弹性源于基本面和估值双升!运营类资产盈利模式稳定,现金流预期可持续,付费痛点解决叠加市场化改革推进,迎价值重估。2)量化测算:在优质模式下选择弹性大的标的。以应收市值弹性系数衡量化债弹性,光大环境、绿色动力环保、北控水务集团弹性突出。①固废:重点推荐【瀚蓝环境】最通顺且落地中的化债标的,形成“地方化债-促进重组-国企成长”闭环,【光大环境】应收市值弹性指数居首位,自由现金流弹性40% ,【三峰环境】【绿色动力】,建议关注【永兴股份】;②水务:重点推荐【兴蓉环境】【洪城环境】,建议关注【北控水务集团】。

化债成长:存量包袱解决,释放成长性。建议关注【中金环境】23年通用制造板块营收48亿元,净利润5.37亿元(同比 21%),在股权变更及复杂的宏观环境中仍稳定增长,环保PPP业务出清中。

化债弹性:关注应收类/资产占比大,减值影响大的水务工程、生态修复、环卫板块。

Ø主线2——优质成长:把握政策着力点 新质生产力

政策着力点:1)再生资源:关注资源价值 需求升级。①废家电/报废汽车拆解:贡献“两新”重要增量,回收规范化,地区先发优势与回收资产优势将持续提升。建议关注:废家电拆解【中再资环】【大地海洋】,报废汽车拆解【华宏科技】。②生物油:原料端UCO出口退税取消,鼓励本土利用,长期废油脂资源将供不应求;产品端UCOME存结构性替代机遇,SAF当前产能稀缺,需求增量空间大。建议关注:从UCO到生柴一体化布局【朗坤环境】,先进SAF生产商【嘉澳环保】【鹏鹞环保】【海新能科】等。2)重点投资驱动:重点推荐【景津装备】压滤机龙头市占率40% ,在宏观景气度回升后成长回归!建议关注【中金环境】不锈钢离心泵龙头。3)环卫电动化:重点推荐【宇通重工】24M1-9公司自身新能源装备销量/环卫销量占比68%最高,受益电动化弹性最大。24Q3环卫装备行业新能源渗透率16.60%,同比 7.05pct,环比 8.06pct,加速提升。

Ø主线3——重组为支点,推动“化债-价值成长”闭环

重组:立足于企业资产增值,政策支持上市公司向新质生产力转型升级&加强产业整合。从瀚蓝案例看下一个“化债-重组-成长”闭环逻辑,建议关注【武汉控股】化债修复弹性值得期待,股东承诺资产盈利提升后注入。

1.5. 环卫装备:2025M1-5环卫新能源销量同增73%,渗透率同比提升 6.26pct 至 14.95%

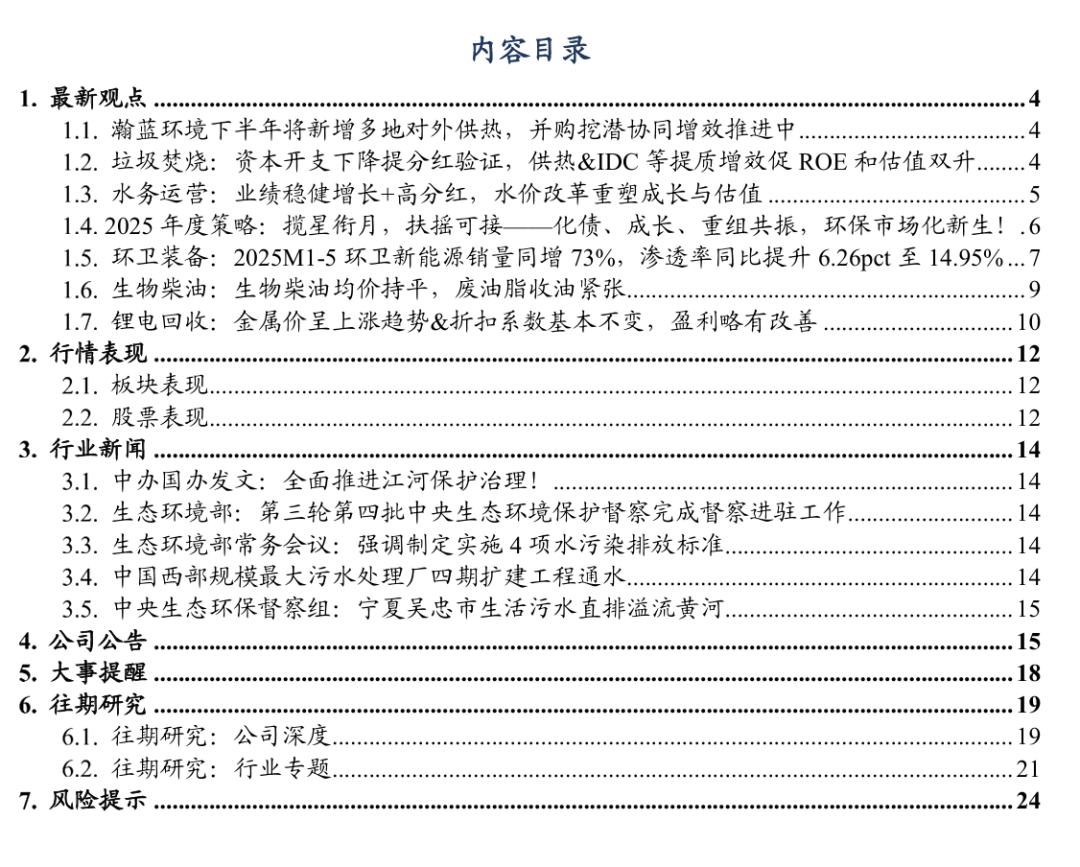

2025M1-5 环卫新能源销量同增73%,渗透率同比提升6.26pct至14.95%。根据银 保监会交强险数据,2025M1-5,环卫车合计销量31237辆,同比变动 0.38%。其中,新 能源环卫车销售4671辆,同比变动 72.62%,新能源渗透率14.95%,同比变动 6.26pct。

2025M5 新能源环卫车单月销量同增72%,单月渗透率为16.45%。2025M5,环卫 车合计销量6695辆,同比变动 2.48%,环比变动-7.48%。其中,新能源环卫车销量1101 辆,同比变动 72.30%,环比变动 1.57%,新能源渗透率 16.45%,同比变动 6.67pct, 环比变动 1.46pct。

2025M1-5重点公司情况:

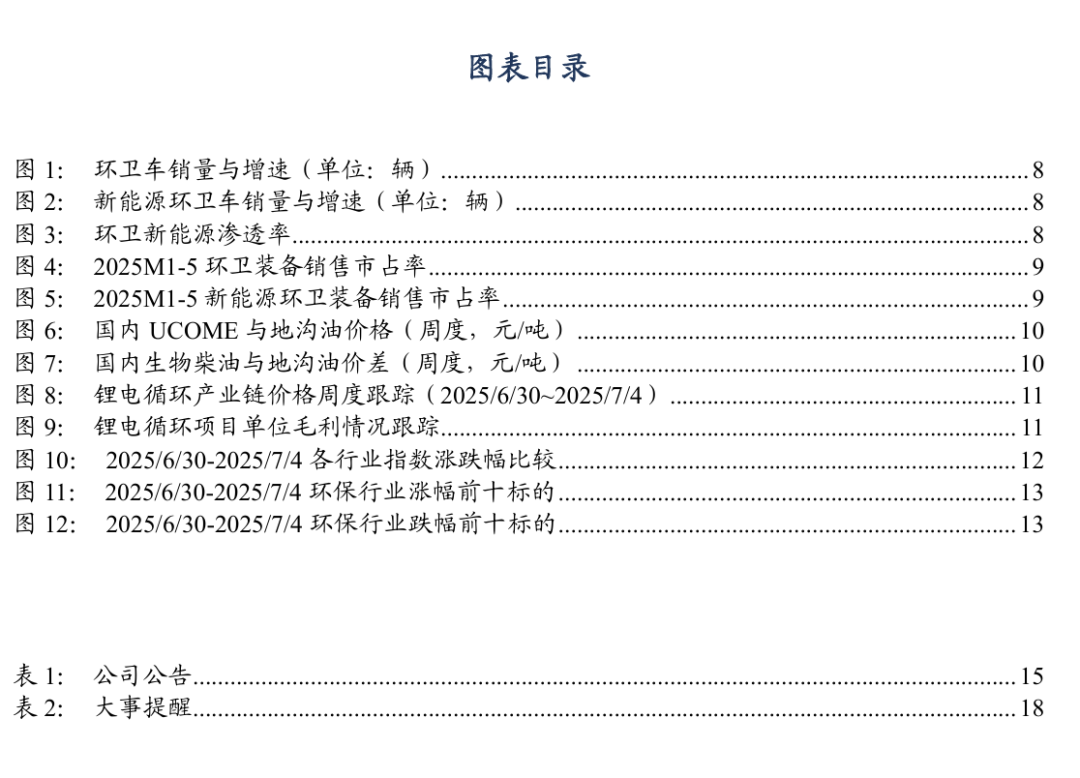

盈峰环境:环卫车市占率第一:销售4515辆(同比-3.67%),市占率14.45%(同 比-0.61pct);新能源市占率第一:销售1494辆(同比 115.27%),市占率31.98%(同 比 6.34pct)。

福龙马:环卫车市占率第六:销售1043辆(同比-23.48%),市占率3.34%(同比-1.04pct);新能源市占率第三:销售 396 辆(同比 56.52%),市占率 8.48%(同比 0.97pct)。

宇通重工:环卫车市占率第七:销售882辆(同比-9.07%),市占率2.82%(同比-0.29pct);新能源市占率第二:销售 656 辆(同比 8.61%),市占率 14.04%(同比-8.28pct)。

1.6. 生物柴油:生物柴油均价持平,废油脂收油紧张。

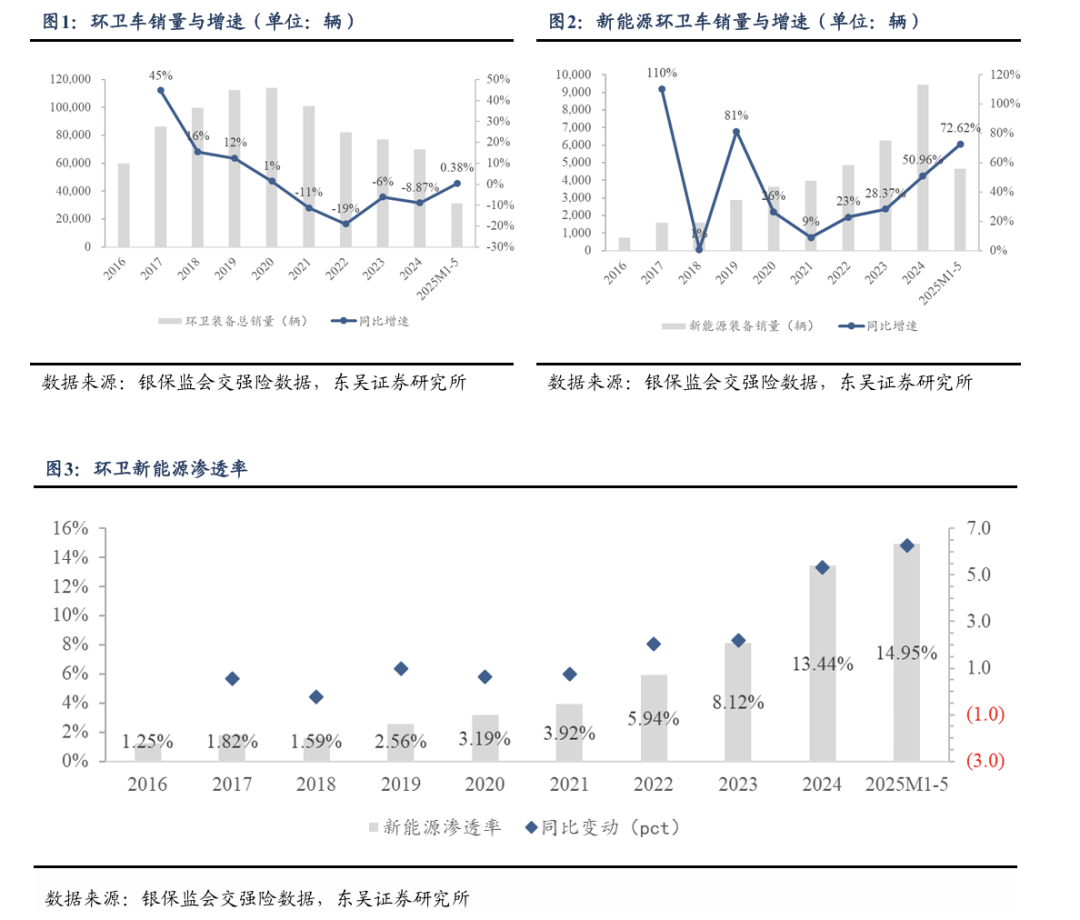

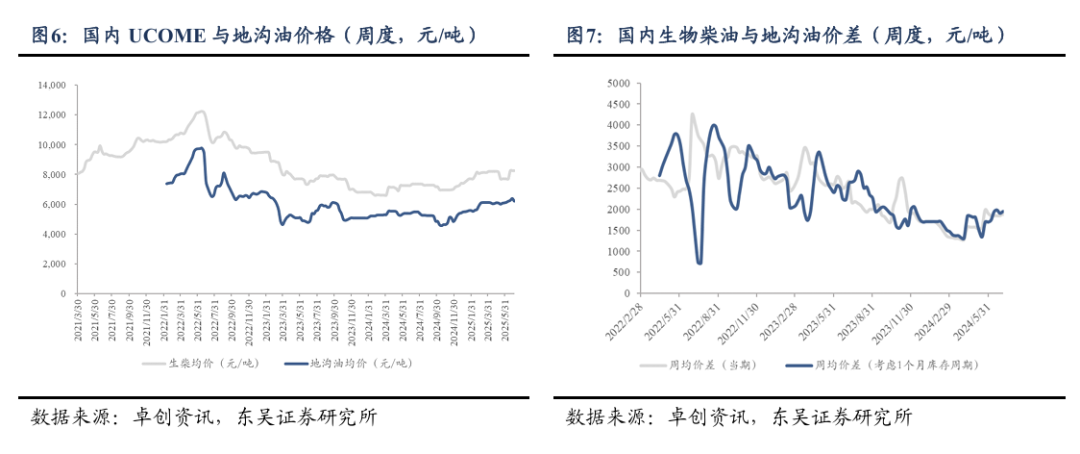

生物柴油均价持平,废油脂收油紧张。根据卓创资讯,1)原料端:2025/6/27-2025/7/3 地沟油均价6216元/吨,环比2025/6/20-2025/6/26地沟油均价-2.8%。2)产品端:2025/6/27 2025/7/3 全国生物柴油均价8250元/吨,环比2025/6/20-2025/6/26 生柴均价持平。3)价 差:国内UCOME与地沟油当期价差2034元/吨,环比2025/6/20-2025/6/26价差 9.7%; 若考虑一个月的库存周期,价差为2112元/吨,环比2025/6/20-2025/6/26价差-1.6%,按 照(生物柴油价格-地沟油价格/88%高品质得油率-1000元/吨加工费)测算,单吨盈利为 275 元/吨(环比2025/6/20-2025/6/26 单吨盈利-12.3%)。废弃油脂方面,废弃油脂收油 紧张,目前前端毛油收油价格已经涨至2.7元/斤,虽然UCO出口价格有所上涨,但前 端饭店及收油商看到出口价格上涨后,前端收油价格立马被抬高,废弃油脂市场中后端 利润难以扩大,目前国内 SAF 工厂对原料正常采购,对地沟油、潲水油价格有一定支 撑,美国UCO 订单也有增加,普货UCO的FOB价格涨至1040-1060 美元/吨,优质 UCO的FOB价格涨至1080-1090美元/吨,终端需求表现良好。生物柴油方面,由于国 内厂家极度缺乏外商订单,大多数厂家处于停产状态,供需处于双弱状态。

1.7. 锂电回收:金属价呈上涨趋势&折扣系数基本不变,盈利略有改善

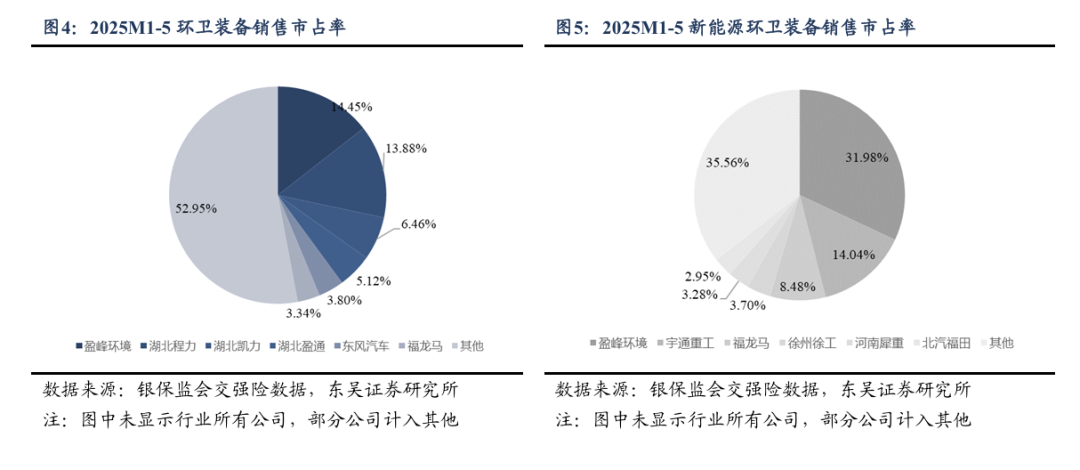

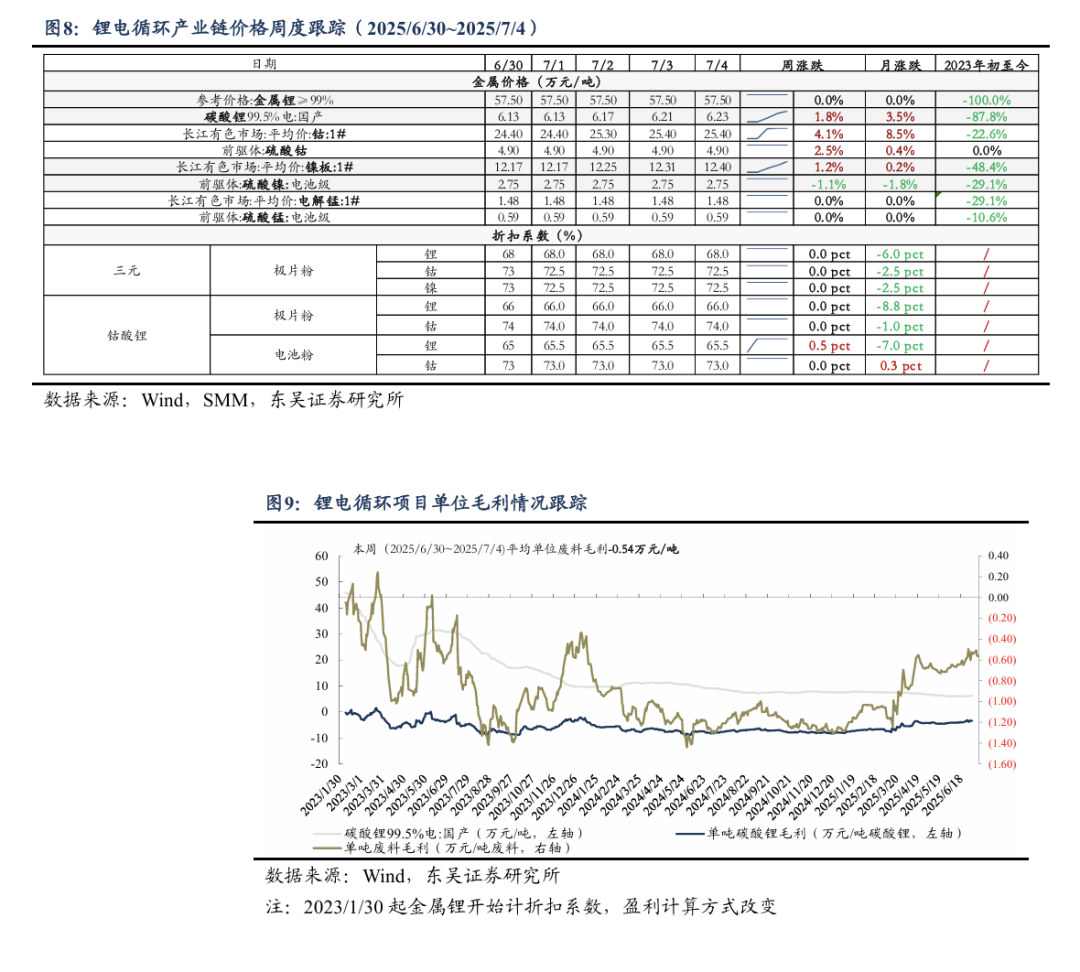

盈利跟踪:金属价格呈上升趋势&折扣系数总体呈上升趋势,盈利略有改善。我们 测算锂电循环项目处置三元电池料(Ni≥15% Co≥8% Li≥3.5%)盈利能力,根据模型 测算,本周(2025/6/30~2025/7/4)项目平均单位碳酸锂毛利为-3.42万元/吨(较前一周 0.037 万元/吨),平均单位废料毛利为-0.54万元/吨(较前一周 0.006万元/吨),锂回 收率每增加1%,平均单位废料毛利增加0.037万元/吨。期待行业进一步出清、盈利能 力改善。

金属价格跟踪:截至2025/7/4,1)碳酸锂价格微涨。金属锂价格为 57.5 万元/吨, 周环比持平;电池级碳酸锂(99.5%)价格为6.23万元/吨,周环比变动1.8%。2)硫酸 钴价格持平。金属钴价格为25.4万元/吨,周环比变动4.1%;前驱体:硫酸钴价格为4.9 万元/吨,周环比变动2.5%。3)硫酸镍价格持平。金属镍价格为12.25万元/吨,周环比 变动1.7%;前驱体:硫酸镍价格为2.75万元/吨,周环比变动-1.1%。4)硫酸锰价格持 平。金属锰价格为1.48万元/吨,周环比持平;前驱体:硫酸锰价格为0.59万元/吨,周 环比持平。

2. 行情表现

2.1. 板块表现

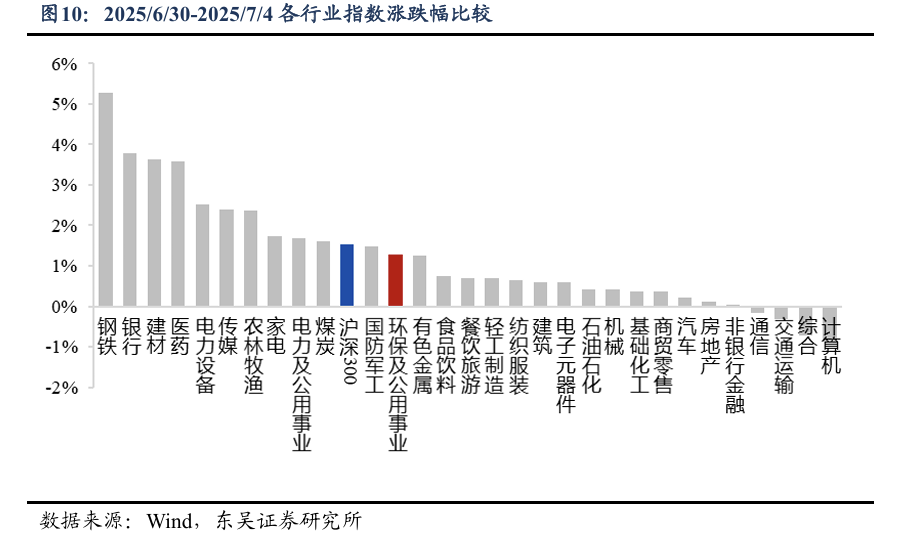

2025/6/30-2025/7/4 环保及公用事业指数上涨1.27%,表现弱于大盘。本周上证综指 上涨1.4%,深证成指上涨1.25%,创业板指上涨1.5%,沪深300指数上涨1.54%,中信 环保及公用事业指数上涨1.27%。

2.2. 股票表现

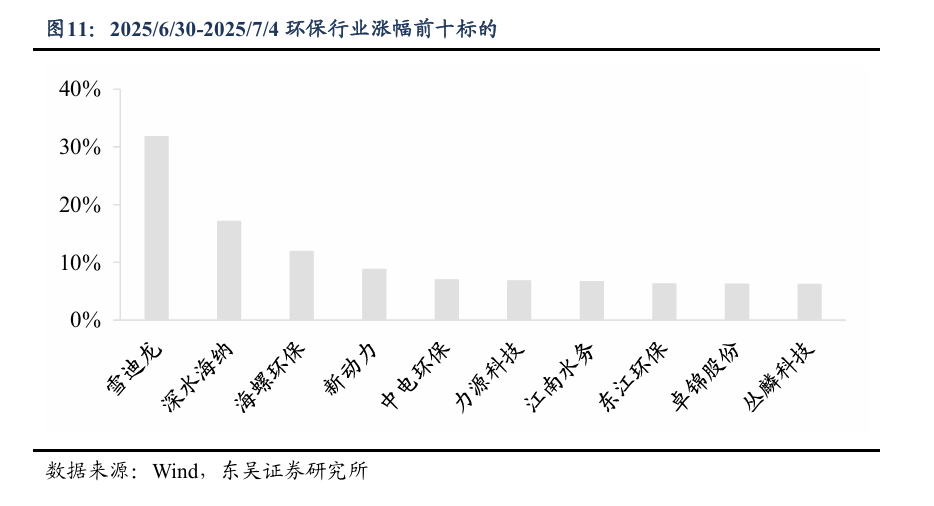

2025/6/30-2025/7/4 涨幅前十标的为:本周涨幅前十标的为:雪迪龙 31.74%,深水 海纳17.07%,海螺环保11.86%,新动力8.79%,中电环保6.93%,力源科技6.79%,江 南水务6.63%,东江环保6.25%,卓锦股份6.23%,丛麟科技6.16%。

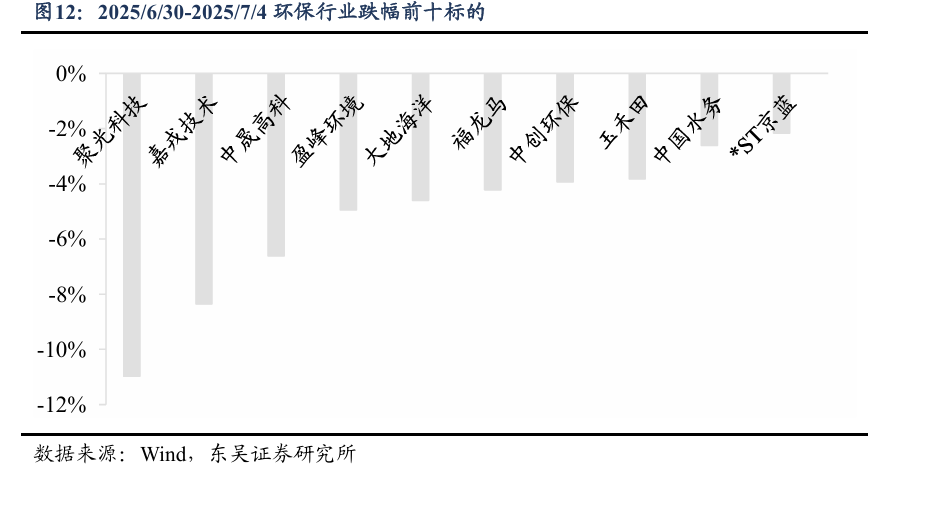

2025/6/30-2025/7/4 跌幅前十标的为:本周跌幅前十标的为:聚光科技-10.97%,嘉 戎技术-8.35%,中晟高科-6.61%,盈峰环境-4.94%,大地海洋-4.6%,福龙马-4.22%,中 创环保-3.93%,玉禾田-3.82%,中国水务-2.61%,*ST京蓝-2.16%。

3. 行业新闻

3.1. 中办国办发文:全面推进江河保护治理!

6 月30日,中共中央办公厅、国务院办公厅发布《关于全面推进江河保护治理的意 见》。主要目标是:到2035年,现代化流域防洪减灾体系基本完善,防洪安全保障能力 显著提高;水资源节约集约利用水平进一步提高,城乡供水安全保障水平明显提升;江 河生态环境质量全面改善,水生态系统健康稳定;水文化繁荣发展,影响力显著增强; 江河保护治理体制机制更加完善,人水关系更加和谐。

数据来源https://mhuanbao.bjx.com.cn/mnews/20250630/1448650.shtml

3.2. 生态环境部:第三轮第四批中央生态环境保护督察完成督察进驻工作

7 月1日,经党中央、国务院批准,第三轮第四批8个中央生态环境保护督察组于 2025 年5月26日至28日陆续进驻山西、内蒙古、山东、陕西、宁夏5省(区),以及 中国华能集团有限公司、中国大唐集团有限公司、国家电力投资集团有限公司3家中央 企业,于近日全面完成督察进驻阶段工作。

数据来源:https://mhuanbao.bjx.com.cn/mnews/20250701/1448973.shtml

3.3. 生态环境部常务会议:强调制定实施4项水污染排放标准

7 月2日,生态环境部部长黄润秋主持召开部常务会议,审议并原则通过生态文明 示范创建管理规程和建设指标相关文件、《2025年生态文明建设示范区和“绿水青山就 是金山银山”实践创新基地遴选复核工作方案》、《城镇污水处理厂污染物排放标准》修 改单等4项生态环境标准。生态环境部党组书记孙金龙出席会议。

数据来源:https://mhuanbao.bjx.com.cn/mnews/20250703/1449339.shtml

3.4. 中国西部规模最大污水处理厂四期扩建工程通水

6 月30日,历经两年多建设,位于重庆市南岸区鸡冠石镇的重庆市级重点建设项目 ——鸡冠石污水处理厂四期扩建工程如期通水,进入试运行阶段。此次通水后,鸡冠石 污水处理厂总规模达 120 万立方米/天,位居西部第一、全国前五,将大幅增强重庆市 沙坪坝区、大渡口区、九龙坡区、南岸区、渝中区的生活污水处理保障能力,有力改善 重庆中心城区水环境质量。

数据来源:https://mhuanbao.bjx.com.cn/mnews/20250702/1449074.shtml

3.5. 中央生态环保督察组:宁夏吴忠市生活污水直排溢流黄河

中央生态环境保护督察协调局6月27日消息,中央第五生态环境保护督察组督察 宁夏回族自治区发现,吴忠市城市生活污水收集管网建设管理差距明显,生活污水直 排溢流黄河,污泥违规处置问题突出。督察组指出,吴忠市城市环境基础设施建设管 理力度不够,有关职能部门城市生活污水收集管网建设管理责任不落实、工作不到 位,生活污水直排溢流,污泥违规处置问题突出。将进一步调查核实有关情况,并按 要求做好后续督察工作。 数据来源:https://mhuanbao.bjx.com.cn/mnews/20250702/1449107.shtml

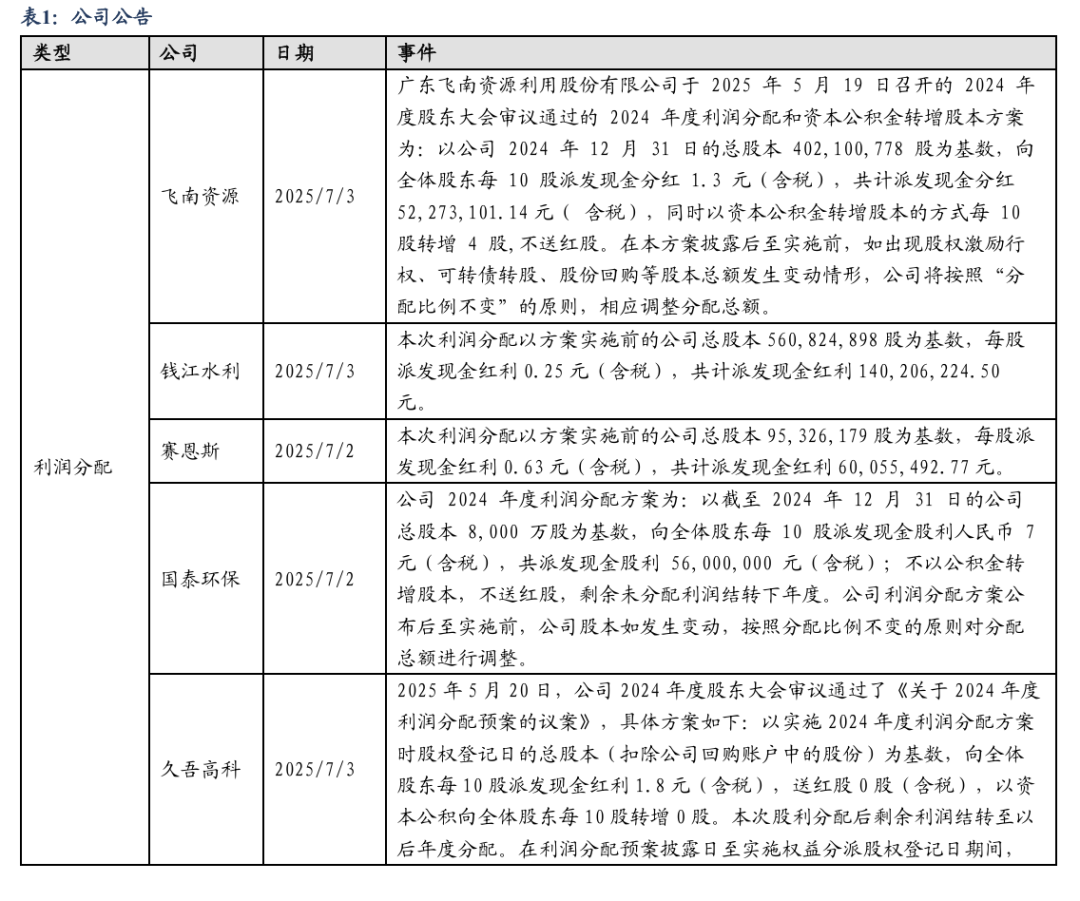

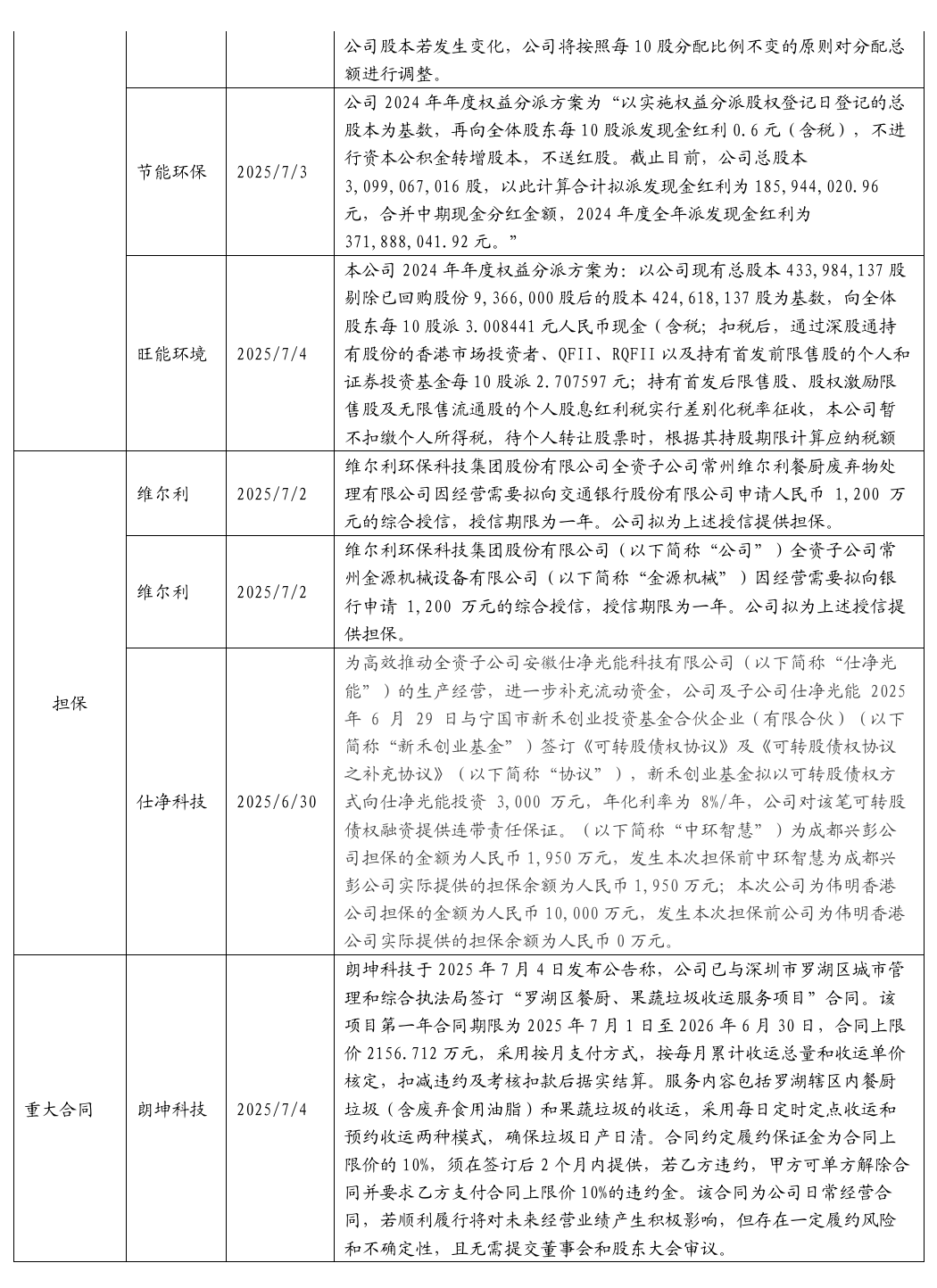

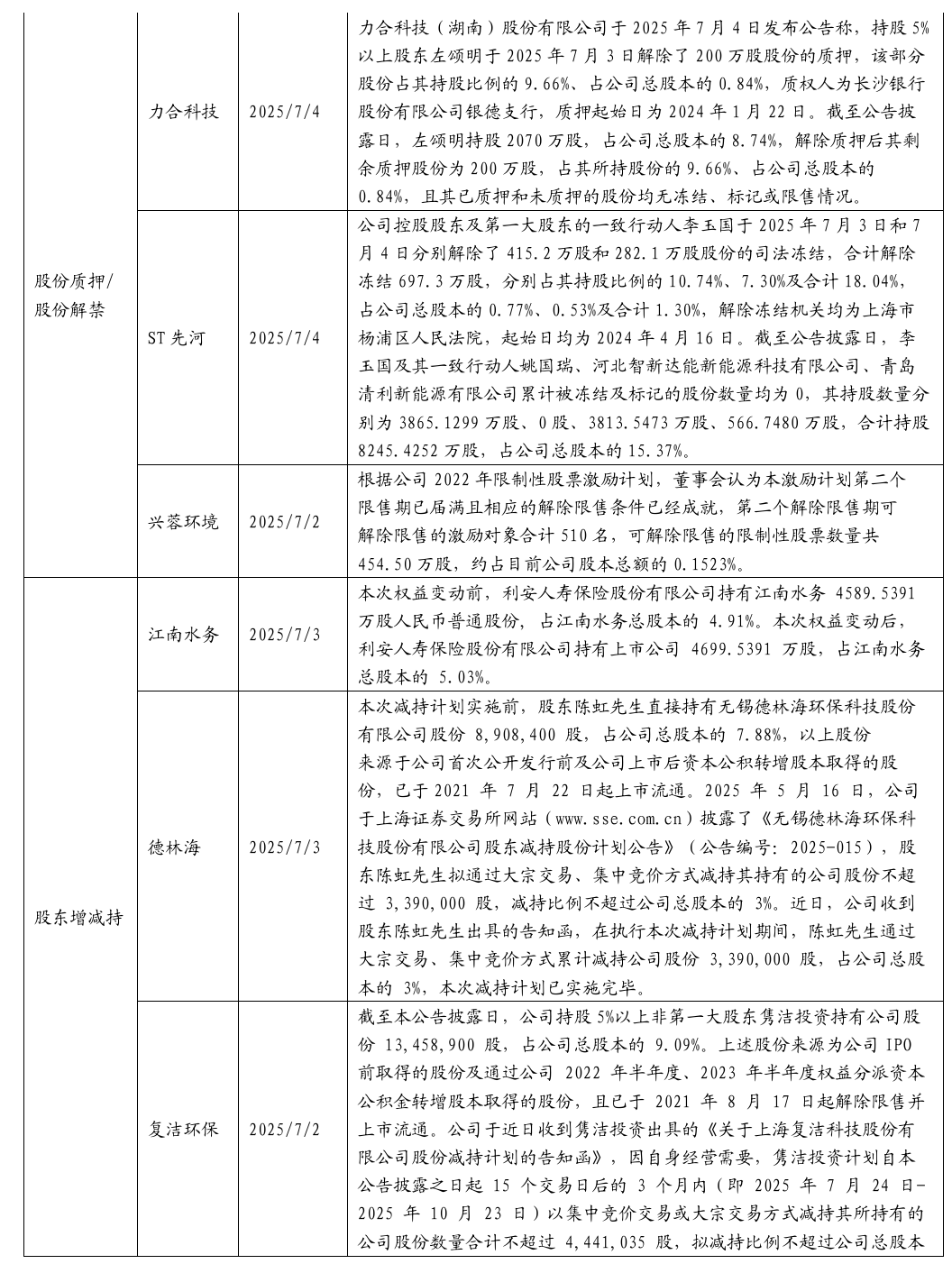

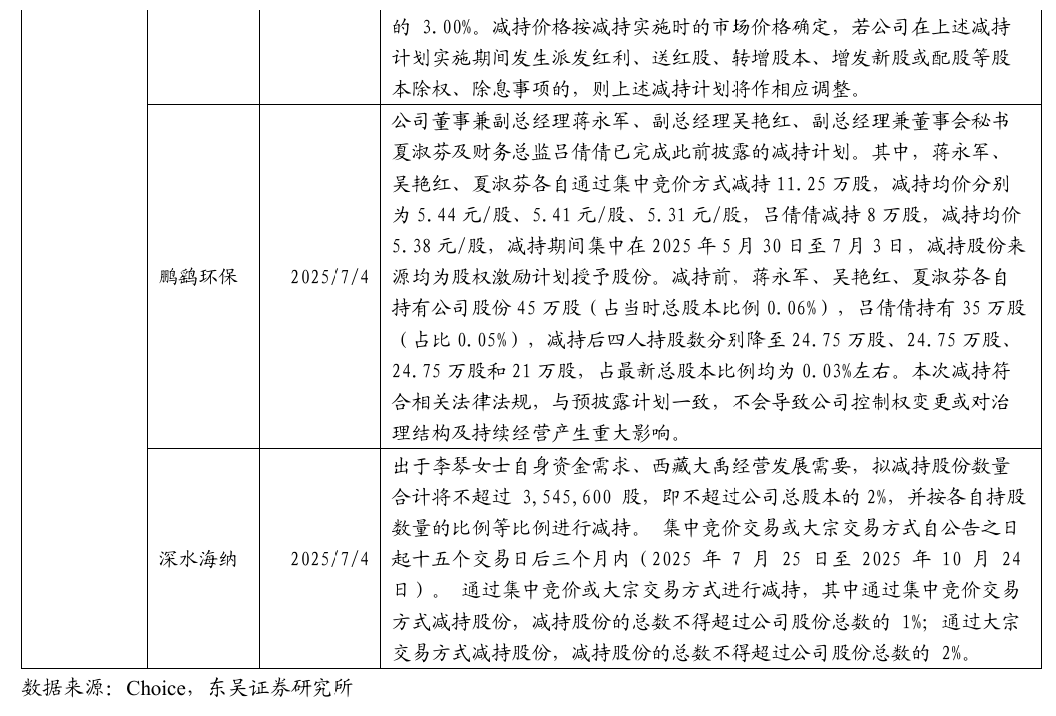

4. 公司公告

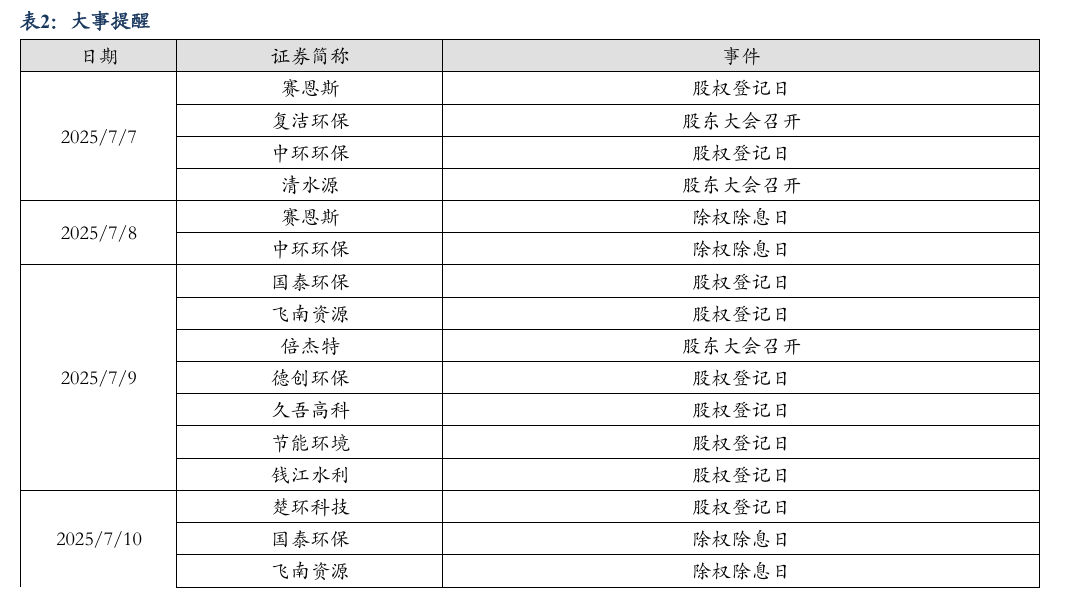

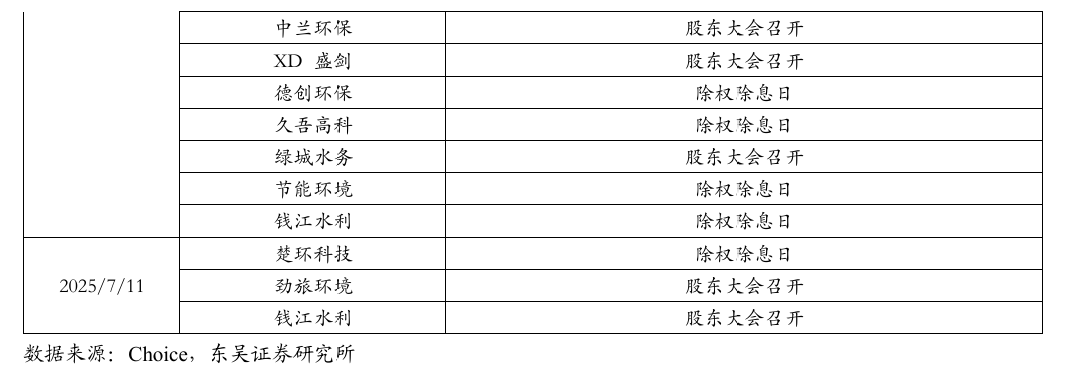

5. 大事提醒

6. 往期研究

6.1. 往期研究:公司深度

Ø 《佛燃能源深度:佛山城燃龙头,高分红构筑安全边际》2025-06-12

Ø《海螺创业深度:资金&效率双强,现金流回正大增,资产价值重估》2025-06-11

Ø《建投能源深度:背靠用电紧平衡河北省,热电联产模式显著提高效率》2025-06-11

Ø《军信股份深度:龙出湘江——长沙固废一体化龙头,先发布局垃圾焚烧 IDC》2025-05-31

Ø《粤海投资深度:拨云见日聚主业,对港供水露峥嵘》2025-04-16

Ø《永兴股份深度:何以永兴——独揽穗之优势,持续现金成长》2025-03-11

Ø《中国燃气深度:全国城市燃气龙头,居民气占比奠定高顺价弹性,盈利有望触底反弹》2024-11-22

Ø《华润燃气深度:气润中华,优质区域为基,主业持续增长 “双综”业务快速布局》2024-11-15

Ø《三峰环境深度:垃圾焚烧技术Alpha:运营领先&出海加速,现金流成长双赢》2024-08-05

Ø《昆仑能源深度:中石油之子风鹏正举,随战略产业转移腾飞》2024-05-31

Ø《兴蓉环境深度:成都水务龙头稳健增长,2024年污水调价在即,长期现金流增厚空间大》2024-04-09

Ø《金宏气体深度:综合性气体供应商龙头,大宗气体 特种气体并驾齐驱》2023-12-12

Ø《中船特气深度:电子特气龙头产能持续扩张,空间可期》2023-12-11

Ø《皖能电力深度:背靠新势力基地安徽用电需求攀升,新疆机组投产盈利进一步改善》2023-11-07

Ø《长江电力深度:乌白注入装机高增,长望盈利川流不息》2023-11-03

Ø《中国核电深度:量变为基,质变为核》2023-11-01

Ø《蓝天燃气深度:河南“管道 城燃”龙头,高分

红具安全边际》2023-07-28

Ø《龙净环保深度:矿山绿电、全产业链储能,紫金优势凸显》2023-07-15

Ø《盛剑科技深度:泛半导体国产替代趋势下成长加速,纵横拓展打造新增长极》2023-05-24

Ø《华特气体深度:特气领军者,品类拓宽产能扩充驱动快速成长》2023-05-05

Ø《金科环境深度:水深度处理及资源化专家,数字化产品升级&切入光伏再生水迎新机遇》2023-04-23

Ø《美埃科技深度:国内电子半导体洁净室过滤设备龙头,产能扩张&规模效应助力加速成长》2023-03-12

Ø《赛恩斯深度:重金属污染治理新技术,政策推动下市场拓展加速》2023-03-01

Ø《国林科技深度:臭氧设备龙头纵深高品质乙醛酸,国产化助横向拓展半导体清洗应用》2022-12-20

Ø《景津装备深度:全球压滤机龙头,下游新兴领域促成长》2022-12-12

Ø《新奥股份深度:天然气一体化龙头,波动局势中稳健发展》2022-11-30

Ø《仕净科技深度:光伏废气治理龙头景气度提升,资源化驱动最具经济价值水泥碳中和》2022-11-28

Ø《凯美特气深度:食品级二氧化碳龙头,电子特气发展势头强劲驱动公司新一轮成长期》2022-10-21

Ø《天然气•错配下的持续稀缺•深度3:天壕环境神安线五问?》2022-08-24

Ø《高能环境深度:从0到1突破资源化彰显龙头α,从1到N复制打造多金属再生利用平台》2022-07-22

Ø《天壕环境深度:稀缺跨省长输贯通在即,解决资源痛点空间大开》2022-07-02

Ø《九丰能源深度:LNG“海陆双气源”布局完善,制氢&加氢优势打开广东、川渝氢能市场》2022-05-29

Ø《伟明环保深度:固废主业成长&盈利领先,携手青山开拓新能源》2022-03-17

Ø《路德环境深度:生物科技新星,酒糟资源化龙头扩产在即》2022-03-09

Ø《三联虹普:4.9亿元尼龙一体化大单落地,再生尼龙打通纤维级应用》2022-01-14

Ø《绿色动力深度:纯运营资产稳健增长,降债增利&量效双升》2022-01-06

Ø《中国水务深度:供水龙头持续增长,直饮水分拆消费升级再造中国水务》2021-12-23

Ø《仕净科技深度:泛半导体制程配套设备龙头,一体化&多领域拓展助力成长》2021-11-30

Ø《天奇股份深度:动力电池再生迎长周期高景气,汽车后市场龙头积极布局大步入场》2021-09-20

Ø《光大环境深度:垃圾焚烧龙头强者恒强,现金流&盈利改善迎价值重估》2021-09-12

Ø《百川畅银深度:垃圾填埋气发电龙头,收益碳交易弹性大》2021-07-28

Ø《英科再生深度:全产业链&全球布局,技术优势开拓塑料循环利用蓝海》2021-07-22

Ø《高能环境深度:复制雨虹优势,造资源化龙头》2021-03-02

6.2. 往期研究:行业专题

Ø《垃圾焚烧系列深度:垃圾焚烧板块的提分红逻辑验证——从自由现金流增厚看资产质量的改善》2025-06-11

Ø《垃圾焚烧IDC系列深度2:三种模式盈利弹性测算&合作潜力分析》2025-03-26

Ø《垃圾焚烧助力超低PUE零碳项目,关注IDC合作机会》2025-02-26

Ø《环卫装备基于年度数据的新思考:制造降本 电油比为基,政策考核年催化,氢能价值量升级》2025-02-11

Ø《东吴证券环保行业2025年年度策略:揽星衔月,扶摇可接——化债、成长、重组共振,环保市场化新生!》2024-12-10

Ø《东吴证券燃气行业2025年年度策略:全球格局更替供给或更为宽松,促价差理顺、需求放量》2024-12-09

Ø《环保受益化债:现金流/资产质量/估值,关注优质运营/弹性/成长三大方向》2024-10-16

Ø《市场化改革系列深度:要素市场化改革中,滞后30年的公用要素改革启航!》2024-09-02

Ø《价格改革系列深度八:固废:资本开支下降,C端付费理顺 超额收益,重估空间开启!》2024-06-17

Ø《价格改革系列深度七:燃气:成本回落 顺价推进,促空间提估值》2024-06-05

Ø《价格改革系列深度六:水务:稳健增长 高分红,价格改革驱动长期成长&价值重估!》2024-06-02

Ø《固废专题1——电网排放因子更新 能耗考核趋严,关注垃圾焚烧绿证价值提升》2024-04-14

Ø《燃气行业专题:对比海外案例,国内顺价政策合理、价差待提升》2024-03-08

Ø《水务专题3——污水定价&调价机制保障收益,较供水应享风险溢价》2024-03-08

Ø《东吴证券环保行业2024年年度策略:却喜晒谷天晴——迎接环保3.0!从利润表到真实增长:现金流&优质成长&双碳驱动》2024-01-03

Ø《2023年环保&天然气行业三季报总结:现金流、高成长α、化债修复》2023-11-20

Ø《燃气行业点评报告:以色列关闭重要天然气平台欧洲气价大涨,关注具备资源属性/稳定发展的燃气公司》2023-10-11

Ø《水务行业深度:低估值 高分红 水价改革,关注优质运营资产价值重估》2023-07-09

Ø《天然气行业深度:消费复苏&价差修复&板块低估值,关注天然气板块投资机会》2023-07-09

Ø《全球碳减排加速,能源转型&循环再生为根本之道》2023-06-09

Ø《中特估专题1:低估值 高股息 现金流改善,一带一路助力,水务固废资产价值重估》2023-05-15

Ø《半导体配套治理:刚需&高壁垒铸就价值,设备国产替代&耗材突破高端制程!》2023-04-17

Ø《环卫装备深度:电动环卫装备爆发关键——经济性改善进行时》2023-03-17

Ø《疫后供应复苏 欧洲扛旗全球碳减排,再生生物油新成长》2023-03-03

Ø《东吴证券环保行业2023年年度策略:仓庚喈喈采蘩祁祁——全面复苏中关注双碳环保安全价值》2023-01-19

Ø《安全系列研究1——被忽略的强逻辑:双碳环保显著的“安全价值”》2022-11-07

Ø《全球交通可再生燃料风口,中国生物柴油高减排迎成长良机》2022-10-09

Ø《2022年环保行业中报总结:中期业绩承压,关注再生资源优质成长性》2022-09-12

Ø《垃圾收费促商业模式理顺&现金流资产价值重估,分类计价推动资源化体系完善》2022-06-13

Ø《氦气:气体黄金进口依赖97.5%,国产替代加速,碳中和约束供应资源端重估》2022-06-12

Ø《欧盟碳关税实施范畴扩大&时间提前,清洁能源&再生资源价值凸显》2022-05-26

Ø《氢能系列研究2——产业链经济性测算与降本展望》2022-05-08

Ø《基建稳增长政策 REITs融资工具支持,关注环保板块发力及优质运营资产价值重估》2022-04-29

Ø《2022年中央政府性基金其他项预算增超3600亿元,关注垃圾焚烧存量补贴兑付》2022-03-27

Ø《明确氢能重要战略地位,重点加强可再生能源制氢及关键核心技术》2022-03-24

Ø《电池再利用2.0——十五年高景气长坡厚雪,再生资源价值凸显护航新能源发展》2022-03-17

Ø《稳增长 新工具 新领域,环保资产投资逻辑2.0》2022-02-16

Ø《东吴证券环保行业2022年年度策略:双碳扣元音,律吕更循环》2022-01-28

Ø《东吴ESG专题研究2——中国应用:信披&评价体系初具雏形,ESG投资方兴未艾》2022-01-18

Ø《东吴ESG专题研究1——全球视角:ESG投资的缘起、评级体系及投资现状》2022-01-12

Ø《氢能系列研究1——氢能源产业链分析》2022-01-03

Ø《各行业受益CCER几何?碳价展望及受益敏感性测算》2021-06-08

Ø《碳中和投资框架、产业映射及垃圾焚烧量化评估》2021-03-11

7. 风险提示

1)政策推广不及预期:政策推广执行过程中面临不确定的风险,可能导致政策执行效果不及预期。

2)财政支出低于预期:财政支出受国家宏观调控影响,存在变化的可能,且不同地方政府财政情况不同,可能导致财政支出实际执行效果不及预期。

VIP复盘网

VIP复盘网