一、医药核心观点

当周(2.3-2.7)回顾与周专题:

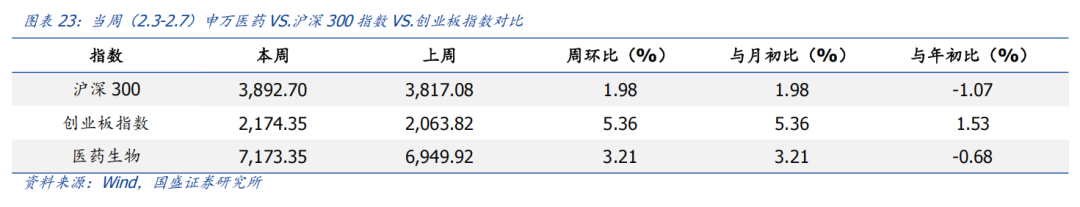

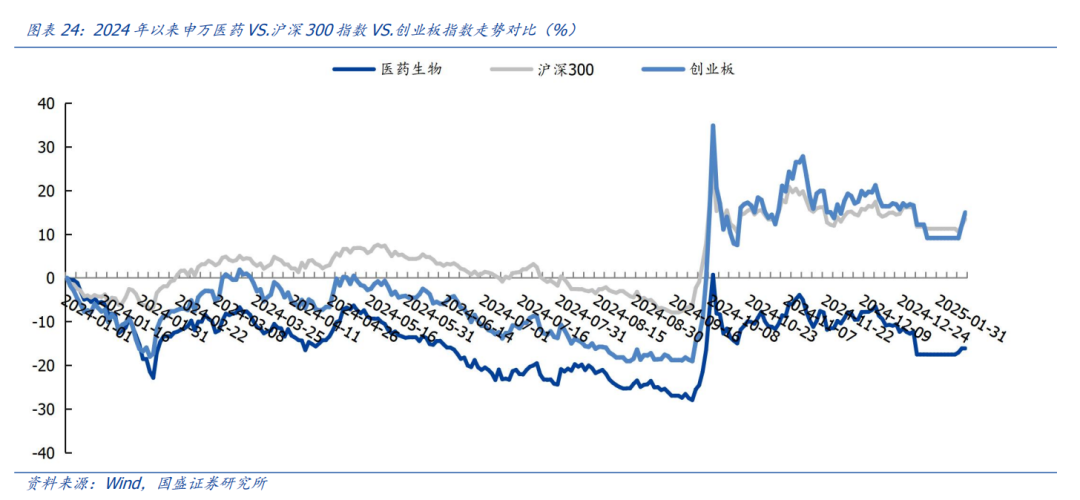

当周(2.3-2.7)申万医药指数环比3.21%,跑输创业板指数,跑赢沪深300指数。本周周报,本期我们对AI技术整体发展及对制药行业的影响做了系统分析。

近期复盘:

1、当周表现:市场节后总体走出修复行情,持续放量,医药这边节奏和市场类似。细分上,AI医疗、港股创新药表现较好。

2、原因分析:本周市场走势最主要的就是和DeepSeek有关,DeepSeek的崛起往小了看带动了国内AI链条以及科技股地位重估行情,往大了看带动了中国资产重估逻辑,进入2月,过了1月的业绩预告期,宏大叙事容易起作用的时间阶段恰好叠加了DeepSeek,市场如此演绎顺理成章。医药这边主要是映射AI应用,尤其是基因数据价值逻辑分支更强一些,一个是tempus映射,一个就是AI应用逻辑推演需要:要么强化存量业务竞争力,要么创造新需求业务增量,医药这边强化存量业务竞争力暂时看不到特别清晰的商业模式,那么演绎可能性新需求业务增量就是一个出路,叠加tempus在美股演绎,基因数据价值逻辑分支变被强势演绎,这个过程中小CXO表现也不错,也是类似推导逻辑,当然其他AI医疗应用分支也有演绎。另外,中国资产重估逻辑映射,医药这边选择了港股创新药,前期跌的也多,另外从产业逻辑角度,中国创新药确实到了奇点,国际竞争力到了一定阶段,演绎也是顺理成章,结构性买什么是关键,我们觉得三个方向值得重视:全球性大药、早期新技术新靶点、国内爆发性商业化。当然一些重要的产品数据读出临床基站、重要BD也值得阶段性关注。

3、未来展望:(1)中短期维度看,医药近期的思路,还是围绕2个方面5点:第一方面,市场映射角度,找找AI应用医疗映射找找两会政策预期,例如生育等。第二个方面,产业逻辑角度,围绕创新持续演绎,包括出海、商业化和早期创新品种价值演绎。(2)展望2025,我们再次强调近期以及未来一年各个方面对于商业健康险的鼓励和支持,让医药支付端这个核心矛盾,在中长期角度预期得到改善,当然这个变化后续过程比较慢,需要长时间积累演绎,所以是一个【预期脉冲】和【慢变量积累改善】的过程。具体思路主要有四个:【创新药】商业化超预期、新技术&新机制&新靶点(包括干细胞、通用CarT、TCE实体瘤、PD1 PLUS、白介素多靶点、蛋白降解、小核酸、TL1A、减肥PRO、IGA肾病等等)、出海&授权、【新科技】AI医药、脑机、【泛整合】国改、大集团小公司、【国际化】CXO、器械出海、生物类似药出海。

三、策略配置思路:

1、思路一【医药风格节奏】

(一)【创新药】百济神州、科伦博泰生物、益方生物、贝达药业、热景生物、歌礼制药、科兴制药、三生制药、广生堂、奥赛康、德琪医药等。

(二)【AI医疗应用】晶泰控股、美年健康等。

(四)【其他标的】健友股份、福瑞股份、药明康德、浩欧博、哈药股份等。

2、思路二【医药产业逻辑】

(一)【创新药】商业化超预期、新技术&新机制&新靶点(包括干细胞、通用CarT、TCE实体瘤、PD1 PLUS、白介素多靶点、蛋白降解、小核酸、TL1A、减肥PRO、IGA肾病等等)、出海&授权,包括:百济神州、科伦博泰生物、益方生物、贝达药业、热景生物、歌礼制药、科兴制药、三生制药、广生堂、奥赛康、德琪医药、信达生物、康方生物、中国生物制药、君实生物、泽璟制药、康诺亚、新诺威、百利天恒、智翔金泰、华东医药、恒瑞医药、艾力斯、诺思兰德、亿帆医药、众生药业等。其产业链也须密切跟踪,包括泰格医药、诺思格、阳光诺和等。

(二)【新科技】AI医药、脑机接口,包括:晶泰控股、美年健康、诚益通等。

(三)【泛整合】国改、大集团小公司,包括:浩欧博、人福医药、万东医疗、哈药股份等。

(四)【国际化】CXO、器械出海、生物类似药出海,包括:健友股份、三诺生物、怡和嘉业、美好医疗、迈瑞医疗、联影医疗、药明康德、康龙化成、凯莱英、九洲药业、昌红科技等。

二、13 张图表详解 2024Q4 公募基金医药持仓背后的变化

本期我们对AI技术整体发展及对制药行业的影响做了系统分析。

2.1 算力算法升级,AI牵手药物研发

2.1.1新药研发过程漫长且花费巨大,AI有望提高效率

新药研发具有技术难度大、投入资金多、研发风险大、回报率高和研发周期长等特征,随着疾病复杂程度的提升,新药研发难度和成本迅速增加,全球新药研发成功率呈明显下降趋势。

2019年,艾昆纬(IQVIA)发布报告指出,新药从临床试验开始到研发结束的平均开发时间在过去10年里增加了26%,2018年达到12.5年;新药开发成功率不断下降,2018年降至11.4%。

人工智能(artificial intelligence,AI)的发展,为新药研发带来了新的技术手段。通过机器学习(machine learning,ML)、深度学习(deep learning,DL)等方式赋能药物靶点发现、化合物筛选等环节,大大提升了新药研发的效率,为降本增效提供了可能。应用AI技术,可缩短前期研发约一半时间,使新药研发的成功率从当前的12%提高到14%,每年为全球节约化合物筛选和临床试验费用约550亿美元。

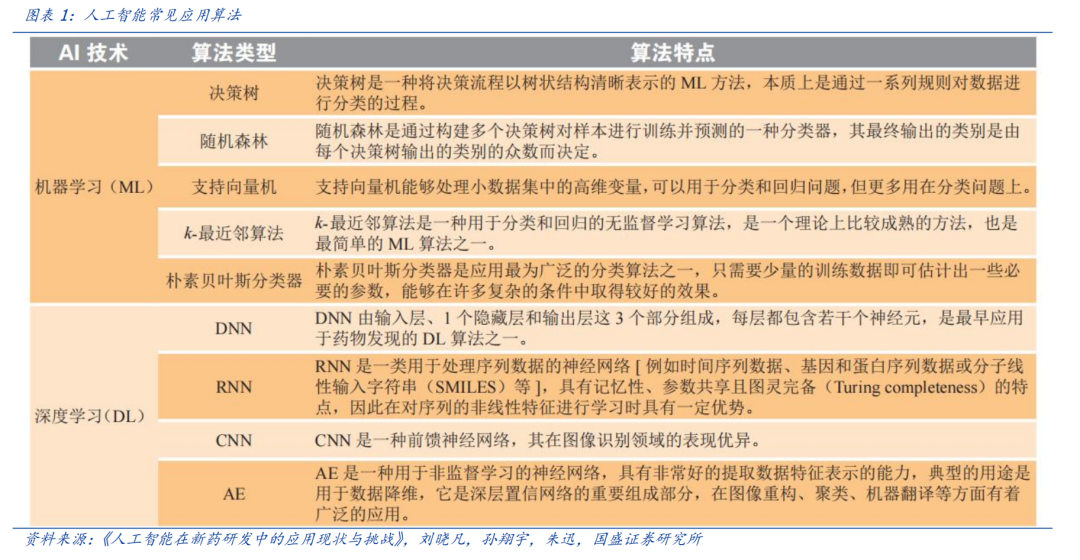

2.1.2 AI 新药研究算法

AI技术涵盖ML和DL。ML算法在新药研发领域被广泛用于分类和回归预测等方面,常见的ML算法包括决策树、随机森林、支持向量机、k-最近邻算法、朴素贝叶斯分类器等;DL算法包括深度神经网络、卷积深度网络、循环神经网络和自编码器。

DL算法适合处理大数据,模型也更为复杂。随着计算机性能的提高和数据量的积累,DL算法在新药研发中的应用越来越广。

新药研发过程涉及大量的数据,包括文献资料、化合物数据、靶点数据、专利数据、临床试验数据、真实世界数据、药品审评审批数据、市场销售数据等。面对海量、多源、异质性的数据,AI技术应用已逐渐跳出以靶点和分子筛选为核心的传统新药研发模式,形成以数据为核心的研发模式。

2.2 AI 医药研究,解锁多元场景

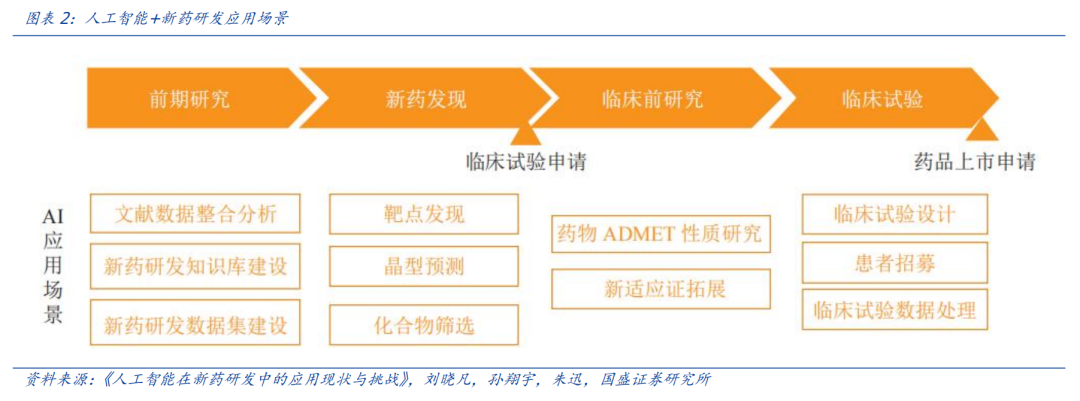

目前,从全球AI 新药研发企业的应用实践来看,AI 新药研发主要是将ML、DL等AI技术,应用到前期研究、靶点发现、化合物合成、化合物筛选、新适应证发现、晶型预测、患者招募等新药研发环节。

1. 前期研究阶段

前期研究主要是基于文献分析和知识库建设,进行疾病机制、靶点、药物作用方式研究。AI的应用主要在文献数据整合分析、新药研发知识库建设、新药研发数据集建设和基准化合物库设计等方面,可以借助AI自然语音处理、知识图谱等技术实现海量信息的快速提取,从而对推动新药研发的众多知识进行聚类分析,帮助提出新的可以被验证的假说,进而加快新药研发的进程。

2.药物发现

在靶点发现和验证方面,可以利用自然语言处理技术检索分析海量文献、专利和临床试验报告的非结构化数据库,找出与疾病相关的潜在的、被忽视的通路、蛋白和机制,从而提出新的可供测试的假说,以发现新机制和新靶点。

在晶型预测方面,可以利用认知计算实现高效动态配置药物晶型,预测小分子药物所有可能的晶型。

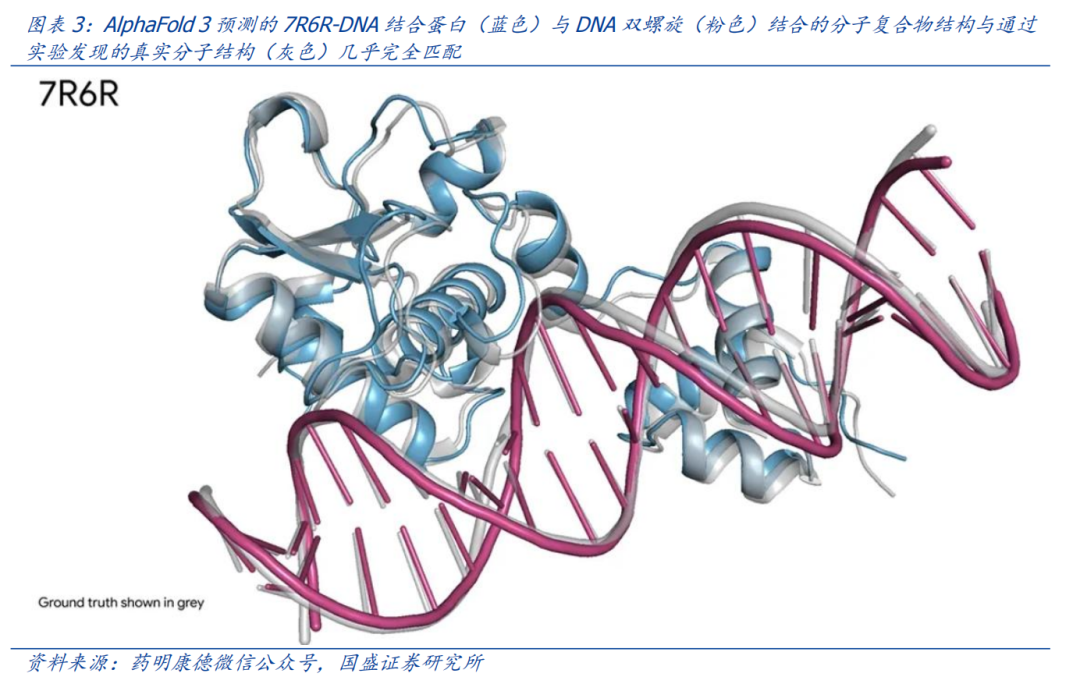

在蛋白结构模拟及与药物-蛋白相互作用模拟方面,目前头部公司Alphabet和DeepMind推出的新一代AI生物分子结构模型AlphaFold3,能够针对多种蛋白质、DNA、RNA和小分子配体之间的交互作用进行复合物结构预测,并可预测翻译后修饰(PTM)和离子对这些分子系统结构的影响。AlphaFold 3具有原子级结构的精准度,能够加强针对难以靶向靶点的药物理性设计。

3. 临床实验

AI能够快速提高临床实验效率,临床试验会产生以百万记的数据点,并且可能分布在不同的地点和患者身上,这让研究人员很难快速分析和得出结论。AI可自动执行数据的收集、报告和处理,让共享成果、增强协作、提升可访问性成为可能。

2.3 代表公司及商业模式解析

(1)计算机领域代表公司:

众多计算机巨头都在AI 医药中做了较大投入,其中代表公司是Google的Deepmind,2018年推出了AlphaFold模型用于蛋白质结构预测。

初亮相时,它在第13届“蛋白质结构预测奥运会”CASP比赛中,成功预测了43种蛋白质中25种蛋白质的最准确结构,力压其他97个参赛者。

2024年5月,DeepMind更新了AlphaFold,推出了全新的生命分子结构的预测模型AlphaFold 3。相比AlphaFold 2,而AlphaFold 3直接将预测范围,从蛋白质结构扩展到大部分生命分子,准确率也提高了一倍。

(2)传统药企代表公司:

(1) 罗氏开发AI肿瘤诊断:2024年9月,总部位于新加坡的领先数字病理学和人工智能公司Qritive宣布与全球最大的诊断和生命科学公司之一罗氏合作。通过Qritive的人工智能解决方案与罗氏navify数字病理学平台完全集成,病理学家可以利用人工智能技术更准确、更高效地诊断癌症,从而缩短治疗时间并改善患者预后。

(2) 阿斯利康:据此前DPI报告显示,阿斯利康的在AI制药的合作伙伴居所有药企之首,有50%的小分子项目正在应用人工智能加速。

2019年,阿斯利康就与BenevolentAI公司达成研发协议,合作开发针对慢性肾病和特发性肺纤维化的创新疗法。最新协议则是进一步扩展了双方的合作,将上述两种疾病添加到研发合作中。

与Scorpion Therapeutics公司合作,阿斯利康则是希望将前者的整合发现平台,与自身在癌症精准医药开发方面的专长相结合,攻克靶向转录因子的挑战。

(3)AI Biotech代表公司:

晶泰科技作为一家量子物理、AI与机器人赋能的创新型研发平台,已为全球300多家生物医药、新能源以及新材料领域的企业及科研机构提供研发服务,其中包括16家全球排名前20的跨国药企。

晶泰科技以量子物理、人工智能、云计算、机器人实验等前沿技术打造了面向未来产业的创新型研发平台,生物医药领域的核心平台包括首创的智能计算、自动化实验及专家经验相结合的“三位一体”AI小分子药物发现平台ID4Inno™、领先的药物-靶点亲和力预测平台XFEP™、AI分子生成软件平台XMolGen等。

以公司案例,GPX4的虚拟筛选为例:

传统的虚拟筛选方法主要包含以下步骤:

1)分子对接:把库中所有的小分子对接到要靶向的口袋上,获得小分子在口袋上的结合模式。

2)对接打分:对结合模式用对接打分进行评估,并挑选对接打分较好的分子;

3)评估排序:对挑选出的分子用精度更高的方法,如MMGBSA或者FEP进行评估;

4)挑选验证:挑选MMGBSA或者FEP打分较好的分子进行合成测试。

在传统虚筛流程的1)和2)步骤中,即使对千万级别化合物库中的每个分子进行对接打分,也需要花费一整天的时间来完成。而对于一个规模达到10亿的虚拟化合物库,要完成全部的对接打分则需要长达3个月的时间。

晶泰科技的解决方案——定制化的虚拟筛选策略:

1)片段对接;2)FEP计算;3)主动学习;4)药效团模型构建;5)快速检索;6)虚拟筛选。在第4)步中,由于药效团的匹配过程不需要蛋白结构坐标,所以相比于需要蛋白结构作为输入的对接打分是更快速的,在1天时间内就完成特大化合物库的药效团匹配。

(4)CRO/CDMO代表公司:

成都先导:持续推进DEL AI/ML(人工智能/机器学习)在新药发现与优化方面的项目研发及能力建设,自主设计并搭建的自动化高通量化学合成平台于2024年上半年正式投产;同时,结合AI/ML数据驱动的合成路线规划完成了AI/ML算法、建模,并完成首轮“设计-合成-测试-分析”(DMTA)循环迭代。

成都先导已有超53类靶点类型、接近400个DEL筛选项目的真实验数据,这些数据在公域无法获得。这些数据具有以下几个特点:均为在标准流程下产生的高质量实验数据;实验数据不依赖于蛋白质的三维结构;筛选靶点均为药物行业在研靶点,并且多样性丰富。

“DEL AI”方面,结合在公司内部搭建高通量化学合成和高通量化合物检测平台,旨在通过建设迭代式的‘设计-合成-测试-分析’(DMTA)循环模式,以加速临床前候选药物发现及优化过程。

三、细分领域投资策略及思考

3.1 广义药品

3.1.1 创新药

(1)创新药周度复盘之指数复盘

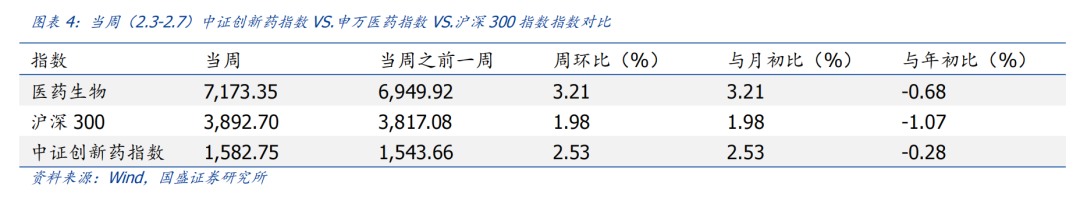

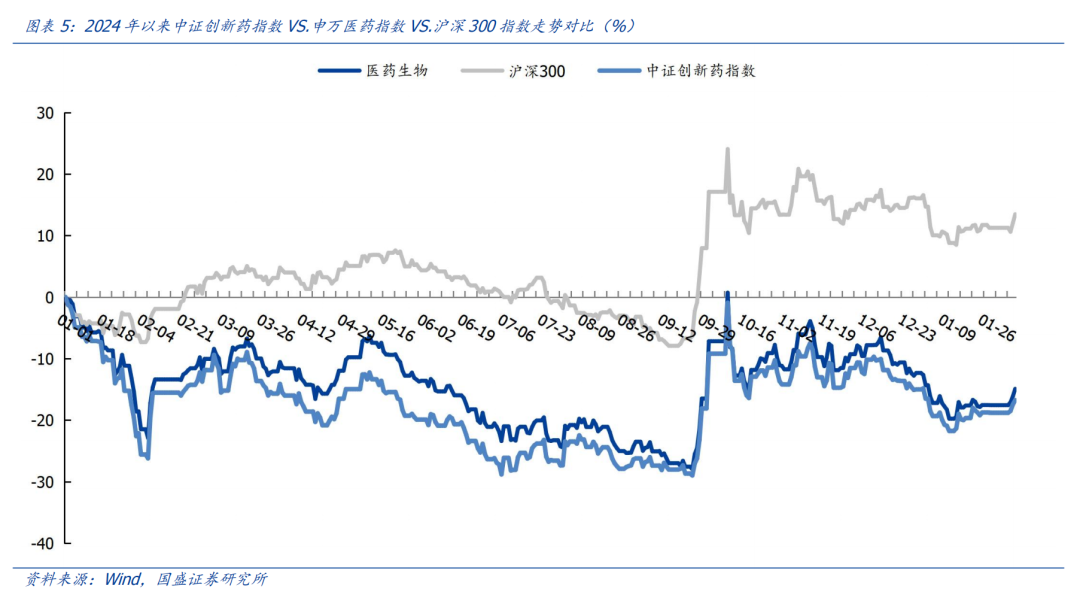

当周(2.3-2.7)中证创新药指数环比2.53%,跑输医药指数,跑赢沪深300指数。截至2月7日,中证创新药指数1,582.75点,周环比2.53%。申万医药指数周环比3.21%,沪深300指数周环比1.98%,中证创新药指数跑输申万医药指数0.68个百分点,跑赢沪深300指数0.55个百分点。

2025年初至今中证创新药指数下跌0.28%,申万医药指数下跌0.68%,沪深300下跌1.07%,中证创新药指数跑赢申万医药指数,跑赢沪深300指数。

(2)创新药周度复盘之个股涨跌幅

当周(2.3-2.7)涨跌幅排名前5为复宏汉霖、科伦博泰生物-B、康宁杰瑞制药-B、加科思-B,信达生物。后5为科济药业-B、百利天恒-U、新诺威、泽璟制药-U、德琪医药-B。

(3)创新药周度复盘之热点聚焦(行业&个股)

创新药赛道关注的行业问题:

双抗 ADC 的发展

自免领域新技术发展

创新药领域关注个股:

(4)创新药周度复盘之重点事件

重点事件:2月7日,国家药监局网站显示,康诺亚司普奇拜单抗获批新适应症,用于治疗季节性过敏性鼻炎,成为该疾病领域首款生物制剂。这是司普奇拜单抗获批的第3项适应症。

(5)创新药领域观点

近期观点:GLP-1 产业链整体经历了一轮上涨回调再启动的大行情, 由于其减肥药的海外及国内市场整体量级较大,我们认为后续仍可能存在多波行情。伴随替尔泊肽在各个适应症上的临床数据读出以及司美短期内 NASH 和 AD 适应症揭盲数据仍较晚,双靶点/三靶点减肥药可能是重要的行情催化来源,推荐关注博瑞医药,信达生物,联邦制药,恒瑞医药,华东医药等。

PD-1/ADC combo 是肿瘤治疗的主线之一,推荐关注 Trop-2,Nectin-4,HER-3 等重点 ADC 靶点,推荐关注科伦博泰,迈威生物,恒瑞医药等。

子领域重点公司:

(1)近期重点关注标的:恒瑞医药,康诺亚,科伦博泰,君实生物,智翔金泰

(2)长期持续重点跟踪池:恒瑞医药、百济神州、君实生物、信达生物、荣昌生物、泽璟制药、康方生物、诺诚健华、康诺亚、再鼎医药、贝达药业、先声药业、金斯瑞生物科技、艾力斯、康宁杰瑞、百利天恒、科伦博泰、凯因科技、智翔金泰、和黄医药、海创药业、迪哲医药、亚虹医药、迈威生物、益方生物、科济药业、加科思、腾盛博药、前沿生物等。

3.1.2 仿制药

(1)仿制药周度复盘之指数复盘

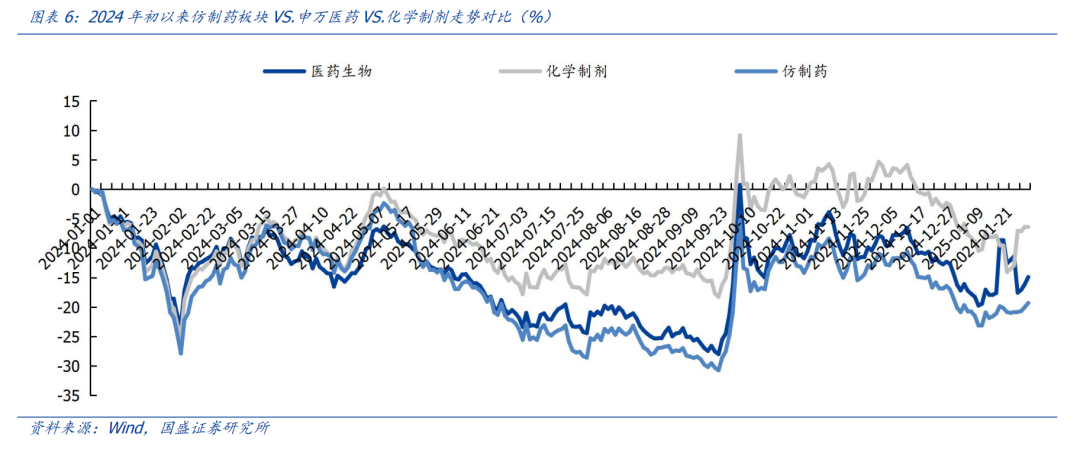

以沪深及港股113家仿制药企业为样本池,仿制药板块当周(2.3-2.7)环比 1.97%,跑输申万医药指数1.25%,跑赢化学制剂子行业1.27%。

(2)仿制药周度复盘之个股涨跌幅

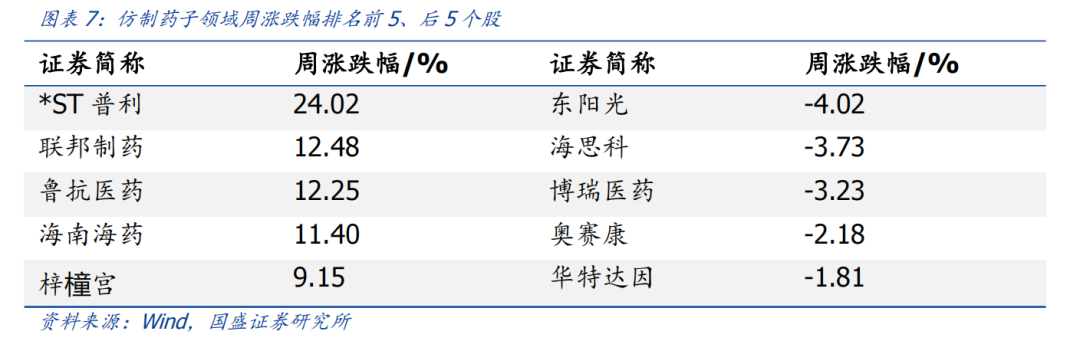

当周(2.3-2.7)涨跌幅排名前5为*ST普利、联邦制药、鲁抗医药、海南海药、梓橦宫。后5为东阳光、海思科、博瑞医药、奥赛康、华特达因。

(3)仿制药周度复盘之重点事件

事件:科伦药业子公司科伦博泰EGFR单抗生物类似药西妥昔单抗N01注射液(A140)的上市申请已获得NMPA批准。拟定适应症为:用于治疗RAS基因野生型的转移性结直肠癌:与奥沙利铂(FOLFOX)或伊立替康(FOLFIRI)方案联合用于一线治疗;与FOLFIRI联合用于经含FOLFIRI治疗失败后的患者;用于治疗头颈部鳞状细胞癌:与铂类和氟尿嘧啶化疗联合用于一线治疗复发和/或转移性疾病;与放疗联合用于治疗局部晚期疾病。

事件:复星医药子公司复宏汉霖与Dr.Reddy’s Laboratories全资子公司Dr.Reddy’s Laboratories SA就公司自主开发的在研达雷妥尤单抗生物类似药HLX15(重组抗CD38全人单克隆抗体注射液)签署授权许可协议。复宏汉霖将负责HLX15的研发、生产以及商业化供应,并从交易中获得1.316亿美元,其中3300万美元为交易首付款。此外,复宏汉霖还将获得基于产品年度净销售额的分级特许权使用费。Dr.Reddy’s将拥有HLX15皮下注射和静脉注射两种剂型在美国及42个欧洲国家和地区的独家商业化权益,共计覆盖43个国家和地区。

事件:中国生物制药2款产品获批上市:1)首个获批上市的国产妥洛特罗贴剂,用于缓解支气管哮喘、急性支气管炎、慢性支气管炎、肺气肿等气道阻塞性疾病所致的呼吸困难等症状。2)国内唯一一款通过一致性评价且经过临床试验验证上市的洛索洛芬钠凝胶贴膏,用于以下疾病及症状的消炎、镇痛:骨关节炎、肌肉痛、外伤所致肿胀疼痛。

事件:科兴制药自主研发的人干扰素α1b吸入溶液药品临床试验申请已获得FDA批准,可在美国开展临床试验,适应症为小儿呼吸道合胞病毒性下呼吸道感染(肺炎、毛细支气管炎)。

3.1.3 中药

(1)中药周度复盘之指数复盘

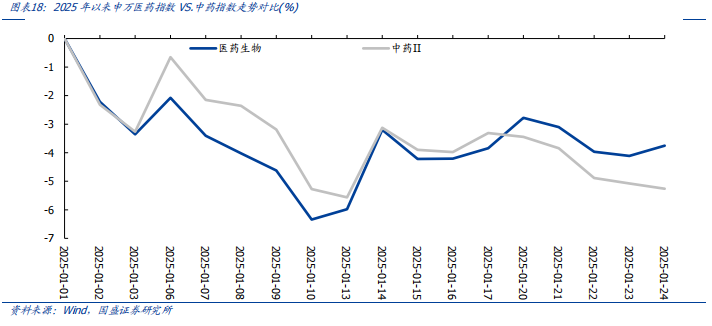

当周(2.3-2.7)申万医药指数上涨3.21%,中药指数上涨1.84%,跑输医药指数1.38个百分点;2025年初至今申万医药指数下跌0.68%,中药指数下跌3.19%,跑输医药指数2.51个百分点。

(2)中药周度复盘之个股涨跌幅

当周(2.3-2.7)涨跌幅排名前5为长药控股、香雪制药、振东制药、葫芦娃、金花股份。后5为*ST大药、济川药业、江中药业、东阿阿胶、云南白药。

(3)中药近期观点及未来前瞻

从三季报来看,中药超预期的来源:一方面是院内集采带来的放量;另一方面是中药创新药放量超预期。此前大家对于中药集采后放量预期较低,但从实际情况来看,集采后凭借身份优势,在进院准入等方面有较大优势,能够带动一定程度的放量。部分中药企业业绩走弱的原因分析:1)从需求及下游端来看,药店端承压以及消费力下降,导致部分企业产品消费走弱。从目前的情况来看,比价政策对于部分中药企业带来些许影响,后续需进一步观察政策走势。2)从成本端来看,虽然中药材价格水平有所回落,但由于企业库存的规则,导致目前使用的部分中药材仍处于价格高位,给成本端带来压力。3)从品类来看,四类药销售较差,报表期呼吸道疾病低发,需求较弱,同时部分公司有主动管控库存等行为,导致相关企业业绩承压.

后续建议积极关注:1)政策友好企业,如利空出尽后的集采放量、基药预期;2)25 年进入十四五收官之年,积极关注起国企的相关潜在动作;3)院外四类药相关 OTC 企业业绩拐点。

3.1.4 疫苗

(1)疫苗周度复盘之指数复盘&个股涨跌幅

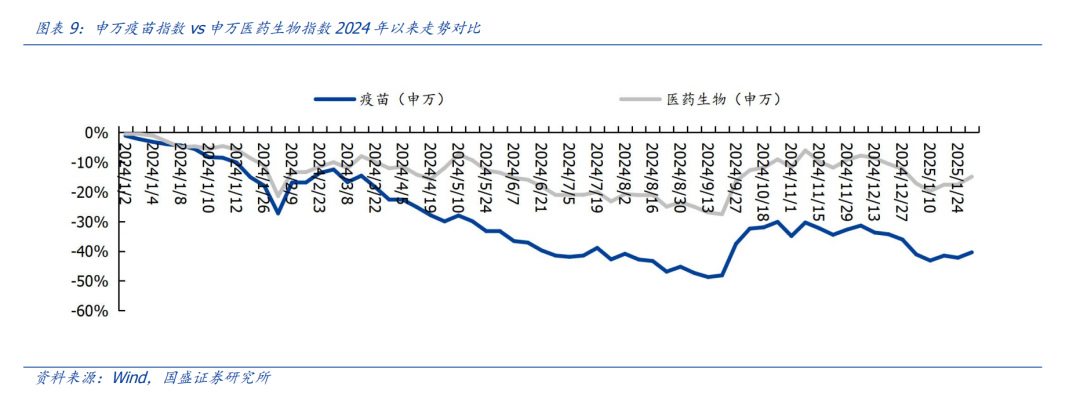

当周(2025.2.3-2025.2.7),申万疫苗指数(3.89%)跑赢申万医药生物指数(3.21%)0.67个百分点。2024年初至今,申万疫苗指数(-40.40%)跑输申万医药生物指数(-14.91%)25.49个百分点。

当周板块涨跌幅前3位分别是沃森生物7.62%、金迪克7.55%、康泰生物7.10%;涨跌幅后3位分别是欧林生物-1.31%、万泰生物-0.34%、康乐生物0.68%。

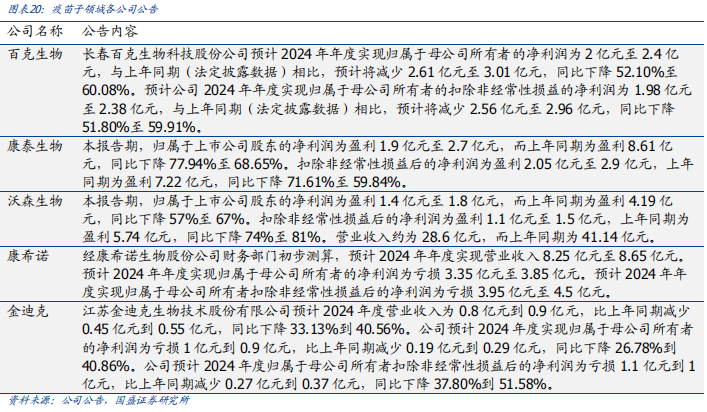

(2)重点公告

(3)疫苗近期观点及未来前瞻

近期观点:考虑经济周期,疫苗行业正在并预期还将面临一定挑战,需要探索新发展机遇,其中 HPV 疫苗、带状疱疹疫苗、RSV 疫苗、金葡菌疫苗等大单品受到市场较高关注,具有较大发展潜力。

重要观测点:在研疫苗研发进展。

3.1.5 血制品

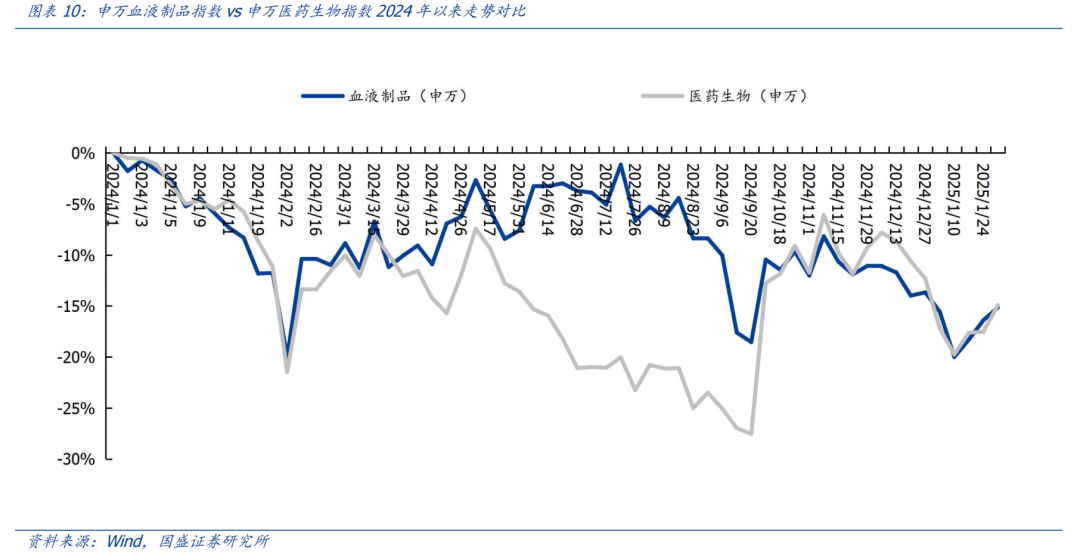

(1)血制品周度复盘之指数复盘&个股涨跌幅

当周(2025.2.3-2025.2.7),申万血液制品指数(1.09%)跑输申万医药生物指数(3.21%)2.12个百分点。2024年初至今,申万血液制品指数(-15.16%)跑输申万医药生物指数(-14.91%)0.25个百分点。

当周板块涨跌幅第1位是派林生物2.07%、最后一位是天坛生物0.10%。

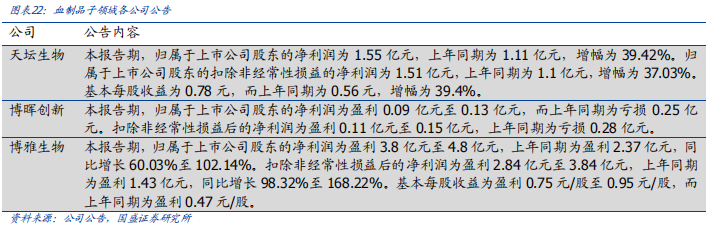

(2)重点公告

(3)血制品近期观点及未来前瞻

近期观点:板块属资源刚需,整体增长平稳。进一步整合不断壮大以及浆站的持续拓展将是未来趋势,吨浆规模仍然是板块内企业发展的重中之重。特殊宏观环境后,医生、患者对血制品尤其是静丙的认知度有较大提升,预计后续静丙将持续驱动行业增长,此外,纤原、PCC 等产品在我国亦有一定深挖潜力。有一些标的受益于股东转化的近期也要重视,比如上海莱士等,后续行业整合可持续跟踪。

重要观测点:行业整合情况、产品价格情况

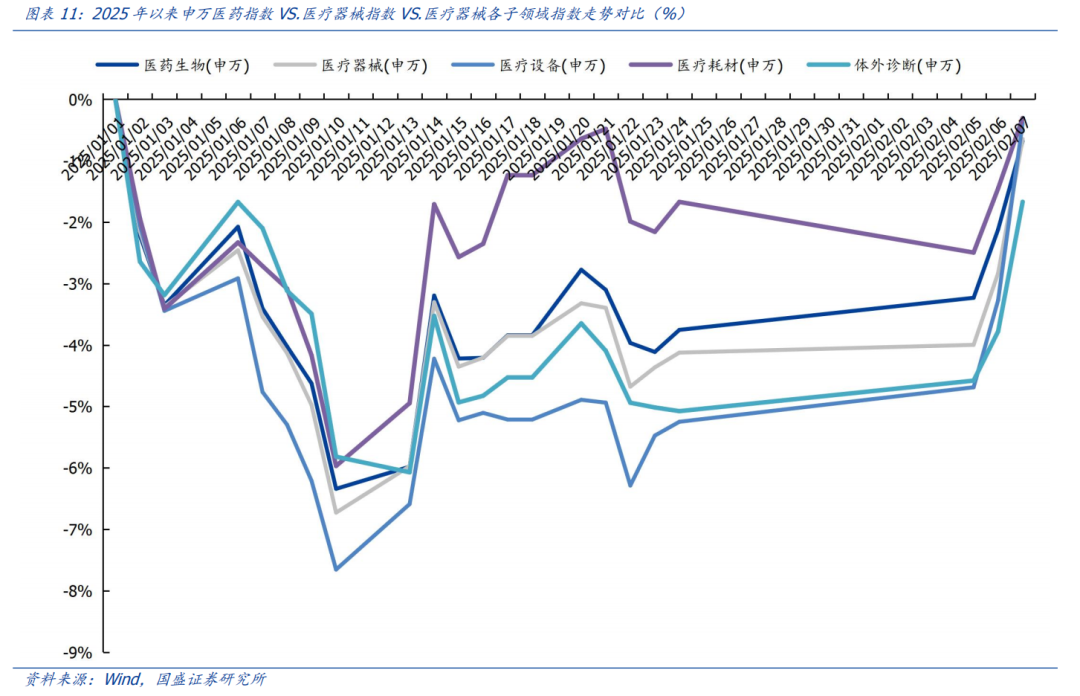

3.2 医疗器械板块周度复盘

(1)医疗器械周度复盘之指数复盘

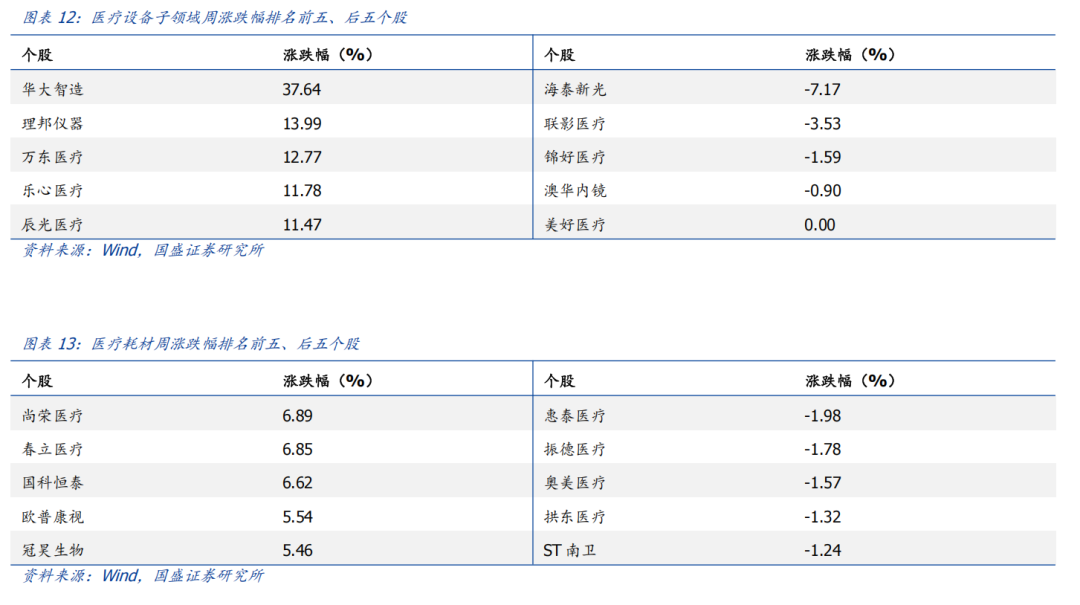

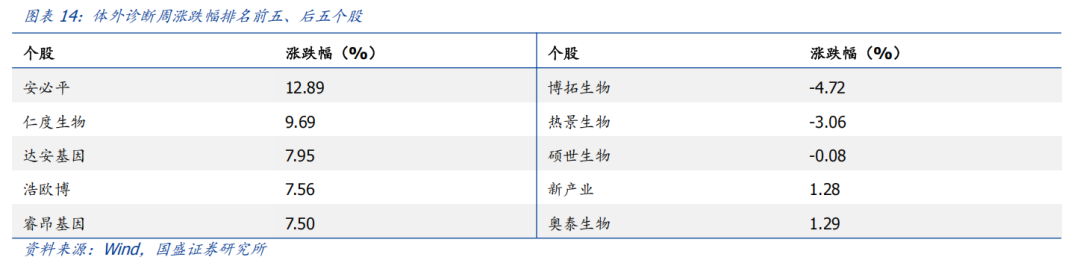

当周(2.3-2.7)申万医药指数上涨3.21%,医疗器械指数上涨3.63%,跑赢医药指数0.43个百分点。分细分领域看:医疗设备指数上涨5.14%,医疗耗材指数上涨1.39%,体外诊断指数上涨3.59%。

2025年初至今申万医药指数下跌0.68%,医疗器械指数下跌0.65%,医疗设备指数下跌0.38%,医疗耗材指数下跌0.31%,体外诊断指数下跌1.67%。医疗设备指数跑赢医药指数0.30%,耗材指数跑赢医药指数0.37%,体外诊断指数跑输医药指数0.99%。

(2)医疗器械周度复盘之个股涨跌幅

(3)医疗器械周度复盘之热点聚焦

1)医疗设备领域关注的行业问题:

➢ 医疗设备更新落地情况、相关标的受益程度。

➢ 找寻“出海增量逻辑”相关标的有哪些?

➢ 医疗设备各地招采恢复情况如何?新品入院推广恢复程度?

医疗设备领域关注个股:

迈瑞医疗、联影医疗、澳华内镜、三诺生物、美好医疗、怡和嘉业等。

2)医疗耗材领域关注的行业问题:

➢ 骨科集采续约出清及边际改善情况?

➢ 电生理手术景气度持续性?

➢ 集采政策推行落地情况?还有哪些品种未来可能集采?

医疗耗材领域关注个股:

爱博医疗、惠泰医疗、微电生理、心脉医疗、迈普医学、英科医疗等。

3)体外诊断领域关注的行业问题:

➢ Drgs 推行对检测量的影响;

➢ 安徽牵头的传染病、性激素等发光试剂省级联盟集采落地与执行情况?

➢ 2024 年 12 月 30 日安徽肿标、甲功集采结果出炉,关注后续落地执行情况。

体外诊断领域关注个股:

圣湘生物、新产业、普门科技、万孚生物、安必平、英诺特、九安医疗等。

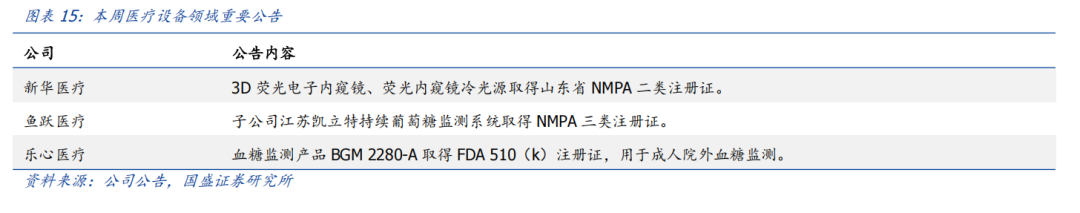

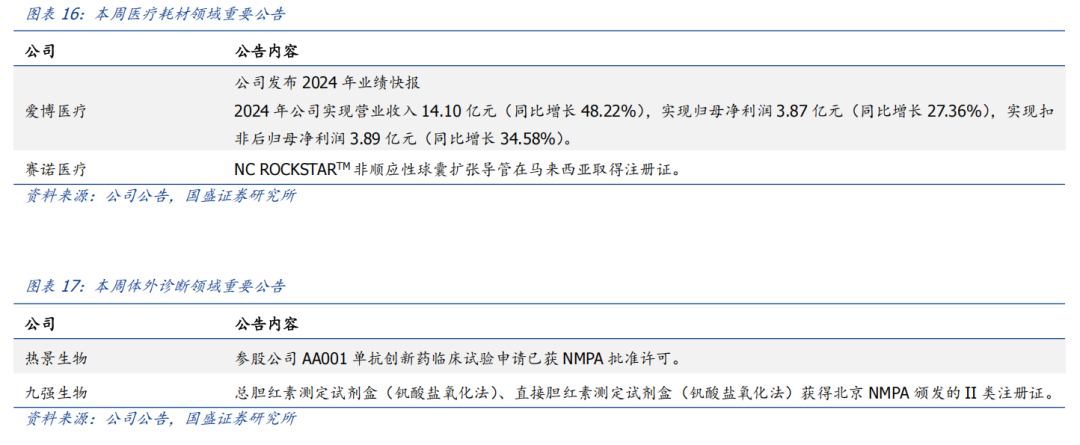

(4)医疗器械周度复盘之重点事件

(5)医疗器械近期观点及未来前瞻

1)医疗设备:

短期关注:设备更新后续推进节奏;“出海增量逻辑”相关标的;各地招投标的恢复节奏。我们认为反腐影响偏短期,积压的采购需求后续有望释放。关注:1)新品放量有望拉动业绩增长的企业;2)超跌股价处于底部且有望迎来拐点的企业;3)业绩增长稳健、确定性高兼具估值性价比的核心资产。

长期逻辑:国产替代 医疗新基建 国际化,行业角度关注政策变化 需求周期 技术周期,个股角度关注产品生命周期。

2)高值耗材:

短期关注:1)“出海增量逻辑”相关标的;2)集采政策预期有变化的行业;3)手术量同比高增长、高景气的赛道如电生理;4)医疗反腐对手术量影响、新品入院情况等。

长期逻辑:国产替代 国际化。行业角度关注集采政策变化,个股角度关注产品品类(市场空间) 销售入院等。

3)低值耗材:

短期关注:1)海外:客户去库存后需求恢复情况,是否有新拓大客户等;2)国内:常规业务恢复情况、新项目推进进展等。关注恢复弹性较大且兼具估值性价比的标的。3)美国加关税可能的影响。

长期逻辑:品类拓展 渠道扩张 绑定大客户(特别是海外)。

4)体外诊断:

短期关注:1)DRGs 的推行对检测量的影响;2)关注后续安徽 IVD 省际联盟集采执行情况;3)2024 年 12 月 30 日,安徽肿标、甲功集采结果出炉,关注后续落地执行情况;

4)医疗反腐对仪器装机的影响;5)账上现金及等价物较多,投资安全边际高的个股。

长期逻辑:国产替代 国际化,行业角度关注集采政策演变,个股角度关注装机、单产提升、海外收入占比等方面。

3.3 配套领域

3.3.1CXO

(1)CXO 周度复盘之指数复盘

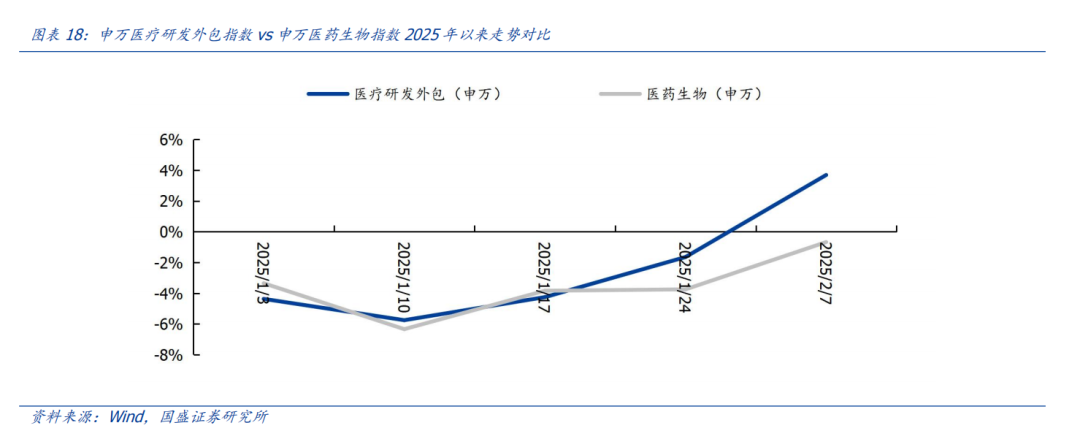

当周(2.3-2.7),申万医疗研发外包指数( 6.17%)跑赢申万医药生物指数( 3.21%)2.96pcts,2025年初至今申万医疗研发外包指数( 3.69%)跑赢申万医药生物指数(-0.68%)4.36个百分点。

(2)CXO 周度复盘之个股涨跌幅

当周CXO子领域涨跌幅排在前五的个股分别是药石科技、成都先导、药明生物、美迪西、维亚生物;后五的个股分别是方达控股、金斯瑞生物科技、诺泰生物、圣诺生物、皓元医药。

(3)CXO 近期观点及未来前瞻

近期观点:

我们认为 CXO 未来有望受益于全链条鼓励创新政策预期带来的创新情绪提升和水位提升,尤其预期国内有产业政策支持,投融资潜在可能改善的情况下,国内前端业务有望回暖。CXO经历长时间调整,板块估值&仓位均处历史低位,创新药环境变化等负向预期基本体现在当前估值里,短期风险不大。中长期看,随着新冠高基数消化、外部环境改善与新能力新产能陆续贡献,板块增速有望拐点向上,且多肽、寡核苷酸、CGT 等新分子新疗法有望持续注入板块高景气,看好 CXO 板块底部布局机会。

未来一个月重要观测点:美国生物安全法案进展,创新药投融资变化趋势,减肥药产业链相关研发、订单、产能数据等。

3.3.2 原料药

(1)原料药周度复盘之指数复盘

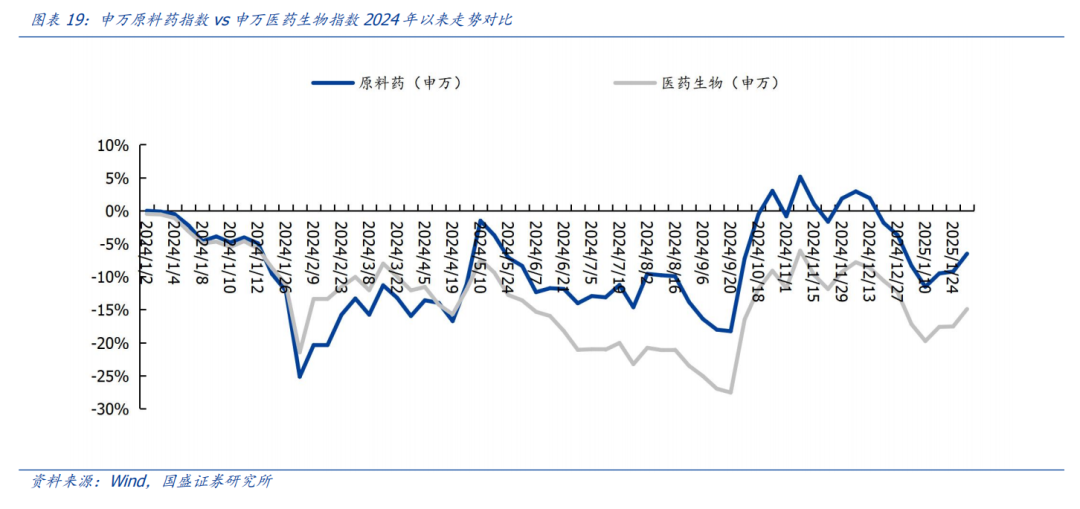

当周(2025.2.3-2025.2.7),申万原料药指数(2.28%)跑输申万医药生物指数(3.21%)0.93个百分点。2024年初至今,申万原料药指数(-6.52%)跑赢申万医药生物指数(-14.91%)8.39个百分点。

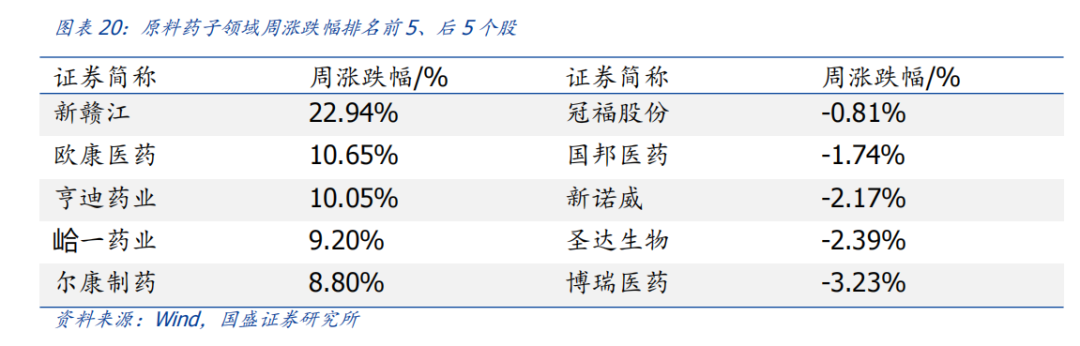

(2)原料药周度复盘之个股涨跌幅

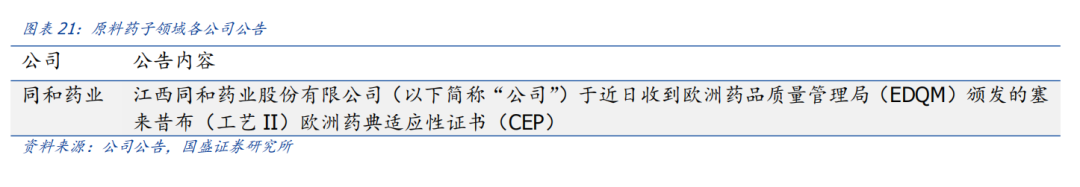

(3)原料药周度复盘之重点事件

(4)原料药近期观点及未来前瞻

1)近期观点

2023 年对于原料药行业来说相对较为特殊,特殊宏观环境之后下游客户的库存水平较高、产能扩张周期、外部竞争加剧等多重因素叠加,特色原料药各品种价格基本都在低位,体现在报表上就是收入端基本没有增长,利润端甚至还有下滑。

从量到价,预计原料药板块整体业绩仍旧呈现环比恢复的趋势。与此同时,部分特色原料药企第二曲线逐步体现,尤其是制剂板块推广放量陆续体现,对冲缓解了原料药板块的压力。

节奏角度,因为部分品种降价是发生 2023 年下半年,包括制剂端的医疗反腐也是自去年下半年开展,故而 2024 年下半年同期基数会低一些,预计下半年业绩压力会小于上半年,随着成本压力释放、原料药价格回升,板块基本面有望持续向好。

此外,GLP1 药物目前是市场热点,为原料药行业带来较大弹性,具有 GLP-1 先发优势的企业值得重点关注。

2)重要观测点

原料药价格及减肥药产业链相关研发进展、订单、产能数据等。

3.3.3 药店

(1)药店周度复盘之指数复盘

以益丰药房、大参林、老百姓、一心堂、健之佳、漱玉平民、华人健康7家药店为样本池,药店板块当周(2.3-2.7)周涨幅2.46%,跑输申万医药指数0.75%。

(2)药店周度复盘之个股涨跌幅

当周(2.3-2.7)涨跌幅排名靠前的为漱玉平民,涨跌幅最末的为大参林。

(3)药店近期观点及未来前瞻

我们认为,目前政策后续推进方向尚未明确,对药店业绩未产生直接影响,短期情绪波动较大,建议积极关注业绩稳健的龙头企业与后续政策推进情况。此外,药店行业集中度提升及处方药外流大逻辑没有变化,在老龄化趋势下,龙头药房有望稳健发展。立足2024 年,门诊统筹有望贡献显著增量,带动药店客流及毛利额的进一步提升,建议积极关注业绩稳健龙头企业。

门诊统筹政策已拉开序幕,市场部分演绎对处方外流的预期,但由于医留政策、监管程度、经济水平等差异,各地推进不一,我们认为,经过前期逐步摸索,2024 年各省方案有望进一步明朗,门诊统筹与处方外流有望加速推进。

行业集中度仍处于持续提升阶段,龙头药房扩张速度仍处于较高水平,通过自建、并购以及加盟等不同方式,龙头企业规模有望进一步提升;同时随区域市占率的提升,盈利能力有望同步改善。

未来一个月重要观测点:部分省份个账改革、线上处方流转政策推进程度、门诊统筹进展及其对药店的影响。

3.3.4 医药商业

(1)医药商业周度复盘之指数复盘

以沪深及港股20家医药商业公司(流通)为样本池,医药商业板块当周(2.3-2.7)涨跌幅3.31%,跑赢申万医药指数0.09%。

(2)医药商业周度复盘之个股涨跌幅

当周(2.3-2.7)涨跌幅排名前5为塞力医疗、药易购、开开实业、人民同泰、瑞康医药。后5为国药股份、柳药集团、鹭燕医药、九州通、上海医药。

(3)医药商业近期观点及未来前瞻

近期观点:估值在大环境下有一定偏好度,后面继续关注国企商业公司、有变化的商业公司,如柳药集团、九州通,以及 CSO 赛道百洋医药。未来一个月重要观测点:院内恢复情况。

3.3.5 医疗服务

(1)医疗服务周度复盘之指数复盘

以沪深及港股19家医疗服务公司(医院)为样本池,医疗服务板块当周(2.3-2.7)的涨幅5.18%,跑赢申万医药指数1.97%。

(2)医疗服务周度复盘之个股涨跌幅

当周(2.3-2.7)板块内19家公司涨跌幅排名前5名为美年健康、海吉亚医疗、三博脑科、瑞尔集团、国际医学;排名后5名为三星医疗、固生堂、希玛眼科、信邦制药、朝聚眼科。

(3)医疗服务近期观点及未来前瞻

近期观点:一方面,股价经过长时间调整,资金层面压力相对出清,估值分位很低(2020 年初至今维度)。另一方面,消费医疗与消费恢复密切相关,若加之有经营变化,未来一段时间值博率较高。选股角度,看两个方面,一是筹码结构干净、股价低位(预期没有那么满)。二是未来几个季度经营趋势向上。

未来一个月重要观测点:各公司月度数据,市场消费数据。

3.3.6 生命科学产业链上游周度复盘

(1)生命科学产业链上游周度复盘之指数复盘

生命科学产业链上游暂无Wind指数,该板块包括公司我们可分为三大类:耗材服务类、制药装备类、科研仪器类,自2022年以来,投融资数据承压叠加其它宏观因素等,企业经营存在一定挑战,随着业绩增速趋缓相关企业估值逐步有所消化,随着大部分企业经营趋势向好,关注后续上游企业业绩企稳回升趋势。

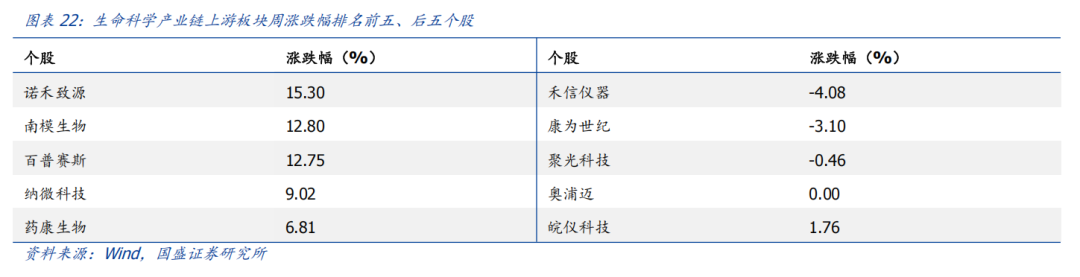

当周(2.3-2.7)申万医药指数上涨3.21%,生命科学产业链上游公司股价多数上涨,涨幅算数平均值为4.90%,涨幅中位数为4.96%。

2025年初至今申万医药指数下跌0.68%,生命科学产业链上游公司股价多数上涨,涨幅算数平均值为3.98%,涨幅中位数为4.04%,生命科学产业链上游板块跑赢申万医药指数。

(2)生命科学产业链上游周度复盘之个股涨跌幅

(3)生命科学产业链上游周度复盘之热点聚焦

1)生命科学产业链上游关注的行业问题:

➢ 国内投融资数据何时迎来较大回暖,带动早期研发项目量增?

➢ 高校研发费用划拨是否有收紧趋势?

➢ 对于随研发管线推进产品需求用量迎来较大增加的企业,在手管线推进重要节点跟

进;三期及商业化变更进展等;

➢ 下游需求压制情况下,行业价格竞争是否加剧,毛利率变化趋势如何?

➢ 上游各细分领域市场空间相对有限,国际化打开长期成长空间,海外客户突破及收

入占比关注度高。

2)生命科学产业链上游关注个股:

(4)子领域重点事件/重点政策/重点公告/重要数据

本周上游领域无重点公司公告。

(5)生命科学产业链上游近期观点

1)耗材及服务

短期关注:企业经营拐点。上游大部分企业经历业绩调整后,有望迎来企稳回升。上游相关标的政策免疫且跌幅较大,间歇性会有反弹行情,上游持续性/板块性的机会还需行业景气度回升来支撑。

a.高校科研端:需求逐步恢复但强度有限。此外需关注财政压力下科研经费投入是否受影响(2023 年国家统计局 R&D 经费支出达 3.33 万亿,同比增速 8.1%,维持了较高增长。继续关注 2024 年 R&D 投入变化)。

b.工业研发端:客户以早期 biotech 企业为主,海外投融资逐步好转,国内投融资磨底早期管线趋稳,海外早期药物研发推进较稳定。海外占比高的标的可适当关注。长期逻辑:国产替代 国际化,行业角度关注投融资景气度、竞争激烈程度,个股角度关注 SKU 扩展、客户拓展、海外收入占比等方面。

2)制药装备:

短期关注:新签订单景气度。代表性企业“合同负债”、“盈利能力”均表现一般,短期“周期股”属性比较难消除,需新增订单持续超预期支撑业绩和股价表现。因为下游药企“降本增效”、“固定资产投资谨慎”等因素,预计新签订单压力较大,产品结构变化等因素可能影响毛利率表现。

3)科研仪器:

短期关注:新签订单景气度。这是未来几年需重视的板块之一,国产替代率低提供业绩弹性空间,卡脖子属性提供估值溢价,少有的景气逻辑细分领域。目前订单受到一定扰动,后续看政策催化及国产替代进程,追踪订单,跟拐点。重点关注聚光科技

四、医药行情回顾与热点追踪

4.1 医药行业行情回顾

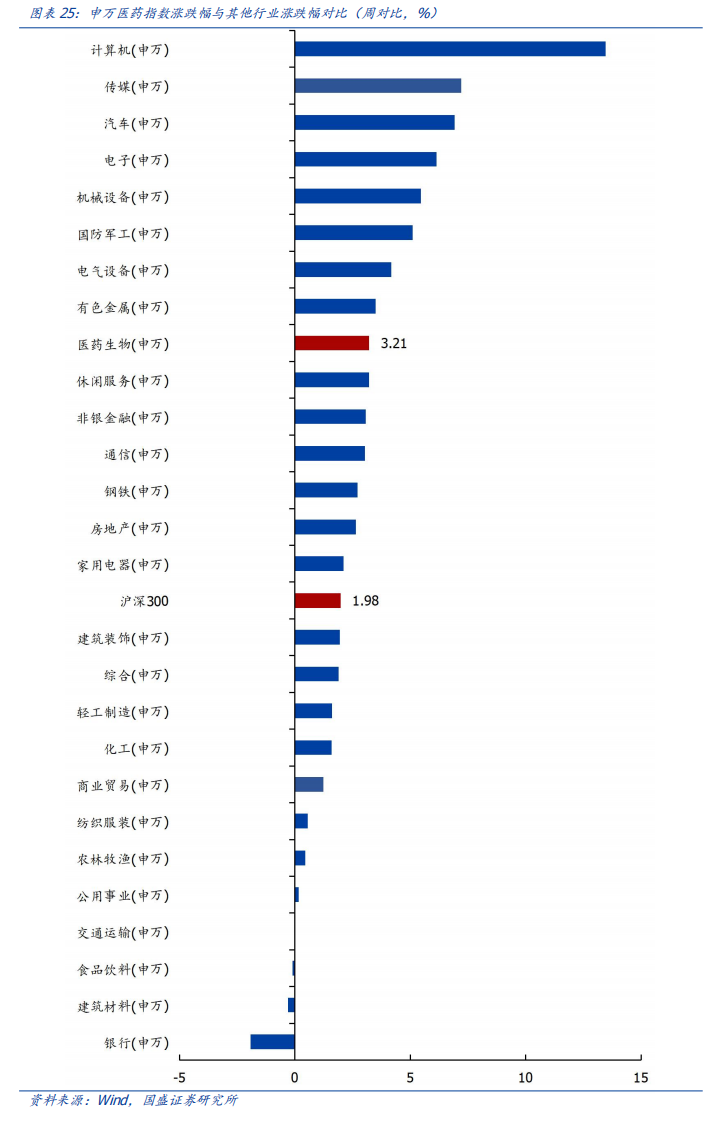

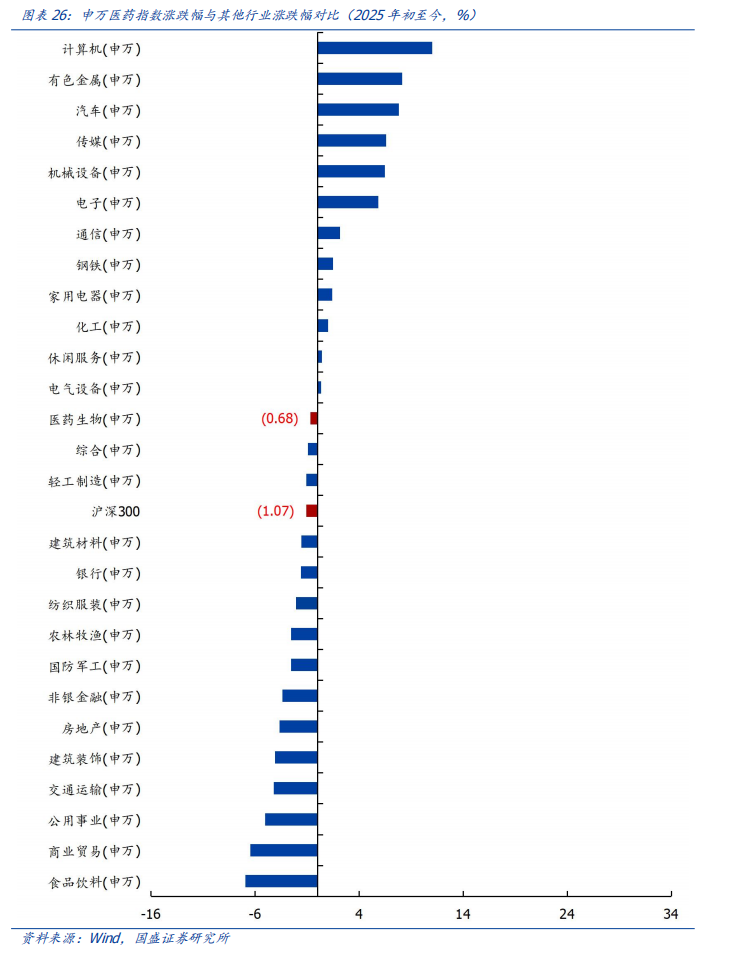

当周(2.3-2.7)申万医药指数环比3.21%,跑输创业板指数,跑赢沪深300指数。当周申万医药指数周环比3.21%,沪深300指数周环比1.98%,创业板指数周环比5.36%,医药跑赢沪深300指数1.23个百分点,跑输创业板指数2.14个百分点。2025年初至今申万医药下跌0.68%,沪深300下跌1.07%,创业板指数上涨1.53%,医药跑赢沪深300指数,跑输创业板指数。

在所有行业中,当周(2.3-2.7)医药涨跌幅排在第9位。2025年初至今,医药涨跌幅排在第13位。

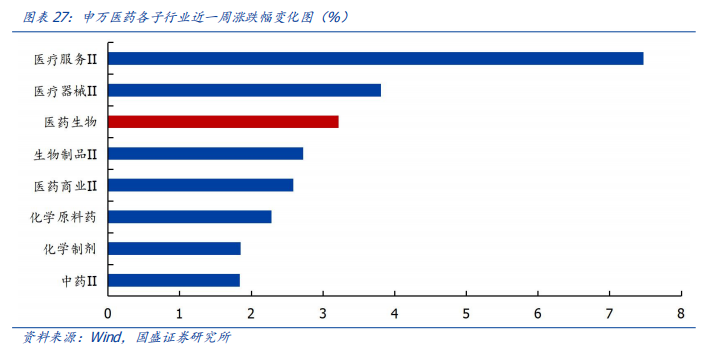

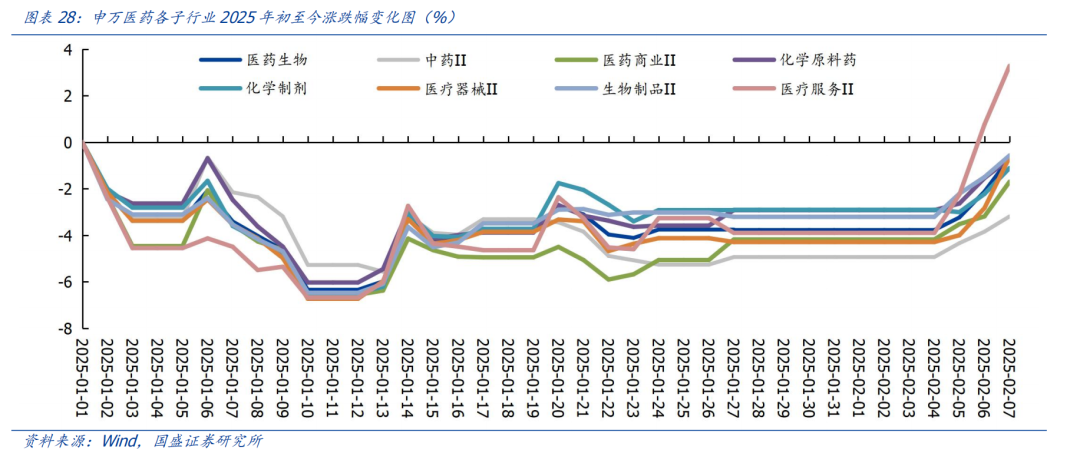

子行业方面,当周(2.3-2.7)表现最好的为医疗服务II,环比7.47%;表现最差的为中药II,环比1.84%。

化学制剂年度涨跌幅行业内领先。2025年初至今表现最好的子行业为医疗服务II,上涨3.28%;表现最差的为中药II,下跌3.19%。其他子行业中,化学制剂下跌1.11%,医药商业II下跌1.70%,化学原料药下跌0.70%,医疗器械II下跌0.65%,医药生物下跌0.68%。

4.2 医药行业热度追踪

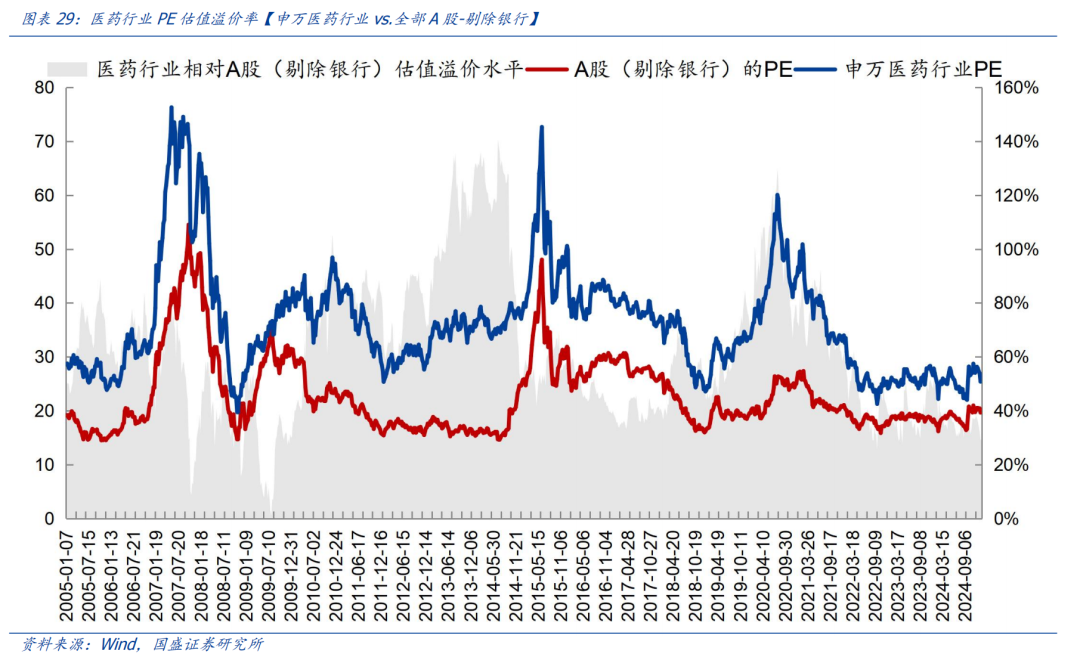

估值水平上升,处于平均线下。当周,医药行业估值PE(TTM,剔除负值)为25.91,较上一周上升0.51个单位,比2005年以来均值(36.27)低10.36个单位,当周医药行业整体估值上升。

行业估值溢价率上升,处于平均线下。当周医药行业PE估值溢价率(相较A股剔除银行)为29.23%,较上一周上升0.03个百分点。溢价率较2005年以来均值(62.53%)低33.30个百分点,处于相对低位。

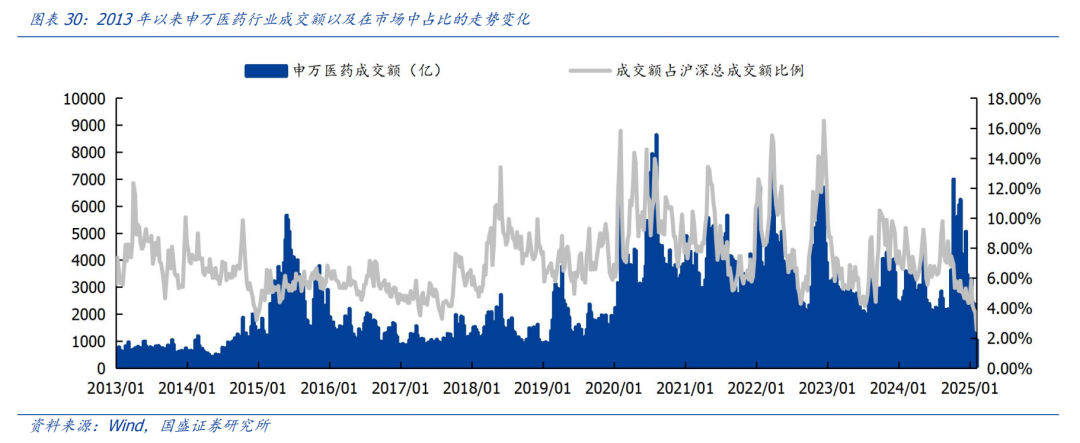

当周(2.3-2.7)医药行业热度较上一周上升。医药成交总额1046.68亿元,沪深总成交额为41354.77亿元,医药成交额占比沪深总成交额比例为2.53%(2013年以来成交额均值为7.18%)。

当周(2.3-2.7)涨跌幅排名前5为华大智造、华大基因、嘉和美康、*ST普利、三元基因。后5为*ST大药、海泰新光、百利天恒-U、稳健医疗、三星医疗。

滚动月涨跌幅排名前5为迈瑞医疗、华大智造、华大基因、明月镜片、嘉和美康。后5为百利天恒-U、惠泰医疗、联影医疗、海泰新光、禾信仪器。

风险提示

1)医药负向政策超预期:近年来,医药领域陆续出台,如仿制药带量采购、高值耗材带量采购、创新药医留谈判等系列政策,与之相关的品种或企业实际经营情况或受到影响,如果后续还有降价等政策出台,相关企业经营可能会遇到阶段性压力。

2)行业增速不及预期:部分板块及产品竞争格局恶化,以及负向政策的扰动,导致增速不及预期。

3)行业竞争加剧风险:随着同类型产品不断上市或新一代产品上市,医药行业竞争可能加剧,产品市场份额存在不及预期或下滑风险,影响相关企业营收和利润。

VIP复盘网

VIP复盘网