买入(维持)

盈利预测与估值

投资要点

Q4业绩超市场预期。预告25年归母净利4.7~5.5亿元,同比 56%~83%,中值5.1亿元;扣非净利4.4~5.2亿元,同比 62%至92%。其中Q4归母净利1.6至2.4亿元,同比 113%至218%,环比 37%~105%,中值2.0亿元;扣非净利润1.5至2.3亿,同比 112%~227%,环比 25%~93%。

多因素推动、Q4电池箔盈利水平明显提升。我们预计25Q4电池箔销量环比增长10%以上,全年近20.8万吨,预计26年出货量28万吨,同比增长35%。盈利端,我们预计Q4单吨利润2500-3000元/吨,环比Q3提升至1000元/吨以上,主要原因:1)涂炭铜箔Q4出货占比预计同比提升2pct至17%,全年占比15%;2)客户账期缩短,并且部分客户涨价落地;3)规模化生产,成本下降;4)Q4铝价单边上涨,贡献小幅库存收益。展望26年,铝箔加工费仍有向上空间,我们预计单吨利润有望达到3k/吨。

传统箔业绩稳定。我们预计Q4包装箔和空调箔出货量环比下降约20%,主要由于淡季 部分产能转产生产锂电箔,预计25年全年出货同比持平,贡献1亿左右利润,我们预计26年传统箔出货维持稳定。

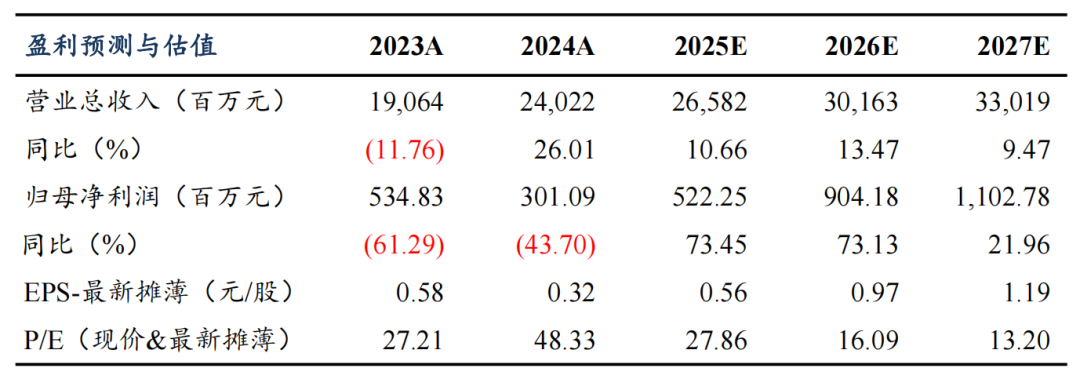

盈利预测与投资评级:由于铝价上涨且铝箔加工费仍有上涨空间,我们预计25-27年归母净利润5.2/9/11亿(原预测值为4.5/6/7.5亿),同比增73%/73%/22%,对应PE为28x/16x/13x,给予26年25x估值,对应目标价24元,维持“买入”评级。

VIP复盘网

VIP复盘网