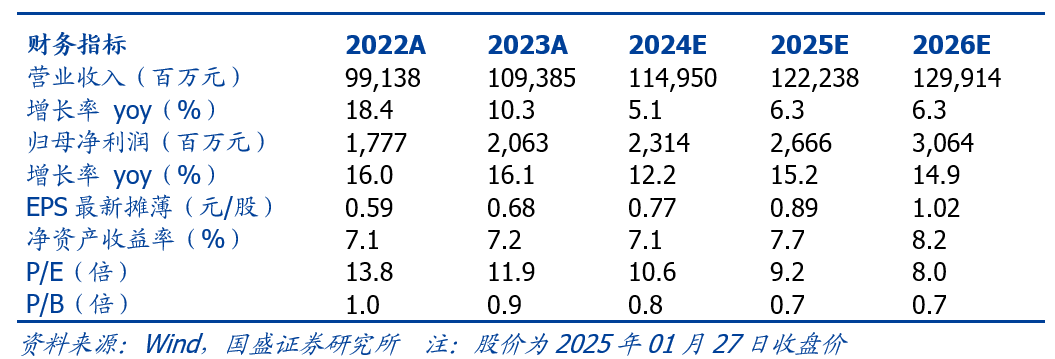

投资建议:预测公司2024-2026年归母净利润分别为23.1/26.7/30.6亿元,同增12%/15%/15%(2023-2026年CAGR 14%),EPS分别为0.77/ 0.89/1.02元,PE分别为10.6/9.2/8.0倍,首次覆盖给予“买入”评级。

1.

1.1. 公司简介:承建了我国全部在役核电机组的核岛工程

公司主营核电工程、工业和民用工程建设,是我国核电工程建设主力军。其中在核电工程领域,公司是我国核电工程建设领域历史最久、规模最大、专业一体化程度最高的企业,自1985年承建秦山核电以来,承建了我国全部在役核电机组的核岛工程,是全球唯一一家连续39年不间断从事核电建造的领先企业,代表着我国核电工程建造的最高水平。

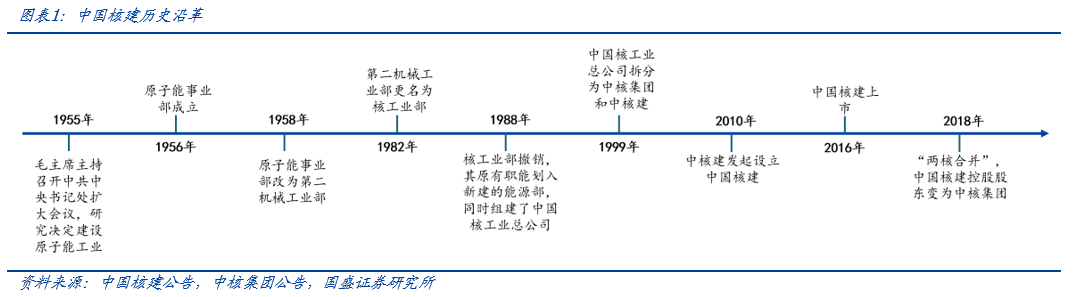

1955年,毛主席主持召开中共中央书记处扩大会议,研究决定建设原子能工业,次年7月原子能事业部成立;1958年原子能事业部改为第二机械工业部;1982年更名为核工业部;1988年,随着改革的深化和政府职能的转变,核工业部撤销,其原有职能划入新建的能源部,同时组建了中国核工业总公司,承担核电、核燃料、核应用技术等领域的科研开发、建设和生产经营,以及对外经济合作和进出口业务;1999年中国核工业总公司改组,拆分为中国核工业集团公司(中核集团)和中国核工业建设集团公司(中核建)。

2010年,中核建作为主要发起人,联合中国信达、航天投资和中国国新设立中国核建(中国核工业建设股份有限公司),其中中核建将其持有的从事军工工程、核电工程、工业与民用工程建设业务为主业的10家下属二级公司的股权投入公司。

2016年,公司完成A股上市。

背靠中核集团,是集团旗下工程建设上市主体。公司控股股东是中核集团,截至2024Q3持股56.80%,实控人为国务院国资委;此外中国信达、国家军民融合产业投资基金有限责任公司分别持有公司10.27%/3.15%股份。整体持股比例相对集中。中核集团是中央直接管理的特大型国有重要骨干企业,是国家核科技工业主体,是推进核能开发利用、核工程建设、核技术应用的国家队和主力军,拥有完整的核科技工业体系,资产规模约1.4万亿元,员工总数18万人。中核集团旗下拥有中国核建、中国核电、中核科技、中核国际、中国同辐、中国核能科技、同方股份共7家上市公司,其中中国核建是工程建设上市主体。

1.2. 主营业务:立足核电,纵向深耕建筑工程价值链

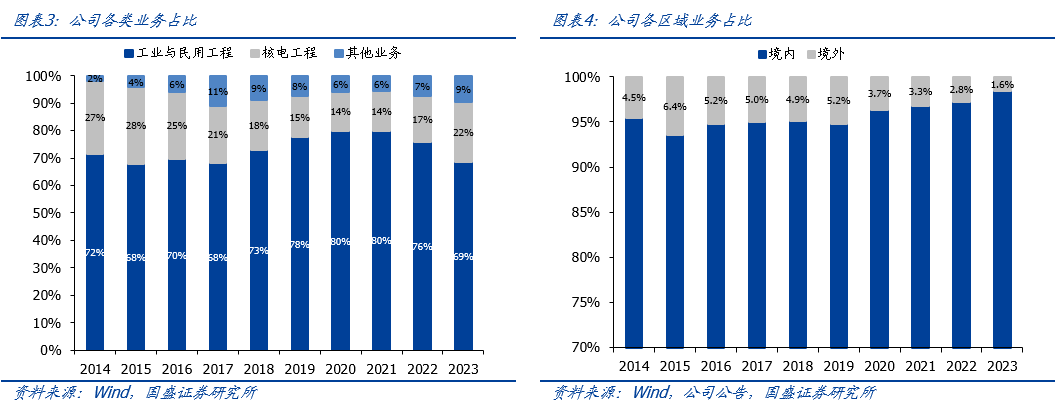

核电工程为立足之本,纵向深耕建筑工程价值链。公司主要业务为工程建设,2023年公司核电工程收入占比22%,工业与民用工程收入占比69%。目前已形成以核电工程建设为立足之本,纵向深耕建筑工程价值链的业务布局。从区域上看,公司以境内业务为主,2023年境内业务收入占比98%。

1)核电工程

公司是核电工程建设龙头,承建了我国全部在役核电站的核岛工程。公司先后承建完成了浙江秦山核电站、广东大亚湾核电站、广东岭澳核电站、江苏田湾核电站核电机组等全部在役核电机组的核岛及部分常规岛工程建设;目前正在承担包括辽宁红沿河核电站、广东台山核电站、福建福清核电站、浙江三门核电站等共计12个核电站28台机组的核岛及部分常规岛工程建设。

2)工业和民用工程

是公司当前重点发展的业务,主要依托在核电工程建设领域积累的经验和技术,在工业与民用工程建设领域持续进行业务延伸。其中公司利用系统工程、核电工程严格的质保体系和技术实力,重点发展石油化工、能源、冶金、建材、房屋建筑、市政和基础设施等多个行业领域的工程建设业务,已成为我国大型复杂工业与民用工程建设的重要力量。

1.3. 财务分析:业绩持续增长,盈利能力稳步提升

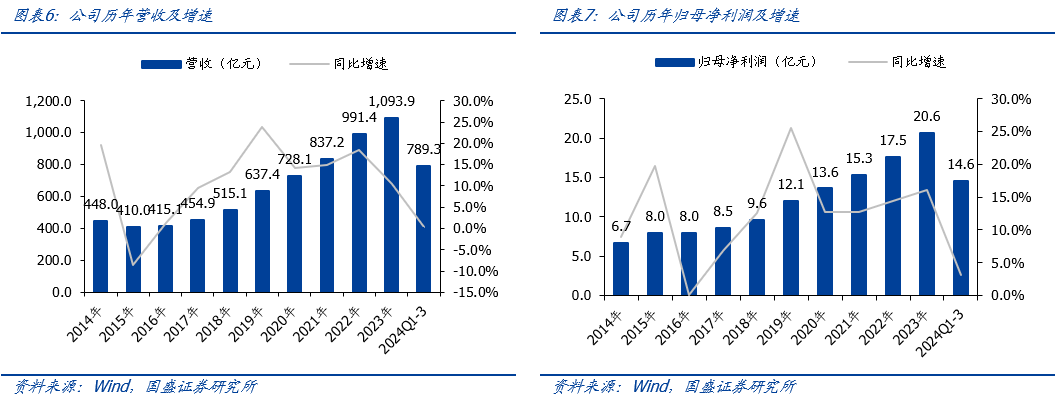

营收利润稳步增长。自公司2016年上市后,公司年度营收与利润始终保持正增长,2016-2023年公司收入/归母净利润CAGR分别为14.8%/14.5%。2023年公司营收/归母净利润分别同增10.3%/16.1%,利润增速较快主因高毛利的核电工程业务占比提升、工业与民用工程毛利率提升、以及投资收益有所增多。2024年Q1-3公司营收/归母净利润分别同增0.4%/3.1%,增速较往年有所放缓,预计主因公司在宏观需求偏弱及政府资金偏紧背景下,工业与民用工程业务确收有所放缓(2024H1工业与民用工程营收357亿元,同降6%;核电工程151亿元,同增30%)。

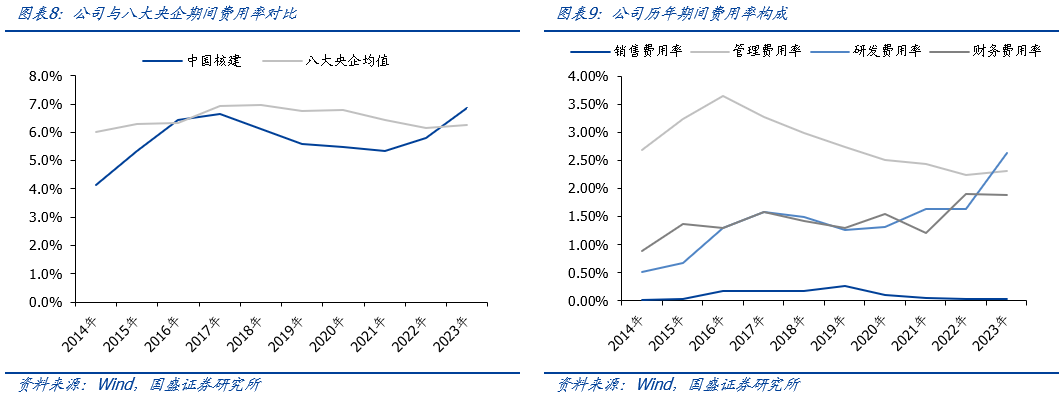

费用率与八大央企整体相近,研发费用率近年来持续提升。公司上市以来期间费用率整体与八大央企相近,2023年期间费用率6.9%,其中销售/管理/研发/财务费用率分别为0.04%/2.31%/2.63%/1.89%。公司近年来研发费用率呈明显上升趋势,主要系公司持续加大核电工程等重点领域施工技术研发。

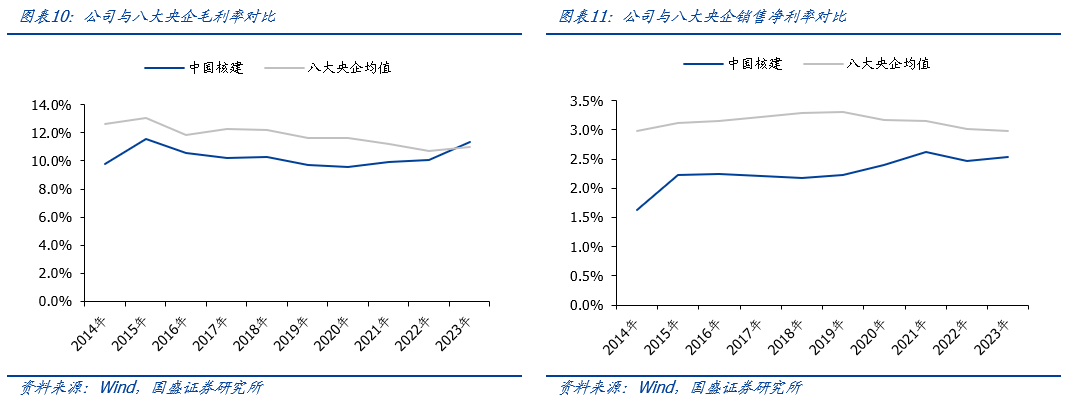

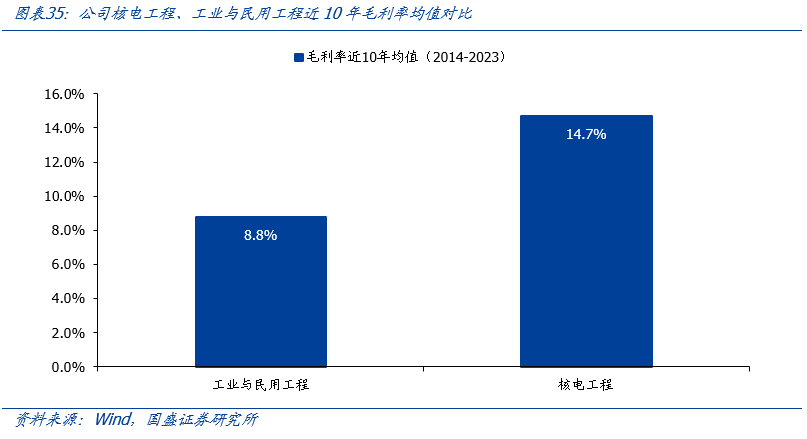

受益高毛利核电业务占比提升,近年来利润率稳步提升。2023年公司毛利率11.4%,高于八大央企平均水平;净利率2.5%,略低于八大央企平均水平。其中,公司核电工程毛利率较高,2023年核电工程/工业与民用工程毛利率分别为13.5%/9.5%,随着近年来核电工程业务占比提升,以及公司工业与民用工程毛利率提升,公司整体毛利率呈稳步提升趋势。

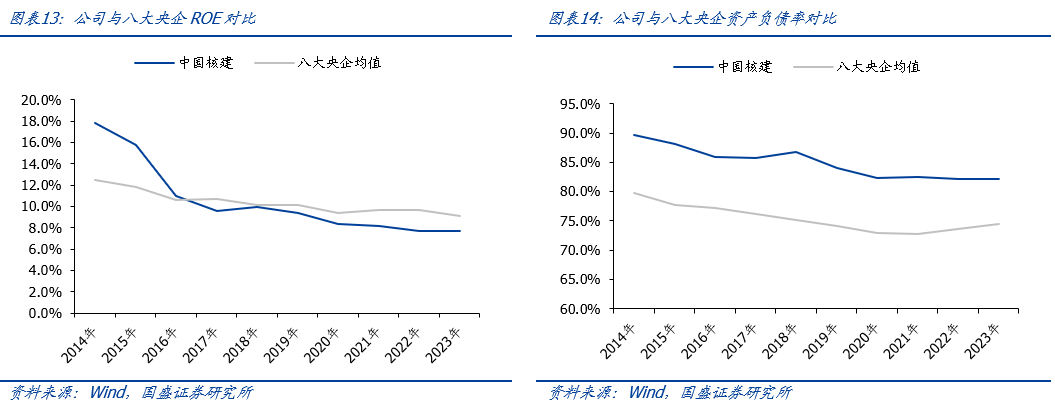

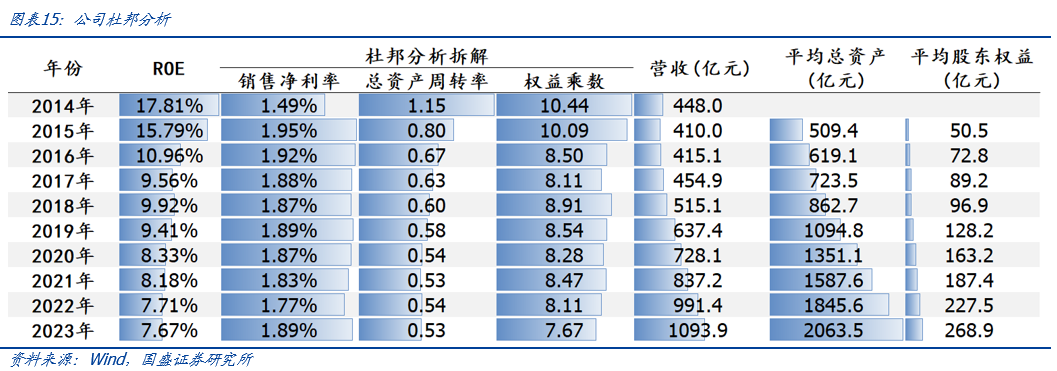

ROE较八大央企均值偏低,负债率持续压降。在净利率低于八大央企平均水平的情况下,公司近年来还持续压降资产负债率,权益乘数下降,推动ROE整体呈下降趋势,且较八大央企均值略低。

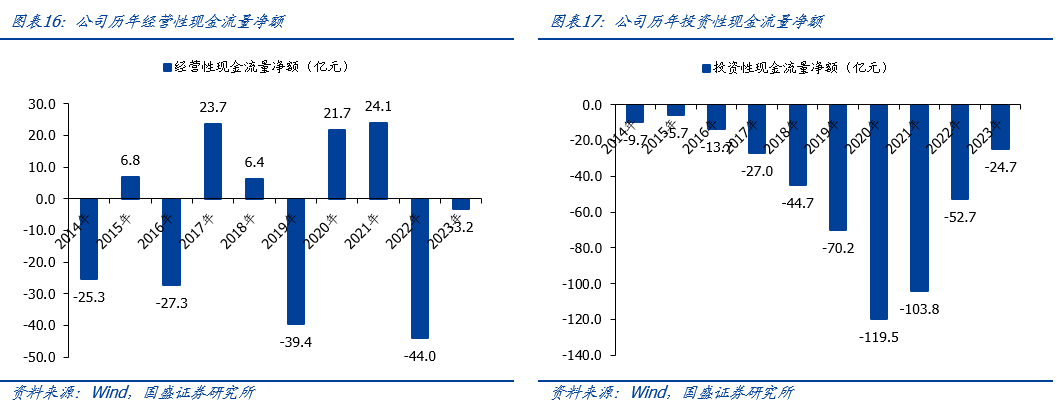

经营性现金流波动较大,投资性现金流净流出逐年收窄。公司经营性现金流各年波动较大,2023年净流出3.2亿元,较上年流出规模明显收窄,目前公司极其重视现金流,预计后续将持续加大对项目结算回款工作力度。投资性现金流近年来流出规模持续收窄,主要系PPP项目进入运营期,项目建设金额投入减少。

2.

2.1. 核电基荷电源意义重大,后续有望保持景气发展

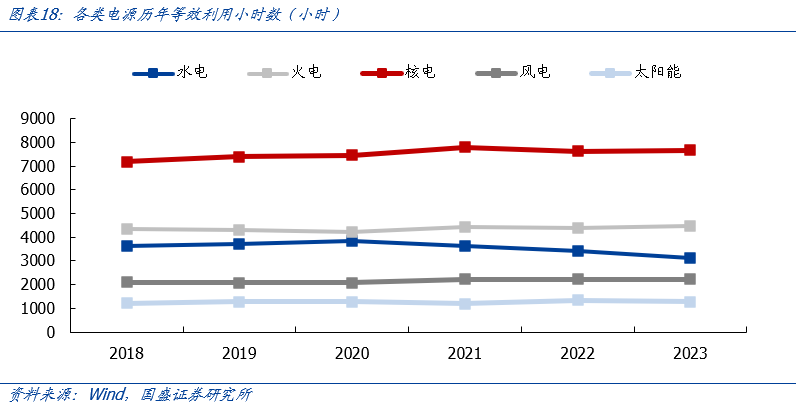

1)利用小时数高,发电稳定。

核电相比水电、风电、太阳能等可再生能源而言:1)更加稳定,很少受到天气、季节等环境条件的影响;2)发电容量较大,可以满足大量电力需求;3)可以其设计容量运行相当长时间(三代机组普遍60年);4)燃料成本不容易受能源价格波动影响;5)发电效率高,1千克标准煤、矿物油、铀分别可产生约8/12/24000千瓦时的电力。

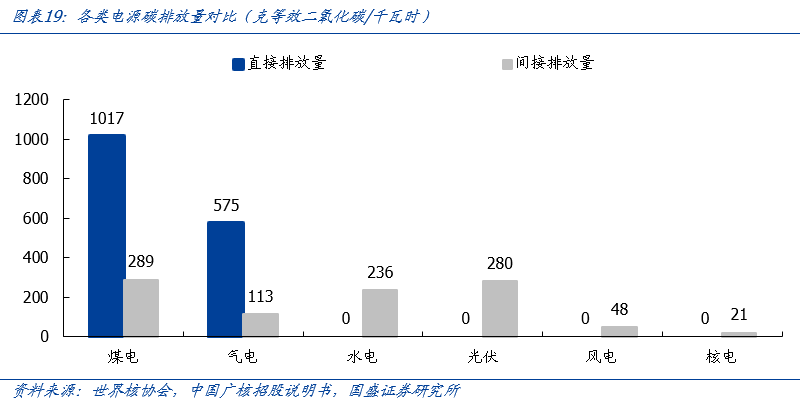

2)碳排放低,符合“双碳”发展目标。

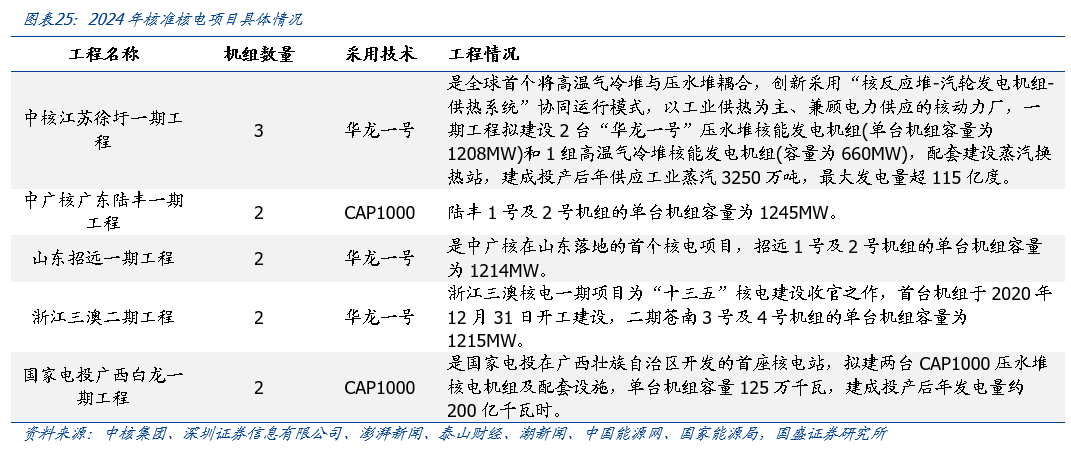

核电是低碳清洁能源,符合我国“双碳”发展目标。根据世界核协会数据,与其他电力相比,核电无直接碳排放量,间接碳排放量(如燃料生产及运输、项目建造过程)仅21克等效二氧化碳/千瓦时,远小于其他电源碳排放量。

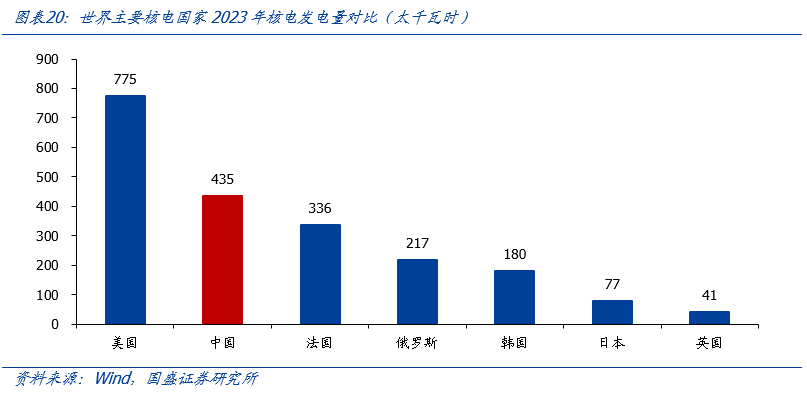

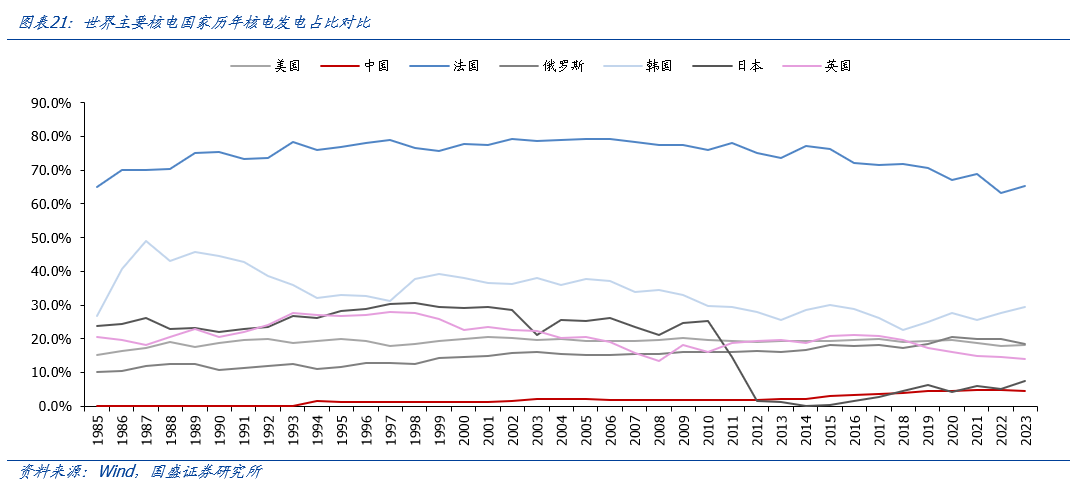

我国核电发电占比明显较低,提升空间广阔。我国2023年核电发电量435太千瓦时,居世界第二,但相比于世界主要核电国家而言,我国核电发电占比较低,2023年仅占比4.6%,而法国为65.3%,韩国为29.4%,美国为18.2%,英国为14.1%。长期来看,未来随着我国三、四代核电技术持续成熟和商用落地,核电安全性持续提升,我国核电发展仍有广阔成长空间,占比有望稳步提升。

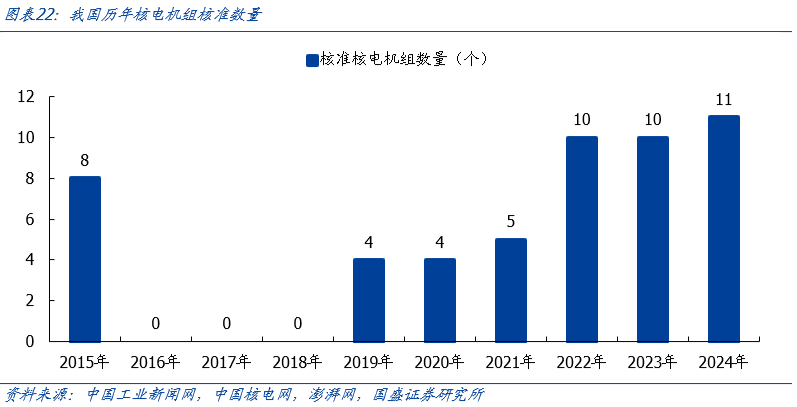

随着三代技术持续成熟,核电机组审批核准有望保持常态化。2011年日本福岛核事故以来,我国核电审批收紧,并着手全力发展更加安全的三代核电技术。随着三代核电技术成熟,我国2019年以来开始恢复核电审批,2019-2021年分别核准4/4/5台,2022年以来审批有所提速,2022-2023年核准数量均提升至10台,2024年至12月底核准数量达11台,审批进一步加速。我们认为由于核电建设和运行中,安全至关重要,核电的技术、人才、资源需要同步发展才能确保核电建设及运行的安全,因此未来年份核电审批核准数量有望在当前数量水平上保持常态化。

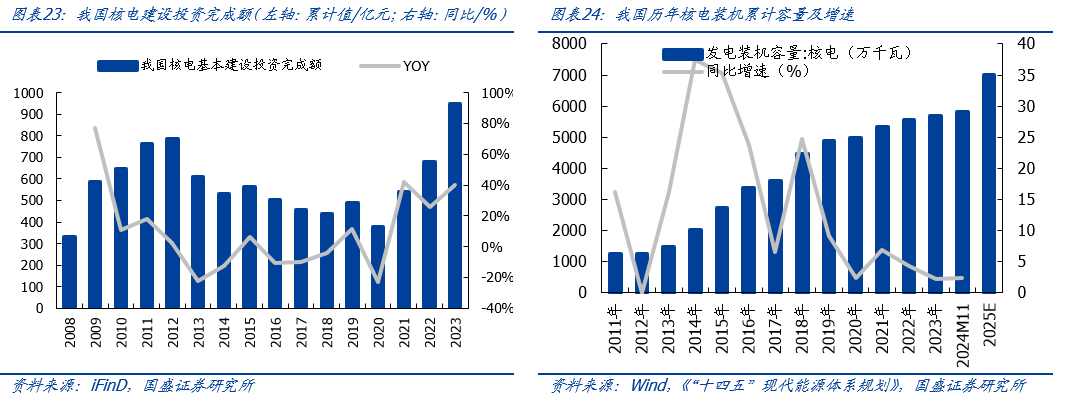

核电资本开支连续上行,后续核电年投资额有望超2000亿。近三年我国核电基本建设投资完成额上升趋势明显,2023年投资完成额为949亿元,同比增长40%,达2008年起完成额最高值。根据中国能源报披露,单台核电机组投资约200亿,若年均推进10台机组建设,有望带动投资额超2000亿。

24年11月末我国核电装机约58.1GW,十四五末目标达70GW。截至2024年11月,我国核电装机58.1GW。根据《“十四五”现代能源体系规划》,我国要在确保安全的前提下,积极有序推动沿海核电项目建设,合理布局新增沿海核电项目,到2025年,核电运行装机容量达到70GW左右(较2024年11月末增长21%),核电有望继续保持景气发展。

2.2. 我国核电土建安装有望达459亿/年,公司龙头优势凸显

核岛:指核电厂中核蒸汽供应系统及其配套设施和它们所在的厂房,主要包括反应堆厂房、核燃料厂房、控制辅助厂房、电气厂房(含应急柴油发电机厂房)等。核岛的主要功能是利用核裂变能产生蒸汽。

常规岛:指核电厂的汽轮发电机组及其配套设施和它们所在的厂房,常规岛的主要功能是将核岛产生的蒸汽的热能转换成汽轮机的机械能,再通过发电机转变成电能。常规岛厂房主要包括汽轮机厂房、冷却水泵房和水处理厂房、变压器区构筑物、开关站、网控楼、变电站及配电所等。

BOP:指核岛设备与常规岛设备之外的其他辅助设备,主要包括数字化控制系统、制水设备、制氧设备、暖通系统、空冷设备、装卸料机、压缩空气站等,主要功能是将地理位置较为分散的辅助车间整合优化进行统一控制,提高核电站自动化程度,保障核电站平稳运行。

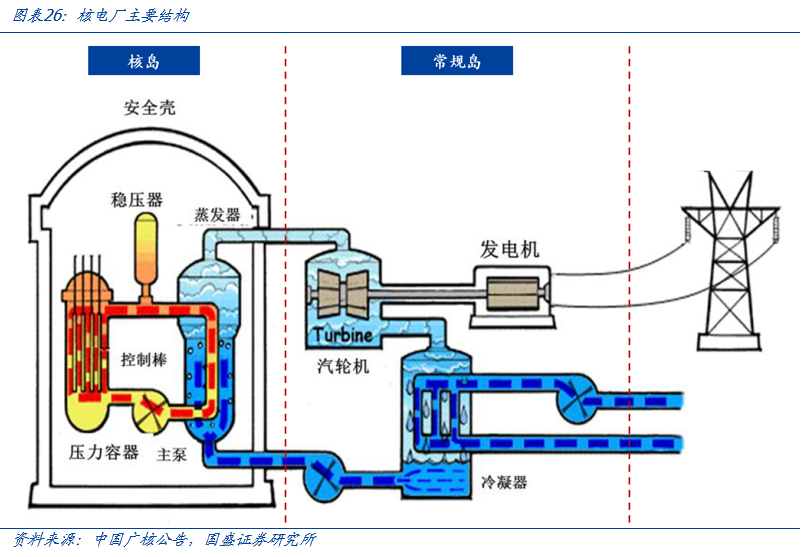

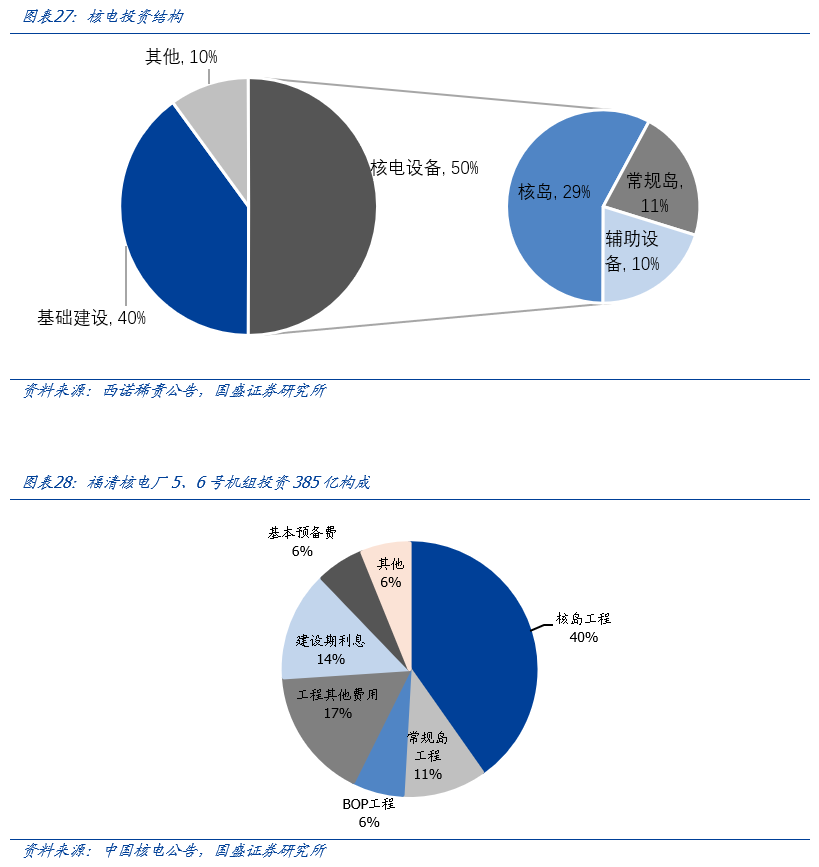

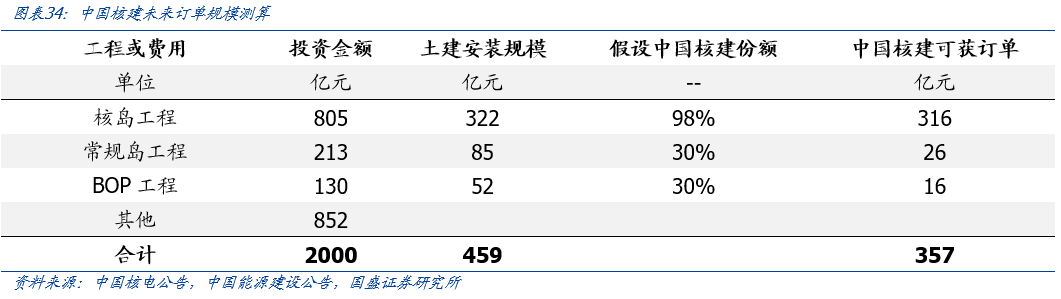

我国核电土建安装有望达459亿/年。参考福清核电厂5、6号机组,核电机组总投资385亿元,其中核岛、常规岛、BOP投资分别为155/41/25亿元,分别占比40%/11%/6%,核岛是核电投资中的最核心组成部分。因此,假设后续每年2000亿核电总投资,则可对应核岛/常规岛/BOP投资规模分别为805/213/130亿元。根据《我国核电站项目设备供应管理研究》,在核电站投资中,核电设备投资占50%,基础建设占40%,其他占10%,因此我们假设核电投资中土建安装占比40%,则对应核岛/常规岛/BOP的土建安装环节分别占总投资的16%/4%/3%,对应规模约322/85/52亿元,合计459亿元。

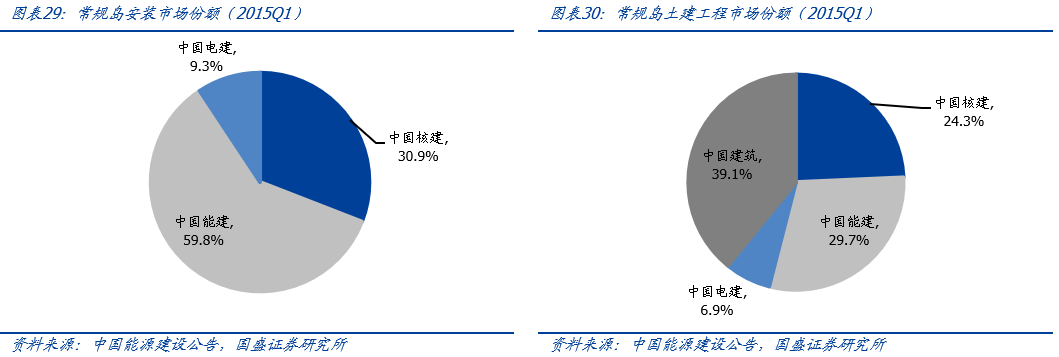

公司核岛建设占据市场绝对领先地位,同时在常规岛和BOP积极参与市场竞争。核岛建设方面,公司自1985年承建秦山核电以来,承建了我国全部在役核电机组的核岛工程,在核电站核岛建设市场占据绝对主导地位,核岛建设行业准入门槛高,行业格局较为稳定,公司市占率优势有望持续保持。常规岛和BOP工程建设方面,由于工程难度和特殊性不及核岛建设,目前国内参与竞争的企业较多,包括各大型建筑企业、火电建设企业等,参与竞争的企业除中国核建外,还包括广东火电工程总公司、浙江省火电建设公司、中国建筑第二工程局有限公司等国内电力建设企业。

2.3. 行业景气周期下,公司核电工程业务有望加速增长

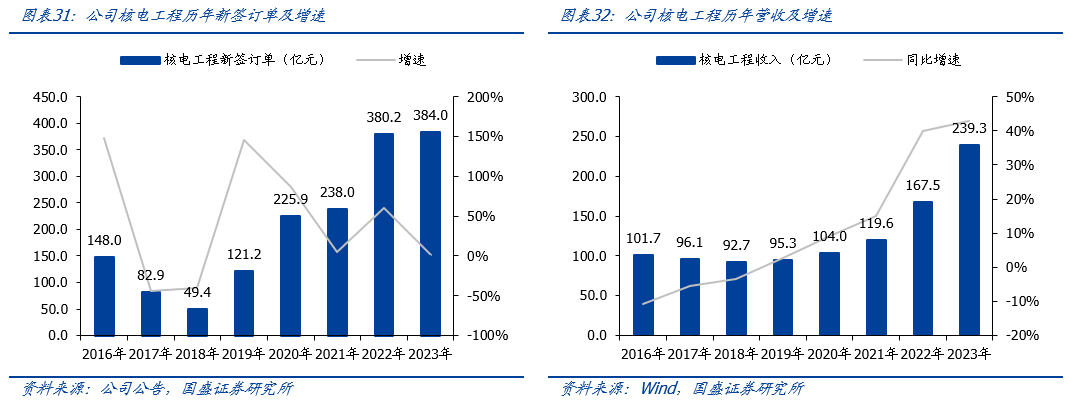

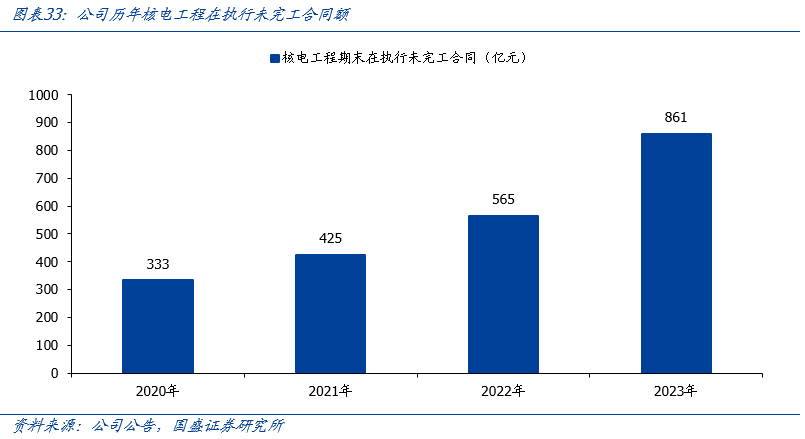

近年来核电工程订单上升一个台阶,后续有望持续向营收转化。公司2022-2023年核电工程订单均维持380亿左右,较此前2020-2021年230亿左右显著上升一个台阶,驱动公司2023年核电工程收入239亿元,同比大幅增长43%。截至2023年末,公司核电工程在手订单861亿元,是2023年营收的3.6倍,在手订单充裕,保障公司核电工程业务后续维持较快增长态势。

核电审批建设新周期下,公司有望实现年获核电工程订单357亿。前文我们已测算在核电审批新周期下,假设每年核电投资2000亿,对应土建安装约459亿(核岛/常规岛/BOP分别约 322/85/52亿元)。根据中国核建市占率数据,我们假设后续中国核建在核岛/常规岛/BOP领域分别获得98%/30%/30%订单份额(其中常规岛份额假设基于2015Q1数据,最新的份额情况可能存在差异),则后续中国核建有望年获357亿核电工程订单(含核岛/常规岛/BOP分别316/26/16亿元)。

核电工程业务毛利率高于传统工程,占比提升有望带动整体盈利能力提升。2014-2023年公司核电工程平均毛利率14.7%,显著高于工业与民用工程的平均毛利率8.8%。2023年公司综合毛利率11.4%,若后续公司核电工程业务快速增长、占比提升,有望拉动公司整体毛利率向上提升,驱动公司经营业绩提速。

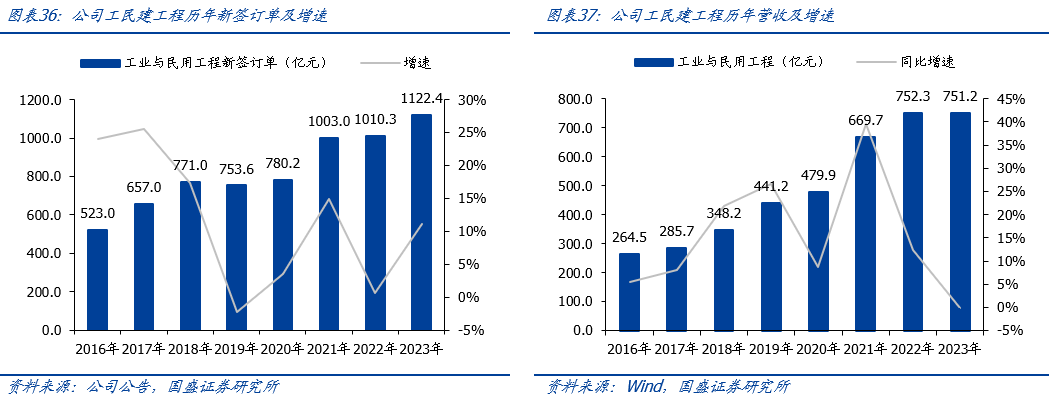

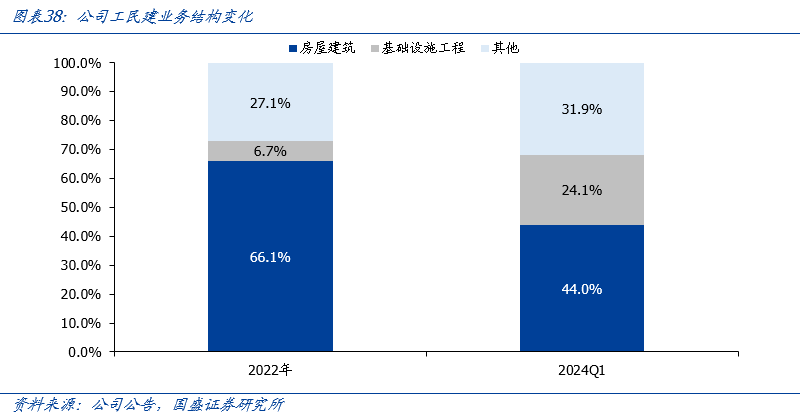

3. 工民建工程:主动降速求稳,业务结构不断优化

工民建在手订单结构持续优化,积极开拓新能源领域业务。从细分行业分布来看,公司工业与民用工程在执行未完成合同金额项目类别主要为房屋建筑和基础设施工程,2024 年3月底上述细分行业类别合同额占比分别为44%和24%;其他包括石化工程、勘察设计等;相比于2022年订单结构数据,房屋建筑业务占比明显减少,基础设施工程和其他类业务占比明显提升。同时,公司积极开拓新能源领域业务,2024上半年陆续新签河北廊坊永清县150兆瓦户用分布式光伏项目、江苏华电赣榆墩尚276MW渔光互补光伏发电项目EPC总承包项目、华能涞源260MW光伏项目EPC总承包项目等新能源项目。随着公司房屋建筑业务占比减少,业务结构优化,公司工民建业务盈利能力与资产质量有望持续改善。

4. 化债落地驱动报表修复,减值下降有望带来业绩弹性

债务置换落地有望加快项目推进,修复建筑企业三张报表。一方面2023年以来地方政府将其他财政资金用于化债,因此投入到基建、民生等领域资金受限,本次债务置换落地可以将原本受制于化债压力的财政空间腾出来,同时大幅节约地方利息支出(5年节约6000亿),可以更大力度支持基建等领域,加快在建项目推进,促建筑企业收入和利润改善。

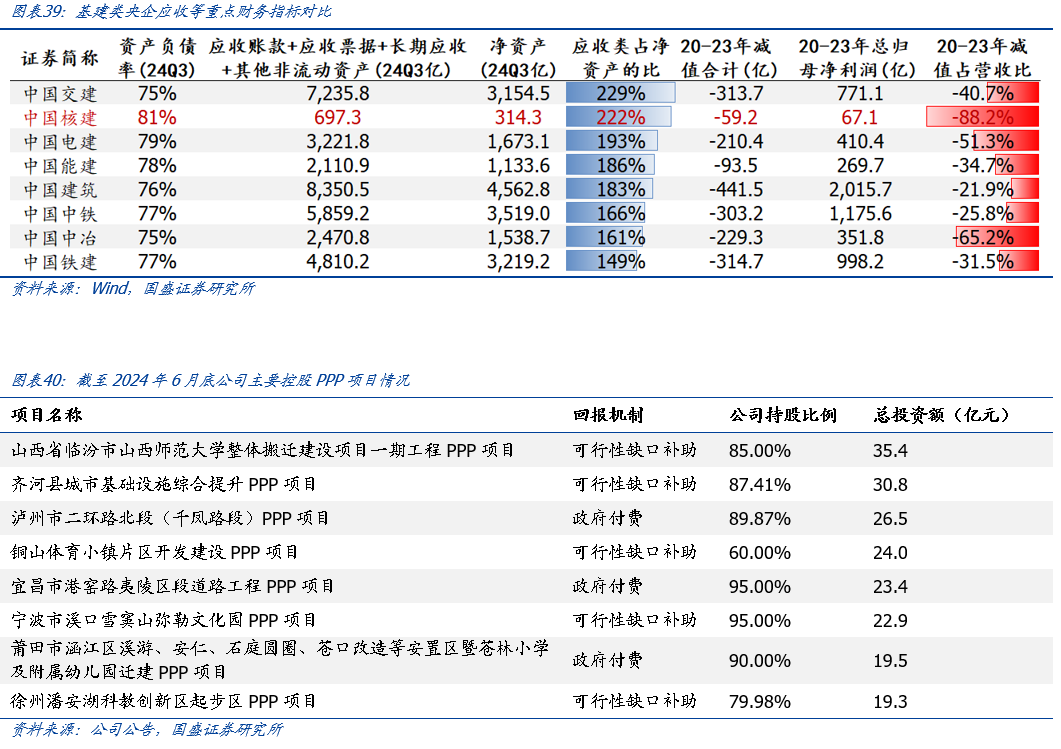

化债背景下,公司财务报表有望显著修复。截至2024Q3,公司资产负债率81%,在八大基建类央企中居首位;应收类项目合计697亿元,占净资产的222%,占比仅次于中国交建;2020-2023年减值合计59亿,占期间归母净利润的88%,在八大基建类央企中居首位。其中在PPP方面,截至2024H1,公司在手控股PPP项目合同总金额约520亿元,已完成投资约385亿元。系列财务指标已偏高,化债背景下公司报表修复幅度有望较大:1)在资产负债表方面,有望显著降低公司应收账款,促进货币资金回笼,并降低负债率;2)在现金流量表方面,应收款降低后有望显著改善经营性现金流量,并减少融资需求,恢复投资能力;3)在利润表方面,减值损失有望减少,往期减值亦可能冲回,为业绩带来弹性。

5. 盈利预测、估值与投资建议

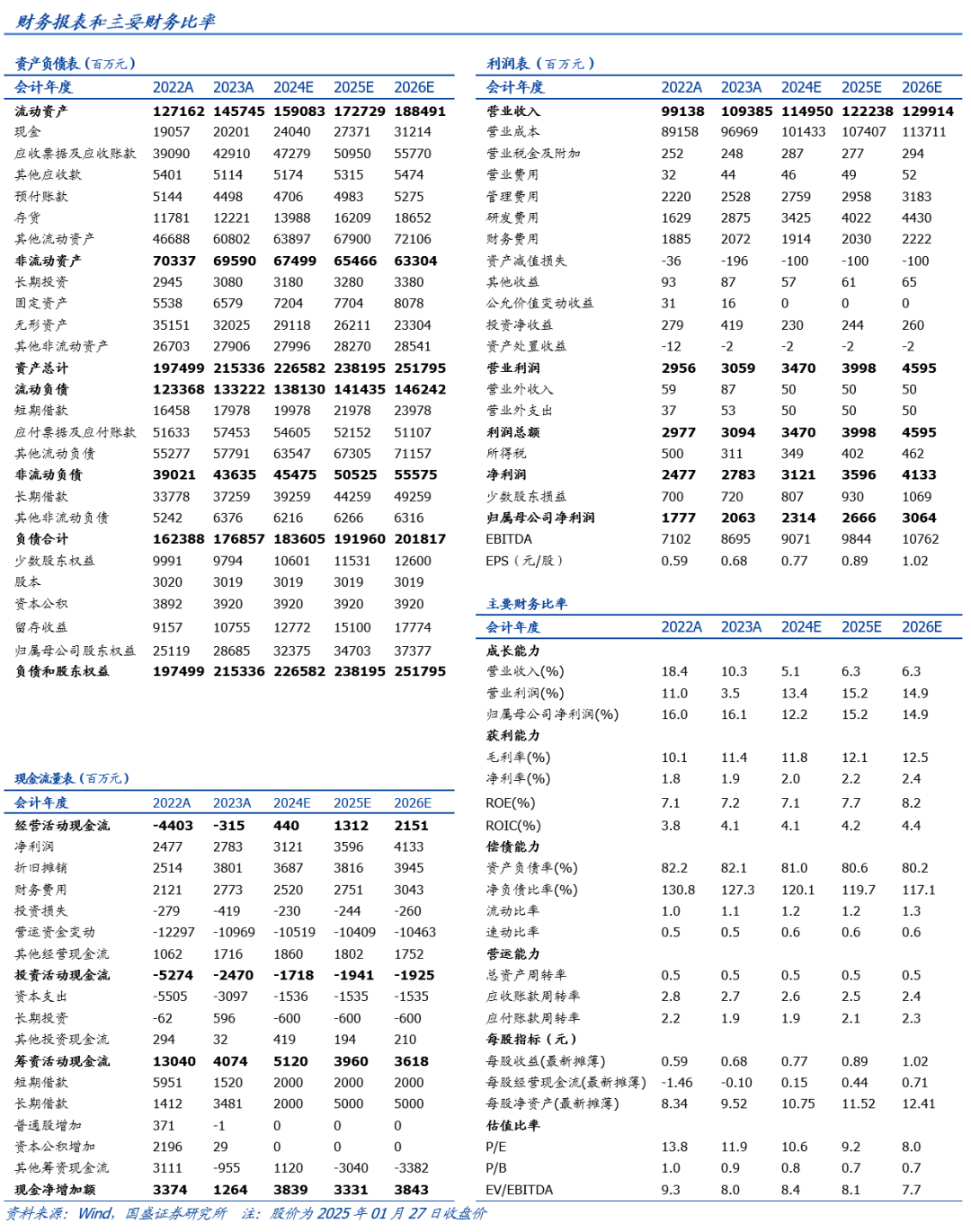

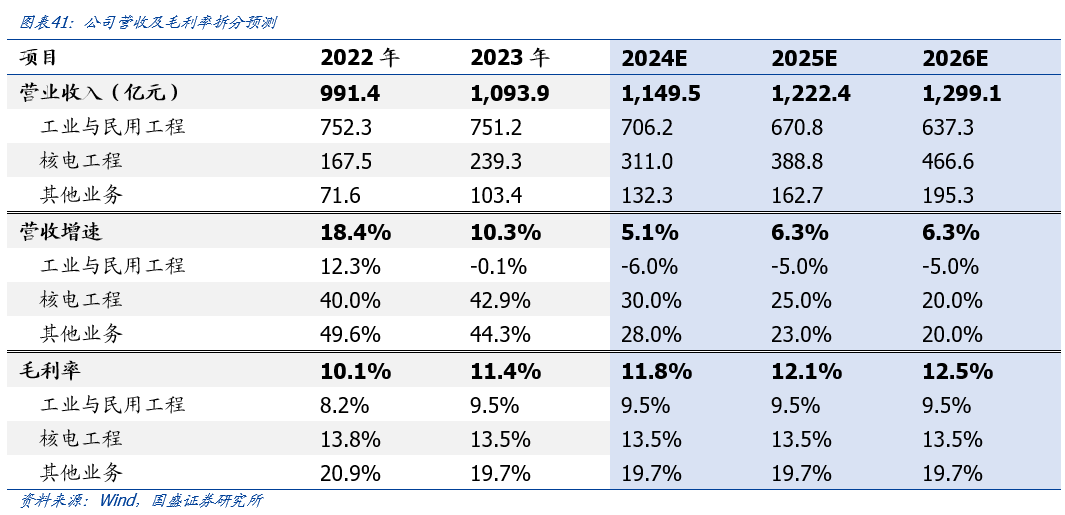

毛利率方面:假设公司各项业务毛利率均与2023年保持一致,对应公司2024-2026年综合毛利率分别为11.8%/12.1%/12.5%,由于高毛利的核电工程业务占比提升,带动公司综合毛利率呈稳步上升趋势。

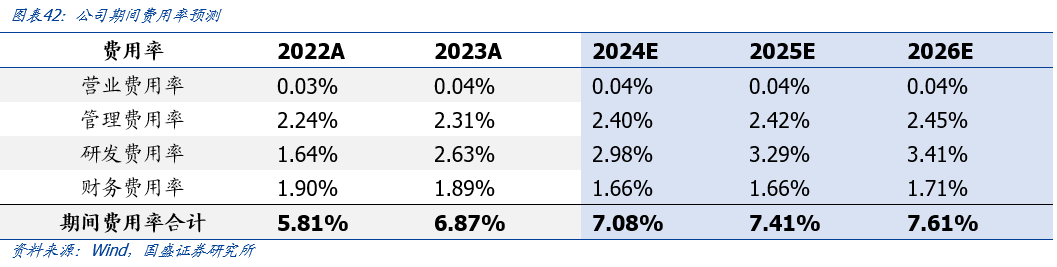

期间费用率方面:公司销售费用率历年均较低,假设2024-2026年维持0.4%的较低水平;管理费用率假设呈小幅提升趋势,2024-2026年分别为2.40%/2.42%/2.45%;研发费用率随着公司持续加大核电工程等重点领域施工技术研发,预计将继续提升,假设2024-2026年分别为2.98%/3.29%/3.41%;财务费用率预计随着近年来融资成本下降而较往年有所降低,假设2024-2026年分别为1.66%/1.66%/1.71%。基于上述假设,我们预测2024-2026年公司期间费用率分别为7.08%/7.41%/7.61%。

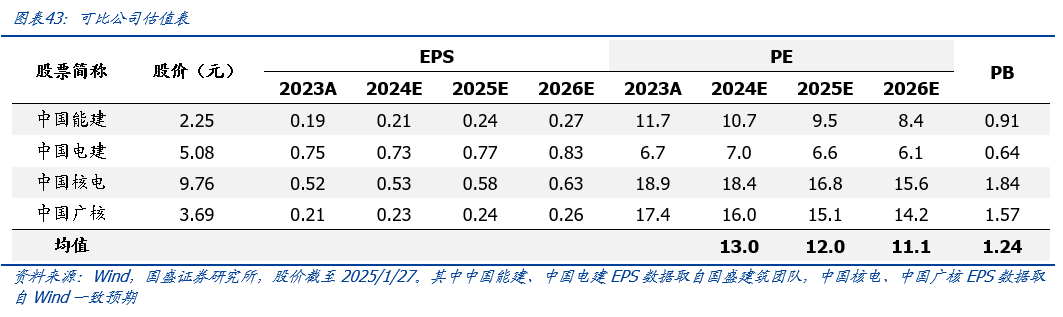

基于上述假设,我们预测公司2024-2026年归母净利润分别为23.1/26.7/30.6亿元,分别同增12%/15%/15%(2023-2026年CAGR 14%),EPS分别为0.77/0.89/1.02元,PE分别为10.6/9.2/8.0倍。公司主营核电工程和工民建工程,A股市场暂无业务相似公司,我们选取中国能建、中国电建等能源电力工程公司,以及核电产业链企业作为可比公司,可比公司2024-2026年PE均值分别为13.0/12.0/11.1倍。中国核建当前PE估值低于可比公司均值,首次覆盖给予“买入”评级。

6. 风险提示

1)核电审批核准量不及预期风险:随着三代技术持续成熟,核电机组审批核准量近年来有所加快,我们预计后续将保持当前较快的核准速度,但若核准量下滑,则核电工程行业需求情况将受到较大影响,制约公司签单。

2)安全生产风险:核电工程施工作业活动繁杂,涉及危险性较大的作业项目多,各种质量安全风险和隐患叠加容易引发质量安全生产事故,若公司安全生产措施执行不到位,则容易引发生产事故。

3)应收账款减值风险:若化债政策效果不及预期、业主资金持续紧张,则公司应收款可能继续面临减值,并影响公司在手现金量、经营性现金流、以及净利润等核心财务指标。

4)假设和测算结果误差风险:报告内对未来预测的各个假设条件可能存在误差,对应市场空间、财务指标的未来测算结果也可能存在误差。

VIP复盘网

VIP复盘网