展望下半年,我们认为产业链价格整体有望运行平稳、部分细分方向或存在涨价弹性,各环节龙头在高稼动率支撑下、部分还受益新品溢价,基本面有望率先进入修复通道。

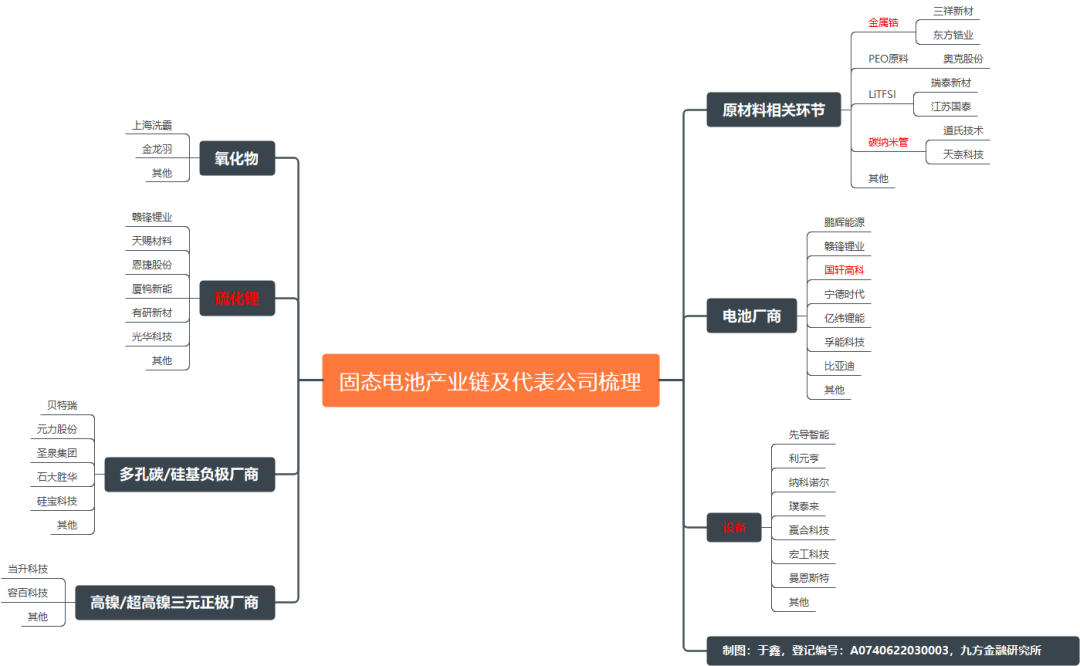

同时,以固态电池为主线的新技术有望迎来产业化向上拐点,相关设备、材料环节需求有望逐步释放。

对新能源等制造业行业来说,ROE的边际变化是股价核心矛盾,而决定ROE的因素,一是供需边际变化,二是行业格局边际变化。

参考各板块固定资产增速作为衡量供给增速的指标,需求增速大于供给增速的行业预期供需趋紧,ROE向上概率较大。同时行业格局边际集中、平稳、分散也是决定ROE的一大变量。

众多细分中,海风和锂电是两个维度上表现较为突出的公司。

新能源各细分环节供需格局梳理

近期固态电池板块受益于自身技术突破和产业化进展超预期的带动,但能够支撑相关公司大幅上涨并形成板块效应的,行业环境更加重要。

立足大行业视角,电动车行业每年在终端旺季来临时有较强驱动,随着2-4月行业终端数据逐步走强已上修全年预期。

需求端:当前是2025年旺季来临下需求逐步走强的时刻,全年已经上修销量至1652万辆,预计2025年锂电装机需求超过1899GWh,同比增长28%,依然保持较高增速,比年初预期提升超80GWh;

短期看,1-5月电车销量561万辆,同比增长44%;4月、5月受到美国政策扰动、国内强配取消呈现显著的波动,预计6月电车销量138万辆,储能在5月国内见底后逐步企稳。

供给端:三年过剩周期结束,行业供需扭转开启,二季度涨价落地:根据供需比例,预计2024年四季度旺季部分紧张的材料环节先行涨价,龙头企业涨价部分落地,今年三季度起几乎亏钱的材料企业(铜箔、六氟磷酸锂、磷酸铁锂、隔膜等)都有望进入盈利修复阶段。

六维度梳理行业基本面

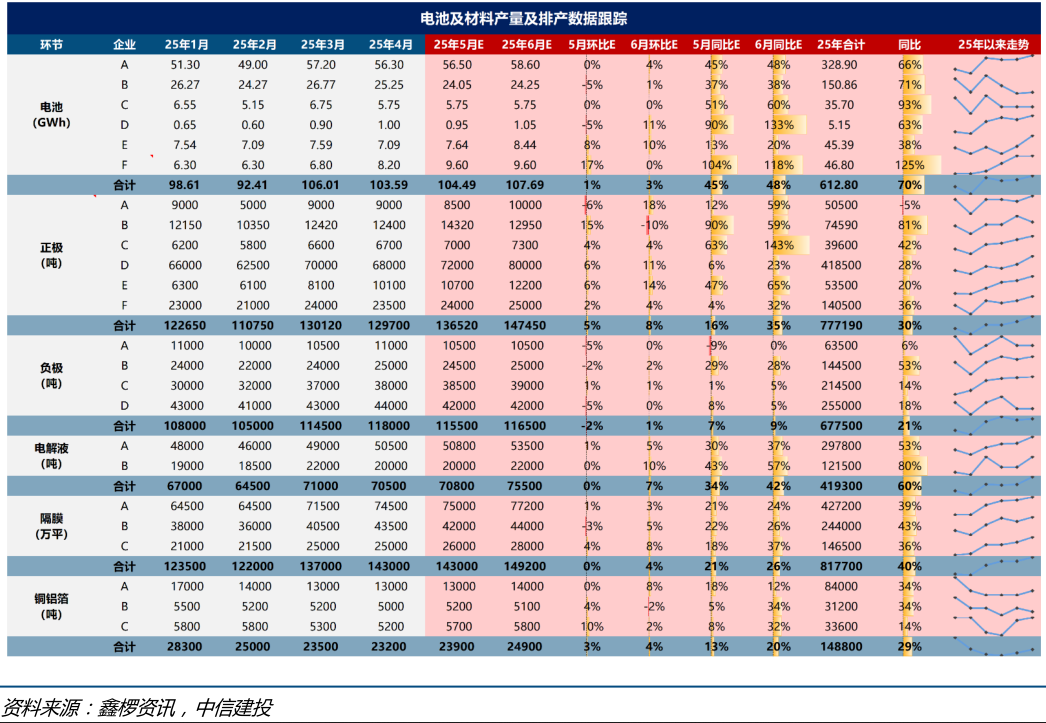

随终端旺季来临排产小幅上行

6月排产整体随终端车的旺季来临而小幅上行,暂未观察到531抢装结束对头部电池排产有影响。

具体来看,电池环比增长3%,正极环比增长8%,负极环比增长1%,隔膜环比增长4%,电解液环比增长7%,铜铝箔环比增长4%。

产业链开工率仍保持在较高水平,预计6月锂电头部企业开工率中枢80%,其中电池90%、正极85%、负极91%、电解液85%、隔膜81%、铜铝箔75%。

6月排产环比增长1%至8%

行业集中度提升,龙头优势凸显

在经历市场下跌洗礼后,锂电行业集中度显著提升,龙头企业的优势愈发明显。宁德时代作为全球动力电池龙头,2025年通过与磷酸铁锂龙头厂商签署协议,持续锁定上游产能。

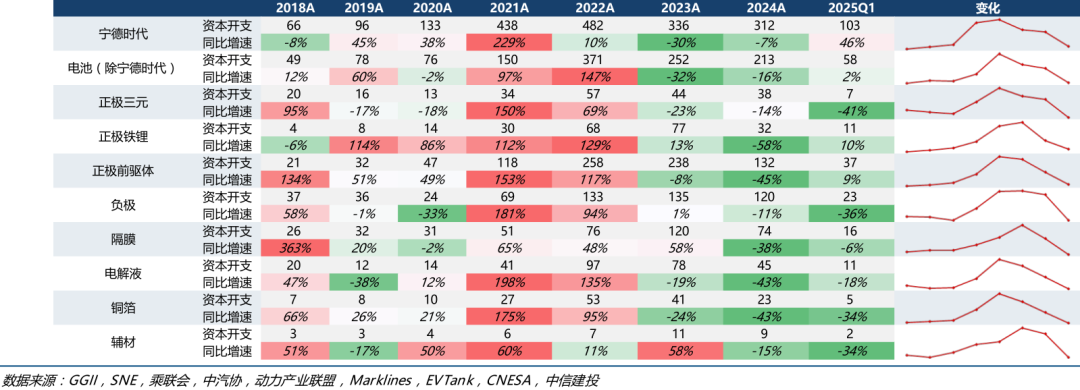

供给端,绝对值来看,2023年开始锂电供给端产能扩张(资本开支)仍保持较高水平,多数为2022年或2023年初开工的项目;

但增速来看,2023年下半年开始各环节企业建设新项目新产能的动作明显放缓,全年资本开支同比下降,2024年同比降幅进一步扩大,多数已经恢复到2021年之前的水平;

2025年电池和铁锂正极、前驱体环节受到产能紧张影响扩产略有加速,其余环节仍处于减速状态。

锂电产业链产能扩张已在2023H2迎来增速拐点

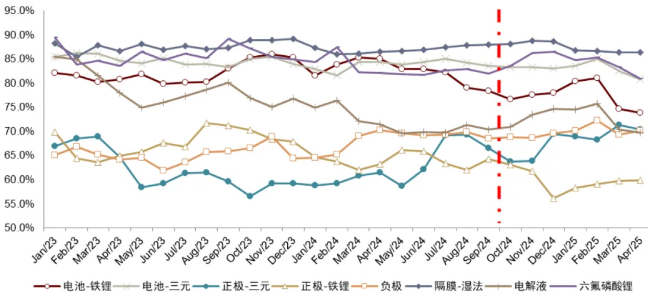

2025年一季度在行业景气度支撑下,各环节产能利用率延续分化趋势,头部厂商排产维持高位。从集中度看,铁锂正极、三元正极、负极等环节CR5集中度2025年以来呈现提升趋势。

锂电产业链CR5集中度变化趋势

资料来源:鑫椤资讯

筹码干净,行业生态优化

2024年锂电池板块营收和净利润分别增长0.07%和下降30.19%;2025年一季度分别增长18.12%和58.37%,板块业绩显著改善。

行业持仓整体下降0.98pct至8.86%,结构件、正极、隔膜、添加剂、铝箔、铜箔持仓上升,电池、负极、电解液持仓下降。

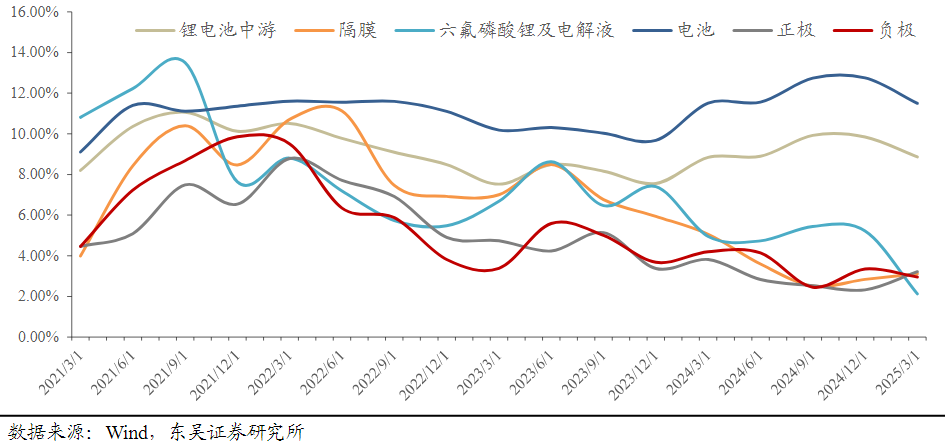

锂电池中游子板块前十大重仓占股票总市值趋势

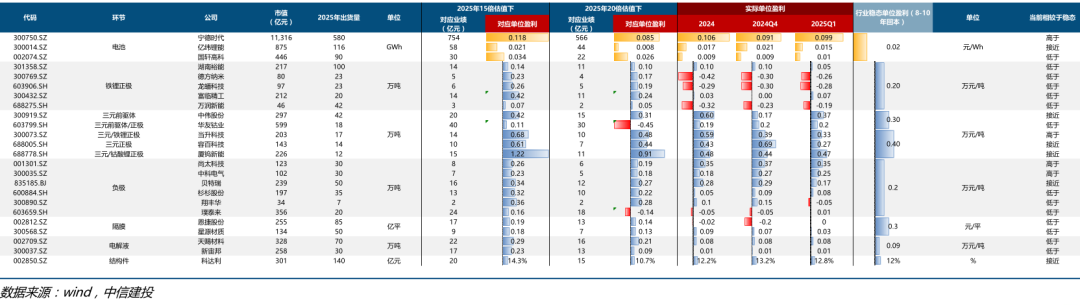

截至2025Q1锂电中游各环节单位盈利基本已经触底

从单位盈利来看,受竞争格局、产品特性影响,中游各环节的盈利能力出现分化电池、负极、结构件、三元正极/前驱体环节头部公司目前的单位盈利更加接近稳态值(按资本开支8-10年回本测算),且处于15-20倍PE对应的单位盈利区间,以上环节盈利能力相对更好,相对其他环节处相对低估的状态;

铁锂正极、隔膜、电解液环节的头部公司目前单位盈利基本低于稳态值,有较大的涨价和盈利修复的空间,业绩弹性更大,但取决于产业链价格情况。

各环节中,铜箔、铁锂正极环节受益于加工费改善、产能利用率提升,单位盈利已经看到边际改善趋势,电池、负极、电解液、三元正极/前驱体、铝箔环节环比基本维持,隔膜受湿法降价影响单位盈利小幅下行。

锂电各环节公司估值及单位盈利梳理

电池安全受重视,政策推动产业升级

3月28日,工信部组织制定的强制性国家标准《电动汽车用动力蓄电池安全要求》由国家市场监督管理总局、国家标准化管理委员会批准发布,将于2026年7月1日起开始实施。

此次国标调整从安全性层面直击动力电池核心性能指数,对于全行业发起较高约束性要求,有利于排除价格因素,而从产品性能方面对动力电池行业的尾部低效产能有序出清,降低新能源车在极端意外情况下的风险系数。

这些政策的实施,迫使企业加大在电池安全技术研发和生产过程管控方面的投入,推动行业安全技术水平全面提升。

如在电池材料选择、结构设计、电池管理系统等方面都将更加注重安全性能优化,这将进一步促进新能源汽车和储能市场的发展壮大,为锂电行业创造更广阔市场空间,推动行业在中期内实现更高质量发展。

固态电池成共识,技术布局加速推进

固态电池作为锂电行业的下一代技术,具有能量密度高、安全性好、充放电速度快等优势,发展前景广阔,已成为行业共识。

全球范围内,众多企业纷纷加大对固态电池的研发投入和产业布局。如美国SolidPower公司计划在2025年建立商业生产设施,日本丰田计划2027年推出搭载固态电池的电动汽车,韩国LG新能源计划2025年实现全固态电池试生产。

中国企业也不甘落后,如赣锋锂业计划2025年建成10GWh固态电池技术改造项目,清陶能源2025年建成10GWh固态电池项目等。

锂电新技术方向中固态电池是对现有电池材料体系创新性和颠覆性最强的方向,包括设备、正极、负极、隔膜、电解质、集流体、导电剂等多个细分环节的技术工艺都将发生升级迭代。

固态电池产业链相关标的梳理

小结

行业价格战的压力仍在,但电芯环节有望凭借其技术及集中度提升实现突围,引领复苏周期。

按照修复节奏来看各环节排序:

1)动力电池引领行业复苏,关注具有强阿尔法效应的龙头;

2)磷酸铁锂,关注高压实密度&出海能力;

3)结构件,关注后续共振于需求市场兑现业绩;

4)负极材料,关注快充等技术边际变化带来的弹性空间;

5)电解液,关注半/全固态电池领域技术进展;

6)铜箔,关注涨价趋势有望持续兑现;

7)三元,关注固态带来触底反转;

8)隔膜,关注创新增量变化

VIP复盘网

VIP复盘网