2025年主要锂电池公司开始了新一轮资本开支,当前本轮扩张进入加速阶段,2026年capex投入有望创历史新高。微观来看,锂电设备公司合同负债、新增订单数据均持续向好,预计后续会有较强的经营表现。同时,固态电池的研发有进展,研发重心开始转向设备端降本增效,2026年全固态电池量产线的建设也开始提上日程,有望给锂电设备厂商带来新增量和机会。

摘要

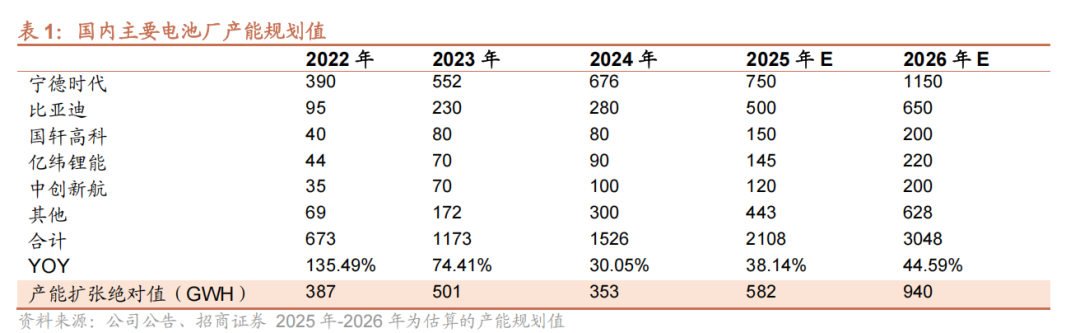

锂电池产业扩产进入加速阶段。过去几年,全球锂电池需求持续超预期,2025年由于头部企业产能不足,开始出现订单外溢,25年下半年二三线厂商也连续开始供不应求。从25年开始,主要锂电池企业均开始了新一轮大规模的产能扩张,据不完全统计,2026年锂电预计新增扩产接近1TWH,创历史新高。近期头部锂电厂商陆续开启设备招标,目前已能看到数百GWh的头部厂商订单,后续预计还有百GWh规模的订单。

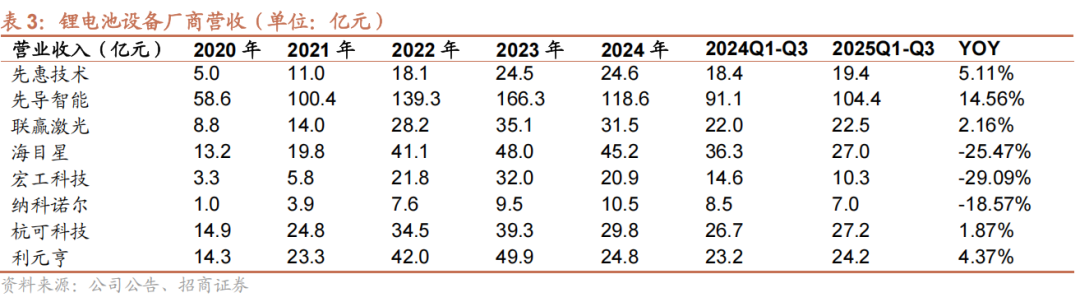

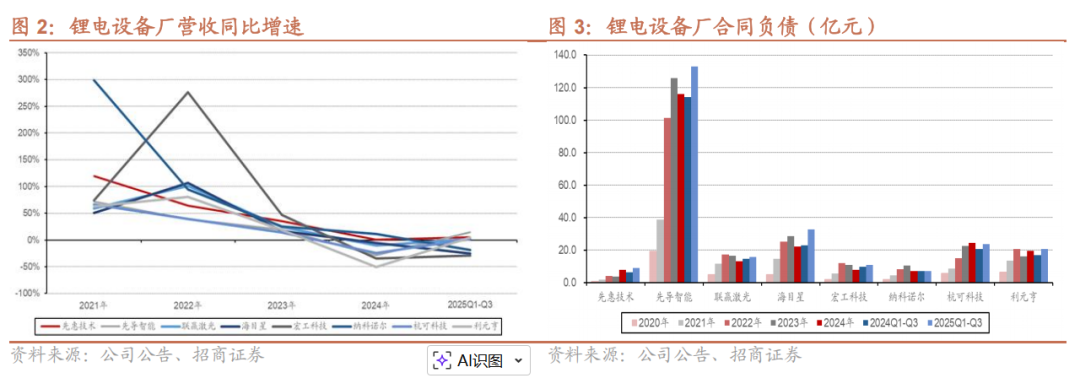

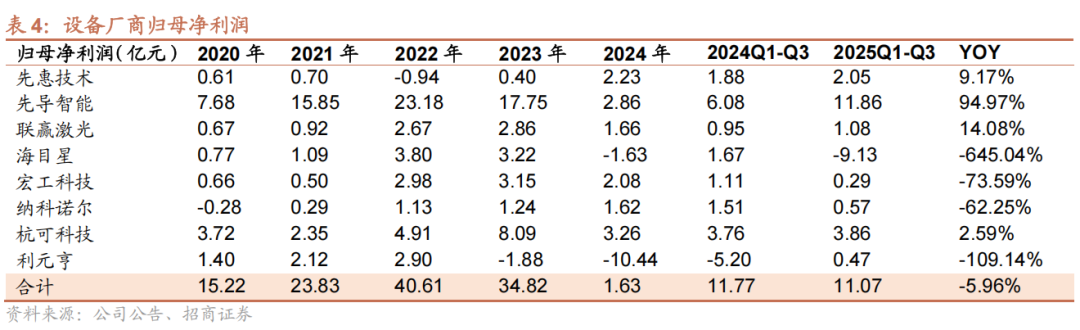

锂电设备厂订单创新高,业绩将强劲。2025开始,多数设备厂商合同负债数据同比增速在不断向好,Q3绝大多数同比增速均转正,且多数均突破历史峰值。且据产业反馈,2026年锂电设备厂商新增订单量级延续强势。由于锂电设备普遍是调试后付款,交付周期较长,25年行业订单情况随明显好转,但盈利好转可能要到2026年开始。

固态电池量产线搭建提上日程,也给装备公司带来增量。2025年头部锂电池厂在固态电池研发端取得了一定进展,我们预计2026年行业对全固态电池的研发重心会逐步转向pack方案的定型、设备环节的降本增效,为未来行业全固态电池的装车测试打下基础。头部电池厂有望在2026年陆续进行全固态电池中试线的搭建,这也将给装备公司带来需求增量和机会。

风险提示:行业政策波动风险、技术进步不及预期。

1、锂电池厂本轮扩产进入加速状态

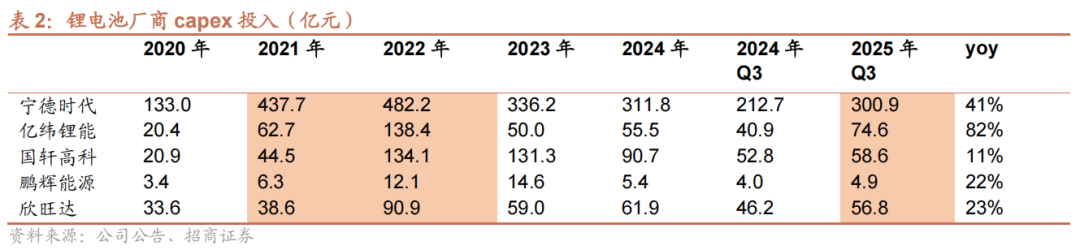

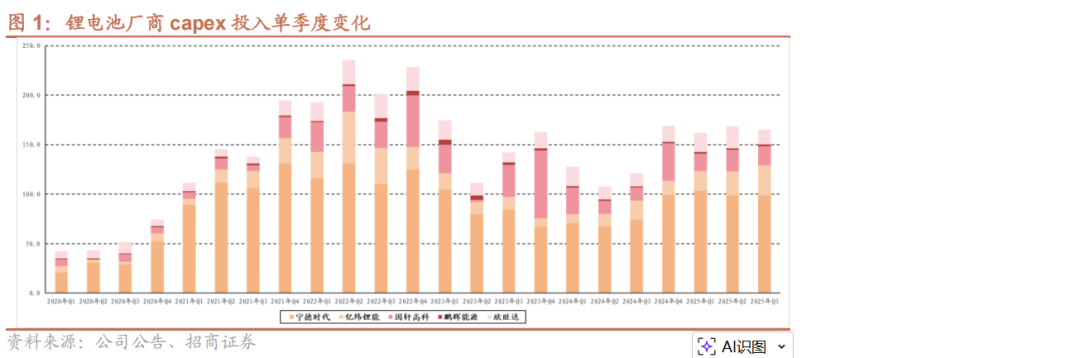

锂电池厂进入新一轮CAPEX高峰。2024-2025年储能需求持续超预期,特别在2025年由于产能不足,头部锂电厂商出现订单外溢,使得二三线厂商也处于产线供不应求的状况。2025-2026年锂电厂商均开始新一轮大规模的产能扩张计划。近期头部锂电厂商陆续开启大规模的设备招投标,部分头部设备厂反馈已陆续收到数百GWH的头部厂商订单,后续预计仍有百GWH规模的订单,大部分锂电设备厂商在2026年整体的新增订单有望创历史新高。

据不完全统计,2026年锂电预计新增扩产接近1TWH。24年底头部企业率先启动本轮扩产,25年Q2左右,二线陆续开始加码扩产。我们看到国内头部锂电厂商2025年前三季度累计CAPEX同比均恢复增长,宁德、亿纬等头部厂商同比增速显著突出,宁德超40%、亿纬超80%,从25年的capex投入增长趋势看26-27年整个行业的投资强度有望超过上一轮周期。

2、锂电装备公司订单态势持续向好,后续经营有望迎来较强表现

锂电设备厂合同负债创新高,业绩有望恢复高增长。锂电设备多为大型非标定制化产品,从设计、生产、安装调试到最终验收,订单完成需要较长时间。合同负债可以作为公司未来业绩增速的前瞻指标,在2025年Q1-Q3大部分设备厂商合同负债同比增速开始转正,且大部分均突破历史峰值。且据产业反馈,2026年锂电设备厂商新增订单量级延续强势。但设备厂环节的盈利在2025年仍下滑,但我们预计在25年-26年行业订单明显好转的情况下,2026年起设备厂的盈利好转也会开始。

3、固态电池有望带来增量需求与机会

固态电池的研发有望进入新的阶段。据产业反馈,头部企业在过去2-3年间对固态电池电芯端的研发取得了长足的进展,能量密度、循环、耐高温等性能指标显著提升。为完成全固态电池2027年的小批量量产,2030年大批量应用的目标,我们预计2026年行业对全固态电池的研发重心会逐步转向pack方案的定型、设备环节的降本增效,为未来行业全固态电池的装车测试打下基础。

固态电池设备正在快速迭代。部分锂电设备厂商在固态电池设备端均展开研发布局。设备是固态电池量产的关键,主要需解决固态电池电极与电解质界面接触、电极高效制备的难题。与传统的液态锂电池相比,固态电池材料体系变化主要是锂金属负极、固态电解质的引入。目前固态电池行业主流的技术路线为硫化物,其对水分含量,界面接触压力要求远高于传统锂离子电池。为了解决这些问题,全固态电池工艺设备技术变化主要体现在以下几个方面:

1、前端:干法极片工艺可能逐步普及,新增胶框印刷工艺、固态电解质膜转印工艺。

2、中段工序:叠片 软包封装路线是发展方向。

3、后段工序:用等静压、高压分容、化成工艺改善电解质与极片界面接触。

头部电池厂可能陆续进行全固态电池中试线设备的招标。为完成全固态电池在2027年的小批量量产的目标,2026年需要形成固态电池中试产线的搭建。部分设备厂反馈从2025年至今陆续收到头部电池客户对固态电池设备的需求订单。

4、主要公司介绍(机械联合)

4.1 先惠技术

“锂电池模组结构件 自动化产线”双轮产品布局。公司主营业务为各类智能制造装备的研发、生产和销售,重点围绕新能源汽车、传统制造等行业智能化、数字化、绿色化升级改造需求等。在新能源汽车领域,公司是国内较早进入新能源汽车智能制造装备领域的企业,在动力电池模组/电池包(PACK)、电动汽车动力总成(EDS)、动力电池测试和检测系统等新能源汽车关键部件制造及测试领域具有丰富的经验。2022年7月通过收购福建东恒切入动力电池精密结构件领域,提供模组侧板、模组端板、模组压接组件等,和自动化产线业务形成协同效应。

❑传统锂电设备方面,主要产品为模组/PACK,公司生产的模组生产线生产节拍最高可达20.58秒/个,电池包(PACK)生产线生产节拍可达 51 秒/件。客户既面向锂电龙头企业如宁德时代系、孚能科技,又面向高端汽车企业如大众(包括德国大众、上汽大众、一汽大众)、华晨宝马等。

❑固态电池设备方面,根据公司公告,2024年7月和清陶能源签订战略合作协议,2025年6月成功向清陶交付干法辊轧设备,目前已进入精细调试环节。

4.2 联赢激光

激光焊接设备龙头,2024年在中国激光焊接成套设备领域市占率为26%。公司是国内领先的精密激光焊接设备及自动化解决方案供应商。产品广泛应用于动力及储能电池、汽车制造、消费电子、五金家电等制造业领域。2024年公司锂电、消费电子、五金及汽配、光通讯等板块分别实现收入22.53、5.51、1.94、0.05亿元,占比分别为71.53%、17.50%、6.17%、0.16%。

❑传统锂电设备方面,公司主要提供激光焊接自动化成套设备,涵盖极耳焊接、顶盖焊接、密封钉焊、壳体焊接以及PACK模组焊接等锂电池生产关键工序,覆盖动力电池、储能电池等主要生产环节的焊接和自动化装备需求。公司主要客户为宁德时代、亿纬锂能、欣旺达、中创新航、吉利、广汽等。

❑固态电池设备方面,公司在手千万元设备订单,分别为激光制痕、涂胶类设备、超声波焊接、侧缝焊接、极耳焊接、顶盖焊接、密封钉焊接设备。根据公司公告,2025年公司已为客户交付包括激光焊接设备在内的固态电池装配线,目前正在配合客户进行验证。

4.3 海目星

激光技术为核心的平台化布局,业务横跨锂电、光伏、显示、3C、医疗、钣金等赛道。海目星主要从事高端非标智能装备的研发设计、生产和销售,致力于成为全球领先的激光及自动化技术创新企业。公司以激光技术应用的前沿需求为导向,十六年来先后开发了应用于消费电子、动力电池、储能电池、光伏电池等,并具备为相关领域龙头客户提供智能制造装备的一体化解决方案的能力。2025H1公司锂电设备、3C设备、钣金、光伏设备板块分别实现营收9.76、2.92、1.70、1.29亿元,占比分别为58.61%、17.54%、10.22%、7.76%。

❑传统锂电设备方面,公司是行业内最早量产激光极耳切割设备的厂商。公司围绕激光工艺持续向前后端延伸,现已能提供覆盖前、中、后道关键工艺的整线解决方案,核心产品包括涂布机、模切机、高速激光制片机、叠片机、焊接设备及模组/PACK线等。客户覆盖中创新航、亿纬锂能、瑞浦兰钧、宁德时代、大众、三星、LG等头部电池厂。

❑在固态电池设备方面,公司是行业内少数实现固态电池设备双路线(氧化物 锂金属负极;硫化物 硅碳负极)覆盖的企业。客户方面,与欣届能源深度绑定,根据公司公告,2024年7月公司与欣界能源签订了为期五年的战略合作,并已获得约4亿元的2GWh产能设备订单。

4.4 先导智能

全球锂电设备龙头,唯一具备完整自主知识产权的锂电整线方案提供商。公司专业从事高端非标智能装备的研发设计、生产和销售,业务覆盖锂电池设备、光伏智能装备、3C设备、智能物流系统、氢能装备、激光精密加工装备等多个产业赛道。2025H1锂电设备、光伏设备、智能物流、3C设备业务分别实现营收45.45、5.31、4.25、0.95亿元,占比分别为68.76%、8.04%、6.44%、0.95%。

❑传统锂电设备方面,公司提供锂电池制造设备及整线解决方案,主要产品包括新型合浆系统、涂布设备、辊压(分切)一体设备、模切设备、卷绕设备、叠片(切叠一体、热复合叠片)设备、电芯组装生产线、干法技术设备等;客户方面,和宁德时代、宝马、丰田、LG、SK等国内外知名电池厂和整机厂建立深度合作关系。

❑固态电池设备方面,公司是全球少数具备全固态电池整线解决方案的设备商,根据公司公告,公司固态电池设备已进入欧、美、日、韩及国内头部电池、车企及新兴电池厂供应链,已交付了各工段的固态电池设备,并陆续获得重复订单。

VIP复盘网

VIP复盘网